HR, 18-12-2020, nr. 20/00199

20/00199

- Instantie

Hoge Raad

- Datum

18-12-2020

- Zaaknummer

20/00199

- Vakgebied(en)

Belastingrecht algemeen (V)

- Brondocumenten en formele relaties

ECLI:NL:HR:2020:2078, Uitspraak, Hoge Raad, 18‑12‑2020; (Cassatie)

In cassatie op: ECLI:NL:GHARL:2019:10951

Beroepschrift, Hoge Raad, 18‑12‑2020

ECLI:NL:PHR:2020:715, Conclusie, Hoge Raad (Parket), 18‑08‑2020

- Vindplaatsen

V-N 2020/65.17 met annotatie van Redactie

BNB 2021/35 met annotatie van R.J. DE VRIES

FED 2021/35 met annotatie van G.G.M. Snoeks

NLF 2021/0010 met annotatie van Michael van Gijlswijk

NTFR 2021/49 met annotatie van Mr. D.C. Simonis

NTFR 2020/2572 met annotatie van drs. R. van Haperen

NLF 2020/2033 met annotatie van Michael van Gijlswijk

V-N 2020/45.12 met annotatie van Redactie

Uitspraak 18‑12‑2020

Inhoudsindicatie

Art. 15, lid 1, aanhef en letter h, Wet BRV en art. 5c Uitvoeringsbesluit BRV, vrijstellingsbepaling uit te leggen overeenkomstig art. 14a, lid 6, Wet VPB 1969 i.v.m. art. 15, lid 1, aanhef en letter a, Richtlijn 2009/133/EG (Fusierichtlijn); HR 13 september 2019, ECLI:NL:HR:2019:1297.

Partij(en)

HOGE RAAD DER NEDERLANDEN

BELASTINGKAMER

Nummer 20/00199

Datum 18 december 2020

ARREST

in de zaak van

[X] B.V. te [Z] (hierna: belanghebbende)

tegen

de STAATSSECRETARIS VAN FINANCIËN

op het beroep in cassatie tegen de uitspraak van het Gerechtshof Arnhem-Leeuwarden van 17 december 2019, nr. 19/00225, op het hoger beroep van de Inspecteur tegen een uitspraak van de Rechtbank Gelderland (nr. AWB 17/6915) betreffende een aan belanghebbende opgelegde naheffingsaanslag in de overdrachtsbelasting. De uitspraak van het Hof is aan dit arrest gehecht.

1. Geding in cassatie

Belanghebbende heeft tegen de uitspraak van het Hof beroep in cassatie ingesteld.Het beroepschrift in cassatie is aan dit arrest gehecht en maakt daarvan deel uit.De Staatssecretaris heeft een verweerschrift ingediend.De Advocaat-Generaal P.J. Wattel heeft op 18 augustus 2020 geconcludeerd tot gegrondverklaring van het beroep in cassatie1..De Staatssecretaris heeft schriftelijk op de conclusie gereageerd.

2. Beoordeling van de middelen

2.1

In cassatie kan van het volgende worden uitgegaan.

2.1.1

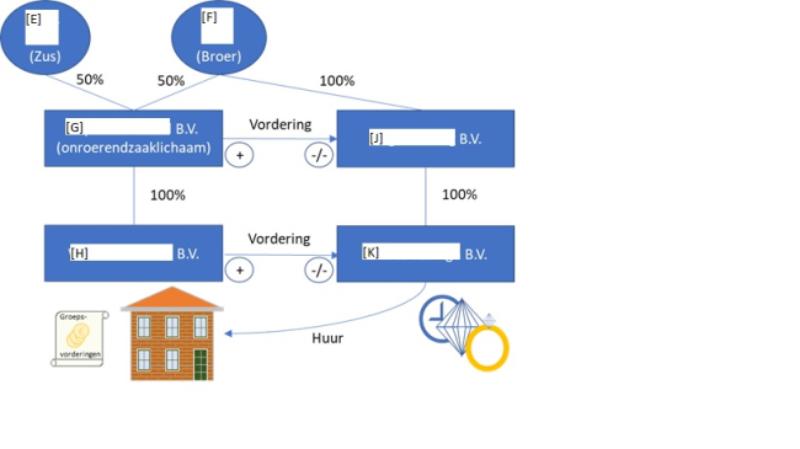

Tot 30 december 2015 bezaten [E] (hierna: de zus) en [F] (hierna: de broer) ieder 50% van de aandelen in [G] B.V. (hierna: [G] ). Zij waren voorts beiden bestuurder van deze vennootschap. [G] bezat tot genoemde datum 100% van de aandelen in [H] B.V. (hierna: [H] ). De bezittingen van [H] bestonden, onder andere, uit een onroerende zaak in [Q] . Zowel de aandelen in [G] als de aandelen in [H] waren fictieve onroerende zaken in de zin van artikel 4 van de Wet op belastingen van rechtsverkeer (hierna: Wet BRV).

2.1.2

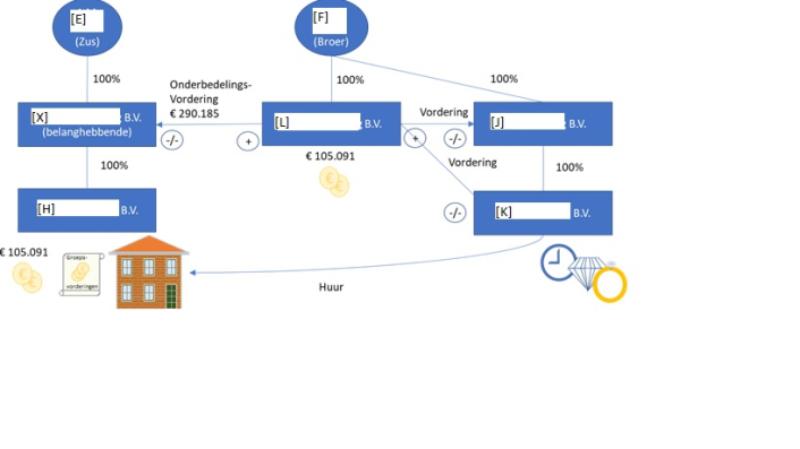

De broer en de zus hebben op 30 juni 2015 een voorstel tot splitsing van [G] ondertekend. In de toelichting op dit voorstel zijn als redenen voor de splitsing vermeld: vereenvoudiging van de bedrijfsvoering en de organisatie, alsmede flexibilisering. Bij akte van splitsing van 30 december 2015 is [G] juridisch gesplitst in belanghebbende enerzijds en [L] B.V. anderzijds. Enig aandeelhouder in belanghebbende is de zus, enig aandeelhouder in [L] B.V. is de broer. Bij de splitsing heeft belanghebbende de aandelen in [H] , effecten en liquide middelen verkregen.

2.1.3

Met dagtekening 22 december 2015 is vrijstelling van de heffing van vennootschapsbelasting verleend ter zake van de overgang van het vermogen van [G] in het kader van de splitsing. Op 29 januari 2016 heeft belanghebbende aangifte voor de overdrachtsbelasting gedaan van de verkrijging van de aandelen in [H] . In de aangifte heeft belanghebbende een beroep gedaan op de vrijstelling bedoeld in artikel 15, lid 1, aanhef en letter h, Wet BRV en artikel 5c van het Uitvoeringsbesluit belastingen van rechtsverkeer (hierna: de vrijstelling, respectievelijk Uitvoeringsbesluit BRV). De Inspecteur heeft de vrijstelling geweigerd en aan belanghebbende een naheffingsaanslag in de overdrachtsbelasting opgelegd wegens de (indirecte) verkrijging van 50% van de waarde van de onroerende zaak in [Q] .

2.2.1

Voor het Hof was in geschil of de vrijstelling toepassing mist omdat de splitsing in overwegende mate is gericht op het ontgaan of uitstellen van belastingheffing als bedoeld in artikel 5c, lid 1, Uitvoeringsbesluit BRV.

2.2.2

Het Hof heeft overwogen dat ten aanzien van [G] , belanghebbende en [L] B.V. is komen vast te staan dat ten tijde van de splitsing geen sprake was van actieve werkzaamheden. Er was louter sprake van passief vermogensbeheer. Dat heeft het Hof tot de gevolgtrekking geleid dat reeds daarom geen sprake is van ‘zakelijke overwegingen op grond waarvan de splitsing heeft plaatsgevonden’ in de zin van artikel 5c Uitvoeringsbesluit BRV.

2.2.3

Voorts heeft het Hof geoordeeld dat de splitsing wordt geacht in overwegende mate te zijn gericht op het ontgaan of uitstellen van de heffing van overdrachtsbelasting omdat belanghebbende niet heeft gesteld dat, en waarom, er, ondanks het ontbreken van zakelijke overwegingen, geen sprake is van een splitsing die in overwegende mate is gericht op het ontgaan of uitstellen van de heffing van overdrachtsbelasting.

2.2.4

Dat bij de splitsing vrijstelling voor de vennootschapsbelasting is verleend, betekent niet automatisch dat ook een vrijstelling voor de overdrachtsbelasting moet worden verleend, aldus het Hof.

2.3.1

De middelen 1 en 2 richten zich tegen het in 2.2.2 weergegeven oordeel van het Hof. De middelen lenen zich voor gezamenlijke behandeling. Zij betogen onder meer dat de enkele omstandigheid dat actieve werkzaamheden ontbreken niet aan de aanwezigheid van zakelijke overwegingen voor een splitsing in de weg staan, en dat een herstructurering of rationalisering van actieve werkzaamheden niet de enig mogelijke zakelijke overwegingen voor een splitsing zijn.

2.3.2

De middelen slagen. Zoals is overwogen in het arrest van de Hoge Raad van 13 september 2019, ECLI:NL:HR:2019:1297, heeft de wetgever met het stellen van voorwaarden voor de vrijstelling in artikel 5c, lid 1, Uitvoeringsbesluit BRV beoogd aan te sluiten bij de splitsingsvrijstellingsvoorwaarden voor de vennootschapsbelasting. Het is in overeenstemming met dat oogmerk om de voorwaarden van artikel 5c, lid 1, Uitvoeringsbesluit BRV, net zoals de voorwaarden van de splitsingsvrijstelling in de vennootschapsbelasting, uit te leggen in overeenstemming met artikel 15, lid 1, aanhef en letter a, van Richtlijn 2009/133/EG2.(hierna: de Richtlijn). De wetsgeschiedenis weergegeven in onderdeel 7.8 van de conclusie van de A-G noopt niet tot een ander oordeel.

2.3.3

Richtinggevend voor de uitleg van het begrip ‘zakelijke overwegingen’ in artikel 5c, lid 1, Uitvoeringsbesluit BRV is dus de jurisprudentie van het Hof van Justitie van de Europese Unie (hierna: HvJ) over de uitleg van de Richtlijn. Uit die jurisprudentie blijkt dat artikel 15, lid 1, letter a, van de Richtlijn strikt moet worden uitgelegd3.. In het arrest Leur-Bloem4.heeft het HvJ overwogen dat niet is vereist dat bij een fusie de verwervende vennootschap zelf een onderneming drijft, en dat ook een fusie of herstructurering als gevolg waarvan een nieuwe houdstermaatschappij ontstaat die geen onderneming bezit, op grond van zakelijke overwegingen kan hebben plaatsgevonden. In het arrest Foggia5.heeft het HvJ overwogen dat een fusie of herstructurering in de vorm van de overname van een onderneming die geen activiteiten uitoefent en geen eigen activa in de overnemende onderneming inbrengt, vanuit het oogpunt van laatstbedoelde onderneming toch op grond van zakelijke overwegingen kan hebben plaatsgevonden. Voor de vrijstelling bij fusie staat het enkele gegeven dat een verwervende of een verworven vennootschap geen onderneming drijft dus niet in de weg aan de mogelijkheid dat die fusie berust op zakelijke overwegingen. Er is geen reden om aan te nemen dat een andere redenering gevolgd zou moeten worden in een geval als dit waarin bij een splitsing geen van de bij de splitsing betrokken vennootschappen een onderneming drijft. De Hoge Raad acht niet voor redelijke twijfel vatbaar dat de hiervoor genoemde overwegingen van het HvJ, evenzeer opgaan in dit geval, aangezien de tekst van artikel 15, lid 1, letter a, van de Richtlijn geen onderscheid maakt tussen fusies en splitsingen. Daarom moet ervan worden uitgegaan dat de enkele omstandigheid dat de bij een splitsing betrokken vennootschappen geen onderneming uitoefenen, niet uitsluit dat de splitsing plaatsvindt op grond van zakelijke overwegingen. De in artikel 5c, lid 1, Uitvoeringsbesluit BRV genoemde herstructurering of rationalisering van actieve werkzaamheden zijn niet meer dan voorbeelden van zakelijke overwegingen voor een splitsing.

2.3.4

Hetgeen in 2.3.3 is overwogen leidt tot de conclusie dat het in 2.2.2 weergegeven oordeel van het Hof berust op een onjuiste rechtsopvatting.

2.4

Uit het voorgaande volgt dat ook middel 3, dat is gericht tegen het in 2.2.3 weergegeven oordeel van het Hof, slaagt omdat dit oordeel voortbouwt op het in 2.2.2 weergegeven, onjuist bevonden oordeel.

2.5

Middel 4, dat zich richt tegen het in 2.4 weergegeven oordeel van het Hof, faalt op de gronden vermeld in de onderdelen 6.1 tot en met 6.4 van de conclusie van de Advocaat-Generaal6..

2.6

Op grond van hetgeen in 2.3.4 en 2.4 is overwogen kan de uitspraak van het Hof niet in stand blijven. Het beroep is gegrond. Verwijzing moet volgen.

3. Proceskosten

De Staatssecretaris zal worden veroordeeld in de kosten van het geding in cassatie.Door het verwijzingshof zal worden beoordeeld of aan belanghebbende voor de kosten van het geding voor het Hof een vergoeding moet worden toegekend.

4. Beslissing

De Hoge Raad:

- verklaart het beroep in cassatie gegrond,

- vernietigt de uitspraak van het Hof,

- verwijst het geding naar het Gerechtshof ‘s-Hertogenbosch ter verdere behandeling en beslissing van de zaak met inachtneming van dit arrest,

- draagt de Staatssecretaris van Financiën op aan belanghebbende te vergoeden het griffierecht dat belanghebbende voor de behandeling van het beroep in cassatie heeft betaald van € 519, en

- veroordeelt de Staatssecretaris van Financiën in de kosten van belanghebbende voor het geding in cassatie, vastgesteld op € 1.575 voor beroepsmatig verleende rechtsbijstand.

Dit arrest is gewezen door de vice-president R.J. Koopman als voorzitter, en de raadsheren J.A.C.A. Overgaauw, J. Wortel, L.F. van Kalmthout en A.F.M.Q. Beukers-van Dooren, in tegenwoordigheid van de waarnemend griffier F. Treuren, en in het openbaar uitgesproken op 18 december 2020.

Voetnoten

Voetnoten Uitspraak 18‑12‑2020

Richtlijn 2009/133/EG van de Raad van 19 oktober 2009 betreffende de gemeenschappelijke fiscale regeling voor fusies, splitsingen, gedeeltelijke splitsingen, inbreng van activa en aandelenruil met betrekking tot vennootschappen uit verschillende lidstaten en voor de verplaatsing van de statutaire zetel van een SE of een SCE van een lidstaat naar een andere lidstaat, PbEU L 310/34.

HvJ 20 mei 2010, Modehuis A. Zwijnenburg, C-352/08, na conclusie A-G Kokott, ECLI:EU:C:2010:282, punt 46; HvJ 10 november 2011, Foggia, C-126/10, ECLI:EU:C:2011:718, punt 44.

HvJ 17 juli 1997, Leur-Bloem, C-28/95, na conclusie Jacobs, ECLI:EU:C:1997:369, punt 37 en 42.

HvJ 10 november 2011, Foggia, C-126/10, ECLI:EU:C:2011:718, punt 40.

Beroepschrift 18‑12‑2020

Edelhoogachtbaar college,

[X] BV te [Z] (hierna: ‘[X]’), belanghebbende, voor wie als gemachtigden optreden […] en […], verbonden aan […] te […], heeft bij brief van 20 januari 2020 beroep in cassatie ingesteld tegen de uitspraak van het Gerechtshof Arnhem-Leeuwarden van 17 december 2019 betreffende de naheffingsaanslag overdrachtsbelasting met aanslagnummer: [0001], datum 24 juli 2018, ten name van [X] BV.

Het beroepschrift in cassatie voldoet niet aan de in de wet gestelde eisen. De verzuimen klevend aan het beroepschrift worden bij dit geschrift opgeheven.

[X] stelt de volgende cassatiemiddelen voor.

1. Cassatiemiddel 1

Schending althans onjuiste toepassing van het recht, in het bijzonder van artikel 15, lid 1, onderdeel h van de Wet op belastingen van rechtsverkeer juncto artikel 5c Uitvoeringsbesluit WBR, juncto de EG- fusierichtlijn, zulks ten onrechte dan wel op gronden die de beslissing niet kunnen dragen, althans zonder nadere motivering — welke ontbreekt — onbegrijpelijk zijn nu het Gerechtshof in rov. 4.7 heeft geoordeeld dat ten tijde van de splitsing geen sprake was van actieve werkzaamheden, doordat er louter sprake was van passief vermogensbeheer en dat daarom volgens het Gerechtshof reeds geen sprake is van ‘zakelijke overwegingen op grond waarvan de splitsing heeft plaatsgevonden’.

Ter toelichting moge het volgende dienen.

1.1

Het Hof oordeelt in rov. 4.6: ‘Het Hof stelt voorop dat de beantwoording van de vraag of er al dan niet sprake is van zakelijke overwegingen, als hiervoor bedoeld, dient plaats te vinden vanuit het perspectief van de bij de splitsing betrokken rechtspersonen, derhalve [G] BV, [X] en [L] BV ’

Het Hof oordeelt vervolgens in rov. 4.7: ‘Ten aanzien van de hiervoor — onder 4.6 genoemde vennootschappen is komen vast te staan dat ten tijde van de splitsing geen sprake was van actieve werkzaamheden. Er was louter sprake van passief vermogensbeheer. Dat leidt het Hof tot de gevolgtrekking dat reeds daarom geen sprake is van ‘zakelijke overwegingen op grond waarvan de splitsing heeft plaatsgevonden ’ in de zin van artikel 5c van het Uitvoeringsbesluit belastingen van rechtsverkeer.’

1.2

Artikel 5C Uitvoeringsbesluit WBR, lid 1, tweede volzin, luidt als volgt:

‘De splitsing wordt, tenzij het tegendeel aannemelijk wordt gemaakt, geacht in overwegende mate te zijn gericht op het ontgaan of uitstellen van belastingheffing indien de splitsing niet plaatsvindt op grond van zakelijke overwegingen zoals herstructurering of rationalisering van de actieve werkzaamheden van de splitsende en de verkrijgende vennootschappen. ’

1.3

De Hoge Raad heeft op 13 september 2019 in zijn arrest ECLI:NL:HR:2019:1297, BNB 2019/175, geoordeeld dat artikel 5c Uitvoeringsbesluit WBR conform de op de Fusierichtlijn geënte faciliteiten moet worden toegepast. De splitsingsfaciliteit in de overdrachtsbelasting valt aldus onder het bereik van de Fusierichtlijn.1.

1.4.

Artikel 15, lid 1, onder a van de Fusierichtlijn luidt als volgt:

‘Als hoofddoel of een der hoofddoelen belastingfraude of belastingontwijking heeft; wanneer de rechtshandeling niet plaatsvindt op grond van zakelijke overwegingen, zoals herstructurering of rationalisering van de activiteiten van de bij de rechtshandeling betrokken vennootschappen, geldt het vermoeden dat die rechtshandeling als hoofddoel of een van de hoofddoelen belastingfraude of belastingontwijking heeft. ’

1.5

[X] is van mening dat het Hof aldus de vereiste richtlijnconforme (EG-Fusierichtlijn artikel 15) interpretatie van artikel 5c Uitvoeringsbesluit WBR uit het oog heeft verloren met zijn oordeel in rov. 4.7 dat van ‘zakelijke overwegingen’ geen sprake kan zijn als de activiteiten van de bij een splitsing betrokken rechtspersonen uit passief vermogensbeheer bestaan. Bij de uitleg van de zakelijke overwegingen ‘herstructurering of rationalisering van de actieve werkzaamheden van de splitsende en de verkrijgende rechtspersoon’ als bedoeld in het hiervoor geciteerde artikel 5c dient bij een Fusierichtlijnconforme interpretatie van het begrip ‘actieve werkzaamheden’ te moeten worden geconcludeerd dat beleggingsactiviteiten niet aan de aanwezigheid van zakelijke overwegingen voor een reorganisatie in de weg staan. Zie ter bevestiging voor deze conclusie de uitspraak van het Hof Amsterdam 31 maart 2004, ECLI:NL:GHAMS:2004:A08903. Het Hof baseerde zijn overweging nadrukkelijk op het arrest Leur-Bloem (HvJ EU 17 juli 1997, nr. C-28/95, BNB 1998/31).2.

1.6

In geval van de juridische splitsing van [G] BV is onder andere wel sprake van rationalisering van de activiteiten van de bij de rechtshandeling betrokken vennootschappen (tevens wordt het bestuursvacuüm opgelost). Zie hiervoor de uitspraak van het Hof in rov. 2.3 en de door het Hof vernietigde uitspraak van Rechtbank Gelderland van 16 januari 2019 in de punten 12,16,17,18 en 19. Hiermee wordt voldaan aan de vereisten voor het toepassen van de faciliteit van artikel 5c Uitvoeringsbesluit WBR.

1.7

Dat een materiële onderneming dan wel actieve werkzaamheden niet zijn vereist voor het toepassen van de splitsings vrij stelling blijkt volgens [X] ook uit andere rechtspraak. Men kan gebruik maken van de splitsingsfaciliteit hoewel de vennootschap alleen beleggingen bezit (zie o.a.het Hof Amsterdam 30 januari 2002, nr. 00/1358, NTFR 2002/258. Zie ook uitspraak van het Hof Den Haag 1 mei 2002, nr. 01/01182, V-N 2002/42.15).3.

1.8

Het Hof geeft aan het woord ‘zoals’ in de tweede volzin van artikel 5C Uitvoeringsbesluit WBR, lid 1 ten onrechte een beperkende werking. Dit impliceert dat volgens het Hof enkel situaties die te vergelijken zijn met een ‘herstructurering en rationalisering van actieve werkzaamheden’ kwalificeren voor ‘zakelijke overwegingen’. [X] is echter van mening dat het woord ‘zoals’ hierbij dient te worden opgevat als een inleiding tot een voorbeeld. Dit voorbeeld laat volgens [X] derhalve ruimte voor andere niet met ‘herstructurering en rationalisering van actieve werkzaamheden’ overeenstemmende zakelijke overwegingen.

In casu betreft dit onder andere specifiek het beëindigen van het bestuursvacuüm (de ruzie) al hoewel het beëindigen van het bestuursvacuüm volgens [X] ook gekwalificeerd kan worden onder de term rationalisering van de werkzaamheden.

1.9

De uitspraak van het Hof is mitsdien op dit onderdeel onjuist en onbegrijpelijk.

2. Cassatiemiddel 2

Schending althans onjuiste toepassing van het recht, in het bijzonder van artikel 15, lid 1, onderdeel h van de Wet op belastingen van rechtsverkeer juncto artikel 5c Uitvoeringsbesluit WBR, juncto de EG-Fusierichtlijn, zulks ten onrechte dan wel op gronden die de beslissing niet kunnen dragen, althans zonder nadere motivering — welke ontbreekt — onbegrijpelijk zijn, nu het Gerechtshof in rov. 4.5 en 4.7 een restrictieve werking toekent aan het woord ‘zoals’ in artikel 5C lid 1 tweede volzin van het Uitvoeringsbesluit WBR wat betreft het aldaar verwoorde bewijs vermoeden.

2.1

Het hof oordeelt in rov. 4.5: ‘‘Partijen houdt uitsluitend verdeeld of deze splitsing al dan niet in overwegende mate is gericht op het ontgaan of uitstellen van belastingheffing. Op grond van artikel 5c, eerste lid, van het Uitvoeringsbesluit geldt een weerlegbaar bewijsvermoeden dat de splitsing wordt geacht in overwegende mate te zijn gericht op het ontgaan of uitstellen van belastingheffing indien de splitsing niet plaatsvindt op grond van zakelijke overwegingen zoals herstructurering of rationalisering van de actieve werkzaamheden van de splitsende en de verkrijgende rechtspersonen, tenzij het tegendeel (er is ondanks het ontbreken van zakelijke overwegingen geen sprake van een splitsing die in overwegende mate is gericht op het ontgaan of uitstellen van de heffing van overdrachtsbelasting) aannemelijk wordt gemaakt. ’

2.2

Het hof oordeelt in rov. 4.7 dat ‘Ten aanzien van de hiervoor — onder 4.6- genoemde vennootschappen is komen vast te staan dat ten tijde van de splitsing geen sprake was van actieve werkzaamheden. Er was louter sprake van passief vermogensbeheer. Dat leidt het Hof tot de gevolgtrekking dat reeds daarom geen sprake is van ‘zakelijke overwegingen op grond waarvan de splitsing heeft plaatsgevonden ’ in de zin van artikel 5c van het Uitvoeringsbesluit belastingen van rechtsverkeer. ’

2.3

Artikel 5c Uitvoeringsbesluit WBR, lid 1, tweede volzin, luidt als volgt:

‘De splitsing wordt, tenzij het tegendeel aannemelijk wordt gemaakt, geacht in overwegende mate te zijn gericht op het ontgaan of uitstellen van belastingheffing indien de splitsing niet plaatsvindt op grond van zakelijke overwegingen zoals (onderstreping […]/[…]) herstructurering of rationalisering van de actieve werkzaamheden van de splitsende en de verkrijgende vennootschappen. ’

2.4

[X] is het volgende van mening. Het Hof merkt in rov. 4.5 op dat op grond van art. 5c, lid 1 Uitvoeringsbesluit WBR een weerlegbaar (eerste) bewijsvermoeden geldt, inhoudende dat een splitsing geacht wordt in overwegende mate te zijn gericht op het ontgaan of uitstellen van belastingheffing, indien de splitsing niet plaatsvindt op grond van zakelijke overwegingen ‘zoals ’ herstructurering of rationalisering van actieve werkzaamheden van de splitsende en de verkrijgende vennootschap. In rov. 4.7 overweegt het Hof dat in casu geen sprake is van actieve werkzaamheden, maar van louter passief vermogensbeheer, zodat in eerste aanleg niet aan dit deel van de zakelijkheidstoets wordt voldaan. Daaruit valt volgens [X] op te maken dat het Hof het woord ‘zoals’ in het hiervoor bedoeld artikel ten onrechte een beperkende werking toekent. Een en ander impliceert dat volgens het Hof enkel situaties die zijn te vergelijken met een ‘herstructurering en rationalisering van actieve werkzaamheden’ voormeld bewijsvermoeden niet in werking doen treden. Het woord ‘zoals’ lijkt dus op het eerste gezicht volgens het Hof niet te moeten worden opgevat als een inleiding tot een voorbeeld — zijnde ‘herstructurering of rationalisering van actieve werkzaamheden’ — dat ruimte laat voor andere, niet daarmee overeenstemmende, zakelijke overwegingen.

2.5

Gelet op de gelijkluidende formuleringswijze van de zakelijkheidstoets in artikel 14a, lid 6 Wet op de vennootschapsbelasting 1969 lijkt dit ook te moeten gelden voor het daarin opgenomen weerlegbare (eerste) bewijsvermoeden, zij het dat een dergelijke restrictieve benadering volgens [X] wringt met de antimisbruikbepaling opgenomen in art. 15 lid 1 onderdeel a EG-Fusierichtlijn. In zijn arrest HR 29 juni 2012, 10/00807, BNB 2012/261, V-N 2012/34.16 overwoog de Hoge Raad dat een richtlijnconforme uitleg met zich brengt dat ontwijking van belastingheffing slechts dan onder het antimisbruikvoorbehoud valt, indien de (voorgenomen) splitsing een volstrekt overheersend antifiscaal motief heeft en toepassing van de geboden fiscale faciliteiten zou leiden tot strijd met doel en strekking van die richtlijn. Volgens [X] is het geen vanzelfsprekendheid dat, indien geen sprake is van ‘herstructurering of rationalisering van actieve werkzaamheden’, reeds om die reden steeds sprake zal zijn van een volstrekt overheersend antifiscaal motief. Kortom, een dergelijke restrictieve benadering voor de overdrachtsbelasting door het Hof is EU-rechtelijk onbegrijpelijk. Dit geldt te meer, nu art. 15 lid 1 onderdeel a EG-Fusierichtlijn eveneens het woord ‘zoals’ bevat. Indachtig het arrest HR 13 september 2019, 18/04792, BNB 2019/175, V-N 2019/43.9, waarin uitdrukkelijk is overwogen dat de besluitgever met de voorwaarden voor de splitsingsvrijstelling van art. 5c, lid 1 Uitvoeringsbesluit WBR heeft beoogd aan te sluiten bij de splitsingsvrijstellingsvoorwaarden voor de VPB, is [X] van mening dat de aldaar voorgestane ruimere uitleg op gelijke wijze doorgetrokken dient te worden naar de splitsingsvrij stelling in de overdrachtsbelasting.4.

2.6

Er is volgens [X] in casu geen sprake van een splitsing die in overwegende mate is gericht op het ontgaan of uitstellen van de heffing van overdrachtsbelasting.

2.7

De vraag wanneer een transactie ‘in overwegende mate’ is gericht op het ontgaan of uitstellen van belastingheffing, of (in de bewoordingen van de Fusierichtlijn) wanneer belastingontwijking het hoofddoel of één van de hoofddoelen van een transactie is, is in de parlementaire toelichting en in de op basis van de Fusierichtlijn gewezen jurisprudentie aan de orde geweest. In de parlementaire toelichting bij de invoering van de splitsingsfaciliteit in de inkomsten- en vennootschapsbelasting heeft de Staatssecretaris van Financiën aangegeven dat het bij deze toets gaat om het ‘beslissende’ motief (Kamerstukken II 1997/98, 25709, 5, p. 5). In HR 1 december 1999, ECLI:NL:HR:1999:A3829, BNB 2000/111 oordeelt de Hoge Raad dat ‘onderzocht dient te worden of de [transactie] ook zou worden uitgevoerd, indien het niet-fiscale doel niet zou bestaan’. In HR 29 juni 2012, ECLI:NL:HR:2012:BP6629, BNB 2012/261 oordeelt de Hoge Raad voorts dat belastingontwijking slechts dan onder het antimisbruikvoorbehoud valt indien de (voorgenomen) splitsing een ‘volstrekt overheersend anti-fiscaal motief’ heeft. Het Hof van Justitie spreekt in HvJ EU 10 november 2011, C-126/10, ECLI:EU:C:2011:718, BNB 2012/5 (Foggia SGPS SA) zelfs van het ‘doorslaggevende’ motief bij een transactie.5.

2.8

Op grond van het voorgaande is [X] van mening dat het bij het toetsen van art. 5c Uitvoeringsbesluit WBR beoordeeld dient te worden of de splitsing ook zou hebben plaatsgevonden zonder het bestaan van de splitsingsfaciliteit voor de overdrachtsbelasting. In dit verband wil [X]

wijzen op de in cassatie vaststaande feiten zoals deze door het Hof zijn vastgesteld in rov. 2.4, 2.5, 2.6 en 2.7 van de uitspraak, die luiden als volgt:

‘2.4

Bij akte van splitsing van 30 december 2015 is [G] BV juridisch gesplitst. Vooruitlopend op de splitsing is de vordering van [H] op [K] BV gecedeerd aan [G] BV. Deze vordering en de vordering op [J] BV zijn bij de splitsing overgegaan op [L] BV, een nieuwe BV van de broer. De aandelen in [H] BV en effecten zijn overgegaan op belanghebbende, een nieuwe BV van de zus. [L] BV en belanghebbende hebben beide €105.091 aan liquide middelen ontvangen. Belanghebbende is overbedeeld. [L] BV heeft hiervoor een vordering op belanghebbende verkregen van € 290.185.

2.5

Met dagtekening 22 december 2015 is vrijstelling van de heffing van vennootschapsbelasting (hierna: VPB) verleend ter zake van de overgang van het vermogen van [G] BV in het kader van deze splitsing.

2.6

Met dagtekening 14 maart 2016 heeft de Inspecteur aan de zus een beschikking afgegeven waarin is bepaald dat, op grond van artikel 4.41, tweede lid, en artikel 4.42, tweede lid, van de Wet IB 2001 het voordeel uit de vervreemding van de aandelen in het kader van de juridische splitsing als bedoeld in artikel 3.56 van de Wet IB 2001 niet in aanmerking zal worden genomen.

2.7

Op 29 januari 2016 heeft belanghebbende aangifte voor de overdrachtsbelasting gedaan van de verkrijging van de aandelen in [H] BV in verband met de splitsing op 30 december 2015. In de aangifte heeft belanghebbende een beroep gedaan op de vrijstelling van artikel 15, eerste lid, onderdeel h, van de Wet op belastingen van rechtsverkeer 1970 (hierna: WBRV). ’

2.9

In cassatie staat vast dat eerst (op 22 december 2015) een beschikking voor de vrijstelling van de heffing van vennootschapsbelasting is verkregen van de Belastingdienst. Er is vervolgens geen beschikking voor de overdrachtsbelasting verkregen. De splitsingsakte is vervolgens (30 december 2015) notarieel gepasseerd. En daarna is pas via de aangifte overdrachtsbelasting (29 januari 2016) een beroep gedaan op de vrijstelling voor de overdrachtsbelasting.

2.10

Hieruit volgt naar de mening van [X] onomstotelijk dat de splitsing daadwerkelijk heeft plaatsgevonden zonder het vaststaan van de splitsingsfaciliteit voor de overdrachtsbelasting. Het belang van de splitsing was voornamelijk aanwezig voor de vennootschapsbelasting (zie hierna onder 2.11). Er was geen sprake van het verkrijgen van een beschikking voor de vennootschapsbelasting (en inkomstenbelasting) met een klein belang die als eerste stap nodig was om daarna de beschikking voor de overdrachtsbelasting alsnog te verkrijgen (die dan een groot belang zou hebben). Er was geen sprake van een gekunstelde route om de overdrachtsbelasting te besparen. Daarmee is volgens [X] komen vast te staan dat de transactie niet ‘in overwegende mate’ is gericht op het ontgaan of uitstellen van heffing van overdrachtsbelasting.

2.11

In dit verband wil [X] wijzen op het belang van de splitsing qua hoogte van de vennootschapsbelasting en de overdrachtsbelasting. In het verweerschrift inzake hoger beroep van 4 juli 2019 op pagina 14 en 15 heeft [X] reeds het volgende opgemerkt:

‘Het belang qua fiscale faciliteiten lag overigens ook met name op het vlak van de vennootschapsbelasting en inkomstenbelasting doordat er sprake was van aanzienlijke stille reserves op het pand en er een aanzienlijke latente aanmerkelijk belangclaim aanwezig was.

Qua vennootschapsbelasting gaat het om € 354.606 aan belasting die bij de splitsing niet hoefde te worden afgedragen maar kon worden doorgeschoven. Zie de delen uit de jaarrekening 2014 van [H] BV in de bijlage.

Qua inkomstenbelasting gaat het om € 262.970,25 aan belasting die bij de splitsing niet hoefde te worden afgedragen maar kon worden doorgeschoven. Zie de delen uit de jaarrekening 2014 van [G] BV in de bijlage (= (2.119.644 -/-15.882) *50 %* 25 % — 262.972,75).

Het totale bedrag aan vennootschapsbelasting en inkomstenbelasting van € 615.578,75 was niet voorhanden om te worden afgedragen. ’’

Ten behoeve van voorgaande is de jaarrekening 2014 voor die delen nogmaals in de bijlage opgenomen. De onderhavige aanslag voor de overdrachtsbelasting bedraagt € 22.500.

2.12

Het gaat er volgens [X] om wat het doorslaggevende doel is van de splitsing en of de splitsing een niet-gekunstelde weg is om dat doel te bereiken.6. Het doorslaggevende doel in casu was het oplossen van het bestuursvacuüm en het daarmee ook rationaliseren van de werkzaamheden van de splitsende en verkrijgende rechtspersonen. Zie hiervoor de uitspraak van het Hof in rov. 2.3 en de door het Hof vernietigde uitspraak van Rechtbank Gelderland van 16 januari 2019 in de punten 12, 16, 17, 18 en 19. De mogelijke niet-vrij gestelde splitsing voor de overdrachtsbelasting werd gezien het tijdsverloop van één en ander en de hoogte van de aanslag voor de overdrachtsbelasting ten opzichte van het belang voor de vennootschapsbelasting en inkomstenbelasting eerst voor lief genomen. Dit geeft volgens [X] aan dat er geen sprake van was van een splitsing die in overwegende mate was gericht op het ontgaan of uitstellen van belastingheffing qua overdrachtsbelasting. De splitsing diende hoe dan ook doorgang te vinden ongeacht de uitkomst voor de overdrachtsbelasting. De splitsing was de beste oplossing om het bestuursvacuüm op te lossen en de activiteiten te rationaliseren.

2.13

De uitspraak van het Hof is mitsdien op dit onderdeel onjuist en onbegrijpelijk.

3. Cassatiemiddel 3

Schending althans onjuiste toepassing van het recht, in het bijzonder van artikel 15, lid 1, onderdeel h van de Wet op belastingen van rechtsverkeer juncto artikel 5c Uitvoeringsbesluit WBR, zulks ten onrechte dan wel op gronden die de beslissing niet kunnen dragen, althans zonder nadere motivering — welke ontbreekt- onbegrijpelijk zijn nu het Gerechtshof in rov. 4.8 heeft geoordeeld dat belanghebbende voorts niet heeft gesteld dat er geen sprake is van een splitsing die er in overwegende mate is gericht op het ontgaan of uitstellen van de heffing van overdrachtsbelasting.

3.1

Het Hof overweegt in rov. 4.8 dat ‘Nu belanghebbende voorts niet heeft gesteld dat, en waarom, er, ondanks het ontbreken van zakelijke overwegingen, geen sprake is van een splitsing die in overwegende mate is gericht op het ontgaan of uitstellen van de heffing van overdrachtsbelasting, wordt de splitsing geacht in overwegende mate te zijn gericht op het ontgaan of uitstellen van de heffing van overdrachtsbelasting. ’

3.2

[X] is van mening dat zij wel heeft voldaan aan de in art. 5c lid 1 Uitv. besl. BRv 1971 opgenomen passage ‘tenzij het tegendeel aannemelijk wordt gemaakt’. Dit wordt onder meer onderbouwd door het volgende:

in onderdeel 2.3 van de uitspraak van het Hof opgenomen en vaststaande feiten staat vermeld: ‘De bestuurders van [G] BV, derhalve de broer en de zus, hebben op 30 juni 2015 een voorstel tot splitsing van [G] BV ondertekend. In de toelichting op dit voorstel zijn als redenen voor de splitsing vermeld: vereenvoudiging van de bedrijfsvoering en de organisatie, alsmede flexibilisering. ’

Volgens [X] zijn dat vastgestelde redenen die onderbouwen dat er geen sprake is van een splitsing die in overwegende mate is gericht op het ontgaan of uitstellen van overdrachtsbelastingheffing.

- —

[X] verwijst met instemming naar de door het Hof vernietigde uitspraak van Rechtbank Gelderland van 16 januari 2019, waarin de rechtbank nadrukkelijk wel ingaat op de diverse argumenten van [X] voor wat betreft dat er geen sprake is van een splitsing die in overwegende mate is gericht op het ontgaan of uitstellen van overdrachtsbelastingheffing.

Volgens [X] zijn dat vastgestelde redenen die onderbouwen dat er geen sprake is van een splitsing die in overwegende mate is gericht op het ontgaan of uitstellen van de heffing van overdrachtsbelasting.

Samengevat betreft dat de volgende redenen:

- —

Beëindigen bestuursvacuüm dat de continuïteit van de onderneming bedreigde;

- —

Beëindigen dat de huur voor de winkel niet meer betaald werd;

- —

Beëindigen niet meer vaststellen van de jaarrekeningen van de BV;

Onderhoud aan het pand kon worden uitgevoerd.

3.3

De uitspraak van het Hof is mitsdien op dit onderdeel onjuist en onbegrijpelijk.

4. Cassatiemiddel 4

Schending althans onjuiste toepassing van het recht, in het bijzonder van artikel 15, lid 1, onderdeel h van de Wet op belastingen van rechtsverkeer juncto artikel 5c Uitvoeringsbesluit WBR, zulks ten onrechte dan wel op gronden die de beslissing niet kunnen dragen, althans zonder nadere motivering — welke ontbreekt — onbegrijpelijk zijn nu het Gerechtshof in rov. 4.9 heeft geoordeeld dat er bij het oordeel over de splitsingsvrij stelling voor de overdrachtsbelasting niet automatisch aangesloten hoeft te worden bij de splitsingsvrij stelling die voor de vennootschapsbelasting verleend is (HR 13 september 2019).

4.1

Het Hof overweegt in rov. 4.9 ‘Belanghebbende heeft nog gesteld dat, nu ter zake van de onderhavige splitsing wel een vrijstelling voor de vennootschapsbelasting is verleend, reeds daarom vaststaat dat ook is voldaan aan de voorwaarden die zijn gesteld aan de splitsingsvrij stelling in de overdrachtsbelasting. De gemachtigde van belanghebbende heeft in dat verband expliciet gewezen op het arrest van de Hoge Raad van 13 september 2019, nr. 18/04792, ECLI:NL:HR:2019:1297. Dat arrest leidt, naar het oordeel van het Hof, evenwel niet tot een andere beslissing. In bedoeld arrest overweegt de Hoge Raad immers, voor zover voor de onderhavige zaak van belang, slechts — en kennelijk ontleend aan de totstandkomingsgeschiedenis van artikel 5c, eerste lid, van het Uitvoeringsbesluit belastingen van rechtsverkeer — dat de wetgever heeft beoogd aan te sluiten bij de splitsingsvrijstellingsvoorwaarden voor de vennootschapsbelasting. Naar het oordeel van het Hof, betekent de omstandigheid dat bij een splitsing vrijstelling voor de vennootschapsbelasting is verleend, niet automatisch dat ook een vrijstelling voor de overdrachtsbelasting moet worden verleend. ’

4.2

[X] is van mening dat de aansluiting bij de toepassing voor de heffing van vennootschapsbelasting in de nota van toelichting (zie Stb. 2005, 688, p-4 en 5) op het tegendeel wijst. Daarin wordt namelijk opgemerkt: ‘dat het immers van meet af aan de bedoeling is geweest dat, wanneer in de vennootschapsbelasting sprake is van een te faciliteren splitsing, dit in beginsel ook voor de overdrachtsbelasting het geval is. ’

Tevens wordt in de nota van toelichting ((zie Stb. 2005, 688) het volgende opgemerkt (p-8): ‘is voor de vennootschapsbelasting deze afweging gemaakt, met inbegrip van het overdrachtsbelastingaspect, en is geconcludeerd dat er sprake is van een te faciliteren splitsing voor de vennootschapsbelasting, dan zal dat ook het geval zijn voor de overdrachtsbelasting. ’

4.3

In het arrest Hoge Raad van 13 september 2019, ECLI:NL:HR:2019:1297 heeft de Hoge Raad in rov 2.3.5 als volgt geoordeeld:

‘Met het stellen van de voorwaarden voor de vrijstelling van artikel 5c, lid 1, Uitvoeringsbesluit BRV heeft de wetgever beoogd aan te sluiten bij de splitsingsvrijstellingsvoorwaarden voor de vennootschapsbelasting (Besluit van 6 februari 1999, houdende wijziging van het Uitvoeringsbesluit belastingen van rechtsverkeer (splitsing van rechtspersonen), Stb. 1999, 68, p. 4–5). Zoals de Hoge Raad heeft overwogen in het (op die voorwaarden voor de vennootschapsbelasting betrekking hebbende) Bulkgasarrest, is de mogelijkheid tegenbewijs te leveren tegen het op vervreemding van de aandelen gebaseerde wettelijke vermoeden niet beperkt naar gelang het tijdstip van de vervreemding en ziet de mogelijkheid om tegenbewijs te leveren op een omstandigheid — het aan de splitsing in overwegende mate ten grondslag liggen van zakelijke overwegingen — die niet uitsluit dat ten tijde van de splitsing al een voornemen tot vervreemding van de aandelen bestaat. Anders dan het middel betoogt, geldt dat ook indien met een splitsing waaraan in overwegende mate zakelijke overwegingen ten grondslag liggen, uitvoering wordt gegeven aan de wens om de af te splitsen activiteiten te verkopen. De klacht faalt. ’

4.4

[X] is gelet op deze beslissing het volgende van mening:

Aan het begin van rechtsoverweging 2.3.5 maakt de Hoge Raad expliciet kenbaar dat de wetgever — of beter gezegd: de besluitgever — met het stellen van voorwaarden aan de splitsingsvrijstelling heeft willen aansluiten bij de voorwaarden die gelden voor de splitsingsvrij stelling in de VPB, opgenomen in art. 14a Wet VPB 1969. Hij verwijst daartoe naar de nota van toelichting bij het Besluit van 6 februari 1999, houdende wijziging van het Uitvoeringsbesluit belastingen van rechtsverkeer (splitsing van rechtspersonen), Stb. 1999, 68, p. 4–5, waarin dit uitdrukkelijk wordt aangegeven.

[X] is derhalve van mening dat daaruit het volgende volgt:

(i)

de Hoge Raad belang hecht aan wat de intentie en het uitgangspunt is geweest van de besluitgever bij het invoeren van de bepaling, namelijk aansluiten bij de voorwaarden voor de splitsingsvrij stelling in de vennootschapsbelasting;

en

(ii)

de Hoge Raad kennelijk geen of minder aarzeling kent met betrekking tot die synchronisatie.

Kortom, zijn de aan splitsing ten grondslag liggende motieven zakelijk voor de vennootschapsbelasting, dan zijn ze dat ook voor de overdrachtsbelasting.7.

In 2.5 van onderhavige uitspraak van het Gerechtshof Arnhem-Leeuwarden van 17 december 2019 staat het volgende opgenomen onder vaststaande feiten: ‘Met dagtekening 22 december 2015 is vrijstelling van de heffing van vennootschapsbelasting (hierna: VPB) verleend terzake van de overgang van het vermogen van (G) in het kader van deze splitsing.’

Mitsdien zijn de aan de splitsing ten grondslag liggende motieven zakelijk voor de vennootschapsbelasting (door de Belastingdienst vastgesteld bij beschikking) en zijn ze dat ook voor de overdrachtsbelasting in casu.

4.5

De uitspraak van het Hof is mitsdien op dit onderdeel onjuist en onbegrijpelijk.

5. Conclusie

[X] BV concludeert tot vernietiging van de aangevallen uitspraak en zodanige beslissing als uw Raad juist voorkomt.

Voetnoten

Voetnoten Beroepschrift 18‑12‑2020

Zie ook R.L.P. van der Velden en P. Visser, ‘Het antimisbruikvoorbehoud van de splitsingsfaciliteit in de overdrachtsbelasting’, WFR 2020/15 par. 3.3.

Zie R.L.P. van der Velden en P. Visser, ‘Het antimisbruikvoorbehoud van de splitsingsfaciliteit in de overdrachtsbelasting’, WFR 2020/15 paragraaf 4.1.

Zie A. Rozendal in ‘Fiscale aspecten van ruziesplitsing’, FBN 2016/09, paragraaf 4.4.

Zie Noot Vakstudienieuws bij HR arrest HR 13 september 2019, 18/04792, BNB 2019/175, V-N 2019/43.9.

Zie R.L.P. van der Velden en P. Visser, ‘Het antimisbruikvoorbehoud van de splitsingsfaciliteit in de overdrachtsbelasting’, WFR 2020/15 paragraaf 5.3.

Zie R.L.P. van der Velden en P. Visser, ‘Het antimisbruikvoorbehoud van de splitsingsfaciliteit in de overdrachtsbelasting’, WFR 2020/15 paragraaf 5.5.

Zie Noot Vakstudienieuws bij HR arrest HR 13 september 2019, 18/04792, BNB 2019/175, V-N 2019/43.9.

Conclusie 18‑08‑2020

Inhoudsindicatie

Vrijstelling overdrachtsbelasting (art. 15(1)(h) Wet BvR jo. art. 5c(1) UBsl. BvR) bij ‘ruziesplitsing’? Bewijsvermoeden van misbruik; niet meer dan normaal vermogensbeheer. Zonder ‘actieve werkzaamheden’ geen vrijstelling? Moet het misbruikvoorbehoud EU-Fusierichtlijnconform uitgelegd worden? Moet de de Inspecteur BvR de vrijstellingsbeschikking van de Inspecteur Vpb volgen? Feiten: de belanghebbende is in 2015 ontstaan uit een juridische splitsing van [G]. Zij is de persoonlijke houdster-BV van één van de twee aandeelhouders van [G] (Zus). De tweede vennootschap die bij die splitsing ontstond (Holding Broer) is de persoonlijke houdster-BV van haar broer (Broer). Vóór de splitsing bezaten Zus en Broer elk 50% van de aandelen [G], waarvan zij beiden ook bestuurder waren. De belanghebbende verkreeg alle aandelen in een onroerende-zaakrechtspersoon (OZR): [H]. De belanghebbende heeft aangifte overdrachtsbelasting gedaan ter zake van de verkrijging van de aandelen [H] en zich beroepen op de splitsingsvrijstelling in art. 15(1)(h) BvR jo. art. 5c Uitv. Besl. BvR. Vóór de splitsing had de Inspecteur vennootschapsbelasting (Vpb) al vrijstelling van Vpb verleend. In geschil is of belanghebbendes verkrijging van [H] vrijgesteld is van overdrachtsbelasting ex art. 15(1)(h) BvR jo. art. 5c Uitvoeringsbesluit BvR, met name of de splitsing van [G] in overwegende mate is gericht op het ontgaan of uitstellen van belastingheffing zoals bedoeld in art. 5c(1) Uitv. Besl. BvR. Rechtbank Gelderland achtte de splitsing niet gericht op verijdeling van overdrachtsbelasting omdat zij beoogde een langdurige en de besluitvorming van [G] paraliserende ruzie tussen de bestuurders Broer en Zus te beëindigen en achtte daarom de verkrijging vrijgesteld. Het Gerechtshof Arnhem-Leeuwarden daarentegen overwoog dat [G], noch de belanghebbende, noch Holding Broer ‘actieve werkzaamheden’ in de zin van art. 5c Uitv. Besl. BvR ondernamen, zodat er geen ‘zakelijke overwegingen’waren als bedoeld in die bepaling. Bij gebrek aan argumenten van de belanghebbende waarom de splitsing desondanks niet was gericht op het ontgaan van overdrachtsbelasting heeft het Hof de vrijstelling niet van toepassing geacht. De belanghebbende stelt in cassatie 4 middelen voor. De eerste 3 baseren op HvJ Leur-Bloem dat de splitsingsfaciliteit van art. 5c Uitv. Besl. BvR EU-Fusierichtlijn-conform moet worden geïnterpreteerd. Daarvan uitgaande stelt middel (i) dat het Hof niet enkel op de afwezigheid van actieve werkzaamheden een overwegend ontwijkingsmotief mocht veronderstellen; middel (ii) dat de term ‘zoals herstructurering of rationalisering van de actieve werkzaamheden’ in art. 5c Uitv. Besl. BvR niet uitputtend is maar slechts voorbeelden geeft van ‘zakelijke overwegingen’; middel (iii) dat de belanghebbende wel degelijk heeft beargumenteerd dat de splitsing niet was gericht op belastingontgaan; en middel iv dat de door de wetgever beoogde gelijktrekking van de splitsingsfaciliteiten in de overdrachtsbelasting en de Vpb meebrengt dat de overdrachtsbelastingvrijstelling moet worden verleend omdat de Vpb-inspecteur al bij beschikking vrijstelling heeft verleend. A-G Wattel meent dat uit de wetsgeschiedenis en uit HR BNB 2019/175 blijkt dat de wetgever met de voorwaarden voor de splitsingsvrijstelling in art. 5c(1) Uitv. Besl. BvR aansloot bij dezelfde voorwaarden in de Wet Vpb, die volgens de wetgever en de rechter ook in puur binnenlandse gevallen EU-Fusierichtlijnconform moeten worden toegepast. Ook het misbruikvoorbehoud in art. 5c Uitv. Besl. BvR moet daarom zijns inziens richtlijnconform worden uitgelegd. De wetgever heeft met die gelijkstelling zijn voor de overdrachtsbelasting bestaande autonomie (zie HvJ Zwijnenburg) gebruikt om zichzelf ook voor de splitsingsvrijstelling in de overdrachts-belasting in een Leur-Bloempositie te brengen. Dat brengt echter niet mee dat de Inspecteur overdrachtsbelasting de Inspecteur Vpb/IB klakkeloos moet volgen bij de kwalificatie van de feiten. In de ene belasting is ander misbruik mogelijk dan in de andere. De Inspecteur Vpb is niet bevoegd voor de overdrachtsbelasting, en beide inspecteurs kunnen fouten maken. Daarop stuit volgens de A-G middel (iv) af. Art. 15(1)(a) Fusierichtlijn staat een bewijsvermoeden van misbruik toe als niet gesplitst wordt op grond van ‘zakelijke overwegingen zoals herstructurering of rationalisering van de activiteiten’. Volgens HR BNB 2012/261, dat verwijst naar HvJ Leur-Bloem, rechtvaardigt dat misbruikvoorbehoud slechts bij uitzondering en in bijzondere omstandigheden weigering van de richtlijnvoordelen. Art. 5c Uitv. Besl. BvR vestigt een vermoeden van belastingontwijking als niet gesplitst wordt op grond van zakelijke overwegingen ‘zoals herstructurering of rationalisering van de actieve werkzaamheden’. De MvT bij de parallelbepaling in art. 3.57(4) Wet IB 2001 licht toe dat de term ‘actieve werkzaamheden’ ertoe strekt om splitsing van activiteiten die niet uitgaan boven normaal vermogensbeheer onder het bewijsvermoeden te brengen. Dat impliceert niet dat splitsing van beleggingsvermogen nooit (nood)zakelijk kan zijn, noch dat de behoefte daaraan bij een bestuurdersruzie nooit voldoende tegenbewijs is, anders zou het een onweerlegbaar bewijsvermoeden zijn op basis van algemene criteria (geen ‘actieve’ werkzaamheden; aandeelhouders-motieven) en dat is onverenigbaar met het EU-rechtelijke algemene misbruikverbod waarvan art. 15(1)(a) Fusierichtlijn volgens HvJ Kofoed uitdrukking is. Volgens HvJ Deister en Juhler moet een nationale antimisbruikbepaling toegespitst zijn op het te bestrijden misbruik, moet de belastingplichtige effectief tegenbewijs van niet-fiscale overwegingen kunnen leveren en moet de rechter in elk concreet geval de transactie in haar geheel onderzoeken. Specifiek voor de Fusierichtlijn zeggen HvJ Leur-Bloem en HvJ Foggia dat ontbreken van activiteit in een betrokken vennootschap niet automatisch de fusie of splitsing onzakelijk maakt en belastingontwijking als hoofddoel of één der hoofddoelen impliceert. Het Hof had dus moeten onderzoeken of de splitsing overwegend gericht was op ontgaan van overdrachtsbelasting, met name of ook gesplitst zou zijn als er geen aandeelhouders/bestuurdersruzie was geweest. Dat heeft het Hof niet gedaan. Hij heeft kennelijk als volgt geredeneerd: (i) normaal vermogensbeheer impliceert altijd ontbreken van ‘zakelijke overwegingen’ en activeert dus altijd het misbruikvermoeden (r.o. 4.7); (ii) ruzie tussen twee 50%-aandeelhouders/bestuurders is nooit een zakelijke overweging vanuit het perspectief van de vennootschap (r.o. 4.6 en 4.8). Volgens A-G Wattel is oordeel (i) onverenigbaar met HvJ Foggia en HvJ Deister en Juhler. Ook oordeel (ii) acht hij onjuist omdat de Fusierichtlijn en de rechtspraak van het HvJ niet toelaten dat de gemotiveerde wens om een einde te maken aan een besluitvormingshinderende aandeelhouders/bestuurdersruzie zonder onderzoek en zonder motivering als antifiscaal wordt aanmerkt. Bovendien is oordeel (ii) geheel ongemotiveerd. De A-G acht daarom de middelen (i) t/m (iii) in zoverre gegrond, maar meent dat alleen middel (iii) tot cassatie leidt: gegeven HvJ Foggia, kon het Hof het ontbreken van meer activiteit dan normaal vermogensbeheer voldoende achten om het bewijsvermoeden te activeren, maar hij had vervolgens de feiten rond de gemotiveerd gestelde ruzie moeten onderzoeken en moeten vaststellen ofwel dat die ruzie de vennootschappelijke besluitvorming niet hinderde (of er helemaal niet was, of er wel was maar alleen maar goed uitkwam om een overdracht van onroerend goed in te vermommen), ofwel dat de splitsing in het licht van het beoogde niet-fiscale doel een antifiscale omweg was of bevatte. Conclusie: Middel (iii) gegrond; vernietigen en verwijzen.

Partij(en)

PROCUREUR-GENERAAL

BIJ DE

HOGE RAAD DER NEDERLANDEN

Nummer 20/00199

Datum 18 augustus 2020

Belastingkamer B

Onderwerp/tijdvak Overdrachtsbelasting 2017

Nr. Gerechtshof 19/00225

Nr. Rechtbank AWB 17/6915

CONCLUSIE

P.J. Wattel

in de zaak van

[X] B.V.

Tegen

de Staatssecretaris van Financiën

1. Overzicht

1.1

De belanghebbende [X] BV is op 30 december 2015 ontstaan uit een juridische splitsing van [G] BV ( [G] ). Zij is de persoonlijke houdster-vennootschap van [E] (Zus). De tweede vennootschap die bij die splitsing ontstond, [L] BV (Holding Broer), is de persoonlijke houdstervennootschap van de broer van [E] , [F] (Broer).

1.2

Vóór de splitsing bezaten Zus en Broer elk 50% van de aandelen [G] , waarvan zij beiden ook bestuurder waren. [G] bezat alle aandelen in [H] BV ( [H] ), die groepsvorderingen en een pand met winkelruimte en drie appartementen bezit. [H] is een onroerende-zaakrechtspersoon (OZR) (art. 4 Wet op belastingen van rechtsverkeer 1970 (Wet BvR)). Broer bezit ook alle aandelen [J] BV, die alle aandelen houdt in [K] BV, die een juweliersbedrijf uitoefent in de van [H] gehuurde winkelruimte. [J] BV had een schuld aan [G] en [K] BV had een schuld aan [H] . Vóór de juridische splitsing van [G] is de vordering van [H] op [K] BV gecedeerd aan [G] .

1.3

Bij de splitsing van [G] verkreeg de belanghebbende alle aandelen [H] (de OZR), dus indirect de groepsvorderingen en het pand. Holding Broer kreeg de vorderingen op [J] BV en [K] BV. Beide persoonlijke houdsters kregen verder € 105.091. Omdat Holding Broer werd onderbedeeld, kreeg zij een onderbedelingsvordering op de belanghebbende ad € 290.185.

1.4

Op 29 januari 2016 heeft de belanghebbende aangifte overdrachtsbelasting gedaan ter zake van de verkrijging van de aandelen [H] . Zij heeft zich daarbij beroepen op de splitsingsvrijstelling in art. 15(1)(h) Wet BvR jo. art. 5c Uitvoeringsbesluit BvR. Vóór de splitsing had de Inspecteur vennootschapsbelasting (Vpb) al vrijstelling van Vpb verleend.

1.5

Op 15 maart 2017 heeft de Inspecteur overdrachtsbelasting nageheven omdat hij de splitsing niet vrijgesteld acht. Belanghebbendes bezwaar daartegen heeft hij afgewezen.

1.6

De rechtbank Gelderland achtte de splitsingsvrijstelling ex. art. 15(1)(h) Wet BvR jo. art. 5c Uitvoeringsbesluit BvR wel van toepassing. Zij achtte aannemelijk dat langdurige ruzie tussen Broer en Zus de besluitvorming bij [G] verlamde en dat het in het belang van [G] was dat daaraan een einde kwam. De beoogde en volgens de Rechtbank bereikte doelen waren dat (i) het bestuursvacuüm zou worden opgeheven, (ii) Broer de rekening-courant niet verder kon laten oplopen, (iii) opgetreden zou kunnen worden tegen niet-betaling van huur door [K] BV aan [H] en (iv) jaarrekeningen zouden worden opgemaakt en gedeponeerd. De Rechtbank achtte daarom aannemelijk dat het overwegende doel van de splitsing niet was het ontgaan van overdrachtsbelasting.

1.7

Het Gerechtshof Arnhem-Leeuwarden oordeelde op het hogere beroep van de Inspecteur tegengesteld: (i) gegeven dat [G] , noch de belanghebbende, noch Holding Broer ‘actieve werkzaamheden’ ondernamen in de zin van art. 5c Uitvoeringsbesluit BvR, waren er geen ‘zakelijke overwegingen’ voor de splitsing zoals bedoeld in die bepaling; (ii) de belanghebbende heeft geen argumenten aangevoerd waarom niettegenstaande dat gebrek aan zakelijke overwegingen de splitsing niet in overwegende mate was gericht op ontgaan van belasting. HR BNB 2019/175 zegt niet dat een Vpb-splitsingsvrijstelling automatisch ook vervulling van de voorwaarden voor splitsingsvrijstelling in de overdrachtsbelasting inhoudt.

1.8

De belanghebbende bestrijdt dit oordeel met vier middelen:

(i) Dat er ten tijde van de splitsing geen actieve werkzaamheden waren, leidt niet automatisch tot de conclusie dat zakelijke overwegingen voor de splitsing ontbreken, dus ook niet tot het bewijsvermoeden dat de splitsing in overwegende mate is gericht op ontgaan of uitstel van belasting; dat volgt uit HvJ C-28/95 Leur-Bloem en HR BNB 2019/175, waaruit blijkt dat de antimisbruikbepaling in de EU-Fusierichtlijn leidend is;

(ii) Het woord ‘zoals’ in art. 5c Uitvoeringsbesluit BvR vóór ‘herstructurering of rationalisering van de actieve werkzaamheden’ is niet bedoeld om ‘zakelijke overwegingen’ daartoe te beperken, maar geeft aan dat het om voorbeelden gaat.

(iii) De belanghebbende heeft wel degelijk gesteld dat de splitsing niet in overwegende mate was gericht op ontgaan van belasting;

(iv) De vrijstellingsbeschikking van de Inspecteur Vpb moet ook voor de overdrachtsbelasting gevolgd worden, nu de wetgever heeft verklaard dat de splitsingsvrijstelling voor de overdrachtsbelasting aansluit bij de gelijkluidende vrijstelling voor de Vpb, én dat de Vpb-vrijstelling in binnenlandse gevallen gelijk is aan de vrijstelling in grensoverschrijdende gevallen, die beheerst wordt door de EU-Fusierichtlijn.

1.9

De Staatssecretaris acht de EU-Fusierichtlijn niet van toepassing op de overdrachtsbelasting en onderschrijft ’s Hofs oordeel dat de splitsing in overwegende mate was gericht op het ontgaan van overdrachtsbelasting, nl. belastingvrije verdeling van beleggingsvermogen.

1.10

Het cassatieberoep steunt op de opvatting dat de splitsingsfaciliteit in de Wet BvR, met name het misbruikvoorbehoud in art. 5c(1) Uitvoeringsbesluit BvR, EU-Fusierichtlijnconform moet worden toegepast op grond van C-28/95 Leur-Bloem. Dat arrest ging over de vragen (i) of prejudiciële vragen over de EU-Fusierichtlijn ontvankelijk zijn in puur binnenlandse gevallen (waarvoor de Fusierichtlijn niet geldt) als de nationale wetgever bij de implementatie van de Richtlijn heeft aangegeven grensoverschrijdende en binnenlandse operaties gelijk te willen behandelen, en (ii) wat het misbruikvoorbehoud in (thans) art. 15(1)(a) van de Fusierichtlijn inhoudt. Het antwoord op vraag (i) luidde bevestigend in verband met het belang van uniforme uitleg van het Unierecht. De vraag óf en in hoeverre de nationale wetgever zich heeft geconformeerd aan Unierecht ook voor interne gevallen, is aan de nationale rechter.

1.11

HR BNB 2019/175 zegt dat de wetgever met de voorwaarden voor de splitsingsvrijstelling in art. 5c(1) Uitvoeringsbesluit BvR aansloot bij dezelfde voorwaarden in de Wet Vpb, die gebaseerd zijn op de EU-Fusierichtlijn. De wetgever heeft zich mijns inziens dus ook voor de overdrachtsbelasting bij splitsing geconformeerd aan de Fusierichtlijn. Het misbruik-voorbehoud in art. 5c Uitvoeringsbesluit BvR moet dus richtlijnconform worden uitgelegd. Uit HvJ C-352/08 Zwijnenburg volgt weliswaar dat de Fusierichtlijn niet over de overdrachts-belasting gaat, maar de wetgever heeft door zijn aansluiting voor de overdrachtsbelasting bij dezelfde vrijstelling en hetzelfde voorbehoud in de Wet Vpb - waarvoor de Fusierichtlijn wél geldt – bewerkstelligd dat die vrijstelling en dat voorbehoud ook voor de overdrachtsbelasting Unierechtconform moeten worden uitgelegd. Zwijnenburg leert slechts dat misbruikelijke overdrachtsbelastingbedoelingen Unierechtelijk geen reden zijn om de Richtlijnvoordelen te weigeren, gegeven dat de Richtlijn slechts ziet op winstbelasting over meerwaarden en inkomstenbelasting over a.b.-winst. Het arrest benadrukt (r.o. 53) dat de overdrachts-belasting nationale bevoegdheid is, maar uit HR BNB 2019/175 volgt dus dat Nederland die bevoegdheid heeft gebruikt om de overdrachtsbelasting bij splitsingen te conformeren aan de Fusierichtlijn en zichzelf aldus vrijwillig in een Leur-Bloem-positie heeft gebracht.

1.12

Voor zover de belanghebbende stelt dat de EU-Fusierichtlijn leidend is, heeft zij volgens mij dus gelijk. Anders dan middel (iv) stelt, brengt dat echter niet mee dat de Inspecteur overdrachtsbelasting de Inspecteur Vpb/IB klakkeloos moet volgen bij de kwalificatie van de feiten. In de ene belasting is ander misbruik mogelijk dan in de andere; de Inspecteur Vpb is niet bevoegd voor de overdrachtsbelasting; en beide inspecteurs kunnen fouten maken. De belanghebbende heeft uitdrukkelijk verklaard zich niet te beroepen op vertrouwen gewekt door de Vpb-beschikking. Haar geval zal dus zelfstandig beoordeeld moeten worden op basis van correcte uitleg van de Wet BvR in het licht van de beoogde aansluiting bij de Wet Vpb en (daardoor) bij de Fusierichtlijn. Daarop stuit middel (iv) af.

1.13

De middelen (i) t/m (iii) stellen in essentie dat, gegeven de ruzie tussen Broer en Zus en de resulterende bestuursproblemen bij [G] , de splitsing niet in overwegende mate was gericht op ontgaan van overdrachtsbelasting. De middelen (i) en (ii) stellen dat het bewijsvermoeden van art. 5c(1) Uitvoeringsbesluit BvR niet wordt geactiveerd omdat niet alleen herstructurering van ‘actieve’ werkzaamheden zakelijk kan zijn, maar ook herstructurering van beleggingsactiviteiten. Middel (iii) stelt dat, zo al een bewijsvermoeden zou zijn gerezen, de belanghebbende voldoende tegenbewijs heeft geleverd.

1.14

Art. 15(1)(a) Fusierichtlijn staat de lidstaten toe om de richtlijnvoordelen te weigeren als de (in casu) splitsing als hoofddoel of een van hoofddoelen belastingfraude of -ontwijking heeft. Art. 5c(1) Uitvoeringsbesluit BvR zegt dat de vrijstelling wordt geweigerd als de splitsing in overwegende mate is gericht op het ontgaan of uitstellen van belastingheffing. Blijkens de parlementaire geschiedenis is de bedoeling de vrijstelling te onthouden in gevallen waarin de fusie of splitsing enkel gericht is op een zuiver fiscaal voordeel en het economische resultaat ervan alleen maar een overdrachtsbelastingvrije overdracht van onroerend goed is.

1.15

Art. 15(1)(a) Fusierichtlijn laat een bewijsvermoeden toe: de lidstaten mogen uitgaan van belastingontwijking als niet gesplitst wordt op grond van ‘zakelijke overwegingen zoals herstructurering of rationalisering van de activiteiten’ (onderstreping PJW); die ‘activiteiten’ worden niet omschreven, maar uit zowel HvJ C-28/95 Leur-Bloem als HvJ C-126/10 Foggia volgt dat ontbreken van elke activiteit zakelijke overwegingen niet uitsluit. Volgens HR BNB 2012/261, verwijzende naar HvJ Leur-Bloem, rechtvaardigt het misbruikvoorbehoud slechts bij uitzondering en in bijzondere omstandigheden weigering van de richtlijnvoordelen; conform Leur-Bloem en Foggia overwoog u dat ‘zakelijke overwegingen’ ontbreken als enkel zuiver fiscaal voordeel wordt nagestreefd. De Nederlandse wet vestigt een bewijsvermoeden als niet gesplitst wordt op grond van zakelijke overwegingen ‘zoals herstructurering of rationalisering van de actieve werkzaamheden’ (onderstreping PJW). De MvT bij de parallelbepaling in art. 3.57(4) Wet IB 2001 licht toe dat de term ‘actieve werkzaamheden’ ertoe strekt om splitsing van activiteiten die niet uitgaan boven normaal vermogensbeheer onder het bewijsvermoeden te brengen.

1.16

Dat betekent niet - en de MvT zegt ook niet - dat herstructurering van beleggingsvermogen nooit (nood)zakelijk kan zijn, noch dat behoefte daaraan nooit voldoende tegenbewijs is. Toch lijkt de Staatssecretaris dat bij verweer te betogen en lijkt het Hof dat geoordeeld te hebben (r.o. 4.7 en 4.8). Die opvatting leidt mijns inziens tot een onweerlegbaar bewijsvermoeden - een categorische uitsluiting dus - op basis van algemene criteria (geen ‘actieve’ werkzaamheden; aandeelhoudersmotieven). Dat strookt niet met de strekking van het algemene beginsel van EU-recht dat misbruik van recht verbiedt en waarvan art. 15(1)(a) Fusierichtlijn uitdrukking is (HvJ C-321/05, Kofoed, r.o. 36). Volgens HvJ C-504/16 en C-613/16, Deister en Juhler, moet een nationale antimisbruikbepaling toegespitst zijn op het te bestrijden misbruik (categorische uitsluitingen zijn dus in beginsel disproportioneel), moet de fiscus minstens een ‘begin van bewijs’ van misbruik leveren voordat misbruik verondersteld kan worden, moet de belastingplichtige effectief tegenbewijs van niet-fiscale overwegingen kunnen leveren en moet de rechter in elk concreet geval de transactie in haar geheel onderzoeken. Specifiek voor de Fusierichtlijn zeggen zowel HvJ Leur-Bloem als HvJ Foggia dat ontbreken van activiteit in een betrokken vennootschap niet automatisch de fusie of splitsing onzakelijk maakt en belastingontwijking als hoofddoel of één der hoofddoelen impliceert. U overwoog iets vergelijkbaars in HR BNB 2008/245: ontbreken van actieve werkzaamheden kan het oogmerk van belastingontwijking doen veronderstellen, maar ook dan is een onderzoek vereist naar alle relevante omstandigheden. In HR BNB 2000/111 overwoog u met zoveel woorden dat ook bij afwezigheid van de in art. 15(1)(a) Fusierichtlijn genoemde (voorbeelden van) zakelijke overwegingen de Richtlijnfaciliteiten gebruikt kunnen worden, mits belastingfraude of -ontwijking maar niet (een der) hoofddoel(en) van de operatie is, en dat daartoe onderzocht moet worden of de operatie ook zou zijn uitgevoerd als het niet-fiscale doel niet had bestaan.

1.17

Het Hof had dus moeten onderzoeken of de splitsing ondanks het normaal-vermogens-beheerkarakter van de bezigheden overwegend gericht was op ontgaan van overdrachts-belasting, met name of ook gesplitst zou zijn als er geen aandeelhouders/ bestuurdersruzie (de niet-fiscale overweging) was geweest. Dat heeft het Hof niet gedaan. Hij heeft slechts (i) uit het enkele ontbreken van meer dan normaal vermogensbeheer afgeleid dat geen “zakelijke overwegingen” voor de splitsing bestonden en (ii) geoordeeld dat de belanghebbende niet heeft gesteld dat en waarom “ondanks het ontbreken van zakelijke overwegingen, geen sprake is van een splitsing die in overwegende mate is gericht op het ontgaan of uitstellen vast de heffing van overdrachtsbelasting.” Oordeel (ii) impliceert dat het Hof de bestuurdersruzie ongemotiveerd irrelevant heeft geacht en is mijns inziens bovendien een contradictie in termen: de belanghebbende moet “ondanks het ontbreken van zakelijke overwegingen” bewijs leveren van zakelijke overwegingen. Het Hof kon mijns inziens niet zonder schending van het recht ‘ontbreken van zakelijke overwegingen’ als uitgangspunt voor omkering van de bewijslast nemen, maar hoogstens ‘ontbreken van herstructurering of rationalisering van activiteiten’ of ‘ontbreken van ondernemingsactiviteiten,’ want alleen dát activeert het misbruikvermoeden. Dat tegenbewijs mogelijk moet zijn, impliceert dat andere zakelijke overwegingen dan herstructurering of rationalisering van activiteiten bestaan, zoals de in HR BNB 2000/111 bedoelde aansprakelijkheidsbeperking of het in Foggia bedoelde mogelijke zakelijke belang bij overneming van een vennootschap zonder activiteit.

1.18

Het Hof heeft kennelijk als volgt geredeneerd: (i) normaal vermogensbeheer impliceert altijd ontbreken van ‘zakelijke overwegingen’ en activeert dus altijd het misbruikvermoeden (r.o. 4.7); (ii) ruzie tussen twee 50%-aandeelhouders/bestuurders is nooit een zakelijke overweging vanuit het perspectief van de vennootschap (r.o. 4.6 en 4.8). Beide oordelen lijken mij onjuist. Oordeel (i) lijkt mij onverenigbaar met zowel HvJ Foggia (zelfs het ontbreken van elke activiteit impliceert immers nog geen misbruik) als met HvJ Deister en Juhler (uit niets blijkt dat de Inspecteur begin van bewijs van misbruik heeft geleverd; categorische uitsluiting op basis van algemene kenmerken (normaal vermogensbeheer; aandeelhouders-motieven) is niet toegestaan). De term ‘zoals’ in art. 15(1)(a) Fusierichtlijn impliceert verder dat ook andere zakelijke overwegingen denkbaar zijn dan herstructurering of rationalisering van activiteiten, die volgens Leur-Bloem en Foggia dus niet eens bij alle betrokken vennootschappen aanwezig hoeven te zijn. Oordeel (ii) acht ik onjuist omdat de Fusierichtlijn en de rechtspraak van het HvJ mijns inziens niet toelaten dat de gemotiveerde wens om een einde te maken aan een besluitvormingshinderende aandeelhouders/bestuurdersruzie zonder onderzoek en zonder motivering als antifiscaal wordt aanmerkt. Oordeel (ii) is bovendien, voor zover feitelijk, geheel ongemotiveerd.

1.19

Ik meen daarom dat de middelen (i), (ii) en (iii) in zoverre doel treffen, zowel rechtskundig als in zoverre zij klagen over motiveringsgebreken, maar mijns inziens leidt alleen middel (iii) tot cassatie: gegeven Foggia, kon het Hof denkelijk het – onbetwiste - ontbreken van meer activiteit dan normaal vermogensbeheer voldoende achten om het bewijsvermoeden te activeren, maar hij had vervolgens alle feiten en omstandigheden rond de gemotiveerd gestelde aandeelhouders/bestuurdersruzie moeten onderzoeken en moeten vaststellen dat ofwel die ruzie de vennootschappelijke besluitvorming niet hinderde of alleen maar goed uitkwam om een overdracht van onroerend goed in te vermommen, ofwel de splitsing in het licht van het beoogde niet-fiscale doel een antifiscale omweg was of bevatte.

1.20

Ik geef u in overweging het cassatieberoep gegrond te verklaren en de zaak voor feitelijk onderzoek te verwijzen naar een ander gerechtshof.

2. De feiten en het geding in feitelijke instanties

De feiten

2.1

De belanghebbende, [X] BV, is de persoonlijke houdstervennootschap van [E] (Zus). Ik begrijp uit het op dit punt niet helemaal concludente feitenrelaas van het Hof (r.o. 2.4) dat de belanghebbende is ontstaan uit een juridische splitsing op 30 december 2015 van [G] BV ( [G] ), waarbij tegelijk ook ontstond [L] BV (Holding Broer), de persoonlijke houdstervennootschap van de broer van [E] , [F] (Broer). Dat wordt bevestigd door art. 1(1) van de in het dossier gevoegde splitsingsakte. Ik ga er vanuit dat de belanghebbende en Holding Broer bij die splitsing het gehele vermogen van [G] onder algemene titel hebben verkregen.

2.2

Vóór de splitsing van [G] bezaten Zus en Broer elk 50% van de aandelen [G] , waarvan zij beiden ook bestuurder waren. [G] bezat alle aandelen in [H] BV ( [H] ), wier activa bestonden uit groepsvorderingen en een pand met een winkelruimte en drie woonappartementen. In confesso is dat de aandelen [G] fictieve onroerende zaken waren in de zin van art. 4 Wet BvR. Broer bezat ook alle aandelen in [J] BV die op haar beurt alle aandelen in [K] BV bezat. Die laatste vennootschap drijft een juweliersonderneming in de genoemde, van [H] gehuurde winkelruimte. [J] BV had een schuld aan [G] en [K] BV had een schuld aan [H] . Schematisch (vóór de splitsing):

2.3

Vóór de juridische splitsing heeft [H] haar vordering op [K] BV gecedeerd aan [G] . [G] is bij akte van 30 december 2015 juridisch gesplitst in (neem ik aan) de belanghebbende en Holding Broer. Ik maak uit het dossier, met name bijlage h bij de splitsingsakte op dat daarbij onder algemene titel alle aandelen in [H] BV, met daarin de groepsvorderingen en het pand, zijn overgaan op de nieuw ontstane belanghebbende, en de vorderingen op [J] BV en [K] BV zijn overgegaan op Holding Broer. De twee ontstane persoonlijke houdsters hebben daarnaast elk liquide middelen ad € 105.091 ontvangen. Omdat Holding Broer er na deze herschikking bekaaid vanaf kwam, verkreeg zij een onderbedelingsvordering op de belanghebbende ad € 290.185. Schematisch (ná de splitsing):

2.4

Volgens ‘s Hofs geschilomschrijving hield de partijen verdeeld de vraag of:

“belanghebbende een beroep kan doen op de vrijstelling van artikel 15, eerste lid, onderdeel h, van de WBRV. Over de maatstaf van heffing, het toegepaste tarief en het feit dat [G] kwalificeert als een lichaam in de zin van artikel 4 van de WBRV hebben partijen - voor het geval die vrijstelling niet van toepassing zou zijn - geen geschil.”

Het Hof wijst hier op de OZR-status (art. 4 Wet BvR) van [G] , maar van belang voor deze procedure lijkt mij vooral de status van [H] , nu de belanghebbende bij de splitsing geen aandelen heeft verkregen in [G] , die verdwijnt, maar alle aandelen in [H] . Gegeven dat deze procedure wordt gevoerd, neem ik aan dat ook [H] een OZR is, hetgeen r.o. 2.7 van het Hof ook lijkt te impliceren:

“2.7 Op 29 januari 2016 heeft belanghebbende aangifte voor de overdrachtsbelasting gedaan van de verkrijging van de aandelen in [H] in verband met de splitsing op 30 december 2015. In de aangifte heeft belanghebbende een beroep gedaan op de vrijstelling van artikel 15, eerste lid, onderdeel h, van de Wet op belastingen van rechtsverkeer 1970 (hierna: WBRV).”

Anders gezegd: de OZR-status van [G] was denkelijk gebaseerd op de aan haar ex. art. 4(4)(a) Wet BvR toerekenbare bezittingen en schulden van [H] , die kennelijk zelf een OZR is, ervan uitgaande dat [G] geen wezenlijke andere bezittingen had dan de aandelen [H] , de verdeelde liquide middelen en de vorderingen op [J] BV en [K] BV

2.5

Op 22 december 2015, dus vóór de juridische splitsing, heeft de Inspecteur vennootschapsbelasting (Vpb) bij beschikking vrijstelling van Vpb verleend ter zake van de overgang van het vermogen van [G] door de splitsing. Aan Zus is bovendien op 14 maart 2016, dus na de aangifte overdrachtsbelasting, door de Inspecteur inkomstenbelasting een beschikking gegeven ex artt. 4.41(2) en 4.42(2) Wet IB 2001 inhoudende dat het vervreemdingsvoordeel bij de juridische splitsing ex. art. 3.65 Wet IB 2001 op de aandelen ( [G] , neem ik aan) niet in aanmerking wordt genomen. De verkrijgingsprijs van de verdwenen aandelen [G] werd doorgeschoven naar de verkregen aandelen in de belanghebbende.

2.6

Op 14 april 2016 heeft de Inspecteur de belanghebbende zijn voornemen tot naheffing van overdrachtsbelasting gemeld. De naheffingsaanslag is op 15 maart 2017 opgelegd. De Inspecteur acht de splitsingsvrijstelling in de overdrachtsbelasting niet van toepassing. Wel heeft hij bij brief van eveneens 15 maart 2017 aangegeven dat de naheffing zal worden beperkt tot 50% van de waarde van de achterliggende onroerende zaak, omdat Zus middellijk al gerechtigd was tot 50% daarvan. Na vruchteloos bezwaar tegen de naheffingsaanslag, heeft de belanghebbende beroep ingesteld bij de Rechtbank.

De Rechtbank Gelderland1.

2.7

In geschil was of de splitsingsvrijstelling ex. art. 15(1)(h) Wet BvR jo. art. 5c Uitvoeringsbesluit BvR van toepassing is. De belanghebbende stelde zakelijke overwegingen voor de splitsing en bestreed dat een ontgaansoogmerk bestond: de splitsing maakte een einde aan een ruzie tussen de bestuurders die het functioneren of zelfs het voortbestaan van [G] bedreigde. De Inspecteur daarentegen meende dat de splitsing in wezen geen ander effect had dan overdracht van een OZR. Hij zag geen zakelijke overwegingen en meende dat de belanghebbende de afwezigheid van een ontgaansmotief niet aannemelijk heeft gemaakt. De Rechtbank heeft de belanghebbende in het gelijk gesteld:

“15. In de argumenten van eiseres ligt besloten dat sprake is van overwegend zakelijke motieven, en niet louter of overwegend aandeelhoudersbelangen of het oogmerk belastingheffing te ontgaan. Ongeacht het feit dat zij daarbij zelf het etiket “ruziesplitsing” hanteert, dient de rechtbank te beoordelen of op grond van de feiten sprake is van zakelijke overwegingen. De rechtbank begrijpt de toelichting van de staatssecretaris aldus dat wanneer de splitsing voortkomt uit aandeelhoudersmotieven het (bijkomende) vereiste geldt dat sprake is van een reële bedreiging voor de continuïteit van de bedrijfsvoering. De toelichting waarnaar verweerder verwijst is namelijk het antwoord op een vraag over de situatie van een verstoorde aandeelhoudersrelatie.

16. Eiseres heeft aangevoerd dat [G] een grote vordering op [K] BV, een bv van de broer, had. Doordat de broer en de zus de enige twee bestuurders van [G] waren, en de broer geen belang had bij het innen van de vordering, bestond er voor [G] geen mogelijkheid de schuld te innen. De relatie tussen de broer en de zus was al jaren moeizaam. Er zijn verschillende pogingen gedaan dit vlot te trekken, maar zonder succes. De broer kon alles tegenhouden wat de zus wilde en vice versa. De broer verrekende de huur in rekening-courant, wat maakt dat formeel de huur werd betaald. Hij heeft ook een groot bedrag uit [G] opgenomen. Dit laatste heeft hij kunnen doen als (zelfstandig bevoegd) bestuurder, en niet als aandeelhouder. Het is naar het oordeel van de rechtbank de bestuursstructuur die de problemen veroorzaakte, althans een oplossing in de weg stond. Ook het feit dat jaarrekeningen niet werden vastgesteld speelt zich af op het niveau van de bestuurders.

17. Ter zitting heeft eiseres nog aangevuld dat sprake was van achterstallig onderhoud aan de appartementen. Dit is mede een bestuurderskwestie, omdat dit uiteindelijk het verhuren (de bezigheid van [H] ) bemoeilijkt. Ook al was er geen acute bedreiging voor het voortbestaan van de onderneming, het was in het belang van de onderneming dat hierin op enig moment verandering kwam. Omdat de argumenten voor de splitsing betrekking hebben op de moeilijkheden bij de besluitvorming, en niet primair in de aandeelhoudersrelatie liggen, doet naar het oordeel van de rechtbank niet ter zake of op dat moment al sprake was van een reële bedreiging voor de continuïteit van de bedrijfsvoering.

18. Hoewel eiseres maar een beperkt aantal stukken heeft ingebracht, bevestigen die wel het beeld dat eiseres heeft geschetst. Verweerder heeft ook uitdrukkelijk niet betwist dat sprake was van een slechte verhouding tussen de broer en de zus. Bovendien heeft met de inspecteur in de Vpb overleg plaatsgevonden en heeft die inspecteur aanleiding gezien vrijstelling van Vpb te verlenen. Voor deze vrijstelling geldt een wettelijke bepaling die hetzelfde luidt als die voor de overdrachtsbelasting. De rechtbank ziet al met al geen aanleiding te twijfelen aan de juistheid van de door eiseres gestelde feiten. Deze ondersteunen de stelling dat sprake was van zakelijke overwegingen.

19. Het doel dat de zus wilde bereiken, was dat er niet langer sprake was van een bestuursvacuüm, dat de broer de rekening-courant niet verder kon laten oplopen en dat opgetreden zou kunnen worden tegen het eventueel niet betalen van de huur door [K] BV. Dat doel is bereikt met de splitsing. Het stond eiseres daarbij vrij de fiscaal meest voordelige route te kiezen. In het licht van de omstandigheden is aannemelijk dat het doel van de splitsing niet was het ontgaan van overdrachtsbelasting.”

2.8

Simonis annoteerde in NTFR 2019/292:

“Ik kan mij volledig vinden in de uitspraak van de rechtbank. Een aantal punten die mij hierbij opvallen:

– Uit de wetsgeschiedenis blijkt dat de vrijstelling kan worden toegepast indien duidelijk sprake is van een ernstig verstoorde relatie tussen aandeelhouders die tot gevolg heeft dat de continuïteit van de activiteiten die voor rekening van een rechtspersoon worden ontplooid, worden bedreigd (Kamerstukken II, 1997-1998, nr. 5, p.6). De rechtbank stelt vast dat het voorgaande alleen relevant is indien de splitsing voor[t]komt uit aandeelhoudersmotieven. Nu de splitsing in casu reeds voortkwam uit zakelijke motieven op het niveau van de rechtspersoon zelf, en niet primair op aandeelhoudersniveau, was het feit dat op het moment van de splitsing nog geen reële bedreiging bestond voor de continuïteit van de bedrijfsvoering van F bv derhalve niet relevant.

– In de uitspraak ligt impliciet een (her)bevestiging besloten dat de aard van de activiteiten (actief dan wel passief) van de splitsende rechtspersoon niet onderscheidend is.

– Er is in deze zaak naar mijn mening geen sprake van een verkapte uitkoop van een aandeelhouder zoals dat het geval was in HR 29 juni 2012, nr. 10/00807, NTFR 2012/1695. In laatstgenoemde zaak bestond geen conflict tussen de aandeelhouders en bleek uit de feiten dat uitkoop het hoofddoel was van de splitsing.

– Uit de wetsgeschiedenis volgt dat de antimisbruiktoets van art. 5c Uitv.besl. BRV op dezelfde wijze toegepast dient te worden als de gelijkluidende antimisbruiktoets van art. 14a, lid 6, Wet VPB 1969 (zie besluit van 15 december 2005, Stb. 688, p.6). De rechtbank onderschrijft dit en kent waarde toe aan het feit dat voor de heffing van vennootschapsbelasting reeds een goedkeurende bevestiging was afgegeven. In de praktijk lijkt de Belastingdienst sinds het arrest Zwijnenburg (HR 11 februari 2011, nr. 43.144bis, NTFR 2011/316) voor de overdrachtsbelasting soms echter een strenger toetsingskader te hanteren dan voor de vennootschapsbelasting.

– Uit de feiten blijkt niet hoe de eventuele uitgifte van aandelen in eiseres [belanghebbende; PJW] aan B [Zus; PJW] kwalificeerde voor de heffing van overdrachtsbelasting. In bepaalde gevallen kan een splitsing namelijk twee belastbare feiten voor de heffing van overdrachtsbelasting met zich brengen: (i) de verkrijging van de (fictieve) onroerende zaken door de verkrijgende rechtspersoon en (ii) de verkrijging van aandelen in de verkrijgende rechtspersoon indien die op zijn beurt ook kwalificeert als een rechtspersoon als bedoeld in art. 4 Wet BRV. Het beleid hierbij is dat de splitsingsvrijstelling ook ten aanzien van de verkrijging onder (ii) kan worden toegepast indien en voor zover geen sprake is van een wijziging in de gerechtigdheid van de betreffende aandeelhouder tot de onroerende zaken (thans vastgelegd in onderdeel 6.1 van het besluit van 25 mei 2018, nr. 2018-50125, NTFR 2018/1340). Aangezien de gerechtigdheid van aandeelhouder B tot de onroerende zaken toenam van 50% tot 100% zou in het laatste geval heffing van overdrachtsbelasting hebben kunnen plaatsvinden over 50% van de waarde van de onroerende zaken. Uit de feiten blijkt overigens dat, ondanks de verkrijging door eiseres van alle aandelen in de onroerende zaakrechtspersoon G bv, de inspecteur had goedgekeurd dat naheffing beperkt zou blijven tot 50% van de waarde van de onroerende zaken, aangezien aandeelhouder B [Zus; PJW] voorafgaand aan de splitsing al gerechtigd was tot 50%. Dat vind ik dan wel weer sympathiek.

– De rechtbank bevestigt tot slot dat het zakelijke doel is bereikt met een splitsing. Volgens de rechtbank staat het een belastingplichtige daarbij vrij de fiscaal meest eenvoudige route te kiezen.”

Het Gerechtshof Arnhem-Leeuwarden2.

2.9

Het geschil voor het Hof was gelijk aan dat bij de Rechtbank, maar eiser en verweerder zijn van positie gewisseld en beide partijen hebben extra argumenten aangevoerd.

2.10