Hof Amsterdam, 09-06-2016, nr. 13/00777, nr. 13/00778, nr. 13/00779, nr. 13/00780, nr. 13/00781, nr. 13/00782, nr. 13/00783, nr. 13/00784, nr. 13/00785, nr. 13/00786, nr. 13/00787, nr. 13/00789, nr. 13/00790, nr. 13/00791, nr. 13/00792, nr. 13/00793, nr. 13/00794, nr. 13/00795, nr. 13/00796, nr. 13/00797, nr. 13/00798, nr. 13/00799

ECLI:NL:GHAMS:2016:2218, Hoger beroep: (Gedeeltelijke) vernietiging en zelf afgedaan, Hoger beroep: (Gedeeltelijke) vernietiging en zelf afgedaan

- Instantie

Hof Amsterdam

- Datum

09-06-2016

- Zaaknummer

13/00777

13/00778

13/00779

13/00780

13/00781

13/00782

13/00783

13/00784

13/00785

13/00786

13/00787

13/00789

13/00790

13/00791

13/00792

13/00793

13/00794

13/00795

13/00796

13/00797

13/00798

13/00799

- Vakgebied(en)

Belastingrecht algemeen (V)

- Brondocumenten en formele relaties

ECLI:NL:GHAMS:2016:2219, Uitspraak, Hof Amsterdam, 09‑06‑2016; (Hoger beroep)

Cassatie: ECLI:NL:HR:2017:730

Eerste aanleg: ECLI:NL:RBNHO:2013:11321, (Gedeeltelijke) vernietiging en zelf afgedaan

ECLI:NL:GHAMS:2016:2218, Uitspraak, Hof Amsterdam, 09‑06‑2016; (Hoger beroep)

Eerste aanleg: ECLI:NL:RBNHO:2013:11321, Bekrachtiging/bevestiging

Cassatie: ECLI:NL:HR:2017:640

ECLI:NL:GHAMS:2015:4098, Uitspraak, Hof Amsterdam, 08‑10‑2015; (Hoger beroep)

Tussenuitspraak: ECLI:NL:GHAMS:2015:4228

Eerste aanleg: ECLI:NL:RBNHO:2013:11321, (Gedeeltelijke) vernietiging en zelf afgedaan

Cassatie: ECLI:NL:HR:2017:638

Cassatie: ECLI:NL:HR:2017:639

ECLI:NL:GHAMS:2015:4228, Uitspraak, Hof Amsterdam, 04‑06‑2015; (Hoger beroep)

Einduitspraak: ECLI:NL:GHAMS:2015:4098

- Wetingang

art. 10a Wet op de vennootschapsbelasting 1969

- Vindplaatsen

Belastingadvies 2016/18.5

V-N 2016/53.12 met annotatie van Redactie

NTFR 2016/2150 met annotatie van Drs. M. Nieuweboer

V-N 2016/47.9 met annotatie van Redactie

NTFR 2016/2151 met annotatie van mr. drs. A.J. van den Bos

V-N 2015/53.10 met annotatie van Redactie

NTFR 2016/355 met annotatie van mr. J. Berns

NTFR 2016/356 met annotatie van mr. J. Berns

Belastingadvies 2015/24.1

Uitspraak 09‑06‑2016

Inhoudsindicatie

Taxplanningstructuur bankenconcern (zie ook ECLI:NL:GHAMS:2015:1498). Renteaftrek geweigerd met toepassing van fraus legis. Beoogde tax shelter voor obligatiebaten van andere bank door overdracht van de obligaties aan fiscale-eenheidsdochter van belanghebbende, gefinancierd met hybride lening, geflankeerd met opties. Economisch belang bij de obligaties blijft bij de andere bank. Bij belanghebbende is uitsluitend het haar contractueel toekomende voordeel (berekend als percentage van de beoogde belastingbesparing) belast.

Partij(en)

GERECHTSHOF AMSTERDAM

kenmerk 13/00796

9 juni 2016

uitspraak van de derde meervoudige belastingkamer

inzake het hoger beroep van

de rechtsopvolger van [X9], laatst gevestigd geweest te Amsterdam, hierna ook [X9] , belanghebbende,

gemachtigden: mr. M. Mees en mr. M. Sanders (Loyens Loeff) te Amsterdam,

tegen de uitspraak in de zaken met kenmerken AWB 12/536 tot en met 12/544, 12/546 en 12/548 tot en met 12/557 van de rechtbank Noord-Holland (hierna: de rechtbank) van 6 november 2013 in het geding tussen onder meer belanghebbende

en

de inspecteur van de Belastingdienst, de inspecteur.

1. Ontstaan en loop van het geding

1.1.

De onderhavige zaak met kenmerk 13/00796 betreft het hoger beroep van belanghebbende tegen de uitspraak van de rechtbank inzake de aan haar voor het jaar 2007 opgelegde aanslag in de vennootschapsbelasting.

1.2.

Het verloop van het geding in deze zaak tot en met de uitspraak van de rechtbank kan als volgt worden samengevat:

Bij de aanslagregeling heeft de inspecteur het aangegeven verlies van € 46.860.345 gecorrigeerd met een door hem niet toegestane renteaftrek van € 79.708.421, de aanslag vastgesteld naar een belastbaar bedrag van € 32.848.076 en het verlies vastgesteld op nihil. Bij afzonderlijke beschikking heeft hij een bedrag van € 1.196.345 aan heffingsrente in rekening gebracht en een vergrijpboete van € 4.270.834 opgelegd. Op het bezwaar van belanghebbende heeft hij de aanslag, de verliesvaststellingsbeschikking, de beschikking heffingsrente en de boetebeschikking gehandhaafd en geen vergoeding van de voor het bezwaar gemaakte kosten toegekend.

De rechtbank heeft het beroep van belanghebbende ongegrond verklaard.

1.3.

Voor het verloop van het geding in deze zaak in hoger beroep verwijst het Hof in de eerste plaats naar onderdeel 1 van de uitspraak van de eerste meervoudige kamer van dit Hof van 8 oktober 2015, ECLI:NL:GHAMS:2015:4098. Bij die uitspraak (hierna: de uitspraak van 8 oktober 2015) heeft het Hof, voor zover het de onderhavige zaak betreft, iedere beslissing aangehouden en het onderzoek heropend.

1.4.

Het onderzoek is voortgezet door de derde meervoudige kamer. Dit onderzoek en de behandeling ter na te noemen zitting heeft gelijktijdig plaatsgevonden met het onderzoek en de behandeling ter zitting van het hoger beroep van de inspecteur met kenmerk 13/00794 inzake een aan (de rechtsopvolger van) [X10] B.V., hierna [X10] , opgelegde aanslag in de vennootschapsbelasting.

1.5.

Bij brief van 10 februari 2016 heeft het Hof partijen op de hoogte gebracht van zijn voornemens met betrekking tot de behandeling en beslissing van de zaken van belanghebbende (kenmerk 13/00796) respectievelijk [X10] (kenmerk 13/00794) en partijen in de gelegenheid gesteld daarop te reageren. De inspecteur heeft gereageerd bij nader stuk met bijlagen van 25 februari 2016; belanghebbende bij “Tiendagenstuk” met bijlagen van 2 maart 2016. Bij nader stuk van 11 maart 2016 heeft de inspecteur gereageerd op het tiendagenstuk van belanghebbende.

1.6.

Het onderzoek ter zitting heeft plaatsgevonden op 23 maart 2016. Van de zitting is een proces-verbaal opgemaakt dat met deze uitspraak wordt meegezonden.

2. Feiten

Hier geldt als ingelast onderdeel 2 van de uitspraak van 8 oktober 2015. Daaraan voegt het Hof het volgende toe.

2.1.

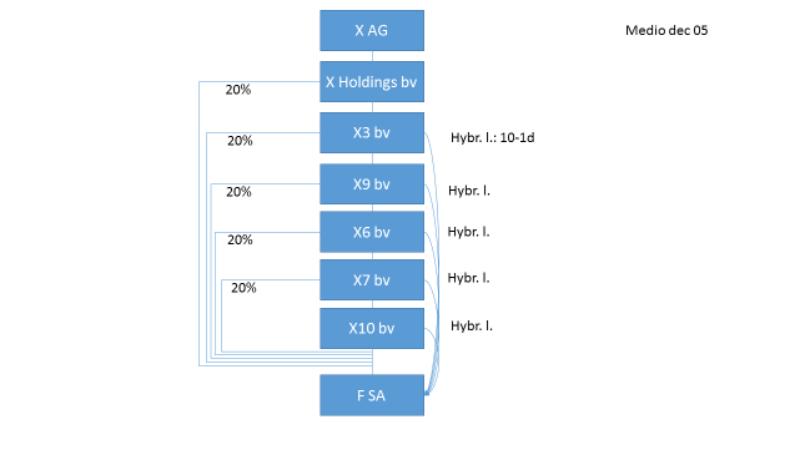

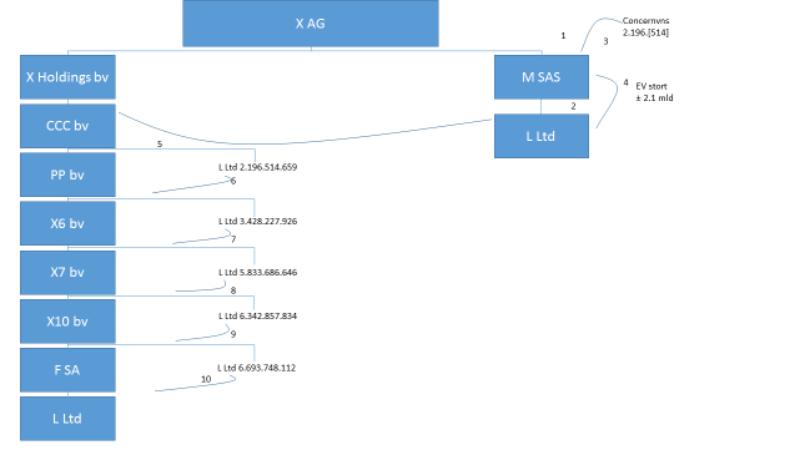

In juni 2005 heeft [X-groep] in een presentatie aan [III-groep] een ‘Tax-Efficient Investment’ voorgesteld die ertoe strekte het rendement na belastingen op door [III-groep] gehouden obligaties, en daarmee het voor winstuitkering beschikbare bedrag, te verhogen door middel van het inschakelen van een vennootschap waarin [X-groep] een zodanig gestructureerd belang zou nemen dat deze vennootschap in de jaarrekening van [III-groep] zou worden meegeconsolideerd (onder aftrek van een minderheidsbelang van [X-groep] ) terwijl diezelfde vennootschap voor fiscale doeleinden zou kunnen worden opgenomen in een fiscale eenheid met een over verliezen beschikkende moedervennootschap binnen het [X-groep] concern .

2.2.

Op 24 augustus 2006 is [X (11)] (hierna: [X (11)] ) opgericht met belanghebbende als oprichter/enig aandeelhouder. Op 7 september 2006 is [X (12)] (hierna: [X (12)] ) opgericht met [X (11)] als oprichter/enig aandeelhouder.

2.3.

Bij brief van 15 september 2006 heeft de toenmalige belastingadviseur van [X-groep] de Belastingdienst verzocht toe te staan dat belanghebbende (in die brief aangeduid als ‘ [PP bv] ’) met [X (11)] en [X (12)] een fiscale eenheid vormt vanaf de respectievelijke oprichtingsdata van die vennootschappen.

Dat verzoek is in die brief als volgt toegelicht:

“1. [Belanghebbende], [X (11)] en [ [X (12)] ] zijn fiscaal inwoner van Nederland (…)

2. [ Belanghebbende] is de oprichter en enig aandeelhouder van [X (11)] , welke vennootschap kort geleden is opgericht. [X (11)] heeft recentelijk [ [X (12)] ] opgericht. [ [X (12)] ] zal op korte termijn nieuwe, tot dezelfde soort behorende aandelen uitgeven aan een ongelieerde Nederlandse partij (NLCO). Deze nieuw uit te geven aandelen zullen 5% van het nominale gestorte aandelenkapitaal van [ [X (12)] ] vertegenwoordigen. [ [X (12)] ] zal geen andere soorten aandelen hebben. Na de uitgifte van aandelen zal [X (11)] 95% van het totale nominale gestorte aandelenkapitaal van [ [X (12)] ] houden, waarmee aan de voorwaarde voor de vorming van een fiscale eenheid is voldaan. [X (11)] zal ook 95% van de stemrechten in [ [X (12)] ] houden.

3. NLCO zal een lening ter grootte van EUR 500 miljoen aan [ [X (12)] ] verstrekken. Deze lening zal (i) een looptijd hebben van 60 jaar en zal niet eerder opeisbaar zijn, behoudens in geval van faillissement, liquidatie of surséance van betaling van [ [X (12)] ], (ii) zal een winstafhankelijke rente hebben, geheel afhankelijk van de door [ [X (12)] ] gemaakte winst, en (iii) zal achtergesteld zijn bij alle overige schulden van [ [X (12)] ]. Een lening met dergelijke kenmerken kan voor de beoordeling van de 95%-bezitseis van de fiscale eenheid niet worden aangemerkt als een deelname in het nominale gestorte aandelenkapitaal van de vennootschap, zoals ook diverse malen is bevestigd in de parlementaire geschiedenis (…). Voorts zal [X (11)] een lening van EUR 55 miljoen aan [ [X (12)] ] verstrekken. [ [X (12)] ] zal de opbrengst van beide leningen onder meer investeren in een uitgebreide portefeuille van openbaar verhandelbaar schuldpapier.

4. NLCO zal aan [X (11)] een put-optie verlenen waaronder [X (11)] haar aandelen in [ [X (12)] ], gedurende de overeengekomen optieperiode (van 60 jaar) op elk willekeurig moment aan NLCO kan verkopen. De uitoefenprijs van de put-optie is gelijk aan de marktwaarde van de aandelen [ [X (12)] ] op het moment van uitoefening. De put-optie leidt daarmee niet tot overdracht van een economisch belang in de aandelen [ [X (12)] ] door [X (11)] aan NLCO. Derhalve dient [X (11)] niet alleen als juridisch eigenaar, maar ook als economisch eigenaar te worden beschouwd van de aandelen [ [X (12)] ] die tezamen 95% vertegenwoordigen van het totale nominale gestorte aandelenkapitaal van [ [X (12)] ].”

2.4.

Na een bespreking ten kantore van de Belastingdienst zijn aanvullende vragen van de Belastingdienst beantwoord bij brief van 19 oktober 2006. In die brief is meegedeeld dat met NLCO is gedoeld op [III (2) bv] (hierna: [III (2) bv] ). Voorts is een toelichting gegeven op de met die brief meegezonden (concepten van de) te sluiten Put Option Agreement, Profit Participating Loan Agreement en Shareholders Agreement.Op de vraag naar de commerciële achtergrond van de transactie is geantwoord:

“De structuur is opgezet als een samenwerkingsverband tussen de twee partijen. Het voordeel voor [III-groep] is dat zij een belastingvrije vergoeding krijgt op haar investering en dat zij, door haar dochter [III (3) bv] een substantieel bedrag aan additionele “assets under management” krijgt. Dit laatste is een belangrijk criterium voor asset managers. [X-groep] zal inkomen verkrijgen door haar deel van de winst op de portfolio.”

Op de vraag of NLCO direct of indirect geld zal lenen van of aan [X-groep] om de structuur op te zetten is geantwoord:

“ [III (2) bv] zal een zogenaamde “stock settled repo” transactie aangaan met [X-groep] om de initiële financiering voor de transactie te verkrijgen. Op deze wijze verkrijgt [III (2) bv] een effectieve underwriting (verzekering/garantie) gedurende de periode dat [ [X (12)] ] nog bezig is haar portfolio op te bouwen. Wij begrijpen dat [III (2) bv] , in overeenstemming met haar normale manier van handelen, zal proberen om haar initiële financiering te vervangen door andere (goedkopere) financiering nadat de portfolio is opgebouwd”.

2.5.

Hierna zijn nog telefoongesprekken gevoerd en e-mails uitgewisseld. Aan de zijde van de Belastingdienst is overleg gevoerd met het ministerie van Financiën. Na een herhaling van het fiscale-eenheidsverzoek bij brief van 13 december 2006 heeft op 14 december 2006 een bespreking met de inspecteur plaatsgevonden waarvan de zakelijke inhoud door de belastingadviseur van [X-groep] als volgt in een faxbericht is vastgelegd:

“Geachte mevrouw [KKK] ,

Onder verwijzing naar ons gesprek van vandaag en in aansluiting op mijn brief van 13 december 2006 aan de heer drs. [LLL] bevestig ik hierbij wat wij hebben besproken.

1. De beschikking fiscale eenheid zoals verzocht middels mijn brieven van 15 september 2006 aan de heer [DDD] respectievelijk van 13 december 2006 aan de heer [LLL] zal door de Belastingdienst worden afgegeven.

2. Het afgeven van deze beschikking fiscale eenheid houdt niet in dat de Nederlandse Belastingdienst hiermee een standpunt heeft ingenomen omtrent de Nederlandse fiscale kwalificatie van de “profit participating loan” (de hybride).”

Dit faxbericht is door [KKK] , voor akkoord getekend, retour gezonden bij faxbericht van 15 december 2006.

2.6.

Op 22 december 2006 hebben [III (2) bv] (als ‘Lender’), [X (12)] (als ‘Borrower’) en [X (11)] (als ‘Senior Creditor’) een ‘Profit Participating Loan Agreement’ gesloten waarvan de considerans onder meer de volgende bepalingen bevat:

“(A) The Lender holds 5% (…) and the Senior Creditor holds 95% (…) of the nominal share capital (…) of the Borrower.

(B) It is contemplated that on or about the date hereof, the Borrower shall acquire the Portfolio (as defined below).

(C) In connection with the acquisition of the Portfolio (…) the Lender is willing to make available to the Borrower a profit participating loan (winstdelende lening) in the aggregate principal amount of EUR 500,000,000 (…) on the terms and conditions set forth in this Agreement, and the Borrower wishes to accept the same.

(D) The Senior Creditor (as lender) and the Borrower (as borrower) have entered into a EUR 55,000,000 (…) loan agreement on or about the date of this Agreement (the Senior Loan).

(E) All claims of the Lender against the Borrower under this Agreement are subordinated (achtergesteld), on the terms and conditions set forth in this Agreement, to the claims of the Senior Creditor against the Borrower under the Senior Loan, and to any other present and future unsecured and unsubordinated payment obligations of the Borrower”.

Voor de betekenis van de term Portfolio wordt in het onderdeel ‘Definitions’ van deze overeenkomst verwezen naar de Shareholders Agreement. Dit onderdeel bevat voorts onder meer de volgende definities:

“Maturity Date means 4 January 2067 or, in the event of early repayment pursuant to Clause 4(d), the date of such repayment.

(…)

Profits has the meaning ascribed to such term in Clause 3 (a)(ii)

(…)

Subordinated Claims means each claim of the Lender against the Borrower under or in connection with this Agreement (…)

Subordinated Creditor means the Lender in respect of its Subordinated Claims.”

De overeenkomst bevat verder onder meer de volgende bepalingen:

“2. Drawdown and purpose of the PPL

- -

a) Subject to the terms and conditions of this Agreement, the lender makes available to the Borrower a profit participating loan (…) in the original aggregate principal amount of EUR 500,000,000 (…) (the PPL).

- -

b) The outstanding principal of the PPL shall at any time be equal to the fair market value of the Portfolio at such time (…)

- -

c) The original principal amount of the PPL shall be drawn down (…) and transferred to the bank account in the name of, the Borrower (…) held with [III (1) bv] (…)

- -

d) The PPL may only be used by the Borrower to finance the acquisition of the Portfolio.

3. Interest

( a) (i)The PPL will annually bear interest (…) in an amount equal to such percentage (…) of the aggregate amount of the Profits in the relevant Interest Period, as to be unanimously determined by the Lender, the Borrower and the Senior Creditor (…) ultimately on the 15th day of January of the relevant Interest Period, with the exception of the Interest Period ending on 31 December 2007, for which Interest Period the percentage will be 87.1158%

(ii) For this purpose: Profits means the annual stand alone profits of the Borrower as determined in accordance with IFRS (assuming Interest and dividend payments are made out of profits), before any tax deemed attributable to the Borrower for accounting purposes or otherwise.

4. Repayment and prepayment

( a) On the Maturity Date, subject to any alterations as may be agreed (…) between the Parties, or upon receipt by the Borrower of a Default Notice prior to the Maturity Date (…) the Lender shall be entitled to repayment of (…) the Principal, plus any accrued and outstanding Interest in full, without prejudice to the provisions of Clause 6

(…)

6. Taxes

- -

a) All payments of amounts which are due in connection with this Agreement by the Borrower to the Lender shall be made without withholding or deduction for or in relation to taxes, unless such withholding or deduction is required by law.

- -

b) If such withholding or deduction is required to be made by law, the Borrower shall pay to the Lender such additional amounts as are required to effectuate that the amount which is received by the Lender after the withholding or deduction, is equal to the amount which the Lender would have received in the absence of such withholding or deduction.

(…)

8. Subordination

( a) In accordance with the provisions of Section 3:277, subsection 2, of the Dutch Civil Code, any Subordinated Claim of the Subordinated Creditor against the Borrower will be subordinated (achtergesteld) in right of payment to all Senior Claims of the Senior Creditor against the Borrower, and to any other present and future payment obligations (…) of the Borrower (…)”

2.7.

Eveneens op 22 december 2006 hebben [III (2) bv] en [X (11)] een ‘Option agreement’gesloten waarvan de considerans onder meer de volgende bepalingen bevat:

“(A) [III (2) bv] and [X (11)] are the shareholders of [ [X (12)] ] (…)

(B) [X (11)] is holder of the [X (11)] Shares [in [X (12)] ] and [III (2) bv] is holder of the [III (2) bv] Shares [in [X (12)] ].

(C) [III (2) bv] , as lender, [ [X (12)] ] as borrower and [X (11)] as senior creditor entered into the PPL (…)

(D) [III (2) bv] wishes to grant to [X (11)] a put option in respect of the [X (11)] Shares, on the terms and conditions set forth in this Agreement.

( E) [X (11)] wishes to grant to [III (2) bv] a put option in respect of (i) the [III (2) bv] Shares (…) and (ii) the PPL (…), on the terms and conditions set forth in this Agreement.”

Het onderdeel ‘Definitions’ van deze overeenkomst bevat onder meer de volgende bepalingen:

“Completion means, if a Put Option is exercised in accordance with the terms and conditions of this Agreement, the completion of the sale, purchase and transfer of the Put [X (11)] Shares, the Put [III (2) bv] Shares or the Put PPL, as the case may be, pursuant to this Agreement.

(…)

PPL means the profit participating loan (…) pursuant to the loan agreement between [III (2) bv] as lender, [ [X (12)] ] as borrower and [X (11)] as senior creditor (…) or said loan agreement, as the case may be.

(…)

Put Option Period means the period from the date of this Agreement up to and including the Maturity Date (as defined in the PPL) at 24:00 hours.”

De overeenkomst bevat verder onder meer de volgende bepalingen:

“2. Put Options

- -

a) Subject to the terms and conditions of this Agreement, [III (2) bv] hereby irrevocably (onherroepelijk) and unconditionally (onvoorwaardelijk) grants to [X (11)] an exclusive option to sell and transfer all (but not part) of the [X (11)] Shares to [III (2) bv] at any time, and [X (11)] hereby accepts the same (the [X (11)] Share Put Option)

- -

b) Subject to the terms and conditions of this Agreement, [X (11)] hereby irrevocably (onherroepelijk) and unconditionally (onvoorwaardelijk) grants to [III (2) bv] an exclusive option to sell and transfer all (but not part) of the [III (2) bv] Shares to [X (11)] at any time, and [III (2) bv] hereby accepts the same (the [III (2) bv] Share Put Option)

- -

c) Subject to the terms and conditions of this Agreement, [X (11)] hereby irrevocably (onherroepelijk) and unconditionally (onvoorwaardelijk) grants to [III (2) bv] an exclusive option to sell and transfer the whole (but not part of the) PPL to [X (11)] upon or after exercise of the [III (2) bv] Share Put Option, and [III (2) bv] hereby accepts the same (the PPL Put Option)

- -

d) The Put Options may not be (legally or beneficially (juridisch of economisch)) sold, transferred, assigned (gecedeerd) by a Party to any third party or in any way be made subject to any Encumbrance, without the prior written consent of the other Party.

- -

e) [III (2) bv] and [X (11)] hereby undertake vis-á-vis each other that during the Put Option Period they shall refrain from performing any legal or other acts in respect of the [X (11)] Shares, the [III (2) bv] Shares or the PPL (…) other than pursuant to or in connection with this Agreement, unless with prior written approval of the other Party. For the avoidance of doubt, this does not include exercising the voting rights attached to the relevant Shares.

3. Exercise of the Put Options

- -

a) Each of [III (2) bv] and [X (11)] may in their absolute discretion exercise the relevant Put Option by the service of a Put Option Notice on [X (11)] or [III (2) bv] , respectively, at any time during the Put Option Period (…)

- -

b) The Put Options shall cease to be exercisable and lapse upon the expiry of the Put Option Period.

- -

c) The [X (11)] Share Put Option and the [III (2) bv] Share Put Option may only be exercised in respect of all (but not part) of the [X (11)] Shares or the [III (2) bv] Shares, respectively (…)

- -

d) The PPL Put Option may only be exercised (i) in respect of the whole (but not part of the) PPL (…) and (ii) simultaneously with the due exercise by [III (2) bv] of the [III (2) bv] Share Put Option in respect of the [III (2) bv] Shares.

- -

e) Upon receipt of a Put Option Notice in respect of the PPL Put Option and/or the [III (2) bv]

Share Put Option, as the case may be, [X (11)] has the right, but not the obligation, to exercise the [X (11)] Share Put Option in respect of its shares in the capital of [ [X (12)] ] (…).

- -

f) In the event that [X (11)] duly exercises the [X (11)] Share Put Option (…), (i) the PPL Put Option and the [III (2) bv] Share Put Option shall lapse whether [III (2) bv] has exercised the PPL Put Option and/or the [III (2) bv] Share Put Option (…) or not (…) and (ii) the Put Option Notice, if any, prior thereto served in respect of the PPL Put Option and/or the [III (2) bv] Share Put Option shall have no effect other than the reciprocal exercise by [X (11)] of the [X (11)] Share Put Option.

- -

g) In the event that [III (2) bv] duly exercises the PPL Put Option and/or the [III (2) bv] Share Put Option (…) and [X (11)] does not exercise the [X (11)] Share Put Option (…) the [X (11)] Share Put Option shall lapse.

4. Consideration

(…)

- -

a) The consideration payable by the Transferor to the Transferee for the transfer of the Put [X (11)] Shares, the Put [III (2) bv] Shares or the Put PPL (…) shall be an amount equal to the Put Option Exercise Price that shall immediately become due and payable upon Completion (…)

- -

b) For this purpose: Put Option Exercise Price means: in respect of the Put [X (11)] Shares, the Put [III (2) bv] Shares or the Put PPL (…) the fair market value thereof on the Completion Date, to be determined by the auditor of [ [X (12)] ]. For the avoidance of doubt, the fair market value shall not include any tax deemed attributable to [ [X (12)] ] for accounting purposes or otherwise.

For the avoidance of doubt, when determining the fair market value of the PPL, due account shall, inter alia, be given to: (i) the market value of the Portfolio; (ii) the profit of the Portfolio based on IFRS (assuming interest payments under the PPL and dividends payments are made out of profits); (iii) the relevant percentage of Interest (as defined in the PPL) in respect of the Interest Periode (as defined in the PPL) concurring with the year of determination; and (iv) the interim payments on the PPL and the Shares in the relevant year.

For the further avoidance of doubt, the fair market value of the Put [X (12)] Shares or the Put [III (2) bv] Shares (…) shall include an amount equal to the amount of interim dividend that would be paid on such Shares if an interim dividend would be paid on the Completion Date in respect of all Net Profits (as defined in the Shareholders Agreement) to the extent not yet distributed, which are available for distribution to the Shareholders on the Completion Date, subject to the provisions of Dutch law and the Articles of Association and assuming that Interest (as defined in the PPL) would be paid per the Completion Date on the basis of all Profits (as defined in the PPL), earned in the relevant Interest Period (as defined in the PPL) up to but not including the Completion Date.”

2.8.

Eveneens op 22 december 2006 hebben [III (3) bv] als ‘Manager’ en [X (12)] als ‘Customer’ een ‘Asset Management Agreement’ gesloten waarin, kort gezegd, het beheer over de Portfolio wordt toevertrouwd aan [III (3) bv] binnen de doelstellingen, richtlijnen en beperkingen van de in een bijlage bij die overeenkomst opgenomen ‘Investment Policies’. De Portfolio wordt geadministreerd op een rekening van [X (12)] bij [III (1) bv]

2.9.

Bij voor bezwaar vatbare beschikking van 6 februari 2007 is het fiscale-eenheidsverzoek tussen belanghebbende (toen nog geheten [PP bv] ), [X (11)] en [X (12)] toegewezen.

2.10.

Op 6 maart 2007 heeft [X (11)] alle aandelen verworven in [X (13)] (hierna [X (13)] ). Op 9 maart 2007 is het verzoek gedaan om ook [X (13)] in de fiscale eenheid van belanghebbende met haar dochtervennootschappen te mogen opnemen. Dit verzoek is toegewezen bij voor bezwaar vatbare beschikking van 27 april 2007.

2.11.

Op 15 juni 2007 heeft [III (1) bv] (hierna [III (1) bv] ) een belang van 5% in [X (13)] verworven en heeft [X (13)] van [III (1) bv] een obligatieportefeuille verkregen, gefinancierd met een ‘profit participating loan’ van € 500 miljoen. Tussen [X (13)] , [X (11)] en [III (1) bv] zijn overeenkomsten gesloten (Profit Participating Loan Agreement, Option Agreement en Asset Management Agreement) die identiek zijn aan de door [X (12)] (Holding) en [III (2) bv] gesloten overeenkomsten.

2.12.1.

Van de zijde van [III-groep] [III (2) bv] is aan de Belastingdienst verzocht een oordeel te vellen over de voorgenomen transacties inzake [X (12)] en [X (13)] .

2.12.2.

In een brief van 30 oktober 2007 van de (tot het desbetreffende behandelteam behorende) inspecteur aan het hoofd Fiscale Zaken van [III-groep] [III (2) bv] is onder meer het volgende vermeld:

“Op 7 juni 2007 (…) richtte u een verzoek aan de Belastingdienst/Amsterdam om een oordeel te vellen over een voorgenomen transactie van [III (1) bv] met de [X-groep] groep. Bij deze brief was eveneens een kopie van een verzoek van 29 juni 2006 gevoegd, die een soortgelijke transactie met de [X-groep] groep behelsde maar nu met [III (2) bv] Om ons in staat te stellen deze transacties naar Nederlands fiscaal recht te duiden, heeft u op 25 september 2007 een tweetal ordners toegezonden waarin beide transacties in diverse overeenkomsten beschreven staan.

(…)

U bent de mening dat de [PPL] onder zodanige voorwaarden is aangegaan, dat deze feitelijk als eigen vermogen van [ [X (12)] ] is gaan fungeren (artikel 10, lid 1, letter d van de Wet op de Vennootschapsbelasting 1969, tekst 2006). [III (2) bv] doet ten aanzien van de voordelen uit de PPL een beroep op de deelnemingsvrijstelling op de voet van de meetrekregeling van artikel 13, lid 3, letter b van de Wet (…)

Wij zijn van mening, dat voor het duiden van de (…) PPL niet alleen acht dient te worden geslagen op de PPL overeenkomst zelf, maar ook op de volgende aangegane overeenkomsten:

(…)

[III (2) bv] Share Put Option

(…)

PPL Put Option

(…)

[X (11)] Share Put Option

(…)

Guarantee no. 1

[X-groep] (International) Holding AG, Zwitserland, verleent op 22 december 2006 jegens [III (2) bv] de garantie dat indien o.a. de [III (2) bv] Share Put Option en de PPL Put Option worden uitgeoefend en [X (11)] blijft in gebreke, [X-groep] (International) Holding AG een bedrag van € 650.000.000 aan [III (2) bv] zal betalen.

(…)

Overige van belang zijnde overeenkomsten.

Er bestaat een Asset Management Agreement (…) op grond waarvan precies wordt uiteengezet aan welke voorwaarden de beleggingsportfolio moet voldoen. De Shareholders Agreement tussen [X (11)] , [III (2) bv] met betrekking tot [ [X (12)] ] regelt de door [ [X (12)] ] te volgen dividend uitkeringspolitiek. Hieruit blijkt dat alle winsten worden uitgekeerd.

(…)

De fiscale duiding

Indien het totaal van de (…) overeenkomsten in ogenschouw wordt genomen, valt op, dat [III (2) bv] weliswaar in relatie tot [ [X (12)] ] gebonden is aan de in de PPL bedoelde termijn die op 2 januari 2067 afloopt, maar dat de PPL op elk moment tot dat tijdstip liquide is te maken. Onder garantie van [X-groep] (International) Holding AG kan [III (2) bv] op elk gewenst moment tot 2 januari 2067 zowel de PPL als de gewone aandelen in [ [X (12)] ] aan [X (11)] verkopen. Met andere woorden, de PPL kan gedurende de looptijd op elk moment verzilverd worden, zij het niet door terugbetaling van de debiteur (d.i. [ [X (12)] ]) zelf, maar (…) via een omweg, n.l. via de moedervennootschap, [X (11)] .

(…) De boven omschreven overeenkomsten in samenhang bezien zorgen er voor, dat het karakter van de PPL als een direct opeisbare, winstdelende lening is te beschouwen (…) Alsdan is de PPL door duiding van de feiten als een gewone lening te beschouwen, die niet feitelijk als eigen vermogen van [ [X (12)] ] is gaan fungeren. (…) [ [X (12)] ] behoeft ook niet de looptijd van de PPL af te wachten. Indien het kennelijk fiscale voordeel van de structuur [voetnoot: Bv de mogelijkheid tot verliesverrekening van de fiscale eenheid [X (11)] is na een aantal jaren rendement opbrengst van de beleggingsportefeuille volledig benut; met andere woorden het gevaar van verliesverdamping is afgewend] niet meer bestaat, kan [X (11)] besluiten de putoptie in te roepen. Hierdoor wordt [III (2) bv] enig aandeelhouder van [ [X (12)] ] en vervallen de putopties. [III (2) bv] heeft het dan volledig in eigen hand om de beleggingsportefeuille te verzilveren (…) Het in stand laten van de PPL is hierdoor illusoir geworden”.

2.12.3.

In een intern memo van de Belastingdienst getiteld “ [III-groep] / [X-groep] Deal”, opgesteld door een tot het behandelteam van [III-groep] [III (2) bv] behorende functionaris en gericht aan de met de behandeling van de aangifte van [X-groep] belaste functionaris is een uitvoerige analyse opgenomen van de [III-groep] -transacties. Het bevat, toegespitst op [X (12)] maar evenzeer van toepassing op [X (13)] , de volgende ‘Fiscale duiding’:

“Door de transfer van € 500.000.000 aan beleggingen van [III (2) bv] naar [ [X (12)] ] hoopt [III (2) bv] de heffing van vennootschapsbelasting over het rendement op deze portefeuille te vermijden in verband met een beroep op de deelnemingsvrijstelling op de voordelen uit de PPL. Indien het totaal van de onder § 2 en § 3 bedoelde overeenkomsten in ogenschouw wordt genomen, valt op, dat [III (2) bv] weliswaar in relatie tot [ [X (12)] ] gebonden is aan de in de PPL bedoelde termijn die op 2 januari 2067 afloopt, maar dat de PPL op elk moment tot dat tijdstip liquide is te maken. Onder garantie van [X-groep] (International) Holding AG kan [III (2) bv] op elk gewenst moment tot 2 januari 2067 zowel de PPL als de gewone aandelen in [ [X (12)] ] aan [X (11)] verkopen. Ik neem aan dat op dat moment ook de reposchuld aan [X-groep] (lnternational) Holding AG wo[r]dt afgelost.

Met andere woorden, de PPL kan gedurende de looptijd op elk moment verzilverd worden niet door terugbetaling van de debiteur (d i [ [X (12)] ]) zelf, maar via een omweg, nl via de moedervennootschap, [X (11)] .

Weliswaar kan [III (2) bv] volgens de PPL Agreement slechts in geval van surséance van betaling en faillissement de terugbetaling van de PPL eisen, maar door de putopties in te roepen wordt precies hetzelfde bereikt. De betrekkelijke overeenkomsten in samenhang bezien zorgen er mijns inziens voor, dat het karakter van de PPL als één direct opeisbare, winstdelende lening is [te] beschouwen. Alsdan is de PPL door duiding van de feiten als een gewone lening te beschouwen, die niet feitelijk als eigen vermogen van [ [X (12)] ] is gaan fungeren. De claim van [III (2) bv] op de deelnemingsvrijstelling is daarom vergeefs.

Dezelfde conclusie kan via een andere redeneertrant bereikt worden. In dit geval is er sprake van een direct opeisbare lening van [III (2) bv] aan [X (11)] . Het eigen vermogen karakter van de PPL zelf blijft gehandhaafd. Echter bij het inroepen van de putoptie wordt geconstateerd dat de lening wordt terugbetaald door [X (11)] aan [III (2) bv] . Het accres boven het oorspronkelijk schuldig gebleven bedrag is als rente te beschouwen, die bij [III (2) bv] belast is en bij [X (11)] aftrekbaar. Dit is uiteraard de overbekende repo redenering.

Is de looptijd van de PPL beperkt vanuit het perspectief van de crediteur, [ [X (12)] ] behoeft ook niét de looptijd van de PPL af te wachten indien het kennelijk fiscale voordeel van de constructie (bv verliesverrekening van de fiscale eenheid [X (11)] is na een aantal jaren rendement opbrengst van de beleggingsportefeuille volledig benut; met andere woorden het gevaar van verliesverdamping is afgewend) niet meer bestaat, kan [X (11)] besluiten de putoptie in te roepen. Hierdoor wordt [III (2) bv] enig aandeelhouder van [ [X (12)] ] en vervallen de putopties, waardoor [III (2) bv] de mogelijkheid heeft de gewone aandelen en de PPL aan [X (11)] te verkopen. [III (2) bv] heeft het dan volledig in eigen hand om de beleggingsportefeuille te verzilveren; een situatie die gelijk is aan die voordat de opzet met [X-groep] werd overeengekomen.”

2.13.1.

In haar aangifte vennootschapsbelasting voor het jaar 2007 heeft belanghebbende als onder de deelnemingsvrijstelling vallende opbrengst van deelnemingen een bedrag van € 174.251.000 opgenomen, waaronder € 146.804.000 als dividend uit [X4] .

2.13.2.

Onder de ‘operating expenses’ is ter zake van de aan [X London Branch] verschuldigde rente een bedrag van € 79.708.421 verantwoord. De hoofdsom van die lening bedroeg ultimo 2007 € 1.608.315.010.

2.13.3.

Ter zake van (de transacties via) [X (12)] en [X (13)] zijn in die aangifte onder meer de volgende gegevens opgenomen:

Wat betreft de (hoofdsom van de) profit participating loans die [X (12)] bij [III (2) bv] en [X (13)] bij [III (1) bv] zijn aangegaan, in totaal € 1.000.000, blijkt uit de aangegeven ‘Variances between balance sheet for financial reporting and tax purposes’ dat dit bedrag in de jaarrekening van belanghebbende is verantwoord onder de ‘debts to credit institutions’ en voor fiscale doeleinden als ‘informal capital’ is aangemerkt.

Als ‘interest expenses on loan payable to [III (1) bv] ’ is voor doeleinden van de financiële verslaggeving een bedrag van € 10.532.845 vermeld en als ‘interest expenses on loan payable to [III-groep] [III (2) bv] ’ € 16.713.513. Voor fiscale doeleinden bedragen deze posten nihil. In appendix 3 bij de aangifte is een ‘deemed dividend distribution on profit participating loan [III-groep] [III (2) bv] & [III (1) bv] ’ ten bedrage van € 27.246.358 vermeld.

Ter zake van de investeringen in [X (12)] en [X (13)] is in de ‘Variances income statement for financial and tax purposes for the year’ een verschil van (-) € 2.423.240 vermeld tussen de ‘Increase in value of securities for financial reporting purposes’ (€ 17.012.653) en de overeenkomstige post ‘for tax purposes’ (€ 14.589,413).

2.13.4.

In de aangifte is bij de ‘Other activities’ een specificatie gegeven waarvan de volgende posten betrekking hebben op (resultaten uit de portefeuilles van) [X (12)] en [X (13)] :

“Interest income from [X9] 17,271,789

Realised value changes on [X9] 10,156,082

Unrealised value changes on [X9] 4,433,331”.

In de als appendix 2 bij de fiscale aangifte van [X9] gevoegde ‘Consolidated commercial profit and loss account’ zijn de volgende posten opgenomen die betrekking hebben op (resultaten uit de portefeuilles van) [X (12)] en [X (13)] :

“Interest income on [X (13)] / [X (12)] [X9] 17.271.789

(…)

Interest expense on profit participating loan [III-groep] [III (2) bv] (16.713.513)

Interest expense on profit participating loan [III (1) bv] (10.532.845)

(…)

Realised value changes on [X9] of [X (13)] / [X (12)] 10.156.082

Unrealised value changes on [X9] of [X (13)] / [X (12)] 6.856.571”

2.13.5.

In de in appendix 2 bij de fiscale aangifte van [X (12)] opgenomen ‘Profit and loss account’ van [X (12)] zijn voor zover van belang de volgende posten opgenomen:

“Interest income from [X9] 7.425.012

Realised value changes on [X9] 10.050.228

Unrealised value changes on [X9] 4.433.331

(…)

Interest expenses long-term loans 18.989.349”

Van laatstgenoemd bedrag heeft blijkens de ‘Fiscal explanations’ in appendix 3 bij die aangifte een bedrag van € 16.713.513 betrekking op ‘interest expense profit participating loan [III-groep] [III (2) bv] ’ welk bedrag voor fiscale doeleinden is aangemerkt als ‘deemed dividend distribution in relation to profit participating loan [III-groep] [III (2) bv] ’.

2.13.6.

In de in appendix 2 bij de fiscale aangifte van [X (13)] opgenomen ‘Profit and loss account’ van [X (13)] zijn voor zover van belang de volgende posten opgenomen:

“Interest income from [X9] 9.846.777

Realised value changes on [X9] 105.854

Unrealised value changes on [X9] 2.423.240

(…)

Interest expenses long-term profit participating loan 10.532.845”

Laatstgenoemd bedrag is blijkens de ‘Fiscal explanations’ in appendix 3 bij die aangifte voor fiscale doeleinden aangemerkt als ‘deemed dividend distribution in relation to profit participating loan [III (1) bv] ’.

2.14.1.

Het bij de [X-groep] groep ingestelde boekenonderzoek (zie de uitspraak van 8 oktober 2015) is uitgemond in het rapport ‘De aankoop en eliminatie van belastingschulden door [X-groep] ’ van 29 oktober 2010. Dit rapport bevat onder meer de volgende passage:

“(I)n de transacties met [III-groep] [III (2) bv] NV [gaat het] om toekomstige belastingschulden. (…) [ [X (13)] en [X (12)] ] zijn de winstvennootschappen waarvan niet een bestaande, maar de jaarlijks opkomende belastingschuld door [X-groep] wordt geabsorbeerd (in het jargon: “geshelterd”). In totaal laat [III-groep] [III (2) bv] NV obligatieportefeuilles met een omvang van in totaal € 1.000 mio renderen in de winstvennootschappen. Dit door [III-groep] [III (2) bv] ter beschikking gestelde vermogen merkt [III-groep] [III (2) bv] NV aan als fiscaal eigen vermogen. Aangenomen mag worden dat [III-groep] [III (2) bv] deze gelden op haar beurt geheel of nagenoeg geheel heeft ingeleend. (…) Tegenover deze door [III-groep] [III (2) bv] NV verantwoorde rentelasten staan (in beginsel belaste) beleggingsbaten die verantwoord worden in de twee winstvennootschappen. Wij schatten de daaruit opkomende belastingschuld op € 9 mio per jaar. Het is deze belastingschuld die telkenjare wordt geëlimineerd door kunstmatig gecreëerde rentelasten van [X-groep] ”.

2.14.2.

Bijlage C bij dit rapport, getiteld “De transacties met [III-groep] ”, houdt onder meer het volgende in:

“[ [X (11)] ] is een dochtervennootschap van [belanghebbende]. [X (11)] is 100% aandeelhouder van [ [X (13)] ]. Op 15 juni 2007 geeft [X (13)] enige aandelen aan [III (1) bv] NV (…). Hierna bezit [X (11)] 95% van de aandelen in [X (13)] . Beide vennootschappen zijn in een fiscale eenheid verenigd met [belanghebbende].

Op 15 juni 2007 gaat [III (1) bv] een “Profit Participating Loan Agreement” (hierna PPL) aan met [X (13)] op grond waarvan [III (1) bv] een bedrag van € 500.000.000 ter beschikking stelt aan [X (13)] . Met dit bedrag wordt een beleggingsportefeuille verworven, die door [III-groep] Asset Management NV beheerd wordt. Tevens gaat [X (13)] een lening met [X (11)] aan op grond waarvan [X (13)] een bedrag van € 55.000.000 schuldig is.

De PPL heeft de volgende kenmerken:

- a.

Winstdelend

- b.

Achtergesteld

- c.

Looptijd van 60 jaar.

Hierdoor is de lening, volgens [X-groep] , onder zodanige voorwaarden aangegaan, dat deze feitelijk als eigen vermogen van [X (13)] is gaan fungeren (artikel 10, lid 1, letter d van de Wet op de vennootschapsbelasting 1969, tekst 2006). [III (1) bv] doet ten aanzien van de voordelen uit de PPL een beroep op de deelnemingsvrijstelling op de voet van de meetrekregeling van artikel 13, lid 3, letter b van de Wet op de vennootschapsbelasting 1969, tekst 2006.

De winstdeling ziet volgens de PPL-agreement op de “profits before any tax attributable to the Borrower”. Het lijkt er daarmee op dat [III-groep] de opbrengsten bruto ontvangt, terwijl [X-groep] de belastingschuld voor haar rekening zou moeten nemen. Dat lijkt economisch gezien niet rendabel voor [X-groep] . (…) Er worden op 15 juni 2007 vervolgens de volgende optiecontracten afgesloten (tussen [III (1) bv] en [X (11)] ). (…) Kort samengevat hebben beide partijen, [III-groep] en [X-groep] , het recht om, tegen de waarde in het economische verkeer, hun belang in de obligatieportefeuille aan te kopen ( [III (1) bv] ) dan wel te verkopen ( [X-groep] ). Dit betekent dat bij een waardedaling van de obligatieportefeuille [X-groep] de aandelen in [X (13)] zal willen verkopen en bij een waardestijging zal [III (1) bv] de aandelen in [X (13)] willen verkopen aan [X-groep] . Gevolg hiervan: het economisch belang (het marktwaarderisico) in de obligatieportefeuille is bij [III-groep] gebleven. Tevens kan de obligatieportefeuille op elk gewenst tijdstip weer (juridisch) worden overgedragen aan [III (1) bv] .

(…)

Al eerder heeft een zelfde transactie plaatsgevonden tussen [III (2) bv] en [X-groep] [met betrekking tot][ [X (12)] ].

(…)

We hebben hierboven gezien dat het economisch belang in de twee obligatieportefeuilles is achtergebleven bij respectievelijk [III (1) bv] en [III (2) bv] . Door de opgezette structuur wordt de opbrengst uit beide portefeuilles voor de fiscale winstbepaling in aanmerking genomen bij [X (13)] en [X (12)] , zonder rekening te houden met financieringskosten. De financiering, de PPL, wordt door [X-groep] bij de winstbepaling van deze beide vennootschappen, immers aangemerkt als eigen vermogen. [X (13)] en [X (12)] maken deel uit van de fiscale eenheid met als moedervennootschap [belanghebbende].

Door de fiscale eenheid (…) zijn in wezen de belastingschulden van [III (1) bv] en [III (2) bv] met betrekking tot de twee obligatieportefeuilles overgenomen. (…) Het rendement op deze twee portefeuilles bedraagt, naar wij schatten, circa 4,5% (…) = € 35 miljoen. De belastingschuld schatten wij op € 9 mio.”

2.15.

De aanslag is opgelegd met dagtekening 19 maart 2011. Het aangegeven verlies van € 46.850.345 is gecorrigeerd met de niet in aftrek toegestane rentebetaling aan [X London Branch] van € 79.708.421. De aanslag is dientengevolge vastgesteld naar een belastbaar bedrag van € 32.848.076 en komt uit op € 8.374.184 (enkelvoudige belasting). Voorts is een verzuimboete van € 340 opgelegd alsmede een vergrijpboete ten belope van 51% van de enkelvoudige belasting ofwel € 4.270.834.

2.16.

Op 27 juli 2011 heeft bij [III (2) bv] en [III (1) bv] een onderzoek plaatsgevonden naar de heffing van vennootschapsbelasting die verband houdt met de obligatieportefeuilles. De bevindingen van dit onderzoek zijn neergelegd in een notitie van de Belastingdienst, gedagtekend 12 december 2011 en getiteld “De eliminatie van belastingverplichtingen door [III-groep] ”. In deze notitie is onder meer het volgende vermeld:

“ [III-groep] en [X-groep] hebben samen een structuur opgezet die er toe heeft geleid dat er te weinig vennootschapsbelasting is geheven. Deze structuur (…) wordt gevormd door drie transacties die (nagenoeg) identiek zijn. Het betreft in alle drie de gevallen de juridische overdracht van obligatieportefeuilles door [III-groep] aan [X-groep] , zonder dat het economisch belang in deze drie portefeuilles overgaat. In deze notitie wordt (…) aangetoond dat [III (2) bv] en [III (1) bv] (verder: [III-groep] ) (…) de bewuste transacties zijn aangegaan met [X-groep] met het enkele oogmerk de belastingheffing over het rendement uit enkele obligatieportefeuilles te ontgaan. Daartoe zijn deze portefeuilles juridisch overgedragen aan [X-groep] maar blijft het economische belang in deze portefeuilles achter bij [III-groep] . Voor de fiscale winstbepaling zijn vervolgens de winsten van de obligatieportefeuilles afgezet tegen de verliezen van [X-groep] . De belastingbesparing die hieruit voortvloeit hebben [X-groep] en [III-groep] verdeeld.

(…)

(H)et obligatiepakket van [III-groep] (is) ondergebracht in een aparte vennootschap: (…) [X (12)] . Het aandelenkapitaal van [X (12)] , groot € 100.000, wordt voor 95% verstrekt door [X-groep] en voor 5% door [III-groep] . [X (12)] wordt vervolgens opgenomen in de fiscale eenheid (…). De financiering van [X (12)] bestaat voor het grootste deel uit een Profit Participating Loan van € 500 miljoen, die is verstrekt door [III-groep] . Deze (…) PPL is volgens [III-groep] een hybride financieringsinstrument, dat voor de fiscale wetgeving als eigen vermogen dient te worden gekwalificeerd. De vergoedingen hierop vallen dan bij [III-groep] onder de deelnemingsvrijstelling en zijn bij [X (12)] niet aftrekbaar. Dit laatste vormt het wezen van de structuur. [X (12)] moet (fiscaal) winst maken, om die winsten vervolgens te kunnen compenseren met verliezen van de fiscale eenheid waarvan [X (12)] deel uitmaakt.

(…)

De verdeling van de bespaarde belasting is vorm gegeven in voormelde PPL door middel van de winstverdeling. Daarbij zij opgemerkt dat (…) [X-groep] 48% en [III-groep] 52% van de belastingbesparing ontvangt. Deze verdeling is als volgt (cijfermatig) vorm gegeven:

Aan [X-groep] komt van de winst toe:

25,5% x 48% = 12,24%.

Om fiscaal technische redenen (het kunnen opnemen van [X (12)] in de fiscale eenheid) bezit [X-groep] 95% van het nominale aandelenkapitaal en [III-groep] 5% in [X (12)] . Als [X-groep] via het dividend een aandeel wil ontvangen van 12,24%, dient 12,88421% van de winst te worden uitgekeerd in de vorm van dividend (95/100 x 12,88421% = 12,24%). De PPL zal dan dus 87,11579% van de winst aan [III-groep] moeten uitkeren in de vorm van rente.

De winstverdeling ziet er dan als volgt uit:

[III-groep] rente PPL 87,11579%

[III-groep] 5% dividend 0,64421%

Totaal [III-groep] 87,76 % (gelijk aan 52% x 25,5% + 100% x 74,5%)

[X-groep] 95% dividend 12,24 % (gelijk aan 48% x 25,5%)

(…)

Het rentepercentage van de PPL vormt in essentie de verdeelsleutel van de bespaarde belasting tussen [III-groep] en [X-groep] .

(…)

De vergoeding die [X-groep] ontvangt wordt (…) geheel bepaald door de belastingbesparing die wordt toegekend aan [X-groep] . Dat betekent dat niet het rendement op de beleggingen maar een gedeelte van de bespaarde belasting hierover, [X-groep] ten goede komt.

De vergoeding die [X-groep] ontvangt heeft (…) niet alleen geen enkele relatie met het rendement en de waardeontwikkeling van de bezittingen van [X (12)] , maar ook geen verband met het ingebrachte kapitaal van € 95.000. (…) (H)et rendement op het aandelenbezit [is] buiten proportie: in 2008 bedraagt de vergoeding voor [X-groep] € 2.702.542, wat een rendement geeft van ruim 2840% op jaarbasis. Daarnaast ontbreekt voor [X-groep] elk neerwaarts potentieel. Wij concluderen dan ook dat het (juridische) aandelenbelang slechts een instrument is om [X (12)] deel uit te kunnen laten maken van de fiscale eenheid van [X-groep] . Op dit aandelenkapitaal ontvangt [X-groep] haar deel van de belastingbesparing. Dit brengt met zich dat [X-groep] geen belang heeft in de beleggingen die zijn ingebracht in [X (12)] en ook geen enkel belang heeft in het (eventuele) waardeverloop van de door [X (12)] gehouden beleggingen. In een notitie van [X-groep] [voetnoot: Zie notitie ‘Tax-Efficient Investment’, blz. 11, van [X-groep] ] is dat als volgt geformuleerd:

“ [III-groep] [III (2) bv] has full exposure to the income, upside and downside of the underlying debt securities”.

[III-groep] meldt in haar notitie aan accountant KPMG over haar belang in de in [X (12)] ingebrachte beleggingen o.a. het volgende:

“ [X (12)] dient te worden geconsolideerd wanneer [III (2) bv] beleidsbepalend is in het financieel en operationeel beleid om voordeel te verkrijgen van de activiteiten. [III (2) bv] houdt in totaal slechts 5% van de stemrechten in [X (12)] . Echter,

- [III (2) bv] heeft via de profit participating loan een doorslaggevende stem in het investeringsbeleid van [X (12)]

-De belangrijkste beleidsbepalende beslissingen zijn reeds bij aanvang van de transactie vastgelegd

- [III (2) bv] verkrijgt via de profit participating loan de meerderheid (ca 82%) van de winst uit de BV. Bovendien zorgt [III (2) bv] voor bijna het volledige kapitaal in [X (12)] . De ‘risks and rewards’ van de transactie liggen bij [III (2) bv] .

In overeenstemming met de richtlijnen in SIC12 ‘Consolidation – Special Purpose Entities’ blijkt uit deze punten dat de beschikkingsmacht in [X (12)] in realiteit bij [III (2) bv] ligt. [III (2) bv] zal [X (12)] in haar jaarrekening consolideren”.

De instrumentele rol van [X-groep] wordt nog eens extra onderstreept door het feit dat partijen er door middel van een drietal putopties voor hebben gezorgd dat [III-groep] de volledige beschikkingsmacht behoudt (en af kan dwingen) over de beleggingen. Daarnaast wordt hiermee bereikt dat bij de beëindiging van de structuur alle waardemutaties van de beleggingen in [X (12)] slechts [III-groep] aan gaan, en niet [X-groep] .

(…)

De drie putopties hebben (…) effectief het karakter van één putrecht van [X-groep] . Dit is als volgt verwoord in de interne notitie van [III-groep] d.d. 2 mei 2006 (‘the Indicative Term Sheet, Questions and remarks’:

Reactie [X-groep] :

“As discussed at our last meeting the [III-groep] put options over the shares and PPL will be subservient to the [X-groep] put as we believe that [III-groep] should end up with the JV Co holding your portfolio rather than us. The way the puts would be envisaged to work would be that should [III-groep] notify [X-groep] of its intention to put its shares [X-groep] would have 30 days in which to notify [III-groep] of its intention to exercise its put. Should it do so the [III-groep] puts (…) would be suspended for a further 30 days and rendered inoperative should [X-groep] exercise its put during that period”.

Bij uitoefening van het putrecht door [X-groep] vervallen de putrechten van [III-groep] . Het putrecht van [X-groep] is gelijk aan het oorspronkelijk door [X-groep] gestorte bedrag van € 95.000 in [X (12)] .

(…)

3. Fiscale analyse

Zoals hierboven beschreven is de structuur door [III-groep] en [X-groep] opgezet om de winsten op de door [III-groep] gehouden beleggingsportefeuilles af te kunnen zetten tegen de verliezen van [X-groep] . Daar bij is het volgende vastgesteld:

- -

De PPL en het aandelenbelang in [X (12)] dienen als rekengrootheden om de bespaarde belasting te verdelen tussen [III-groep] en [X-groep] ;

- -

De waardeontwikkelingen van de beleggingen in [X (12)] gaan slechts [III-groep] aan;

- -

[X-groep] ontvang nimmer meer dan het oorspronkelijk ingebrachte (rekenbedrag) van € 95.000 op de aandelen [X (12)] .

Wezenlijk onderdeel van de werking van de structuur is het feit dat er sprake is van een fiscale eenheid tussen [X (12)] en [X-groep] . Gelet op de transacties zoals beschreven rijst de vraag of deze fiscale eenheid terecht is.

Uit wet en regelgeving blijkt immers dat een constitutief vereiste voor een fiscale eenheid is dat het vermogen van de dochtermaatschappij de aandeelhouder aangaat. Hierbij is het economische belang in het vermogen cruciaal (…)

Aan dit vereiste is in casu niet voldaan omdat een optierecht, waarvan sprake is, op de aandelen betekent dat de optiehouder dit belang heeft. (…) Dat betekent (…) dat het vermogen van [X (12)] de aandeelhouder, [X-groep] , niet aangaat en dat [X-groep] dan ook niet als aandeelhouder van [X (12)] kan worden aangemerkt. Het rendement op het vermogen van [X (12)] , inclusief de waardeontwikkeling, gaat immers slechts [III-groep] aan. (…) Slechts de belastingbesparingen komen voor een deel [X-groep] toe. (…) Omdat ‘het gehele belang’ in casu niet [X-groep] aangaat maar [III-groep] , kan er geen sprake zijn van een fiscale eenheid tussen [X-groep] en [X (12)] . (…) Dit wordt nog eens bevestigd door de omstandigheid dat [X-groep] gebruik zal maken van het putrecht om het aandelenbelang in [X (12)] tegen het vaste bedrag van € 95.000 te verkopen aan [III-groep] . Ook hieruit blijkt dat [X-groep] geen economisch belang heeft in [X (12)] .

Hoewel dus niet is voldaan aan het vereiste voor het bestaan van een fiscale eenheid dat het vermogen van de dochter de moeder aangaat is destijds de beschikking fiscale eenheid wel afgegeven door de Belastingdienst. Dit is ten onrechte gebeurd als gevolg van een onvolledig feitencomplex dat bij de indiening van het verzoek tot fiscale eenheid werd verstrekt aan de inspecteur. Partijen hebben hierbij essentiële informatie niet verstrekt. Omdat zowel [X-groep] als [III-groep] bij de aanvraag van de fiscale eenheid wezenlijke informatie hebben achtergehouden, dient de fiscale eenheid met terugwerkende kracht vanaf 2006 ontbonden te worden. Als gevolg hiervan dient [X (12)] alsnog zelfstandig in de heffing betrokken te worden.”

2.17.

Bij brief van 13 december 2011, gericht aan [X (12)] , heeft de inspecteur onder verwijzing naar het boekenonderzoek bij [III-groep] en onder bijvoeging van de notitie “De eliminatie van belastingverplichtingen door [III-groep] ” onder meer het volgende meegedeeld:

“Voor de beschrijving van de casus wordt verwezen naar (…) de bijgevoegde notitie. (…) [ [X (12)] ] heeft onder verwijzing naar een fiscale eenheid, waarvan zij wist dat die ten onrechte is afgegeven en waarvan zij wist dat het gevolg zou zijn dat te weinig belasting zou worden geheven, zich ten onrechte bevrijd van de verplichting aangifte te doen. (…) Over 2007 wordt daarom aan [X (12)] een navorderingsaanslag (…) groot € 4.892.277 opgelegd. Op grond van de hiervoor vermelde feiten en omstandigheden is er aanleiding om een vergrijpboete op te leggen over het bedrag van de aanslag. (…) Wij stellen [X (12)] tot vier weken na dagtekening van deze brief in de gelegenheid de in deze kennisgeving en de bijgevoegde notitie vermelde gronden gemotiveerd te betwisten.”

2.18.

Namens [X (12)] is hierop gereageerd bij brief van 23 januari 2012 van de toenmalige belastingadviseur van belanghebbende. Daarop heeft de inspecteur bij brief van 17 februari 2012 het volgende geantwoord:

“U uit in de brief uw verbazing over het feit dat in onze notitie van 13 december 2011 niet wordt vermeld dat de naam van de tegenpartij bekend was en dat er sprake was van de aanwezigheid van een putoptie op de PPL en op de 5% [III-groep] aandelen. Tevens geeft u aan dat de putovereenkomst en de aandeelhoudersovereenkomst naar ons zijn toegestuurd.

Wij hebben (in onze notitie) beweerd dat deze informatie ons onthouden is. Bij nader inzien blijkt uw verbazing terecht. De hierboven genoemde informatie is wel door [X-groep] verstrekt en in ons bezit. (…) Onze excuses voor deze storende onzorgvuldigheid.

(…) De vraag is nu of de informatie die ons nu ter beschikking staat, aanleiding is om ons standpunt, verwoord in onze notitie, te wijzigen. Wij vinden dat dit (…) niet het geval is. (…) De essentie van de structuur is door [X-groep] en [III-groep] , ook als de informatie hierboven genoemd mede in beschouwing wordt genomen, niet vermeld. Door [X-groep] is niet vermeld dat het gehele belang in de obligatiepakketten is achtergebleven bij [III-groep] en dat het enige wat [X-groep] toekomt een deel van het belastingvoordeel is, ontstaan door de verrekening van de opbrengsten uit de obligatieportefeuille met de verliezen in de fiscale eenheid (…) (zie de interne notitie ‘Tax-Efficient Investment, juni 2005, blz. 5). Tijdens de contacten tussen [X-groep] en de belastingdienst in 2006 is hier, naar onze mening ten onrechte, geen melding van gemaakt.”

2.19.

Namens [X (12)] en [X (13)] is hierop het volgende geantwoord bij brief van 15 maart 2012 van de toenmalige belastingadviseur van belanghebbende:

“Wij begrijpen dit standpunt niet. (…) Voor het vormen van een fiscale eenheid dient de moedermaatschappij het juridisch en economisch eigendom te bezitten van aandelen die ten minste 95% van de [het Hof leest: het] nominaal gestorte kapitaal in een andere maatschappij vertegenwoordigen. [Belanghebbende] voldoet aan deze eis ten aanzien van haar belangen in [ [X (12)] ] en [ [X (13)] ]. De 100% dochteronderneming van [belanghebbende], [ [X (11)] ] heeft het juridische en economische eigendom van aandelen die 95% van het nominaal gestorte kapitaal in zowel [ [X (12)] ] als [ [X (13)] ] vertegenwoordigen. Bovendien is in de wetsgeschiedenis uitdrukkelijk bevestigd dat de uitgifte van een hybride lening als bedoeld in artikel 10, lid 1 onderdeel d Wet Vpb, een profit participating loan (…) niet kan worden beschouwd als een deelname in het nominaal gestorte kapitaal van een maatschappij en (…) dus (…) de vorming van een fiscale eenheid niet belet. (…) Wij willen hierbij nog opmerken dat wij in 2006 in detail met u en uw collega’s hebben gesproken over de eigendom van de BV’s en de PPL. De Belastingdienst heeft ons standpunt uitdrukkelijk schriftelijk bevestigd. (…) Daarom is er geen reden om het bestaan van de op geldige wijze gevormde fiscale eenheid tussen [belanghebbende], [ [X (11)] ], [ [X (12)] ] en [ [X (13)] ] te weigeren of de bevestiging die vijf jaar geleden is gegeven nu in te trekken. Bovendien noemt de Belastingdienst geen nieuwe feiten of omstandigheden die dit kunnen rechtvaardigen.”

2.20.

In zijn conclusie van dupliek in eerste aanleg, gedagtekend 10 december 2012, heeft de inspecteur “met betrekking tot [X9] en haar belang in [X (12)] en [X (13)] ” het volgende meegedeeld:

“Wij gaan er in deze procedure vanuit dat er sprake is van een fiscale eenheid tussen [X-groep] en [X (12)] en [X (13)] ”.

2.21.

In een brief aan de toenmalige belastingadviseur van belanghebbende van 21 februari 2013 heeft de inspecteur het volgende geschreven:

“De Belastingdienst heeft onderzoek gedaan naar het binnen fiscale eenheid verrekenen van verliezen van [belanghebbende] met rendementen op de beleggingsportefeuille van de met haar gevoegde dochters [ [X (12)] ] en [ [X (13)] ]. Naar aanleiding daarvan heeft de belastingdienst onder andere het standpunt ingenomen dat voor deze dochtervennootschappen ten onrechte een beschikking fiscale eenheid is afgegeven.

(…) In 2012 is dit standpunt onderwerp van gesprek geweest tussen de voor deze dochtervennootschappen vertegenwoordigingsbevoegde heren [VVV] en [WWW] en de heren [LLL] en [NNN] van de belastingdienst. Daarbij is onder andere overeengekomen dat de Belastingdienst zijn standpunt over de niet totstandkoming van de fiscale eenheid opgeeft. Beide vennootschappen blijven dus als gevoegde dochters kwalificeren. (…) Als gevolg van deze afspraak (…) zullen reeds door ons opgelegde (…) aanslagen worden vernietigd. Ook komt daarmee het voornemen tot het opleggen van een boete te vervallen.”

2.22.

Na er door de toenmalige belastingadviseur van belanghebbende op te zijn gewezen dat de heren [VVV] en [WWW] werkzaam zijn voor [III-groep] en niet bevoegd waren [X (12)] en [X (13)] te vertegenwoordigen, heeft de inspecteur bij brief van 11 maart 2013 geantwoord:

“De in onze brief onder (…) opgenomen passage blijkt achteraf op een misverstand te berusten. Daarom verzoeken wij u dit gedeelte als ongeschreven te beschouwen. (…) Dat wij beide dochtermaatschappijen als gevoegde dochters beschouwen in de fiscale eenheid met [belanghebbende] is gelegen in de omstandigheid dat deze naar onze mening, gelet op de overgelegde informatie, niet met terugwerkende kracht kan worden opgezegd.”

2.23.

In zijn pleitnota voor de zitting van de rechtbank op 8 juli 2013 heeft de inspecteur met betrekking tot [X (12)] en [X (13)] het volgende aangevoerd:

“Naar de mening van de Belastingdienst hebben alleen [III (1) bv] en [III (2) bv] een economisch belang in de obligatiepakketten. [X-groep] (via de vennootschappen [X (11)] en [ [X (12)] ] heeft geen enkel belang in deze pakketten. Omdat deze pakketten het enige bezit zijn van de gevoegde dochters [X (12)] en [X (13)] heeft [X-groep] ook geen enkel belang in deze gevoegde dochters. Door [X-groep] wordt slechts een belastingvoordeel verkregen, dat zijn grondslag vindt in de creatie van verliezen.

Het standpunt dat dan ook geen sprake is van een fiscale eenheid, heeft de Belastingdienst (uiteindelijk) op formele gronden niet ingenomen.”

2.24.

Blijkens het proces-verbaal van de zitting van de rechtbank op 8 juli 2013 heeft de inspecteur daar onder meer het volgende aangevoerd:

“Ten aanzien van [X (12)] en [X (13)] gaan wij voor deze procedure uit van het bestaan van de fiscale eenheid.

(…)

[X-groep] heeft rentebaten ingekocht met de obligatieportefeuille. Die rentebaten worden afgezet tegen de rentelasten aan [X London Branch] (betaald door [belanghebbende]). Dit bestrijden wij met dezelfde stellingen als die ingenomen zijn tegen de invoeging van de winstvennootschappen, derhalve schijnhandeling, herkwalificatie, rechtstoepassing en fraus legis. Er wordt in feite gebruik gemaakt van winsten van vennootschappen op een wijze die door artikel 20a Vpb wordt bestreden.

(…)

Onze stelling is dat het economisch belang van de obligatieportefeuille bij [III-groep] is gebleven. In de jaarrekening van [III-groep] worden de obligatiepakketten meegeconsolideerd en bij [X-groep] niet. Dat is raar omdat de pakketten bij [X-groep] zitten, maar verklaarbaar doordat via de PPL en de putovereenkomsten alle waardemutaties en opbrengsten van de obligaties alleen [III-groep] aangaan.”

2.25.1.

Op 15 augustus 2013 hebben [III-groep] [III (2) bv] NV en de Belastingdienst een vaststellingsovereenkomst gesloten met betrekking tot een aantal tussen hen bestaande geschilpunten, waaronder de “structuren [X (12)] en [X (13)] ”. Met betrekking tot dat onderwerp is in die overeenkomst het volgende vastgelegd:

“Beschrijving van de feiten.

In de aangiften vennootschapsbelasting 2007 en verder heeft [III-groep] de structured finance structuren [X (12)] en [X (13)] opgenomen. (…)

Wat betreft de structuren [X (12)] en [X (13)] is de Belastingdienst van mening dat de door [III-groep] geclaimde deelnemingsvrijstelling op de voordelen uit hoofde van de aan [X (12)] en [X (13)] verstrekte profit participating loans discutabel is. Voor 2007 heeft de Belastingdienst ter behoud van rechten voor deze voordelen de deelnemingsvrijstelling geweigerd. Volgens [III-groep] kwalificeren de profit participating loans als schuldvorderingen als bedoeld in artikel 10, lid 1, letter d Vpb, welke krachtens de meesleepregeling van artikel 13, lid 4 Vpb aangemerkt worden als deelneming in de zin van artikel 13 Vpb, zodat de voordelen erop moeten worden vrijgesteld. (…)

Overeengekomen fiscale behandeling

[X (12)] en [X (13)] . Overeengekomen wordt de geclaimde deelnemingsvrijstelling tot en met 2013 te volgen. De correctie ter behoud van rechten van het in 2007 aangegeven belastbaar bedrag zal worden teruggenomen. De Belastingdienst behoudt zich het recht voor om in andere, toekomstige, hierop gelijkende gevallen de deelnemingsvrijstelling ter discussie te stellen.”

2.25.2.

Een e-mail van 22 juni 2015 van [WWW] (voorheen [III-groep] ) aan [UUU] van [X-groep] houdt het volgende in:

“After our nationalisation in 2013 we had some major tax issues to discuss with the tax inspector. All the issues, new ones and outstanding, are packed together to get a clean(er) sheet. This with the idea to get a better tax overview for the split up of [III-groep] [III (2) bv] . We really didn’t discuss the SF deals in details but made a package deal on the total of the issues. The SF deals are agreed o[n] a 50/50 basis.”

2.26.1.

Namens belanghebbende is op de zitting van 23 maart 2016 onder meer het volgende aangevoerd:

“Het is contractueel niet uitgesloten dat [X (12)] en [X (13)] nog andere inkomsten genereren naast de inkomsten uit de obligatieportefeuilles. [III-groep] / [III (2) bv] heeft niet het volledige economische belang, zij hebben 87,11%. U wijst op jurisprudentie van de Hoge Raad waaruit volgt dat pas bij een belang van 90% of meer sprake kan zijn van een fiscaal relevante economische eigendom. Wij onderkennen dat daar een theoretische onzekerheid zit, maar wij denken dat het mogelijk is om ook fiscaal voor 87,11% economisch eigenaar van een portefeuille te zijn.”

2.26.2.

Namens de inspecteur is op de zitting van 23 maart 2016 onder meer het volgende aangevoerd:

“Wij betwisten (…) niet langer dat door [X-groep] Holding AG een garantie is verstrekt op de optiecontracten van [X (12)] en [X (13)] . Ook wat betreft de overige feiten gesteld door belanghebbenden verschillen wij niet van mening. Wij verschillen enkel van mening over de fiscale gevolgen.

(…)

U vraagt mij waarom wij ervan hebben afgezien om de netto-resultaten van de obligatieportefeuilles van [X (12)] en [X (13)] , die via de PPL-rente aan [III-groep] / [III (2) bv] toevloeien, bij [III-groep] / [III (2) bv] te belasten. Wij hebben destijds voor meerdere ankers gelegen, maar wij zijn uiteindelijk tot de conclusie gekomen dat we moeten aansluiten bij de juridische transacties zoals partijen die hebben vormgegeven en zoals zij die in hun aangiften hebben verwerkt. Daarnaast handhaven we toepassing van het leerstuk van fraus legis op de rente die aan [X London Branch] wordt betaald.

(…)

U doet mij de suggestie om op basis van de economische realiteit de resultaten van de obligatieportefeuilles van [X (12)] en [X (13)] aan [III-groep] / [III (2) bv] toe te rekenen onder aftrek van een beloning voor verleende diensten. Aangezien dit op hetzelfde neerkomt als het in aftrek toelaten van de PPL-rente zou het geschil dan beperkt zijn tot de vraag of bij [X9] voor 2007 reden is voor een correctie van de [LB-rente] , analoog met wat door dit Hof voor de eerdere jaren is geoordeeld in de uitspraak van 8 oktober 2015. (…) Wij zien geen mogelijkheid om af te wijken van de juridische presentatie. Het economische belang ligt voor een groot deel bij [X9] .”

3. Het geschil in hoger beroep

Hier geldt als ingelast onderdeel 3 van de uitspraak van 8 oktober 2015. Het Hof voegt daar het volgende aan toe.

3.1.

Na heropening van het onderzoek heeft het geschil zich toegespitst op de (fiscale) kwalificatie van de onder de feiten vermelde rechtshandelingen en de daaraan te verbinden gevolgtrekkingen voor met name de aftrek van de aan [X London Branch] betaalde rente (hierna: de [LB-rente] ), de resultaten op de obligatieportefeuilles (hierna: de obligatiebaten) en de op de PPL’s betaalde rente (hierna: de PPL-rente).

3.2.

Belanghebbende concludeert uiteindelijk primair tot vermindering van de aanslag tot nihil en vaststelling van het verlies op het aangegeven verlies, te verhogen met de alsnog in aftrek te brengen PPL-rente, subsidiair tot vermindering van de aanslag tot nihil en vaststelling van het verlies op het aangegeven verlies, en meer subsidiair tot vermindering van het bij de aanslag vastgestelde belastbare bedrag met de alsnog in aftrek te brengen PPL-rente, een en ander met aanpassing van de beschikking heffingsrente en vernietiging van de boetebeschikking.

3.3.

De inspecteur concludeert tot bevestiging van de uitspraak van de rechtbank.

4. Beoordeling van het geschil

Hier geldt als ingelast onderdeel 4 van de uitspraak van 8 oktober 2015. Voortbouwend op die uitspraak, oordeelt het Hof als volgt.

4.1.

De rechtbank is met betrekking tot de onderhavige aanslag tot het oordeel gekomen dat de inspecteur terecht met toepassing van het leerstuk van fraus legis de aftrek van de [LB-rente] heeft gecorrigeerd. De transacties van [X (12)] met [III (2) bv] en [X (13)] met [III (1) bv] (hierna tezamen: de [III-groep] -transacties) hebben de rechtbank – kennelijk - geen aanleiding gegeven voor een ander oordeel dan in de andere in haar uitspraak besliste zaken waarin zij dat leerstuk op de aftrek van de [LB-rente] van toepassing heeft geacht. Wat betreft de obligatiebaten en de aftrek van de PPL-rente heeft de rechtbank zich – zonder verdere motivering – geconformeerd aan het standpunt van de inspecteur.

4.2.1.

Belanghebbende heeft in hoger beroep haar standpunt dat de aftrek van de [LB-rente] niet met fraus legis kan worden gecorrigeerd, en de gronden waarop dat standpunt berust, gehandhaafd. Voor toepassing van fraus legis is volgens belanghebbende te minder grond nu bij haar in het onderhavige jaar geen sprake is van ‘gekochte winst’. [X (12)] en [X (13)] hebben de obligaties verworven tegen de waarde in het economische verkeer en het was niet te voorzien of en zo ja hoeveel winst op die obligaties gemaakt zou worden. Belanghebbende wijst verder erop dat [X9] naast het resultaat uit [X (12)] en [X (13)] ook € 2.778.999 rente van banken en groepsmaatschappijen heeft ontvangen en vraagt zich af waar het Hof – gelet op zijn uitspraak van 8 oktober 2015 en naar het Hof begrijpt met name rechtsoverweging 4.4.12 daarvan – de grens legt tussen enerzijds neveneffecten van de ‘constructie’ – die in de visie van het Hof kennelijk geen afbreuk doen aan de toepassing van fraus legis op de aftrek van de [LB-rente] – en anderzijds nieuwe investeringen en nieuwe resultaten, die los moeten worden gezien van de ‘constructie’.

4.2.2.1. Wat de [III-groep] -transacties betreft, heeft belanghebbende in haar tiendagenstuk voor de nadere zitting van 23 maart 2016 (uiteindelijk) het standpunt ingenomen dat de PPL-rente alsnog in aftrek dient te komen omdat de bij [III (1) bv] / [III (2) bv] opgenomen leningen geen leningen in de zin van artikel 10, eerste lid, onderdeel d, van de Wet zijn, dan wel dat de bij haar in aanmerking te nemen baten uit de obligatieportefeuilles van [X (12)] en [X (13)] (hierna: de obligatiebaten) dienen te worden verminderd met 87,1158% daarvan, zijnde het gedeelte dat [III (2) bv] , respectievelijk [III (1) bv] als economische eigenaren van die portefeuilles toekomt. Belanghebbende verwijst in dit verband naar de (hiervoor onder 2.12.2 vermelde) brief van de inspecteur aan [III-groep] van 30 oktober 2007 en het (hiervoor onder 2.12.3 vermelde) memo en maakt de in die brief en dat memo verwoorde standpunten – waaronder het standpunt dat sprake is van een samenstel van rechtshandelingen – tot de hare.

4.2.2.2. Als zelfstandige grond voor het in 4.2.2.1 vermelde standpunt heeft belanghebbende voorts aangevoerd dat de Belastingdienst zich tegenover [III-groep] op het standpunt heeft gesteld dat de PPL-rente bij haar is belast. In dit verband heeft zij het Hof verzocht de inspecteur en [III-groep] op de voet van artikel 8:45 Awb uit te nodigen alle relevante correspondentie en overige stukken – vanaf het moment dat voormeld standpunt voor het eerst werd ingenomen tot en met het moment waarop de inspecteur en [III-groep] tot een vergelijk zijn gekomen en de desbetreffende aanslagen en/of bezwaren definitief zijn afgedaan – over te leggen, alsmede een lijst van alle personen die bij het innemen van dat standpunt, de discussie erover en de afwikkeling ervan betrokken zijn geweest, ten einde belanghebbende in de gelegenheid te stellen, voor zover dat nog nodig is, een of meer van die personen als getuige te doen horen.

4.2.3.

Belanghebbende heeft haar standpunt dat de boetebeschikking vernietigd dient te worden, en de gronden waarop dat standpunt berust, gehandhaafd.

4.3.1.

De inspecteur heeft in hoger beroep zijn standpunt dat de aftrek van de [LB-rente] met fraus legis kan worden gecorrigeerd, en de gronden waarop dat standpunt berust, gehandhaafd. In zijn tiendagenstuk voor de nadere zitting van 23 maart 2016 heeft hij daaraan toegevoegd dat voor toepassing van fraus legis te meer reden is nu in het onderhavige geval sprake is van een ‘dubbele fraus legis’. Naast de door het Hof in zijn uitspraak van 8 oktober 2015 vastgestelde strijd met doel en strekking van de Wet door rechtshandelingen die verliezen creëren door de creatie van rentelasten met georkestreerde geldstromen, is in het onderhavige geval ook nog eens sprake van strijd met doel en strekking van de fiscale eenheid, aldus de inspecteur. In dit verband heeft hij verwezen naar de in 2.16 vermelde notitie: daaruit blijkt dat alle resultaten op de obligatiepakketten eerst door [III-groep] worden overgedragen aan met [X9] gevoegde dochtermaatschappijen en vervolgens, minus het belastingvoordeel dat is bedongen door [X9] , weer worden teruggesluisd naar [III-groep] . Afgezien van de verdeling van het fiscale voordeel hebben de transacties geen enkel economisch belang; aan de rechtshandelingen ligt slechts het fiscale motief ten grondslag de winsten van [III-groep] af te kunnen zetten tegen verliezen van [X9] , waardoor een resultaat wordt bereikt dat materieel overeenkomt met een fiscale eenheid tussen [III-groep] en [X9] .

4.3.2.1. De inspecteur heeft betwist dat de PPL-rente alsnog in aftrek kan worden gebracht en/of de obligatiebaten (voor 87,1158%) aan [III-groep] moeten worden toegerekend. Hiertoe heeft hij aangevoerd dat de fiscale regelgeving in beginsel aansluit bij de juridische vormgeving van de transacties en dat hij zich kan vinden in de door belanghebbende bij het doen van haar aangifte ingenomen en in de procedure voor de rechtbank gehandhaafde standpunten dat de PPL functioneerde als eigen vermogen in de zin van artikel 10, eerste lid, onderdeel d, van de Wet en dat het rendement op de obligaties deel ging uitmaken van het fiscale resultaat van belanghebbende.

4.3.2.2. Wat betreft de fiscale behandeling bij [III-groep] , heeft de inspecteur aangevoerd dat ten aanzien van haar niet een tegengesteld standpunt is ingenomen en dat de door [III-groep] ontvangen PPL-rente bij [III-groep] onder de deelnemingsvrijstelling is gevallen.

4.3.3.

De inspecteur heeft zijn standpunt over de boete, en de gronden waarop deze berust, gehandhaafd. Dat belanghebbende een pleitbaar standpunt zou hebben heeft hij betwist. In dat verband heeft hij zich in zijn ‘tiendagenstuk’ op het standpunt gesteld dat de gevolgen van de rechtshandelingen van belanghebbende zo extreem in strijd zijn met doel en strekking van de wet dat [X9] en haar belastingadviseur zich ervan bewust waren dat zij geen pleitbaar standpunt innamen. De inspecteur acht het redelijkerwijs ondenkbaar dat een gerenommeerd advieskantoor positief over deze rechtshandelingen heeft geadviseerd. In dit verband heeft hij het Hof verzocht om op de voet van artikel 8:45 Awb aan belanghebbende te vragen de (eventuele) ter zake van deze rechtshandelingen ingewonnen opinies in het geding te brengen.

4.3.4.

In zijn schriftelijke reactie op het ‘tiendagenstuk’ van belanghebbende heeft de inspecteur zich verzet tegen het verzoek van belanghebbende om stukken die betrekking hebben op de belastingheffing bij [III-groep] in het geding te doen brengen. Voor het geval het Hof niettemin zou oordelen dat de inspecteur gehouden is die stukken op de voet van artikel 8:45 van de Awb in het geding te brengen, doet hij ‘reeds nu voor alsdan’ een beroep op artikel 8:29 van de Awb.

4.4.1.

Belanghebbende heeft in haar pleitnota voor de zitting van 23 maart 2016 betwist dat (het beoogde resultaat van) de [III-groep] -transacties in strijd zijn (is) met doel en strekking van artikel 15 van de Wet. De desbetreffende stelling van de inspecteur acht zij absurd; het is in het systeem van de Wet nu juist doodnormaal dat een belastingplichtige vermogen inbrengt in een andere vennootschap en dat daarmee het rendement op dat vermogen effectief verschuift van het ene lichaam naar het andere.

4.4.2.

In haar pleitnota heeft zij verder nog aangevoerd dat wat het Hof in zijn uitspraak van 8 oktober 2015 heeft gezegd over de pleitbaarheid van de standpunten in de andere zaken, net zo goed opgaat voor haar standpunten in de onderhavige zaak.

4.5.

De inspecteur heeft in zijn pleitnota aangevoerd dat de voorwaarden waaronder de PPL is aangegaan in overeenstemming zijn met artikel 10, eerste lid, onderdeel d, van de Wet en met de jurisprudentie van de Hoge Raad ten aanzien van de deelnemerschapslening. Voorts heeft hij aangevoerd dat de fiscale winstbepaling in eerste instantie wordt bepaald door de civielrechtelijke vorm van de transacties en dat dit meebrengt dat de economische eigendom van de obligatieportefeuilles aan [X (12)] en [X (13)] is overgedragen. Het standpunt dat de transacties als een samenstel van rechtshandelingen dient te worden aangemerkt, neemt belanghebbende alleen maar in omdat de (dan aan [III-groep] toe te rekenen) winst bij [III-groep] niet in de heffing is betrokken en ook niet meer (door navordering) kan worden betrokken. Aldus de inspecteur.

4.6.

Partijen nemen in deze procedure eenparig het standpunt in dat [X (12)] en [X (13)] in het onderhavige jaar deel uitmaakten van een fiscale eenheid met belanghebbende als moedervennootschap. Het Hof vindt geen grond, van dit eenparige uitgangspunt af te wijken.

4.7.1.

Uit de in de uitspraak van 8 oktober 2015 vastgestelde feiten volgt dat belanghebbende – ook in het onderhavige jaar – betrokken was bij de welbewust ontworpen en geïmplementeerde tax planning structuur van het [X-groep] concern waarover het Hof in die uitspraak heeft geoordeeld. Onder verwijzing naar de in die uitspraak gegeven motivering – met name die in rechtsoverweging 4.4.8 – komt het Hof ook in de onderhavige zaak tot het oordeel dat de aftrek van de [LB-rente] in strijd is met doel en strekking van de Wet.

4.7.2.