M.W.C. Feteris, Heffing van belasting door middel van betaling op aangifte, Kluwer 2005, pp. 19–20 en 44; Conclusie AG Van den Berge in BNB 1996/314, punt 3.3; 3.4; J.H.P.M. Raaijmakers, Aansprakelijkheid In belastingzaken, Kluwer 1999, p. 247–248 en r.o. 4.4.3 van de bestreden uitspraak.

HR, 04-03-2016, nr. 14/00777

ECLI:NL:HR:2016:350, Conclusie: Contrair, Conclusie: Contrair

- Instantie

Hoge Raad

- Datum

04-03-2016

- Zaaknummer

14/00777

- Vakgebied(en)

Onbekend (V)

Belastingrecht algemeen (V)

- Brondocumenten en formele relaties

ECLI:NL:HR:2016:350, Uitspraak, Hoge Raad, 04‑03‑2016; (Cassatie)

Conclusie: ECLI:NL:PHR:2015:164, Contrair

In cassatie op: ECLI:NL:GHAMS:2014:147, Bekrachtiging/bevestiging

Beroepschrift, Hoge Raad, 13‑03‑2015

ECLI:NL:PHR:2015:164, Conclusie, Hoge Raad (Parket), 02‑03‑2015

Arrest Hoge Raad: ECLI:NL:HR:2016:350, Contrair

- Wetingang

- Vindplaatsen

AR 2016/633

BNB 2016/95 met annotatie van A.E.H. van der Voort Maarschalk

Belastingadvies 2016/9.10

JOR 2016/151 met annotatie van mr. dr. A.J. Tekstra

INS-Updates.nl 2016-0128

NLF 2017/0452 met annotatie van

NTFR 2016/825 met annotatie van mr. J.D. Schouten

JOR 2016/151 met annotatie van mr. dr. A.J. Tekstra

Uitspraak 04‑03‑2016

Partij(en)

Hoge Raad der Nederlanden

Derde Kamer

Nr. 14/00777

4 maart 2016

Arrest

gewezen op het beroep in cassatie van [X] te [Z] (hierna: belanghebbende) tegen de uitspraak van het Gerechtshof Amsterdam van 23 januari 2014, nr. 12/00372, op het hoger beroep van de Ontvanger en het incidentele hoger beroep van belanghebbende tegen een uitspraak van de Rechtbank te Haarlem (nr. AWB 11/4203) betreffende de ten aanzien van belanghebbende gegeven beschikking tot aansprakelijkstelling ingevolge de Invorderingswet 1990 voor de door [A] B.V. te [Q] verschuldigde loonheffingen over de tijdvakken mei 2007 tot en met maart 2009, alsmede aan die vennootschap opgelegde verzuimboeten. De uitspraak van het Hof is aan dit arrest gehecht.

1. Geding in cassatie

Belanghebbende heeft tegen ’s Hofs uitspraak beroep in cassatie ingesteld. Het beroepschrift in cassatie is aan dit arrest gehecht en maakt daarvan deel uit.

De Staatssecretaris van Financiën heeft een verweerschrift ingediend.

De Advocaat-Generaal R.L.H. IJzerman heeft op 2 maart 2015 geconcludeerd tot gegrondverklaring van het beroep in cassatie.

2. Beoordeling van het middel

2.1.

In cassatie kan van het volgende worden uitgegaan.

2.1.1.

Van 9 juni 2005 tot 11 maart 2010 was belanghebbende middellijk bestuurder van [A] B.V. (hierna: [A]). Per 17 september 2010 is [A] verkocht. Op 22 februari 2011 is [A] in staat van faillissement verklaard.

2.1.2.

[A] heeft in september of oktober 2009 een loonheffingennummer ontvangen alsmede de aangiftebiljetten loonheffingen over de daarvoor gelegen tijdvakken. Bij de toekenning van het loonheffingennummer heeft de Inspecteur [A] verzocht met de betaling van de verschuldigde loonheffingen te wachten totdat naheffingsaanslagen zouden zijn opgelegd. [A] heeft de maandaangiften loonheffingen over de tijdvakken mei 2007 tot en met maart 2009 in één keer ingediend. De verschuldigde loonheffingen zijn door [A] niet afgedragen. Vervolgens zijn tussen 4 december 2009 en 15 februari 2011 aan [A] naheffingsaanslagen loonheffingen opgelegd overeenkomstig de door [A] ingediende aangiften.

2.1.3.

Bij beschikking van 7 maart 2011 heeft de Ontvanger belanghebbende op de voet van artikel 36 van de Invorderingswet 1990 (hierna: IW) aansprakelijk gesteld voor niet betaalde loonheffingen, boeten wegens niet-tijdige afdracht van loonheffingen, en kosten en belopen invorderingsrente over de tijdvakken mei 2007 tot en met maart 2009.

2.1.4.

Bij brief van 7 april 2011, bij de Ontvanger ingekomen op 13 april 2011, heeft belanghebbende bezwaar gemaakt tegen de hiervoor in 2.1.3 genoemde beschikking. Bij dit bezwaarschrift is als bijlage een brief gevoegd met dagtekening 20 december 2009 van [B], evenals belanghebbende middellijk bestuurder van [A], waarin betalingsonmacht wordt gemeld “van de nu openstaande bedragen, alsmede eventueel toekomstige aanslagen”.

2.2.

Voor het Hof was – voor zover in cassatie nog van belang – in geschil (i) op welk tijdstip bij [A] betalingsonmacht is ontstaan, (ii) of de meldingstermijn van artikel 7, lid 2, van het Uitvoeringsbesluit Invorderingswet 1990 (hierna: UBIW) van toepassing is, (iii) of de betalingsonmacht tijdig is gemeld, (iv) of de meldingsplicht is vervallen doordat de Ontvanger op enig tijdstip vóór de datum van de aansprakelijkstelling op de hoogte is geraakt van de betalingsonmacht van [A], (v) of de wettelijke regeling van artikel 36, lid 4, IW in strijd is met artikel 1 van het Eerste Protocol bij het EVRM (hierna: EP) en/of het communautaire evenredigheidsbeginsel, en (vi) of het belopen van de verzuimboeten waarvoor belanghebbende aansprakelijk is gesteld aan hem te wijten is in de zin van artikel 32, lid 2, IW.

2.3.1.

Het Hof heeft geoordeeld dat de betalingsonmacht in elk geval eind oktober 2009 is ontstaan. Verder heeft het Hof geoordeeld dat geen sprake is van een situatie waarin de nageheven belasting meer beloopt dan die welke overeenkomstig de aangifte is dan wel had moeten worden afgedragen, zodat de regeling van artikel 7, lid 2, IW niet van toepassing is en melding van de betalingsonmacht niet meer rechtsgeldig kon plaatsvinden nadat de naheffingsaanslagen waren opgelegd.

2.3.2.

Verder heeft het Hof geoordeeld dat de omstandigheden dat pas in september of oktober 2009 een loonheffingennummer is toegekend en dat de aangiftebiljetten over de daarvoor gelegen tijdvakken kort nadien door [A] zijn ontvangen, niet meebrengen dat artikel 7, lid 2, IW van toepassing is. Die omstandigheden brengen volgens het Hof hoogstens mee dat de verplichting tot het doen van tijdige aangifte wordt weggenomen, maar niet tevens de verplichting tot tijdige afdracht van de verschuldigde loonheffingen.

2.3.3.

Voorts heeft het Hof geoordeeld dat de handelwijze van de Belastingdienst dat startende ondernemers wordt verzocht te wachten met betaling van de verschuldigde loonheffingen totdat een naheffingsaanslag wordt opgelegd niet eraan afdoet dat belanghebbende de van de aangifteplicht en afdrachtplicht losstaande, afzonderlijke verplichting bleef houden de betalingsonmacht onverwijld te melden en dat hij niet tijdig aan deze verplichting heeft voldaan.

2.3.4.

Aangezien in elk geval eind oktober 2009 een situatie van betalingsonmacht is ontstaan bij [A] die onverwijld (uiterlijk 14 november 2009) op de voet van artikel 36, lid 2, IW had moeten worden gemeld, is de door belanghebbende gestelde melding bij brief van 20 december 2009 hoe dan ook te laat geweest, aldus het Hof. Voorts heeft het Hof verworpen het standpunt van belanghebbende dat de aansprakelijkstelling voor de loonheffingenschuld moet vervallen omdat de Ontvanger reeds uit anderen hoofde bekend was met de betalingsonmacht van [A]. Aldus is belanghebbende volgens het Hof terecht op de voet van artikel 36, lid 4, IW aansprakelijk gesteld en wordt hij niet toegelaten tot weerlegging van het vermoeden van kennelijk onbehoorlijk bestuur.

2.3.5.

Het Hof heeft verder – onder verwijzing naar de arresten van de Hoge Raad van 21 januari 2011, nr. 09/00422, ECLI:NL:HR:2011:BL0202, BNB 2011/176, en 21 september 2012, nr. 11/04755, ECLI:NL:HR:2012:BX7943, BNB 2012/296 – geoordeeld dat artikel 36, lid 4, IW niet strijdig is met het communautaire evenredigheidsbeginsel of artikel 1 EP.

2.3.6.

Ten slotte heeft het Hof geoordeeld dat het belopen van de bij de naheffingsaanslagen vastgestelde betaalverzuimboeten aan belanghebbende is te wijten in de zin van artikel 32, lid 2, IW, zodat belanghebbende terecht aansprakelijk is gesteld voor die boeten.

2.3.7.

Het middel is gericht tegen de hiervoor in 2.3.1 tot en met 2.3.6 weergegeven oordelen van het Hof.

2.4.1.

Middelonderdeel 1 betoogt dat geen sprake meer kan zijn van het ontstaan van een meldingsplicht in de aangiftefase als bedoeld in artikel 7, lid 1, UBIW, nadat voor alle loontijdvakken de betalingstermijn van artikel 19, lid 1, AWR is verstreken. In dat geval geldt volgens het middelonderdeel de meldingstermijn van artikel 7, lid 2, UBIW, zodat de betalingsonmacht pas na het opleggen van de naheffingsaanslagen had moeten worden gemeld.

2.4.2.

Bij de beoordeling van het middelonderdeel wordt vooropgesteld dat bij artikel 7 UBIW geen nadere regel is gesteld met betrekking tot het tijdstip waarop de mededeling bedoeld in artikel 36, lid 2, IW moet worden gedaan in een geval waarin de betalingsonmacht pas ontstaat meer dan twee weken na de dag waarop de verschuldigde belasting behoorde te zijn afgedragen ingevolge artikel 19 AWR. Artikel 7, lid 1, UBIW is in een dergelijk geval niet van toepassing aangezien de betalingsonmacht is ontstaan na het tijdstip waarop ingevolge die bepaling de mededeling moet worden gedaan en artikel 7, lid 2, UBIW is in dat geval niet van toepassing aangezien de nageheven loonheffingen niet meer belopen dan die welke overeenkomstig de aangiften zijn of hadden moeten worden afgedragen. Dit brengt mee dat ingevolge artikel 36, lid 2, IW in een dergelijk geval de mededeling van betalingsonmacht onverwijld na het intreden van de betalingsonmacht - in de regel binnen twee weken - moet geschieden. Het middelonderdeel, dat uitgaat van een andere opvatting, faalt derhalve.

2.5.1.

Middelonderdeel 2 betoogt onder meer dat de omstandigheid dat de Belastingdienst [A] bij de toekenning van het loonheffingennummer heeft verzocht de betaling van door haar ingehouden loonheffingen op te schorten tot na de ontvangst van de naar aanleiding van de alsnog in te dienen aangiften op te leggen naheffingsaanslagen, het in rechte te honoreren vertrouwen heeft gewekt dat ook moest worden gewacht met het melden van betalingsonmacht.

2.5.2.

Dit betoog faalt. Uit ’s Hofs uitspraak of de stukken van het geding blijkt niet dat belanghebbende heeft aangevoerd dat de Belastingdienst door middel van een daarop gerichte uitlating [A] aanleiding heeft gegeven om te menen dat behalve de betaling van de verschuldigde belasting ook de melding van een eventuele betalingsonmacht mocht worden uitgesteld. Aangezien de aanzegging door de Belastingdienst om met de betaling te wachten de onverwijlde melding door belanghebbende van ingetreden betalingsonmacht ter zake van de belopen belastingschuld niet verhinderde en evenmin aan die melding zin ontnam, impliceerde de mededeling van de Belastingdienst ook niet rechtens dat de betalingsonmacht pas behoefde te worden gemeld nadat naheffingsaanslagen zouden zijn opgelegd. Derhalve komt het niet voor rekening van de Belastingdienst dat belanghebbende de betalingsonmacht niet onverwijld na het intreden daarvan heeft gemeld. Middelonderdeel 2 faalt in zoverre.

2.5.3.

Middelonderdeel 2 faalt ook voor zover het, voor het overige, bestrijdt ’s Hofs oordeel dat de Ontvanger niet reeds uit anderen hoofde bekend was met de betalingsonmacht van [A]. Het Hof heeft zich verenigd met het dienaangaande door de Rechtbank gegeven oordeel, dat noch onvoldoende gemotiveerd noch onbegrijpelijk is.

2.6.1.

Middelonderdeel 4 is gericht tegen het oordeel van het Hof dat het belopen van de bij de naheffingsaanslagen vastgestelde betaalverzuimboeten aan belanghebbende is te wijten in de zin van artikel 32, lid 2, IW, zodat belanghebbende terecht aansprakelijk is gesteld voor die boeten.

2.6.2.

Het middelonderdeel faalt. Het Hof heeft geoordeeld dat de Ontvanger is geslaagd in de op hem rustende bewijslast ten aanzien van feiten en omstandigheden die meebrengen dat het belopen van de boeten aan belanghebbende is te wijten. Mede in aanmerking genomen dat niet is gesteld of gebleken dat de Belastingdienst [A] al eerder dan bij de toekenning van het loonheffingennummer heeft verzocht de betaling van de door haar ingehouden loonheffingen op te schorten, geeft dit oordeel geen blijk van een onjuiste rechtsopvatting en kan het, als verweven met waarderingen van feitelijke aard, voor het overige in cassatie niet op juistheid worden getoetst. Het is ook niet onbegrijpelijk. Middelonderdeel 4 faalt derhalve.

2.7.

Het middel kan voor het overige evenmin tot cassatie leiden. Dit behoeft, gezien artikel 81, lid 1, van de Wet op de rechterlijke organisatie, geen nadere motivering, nu het middel in zoverre niet noopt tot beantwoording van rechtsvragen in het belang van de rechtseenheid of de rechtsontwikkeling.

3. Beoordeling ambtshalve van de duur van de procedure in cassatie

In deze zaak is beroep in cassatie ingesteld op 11 februari 2014. Het tijdsverloop sindsdien tot het moment dat de Hoge Raad in deze zaak arrest wijst, levert wat de cassatieprocedure betreft een overschrijding op van de redelijke termijn met minder dan zes maanden. Aangezien de verzuimboeten waarvoor belanghebbende aansprakelijk is gesteld minder bedragen dan € 1000, volstaat de Hoge Raad met het oordeel dat de geconstateerde verdragsschending voldoende is gecompenseerd met de enkele vaststelling dat inbreuk is gemaakt op artikel 6, lid 1, van het EVRM.

4. Proceskosten

De Hoge Raad acht geen termen aanwezig voor een veroordeling in de proceskosten.

5. Beslissing

De Hoge Raad verklaart het beroep in cassatie ongegrond.

Dit arrest is gewezen door de vice-president J.A.C.A. Overgaauw als voorzitter, en de raadsheren P. Lourens, C.B. Bavinck, P.M.F. van Loon en L.F. van Kalmthout, in tegenwoordigheid van de waarnemend griffier E. Cichowski, en in het openbaar uitgesproken op 4 maart 2016.

Beroepschrift 13‑03‑2015

Edelhoogachtbaar College,

Naar aanleiding van de brief van uw griffie d.d. 12 februari 2014 inzake opgemelde procedure gelieve u onderstaand de gronden van het cassatieberoep van 11 februari 2014 aan te treffen.

Inleiding

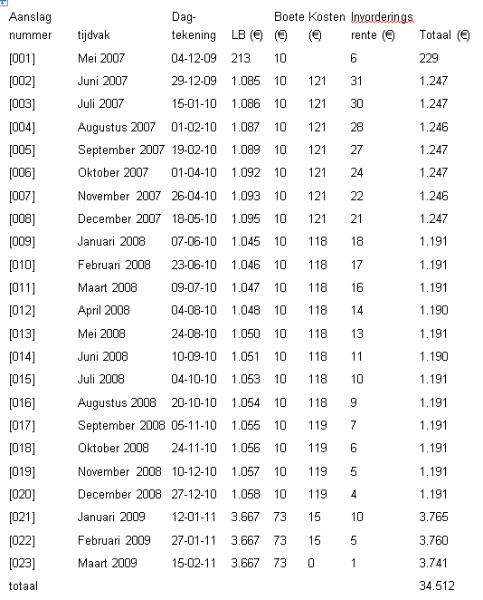

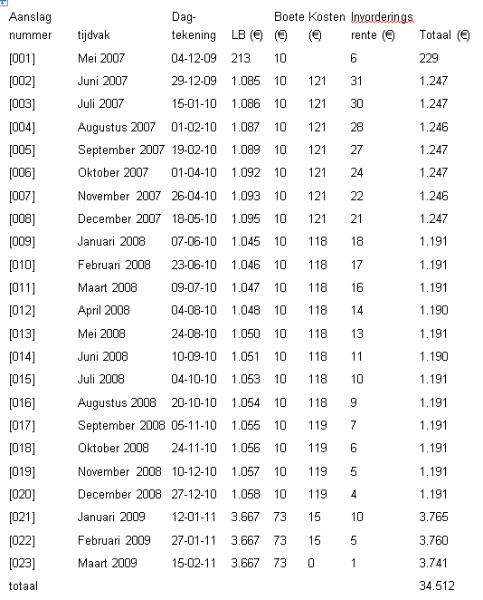

Belanghebbende is bij beschikking van 7 maart 2011 als gewezen middellijk bestuurder van [A] B.V. (hierna: [A]) op grond van artikel 36 Invorderingswet 1990 (hierna: IW 1990) door de Ontvanger aansprakelijk gesteld louter op grond van het niet (tijdig) melden van betalingsonmacht. De aansprakelijkstelling beloopt een bedrag van € 34.512 en ziet op de naheffingsaanslagen loonbelasting over de tijdvakken mei 2007 tot en met maart 2009, vastgesteld met dagtekening 4 december 2009 en later, alsmede rente, kosten en boeten.

Van belang in het onderhavige geval is dat [A] in mei 2007 als startende ondernemer bij de Belastingdienst is aangemeld, waarbij de benodigde loon- en omzetbelastingnummers zijn aangevraagd. Het omzetbelastingnummer is betrekkelijk snel verstrekt en geactiveerd, zodat de aangiften omzetbelasting tijdig gedaan en betaald zijn. De toekenning van een loonbelastingnummer heeft echter lang(er) op zich laten wachten. In afwachting daarvan zijn de verschuldigde bedragen door [A] gereserveerd tot — uiteindelijk — eind 2009; namens [A]is overigens meermaals gerappelleerd bij de Belastingdienst inzake de activering van het loonbelastingnummer, maar tot enige reactie heeft dit nooit geleid; noch van de inspecteur, noch van de ontvanger.

Omdat het uitreiken van aangiftebiljetten aan inhoudingsplichtigen die nog niet in de administratie van de Belastingdienst zijn ingevoerd, administratieve problemen oplevert en verwerking van betalingen zonder aangiftenummer onmogelijk is, hanteert de Belastingdienst het, van de wettelijke regeling afwijkende, beleid dat de startende ondernemer na aanmelding bij de fiscus verzocht wordt te wachten met het betalen van het verschuldigde aangiftebedrag totdat daarvoor een naheffingsaanslag is opgelegd.1. In een dergelijke situatie wordt geen heffingsrente in rekening gebracht.2. Bij de uiteindelijke toekenning van een aangiftenummer ontvangt de startende ondernemer een brief met daarin het volgende verzoek:3.

‘In het geval u belasting verschuldigd bent over de al verstreken periode krijgt u een naheffingsaanslag. Hierop staat aangegeven binnen welke termijn u moet betalen. U moet dus niet direct betalen nadat u het aangiftebiljet heeft ingevuld.’

(onderstreping toegevoegd)

Ook [A] heeft als startende ondernemer een dergelijke brief, een voorbeeld waarvan als bijlage 1 bij dit cassatieschriftuur is gevoegd, bij de toekenning van het loonbelastingnummer ontvangen en overeenkomstig de aanzegging van de Belastingdienst gewacht met betalen van de verschuldigde loonbelasting over de reeds verstreken perioden tot formalisering van de naheffingsaanslagen over de reeds verstreken heffingstijdvakken sedert mei 2007. Na toekenning van het aangiftenummer heeft [A] de aangiften ingediend over de verstreken tijdvakken waarna eerst op 4 december 2009 een naheffingsaanslag loonheffing over mei 2007 is vastgesteld met als uiterste betaaldatum 18 december 2009. De daarop volgende naheffingsaanslagen zijn met tussenpozen van tussen de twee tot drie weken vastgesteld.

Waar het thans in cassatie, met name, om gaat is de vraag of artikel 7, eerste lid Uitvoeringsbesluit Invorderingswet 1990 (hierna: UB IW 1990) van toepassing is indien de betalingsonmacht eerst is ontstaan nadat de afdrachtfase is geëindigd zonder aangifte en afdracht daarop tengevolge van het niet tijdig verstrekken van een loonbelastingnummer. Voorts is aan de orde de vraag of en in hoeverre het beleid van de Belastingdienst ten aanzien van startende ondernemers en met name de aanzegging niet op de eerste aangifte af te dragen, maar te wachten op de naheffingsaanslag, tot gevolg heeft dat eventuele betalingsonmacht eerst per uiterste betaaldatum van die naheffingsaanslag gemeld dient te worden.

Belanghebbende kan zich niet verenigen met de uitspraak waarvan cassatie en voert daartoe het volgende cassatiemiddel aan.

Middel

Schending van het recht/en of verzuim van vormen, waarvan niet-inachtneming nietigheid meebrengt, doordat het gerechtshof heeft overwogen en beslist als in de bestreden uitspraak vermeld, zulks om de navolgende, in onderlinge samenhang te lezen redenen.

Onderdeel 1

De klacht richt zich tegen r.o.'s 4.4.1. tot en met 4.6. in welke overwegingen het gerechtshof tot het onjuiste c.q. onbegrijpelijk dan wel niet (voldoende) gemotiveerde oordeel komt dat in het onderhavige geval de termijn van artikel 7, eerste lid Uitvoeringsbesluit Invorderingswet 1990 (hierna: UB IW 1990) van toepassing is en dat de betalingsonmacht van [A] in de afdrachtfase gemeld had moeten worden.

Toelichting

1.

Vooropgesteld dient te worden dat door inhouding van de loonbelasting ex artikel 27 Wet LB 1964 de loonbelastingschuld wordt geformaliseerd en een afdrachtschuld ontstaat. Inhouding is het van een bepaald overeengekomen bedrag afzonderen van een later op aangifte af te dragen loonheffing.4. De inhouding moet bovendien geschieden met het oog op de afdracht.5. Dat zulks door [A] is gedaan staat niet ter discussie.

2.

De afdrachtschuld dient vervolgens ex artikel 19 Algemene wet inzake rijksbelastingen (hierna: AWR) uiterlijk één maand na afloop van het tijdvak waarin de belasting verschuldigd is geworden overeenkomstig de aangifte aan de ontvanger te worden betaald. De afdrachtfase begint zodoende te lopen op het moment dat de belasting verschuldigd is geworden, aan het einde van het heffingstijdvak, en eindigt één maand later.

3.

Wanneer de betalingstermijn van artikel 19, lid 1 AWR is verstreken begint de naheffingstermijn te lopen.6. Een voordien opgelegde naheffingsaanslag is prematuur en zal daarom door de rechter worden vernietigd indien de belastingplichtige zich daarop beroept.7.

4.

Aangezien de naheffingstermijn aanvangt zodra de betalingstermijn is verstreken, eindigt op datzelfde moment de afdrachtfase van rechtswege. Een nadien gedane betaling voorkomt naheffing dan ook niet en zal daarmee verrekend worden.

5.

Gelet hierop miskent het gerechtshof, met name in r.o. 4.4.2., het nauwkeurig afgebakende toepassingsbereik van de termijn als bedoeld in artikel 7, eerste lid UB IW 1990. Voor de ruime toepassing van deze wetsbepaling die het gerechtshof hanteert waarbij de afdracht- dan wel voldoeningsfase wordt opgerekt tot het moment waarop een naheffingsaanslag wordt opgelegd, biedt artikel 7, eerste lid UB IW 1990 geen enkel aanknopingspunt. Evenmin kan artikel 19 AWR, waarnaar artikel 7 UB IW 1990 expliciet verwijst, een dergelijke ruime definitie van de afdrachtfase legitimeren.

6.

In het onderhavige geval eindigt de afdrachtfase aldus telkens één maand na de tijdvakken mei 2007 tot en met maart 2009. Dientengevolge is met ingang van mei 2009 voor alle loonbelastingschulden waarvoor belanghebbende aansprakelijk is gesteld de afdrachtfase geëindigd, en wel respectievelijk vanaf 30 juni 2007 tot en met 30 april 2009.

7.

Artikel 7, eerste lid UB IW 1990 geeft een uiterste termijn voor het doen van een melding betalingsonmacht indien die betalingsonmacht in de afdrachtfase is ontstaan; te weten twee weken na de dag waarop de verschuldigde belasting behoorde te zijn afgedragen ingevolge artikel 19, lid 1 AWR. De tijdspanne die hiermee wordt beschreven en aldus de toepasselijkheid van dit artikellid, is gelet op het voorgaande, met ingang van mei 2009 een gepasseerd station.

8.

Zodoende kan artikel 7, eerste lid UB IW 1990 niet langer relevant zijn voor de vraag of de betalingsonmacht, die in het onderhavige geval in ieder geval na mei 2009 is ontstaan,8. al dan niet tijdig is gemeld. Het andersluidende oordeel van het Hof getuigt aldus van een onjuiste rechtsopvatting dienaangaande.

9.

Dat geldt in het bijzonder voor r.o. 4.4.1. waarin het Hof stelt dat artikel, 7 tweede lid UB IW 1990 niet van toepassing is en dat artikel 7, eerste lid UB IW 1990 ‘mitsdien’ van toepassing moet zijn. Hiermee miskent het Hof dat ingeval noch het eerste, noch het tweede lid van artikel 7 UB IW 1990 van toepassing zou zijn, op grond van de hoofdregel van artikel 36, tweede lid IW 1990 eventuele betalingsonmacht onverwijld gemeld dient te worden. Deze volgordelijkheid wordt bevestigd in artikel 36.5.4. Leidraad Invordering 2008. In weerwil hiervan toetst het Hof ten onrechte primair aan het tweede lid van artikel 7 UB IW 1990, concludeert dat die bepaling niet van toepassing is, om vervolgens aan de hand van een te ruime uitleg van het begrip afdrachtfase het feitencomplex onder het toepassingsbereik van artikel 7, eerste lid UB IW 1990 te brengen.

10.

Bovendien is het in voornoemde r.o. vervatte oordeel dat het tweede lid van artikel 7 UB IW 1990 niet van toepassing kan zijn, niet juist. Weliswaar zijn de naheffingsaanslagen opgelegd conform de door belanghebbende kort na toekenning van het loonbelastingnummer omstreeks september/oktober 2009 ingediende maandaangiften, maar deze aangiften kwalificeren niet als aangiften in de zin van artikel 7, tweede lid UB IW 1990 en artikel 19 AWR. De in deze wetsbepalingen bedoelde aangiften betreffen immers de bij wet voorziene aangiften die op grond van de hoofdregel van artikel 10, tweede lid AWR uiterlijk één maand na afloop van het tijdvak ingediend moeten worden. Derhalve zijn de naheffingsaanslagen waarvoor belanghebbende aansprakelijk is gesteld wel degelijk opgelegd vanwege de omstandigheid dat de verschuldigde belasting meer beloopt dan die welke overeenkomstig de aangifte had moeten worden afgedragen; die oorspronkelijke bij de wet voorziene aangifte heeft belanghebbende, door het talmen van de Belastingdienst, Immers niet binnen de daartoe gestelde termijn kunnen doen. Dientengevolge is, anders dan het Hof meent, het tweede lid van artikel 7 UB IW 1990 wel van toepassing in het onderhavige geval: er is per slot van rekening geen aangifte in de zin van artikel 7, tweede lid UB IW 1990 juncto artikel 19 AWR gedaan waardoor de op de naheffingsaanslagen verschuldigde belasting meer beloopt dan die welke op de wet voorziene aangifte had moeten worden afgedragen.

11.

Voor zover het getalm van de Belastingdienst met toekenning van het loonbelastingnummer als uitstel tot het doen van aangifte in de zin van artikel 10, derde lid AWR zou hebben te gelden, is daardoor de betalingstermijn op grond van artikel 19, vierde lid AWR met de duur van dit uitstel verlengd.9. Zolang een afdrachtverplichting aldus niet bestaat, kan ook geen sprake zijn van enige onmacht ten opzichte van die verplichting en is een meldingsplicht daaromtrent niet aan de orde. Gelet hierop getuigt ook r.o. 4.4.3. van een onjuiste rechtsopvatting aangezien het Hof daarin oordeelt dat de meldingsplicht van artikel 36, tweede lid IW 1990 een afzonderlijke verplichting is die los staat van de aangifte- en afdrachtplicht. Wanneer men echter door de Belastingdienst wordt aangezegd niet af te dragen, oftewel wanneer de afdracht- c.q. betalingsverplichting wordt opgeschort, kan van betalingsonmacht geen sprake zijn. Zolang er aldus geen verplichting tot betaling bestaat kan ook van enige onmacht tot betaling geen sprake zijn. Derhalve houdt de meldingsplicht wel degelijk verband met de aangifte- en afdrachtplicht.

12.

In verband met het voorgaande zij er tevens nog op gewezen dat het feit dat tijdens de afdrachtfase aan [A] nog geen loonbelastingnummer was toegekend waardoor het onmogelijk was om aangifte te doen en daarop af te dragen, niet zonder meer kwalificeert als een situatie van betalingsonmacht in de zin van artikel 36 IW 1990. Uw Raad liet op 12 augustus 201110. dan ook het oordeel van rechtbank Arnhem in stand, inhoudende dat een vennootschap die door computertechnische problemen geen aangifte kon doen maar wel over voldoende financiële middelen beschikte om de verschuldigde belasting te betalen, niet in een situatie van betalingsonmacht verkeerde. Zulks geldt a fortiori voor de situatie waarin de oorzaak van het niet kunnen doen van aangifte is gelegen bij de Belastingdienst, hetgeen in casu het geval is.

13.

Aangezien op het moment dat [A] voor het eerst in financiële nood geraakte de afdrachtfase reeds geruime tijd geëindigd was, en er in de afdrachtfase weliswaar geen aangifte kon worden gedaan maar voldoende gereserveerde liquide middelen aanwezig waren om de belastingschulden te voldoen, is eerst in de naheffingsfase sprake van betalingsonmacht.

14.

Nu van betalingsonmacht in de afdrachtfase in de zin van artikel 7, eerste lid UB IW 1990 geen sprake is, kan de uiterste termijn die deze bepaling stelt aan het doen van een melding van betalingsonmacht niet van toepassing zijn. De conclusie die het Hof in r.o. 4.6. trekt is derhalve onjuist; anders dan het Hof meent, heeft belanghebbende de betalingsonmacht rechtsgeldig in de naheffingsfase kunnen melden.

Onderdeel 2

De klacht richt zich tegen r.o.'s 4.6. tot en met 4.8. in welke overwegingen het gerechtshof tot het onjuiste c.q. onbegrijpelijk dan wel niet (voldoende) gemotiveerde oordeel komt dat belanghebbende terecht op de voet van artikel 36, vierde lid IW 1990 aansprakelijk is gesteld en dat hij niet wordt toegelaten tot weerlegging van het vermoeden van kennelijk onbehoorlijk bestuur.

Toelichting

15.

Dat in elk geval eind oktober 2009 een situatie van betalingsonmacht is ontstaan die onverwijld gemeld diende worden, zoals het gerechtshof in r.o. 4.6. oordeelt, is een onbegrijpelijk dan wel niet (voldoende) gemotiveerd oordeel. Toen SMV omstreeks oktober 2009 een loonbelastingnummer werd toegekend is de betalingsverplichting door de Belastingdienst opgeschort tot na vaststelling van de naheffingsaanslagen met een betalingstermijn van veertien dagen. Deze opschorting is weliswaar buitenwettelijk maar heeft bij belanghebbende niettemin het gerechtvaardigde vertrouwen opgewekt dat met de betaling diende te worden gewacht waardoor een eventuele onmacht tot betaling tevens pas op een later moment, te weten het opleggen van de naheffingsaanslagen en het verstrijken van de daarmee verbonden betalingstermijn, gemeld had hoeven te worden; hetgeen ook na vaststelling van de eerste naheffingsaanlag over mei 2007 op 4 december 2009 is gebeurd bij brief d.d. 20 december 2009. Het oordeel van het gerechtshof zoals weergegeven in r.o. 4.6. dat deze melding van 20 december 2009 hoe dan ook te laat is geweest kan derhalve geen stand houden. Als al sprake was van een situatie van betalingsonmacht in de zin van artikel 36 IW 1990 eind oktober 2009, bestond te dien aanzien in ieder geval nog geen meldingsplicht, dan wel treft belanghebbende geen verwijt niet toen reeds gemeld te hebben.

16.

Gelet op het voorgaande is ook onbegrijpelijk dat het gerechtshof in r.o. 4.7.1. oordeelt dat belanghebbende er niet in is geslaagd aannemelijk te maken dat het niet aan hem is te wijten dat [A] niet tijdig aan de meldingverplichting heeft voldaan. De Belastingdienst heeft [A] immers zelf aangezegd te wachten met betalen. Aangezien het moment waarop van de Belastingdienst eerst mocht worden betaald zodoende nog in de toekomst lag, kan het niet verwijtbaar genoemd worden dat betalingsonmacht die voor dat moment is ontstaan, niet eerder is gemeld.

17.

Verder is het oordeel van het gerechtshof, weergegeven in r.o. 4.7.2, dat de ontvanger niet reeds uit anderen hoofde bekend was met de betalingsonmacht van [A], onbegrijpelijk althans onvoldoende gemotiveerd. Nadat de Belastingdienst door [A] kort na de start van de onderneming in 2007 is verzocht een loonbelastingnummer toe te kennen en vervolgens door [A] meermaals is herinnerd aan dat verzoek, werd pas omstreeks oktober 2009 een loonbelastingnummer toegekend. De stelling van de ontvanger is dat [A] gedurende deze periode van bijna twee jaar waarin de toekenning van het aangiftenummer werd afgewacht wel een betalingsverplichting had waar bij gebreke van een aangiftenummer echter niet aan kon worden voldaan, hetgeen volgens de ontvanger kwalificeert als betalingsonmacht in de zin van artikel 36 IW 1990. Volgens het standpunt van de ontvanger was er aldus gedurende lange tijd sprake van betalingsonmacht waarvan hij derhalve op de hoogte had kunnen dan wel moeten zijn. In ieder geval had hij vanaf januari 2010 op de hoogte moeten zijn toen tijdige betaling op de sinds 4 december 2009 twee tot drie wekelijks opgelegde naheffingsaanslagen achterwege bleef en door hem invorderingsmaatregelen zijn getroffen.

Onderdeel 3

De klacht richt zich tegen r.o. 4.9.2. in welke overweging het gerechtshof tot het onjuiste c.q. onbegrijpelijke dan wel niet (voldoende) gemotiveerde oordeel komt dat de meldingsregeling met betrekking tot betalingsonmacht niet strijdig is met artikel 1 Eerste Protocol en/of het communautaire evenredigheidsbeginsel.

Toelichting

18.

Weliswaar is het voor een bestuurder niet onmogelijk of uiterst moeilijk om ervoor te zorgen dat in het geval van betalingsmoeilijkheden tijdig mededeling daarvan wordt gedaan aan de ontvanger, doch een wettelijke meldingsregeling die ingeval van startende ondernemers gepaard gaat met een buitenwettelijke opschorting van de betalingsverplichting heeft in casu geleid tot een uiterst onduidelijke situatie voor wat betreft de meldingsverplichting. Die onduidelijkheid bestaat eruit dat belanghebbende, nadat hem door de Belastingdienst zelf is aangezegd met betalen te wachten, door het Hof aansprakelijk wordt gehouden louter op de grond dat hij niet (tijdig) heeft gemeld dat hij op enig moment na voornoemde aanzegging doch voor de daarbij aangezegde betalingsdatum niet tot betalen in staat was. Deze uitleg van het Hof van de meldingsregeling van artikel 36, lid 4 IW 1990 leidt tot een categorisch onweerlegbaar bewijsvermoeden waar belanghebbende op aangeven van de Belastingdienst in terecht komt, maar zulks is voor het Hof geen aanleiding belanghebbende tot het tegenbewijs toe te laten, en is aldus in strijd met artikel 1 EP EVRM.

19.

De strijdigheid met het communautaire evenredigheidsbeginsel is in het onderhavige geval met name ook gelegen in het feit dat sprake is van een cumulatie van bewijsvermoedens die er uiteindelijk toe leidt dat belanghebbende aansprakelijk wordt gehouden voor een omvangrijke belastingschuld. Die cumulatie bestaat eruit dat de Ontvanger de ontvangst ontkent van de brief d.d. 20 december 2009 waarin melding van betalingsonmacht wordt gedaan met als gevolg dat, behoudens tegenbewijs, vermoed wordt dat de brief niet is ontvangen en aldus niet is gemeld; Dientengevolge wordt op grond van artikel 36, lid IW 1990 vermoed dat het niet betalen van de belastingschuld het gevolg is van aan belanghebbende te wijten kennelijk onbehoorlijk bestuur en wordt zij bovendien niet toegelaten tot weerlegging van dit bewijsvermoeden. Deze cumulatie van bewijsvermoedens en de tegenbewijsuitsluiting, in combinatie met de onduidelijkheid ten gevolge van het beleid ten aanzien van startende ondernemers, heeft in het licht van artikel 1 Eerste Protocol en het communautaire evenredigheidsbeginsel als manifest onredelijk te gelden.

Onderdeel 4

De klacht richt zich tegen r.o. 4.12 in welke overweging het gerechtshof tot het onjuiste c.q. onbegrijpelijk dan wel niet (voldoende) gemotiveerde oordeel komt dat het belopen van de bij de naheffingsaanslagen loonheffing vastgestelde betaalverzuimboetes aan belanghebbende is te wijten in de zin van artikel 32, tweede lid IW 1990.

Toelichting

20.

Het gerechtshof miskent in de bestreden overweging dat voor de verwijtbaarheid in de zin van artikel 32, tweede lid IW 1990 de meldingsregeling en het al dan niet hebben voldaan aan deze regeling, niet relevant zijn voor de vraag of er sprake is van verwijtbaarheid in de zin van voornoemde wetsbepaling. Bovendien heeft de ontvanger de stelplicht en bij gemotiveerde betwisting de bewijslast dat en op basis van welke concrete feiten en omstandigheden het belopen van boeten, renten en kosten te wijten is aan de aansprakelijkgestelde.11. Met de rechtbank is het gerechtshof van oordeel is dat belanghebbende ‘het liet aankomen’ op het opleggen van de naheffingsaanslagen, hetgeen echter onvoldoende motiveert waarom sprake zou zijn van verwijtbaarheid in de zin van artikel 32, tweede lid IW 1990. Zoals hiervoor toegelicht is belanghebbende immers aangezegd, conform bestendig beleid bij startende ondernemers, te wachten met betalen totdat de naheffingsaanslagen zouden zijn opgelegd.

21.

In dit geval kan belanghebbende dan ook niet het verwijt worden gemaakt zoals het gerechtshof dat 4.12. uiteenzet. Wanneer niet wordt betaald ten gevolge van betalingsonmacht die niet verwijtbaar is, kan geen sprake zijn van verwijtbaarheid ter zake van de boetes. Uw Raad oordeelde dan ook dat het niet-betalen te wijten kan zijn aan andere omstandigheden dan aan het handelen en nalaten van een bestuurder.12. Omtrent de verwijtbaarheid van de betalingsonmacht en eventueel belanghebbende te dien aanzien aan te rekenen handelen of nalaten heeft de ontvanger niets gesteld, laat staan aannemelijk gemaakt. Evenmin heeft het gerechtshof daaromtrent iets vastgesteld.

Met conclusie:

tot vernietiging van de bestreden uitspraak met zonodige verdere beslissing als uw Raad zal vermenen te behoren, mede ten aanzien van de proceskosten in bezwaar, beroep, hoger beroep en cassatie.

Voetnoten

Voetnoten Beroepschrift 13‑03‑2015

Besluit staatssecretaris van Financiën 17 februari 1995, VN 1995, blz. 1067, antwoord op vraag 10; Elseviers Loon Almanak 2007, 33.2.1.1 en BTW Almanak 2007, 33.1.2.2.

Vgl. het Handboek Ondernemen 2013, een jaarlijkse uitgave van de Belastingdienst, p. 128 en 130.

HR 22 juli 1981, LJN: AW9782, BNB 1981/305.

HR 20 maart 1985, LJN: AW8317, BNB 1985/149.

Feteris, M.W.C. Heffing van belasting door middel van betaling op aangifte, Kluwer, 2005, p. 318.

HR 25 februari 1981, LJN: AW9533, BNB 1982/121 en HR 10 februari 1993, LJN: ZC5251, BNB 1993/138, r.o. 3.1.

Zie r.o. 4.2.2. van de bestreden uitspraak.

Zie ook Feteris, M.W.C. Heffing van belasting door middel van betaling op aangifte, Kluwer, 2005, p. 71.

HR 12 augustus 2011, LJN: BR4865; V-N 2011/39.21.

HR 8 juni 2012, LJN: BW7714, V-N 2012/29.18.

HR 12 juli 2013, V-N 2013/34.25.

Conclusie 02‑03‑2015

Inhoudsindicatie

Belanghebbende is in de periode van 9 juni 2005 tot 11 maart 2010 bestuurder van [A] B.V. (hierna: [A]) geweest. Bij de start van deze onderneming in mei 2007 is de Belastingdienst verzocht om toekenning van een loonbelasting- en een omzetbelastingnummer. Het omzetbelastingnummer is betrekkelijk snel toegekend. De toekenning van een loonbelastingnummer heeft echter pas omstreeks oktober 2009 plaatsgevonden. Met ingang van 22 februari 2011 is [A] in staat van faillissement verklaard. De Ontvanger heeft belanghebbende op grond van artikel 36 IW 1990 als bestuurder aansprakelijk gesteld voor de aan [A] opgelegde, niet betaalde naheffingsaanslagen loonheffing. In verband hiermee heeft de Ontvanger gesteld dat belanghebbende als bestuurder van [A] heeft verzuimd haar betalingsonmacht tijdig te melden. Waar het thans in cassatie met name om gaat is of artikel 7, lid 1 of lid 2 van het Uitvoeringsbesluit Invorderingswet 1990 omtrent het tijdig melden van betalingsonmacht, hier (onverkort) van toepassing is, gezien het niet tijdig verstrekken van een loonbelastingnummer. Voorts is aan de orde of het beleid van de Belastingdienst ten aanzien van startende ondernemers voor wat betreft de aanzegging loonheffing niet op (eerste) aangifte af te dragen, maar te wachten op de naheffingsaanslag, tot gevolg heeft dat eventuele betalingsonmacht eerst na uiterste betaaldatum van die naheffingsaanslag gemeld dient te worden. Volgens de A-G faalt belanghebbendes eerste middelonderdeel met name omdat de meldingsplicht als bedoeld in art. 36 lid 2 IW 1990 ook geldt wanneer de betalingsonmacht is ingetreden na afloop van de termijn genoemd in art. 7 lid 1 UB IW 1990. In de toelichting op het tweede middelonderdeel wordt gesteld: Toen [A] omstreeks oktober 2009 een loonbelastingnummer werd toegekend is de betalingsverplichting door de Belastingdienst opgeschort tot na vaststelling van de naheffingsaanslagen met een betalingstermijn van veertien dagen. Deze opschorting is weliswaar buitenwettelijk maar heeft bij belanghebbende niettemin het gerechtvaardigde vertrouwen kunnen opwekken dat met de betaling diende te worden gewacht waardoor een eventuele onmacht tot betaling tevens pas op een later moment, te weten het opleggen van de naheffingsaanslagen, gemeld had hoeven te worden. De Belastingdienst heeft [A] immers zelf aangezegd te wachten met betalen. Aangezien het moment, waarop van de Belastingdienst pas mocht worden betaald zodoende nog in de toekomst lag, kan het niet verwijtbaar genoemd worden dat betalingsonmacht die voor dat moment is ontstaan, niet eerder is gemeld. Aldus belanghebbende. Volgens de A-G kan op basis van de wettelijke regeling betoogd worden dat een buitenwettelijke toezegging dat de aangiften loonheffing pas betaald dienen te worden nadat een naheffingsaanslag voor dat bedrag is ontvangen, er niet toe leidt dat eventuele betalingsonmacht niet behoeft te worden gemeld. De A-G meent echter dat in casu geen strikte toepassing moet plaatsvinden van deze (vrij ingewikkelde) wettelijke regeling, omdat toepassing van het vertrouwensbeginsel hier betekent dat belanghebbende mocht menen dat hij (nog) geen betalingsonmacht behoefde te melden. Daarbij wil de A-G (vooralsnog) veronderstellen dat belanghebbende de afdracht van loonbelasting heeft opgeschort op aanwijzing van de Belastingdienst en dat hij vóór de ontvangst van deze aanwijzing nog niet in betalingsonmacht verkeerde. Van een en ander uitgaande kon belanghebbende, een startende ondernemer zonder (gebleken) fiscale deskundigheid volgens de A-G in redelijkheid begrijpen dat de meldingsplicht voor hem nog niet was ingetreden, maar pas zou kunnen intreden (veertien dagen) na de vervaldag van de op termijn te verwachten naheffingsaanslag(en) loonheffing. Aldus slaagt deels het tweede middelonderdeel. In het derde middelonderdeel wordt volgens de A-G ten onrechte betoogd dat de meldingsregeling met betrekking tot betalingsonmacht strijdig is met artikel 1 Eerste Protocol bij het EVRM en/of het communautaire evenredigheidsbeginsel. Ervan uitgaande dat de Belastingdienst het beleid voert dat startende ondernemers door de Belastingdienst wordt aangezegd met afdracht te wachten totdat een naheffingsaanslag loonheffingen is opgelegd, slaagt het vierde middelonderdeel in zoverre dat de aansprakelijkheid voor de betaalverzuimboetes voor de loonbelasting dient te vervallen. De conclusie strekt ertoe dat het beroep in cassatie van belanghebbende gegrond dient te worden verklaard.

Partij(en)

Procureur-Generaal bij de Hoge Raad der Nederlanden

mr. R.L.H. IJzerman

Advocaat-Generaal

Conclusie van 2 maart 2015 inzake:

Nr. Hoge Raad: 14/00777 | [X] |

Nr. Gerechtshof: 12/00372 Nr. Rechtbank: AWB 11/4203 | |

Derde Kamer A | tegen |

Aansprakelijkstelling 2011 | Staatssecretaris van Financiën |

1. Inleiding

1.1

Heden neem ik conclusie in de zaak met nummer 14/00777 naar aanleiding van het beroep in cassatie van [X], belanghebbende, tegen de uitspraak van het gerechtshof Amsterdam (hierna: het Hof) van 23 januari 2014, nr. 12/00372, ECLI:NL:GHAMS:2014:147, V-N 2014/14.1.4, FutD 2014/0293.1.

1.2

Belanghebbende is in de periode van 9 juni 2005 tot 11 maart 2010 bestuurder van [A] B.V. (hierna: [A]) geweest. Bij de start van deze onderneming in mei 2007 is de Belastingdienst verzocht om toekenning van een loon- en een omzetbelastingnummer. Het omzetbelastingnummer is betrekkelijk snel toegekend. De toekenning van een loonbelastingnummer heeft echter pas omstreeks oktober 2009 plaatsgevonden.

1.3

Met ingang van 22 februari 2011 is [A] in staat van faillissement verklaard. De Ontvanger2.heeft bij beschikking met dagtekening 7 maart 2011 belanghebbende op grond van artikel 36 van de Invorderingswet 1990 (hierna: IW 1990) aansprakelijk gesteld voor de niet betaalde naheffingsaanslagen loonheffing (hierna: LH) over de tijdvakken mei 2007 tot en met maart 2009, alsmede invorderingsrente, kosten en boetes ter zake van deze naheffingsaanslagen. De naheffingsaanslagen zijn ten name gesteld van [A]. Het totaalbedrag van de aansprakelijkstelling is € 34.512.

1.4

In geschil is of belanghebbende terecht en tot het juiste bedrag aansprakelijk is gesteld. Waar het thans in cassatie met name om gaat is of artikel 7, lid 1, van het Uitvoeringsbesluit Invorderingswet 1990 (hierna: UB IW 1990) of artikel 7, lid 2, UB IW, omtrent het tijdig melden van betalingsonmacht, hier (onverkort) van toepassing is, gezien het niet tijdig verstrekken van een loonbelastingnummer. Voorts is aan de orde of het beleid van de Belastingdienst ten aanzien van startende ondernemers voor wat betreft de aanzegging loonheffing niet op (eerste) aangifte af te dragen, maar te wachten op de naheffingsaanslag, tot gevolg heeft dat eventuele betalingsonmacht eerst na uiterste betaaldatum van die naheffingsaanslag gemeld dient te worden.

1.5

De opbouw van deze conclusie is als volgt. In onderdeel 2 worden de feiten en het procesverloop weergegeven, gevolgd door een beschrijving van het geding dat nu in cassatie voorligt in onderdeel 3. Onderdeel 4 omvat een overzicht van relevante regelgeving, jurisprudentie en literatuur.3.Onderdeel 5 behelst een beschouwing en de beoordeling van het cassatiemiddel, gevolgd door de conclusie in onderdeel 6.

2. De feiten en het geding in feitelijke instanties

Feiten

2.1

Het Hof heeft onder meer de volgende feiten vastgesteld:

2.1.

Eiser was middellijk bestuurder van [A] van 9 juni 2005 tot 11 maart 2010. Per 17 september 2010 is [A] aan een derde verkocht.

2.2.

[A] is met ingang van 22 februari 2011 in staat van faillissement verklaard.

2.3.

In de bijlage bij de (…) beschikking aansprakelijkstelling is het bedrag van de aansprakelijkstelling als volgt gespecificeerd:

2.4.

Bij brief van 7 april 2011, ontvangen bij verweerder op 13 april 2011, heeft eiser bezwaar gemaakt tegen voormelde beschikking. Als bijlage bij dit bezwaarschrift is een brief gevoegd gedateerd 20 december 2009 van [B], evenals eiser middellijk bestuurder van (…) [[A]], aan verweerder. Deze brief luidt, voor zover van belang, als volgt:

“(…)

Middels dit schrijven melden wij betalingsonmacht van de nu openstaande bedragen, alsmede eventueel toekomstige aanslagen.

(…) “

(…)

2.2

De ontvanger heeft bij beschikking met dagtekening 7 maart 2011 belanghebbende aansprakelijk gesteld. Belanghebbende heeft bezwaar gemaakt tegen deze beschikking. De beschikking aansprakelijkstelling is bij uitspraak op bezwaar door de Ontvanger gehandhaafd.

Rechtbank

2.3

Belanghebbende heeft beroep ingesteld tegen de uitspraak op bezwaar.

2.4

Voor de rechtbank Haarlem (hierna: De Rechtbank) was onder meer in geschil of de Ontvanger belanghebbende terecht aansprakelijk heeft gesteld. De Rechtbank heeft ten aanzien van het geschil overwogen:

4.8.

Eiser stelt zich allereerst op het standpunt dat de betalingsonmacht bij brief van 20 december 2009 aan verweerder is gemeld. Verweerder stelt dat deze melding met dagtekening 20 december 2009 hem pas bij het bezwaarschrift van 7 april 2011 voor het eerst bekend is geworden. Eiser, op wie ter zake van de tijdigheid van de melding en dus de verzending en ontvangst van deze brief de bewijslast rust, heeft tot bewijs van zijn stelling de hiervoor onder 2.7 en 2.8 genoemde brief en e-mail van [C] van [D] overgelegd. Hiermee heeft eiser naar het oordeel van de rechtbank niet aan zijn bewijslast voldaan. De uiteenzetting omtrent de verzending van de post van het kantoor is dermate algemeen dat op basis van deze uiteenzetting niet kan worden vastgesteld dat de in geding zijnde brief ook daadwerkelijk is verzonden. Daarbij komt dat verweerder in de op 20 december 2009 volgende periode nimmer heeft verzocht om nadere informatie om inzicht te verkrijgen in de omstandigheden die ertoe hebben geleid dat de verschuldigde belasting niet (tijdig) kon worden betaald, hetgeen doet vermoeden dat verweerder de melding niet heeft ontvangen. Ook [A] heeft in december 2009 en de maanden daarna nimmer enig contact met verweerder gezocht over de gedane melding en het uitblijven van een reactie daarop. Het vorenstaande leidt tot de slotsom dat aangenomen moet worden dat verweerder de melding niet heeft ontvangen en dat de oorzaak hiervan is dat deze niet is verzonden. Dit betekent dat niet aannemelijk is gemaakt dat met de brief van 20 december 2009 de betalingsonmacht van [A] rechtsgeldig is gemeld.

4.9

Eiser stelt zich voorts op het standpunt dat hij als gewezen bestuurder zonder meer tot weerlegging van het bewijsvermoeden moet worden toegelaten. Voor de beoordeling van de vraag of men een gewezen bestuurder is, is beslissend het moment waarop voldaan moet worden aan de meldingsplicht met betrekking tot de verschuldigde bedragen waarvoor de bestuurder aansprakelijk is gesteld. Tussen partijen is niet in geschil dat [A] de betalingsonmacht kon melden tot twee weken na het verstrijken van de betalingstermijn van de naheffingsaanslagen LB. Dit heeft tot gevolg dat eiser ten aanzien van de naheffingsaanslagen LB over mei 2007 tot en met augustus 2007 niet en voor de naheffingsaanslagen LB over september 2007 tot en met maart 2009 wel aan te merken is als gewezen bestuurder.

4.10.

Voor de naheffingsaanslagen LB over september 2007 tot en met maart 2009 wordt eiser, als gewezen bestuurder, toegelaten tot weerlegging van het vermoeden dat de niet betaling het gevolg is van aan hem te wijten onbehoorlijk bestuur. Eiser stelt zich op het standpunt dat hij de redenen heeft gegeven waardoor de betalingsonmacht is ontstaan en dit niet kwalificeert als kennelijk onbehoorlijk bestuur. Verweerder heeft dit standpunt van eiser niet betwist en ook geen kennelijk onbehoorlijk bestuur gesteld. Gelet hierop heeft eiser het vermoeden dat de niet betaling het gevolg is van aan hem te wijten onbehoorlijk bestuur voldoende weerlegd. Verweerder heeft eiser daarom ten onrechte aansprakelijk gesteld voor de naheffingsaanslagen LB over september 2007 tot en met maart 2009.

4.11.

Ten aanzien van de naheffingsaanslagen over mei 2007 tot en met augustus 2007 is eiser niet aan te merken als gewezen bestuurder. Eiser stelt zich op het standpunt dat verweerder vanaf januari 2010 op de hoogte was van de betalingsonmacht van [A], omdat op de oudste openstaande naheffingsaanslag LB van 4 december 2009 niet werd betaald, ook niet na aanmaning en dwangbevel, en dit patroon zich herhaalde bij de daarop volgende naheffingsaanslagen, zodat melden niet nodig was.

4.12.

Volgens de Hoge Raad vervalt de meldingsplicht vanaf het moment waarop de ontvanger van de betalingsonmacht op de hoogte komt, ongeacht door wie en op welke wijze (HR 13 juli 1994, nr. 28 997, LJN : ZC5712 ). Het enkele feit dat vanaf 4 december 2009 naheffingsaanslagen niet zijn betaald, ook niet na aanmaningen en dwangbevelen, is onvoldoende om te concluderen dat in januari 2010 al sprake is van een patroon. Bovendien rechtvaardigt een patroon van niet betalen op zichzelf niet de conclusie dat verweerder vanaf 4 december 2009 of kort daarna van de betalingsonmacht op de hoogte was. Onbekend is immers de reden waarom niet betaald wordt.

(…)

4.17.

Eiser is er voorts niet in geslaagd aannemelijk te maken dat het niet aan hem te wijten is dat [A] niet aan zijn meldingsverplichting heeft voldaan. Eiser was in de periode dat de betalingsonmacht gemeld kon worden voor de naheffingsaanslagen over mei 2007 tot en met augustus 2007 bestuurder van [A] en hij had de leiding over [A]. Het lag daarom binnen de invloedsfeer van eiser om ervoor te zorgen dat tijdig en rechtsgeldig gemeld zou worden. Omstandigheden die maken dat het niet melden niet aan eiser te wijten is, zijn door eiser niet gesteld noch anderszins gebleken. Tot weerlegging van het vermoeden van kennelijk onbehoorlijk bestuur wordt eiser derhalve ten aanzien van de naheffingsaanslagen over mei 2007 tot en met augustus 2007 niet toegelaten. Verweerder heeft eiser dan ook terecht aansprakelijk gesteld voor het bedrag van de niet betaalde naheffingsaanslagen LB over deze tijdvakken voor een bedrag van € 3.471 aan enkelvoudige belasting.

4.18.

Tussen partijen is niet in geschil dat eiser niet aansprakelijk is gesteld voor de kosten behorende bij de naheffingsaanslagen LB. Voor zover in het bedrag van de aansprakelijkstelling ten onrechte kosten zijn meegenomen, dient de aansprakelijkstelling daarom met het bedrag van die kosten verminderd te worden. Nu eiser bovendien niet aansprakelijk kan worden gesteld voor de naheffingsaanslagen LB over september 2007 tot en met maart 2009, vervalt daarmee ook de aansprakelijkheid voor de daarbij behorende boetes en rente.

4.19.

Eiser stelt zich op het standpunt dat ook de aansprakelijkstelling op grond van artikel 32, tweede lid, van de Iw voor de boetes en rente behorende bij de naheffingsaanslagen LB over mei 2007 tot en met augustus 2007 niet in stand kan blijven, omdat het belopen daarvan niet aan eiser te wijten is. Daartoe stelt eiser dat onvoldoende is dat eiser invloed kon uitoefenen op het aangifte- en betalingsgedrag van [A]. De belastingdienst maakte het [A] immers zelf onmogelijk om tijdig aangifte te doen en af te dragen doordat aan [A] eerst in september/oktober 2009 een loonbelastingnummer is toegekend, aldus eiser.

4.20.

De rechtbank is van oordeel dat verweerder eiser terecht aansprakelijk heeft gesteld voor de boetes en rente voor zover die zien op de naheffingsaanslagen LB over mei 2007 tot en met augustus 2007 voor een bedrag van € 135. Eiser was bestuurder van [A] en heeft niet voor een correcte afhandeling van de lopende verplichtingen van [A] ingestaan, door geen zorg te dragen voor een tijdige betaling op aangifte van de verschuldigde loonbelasting. Het was aan eiser als bestuurder van [A] om ervoor zorg te dragen dat eerdaags na verstrekking van het loonbelastingnummer - en niet, zoals eiser kennelijk stelt, pas na de oplegging van de naheffingsaanslagen LB - de verschuldigde loonbelasting op aangifte werd afgedragen. Nu [A] dit niet heeft gedaan en, ondanks dat de belastingschuld grotendeels bekend was (er was immers geld voor gereserveerd), ervoor heeft gekozen om met de voor de belastingschuld gereserveerde bedragen andere schuldeisers te betalen, is het belopen van de boetes en rente aan eiser te wijten.

2.5

De Rechtbank heeft het beroep gegrond verklaard en heeft de aansprakelijkstelling verminderd tot een bedrag van € 3.606.

Hof

2.6

De Ontvanger heeft hoger beroep ingesteld. Belanghebbende heeft incidenteel hoger beroep ingesteld. Het Hof heeft het geschil als volgt omschreven:

Evenals bij de rechtbank is bij het Hof in geschil of belanghebbende terecht en tot het juiste bedrag aansprakelijk is gesteld.

Meer specifiek zijn tussen partijen in hoger beroep de volgende vragen in geschil:

a. Op welk tijdstip is bij [A] betalingsonmacht ontstaan?

b. Is in casu de meldingstermijn van artikel 7, eerste lid, Uitvoeringsbesluit Invorderingswet 1990 (hierna: UB) van toepassing, dan wel die van artikel 7, tweede lid, UB? Zijn, in dit verband, gevolgen te verbinden aan de handelwijze van de Belastingdienst (in casu: de inspecteur) met betrekking tot het tijdstip waarop in de administratie van de Belastingdienst [A] voor de loonheffing als afdrachtsplichtige kon worden opgenomen?

c. Is de betalingsonmacht van [A] tijdig gemeld?

d. Is de meldingsplicht vervallen doordat de ontvanger op enig tijdstip vóór de datum van de aansprakelijkstelling op de hoogte is geraakt van de betalingsonmacht van [A]?

e. Is de wettelijke regeling van artikel 36, vierde lid, van de Invorderingswet 1990 (hierna: de Wet) strijdig met artikel 1 Eerste Protocol bij het Europees Verdrag tot bescherming van de rechten van de mens en de fundamentele vrijheden (hierna: Eerste Protocol) en/of het communautaire evenredigheidsbeginsel?

f. Is het belopen van de invorderingsrente en boetes waarvoor belanghebbende aansprakelijk is gesteld, aan hem te wijten in de zin van artikel 32, tweede lid, van de Wet?

2.7

Het Hof heeft ten aanzien van het geschil overwogen:

Ontstaan en meldingsplicht betalingsonmacht, toepasselijkheid artikel 7, tweede lid, UB

(…)

4.2.1.

Uit de door belanghebbende overgelegde jaarrekeningen blijkt dat [A] op haar balansen ultimo 2007, 2008 en 2009 de door haar berekende, niet-afgedragen loonheffingschuld telkens heeft gepassiveerd. Verder blijkt uit deze jaarrekeningen dat ultimo 2008 de loonheffingschuld (€ 39.016) meer bedroeg dan de voorhanden liquide middelen (€ 17.270).

In dit verband heeft belanghebbende gewezen op de omstandigheden dat (i) bij Rabobank ultimo 2008 nog een kredietruimte beschikbaar was van € 25.000 en (ii) de rekeningcourantvordering op de directie onmiddellijk vorderbaar en inbaar was. Nu de ontvanger omstandigheid (i) niet (gemotiveerd) heeft weersproken en omstandigheid (ii) het Hof, gezien de afname van die vordering in 2009, niet onaannemelijk voorkomt, moet in deze worden aangenomen dat per 31 december 2008 nog voldoende vlottende activa voorhanden waren voor voldoening van de belastingschuld. Op deze grond volgt het Hof de ontvanger niet in zijn stelling dat reeds op 31 december 2008 sprake was van betalingsonmacht.

4.2.2.

Per 31 december 2009 bedroegen de liquide middelen ruim € 13.000, was de kredietruimte bij Rabobank voor€ 23.000 benut en was de rekening-courantvordering op de directie afgenomen tot € 18.000; daartegenover was voor crediteuren een bedrag gepassiveerd van ruim € 176.000 en was de loonheffingschuld berekend op € 55.404. Desgevraagd (en gelet op deze financiële gegevens) heeft de gemachtigde ter zitting van het Hof verklaard dat de betalingsonmacht van [A] "in de loop van 2009" is ontstaan en dat hij "kan leven" met hetgeen het Hof aannemelijk heeft geacht in zijn uitspraak van 28 november 2013 (kenmerk 12/00174; ECLI:NL:GHAMS:2013:4256) betreffende de aansprakelijkstelling van [B], de medebestuurder van belanghebbende bij [A], dat in elk geval eind oktober 2009 bij [A] betalingsonmacht is ontstaan. Nu dit standpunt aansluit bij de subsidiaire stelling van de ontvanger dat de betalingsonmacht in de loop van 2009 is ontstaan, zal het Hof ook in het onderhavige geval ervan uitgaan dat deze in elk geval eind oktober 2009 is ontstaan.

4.3.1.

De ontvanger heeft zich in hoger beroep, evenals in eerste aanleg (en anders dan uit rechtsoverweging 4.9 van de rechtbank lijkt te volgen), primair op het standpunt gesteld dat in het onderhavige geval ter zake van de loonheffingschulden waarvoor belanghebbende aansprakelijk is gesteld, de meldingstermijn van artikel 7, eerste lid, UB van toepassing is. Hij heeft gesteld dat melding van betalingsonmacht niet meer rechtsgeldig kon plaatsvinden na het opleggen van de naheffingsaanslagen. In gevallen als het onderhavige, waarin de verschuldigde belasting niet tijdig wordt afgedragen, is de meldingsregeling van artikel 7, eerste lid, UB van toepassing en wordt niet toegekomen aan de regeling van artikel 7, tweede lid, UB, aldus de ontvanger. De omstandigheid dat aanvankelijk geen loonbelastingnummer was toegekend, doet de verplichting tot tijdige afdracht van de verschuldigde loonheffing immers niet vervallen; [A] had contact met hem dienen op te nemen over de wijze waarop zij, zonder loonbelastingnummer, de verschuldigde bedragen zou kunnen voldoen. Ook indien juist is dat, zoals belanghebbende heeft gesteld, de Belastingdienst aan startende ondernemers mededeelt dat met betalen van loonheffing moet worden gewacht totdat de naheffingsaanslag is opgelegd, is dit niet anders. Een dergelijk beleid laat onverlet dat een belastingschuldige een meldingsplicht heeft zodra betalingsonmacht ontstaat, ook wanneer nog geen naheffingsaanslag is opgelegd, zo stelt de ontvanger.

4.3.2

Belanghebbende heeft ook in hoger beroep primair gesteld dat in casu de meldingstermijn van artikel 7, tweede lid, UB van toepassing is. Omdat het door [A] aangevraagde loonbelastingnummer pas in september of oktober 2009 werd geactiveerd, kon de verschuldigde loonheffing niet op een eerder tijdstip worden afgedragen. Dit heeft volgens belanghebbende tot gevolg dat geen sprake meer kan zijn van een meldingsplicht, in de afdrachtsfase op de voet van artikel 7, eerste lid, UB. Aangezien de onderscheiden afdrachtsfasen ter zake van de onderliggende naheffingsaanslagen, ingevolge artikel 19 Algemene wet inzake rijksbelastingen (hierna: AWR) uiterlijk op 30 april 2009 zijn geëindigd, is de naheffïngsfase uiterlijk op die datum aangevangen, aldus belanghebbende. Nu vaststaat dat de betalingsonmacht in elk geval na 30 april 2009 is ontstaan, behoefde in de afdrachtsfase geen melding plaats te vinden en is de termijn van artikel 7, eerste lid, UB niet van toepassing. De belastingaanslagen waarvoor belanghebbende aansprakelijk is gesteld, zijn volgens hem naheffingsaanslagen in de zin van artikel 7, tweede lid, UB: deze zijn opgelegd omdat in de afdrachtsfase niet de materieel verschuldigde loonheffing is aangegeven en afgedragen en dat is te wijten aan het beleid van de Belastingdienst ten aanzien van startende ondernemers en niet aan de opzet of grove schuld van [A]. Op 20 december 2009 is dus rechtsgeldig en tijdig gemeld. Voor alle naheffingsaanslagen betekent het voorgaande dat belanghebbende dient te worden toegelaten tot weerlegging van het in artikel 36, vierde lid (eerste volzin), van de Wet vervatte bewijsvermoeden. Voor de naheffingsaanslagen over de maanden september 2007 tot en met maart 2009 geldt dat bovendien, aldus belanghebbende, ingevolge artikel 36, zesde lid (tweede volzin) van de Wet, conform hetgeen de rechtbank (in 4.9 en 4.10 van haar uitspraak) heeft overwogen.

4.4.1.

Bij zijn beoordeling neemt het Hof tot uitgangspunt (partijen verschillen hierover ook niet van mening) dat [A] in september/oktober 2009 de maandaangiften loonheffing over eerdere tijdvakken in één keer (alsnog) heeft ingediend en dat de naheffingsaanslagen waarvoor belanghebbende thans aansprakelijk is gesteld conform de ingediende aangiften zijn opgelegd. In casu is derhalve, in beginsel, geen sprake van een situatie waarin de nageheven belasting meer beloopt dan die welke overeenkomstig de aangifte is dan wel had moeten worden afgedragen, in welk geval bij uitsluiting de meldingsregeling van artikel 7, tweede lid, UB van toepassing zou zijn (vgl. HR 23 december 2011, nr. 10/01211, BNB 2012/50). Mitsdien is in het geval van belanghebbende de regeling van artikel 7, eerste lid, UB van toepassing en kon melding van betalingsonmacht niet meer rechtsgeldig plaatsvinden in de naheffïngsfase, nadat de naheffingsaanslagen waren opgelegd.

4.4.2.

Belanghebbendes stelling in dit verband, dat de regeling van artikel 7, tweede lid, UB van toepassing is omdat de naheffïngsfase al is ingetreden onmiddellijk nadat de wettelijke termijn van afdracht/betaling (al dan niet op aangifte) van de materieel verschuldigde loonheffing was verstreken (voor de maand maart 2009: op 30 april 2009), volgt het Hof niet. Immers, zolang geen naheffingsaanslag is opgelegd, kan de materieel verschuldigde loonheffing - nog - zonder méér of andere formalisering worden afgedragen/betaald en is derhalve - nog - sprake van de in artikel 7, eerste lid, UB bedoelde afdrachtfase.

4.4.3.

Het Hof verwerpt voorts het standpunt van belanghebbende dat de regeling van artikel 7, tweede lid, UB om een andere reden van toepassing is, namelijk doordat eerst in september/oktober 2009 een loonbelastingnummer is toegekend en dat de aangiftebiljetten over de daarvoor gelegen tijdvakken pas kort nadien door [A] zijn ontvangen. Het Hof stelt hierbij (onder verwijzing naar hetgeen in 4.4.2 is overwogen) voorop dat deze omstandigheden niet meebrengen (zoals belanghebbende meent) dat de afdrachtfase voor [A] ten onrechte is verlengd; hoogstens nemen zij de verplichting tot het tijdig doen van aangifte over de desbetreffende tijdvakken weg, maar niet tevens de verplichting tot tijdige afdracht van de verschuldigde loonheffing. De verplichting tot het doen van aangifte en de verplichting tot betaling hangen weliswaar nauw met elkaar samen, doch het zijn niettemin afzonderlijke verplichtingen; het enkele niet kunnen doen van aangifte heft derhalve de verplichting tot tijdige afdracht aan de ontvanger niet op (vgl. HR 22 februari 1984, nr. 21.979 en 22.238, BNB 1984/233 en 234enHR31 mei 1996, nr. 15.998, NJ 1996/671).

Belanghebbende heeft dit een en ander ook erkend, doch gesteld dat de handelwijze van de Belastingdienst te dezen niet zorgvuldig is geweest omdat de Belastingdienst (namelijk: de inspecteur), zoals bij startende ondernemers gebruikelijk was (en is), [A] heeft verzocht met betaling van de verschuldigde loonheffing te wachten totdat (de) naheffingsaanslag(en) zou(den) zijn opgelegd. Belanghebbende heeft voorts gemotiveerd de stelling van de ontvanger in dit verband betwist, dat het (niettemin) mogelijk was om de verschuldigde loonheffing op andere wijze af te dragen dan gelijktijdig met de aangifte (bijvoorbeeld op sofinummer) en om daarover met hem, de ontvanger, een praktische en werkbare afspraak te maken. Het Hof acht de hiervoor (naar het Hof aannemelijk acht: correct) omschreven handelwijze van de Belastingdienst/de inspecteur, op zijn minst genomen, verwarrend. Echter, wat hiervan verder zij, de meldingsplicht van artikel 36, tweede lid van de Wet is een afzonderlijke verplichting die los staat van de aangifte- en afdrachtplicht. Dat in de afdrachtfase geen aangifte en (mogelijk) evenmin betaling kon worden gedaan, laat immers onverlet dat in die fase, naar moet worden aangenomen, melding van betalingsonmacht steeds - wèl - mogelijk was. Belanghebbende bleef de verplichting houden de betalingsonmacht onverwijld te melden en heeft niet tijdig aan deze verplichting voldaan. Aangezien het hier een afzonderlijke verplichting betreft, valt niet in te zien waarom de handelwijze van de inspecteur zou leiden tot een verlenging van de meldingstermijn op de voet van artikel 7, tweede lid, UB.

4.4.4.

Voor zover belanghebbende nog heeft willen stellen dat het voorschrift van artikel 7, eerste lid, UB niet van toepassing kan zijn omdat op de onderscheiden tijdstippen, vallende 14 dagen na de wettelijke termijn van afdracht/betaling van de materieel verschuldigde loonheffing (in casu: laatstelijk op 14 mei 2009), - steeds - nog geen sprake was van betalingsonmacht bij [A], verwerpt het Hof deze stelling. Belanghebbende miskent met zijn stelling immers dat het voorschrift van artikel 7, eerste lid, UB, bezien ook in samenhang met artikel 36, tweede lid, van de Wet, eveneens van toepassing is in de situatie waarin de betalingsonmacht is ontstaan op een later tijdstip dan in dit geval (uiterlijk) 14 mei 2009, maar voordat de relevante naheffingsaanslagen zijn opgelegd; deze situatie doet zich in casu in elk geval voor. Ook dan is immers sprake van betalingsonmacht die is ontstaan in de afdrachtfase, zodat belanghebbende hiervan melding diende te maken uiterlijk twee weken nadat de situatie van betalingsonmacht zich heeft voorgedaan. Melding van betalingsonmacht kan dan niet meer rechtsgeldig plaatsvinden in de naheffïngsfase.

4.5.

Op grond van hetgeen hiervoor is overwogen is het Hof derhalve van oordeel dat in het onderhavige geval - uitsluitend - artikel 7, eerste lid, UB van toepassing is en dat de betalingsonmacht van [A] in de afdrachtfase gemeld had moeten worden. Het Hof verwerpt aldus de stelling van belanghebbende dat (alsnog) rechtsgeldig kon worden gemeld in de naheffïngsfase.

4.6.

Gelet op hetgeen in 4.2 is vastgesteld en overwogen, is het Hof voorts van oordeel dat in elk geval eind oktober 2009 een situatie van betalingsonmacht is ontstaan bij [A] welke onverwijld (uiterlijk op 14 november 2009) op de voet van artikel 36, tweede lid, van de Wet gemeld had moeten worden. Dit houdt in dat de door belanghebbende gestelde melding bij brief van 20 december 2009 hoe dan ook te laat is geweest.

4.7.1.

Belanghebbende is er voorts niet in geslaagd aannemelijk te maken dat het niet aan hem is te wijten dat [A] niet tijdig heeft voldaan aan de verplichting om haar betalingsonmacht ter zake van de loonheffingschuld aan de ontvanger te melden. Belanghebbende was in de periode dat de betalingsonmacht gemeld kon worden (middellijk) bestuurder van [A]. Het lag daarom binnen zijn invloedsfeer om ervoor te zorgen dat tijdig en rechtsgeldig gemeld zou worden; belanghebbende stelt zich ten onrechte op het standpunt dat volstaan kon worden met het opnemen van een passiefpost in de jaarrekeningen van [A].

4.7.2.

Ook het standpunt van belanghebbende dat de aansprakelijkstelling voor de loonheffingschuld moet vervallen omdat de ontvanger reeds uit anderen hoofde bekend was met de betalingsonmacht van [A], treft geen doel. De rechtbank heeft deze stelling van belanghebbende in onderdeel 4.12 van haar uitspraak op goede gronden verworpen. Daar komt bij dat belanghebbende deze bekendheid van de ontvanger stelt met ingang van januari 2010; ook indien dit het geval zou zijn geweest, blijft de conclusie onverlet dat [A] de (in elk geval) eind oktober 2009 ontstane betalingsonmacht al op een eerder tijdstip had moeten melden.

4.8.

De conclusie van het onder 4.2 tot en met 4.7.2 overwogene is dat belanghebbende ter zake van de loonheffingschuld terecht op de voet van artikel 36, vierde lid, van de Wet aansprakelijk is gesteld en dat hij niet wordt toegelaten tot weerlegging van het vermoeden van kennelijk onbehoorlijk bestuur.

Is de uitsluiting van de mogelijkheid tot leveren tegenbewijs strijdig met artikel 1 Eerste Protocol en/of het communautaire evenredigheidsbeginsel?

4.9.1.

Over deze geschilpunten (vgl. onder 3.1, punt e) heeft de rechtbank als volgt geoordeeld:

"4.13. (...) Eiser stelt zich (...) op het standpunt dat het onweerlegbare bewijsvermoeden van artikel 36, vierde lid, van de Iw, onverenigbaar is met artikel 1 van het Eerste Protocol bij het het Europees Verdrag tot bescherming van de rechten van de mens en de fundamentele vrijheden (hierna: EVRM). De rechtbank stelt voorop dat artikel 36, vierde lid, van de Iw, leidt tot een aantasting van het ongestoorde genot van eigendom, zodat vervolgens de door eiser opgeworpen stelling dient te worden beoordeeld.

4.14.

Het bepaalde in artikel 1 van het Eerste Protocol bij het EVRM brengt mee dat iedere maatregel die het ongestoorde genot van eigendom aantast, vergezeld moet gaan van procedurele garanties die de betrokkene een redelijke mogelijkheid bieden tot effectieve betwisting van de rechtmatigheid van die maatregel (vgl. EHRM 24 november 2005, no. 49429/99, Capital Bank AD tegen Bulgarije, paragraaf 134).

4.15.

De rechtbank is van oordeel dat het weerlegbare bewijsvermoeden als neergelegd in artikel 36, vierde lid, van de Iw wordt gerechtvaardigd door de doelstelling daarvan. Blijkens de Memorie van Toelichting (MvT, Kamerstukken II 1987/88, 20 588, nr. 3, blz. 97) dwingt de meldingsregeling de bestuurder van het lichaam tot actie, wanneer het lichaam in betalingsmoeilijkheden komt te verkeren. De regeling beoogt te bewerkstelligen dat de ontvanger op een vroeg tijdstip op de hoogte geraakt van de moeilijkheden waarin het lichaam verkeert. De ontvanger kan zich dan, mede op grond van de overgelegde gegevens en de verkregen inlichtingen, beraden op het beleid dat hij ten aanzien van het lichaam zal voeren. Nu het bewijsvermoeden weerlegbaar is en de beperking van de weerlegbaarheid gelegen is in het juist en tijdig melden, hetgeen de bestuurder zelf in de hand heeft, is de aantasting evenredig met het beoogde doel en biedt artikel 36, vierde lid, van de Iw een redelijke mogelijkheid tot effectieve betwisting van het in die bepaling neergelegde vermoeden. Artikel 36, vierde lid, van de Iw is derhalve niet strijdig met artikel 1 van het Eerste Protocol bij het EVRM.

(…)”

4.9.2.

Het Hof verenigt zich met deze oordelen van de rechtbank en de gronden waarop zij berusten. Het voegt daaraan toe dat de Hoge Raad in zijn arrest van 21 januari 2011, nr. 09/00422, BNB 2011/176 heeft geoordeeld dat de in artikel 36, vierde lid, van de Wet opgenomen regeling niet strijdig is met het communautaire evenredigheidsbeginsel en in zijn arrest van 21 september 2012, nr. 11/04755, BNB 2012/296 van oordeel is dat van een bestuurder mag worden gevergd dat hij van de financiële situatie van het lichaam waarvan hij bestuurder is, en meer in het bijzonder van eventuele betalingsmoeilijkheden van dat lichaam, op de hoogte is of zich daarvan onverwijld op de hoogte laat stellen en dat het voor een bestuurder als regel niet onmogelijk of uiterst moeilijk is om ervoor te zorgen dat in het geval van betalingsmoeilijkheden met betrekking tot een openstaande belastingschuld tijdig mededeling daarvan aan de ontvanger wordt gedaan. Aangezien het Hof van oordeel is dat er in het onderhavige geval geen reden is om van dit uitgangspunt af te wijken, kan niet worden gezegd dat de regeling van artikel 36, vierde lid, van de Wet een effectieve betwisting van de aansprakelijkstelling verhindert. Van strijdigheid met artikel 1 van het Eerste Protocol is derhalve geen sprake. Het betoog van belanghebbende, dat in wezen erop neerkomt dat de Hoge Raad in de genoemde arresten zou zijn uitgegaan van een onjuiste rechtsopvatting, brengt het Hof niet tot een ander oordeel.

Aansprakelijkstelling boetes, kosten en invorderingsrente

(…)

4.11.

Vooropgesteld wordt dat, nu belanghebbende de aansprakelijkstelling met betrekking tot de boetes en invorderingsrente gemotiveerd heeft betwist, op de ontvanger ingevolge artikel 32, tweede lid, van de Wet de bewijslast rust ten aanzien van feiten en omstandigheden die (kunnen) meebrengen dat het belopen van deze boetes en invorderingsrente (tot aan 7 maart 2011) aan belanghebbende is te wijten (zie HR 8 juni 2012, nr. 11/02591, BNB 2012/221).

4.12.

Ter zitting van het Hof hebben partijen bevestigd dat de boetes waarvoor belanghebbende op de voet van artikel 32, tweede lid, van de Wet aansprakelijk is gesteld, gelijktijdig met de naheffingsaanslagen loonheffing opgelegde verzuimboetes betreffen wegens te late afdracht door [A] van de door haar verschuldigde loonheffing. Naar 's Hofs oordeel is de ontvanger in de op hem rustende bewijslast geslaagd voor zover het deze betaalverzuimboetes betreft. Belanghebbende was in de periode waarop de verzuimboetes wegens niet-tijdige afdracht betrekking hebben, bestuurder van [A]. Het lag binnen zijn invloedssfeer om ervoor zorg te dragen dat de verschuldigde bedragen tijdig werden afgedragen, waarbij - zoals onder 4.4.3. is overwogen - het niet kunnen doen van aangifte niet de verplichting tot tijdige betaling opheft. Voor zover belanghebbende al pleitbaar mocht menen dat [A] met de afdracht van de loonheffingschuld zou kunnen wachten totdat een loonbelastingnummer zou zijn toegekend, had hij - zoals de rechtbank terecht heeft overwogen - ervoor zorg moeten dragen dat daags na verstrekking van het loonbelastingnummer de verschuldigde loonheffing op aangifte werd afgedragen in plaats van het te laten aankomen op het opleggen van naheffingsaanslagen. Gelet op deze omstandigheden is het Hof van oordeel dat het belopen van de bij de naheffingsaanslagen loonheffing vastgestelde betaalverzuimboer.es aan belanghebbende is te wijten in de zin van artikel 32, tweede lid, van de Wet.

4.13.1.

Voor wat betreft de aansprakelijkstelling van belanghebbende voor de invorderingsrente heeft het volgende te gelden. (…)

4.13.2.

Het Hof stelt vast dat, zoals ook weergeven onder 2.5, de invorderingsrente waarvoor belanghebbende aansprakelijk is gesteld, deels is berekend over perioden waarin belanghebbende nog wel bestuurder, en deels is berekend vanaf tijdstippen waarop belanghebbende inmiddels geen bestuurder meer was van [A]. Voor de (vijf) naheffingsaanslagen betreffende de maanden mei tot en met september 2007 ving de renteberekening aan in de periode 19 december 2009 tot 6 maart 2010; belanghebbende was vanaf 11 maart 2010 geen bestuurder meer; [A] is op 17 september 2010 aan een derde verkocht en met ingang van 22 februari 2011 in staat van faillissement verklaard; de einddatum van de renteberekening is voor alle (23) naheffingsaanslagen 7 maart 2011; het totale bedrag aan (naar de stand per 7 maart 2011, de datum van aansprakelijkstelling) in rekening gebrachte invorderingsrente was € 335. Aldus is de in de bijlage bij de beschikking aansprakelijkstelling gespecificeerde invorderingsrente voor het grootste deel berekend over tijdvakken welke aanvangen nadat belanghebbende als middellijk bestuurder is teruggetreden.

4.13.3.

Gelet op hetgeen de Hoge Raad heeft overwogen in het onder 4.13.1 aangehaalde arrest is het aan de ontvanger om aannemelijk te maken dat het onbetaald laten van de onderwerpelijke naheffingsaanslagen aan belanghebbende is te wijten. Tegenover de gemotiveerde stelling van belanghebbende, dat sprake was van liquiditeitsproblemen die het gevolg waren van de bedrijfsvoering van [A], en met name van eerder in het jaar 2009 door haar ([A]) aangegane reclame- en promotieverplichtingen, heeft de ontvanger geen feiten en omstandigheden gesteld die tot de conclusie zouden kunnen leiden dat belanghebbende terzake een (persoonlijk) verwijt valt te maken. Dat geldt naar het oordeel van het Hof zowel voor de tijdvakken dat belanghebbende nog bestuurder was, als voor de latere tijdvakken. Weliswaar zijn naar het oordeel van het Hof omstandigheden denkbaar waaronder het handelen van een belanghebbende tijdens zijn (eerdere) periode als bestuurder van een lichaam zodanige gevolgen heeft gehad dat de op een later tijdstip verschuldigd geworden rente over de niet-betaalde belastingschulden een onlosmakelijk gevolg is van dit handelen en daardoor het belopen ervan aan de bestuurder is te wijten; bijvoorbeeld in bepaalde gevallen van kennelijk onbehoorlijk bestuur c.q. opzettelijk dan wel met grove schuld handelen, waarbij dan tevens de specifieke omstandigheden ten tijde van het ontstaan van de bewuste rente moeten worden meegewogen (zie het genoemde arrest BNB 2013/214). De ontvanger heeft evenwel tegenover de betwisting door belanghebbende dergelijke omstandigheden niet gesteld, laat staan aannemelijk gemaakt. De in algemene bewoordingen gestelde overwegingen in de beschikking aansprakelijkstelling over de mogelijkheid als bestuurder (naar het Hof begrijpt: tijdens de periode waarin belanghebbende formeel bestuurder was) invloed uitte oefenen op het betalingsgedrag van [A], alsmede de stelling dat belanghebbende er niet voor heeft gezorgd dat de belasting op aangifte is voldaan, volstaan hiervoor niet. Dezelfde conclusie heeft te gelden voor hetgeen de ontvanger hierover in zijn processtukken naar voren heeft gebracht.

4.13.4.

Het Hof is derhalve van oordeel dat de ontvanger niet is geslaagd in het bewijs van de feiten en omstandigheden die kunnen leiden tot de conclusie dat het belopen van de hiervoor vermelde invorderingsrente, zowel over de periode vóór, als over de periode na 11 maart 2010, aan belanghebbende is te wijten.

Slotsom

4.14.

De conclusie van het hiervoor overwogene is dat het hoger beroep van de ontvanger gegrond is voor zover het de aansprakelijkstelling van belanghebbende voor de loonheffing en boetes voor de maanden september 2007 tot en met maart 2009 betreft. Het incidentele hoger beroep van belanghebbende is gegrond voor zover het de aansprakelijkstelling voor de invorderingsrente betreft. De uitspraak van de rechtbank kan in zoverre niet in stand blijven; de aansprakelijkstelling dient - slechts - te worden verminderd met (een bedrag van € 2.297 aan kosten en met het volledige bedrag van de invorderingsrente ad € 335, ofwel in totaal) met € 2.632, tot € 31.880. Het Hof zal beslissen als hieronder weergegeven.

2.8

Het Hof heeft het hoger beroep van de Ontvanger en het incidentele beroep van belanghebbende gegrond verklaard en heeft de aansprakelijkstelling verminderd tot een bedrag van € 31.880.

3. Het geding in cassatie

3.1

Belanghebbende heeft tijdig en ook overigens op regelmatige wijze beroep in cassatie ingesteld. De staatssecretaris van Financiën (hierna: de Staatssecretaris) heeft een verweerschrift ingediend.

3.2

In het cassatieberoepschrift stelt belanghebbende:

Schending van het recht en/of verzuim van vormen, waarvan niet-inachtneming nietigheid meebrengt, doordat het gerechtshof heeft overwogen en beslist als in de bestreden uitspraak vermeld, zulks om de navolgende, in onderlinge samenhang te lezen redenen.

Onderdeel 1