Zie bijvoorbeeld J. Reugebrink, Omzetbelasting, FED, Deventer, 1973, blz. 68.

HR, 18-03-2016, nr. 11/01551

ECLI:NL:HR:2016:440

- Instantie

Hoge Raad

- Datum

18-03-2016

- Zaaknummer

11/01551

- LJN

BW5378

- Vakgebied(en)

Belastingrecht algemeen (V)

- Brondocumenten en formele relaties

ECLI:NL:HR:2016:440, Uitspraak, Hoge Raad, 18‑03‑2016; (Cassatie, Uitspraak na prejudiciële beslissing)

Beroepschrift, Hoge Raad, 08‑03‑2013

ECLI:NL:HR:2013:BW5378, Uitspraak, Hoge Raad, 08‑03‑2013; (Cassatie)

Conclusie: ECLI:NL:PHR:2013:BW5378

ECLI:NL:PHR:2013:BW5378, Conclusie, Hoge Raad (Parket), 08‑03‑2013

Arrest Hoge Raad: ECLI:NL:HR:2013:BW5378

Conclusie, Hoge Raad (Parket), 19‑04‑2012

Conclusie, Hoge Raad (Parket), 19‑04‑2012

- Vindplaatsen

BNB 2013/98 met annotatie van Bijl

V-N 2016/17.23 met annotatie van Redactie

BNB 2016/98 met annotatie van D.B. Bijl

NTFR 2016/1018 met annotatie van Mr. E.H.A.M. Thijssen

BNB 2013/98 met annotatie van D.B. Bijl

NTFR 2013/860 met annotatie van prof. mr. dr. R.A. Wolf

V-N Vandaag 2013/586

NJB 2013/620

BNB 2013/98 met annotatie van Bijl

V-N 2013/17.27.9

Uitspraak 18‑03‑2016

Inhoudsindicatie

Omzetbelasting; arrest na HvJ 18 december 2014, Schoenimport “Italmoda” Mariano Previti vof e.a., gevoegde zaken C-131/13, C-163/13 en C-164/13, ECLI:EU:C:2014:2455; verwijzing voor (onder meer) onderzoek naar (betrokkenheid bij) btw-fraude met het oog op de toepassing van het nultarief voor intracommunautaire leveringen van mobiele telefoons.

Partij(en)

18 maart 2016

nr. 11/01551bis

Arrest

gewezen op het beroep in cassatie van Turbu.com B.V. te [Z] (hierna: belanghebbende) tegen de uitspraak van het Gerechtshof te ’s-Hertogenbosch van 25 februari 2011, nr. 07/00436.

1. Loop van het geding in cassatie tot dusver

Voor een overzicht van het geding in cassatie tot aan het door de Hoge Raad in dit geding gewezen arrest van 8 maart 2013, nr. 11/01551, ECLI:NL:HR:2013:BW5378, BNB 2013/98, wordt verwezen naar dat arrest, waarbij de Hoge Raad aan het Hof van Justitie van de Europese Unie heeft verzocht een prejudiciële beslissing te geven over de in dat arrest geformuleerde vraag.

Bij arrest van 18 december 2014, Schoenimport “Italmoda” Mariano Previti vof e.a., gevoegde zaken C-131/13, C-163/13 en C-164/13, ECLI:EU:C:2014:2455, BNB 2015/61, heeft het Hof van Justitie die vraag niet-ontvankelijk verklaard.

Zowel belanghebbende als de Staatssecretaris heeft, daartoe in de gelegenheid gesteld, schriftelijk gereageerd op dit arrest.

Belanghebbende heeft schriftelijk gereageerd op de conclusie die de Advocaat-Generaal C.M. Ettema op 1 februari 2016 heeft genomen in de zaak met nummer 11/02825bis.

2. Nadere beoordeling van de middelen

Gelet op hetgeen in de onderdelen 3.3.1 tot en met 3.3.4 van het hiervoor onder 1 vermelde arrest van de Hoge Raad is overwogen, kan ’s Hofs uitspraak niet in stand blijven. Verwijzing moet volgen.

In het kader van de behandeling van de zaak na verwijzing verdient het volgende opmerking. Uit de verklaring voor recht die het Hof van Justitie heeft gegeven in het hiervoor onder 1 vermelde arrest volgt dat indien het verwijzingshof vaststelt dat belanghebbende bij de toepassing van het nultarief ter zake van de intracommunautaire leveringen wist of had moeten weten dat zij deelnam aan btw-fraude in het kader van een keten van leveringen, belanghebbende de toepassing van dat nultarief op die grond moet worden geweigerd (vgl. HR 18 maart 2016, nr. 11/02825bis).

3. Proceskosten

De Staatssecretaris zal worden veroordeeld in de kosten van het geding in cassatie.

4. Beslissing

De Hoge Raad:

verklaart het beroep in cassatie gegrond,

vernietigt de uitspraak van het Hof,

verwijst het geding naar het Gerechtshof Arnhem-Leeuwarden ter verdere behandeling en beslissing van de zaak met inachtneming van dit arrest,

gelast dat de Staat aan belanghebbende vergoedt het door deze ter zake van de behandeling van het beroep in cassatie betaalde griffierecht ten bedrage van € 454, en

veroordeelt de Staatssecretaris van Financiën in de kosten van het geding in cassatie aan de zijde van belanghebbende, vastgesteld op € 6324 voor beroepsmatig verleende rechtsbijstand.

Dit arrest is gewezen door de vice-president J.A.C.A. Overgaauw als voorzitter, en de raadsheren D.G. van Vliet, P. Lourens, E.N. Punt en L.F. van Kalmthout, in tegenwoordigheid van de waarnemend griffier E. Cichowski, en in het openbaar uitgesproken op 18 maart 2016.

Beroepschrift 08‑03‑2013

1.1.

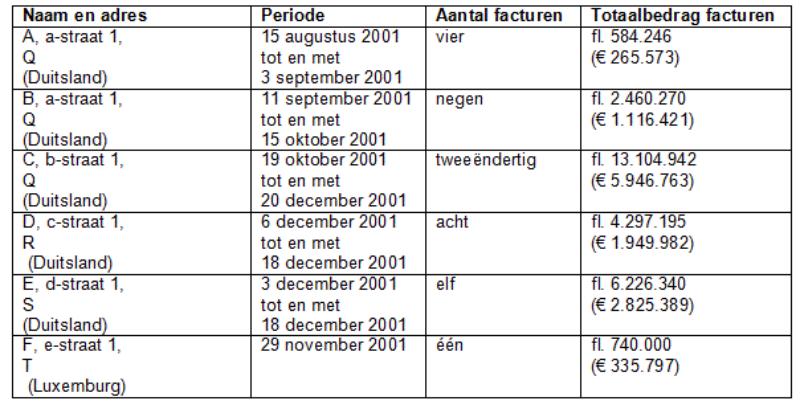

Namens [X] B.V. te [Z] motiveer ik het beroep in cassatie tegen de uitspraak van Hof Den Bosch d.d. 25 februari 2011 als volgt. Het geschil betreft de omzetbelasting over de maanden augustus t/m december 2001. Door de Belastingdienst [P] is een naheffingsaanslag omzetbelasting opgelegd tot een bedrag van € 1.986.207. Het geschil betreft de toepassing van het nultarief en bijbehorende geschilpunten bij zes afnemers.

1.2.

Uit het hiernavolgende zal blijken dat het bewijs van het vervoer naar het buitenland daarbij niet aan toepassing van het nultarief in de weg staat; zowel de Belastingdienst als het Openbaar Ministerie waarmee de Belastingdienst in deze zaak nauw heeft samengewerkt heeft erkend dat het onderzoek heeft opgeleverd dat de goederen daadwerkelijk van Nederland naar Duitsland zijn vervoerd.

De relevante discussie betreft de vraag of de verwerving van de goederen in Duitsland aldaar aan de heffing van omzetbelasting zijn onderworpen als intracommunautaire verwerving. Het Hof heeft geoordeeld dat dat niet aan de orde is. Saillant detail is daarbij dat het Hof niet ingaat op de stukken die in het geding zijn gebracht ten vervolge op de rogatoire commissie in Duitsland in de strafzaak ten aanzien van 3 afnemers. Die rogatoire commissie heeft opgeleverd dat de afnemers de verwerving van de goederen in hun administratie hebben verwerkt en ook in hun aangifte. Reden genoeg derhalve voor [X] B.V. om beroep in cassatie aan te tekenen.

1.3.

De middelen van cassatie moeten zowel afzonderlijk als in onderlinge samenhang worden bezien.

Cassatiemiddel I

In de procedure in eerste aanleg bij de Rechtbank Breda en in hoger beroep bij Hof 's‑Hertogenbosch zijn diverse bewijsaanboden gedaan van de zijde van [X] B.V. (hierna ook: ‘[X]’). Die bewijsaanboden zijn echter door het Hof niet behandeld en beoordeeld in de uitspraak. Reeds om die reden dient cassatie te volgen. De uitspraak is immers om die reden niet afdoende met redenen omkleed.

Bewijsaanboden zijn o.a. te vinden in de motivering van het beroep d.d. 3 oktober 2007 in nr. 1.16 (herhaling van de bewijsaanboden gedaan in eerste aanleg, die aldaar als herhaald en ingelast moeten worden beschouwd), nr. 4.10, nr. 4.13, nr. 5.8, nr. 5.9 en nr. 9.10. Diverse bewijsaanboden betreffen feiten die het Hof precies anders heeft vastgesteld dan [X] heeft aangeboden te bewijzen. Reeds vanwege de bewijsaanbodproblematiek dient derhalve cassatie te volgen.

Cassatiemiddel II

Ten onrechte heeft het Hof in de r.o. 4.5 en 4.6 overwogen als volgt:

‘4.5.

In het in 2.8 vermelde vonnis is onder meer het volgende vermeld.

‘De vraag waar de rechtbank zich vervolgens voor ziet gesteld is of bij [X] en verdachte ([I] Hof) de wetenschap bestond dat van levering aan buitenlandse afnemers in feite geen sprake was. Die vraag beantwoordt de rechtbank bevestigend.

Blijkens de afgeluisterde telefoongesprekken heeft [G] als vertegenwoordiger van eerdergenoemde buitenlandse bedrijven veelvuldig telefoongesprekken gevoerd met een tweetal medewerkers van [X] inzake de levering van mobiele telefoons.

Veruit de meeste telefoongesprekken werden gevoerd met [L]. Uit die gesprekken kan worden afgeleid dat [G] er aanvankelijk meermalen op heeft aangedrongen dat levering van de telefoons op zijn kantoor in [T] zou plaatsvinden en daarbij aangaf dat rijden naar Duitsland dubbel werk betekende en dat de stempels — waarmee de vervoerbewijzen diende te worden afgestempeld, bij hem op kantoor lagen (AH-217).

Hoewel er op basis van deze en soortgelijke uitlatingen alle reden bestond ernstig te betwijfelen of [G] daadwerkelijk buitenlandse afnemers vertegenwoordigde, bleef [X] op zijn aanwijzing factureren aan de desbetreffende bedrijven, zonder enige vorm van eigen onderzoek naar de aard van die bedrijven en liet zij de mobiele telefoons brengen naar plaatsen in Duitsland waar geen enkele bedrijfsactiviteit te bespeuren was. Het enige waar [X] zich om bekommerde was dat zij beschikte over zogenoemde BTW-verificaties en over vervoersdocumenten waarmee zou kunnen worden aangetoond dat de goederen die door haar werden gefactureerd aan de door [G] vertegenwoordigde buitenlandse bedrijven, daadwerkelijk naar het buitenland waren vervoerd. Deze handelwijze zou kunnen worden beschouwd als een vorm van nalatigheid van haar zijde waarbij zou kunnen worden gesteld dat [X] willens en wetens de aanmerkelijke kans op de koop toe heeft genomen dat zij in feite niet van doen had met buitenlandse afnemers en dat zij zich mitsdien door het (laten) opmaken van de desbetreffende facturen en vervoersdocumenten schuldig heeft gemaakt aan valsheid in geschrift.

Op grond van de navolgende omstandigheden is de rechtbank echter van oordeel dat bij [X] en meer in het bijzonder bij verdachte ([I], Hof) de wetenschap bestond dat geen sprake was van reële leveringen aan buitenlandse afnemers.

Verdachte heeft gesteld dat hij met de handel in mobiele telefoons weinig bemoeienis had en dat de daarop betrekking hebbende werkzaamheden door voornoemde [L] en diens toenmalige collega [K] met een grote mate van zelfstandigheid werden verricht aan de hand van de hun gegeven schriftelijke instructies. Het toezicht van verdachte op die handel zou zich beperken tot (periodieke) controle achteraf van de administratieve bescheiden.

Reeds gelet op het grote financiële belang dat gemoeid was met de handel in mobiele telefoons, ook in verhouding tot de overige activiteiten van verdachtes ondernemingen, acht de rechtbank niet geloofwaardig dat er sprake is geweest van zo een geringe bemoeienis van verdachte als door hem wordt beweerd.

Voorts blijkt uit de verklaring van [L] tegenover de FIOD (G18-01) dat verdachte bepaalde voor welke prijs de telefoons werden ingekocht en verkocht. In dat geval moet er sprake zijn geweest van een regelmatig overleg tussen [L] en verdachte, ook wat betreft de leveranties waarbij [G] in beeld kwam als vertegenwoordiger van diverse buitenlandse bedrijven.

Dat verdachte met die leveranties wel degelijk bemoeienis had, blijkt ook wel uit de gang van zaken op 11 december 2001. Als vanzelfsprekend werd verdachte op die datum betrokken in bepaalde leveringen en arrangeerde hij een ontmoeting tussen hemzelf en [G] om een aanzienlijke contante betaling in ontvangst te nemen (AH-232).’.

4.6.

Mede gelet op hetgeen in 2.9 is weergegeven met betrekking tot hetgeen heeft verklaard, neemt het Hof over hetgeen de rechtbank Arnhem heeft overwogen, een en ander als in 4.5 weergegeven. Het Hof maakt het door de rechtbank overwogene tot het zijne. Aannemelijk is dat bij de in de administratie van belanghebbende vastgelegde leveranties als vermeld in 2.4 in werkelijkheid geen sprake was van leveringen aan buiten Nederland gevestigde afnemers (intracommunautaire leveringen). In ieder geval heeft belanghebbende, op wie in deze de bewijslast rust, het tegendeel tegenover de gemotiveerde betwisting daarvan door de Inspecteur niet aannemelijk gemaakt. Ook is aannemelijk dat belanghebbende, in de persoon van [I], ervan op de hoogte was dat in werkelijkheid geen sprake was van intracommunautaire leveringen. Het Hof leidt uit hetgeen hiervoor is overwogen af dat belanghebbende als leverancier niet te goeder trouw heeft gehandeld, doch willens en wetens betrokken is geweest bij BTW-fraude. Ter zake van voormelde leveranties bestaat geen recht op toepassing van het nul tarief.

(…)’

Dit oordeel is in strijd met het recht (in het bijzonder art. 9, lid 2, van de Wet op de Omzetbelasting 1968 in verbinding met post a.6. van de bij de wet behorende tabel II) alsmede is sprake van een fataal verzuim van vormen waarvan de niet inachtneming tot nietigheid leidt, gelet op hetgeen in de toelichting wordt opgemerkt.

2. Toelichting

2.1.

In de procedure is komen vast te staan dat niet in geschil is dat alle relevante goederen daadwerkelijk vervoerd zijn in het kader van de levering van Nederland naar Duitsland.

2.2.

Juist is dat door [G] als vertegenwoordiger van enige in Duitsland gevestigde afnemers — zoals ook in r.o. 4.5 is vastgelegd — in eerste instantie pogingen zijn ondernomen om onder het nultarief de leveringen niet van Nederland naar Duitsland te doen verrichten, doch van Nederland naar Nederland ([T]). [X] B.V. is daar echter niet op ingegaan. Dat blijkt ook uit de erken\f1 n\f0 ing van de Belastingdienst dat het vervoer steeds van Nederland naar Duitsland heeft plaatsgevonden.

2.3.

Op blz. 12 van het verweerschrift heeft de Belastingdienst bevestigd:

‘Belanghebbende heeft het steeds over middelen die zouden bewijzen dat de goederen in Duitsland zouden zijn geweest terwijl noch de Belastingdienst, noch het Openbaar Ministerie noch de rechter dit betwist […]. Zou er vanuit gegaan moeten worden dat dergelijke bewijsmiddelen zijn kwijtgemaakt dan nog is belanghebbende niet in zijn procespositie geschaad omdat hetgeen hij wil bewijzen reeds vaststaat.’

2.4.

De Officier van Justitie heeft eveneens bevestigd in de strafrechtelijke procedure dat vaststaat dat alle goederen daadwerkelijk vervoerd zijn naar het buitenland. De Officier van Justitie heeft ter zitting in eerste aanleg op 18 maart 2005 bij de rechtbank tijdens de strafzaak gezegd:

‘Het blijkt duidelijk dat telefoons zijn afgeleverd.’ en ‘Ik bestrijd fysieke grensovergang van goederen niet.’

2.5.

In de nrs. 2.4 t/m 2.7 van de nadere motivering van het beroep d.d. 3 oktober 2007 is daar ook van de zijde van [X] B.V. op gewezen. Helaas heeft het Hof omtrent het vervoer van de desbetreffende goederen feitelijk niets vastgesteld en ook niet vastgesteld dat het tussen partijen niet in geschil is dat het vervoer van Nederland naar Duitsland daadwerkelijk heeft plaatsgevonden.

2.6.

De discussie in de hiervoor vermelde rechtsoverwegingen over het nultarief kan dan ook louter betreffen het tweede vraagpunt bij de vraag of sprake is van een intracommunautaire verwerving.

2.7.

Het betreft derhalve de vraag of de goederen ‘aldaar zijn ontvangen door een (rechts)persoon die in dat kader belasting terzake van een intracommunautaire verwerving verschuldigd is’. Aan de bewijslevering die de afnemer hiertoe gehouden was, waren in het tijdvak augustus t/m december 2001 geen bijzondere eisen gesteld; zie ook het recente arrest van de Hoge Raad van 15 april 2001 met nummer 09/0052, LJN BM9147.

2.8.

Het Hof heeft — ondanks het verzoek daartoe in grief III in de motivering van het beroepschrift d.d. 3 oktober 2007 — ervan afgezien om vast te stellen welke boeken en bescheiden er bij [X] in de administratie waren op basis waarvan [X] tot het oordeel is gekomen dat men met de desbetreffende buitenlandse afnemer gehandeld heeft. Ook dat dient volgens [X] aanleiding te zijn tot cassatie, omdat daar waar het Hof aan de hand van ‘boeken en bescheiden’ moet beoordelen of aan de voorwaarden voor toepassing van het nultarief is voldaan van het Hof op zijn minst verwacht mag worden dat men eerst de relevante ‘boeken en bescheiden’ in kaart brengt. Hoe kan men immers een weloverwogen beoordeling maken indien men eerst niet netjes de feiten op dit punt op een rij zet?

2.9.

Het Hof heeft het oordeel in deze procedure in r.o. 4.5 doen steunen voornamelijk op een uitspraak van de strafkamer van de rechtbank. Ten tijde van het hoger beroep bij Hof Den Bosch liep de desbetreffende strafzaak nog in hoger beroep bij Hof Arnhem. Vast staat dat tijdens die procedure in eerste aanleg bij de strafrechter bepaalde onderliggende stukken uit het dossier waren gelaten door het Openbaar Ministerie. Die stukken heeft de Rechtbank Arnhem derhalve niet in het oordeel kunnen meenemen.

2.10.

Thans blijkt ook de Belastingkamer van het Hof Den Bosch deze stukken niet in de beoordeling te hebben meegenomen. In het kader van de strafzaak bleek er een rogatoire commissie te hebben plaatsgevonden in Duitsland van de Nederlandse Officier van Justitie. Die rogatoire commissie had opgeleverd dat de Duitse afnemers in [Q], te weten [A], [B] en [C] de desbetreffende leveringen van [X] B.V. in hun administratie hadden verwerkt. Ook had die rogatoire commissie opgeleverd dat de desbetreffende intracommunautaire verwerving van [X] B.V. door deze afnemers bij de Duitse Belastingdienst via de aangifte omzetbelasting was opgegeven. Daarnaast had de desbetreffende rogatoire commissie opgeleverd dat de Duitse Belastingdienst in verband met doorleveringen door deze afnemers — blijkbaar in Duitsland — grote naheffingsaanslagen aan de diverse afnemers heeft opgelegd in verband met de doorleveringen van de van [X] B.V. verkregen telefoons in Duitsland. Zie produktie 1 bij de nadere reactie d.d. 3 juni 2009 bij de rechtbank en de bijlagen 9 t/m 13, 15 en 16, 18, 19 en 20 bij de nadere reactie d.d. 11 april 2007 in de procedure bij de Rechtbank Breda. Het betrof een rogatoire commissie in twee etappes. Nadat van de zijde van [X] B.V. een beroep was gedaan op de bijlagen 9 t/m 13, 15 en 16, 18, 19 en 20 bij de nadere reactie d.d. 11 april 2007 in het hoger beroep van de strafprocedure heeft het Openbare Ministerie een tweede rogatoire commissie gelast, die materiaal heeft opgeleverd dat als produktie 1 bij de nadere reactie d.d. 3 juni 2009 in het geding is gebracht. Doel van die tweede rogatoire commissie was om vast te stellen of de afnemers in [Q] nu wel of niet terzake de verwervingen in Duitsland van de goederen afkomstig van [X] B.V. een intracommunautaire verwerving hadden aangegeven. Het antwoord op die vraag bleek — zie de onderliggende stukken — positief te zijn. Daar waar het vervoer naar het buitenland vaststaat en ook de Duitse afnemers de verwerving in hun aangifte en in hun administratie blijken te hebben verwerkt, dient het beroep op het nultarief van [X] B.V. gehonoreerd te worden.

In ieder geval komt daarmee de redenering van de Belastingdienst en ook de r.o. 4.6 van het Hof dat in werkelijkheid niet geleverd is aan deze Duitse afnemers op losse schroeven te staan. Immers, uit het onderzoek van het Openbaar Ministerie is nu juist gebleken dat er wel verworven is door die afnemers en dat een en ander ook door hen in hun administratie en aangiftes is verwerkt.

2.11.

Ook uit de in r.o. 2.9 door het Hof opgenomen verklaring van [B] blijkt dat de door [B] in [Q] in ontvangst genomen goederen eerst opgeslagen werden in [Q] (in de garage bij zijn woonhuis). Daar stonden derhalve gedurende enige tijd die goederen verworven door [A], [B] en/of [C]. Vervolgens werd er enige tijd later blijkbaar weer na overleg met [G] doorgeleverd; zo blijkt uit de vastlegging in r.o. 2.9.

Een en ander levert echter wel op dat gedurende die dagen in opslag in [Q] de goederen ‘in de macht waren van’ [A], [B] en/of [C]., alvorens deze werden doorgeleverd.

Ook dit gegeven staat haaks op hetgeen het Hof overweegt in de rechtsoverwegingen 4.5 en 4.6. Het lijkt erop dat het Hof in dit kader een verkeerd criterium heeft toegepast, althans de redenering van het Hof behoeft in het licht van deze zelf door het Hof vastgestelde feiten een nadere motivering.

2.12.

In ieder geval is zonder nadere motivering onbegrijpelijk waarom de conclusies van de Nederlandse belastingrechter zozeer afwijkend van de conclusies van de Duitse Belastingdienst en in weerwil van de aldaar aangegeven intracommunautaire verwervingen toch het Nederlandse nultarief niet toegepast kan worden.

2.13.

Dit in het bijzonder omdat de uitspraak van de Rechtbank Arnhem in de strafzaak, waarnaar in r.o. 4.5 verwezen wordt, nadien door de feiten achterhaald is omdat de rechtbank in die procedure niet heeft kunnen meenemen de stukken uit de Duitse rogatoire commissie die het Nederlandse Openbaar Ministerie in eerste instantie niet aan de strafrechter en aan de verdediging ter beschikking had gesteld. Ook de Belastingdienst had deze stukken in eerste instantie achtergehouden, zo blijkt uit de processtukken.

Cassatiemiddel III

Ten onrechte heeft het Hof in de r.o. 4.5 en 4.6 overwogen als volgt:

‘4.5.

In het in 2.8 vermelde vonnis is onder meer het volgende vermeld.

‘De vraag waar de rechtbank zich vervolgens voor ziet gesteld is of bij [X] en verdachte ([i], Hof) de wetenschap bestond dat van levering aan buitenlandse afnemers in feite geen sprake was. Die vraag beantwoordt de rechtbank bevestigend.

Blijkens de afgeluisterde telefoongesprekken heeft [G] als vertegenwoordiger van eerdergenoemde buitenlandse bedrijven veelvuldig telefoongesprekken gevoerd met een tweetal medewerkers van [X] inzake de levering van mobiele telefoons.

Veruit de meeste telefoongesprekken werden gevoerd met [L]. Uit die gesprekken kan worden afgeleid dat [G] er aanvankelijk meermalen op heeft aangedrongen dat levering van de telefoons op zijn kantoor in [T] zou plaatsvinden en daarbij aangaf dat rijden naar Duitsland dubbel werk betekende en dat de stempels — waarmee de vervoerbewijzen diende te worden afgestempeld, bij hem op kantoor lagen (AH-217).

Hoewel er op basis van deze en soortgelijke uitlatingen alle reden bestond ernstig te betwijfelen of [G] daadwerkelijk buitenlandse afnemers vertegenwoordigde, bleef [X] op zijn aanwijzing factureren aan de desbetreffende bedrijven, zonder enige vorm van eigen onderzoek naar de aard van die bedrijven en liet zij de mobiele telefoons brengen naar plaatsen in Duitsland waar geen enkele bedrijfsactiviteit te bespeuren was. Het enige waar [X] zich om bekommerde was dat zij beschikte over zogenoemde BTW-verificaties en over vervoersdocumenten waarmee zou kunnen worden aangetoond dat de goederen die door haar werden gefactureerd aan de door [G] vertegenwoordigde buitenlandse bedrijven, daadwerkelijk naar het buitenland waren vervoerd. Deze handelwijze zou kunnen worden beschouwd als een vorm van nalatigheid van haar zijde waarbij zou kunnen worden gesteld dat [X] willens en wetens de aanmerkelijke kans op de koop toe heeft genomen dat zij in feite niet van doen had met buitenlandse afnemers en dat zij zich mitsdien door het (laten) opmaken van de desbetreffende facturen en vervoersdocumenten schuldig heeft gemaakt aan valsheid in geschrift.

Op grond van de navolgende omstandigheden is de rechtbank echter van oordeel dat bij [X] en meer in het bijzonder bij verdachte ([i], Hof) de wetenschap bestond dat geen sprake was van reële leveringen aan buitenlandse afnemers.

Verdachte heeft gesteld dat hij met de handel in mobiele telefoons weinig bemoeienis had en dat de daarop betrekking hebbende werkzaamheden door voornoemde [L] en diens toenmalige collega [K] met een grote mate van zelfstandigheid werden verricht aan de hand van de hun gegeven schriftelijke instructies. Het toezicht van verdachte op die handel zou zich beperken tot (periodieke) controle achteraf van de administratieve bescheiden.

Reeds gelet op het grote financiële belang dat gemoeid was met de handel in mobiele telefoons, ook in verhouding tot de overige activiteiten van verdachtes ondernemingen, acht de rechtbank niet geloofwaardig dat er sprake is geweest van zo een geringe bemoeienis van verdachte als door hem wordt beweerd.

Voorts blijkt uit de verklaring van [L] tegenover de FIOD (G18-01) dat verdachte bepaalde voor welke prijs de telefoons werden ingekocht en verkocht. In dat geval moet er sprake zijn geweest van een regelmatig overleg tussen [L] en verdachte, ook wat betreft de leveranties waarbij [G] in beeld kwam als vertegenwoordiger van diverse buitenlandse bedrijven.

Dat verdachte met die leveranties wel degelijk bemoeienis had, blijkt ook wel uit de gang van zaken op 11 december 2001. Als vanzelfsprekend werd verdachte op die datum betrokken in bepaalde leveringen en arrangeerde hij een ontmoeting tussen hemzelf en [G] om een aanzienlijke contante betaling in ontvangst te nemen (AH-232).’.

4.6.

Mede gelet op hetgeen in 2.9 is weergegeven met betrekking tot hetgeen [B] heeft verklaard, neemt het Hof over hetgeen de rechtbank Arnhem heeft overwogen, een en ander als in 4.5 weergegeven. Het Hof maakt het door de rechtbank overwogene tot het zijne. Aannemelijk is dat bij de in de administratie van belanghebbende vastgelegde leveranties als vermeld in 2.4 in werkelijkheid geen sprake was van leveringen aan buiten Nederland gevestigde afnemers (intracommunautaire leveringen). In ieder geval heeft belanghebbende, op wie in deze de bewijslast rust, het tegendeel tegenover de gemotiveerde betwisting daarvan door de Inspecteur niet aannemelijk gemaakt. Ook is aannemelijk dat belanghebbende, in de persoon van [i], ervan op de hoogte was dat in werkelijkheid geen sprake was van intracommunautaire leveringen. Het Hof leidt uit hetgeen hiervoor is overwogen af dat belanghebbende als leverancier niet te goeder trouw heeft gehandeld, doch willens en wetens betrokken is geweest bij BTW-fraude. Ter zake van voormelde leveranties bestaat geen recht op toepassing van het nul tarief.

(…)’

Dit oordeel is in strijd met het recht (in het bijzonder art. 9, lid 2, van de Wet op de Omzetbelasting 1968 in verbinding met post a.6. van de bij de wet behorende tabel II) alsmede is sprake van een fataal verzuim van vormen waarvan de niet inachtneming tot nietigheid leidt, gelet op hetgeen in de toelichting wordt opgemerkt.

3. Toelichting

3.1.

[X] B.V. heeft indertijd door een onafhankelijke instantie laten vastleggen welke bewijsstukken bewaard zijn over de periode augustus 2001 t/m maart 2002 in relatie tot de desbetreffende levering. Een forensisch accountant van de desbetreffende organisatie, [M], heeft op blz. 30 en 31 van hun rapport (in het geding gebracht als bijlage 26 bij nadere reactie d.d. 11 april 2007) het volgende vastgesteld:

‘De facturen voldeden aan de daaraan in de Wet Omzetbelasting gestelde eisen. [X] heeft zich adequaat op de hoogte gesteld van het bestaan van de afnemer. Zo is de inschrijving in het handelsregister nagetrokken, zo heeft [X] kopieën van identiteitsbewijzen verkregen, evenals (indien relevant) volmachten, bij de buitenlandse Belastingdienst een verificatie uitgevoerd ten aanzien van de desbetreffende afnemer en het BTW-nummer. Ten aanzien van de levering en de plaats van de levering zijn onder meer de volgende documenten in de administratie aanwezig (of volgens [i] in de administratie aanwezig geweest ingeval de desbetreffende documenten na de inbeslagname niet retour zijn ontvangen van het OM/FIOD):

- •

pro forma factuur (of andere orderbevestiging);

- •

verkoopfactuur;

- •

ontvangst van betaling;

- •

vervoersdocument;

- •

factuur inzake het vervoer van de goederen naar plaats van bestemming;

- •

verklaring van de vervoerder dat deze de goederen in ontvangst heeft genomen (indien van toepassing);

- •

verklaring van ontvangst door buitenlandse logistieke dienstverlener (indien van toepassing);

- •

bericht van betaling per bank (indien van toepassing);

- •

bericht van vrijgave aan buitenlands logistieke dienstverlener (indien van toepassing);

- •

CMR-document (verplicht document voor grensoverschrijdend verkeer per weg);

- •

afnemersverklaring. Bij deze verklaring liet men alle Europese buitenlandse afnemers invullen en ondertekenen ondanks dat een dergelijke verklaring alleen bij afhaaltransacties is voorgeschreven (Besluit 20 juni 1995).’

3.2.

De desbetreffende documenten zijn voor een groot deel in het geding gebracht als bijlage bij de motivering van beroep in eerste aanleg.

3.3.

De facturen waren gericht aan de desbetreffende buitenlandse afnemers. Vaak was er van tevoren nog een pro forma factuur of een andere orderbevestiging in relatie tot die afnemer. Er waren uittreksels uit het handelsregister met betrekking tot de afnemers, BTW-verificaties ten aanzien van de desbetreffende afnemers, kopieën van een relevante volmacht, kopie paspoort van relevante personen, enzovoorts. Bij de leveringen aan [A], [B] en [C] staat vast dat de leveringen plaatsvonden op het vestigingsadres van de desbetreffende ondernemers, te weten het woonhuis van [A]. Bij [E] staat vast dat de leveringen plaatsvonden op een loods die gehuurd was door [E] blijkens het huurcontract. Vreemd genoeg heeft het Hof nagelaten in de procedure vast te stellen welke documenten er met betrekking tot diverse afnemers door [X] naar voren zijn gebracht om te bewijzen dat het leveringen aan die afnemers betrof. Reeds om die reden meent [X] dat de uitspraak niet voldoende gemotiveerd is.

3.4.

In r.o. 2.5 stelt het Hof feitelijk vast dat [G] gevolmachtigd was van de diverse buitenlandse afnemers, [A], [B], [C], [D], [E] Gmbh en [F] Sarl.

3.5.

Voor wat betreft het bewijs van de volmacht van [G] namens de buitenlandse afnemers zij verwezen naar produktie 2 (volmacht [F] Sarl), produktie 3 (volmacht [D] Gmbh) bij de nadere reactie d.d. 3 juni 2009 in de procedure bij Hof 's‑Hertogenbosch. Voor wat betreft [C] volgt uit het feit dat [G] naamgever en vennoot was van deze ‘vennootschap onder firma’ vooral dat hij bevoegd was om namens deze [C] bestellingen te doen. Verder heeft de [B] verklaard dat hij nauw met [G] samenwerkt en dat [G] bevoegd was om namens hem en zijn echtgenote [A] bestellingen te doen, zoals ook blijkt uit r.o. 2.9 van het Hof.

Echter, opgemerkt zij dat [B] ook verklaard heeft dat hijzelf ook telefoongesprekken voerde met klanten en leveranciers over bestellingen namens [A], [B] en [C]. Eén van de gepasseerde bewijsaanboden betrof voorts het bewijs dat [B] zelf ook bestellingen deed rechtstreeks bij [X]. Voorts was het [B] die namens zijn echtgenote [A], namens zichzelf en namens [C] in [Q] de goederen bij de aflevering in Duitsland in ontvangst nam en in de regel voor deze drie afnemers de goede ontvangst van de goederen in Duitsland bevestigde aan [X] B.V.

3.6.

Voorts zij in dit kader opgemerkt dat tot de stukken ook behoren bankafschriften van [C], waaruit blijkt dat door [C] per bank betaald is, hetgeen ook in de weg staat aan de vaststelling ‘dat het niet de daadwerkelijke afnemer is’. Zie in dat kader bijvoorbeeld produktie 5 bij de nadere reactie d.d. 3 juni 2009. Ook van de afnemer[F] staat vast dat deze bankbetalingen heeft verricht aan [X] B.V.; zie bijlagen bij motivering van beroep in eerste aanleg. Ook daar is het derhalve lastig ‘vaststellen’ dat deze rechtstreeks betalende afnemer de echte afnemer niet is.

3.7.

Verder staat vast op basis van de uit de Duitse rogatoire commissie beschikbaar gekomen gegevens dat de drie afnemers in [Q] deels doorleverden aan [H] Holding B.V. in [T] (een vennootschap van [G]), doch deels ook aan anderen, zulks terwijl op basis van die uit Duitsland beschikbaar gekomen gegevens ook vaststaat dat de Duitse Belastingdienst terzake de doorleveringen in Duitsland naheffingsaanslagen omzetbelasting heeft opgelegd.

3.8.

Uit de gegevens van de Duitse rogatoire commissie bleek dat er juist niet ‘één op één’ is doorgeleverd door de Duitse afnemers richting [H] Holding B.V. in Nederland. Er waren veel meer afnemers van de Duitse afnemers dan alleen [H] Holding B.V. De aantallen corresponderen ook al niet. Zie in dat kader o.a. de bijlagen 18 t/m 21 en 24 bij de nadere reactie d.d. 11 april 2007. Omdat de strafkamer in de rechtbank niet met deze gegevens bekend was, heeft de strafkamer in de rechtbank die gegevens ook niet kunnen meenemen.

3.9.

Onder die omstandigheden kan het Hof 's‑Hertogenbosch in de fiscale procedure niet min of meer klakkeloos voortborduren op hetgeen de rechtbank in de strafzaak heeft vastgesteld aan feiten. Dit omdat — blijkbaar — de rechtbank in de strafzaak niet de beschikking had over de documenten o.a. uit het handelsregister op basis waarvan drie afnemers in [Q] zijn geïdentificeerd, niet de beschikking had over de relevante volmachten, niet de beschikking had over de BTW-verificaties, niet de beschikking had over het bewijs van de rechtstreekse betalingen bij twee afnemers had de rechtbank in de strafzaak nog niet de beschikking over de stukken afkomstig uit de Duitse rogatoire commissie, waaruit blijkt van de verwerking van de leveringen in de administratie door de afnemers, alsmede dat uit de gedingstukken blijkt dat in ieder geval de afnemers in [Q] de intracommunautaire verwervingen van [X] B.V. netjes in hun aangifte in Duitsland hebben verwerkt.

Cassatiemiddel IV

Ten onrechte heeft het Hof in de r.o. 4.5 en 4.6 overwogen als volgt:

‘4.5.

In het in 2.8 vermelde vonnis is onder meer het volgende vermeld.

‘De vraag waar de rechtbank zich vervolgens voor ziet gesteld is of bij [X] en verdachte ([i], Hof) de wetenschap bestond dat van levering aan buitenlandse afnemers in feite geen sprake was. Die vraag beantwoordt de rechtbank bevestigend.

Blijkens de afgeluisterde telefoongesprekken heeft [G] als vertegenwoordiger van eerdergenoemde buitenlandse bedrijven veelvuldig telefoongesprekken gevoerd met een tweetal medewerkers van [X] inzake de levering van mobiele telefoons.

Veruit de meeste telefoongesprekken werden gevoerd met [L]. Uit die gesprekken kan worden afgeleid dat [G] er aanvankelijk meermalen op heeft aangedrongen dat levering van de telefoons op zijn kantoor in [T] zou plaatsvinden en daarbij aangaf dat rijden naar Duitsland dubbel werk betekende en dat de stempels — waarmee de vervoerbewijzen diende te worden afgestempeld, bij hem op kantoor lagen (AH-217).

Hoewel er op basis van deze en soortgelijke uitlatingen alle reden bestond ernstig te betwijfelen of [G] daadwerkelijk buitenlandse afnemers vertegenwoordigde, bleef [X] op zijn aanwijzing factureren aan de desbetreffende bedrijven, zonder enige vorm van eigen onderzoek naar de aard van die bedrijven en liet zij de mobiele telefoons brengen naar plaatsen in Duitsland waar geen enkele bedrijfsactiviteit te bespeuren was. Het enige waar [X] zich om bekommerde was dat zij beschikte over zogenoemde BTW-verificaties en over vervoersdocumenten waarmee zou kunnen worden aangetoond dat de goederen die door haar werden gefactureerd aan de door [G] vertegenwoordigde buitenlandse bedrijven, daadwerkelijk naar het buitenland waren vervoerd. Deze handelwijze zou kunnen worden beschouwd als een vorm van nalatigheid van haar zijde waarbij zou kunnen worden gesteld dat [X] willens en wetens de aanmerkelijke kans op de koop toe heeft genomen dat zij in feite niet van doen had met buitenlandse afnemers en dat zij zich mitsdien door het (laten) opmaken van de desbetreffende facturen en vervoersdocumenten schuldig heeft gemaakt aan valsheid in geschrift.

Op grond van de navolgende omstandigheden is de rechtbank echter van oordeel dat bij [X] en meer in het bijzonder bij verdachte ([I], Hof) de wetenschap bestond dat geen sprake was van reële leveringen aan buitenlandse afnemers.

Verdachte heeft gesteld dat hij met de handel in mobiele telefoons weinig bemoeienis had en dat de daarop betrekking hebbende werkzaamheden door voornoemde [L] en diens toenmalige collega [k] met een grote mate van zelfstandigheid werden verricht aan de hand van de hun gegeven schriftelijke instructies. Het toezicht van verdachte op die handel zou zich beperken tot (periodieke) controle achteraf van de administratieve bescheiden.

Reeds gelet op het grote financiële belang dat gemoeid was met de handel in mobiele telefoons, ook in verhouding tot de overige activiteiten van verdachtes ondernemingen, acht de rechtbank niet geloofwaardig dat er sprake is geweest van zo een geringe bemoeienis van verdachte als door hem wordt beweerd.

Voorts blijkt uit de verklaring van [L] tegenover de FIOD (G18-01) dat verdachte bepaalde voor welke prijs de telefoons werden ingekocht en verkocht. In dat geval moet er sprake zijn geweest van een regelmatig overleg tussen [L] en verdachte, ook wat betreft de leveranties waarbij [G] in beeld kwam als vertegenwoordiger van diverse buitenlandse bedrijven.

Dat verdachte met die leveranties wel degelijk bemoeienis had, blijkt ook wel uit de gang van zaken op 11 december 2001. Als vanzelfsprekend werd verdachte op die datum betrokken in bepaalde leveringen en arrangeerde hij een ontmoeting tussen hemzelf en [G] om een aanzienlijke contante betaling in ontvangst te nemen (AH-232).’.

4.6.

Mede gelet op hetgeen in 2.9 is weergegeven met betrekking tot hetgeen [B] heeft verklaard, neemt het Hof over hetgeen de rechtbank Arnhem heeft overwogen, een en ander als in 4.5 weergegeven. Het Hof maakt het door de rechtbank overwogene tot het zijne. Aannemelijk is dat bij de in de administratie van belanghebbende vastgelegde leveranties als vermeld in 2.4 in werkelijkheid geen sprake was van leveringen aan buiten Nederland gevestigde afnemers (intracommunautaire leveringen). In ieder geval heeft belanghebbende, op wie in deze de bewijslast rust, het tegendeel tegenover de gemotiveerde betwisting daarvan door de Inspecteur niet aannemelijk gemaakt. Ook is aannemelijk dat belanghebbende, in de persoon van [I], ervan op de hoogte was dat in werkelijkheid geen sprake was van intracommunautaire leveringen. Het Hof leidt uit hetgeen hiervoor is overwogen af dat belanghebbende als leverancier niet te goeder trouw heeft gehandeld, doch willens en wetens betrokken is geweest bij BTW-fraude. Ter zake van voormelde leveranties bestaat geen recht op toepassing van het nul tarief.

(…)’

Dit oordeel is in strijd met het recht (in het bijzonder art. 9, lid 2, van de Wet op de Omzetbelasting 1968 in verbinding met post a.6. van de bij de wet behorende tabel II) alsmede is sprake van een fataal verzuim van vormen waarvan de niet inachtneming tot nietigheid leidt, gelet op hetgeen in de toelichting wordt opgemerkt.

4. Toelichting

4.1

In de redenering van het Hof zou [G] niet [A]. [B], [C], [F] Sarl, [E] en [D] Gmbh hebben vertegenwoordigd. In de redenering van het Hof zou [H] [T] Holding B.V., gevestigd te […], hebben vertegenwoordigd; zie de combinatie van r.o. 2.5 en r.o. 4.5 / r.o. 4.6.

4.2.

Ook in dat geval moet er echter geconstateerd worden dat [H] Holding B.V. een ondernemer is en een vaste inrichting heeft in Duitsland en in dat geval had [H] Holding B.V. de desbetreffende verwerving in Duitsland als intracommunautaire verwerving moeten opgeven. Hetzelfde geldt mutatis mutandis als het Hof tot de conclusie komt dat [G] als eenmanszaak de desbetreffende verwevingen zou hebben verricht en daarna zou hebben doorverkocht op eigen naam.

4.3.

Dit volgt uit een nieuw arrest van de Hoge Raad van 15 april 2011, gewezen onder nr. 09/00552, LJN BM 9147.

4.4.

De r.o. 3.4.2 en 3.4.3 van dat arrest luiden als volgt:

‘3.4.2.

Ingevolge artikel 9, lid 2, aanhef en letter b, van de Wet in verbinding met post a.6 van de bij de Wet behorende tabel II geldt het nultarief voor leveringen van goederen die worden vervoerd naar een andere lidstaat, wanneer deze goederen aldaar zijn onderworpen aan heffing van belasting ter zake van een intracommunautaire verwerving. Op een belastingplichtige rust de last te bewijzen dat de goederen in een andere lidstaat zijn onderworpen aan heffing van belasting ter zake van een intracommunautaire verwerving van die goederen (zie onder meer HR 5 juni 2009, nr. 43853, LJN BD3571, BNB 2009/197, en HR 16 mei 2008, nr. 40036, LJN BD1604, BNB 2008/199). Aan die last is voldaan wanneer aannemelijk is dat de goederen in het kader van de levering naar een andere lidstaat zijn vervoerd en aldaar zijn ontvangen door een (rechts)persoon die in dat kader belasting ter zake van een intracommunautaire verwerving verschuldigd is. Aan de bewijslevering dat de afnemer hiertoe gehouden was, waren in het onderhavige tijdvak geen bijzondere eisen gesteld.

3.4.3.

Indien het Hof aan het hiervoor in 3.2, tweede volzin, vermelde oordeel ten grondslag heeft gelegd dat belanghebbende niet kan voldoen aan de op haar rustende bewijslast, omdat niet is vastgesteld wie werkelijk de afnemer van de goederen is geweest, berust dat oordeel op een onjuiste rechtsopvatting. Gelet op hetgeen hiervoor in 3.4.2 is overwogen, zijn immers aan de levering van dat bewijs geen bijzondere eisen gesteld, in het bijzonder niet de eis dat de identiteit van de afnemer is vastgesteld. Indien het Hof is uitgegaan van de juiste rechtsopvatting, behoefde dat oordeel nadere motivering, gelet op hetgeen belanghebbende voor het Hof heeft aangevoerd, met name over de omvang van de geleverde partijen. De middelen 1 en 2 slagen derhalve.’

4.5.

Gelet op het voorgaande is de uitspraak van Hof 's‑Hertogenbosch in strijd met het recht (in het bijzonder het eerdergenoemde arrest van de Hoge Raad van 15 april 2011) en/of niet naar behoren met redenen omkleed. Dit zelfs indien de volgens [X] B.V. in het licht van de onderliggende stukken volledig onjuiste redenering van het Hof wordt gevolgd dat het niet de eerdergenoemde Duitse afnemers betreft aan wie geleverd is, doch (verkapt) aan een (vaste inrichting van) [H] Holding B.V. en/of [G] zelf. In dat geval is geleverd aan een ondernemer met een Duitse vaste inrichting, die netjes in Duitsland de verwerving had moeten aangeven.

Cassatiemiddel V

Ten onrechte heeft het Hof in de r.o. 4.5 en 4.6 overwogen als volgt

‘4.5.

In het in 2.8 vermelde vonnis is onder meer het volgende vermeld.

‘De vraag waar de rechtbank zich vervolgens voor ziet gesteld is of bij [X] en verdachte ([I], Hof) de wetenschap bestond dat van levering aan buitenlandse afnemers in feite geen sprake was. Die vraag beantwoordt de rechtbank bevestigend.

Blijkens de afgeluisterde telefoongesprekken heeft [G] als vertegenwoordiger van eerdergenoemde buitenlandse bedrijven veelvuldig telefoongesprekken gevoerd mei een tweetal medewerkers van [X] inzake de levering van mobiele telefoons.

Veruit de meeste telefoongesprekken werden gevoerd met [L]. Uit die gesprekken kan worden afgeleid dat [G] er aanvankelijk meermalen op heeft aangedrongen dat levering van de telefoons op zijn kantoor in [T] zou plaatsvinden en daarbij aangaf dat rijden naar Duitsland dubbel werk betekende en dat de stempels — waarmee de vervoerbewijzen diende te worden afgestempeld, bij hem op kantoor lagen (AH-217).

Hoewel er op basis van deze en soortgelijke uitlatingen alle reden bestond ernstig te betwijfelen of [G] daadwerkelijk buitenlandse afnemers vertegenwoordigde, bleef [X] op zijn aanwijzing factureren aan de desbetreffende bedrijven, zonder enige vorm van eigen onderzoek naar de aard van die bedrijven en liet zij de mobiele telefoons brengen naar plaatsen in Duitsland waar geen enkele bedrijfsactiviteit te bespeuren was. Het enige waar [X] zich om bekommerde was dat zij beschikte over zogenoemde BTW-verificaties en over vervoersdocumenten waarmee zou kunnen worden aangetoond dat de goederen die door haar werden gefactureerd aan de door [G] vertegenwoordigde buitenlandse bedrijven, daadwerkelijk naar het buitenland waren vervoerd. Deze handelwijze zou kunnen worden beschouwd als een vorm van nalatigheid van haar zijde waarbij zou kunnen worden gesteld dat [X] willens en wetens de aanmerkelijke kans op de koop toe heeft genomen dat zij in feite niet van doen had met buitenlandse afnemers en dat zij zich mitsdien door het (laten) opmaken van de desbetreffende facturen en vervoersdocumenten schuldig heeft gemaakt aan valsheid in geschrift.

Op grond van de navolgende omstandigheden is de rechtbank echter van oordeel dat bij [X] en meer in het bijzonder bij verdachte [i] Hof) de wetenschap bestond dat geen sprake was van reële leveringen aan buitenlandse afnemers.

Verdachte heeft gesteld dat hij met de handel in mobiele telefoons weinig bemoeienis had en dat de daarop betrekking hebbende werkzaamheden door voornoemde [L] en diens toenmalige collega [K] met een grote mate van zelfstandigheid werden verricht aan de hand van de hun gegeven schriftelijke instructies. Het toezicht van verdachte op die handel zou zich beperken tot (periodieke) controle achteraf van de administratieve bescheiden.

Reeds gelet op het grote financiële belang dat gemoeid was met de handel in mobiele telefoons, ook in verhouding tot de overige activiteiten van verdachtes ondernemingen, acht de rechtbank niet geloofwaardig dat er sprake is geweest van zo een geringe bemoeienis van verdachte als door hem wordt beweerd.

Voorts blijkt uit de verklaring van [L] tegenover de FIOD (G18-01) dat verdachte bepaalde voor welke prijs de telefoons werden ingekocht en verkocht. In dat geval moet er sprake zijn geweest van een regelmatig overleg tussen [L] en verdachte, ook wat betreft de leveranties waarbij [G] in beeld kwam als vertegenwoordiger van diverse buitenlandse bedrijven.

Dat verdachte met die leveranties wel degelijk bemoeienis had, blijkt ook wel uit de gang van zaken op 11 december 2001. Als vanzelfsprekend werd verdachte op die datum betrokken in bepaalde leveringen en arrangeerde hij een ontmoeting tussen hemzelf en [G] om een aanzienlijke contante betaling in ontvangst te nemen (AH-232).’.

4.6.

Mede gelet op hetgeen in 2.9 is weergegeven met betrekking tot hetgeen [B] heeft verklaard, neemt het Hof over hetgeen de rechtbank Arnhem heeft overwogen, een en ander als in 4.5 weergegeven. Het Hof maakt het door de rechtbank overwogene tot het zijne. Aannemelijk is dat bij de in de administratie van belanghebbende vastgelegde leveranties als vermeld in 2.4 in werkelijkheid geen sprake was van leveringen aan buiten Nederland gevestigde afnemers (intracommunautaire leveringen), In ieder geval heeft belanghebbende, op wie in deze de bewijslast rust, het tegendeel tegenover de gemotiveerde betwisting daarvan door de Inspecteur niet aannemelijk gemaakt. Ook is aannemelijk dat belanghebbende, in de persoon van [i], ervan op de hoogte was dat in werkelijkheid geen sprake was van intracommunautaire leveringen. Het Hof leidt uit hetgeen hiervoor is overwogen af dat belanghebbende als leverancier niet te goeder trouw heeft gehandeld, doch willens en wetens betrokken is geweest bij BTW-fraude. Ter zake van voormelde leveranties bestaat geen recht op toepassing van het nul tarief.

(…)’

Dit oordeel is in strijd met het recht (in het bijzonder art. 9, lid 2, van de Wet op de Omzetbelasting 1968 in verbinding met post a.6. van de bij de wet behorende tabel II) alsmede is sprake van een fataal verzuim van vormen waarvan de niet inachtneming tot nietigheid leidt, gelet op hetgeen in de toelichting wordt opgemerkt.

5. Toelichting

5.1.

In r.o. 4.5 en 4.6 wordt gesproken over een BTW-fraude. In r.o. 4.6 merkt het Hof zelfs op dat belanghebbende als leverancier niet te goeder trouw heeft gehandeld en willens en wetens betrokken is geweest bij BTW-fraude.

5.2.

Echter, uit de later alsnog ter beschikking gekomen stukken van de Duitse rogatoire commissie in de strafzaak blijkt dat de drie afnemers in [Q] nu juist netjes hun BTW hebben opgegeven als intra communautaire verwerving. Ik verwijs naar het eerdere cassatiemiddel II en naar de bijlagen 9 t/m 13, 15 en 16, 18, 19 en 20 bij de nadere reactie d.d. 11 april 2007 en de bijlage 1 bij de nadere reactie d.d. 3 juni 2009 met de in Duitsland aangetroffen stukken. De terugrapportage vanuit Duitsland was dat er daadwerkelijk aangifte was gedaan terzake die intracommunautaire verwervingen in Duitsland.

5.3.

Verder is in de loop van de procedure feitelijk komen vast te staan en ook toegegeven door zowel de Belastingdienst als het Openbaar Ministerie dat het vervoer van de goederen van Nederland naar Duitsland niet in geschil is. De in eerste instantie gemaakte verwijten dat de vervoersdocumentatie onjuist is c.q. dat dat vervoer naar Duitsland niet heeft plaatsgevonden, zijn daarmee ingehaald door de erkenningen van de zijde van de Belastingdienst en het Openbaar Ministerie in de onderliggende stukken.

5.4.

In dat licht behoeft de motivering van het Hof in r.o. 4.6 dat belanghebbende als leverancier niet te goeder trouw heeft gehandeld en willens en wetens betrokken is geweest bij BTW-fraude een nadere toelichting.

5.5.

Immers, welk verwijt wordt op dit punt nog aan belanghebbende gemaakt? Uit de bevindingen van de rogatoire commissie in Duitsland blijkt immers dat de goederen in Duitsland netjes zijn aangegeven door de afnemers in Q en in de administratie is verwerkt.

5.6.

Uit het procesdossier blijkt voorts dat de uitspraak van de strafrechter met betrekking tot [i] van de rechtbank Arnhem was en dat er ten tijde van de desbetreffende fiscale procedure een hoger beroep liep bij Hof Arnhem.

Cassatiemiddel VI

Ten onrechte heeft het Hof in de r.o. 2.12 en 4.7 overwogen als volgt:

‘2.12.

In 2002 is namens de Inspecteur bij belanghebbende een boekenonderzoek gestart naar de aangiften omzetbelasting van de jaren 2000 en 2001. Van de bevindingen bij het onderzoek is geen rapport uitgebracht.

(…)

4.7.

De Inspecteur heeft in zijn brief d.d. 9 oktober 2009 aan het Hof benadrukt dat de gegevens uit de strafrechtelijke onderzoeken eerst in 2004, na toestemming van de Officier van Justitie, aan (ondermeer) de Inspecteur ter beschikking zijn gesteld. Het Hof heeft geen reden aan de juistheid van die mededeling te twijfelen. Aan het uitblijven van een naheffingsaanslag, naar aanleiding van de bevindingen bij het in 2.12 vermelde boekenonderzoek, kon belanghebbende niet het in rechte te beschermen (vertrouwen, […]) ontlenen dat op de onderhavige leveringen het nul tarief van toepassing zou zijn.’

Dit oordeel is in strijd met het recht (in het bijzonder met het vertrouwensbeginsel) alsmede is sprake van een (fataal) verzuim van vormen waarvan de niet inachtneming tot nietigheid leidt, gelet op hetgeen in de toelichting wordt opgemerkt.

6. Toelichting

6.1.

R.o. 4.7 behandelt het beroep op het vertrouwensbeginsel zoals geformuleerd in nr. 11 van de motivering van het beroep d.d. 3 oktober 2007 en nr. 8 van de motivering d.d. 15 mei 2006 in eerste aanleg. Op blz. 49 van de laatste motivering is het vertrouwensbeginselberoep als volgt geformuleerd:

‘De conclusie op dit punt moet dan ook zijn dat door het controle-onderzoek en de terugbetaling naar aanleiding van het controle-onderzoek en de communicatie van de medewerkers van de Belastingdienst [N] en [O] met betrekking tot dat controleonderzoek een in rechte te honoreren vertrouwen is gewekt bij [x] B. V. dat zij terecht een aanspraak maakt op de toepassing van het 0%-tarief.’

6.2.

Door het Hof wordt in de tweede volzin louter opgemerkt dat ‘aan het uitblijven van een naheffingsaanslag’ belanghebbende niet het in rechte te beschermen vertrouwen kan ontlenen dat op de onderhavige leningen het nultarief van toepassing zou zijn.

6.3.

Bij de motivering heeft het Hof echter iets over het hoofd gezien. Uit bijlage 10 (de aankondiging van het onderzoek d.d. 31 januari 2002) blijkt dat het doel van het onderzoek was de aanvaardbaarheid vaststellen van de aangifte omzetbelasting over de jaren 2000 en 2001 en op 6 februari 2002 heeft plaatsgevonden. Van de zijde van [X] B.V. is naar voren gebracht dat het desbetreffende boekenonderzoek niet alleen niet heeft geleid tot het opleggen van een naheffingsaanslag omzetbelasting over de periode augustus t/m november 2001, doch tevens heeft geleid tot een uitbetaling van omzetbelasting over de maand december 2001 op 27 februari 2002 door de Belastingdienst [P] ad € 1.498.494. Ik verwijs gemakshalve naar bijlagen 11, 12 en 57 bij de motivering van het beroepschrift d.d. 15 mei 2006. Bijlage 57 betreft een intern formulier van de Belastingdienst, waaruit blijkt dat ten vervolge op het desbetreffende onderzoek van de Belastingdienst [P] in februari 2002 een teruggaaf ad NLG 3.302.247 (omgerekend € 1.498.494) door de medewerkers van de Belastingdienst is geaccordeerd.

6.4.

Het vertrouwen is derhalve niet louter gewekt door het uitblijven van een naheffingsaanslag naar aanleiding van het desbetreffende controleonderzoek, doch is tevens gewekt door de toekenning van een omzetbelastingteruggaaf tot een groot bedrag (€ 1.498.494) ten vervolge van dat controleonderzoek.

6.5.

Op dit punt heeft het Hof derhalve het desbetreffende vertrouwensbeginselberoep niet adequaat en deugdelijk gemotiveerd behandeld.

6.6.

Aan [X] B.V. is indertijd — zoals uit de gedingstukken blijkt — mondeling gecommuniceerd dat het controlerapport geen correcties had opgeleverd en dat de teruggaaf over de maand december 2001 zou worden toegekend, hetgeen ook tot een daadwerkelijke betaling op 27 februari 2002 heeft geleid. Het betreft derhalve niet een vertrouwensbeginselberoep louter gebaseerd op een ‘uitblijven van een reactie’ doch tevens een vertrouwensbeginselberoep gebaseerd op een ondubbelzinnig uiting in de vorm van een betaling d.d. 27 februari 2002 waaruit blijkt dat het nultarief akkoord is.

6.7.

Het verband tussen de eerste en tweede zin van r.o. 4.7 en de laatste zin van r.o. 4.7 is voorts onduidelijk. Onduidelijk is wat de relatie is tussen deze twee delen van de rechtsoverweging. Mocht het Hof bedoelen te zeggen dat er geen beroep mogelijk is door [X] B.V. op de resultaten van het desbetreffende controleonderzoek (waaronder de bevestiging van de juistheid van de omzetbelastingaangifte via de uitbetaling van de teruggaaf omzetbelasting over de maand december 2001) omdat in het jaar 2004 nieuwe informatie beschikbaar kwam bij de Belastingdienst [P], geldt het volgende. Bij de toepassing van het vertrouwensbeginsel is niet relevant op welke wijze men intern bij de Belastingdienst met elkaar communiceert; het gaat immers om de gerechtvaardigde verwachtingen die bij [X] B.V. zijn gewekt door het handelen van de Belastingdienst in januari en februari 2002. Mocht het Hof derhalve willen betogen dat latere informatie verkregen door de Belastingdienst [P] aanleiding kan zijn om het reeds gewekte vertrouwen terug te mogen nemen, dan is sprake van een ondeugdelijke en onbegrijpelijke motivering. In ieder geval vergt de samenhang tussen de eerste en de tweede volzin van r.o. 4.7 in relatie tot de laatste volzin van r.o. 4.7 meer uitleg en is die rechtsoverweging zonder nadere motivering, die ontbreekt, onbegrijpelijk.

6.8.

Subsidiair in dit kader: de Belastingdienst is in de ogen van [X] B.V. één geheel; van die Belastingdienst maakt ook deel uit het Centraal Punt BTW Fraude te Amsterdam. Uit de brief d.d. 16 juli 2009 blijkt dat de medewerkers van de Belastingdienst [P] contact hadden indertijd in januari en februari 2002 over [X] B.V. met de medewerkers van het desbetreffende centrale punt, alsmede dat de medewerkers van dat centrale punt wel op de hoogte waren c.q. moesten zijn van het desbetreffende vanaf 1 januari 2001 lopende onderzoek en de telefoontaps die toen al enige tijd liepen bij [X] B.V. Voorts blijkt dat er drie eerdere controleonderzoeken waren geweest in de omzetbelasting bij [P] B.V. van de Belastingdienst [P] te weten in januari 2001, in maart 2001 en in november 2001; zie de brief van 16 juli 2009 van de Belastingdienst en de nadere reactie d.d. 7 augustus 2009, nr. 2.1 e.v. Het onderzoek in januari/februari 2002 bij [X] was een vervolg op het eerdere onderzoek van november 2001, zo blijkt uit die stukken, zulks op verzoek van het Centraal Punt BTW. Uit de gedingstukken blijkt dat de medewerkers van het Centraal Punt BTW-fraude van de Belastingdienst reeds in januari/februari 2002 op de hoogte waren van het desbetreffende strafrechtelijk onderzoek. Zie in dat kader ook de nadere reactie d.d. 7 augustus 2009 en de brief van 16 juli 2009 van de Belastingdienst aan het Hof. Daarin wordt ook bevestigd dat de medewerkers die bij [X] in januari en februari 2002 controleerden van de Belastingdienst [P] contact hadden met het Centraal Punt.

Ook in zoverre vergt de motivering van r.o. 4.7 dan ook nadere toelichting. Immers, tot ‘de Inspecteur’ moet ook worden gerekend de medewerker van het desbetreffende centrale punt van de Belastingdienst. De interne gegevensverwerking binnen de Belastingdienst vanuit een ‘centraal punt’ richting de eenheden over een kwestie waarover men gezamenlijk bij een boekenonderzoek contact heeft is bij de beoordeling op grond van het vertrouwensbeginsel uiteraard een zaak die in de risicosfeer ligt van de Belastingdienst. In het licht van de hiervoor genoemde feiten en omstandigheden zij opgemerkt dat het verhaal van de Belastingdienst [P] dat de controleurs van de Belastingdienst [P] in januari/februari 2002 niets wisten van een lopend strafrechtelijk onderzoek niet zeer aannemelijk is, zoals ook in de brief van 7 augustus 2009 aan het Hof naar voren is gebracht. Opgemerkt zij dat de eerdere drie controleonderzoeken in januari 2001, in maart 2001 en in november 2001 in de omzetbelasting steeds hebben opgeleverd dat er geen correcties werden toegepast, zulks terwijl toen ook het nultarief is onderzocht.

6.9.

De conclusie moet dan ook zijn dat dit cassatiemiddel dient te leiden tot cassatie en verwijzing naar een ander Hof teneinde het desbetreffende vertrouwensbeginselberoep alsnog behandeld te zien.

Cassatiemiddel VII

Ten onrechte heeft het Hof in de r.o. 4.8 overwogen als volgt:

‘4.8.

Evenmin heeft belanghebbende vertrouwen kunnen ontlenen aan Mededeling 38 voorzover het betreft de in deze Mededeling omschreven fiscale verplichtingen. In het licht van de conclusie zoals geformuleerd in 4.6 kan belanghebbende zich niet met vrucht beroepen op de inhoud van deze mededeling.

(…)’

Dit oordeel is in strijd met het recht (in het bijzonder met het vertrouwensbeginsel) alsmede is sprake van een (fataal) verzuim van vormen waarvan de niet inachtneming tot nietigheid leidt, gelet op hetgeen in de toelichting wordt opgemerkt.

7. Toelichting

7.1.

Het vertrouwensbeginselberoep, zoals behandeld in r.o. 4.8 is geformuleerd in nr. 12 van de motivering van het beroep d.d. 3 oktober 2007 en in eerdere stukken in eerste aanleg (o.a. nr. 6.15 t/m 6.22 van de motivering van het beroep d.d. 15 mei 2006). De rechtbank had dit vertrouwensbeginselberoep overgeslagen; om die reden is verzocht aan het Hof om dat beroep alsnog te behandelen.

7.2.

In de motivering van de afwijzing bouwt het Hof voort op r.o. 4.6, welke rechtsoverweging eveneens onjuist is. Reeds om die reden dient dan ook cassatie te volgen ook voor wat betreft r.o. 4.8.

7.3.

Daarnaast zij echter opgemerkt dat de toepassing van de desbetreffende resolutie (kortweg: Mededeling 38) niet afstuit op hetgeen door het Hof in r.o. 4.6 naar voren wordt gebracht.

7.4.

Mededeling 38 vereist dat bepaalde boeken en bescheiden worden bewaard wil men een aanspraak kunnen maken op toepassing van het nultarief. In het kader van het vertrouwensbeginselberoep had het Hof moeten toetsen of een relevante combinatie van de vereiste documenten aanwezig was op basis van hetgeen in Mededeling 38 is opgenomen. Die toetsing heeft het Hof nagelaten, redenen waarom de uitspraak van het Hof niet voldoende gemotiveerd is.

7.5.

Uit het dossier blijkt dat documenten met betrekking tot het vervoer niet het geschilpunt kunnen zijn, omdat door de Belastingdienst niet betwist wordt dat het vervoer van Nederland naar Duitsland heeft plaatsgevonden. Voor wat betreft de desbetreffende afnemers bevond zich ook een relevante combinatie van documenten in het dossier om aan te tonen dat de afnemer de afnemer is. Het betreft de volmachten waaruit blijkt dat [G] gemachtigd is om namens deze afnemers op te treden. Blijkens r.o. 2.5 is door het Hof ook vastgesteld dat [G] een dergelijke volmacht had. Voorts heeft [X] van alle afnemers uittreksels uit het (buitenlandse) handelsregister, heeft [X] van [F] Sarl en van [C]. bewijzen van betalingen rechtstreeks per bank vanuit het buitenland, heeft men van alle afnemers geldige BTW-verificaties, heeft men voorts van alle afnemers ontvangstbevestigingen om de goede ontvangst van de goederen te bevestigen, heeft men een huurcontract van [E], waaruit blijkt dat de plaats waarop aan [E] wordt afgeleverd ook daadwerkelijk als loods door [E] van een derde gehuurd is, heeft men voorts diverse documenten ondertekend door [B] om te bevestigen de ontvangst van goederen door [A], [B] en/of [C] Daarnaast heeft men dan ook nog de nodige kopieën van paspoorten van relevante functionarissen. Ook bevinden zich in het dossier nog bevestigingen van de vervoerder waaruit blijkt dat zij de goederen aan de desbetreffende afnemer hebben afgegeven in Duitsland. Aldus heeft men — toetsend aan Mededeling 38 — volgens [X] voldoende zorgvuldig gehandeld. Dat is de toetssteen die het Hof had moeten toepassen.

7.6.

Ten overvloede zij voorts opgemerkt dat ook bij de beoordeling op basis van Mededeling 38 door het Hof ten onrechte niet is meegenomen dat uit een aantal gedingstukken na onderzoek verricht op verzoek van het Nederlandse Openbaar Ministerie blijkt dat de Duitse afnemers, in ieder geval de afnemers [A], [B], en [C] hun intracommunautaire verwervingen van [X] B.V. netjes in hun Duitse omzetbelastingaangifte hebben verwerkt, dat gebleken is dat de desbetreffende verwervingen ook in hun administratie is verwerkt, zulks terwijl ook gebleken is dat de Duitse Belastingdienst op basis van met het Nederlandse onderzoek samenhangend Duits onderzoek aan deze afnemers omzetbelastingaanslagen heeft opgelegd voor wat betreft de doorleveringen door die afnemers in Duitsland. Volgens de Duitse fiscus waren die doorleveringen door die drie afnemers namelijk onderworpen aan Duitse BTW (en zijn deze goederen derhalve niet in Nederland terechtgekomen). Ook op dit punt ontbeert de behandeling van het desbetreffende vertrouwensbeginselberoep door het Hof een deugdelijke onderbouwing, nu het Hof op deze nieuwe gegevens — blijkbaar — geen acht heeft geslagen. In ieder geval behoeft de motivering van het Hof in het licht van deze gegevens een nadere motivering.

Cassatiemiddel VIII

Ten onrechte heeft het Hof in de r.o. 4.9 overwogen als volgt:

‘4.9.

Gelet op al het vorenstaande heeft de Rechtbank terecht het beroep van belanghebbende ongegrond verklaard. De uitspraak van de Rechtbank moet worden bevestigd.

(…)’

Deze overweging en ook de daaropvolgende rechtsoverwegingen 4.10 en 4.11 zijn in strijd met het recht en/of is sprake van een fataal verzuim van vormen waarvan de niet inachtneming tot cassatie moet leiden, gelet op hetgeen hierna in de toelichting wordt opgemerkt.

8. Toelichting

8.1.

De r.o. 4.9 t/m 4.11 bouwen voort op de eerdere rechtsoverwegingen. Omdat de eerdere overwegingen onjuist zijn komt aan de conclusie de motivering te ontvallen. Om die reden zijn de r.o. 4.9 t/m 4.11 dan ook onjuist.

9. Conclusie

9.1.

De conclusie moet dan ook zijn dat de desbetreffende naheffingsaanslag omzetbelasting 2001 vernietigd dient te worden, alsmede de uitspraak op bezwaar van de Belastingdienst, alsmede de uitspraak van het Gerechtshof te 's‑Hertogenbosch, onder veroordeling in de proceskosten en tot vergoeding van griffierecht bij rechtbank, Hof en Hoge Raad van de wederpartij.

Uitspraak 08‑03‑2013

Inhoudsindicatie

Omzetbelasting; art. 9, lid 2, aanhef en letter b, van de Wet OB en post a.6 Tabel II. ’s Hofs oordeel dat het nultarief voor intracommunautaire leveringen niet van toepassing is, getuigt van een onjuiste rechtsopvatting of is anders onvoldoende gemotiveerd. Prejudiciële vraag over betrokkenheid bij fraude en de toepassing van het nultarief.

Partij(en)

8 maart 2013

Nr. 11/01551

Arrest

gewezen op het beroep in cassatie van X B.V. te Z (hierna: belanghebbende) tegen de uitspraak van het Gerechtshof te 's-Hertogenbosch van 25 februari 2011, nr. 07/00436, betreffende een naheffingsaanslag in de omzetbelasting.

1. Het geding in feitelijke instanties

Aan belanghebbende is over de periode 1 augustus 2001 tot en met 31 december 2001 een naheffingsaanslag in de omzetbelasting opgelegd, welke aanslag, na daartegen gemaakt bezwaar, bij uitspraak van de Inspecteur is gehandhaafd.

De Rechtbank te Breda (nr. AWB 06/1318) heeft het tegen die uitspraak ingestelde beroep ongegrond verklaard.

Belanghebbende heeft tegen de uitspraak van de Rechtbank hoger beroep ingesteld bij het Hof.

Het Hof heeft de uitspraak van de Rechtbank bevestigd. De uitspraak van het Hof is aan dit arrest gehecht.

2. Geding in cassatie

Belanghebbende heeft tegen 's Hofs uitspraak beroep in cassatie ingesteld. Het beroepschrift in cassatie is aan dit arrest gehecht en maakt daarvan deel uit.

De Staatssecretaris van Financiën heeft een verweerschrift ingediend.

Belanghebbende heeft de zaak doen toelichten door mr. J.J. Vetter, advocaat te Amsterdam.

De Advocaat-Generaal M.E. van Hilten heeft op 19 april 2012 geconcludeerd tot gegrondverklaring van het beroep in cassatie. De conclusie van de Advocaat-Generaal is aan dit arrest gehecht en maakt daarvan deel uit.

3. Beoordeling van de middelen

3.1.

In cassatie kan van het volgende worden uitgegaan.

3.1.1.

Belanghebbende drijft een groothandel in computers, computeronderdelen, netwerken, telecom- en communicatieapparatuur en software.

3.1.2.

Volgens haar administratie heeft belanghebbende in de maanden augustus tot en met december 2001 mobiele telefoons geleverd aan buiten Nederland gevestigde ondernemers. Ter zake van deze leveringen heeft zij facturen opgemaakt waarbij geen omzetbelasting in rekening is gebracht. In haar aangiften omzetbelasting heeft belanghebbende de leveringen verwerkt als leveringen naar lidstaten van de Europese Unie en het nultarief toegepast.

3.1.3.

Bij de hiervoor in 3.1.2 vermelde aangiften heeft belanghebbende bedragen aan omzetbelasting in aftrek gebracht en om teruggaaf verzocht. De Inspecteur heeft bij beschikkingen de teruggaven verleend.

3.1.4.

In februari 2002 heeft de Inspecteur bij belanghebbende een boekenonderzoek verricht met betrekking tot de in de jaren 2000 en 2001 gedane aangiften omzetbelasting. Na afloop van dat boekenonderzoek is aan belanghebbende geen verslag gedaan van de resultaten.

3.1.5.

In september 2002 is ten aanzien van de directeur van belanghebbende en anderen door de FIOD/ECD een strafrechtelijk onderzoek ingesteld. De directeur is strafrechtelijk vervolgd voor het medeplegen van valsheid in geschrifte en het opzettelijk onjuist of onvolledig doen van een bij de belastingwet voorziene aangifte. Bij vonnis van 6 oktober 2005 van de rechtbank te Arnhem (strafkamer) is de directeur in verband met deze strafbare feiten veroordeeld tot een gevangenisstraf en een geldboete. Tegen dit vonnis is hoger beroep ingesteld. Nadat ook het gerechtshof te Arnhem (strafkamer) de directeur heeft veroordeeld, heeft de Hoge Raad (strafkamer) het tegen dat vonnis gerichte beroep in cassatie verworpen.

3.1.6.

De Inspecteur heeft zich naar aanleiding van het hiervoor in 3.1.5 vermelde strafrechtelijke onderzoek op het standpunt gesteld dat belanghebbende ter zake van leveringen van mobiele telefoons aan bepaalde afnemers ten onrechte het nultarief heeft toegepast. Op grond daarvan heeft hij de onderhavige naheffingsaanslag opgelegd.

3.2.1.

Het Hof heeft geoordeeld dat "aannemelijk is dat bij de in de administratie vastgelegde leveranties als vermeld in 2.4 in werkelijkheid geen sprake was van leveringen aan buiten Nederland gevestigde afnemers (intracommunautaire leveringen)". Daarbij heeft het Hof mede in aanmerking genomen hetgeen de rechtbank te Arnhem (strafkamer) daarover heeft overwogen in het hiervoor in 3.1.5 vermelde vonnis. Het Hof heeft voorts geoordeeld dat belanghebbende, in de persoon van haar directeur, ervan op de hoogte was dat geen intracommunautaire leveringen plaatsvonden. Daaruit heeft het Hof afgeleid dat belanghebbende niet te goeder trouw heeft gehandeld doch willens en wetens betrokken is geweest bij btw-fraude. Op grond van dit een en ander heeft het Hof geoordeeld dat geen recht bestaat op toepassing van het nultarief.

3.2.2.

Het Hof heeft voorts geoordeeld dat belanghebbende aan het uitblijven van een naheffingsaanslag naar aanleiding van de resultaten van het hiervoor in 3.1.4 vermelde boekenonderzoek niet het in rechte te beschermen vertrouwen kon ontlenen dat op de leveringen het nultarief van toepassing zou zijn, aangezien de Inspecteur pas in 2004 van de gegevens van het hiervoor in 3.1.5 vermelde strafrechtelijke onderzoek in kennis is gesteld.

3.2.3.

Ten slotte heeft het Hof verworpen het beroep dat belanghebbende voor de toepassing van het nultarief heeft gedaan op het Besluit van de Staatssecretaris van Financiën van 20 juni 1995, nr. VB95/2120, V-N 1995, blz. 2324 (hierna: Mededeling 38), kennelijk aangezien niet is voldaan aan de voorwaarde dat moet zijn gehandeld met de nodige zorgvuldigheid.

3.3.1.

De middelen II en III richten zich tegen de hiervoor in 3.2.1 weergegeven oordelen met rechts- en motiveringsklachten.

Ingevolge artikel 9, lid 2, aanhef en letter b, van de Wet op de omzetbelasting 1968 (hierna: de Wet) in verbinding met post a.6 van de bij deze wet behorende tabel II geldt het nultarief voor leveringen van goederen die worden vervoerd naar een andere lidstaat, wanneer deze goederen aldaar zijn onderworpen aan heffing van belasting ter zake van een intracommunautaire verwerving en mits is voldaan aan bij algemene maatregel van bestuur vast te stellen voorwaarden. Ingevolge artikel 12, lid 1, van het Uitvoeringsbesluit omzetbelasting 1968 geldt als (enige) voorwaarde dat op een belastingplichtige rust de last te bewijzen dat zich ter zake van de goederen in een andere lidstaat het belastbare feit van een intracommunautaire verwerving voordoet. Aan die last is voldaan wanneer aannemelijk is dat de goederen in het kader van de levering naar een andere lidstaat zijn vervoerd en aldaar zijn ontvangen door een (rechts)persoon die in dat kader belasting ter zake van een intracommunautaire verwerving verschuldigd is. Aan de bewijslevering dat de afnemer hiertoe gehouden was, waren in het onderhavige tijdvak geen bijzondere eisen gesteld. Zie voor dit een en ander het arrest van de Hoge Raad van 15 april 2011, nr. 09/00552, LJN BM9147, BNB 2011/159.

Uit 's Hofs uitspraak blijkt niet aan welke van de hiervoor omschreven voorwaarden voor de toepassing van het nultarief niet is voldaan. Indien het Hof heeft geoordeeld dat niet aan deze voorwaarden is voldaan omdat de afnemers niet buiten Nederland gevestigd waren, getuigt dat oordeel van een onjuiste rechtsopvatting, omdat voor de toepassing van het nultarief niet van belang is waar de afnemer is gevestigd. Indien in 's Hofs uitspraak besloten ligt het oordeel dat de goederen niet naar een andere lidstaat zijn vervoerd, behoefde dat oordeel nadere motivering in het licht van de door het Hof overgenomen vaststelling in het hiervoor in 3.1.5 vermelde vonnis van de rechtbank te Arnhem (strafkamer) dat belanghebbende "de mobiele telefoons liet brengen naar plaatsen in Duitsland". De middelen slagen in zoverre.

3.3.2.

De middelen II en III voeren voorts aan dat het Hof ten onrechte zijn beoordeling heeft gebaseerd op het vonnis van de rechtbank te Arnhem (strafkamer). De middelen slagen ook in zoverre. Belanghebbende heeft in hoger beroep bescheiden overgelegd om te bewijzen dat zij het nultarief terecht heeft toegepast. Over die schriftelijke stukken heeft de rechtbank te Arnhem (strafkamer) volgens belanghebbende bij het wijzen van haar vonnis niet beschikt. Uit 's Hofs uitspraak blijkt niet dat het Hof bij zijn beoordeling van de feiten vorenbedoelde, in hoger beroep overgelegde stukken heeft betrokken. Zo dit laatste het geval is geweest, had het Hof nader moeten motiveren waarom de overgelegde stukken niet tot een ander oordeel hebben geleid. 's Hofs uitspraak is in zoverre eveneens onvoldoende gemotiveerd.

3.3.3.

Middel V bestrijdt 's Hofs oordeel dat belanghebbende niet te goeder trouw heeft gehandeld doch willens en wetens betrokken is geweest bij btw-fraude. Aangezien uit 's Hofs uitspraak niet valt op te maken waarop het Hof heeft gegrond zijn oordeel dat belanghebbende willens en wetens betrokken is geweest bij het ontduiken van btw, slaagt het middel. Op grond hiervan slaagt ook middel VII, dat zich verzet tegen 's Hofs motivering van het hiervoor in 3.2.3 weergegeven oordeel dat belanghebbende niet met vrucht een beroep kan doen op Mededeling 38.

3.3.4.

Middel VI bestrijdt 's Hofs hiervoor in 3.2.2 weergegeven oordeel met het betoog dat het Hof daarbij ten onrechte is voorbijgegaan aan de in hoger beroep aangevoerde stelling van belanghebbende dat haar op 27 februari 2002 - na het verrichten van het hiervoor in 3.1.4 vermelde boekenonderzoek - een teruggaaf is verleend, en voorts dat de belastingdienst op de hoogte was of kon zijn van relevant strafrechtelijk onderzoek dat reeds in 2001 was begonnen. Het middel slaagt omdat het Hof zonder nadere motivering, die ontbreekt, niet mocht voorbijgaan aan deze stelling.

3.4.1.

Voor het geval naar aanleiding van het hiervoor in 3.3.1 tot en met 3.3.3 overwogene na verwijzing komt vast te staan dat ter zake van de hiervoor in 3.1.2 bedoelde leveringen is voldaan aan de hiervoor in 3.3.1 omschreven wettelijke voorwaarden voor de toepassing van het nultarief, alsmede dat vorenbedoelde leveringen deel uitmaakten van een keten van handelingen die was gericht op btw-fraude en dat belanghebbende zich daarvan bewust was of had moeten zijn, is het volgende van belang.

3.4.2.

Op grond van artikel 28quater, A, aanhef en letter a, van de Zesde richtlijn verlenen de lidstaten onder de voorwaarden die zij vaststellen om een juiste en eenvoudige toepassing van de in dat artikel vermelde vrijstellingen te verzekeren en alle fraude, ontwijking en misbruik te voorkomen, vrijstelling voor leveringen van goederen in de zin van artikel 5 van de Zesde richtlijn door de verkoper of door de afnemer of voor hun rekening buiten het in artikel 3 van de Zesde richtlijn bedoelde grondgebied, maar binnen de Gemeenschap, verzonden of vervoerd, die worden verricht voor een andere belastingplichtige of voor een niet-belastingplichtige rechtspersoon die als zodanig optreedt in een andere lidstaat dan die van vertrek van de verzending of het vervoer van de goederen (thans: artikel 138, lid 1, BTW-richtlijn 2006).

De in artikel 28quater, A, letter a, van de Zesde richtlijn opgenomen vrijstelling voor zogeheten intracommunautaire leveringen is in de Nederlandse wetgeving ten uitvoer gelegd in artikel 9, lid 2, aanhef en letter b, van de Wet in verbinding met post a.6 van de bij de Wet behorende tabel II. Voor de reikwijdte van deze wettelijke bepalingen wordt verwezen naar hetgeen hiervoor in 3.3.1 is overwogen.

3.4.3.

Gedurende het onderwerpelijke jaar gold in Nederland voor de toepassing van het nultarief niet als wettelijke voorwaarde dat de belastingplichtige niet bewust betrokken is bij ontduiking van btw of btw-fraude.

Uit de jurisprudentie van het Hof van Justitie volgt dat de justitiabele die betrokken is bij bedrog of misbruik geen beroep op het recht van de Europese Unie kan doen en dat het in voorkomend geval door een lidstaat toepassen van een in een nationale wet neergelegde antifraudebepaling niet in strijd is met het recht van de Europese Unie (vgl. HvJ 6 juli 2006, Kittel en Recolta, gevoegde zaken C-439/04 en C-440/04, V-N 2006/42.13, HvJ 7 december 2010, R, C-285/09, V-N 2011/2.11 en

HvJ 6 december 2012, Bonik EOOD, C-285/11, V-N 2013/2.21).

De vraag rijst of de nationale autoriteiten en rechterlijke instanties de toepassing van de vrijstelling dienen te weigeren wanneer op basis van objectieve gegevens vaststaat dat sprake is van fraude of misbruik en de belastingplichtige wist of had moeten weten dat hij daaraan deelnam, ook indien de nationale wet niet erin voorziet de vrijstelling te weigeren. Met andere woorden, heeft het in de bedoelde arresten van het Hof van Justitie neergelegde beginsel van Europees recht dat een belastingplichtige die betrokken is bij btw-fraude of misbruik geen recht kan doen gelden op de vrijstelling voor intracommunautaire leveringen en het recht op aftrek, rechtstreekse werking?

Of dient voor de toepassing van dit beginsel een grondslag aanwezig te zijn in nationale wettelijke bepalingen?

Voor een bevestigend antwoord op de eerste vraag kan worden aangevoerd dat uit de arresten van het Hof van Justitie kan worden afgeleid dat het gaat om een beginsel van Europees recht dat zich zou kunnen lenen voor rechtstreekse werking en daarmee voor toepassing door de nationale autoriteiten en rechterlijke instanties.

Voor een bevestigend antwoord op de laatste vraag pleit het beginsel van legaliteit. Artikel 28quater, A, aanhef, van de Zesde richtlijn houdt bovendien in dat het aan de lidstaten is om wettelijke maatregelen te nemen ter voorkoming van fraude of misbruik. Belanghebbende heeft met betrekking tot de toepassing van de vrijstelling geen beroep gedaan op het recht van de Europese Unie, maar uitsluitend op het nationale recht.

3.5.

Gelet op het voorgaande zal de Hoge Raad op de voet van artikel 267 VWEU een vraag voorleggen aan het Hof van Justitie met betrekking tot de uitlegging van het Unierecht.

4. Beslissing

De Hoge Raad verzoekt het Hof van Justitie van de Europese Unie uitspraak te doen over de volgende vraag:

Dienen de nationale autoriteiten en rechterlijke instanties op grond van het recht van de Europese Unie de toepassing te weigeren van de btw-vrijstelling ter zake van een intracommunautaire levering wanneer op basis van objectieve gegevens vaststaat dat met betrekking tot de desbetreffende goederen sprake is van btw-fraude en de belastingplichtige wist of had moeten weten dat hij daaraan deelnam, indien de nationale wet niet erin voorziet onder die omstandigheden de vrijstelling te weigeren?

De Hoge Raad houdt iedere verdere beslissing aan en schorst het geding totdat het Hof van Justitie naar aanleiding van vorenstaand verzoek uitspraak heeft gedaan.

Dit arrest is gewezen door de vice-president J.A.C.A. Overgaauw als voorzitter, en de raadsheren D.G. van Vliet, E.N. Punt, C.H.W.M. Sterk en M.A. Fierstra, in tegenwoordigheid van de waarnemend griffier E. Cichowski, en in het openbaar uitgesproken op 8 maart 2013.

Conclusie 08‑03‑2013

Inhoudsindicatie