Rechtbank Breda (thans: Zeeland-West Brabant) 27 maart 2012, AWB 10/5437, ECLI:19 juni 2014, nr. AWB 13/6300, ECLI:NLRBBRE:2012:BW78881.

HR, 04-03-2016, nr. 12/02502

ECLI:NL:HR:2016:362, Conclusie: Contrair, Conclusie: Contrair

- Instantie

Hoge Raad

- Datum

04-03-2016

- Zaaknummer

12/02502

- LJN

BZ0176

- Vakgebied(en)

Onbekend (V)

Belastingrecht algemeen (V)

- Brondocumenten en formele relaties

ECLI:NL:HR:2016:362, Uitspraak, Hoge Raad, 04‑03‑2016; (Cassatie, Prejudiciële beslissing)

Conclusie: ECLI:NL:PHR:2015:2555, Gevolgd

ECLI:NL:PHR:2015:2555, Conclusie, Hoge Raad (Parket), 29‑12‑2015

Arrest Hoge Raad: ECLI:NL:HR:2016:362, Gevolgd

ECLI:NL:HR:2013:1779, Uitspraak, Hoge Raad, 20‑12‑2013; (Cassatie)

Aanvraag tot herziening van: ECLI:NL:RBBRE:2012:BW7881

Conclusie: ECLI:NL:PHR:2013:BZ0176, Contrair

Beroepschrift, Hoge Raad, 20‑12‑2013

ECLI:NL:PHR:2013:BZ0176, Conclusie, Hoge Raad (Parket), 07‑02‑2013

Arrest Hoge Raad: ECLI:NL:HR:2013:1779, Contrair

- Vindplaatsen

V-N 2016/15.23 met annotatie van Redactie

BNB 2016/89 met annotatie van P.G.H. ALBERT

FED 2016/47 met annotatie van I.M. de Groot

NLF 2017/0321 met annotatie van

NTFR 2016/932 met annotatie van mr. dr. J.J.A.M. Korving

V-N 2014/2.13 met annotatie van Redactie

BNB 2014/65 met annotatie van P.G.H. ALBERT

NTFR 2015/259

NTFR 2014/327 met annotatie van mr. dr. J.J.A.M. Korving

V-N Vandaag 2013/286

V-N Vandaag 2013/539

V-N 2013/30.9 met annotatie van Redactie

V-N 2013/30.10 met annotatie van Redactie

Uitspraak 04‑03‑2016

Inhoudsindicatie

Dividendbelasting. Artikelen 7.7 en 9.2 Wet IB 2001. Artikel 63 VWEU. Teruggaaf/verrekening van dividendbelasting van inwoner van België. Geen belemmering van kapitaalverkeer. Beslissing na prejudiciële vragen: vergelijking van de dividendbelasting met de belastingdruk in box 3, rekening houdend met het heffingvrije vermogen.

Partij(en)

Hoge Raad der Nederlanden

Derde Kamer

Nr. 12/02502bis

4 maart 2016

Arrest

gewezen op het beroep in cassatie van J.B.G.T. Miljoen te [Z], België (hierna: belanghebbende) tegen de uitspraak van de Rechtbank te Breda van 27 maart 2012, nr. AWB 10/5437, na beantwoording van de door de Hoge Raad bij een arrest aan het Hof van Justitie van de Europese Unie gestelde vragen.

1. De loop van het geding in cassatie tot dusver

Voor een overzicht van het geding in cassatie tot aan het door de Hoge Raad in dit geding gewezen arrest van 20 december 2013, nr. 12/02502, ECLI:NL:HR:2013:1779, BNB 2014/65, wordt verwezen naar dat arrest, waarbij de Hoge Raad aan het Hof van Justitie van de Europese Unie heeft verzocht een prejudiciële beslissing te geven over de in dat arrest geformuleerde vragen.

Bij arrest van 17 september 2015, gevoegde zaken J.B.G.T. Miljoen, C-10/14, X, C-14/14, en Société Générale SA, C-17/14, ECLI:EU:C:2015:608, BNB 2015/224, heeft het Hof van Justitie, uitspraak doende op die vragen, voor recht verklaard:

“De artikelen 63 VWEU en 65 VWEU moeten aldus worden uitgelegd dat zij in de weg staan aan de wettelijke regeling van een lidstaat op grond waarvan op dividenden die door een ingezeten vennootschap zowel aan ingezeten belastingplichtigen als aan niet-ingezeten belastingplichtigen worden uitgekeerd een bronheffing moet worden ingehouden, waarbij enkel voor ingezeten belastingplichtigen is voorzien in een mechanisme van aftrek of teruggaaf van die inhouding, terwijl deze voor niet-ingezeten belastingplichtigen, natuurlijke personen en vennootschappen, een definitieve belasting vormt, voor zover – het is aan de verwijzende rechterlijke instanties, dit in de hoofdgedingen te verifiëren – de definitieve belastingdruk die in verband met die dividenden in die staat op niet-ingezeten belastingplichtigen komt te rusten zwaarder is dan die voor ingezeten belastingplichtigen. Om die belastingdruk te bepalen zal de verwijzende rechterlijke instantie in de zaken C‑10/14 en C‑14/14 de belastingheffing van ingezetenen met betrekking tot alle aandelen in Nederlandse vennootschappen in de loop van het kalenderjaar alsook het heffingvrije vermogen op grond van de nationale wetgeving in de beschouwing moeten betrekken, en in zaak C‑17/14 de kosten die rechtstreeks samenhangen met de inning als zodanig van de dividenden.

Ingeval een belemmering van het kapitaalverkeer komt vast te staan, kan deze worden gerechtvaardigd door de gevolgen van een bilateraal verdrag ter vermijding van dubbele belasting, gesloten tussen de woonlidstaat en de bronlidstaat van de dividenden, mits het verschil in behandeling voor de belastingheffing op dividenden tussen belastingplichtigen die ingezetene van die laatste staat zijn en belastingplichtigen die ingezetene van andere lidstaten zijn, verdwijnt. In omstandigheden als die in de zaken C‑14/14 en C‑17/14 kan, behoudens de door de verwijzende rechterlijk instantie te verrichten verificaties, de belemmering van het vrije kapitaalverkeer indien zij komt vast te staan niet gerechtvaardigd worden geacht.”

Zowel belanghebbende als de Staatssecretaris heeft, daartoe in de gelegenheid gesteld, schriftelijk gereageerd op dit arrest.

De Advocaat-Generaal P.J. Wattel heeft op 29 december 2015 nader geconcludeerd tot het ongegrond verklaren van het beroep in cassatie.

Belanghebbende heeft schriftelijk op de nadere conclusie gereageerd. Nu deze reactie bij de Hoge Raad na afloop van de daartoe gestelde termijn is ingediend, slaat de Hoge Raad op dit stuk geen acht.

2. Nadere beoordeling van de middelen

2.1.

Voor het antwoord op de vraag of in dit geval sprake is van een belemmering van het kapitaalverkeer, dient ingevolge punt 48 van het hiervoor onder 1 vermelde arrest van het Hof van Justitie te worden nagegaan of de inhouding van 15 percent dividendbelasting op de aan belanghebbende uitgekeerde dividenden ertoe leidt dat op belanghebbende in Nederland een zwaardere definitieve belastingdruk rust dan op ingezeten belastingplichtigen voor dezelfde dividenden.

In de punten 50 tot en met 54 van dat arrest heeft het Hof van Justitie met betrekking tot de belasting op de dividenden overwogen dat voor de vergelijking van de belastingdruk voor ingezeten belastingplichtige natuurlijke personen met die voor niet-ingezeten belastingplichtige natuurlijke personen overeenkomstig artikel 5.2 Wet IB 2001 een referentietijdvak van een kalenderjaar in aanmerking moet worden genomen, dat voor de vergelijking van de bedoelde belastingdruk de forfaitaire belastinggrondslag ter zake van alle aandelen in Nederlandse vennootschappen in de beschouwing moet worden betrokken, en dat rekening moet worden gehouden met het in de nationale wet voorziene heffingvrije vermogen.

2.2.

Uit hetgeen het Hof van Justitie aldus heeft overwogen naar aanleiding van de vraag van de Hoge Raad of en zo ja, in hoeverre, bij de vergelijking van de belastingdruk bij belanghebbende en die bij een ingezetene het heffingvrije vermogen in aanmerking moet worden genomen, volgt dat de op belanghebbende rustende belastingdruk moet worden vergeleken met de belastingdruk die rust op een ingezeten belastingplichtige indien diens vermogen zou bestaan uit de door belanghebbende gehouden aandelen, daarbij rekening houdend met het heffingvrije vermogen. Het niet in aanmerking nemen van eventueel overig vermogen strookt met de benaderingswijze die het Hof van Justitie heeft gevolgd met betrekking tot de door Société Générale SA ontvangen dividenden.

2.3.

Anders dan belanghebbende bepleit, geeft het arrest van het Hof van Justitie geen aanleiding voor het binnen het forfaitaire rendement van 4 percent onderscheiden van een gedeelte dat betrekking heeft op vermogenswinsten.

2.4.

In het onderhavige jaar 2007 zijn aan belanghebbende op aandelen in drie in Nederland gevestigde beursfondsen (hierna: de aandelen) dividenden uitgekeerd tot een totaalbedrag van € 4852 (hierna: de dividenden), waarop € 729 aan dividendbelasting is ingehouden. De gemiddelde waarde van de aandelen in 2007 bedroeg € 169.146.

2.5.

Een inwoner van Nederland zou over een bedrag van € 169.146 (de gemiddelde waarde van de aandelen in 2007), rekening houdend met het heffingvrije vermogen van – in 2007 - € 20.014, aan inkomstenbelasting verschuldigd zijn 30 percent van vier percent van € 149.132 = € 1789. Dit betekent dat de belastingdruk voor belanghebbende lager is dan de definitieve belastingdruk voor een inwoner van Nederland. Derhalve is geen sprake van een schending van de vrijheid van kapitaalverkeer. De middelen falen.

3. Proceskosten

De Hoge Raad acht geen termen aanwezig voor een veroordeling in de proceskosten.

4. Beslissing

De Hoge Raad verklaart het beroep in cassatie ongegrond.

Dit arrest is gewezen door de vice-president J.A.C.A. Overgaauw als voorzitter, en de raadsheren P. Lourens, C.B. Bavinck, P.M.F. van Loon en L.F. van Kalmthout, in tegenwoordigheid van de waarnemend griffier E. Cichowski, en in het openbaar uitgesproken op 4 maart 2016.

Conclusie 29‑12‑2015

Inhoudsindicatie

Nadere conclusie na terugkeer uit Luxemburg; teruggaafverzoek dividendbelasting van niet-ingezeten particuliere aandeelhouder; vergelijking met de box 3 heffing ten laste van ingezeten vergelijkbare belastingplichtige? Zo ja: welk vergelijkingstijdvak? Vergelijking op basis van het gehele aandelenbezit of per aandeelsoort? Toerekening heffingsvrij vermogen? Splitsing box 3 heffing ten laste van de maatman in een deel toerekenbaar aan werkelijk dividend en een deel toerekenbaar aan vermogensresultaat? Feiten: De in België wonende belanghebbende houdt als belegging aandelen in Nederlandse beursvennootschappen waarop hij dividend heeft ontvangen. De hierop ingehouden Nederlandse dividendbelasting ad 15% vraagt hij terug, omdat hij zich in strijd met art. 63 VwEU (vrijheid van kapitaalverkeer) ongunstiger belast acht dan een vergelijkbare ingezeten aandeelhouder wiens aandelenbezit in box 3 van de Wet op de inkomstenbelasting valt. De Rechtbank Breda achtte weigering van teruggaaf niet in strijd met art. 63 VwEU omdat be-langhebbendes dividendbelastingdruk niet zwaarder is dan de (gecombineerde dividend- en in-komsten)belastingdruk die een ingezeten aandeelhouder met hetzelfde aandelenbezit ondervindt. De belanghebbende heeft sprongcassatie ingesteld. De Hoge Raad heeft het HvJ EU twee vragen voorgelegd: (i) moet voor de toepassing van art. 63 VwEU bij de vergelijking met ingezetenen ook de eindheffing (box 3 heffing) in de beschou-wing worden betrokken? (ii) Zo ja: moet bij de grondslagvergelijking de vergelijking worden ge-maakt met de door een ingezetene verschuldigde Nederlandse inkomstenbelasting berekend over het forfaitaire inkomen dat in het jaar van ontvangst van de dividenden kan worden toege-rekend aan het totale bezit aan beleggingsaandelen in Nederlandse vennootschappen? Het HvJ EU heeft de zaak gevoegd met twee andere (C-17/14, Société Générale, en C-14/14, X.) en de volgende antwoorden gegeven: (i) bij de belastingdrukvergelijking moet ook de inkom-stenbelastingpositie van ingezeten aandeelhouders in de beschouwing worden betrokken; (ii) het referentietijdvak is het kalenderjaar; (iii) de drukvergelijking geschiedt niet per soort aandeel, maar voor het aandelenbezit als geheel, en (iv) rekening moet worden gehouden met het hef-fingsvrije vermogen. De belanghebbende meent dat het HvJ EU de gestelde vragen niet volledig heeft beantwoord omdat niet is ingegaan op de door hem gewenste opsplitsing van de box 3 heffing over dividend en vermogensresultaat. Hij wil die vraag opnieuw aan het HvJ EU voorleggen. Ook meent hij dat uit ’s Hofs antwoorden niet duidelijk is van welk tijdstip moet worden uitgegaan bij de vraag of aandelenbezit moet worden meegeteld en of schulden in aftrek komen. De Staatssecretaris leidt uit ’s Hofs arrest af dat bij de belastingdrukvergelijking moet worden uitgegaan van het kalenderjaar als vergelijkingstijdvak, dat het aandelenbezit als één geheel in aanmerking moet worden genomen en rekening moet worden gehouden met het heffingsvrije vermogen. Hij acht ’s Hofs oordeel dat heffingsvrij vermogen geen persoonlijke tegemoetkoming is, maar een objectief voordeel, in strijd met HvJ EU zaak C-376/03 (D v. Inspecteur), maar acht dat in casu niet relevant, nu de belanghebbende ook bij volledige toerekening van heffingsvrij vermogen aan zijn Nederlandse aandelen niet zwaarder belast wordt in de dividendbelasting dan in box 3. Volgens A-G Wattel heeft het HvJ EU de door de belanghebbende gewenste opsplitsing van de box 3 heffing over dividend en vermogensresultaat verworpen met zijn oordeel dat vergeleken moet worden met de inkomstenbelastingheffing ten laste van een ingezetene met hetzelfde aan-delenbezit en met diens box 3 heffing over (Nederlands) aandelenbezit als geheel (niet per aan-deel) en over een geheel jaar. Een discriminatie-analyse raakt volgens hem kant noch wal als een deel van de belasting waaraan inwoners wél onderworpen zijn, genegeerd zou worden en er is geen reden om inwoners – die al geen keuze hebben - nog verder te discrimineren. De belanghebbende heeft expliciet afgezien van aanspraak op heffingsvrij vermogen en heeft geweigerd inzicht te geven in zijn (overige) vermogen. Omdat de nationale rechter verplicht is om het EU-recht van ambtswege toe te passen voor zover zijn nationale procesrecht hem daartoe de mogelijkheid geeft, meent de A-G dat de Hoge Raad ook in belanghebbendes zaak heffingsvrij vermogen moet toerekenen indien mogelijk zonder nader feitelijk onderzoek. Het HvJ EU heeft niet opgehelderd hoe ‘rekening moet worden gehouden’ met het heffingsvrije vermogen. Diverse mogelijkheden van toerekening dienen zich aan, maar met de Staatssecretaris meent de A-G dat in belanghebbendes geval geen keuze gemaakt hoeft te worden, nu vaststaat dat ook de voor de belanghebbende meest gunstige toerekening van het heffingsvrije vermogen (uitsluitend aan de litigieuze Nederlandse aandelen) er niet toe leidt dat zijn dividendbelastingdruk hoger is dan de box 3 druk waaraan de ingezeten maatman met hetzelfde aandelenbezit zou worden onderwor-pen. De belanghebbende heeft (ook) expliciet afgezien van inaanmerkingneming van eventuele schulden bij de vergelijking met ingezetenen die in box 3 vallen, en heeft geen gegevens ver-schaft over mogelijke schulden, zodat (ook) aftrek van schulden in zijn zaak een theoretische kwestie is waaraan voorbij gegaan moet worden. Nadere conclusie: sprongcassatieberoep blijft ongegrond.

Procureur-Generaal bij de Hoge Raad der Nederlanden

mr. P.J. Wattel

Advocaat-Generaal

Nadere Conclusie van 29 december 2015 inzake:

Nr. Hoge Raad: 12/02502 bis | J.B.G.T. Miljoen |

Nr. Rechtbank: 10/5437 Zaaknr HvJ EU: C-10/14, ECLI:EU:C:2015:608 | |

Derde Kamer A | tegen |

Inkomstenbelasting 2007 1 Overzicht | Staatssecretaris van Financiën |

1.1

Deze uit Luxemburg teruggekeerde zaak gaat over de vraag naar welke maatstaven de Nederlandse dividendbelastingdruk ten laste van niet-ingezeten particuliere aandeelhouders vergeleken moet worden met de box 3 heffing ten laste van ingezeten particuliere aandeelhouder met hetzelfde aandelenbezit.

1.2

De in België wonende belanghebbende houdt als belegging aandelen in Nederlandse beursvennootschappen waarop hij dividend heeft ontvangen en waarop Nederlandse dividendbelasting ad 15% is ingehouden. Hij meent dat hij in strijd met art. 63 VwEU (vrijheid van kapitaalverkeer) ongunstiger belast wordt dan een vergelijkbare ingezeten aandeelhouder wiens aandelen in box 3 van de Wet inkomstenbelasting vallen.

1.3

Op 9 januari 2013 concludeerde ik (i) dat niet volstaan kan worden met het vergelijken van de dividendbelastingposities van inwoners en niet-inwoners, maar dat ook de uiteindelijke positie van inwoners in de eindheffing (box 3) in de vergelijking betrokken moet worden, (ii) dat de belanghebbende kan kiezen tussen de dividendbelasting over zijn dividenden en de box 3 heffing over de waarde van zijn aandelen, maar niet voor iets dat voor inwoners niet bestaat (toerekening van de fictieve rendementsheffing deels aan (werkelijke) dividenden en deels aan (werkelijke) vermogensresultaten), en (iii) dat de belanghebbende niet méér dividendbelasting betaalt dan een vergelijkbare inwoner aan box 3 heffing zou betalen over hetzelfde aandelenbezit, zodat er geen EU-rechtelijke kwestie is en zijn beroep ongegrond is.

1.4

U heeft op 20 december 2013 ex art. 267 VwEU prejudiciële vragen gesteld aan het HvJ EU over de maatstaven voor vergelijking van de belastingdruk tussen inwoners en niet-inwoners.

1.5

Het HvJ EU heeft de zaak gevoegd met twee andere (C-17/14, Société Générale, en C-14/14, X.) en heeft op 17 september 2015 de volgende antwoorden gegeven: (i) bij de belastingdrukvergelijking moet ook de inkomstenbelastingpositie van ingezeten aandeelhouders in de beschouwing worden betrokken; (ii) het referentietijdvak is het kalenderjaar; (iii) de drukvergelijking geschiedt niet per soort aandeel, maar voor het aandelenbezit als geheel, en (iv) rekening moet worden gehouden met het heffingsvrije vermogen. Niet relevant is dat een ingezetene, anders dan een niet-ingezetene, die alleen voor het werkelijke dividend wordt belast, ook voor fictief inkomen wordt belast in jaren waarin geen dividend wordt uitgekeerd of vermogensverlies wordt geleden.

1.6

Het HvJ EU heeft de door de belanghebbende gewenste opsplitsing van de box 3 heffing over enerzijds dividend en anderzijds vermogensresultaat mijns inziens verworpen met zijn oordeel dat vergeleken moet worden met de inkomstenbelastingheffing ten laste van een ingezetene met hetzelfde aandelenbezit en met diens box 3 heffing over (Nederlands) aandelenbezit als geheel (niet per aandeel) en over een geheel jaar. Een discriminatie-analyse raakt kant noch wal als een deel van de belasting waaraan inwoners wél onderworpen zijn, genegeerd zou worden en er is geen reden om inwoners – die al ten onrechte niet de keuze hebben tussen heffing over fictief inkomen en werkelijk dividend naar gelang voor hen gunstiger - nog verder te discrimineren door het fictieve rendement bij niet-inwoners (wél) te verlagen.

1.7

De belanghebbende heeft expliciet afgezien van aanspraak op heffingsvrij vermogen en heeft geweigerd inzicht te geven in zijn (overige) vermogen. De nationale rechter is verplicht om het EU-recht van ambtswege toe te passen voor zover zijn nationale procesrecht hem daartoe de mogelijkheid geeft, zodat ik meen dat u desondanks ook in zijn zaak heffingsvrij vermogen moet toerekenen als dat mogelijk is zonder nader feitelijk onderzoek. Het HvJ EU heeft echter niet opgehelderd hoe ‘rekening moet worden gehouden’ met het volgens het hem niet-persoonsgebonden, maar objectieve heffingsvrije vermogen in box 3. Diverse mogelijkheden van toerekening van het heffingsvrije vermogen dienen zich aan, maar met de Staatssecretaris meen ik dat in belanghebbendes geval geen keuze gemaakt hoeft te worden, nu vaststaat dat ook de voor de belanghebbende meest gunstige toerekening van het heffingsvrije vermogen (uitsluitend aan de litigieuze Nederlandse aandelen) er niet toe leidt dat zijn dividendbelastingdruk hoger is dan de box 3 druk waaraan de ingezeten maatman zou worden onderworpen.

1.8

De belanghebbende heeft (ook) expliciet afgezien van inaanmerkingneming van eventuele schulden bij de vergelijking met ingezetenen die in box 3 vallen, en heeft geen gegevens verschaft over mogelijke schulden, zodat ook aftrek van schulden in zijn zaak theoretisch is en er dus niet zoveel over gezegd kan worden. Ik maak er niettemin enkele opmerkingen over.

1.9

Ik meen dat belanghebbendes cassatieberoep ook na de omweg langs Luxemburg ongegrond is.

2. Feiten, geschil en prejudiciële verwijzing naar het HvJ EU

2.1

De in België wonende belanghebbende heeft belegd in onder meer drie Nederlandse beursvennootschappen en heeft daaruit dividenden genoten waarop Nederlandse dividendbelasting is ingehouden. Hij heeft aangifte inkomstenbelasting 2007 gedaan naar een verzamelinkomen ad nihil. Hij heeft bij bezwaar tegen de aanslag 2007 teruggaaf gevraagd van de dividendbelasting. De Inspecteur heeft het bezwaar afgewezen.

2.2

De Rechtbank Breda1.achtte weigering van teruggaaf niet in strijd met het vrije kapitaalverkeer ex art. 63 VwEU omdat belanghebbendes dividendbelastingdruk niet zwaarder is dan de (gecombineerde dividendbelasting- en inkomsten)belastingdruk die een ingezeten aandeelhouder met hetzelfde aandelenbezit ondervindt.

2.3

Op belanghebbendes sprongcassatie concludeerde ik op 9 januari 2013 (i) dat niet volstaan kan worden met het vergelijken van slechts de dividendbelastingposities van inwoners en niet-inwoners, maar dat ook de uiteindelijke positie van inwoners in de eindheffing (box 3 van de Wet op de inkomstenbelasting) in de vergelijking betrokken moet worden, (ii) dat de belanghebbende kan kiezen tussen de dividendbelasting over zijn dividenden en de box 3 heffing over de waarde van zijn aandelen (maar niet voor iets zelfbedachts dat voor inwoners niet bestaat: toerekening van de fictieve rendementsheffing deels aan (werkelijke) dividenden en deels aan (werkelijke) vermogensresultaten), en (iii) dat de belanghebbende niet méér dividendbelasting betaalt dan een vergelijkbare inwoner aan box 3 heffing zou betalen over hetzelfde aandelenbezit, zodat (vi) er geen EU-rechtelijke kwestie is en zijn beroep ongegrond is. Nu de belanghebbende expliciet had afgezien van aftrek van heffingsvrij vermogen en van toerekening van eventuele schulden en (dan ook) geen inzicht wenste te geven in zijn totale vermogen, meende ik dat aan toerekening van heffingsvrij vermogen of schulden niet toegekomen kon worden.

2.4

Bij arrest van 20 december 20132.heeft u ex art. 267 VwEU twee vragen prejudicieel voorgelegd aan het HvJ EU, op grond van de overweging dat betwijfeld kan worden of bij de vergelijking met ingezetenen de eindheffing (box 3) veronachtzaamd kan worden, en vervolgens op grond van de volgende overwegingen:

“3.3.3 Indien veronderstellenderwijs ervan wordt uitgegaan dat de vergelijking van een niet-ingezetene zoals belanghebbende met een ingezetene zich mede dient uit te strekken tot de inkomstenbelasting waarmee de dividendbelasting bij ingezetenen wordt verrekend, rijst allereerst de vraag op welke wijze vastgesteld dient te worden of een niet-ingezetene in Nederland is onderworpen aan een hogere effectieve belastingdruk dan een ingezetene. Een inwoner van Nederland is ter zake van zijn inkomen uit beleggingsactiviteiten jaarlijks inkomstenbelasting verschuldigd, berekend op 30 percent over een forfaitaire grondslag (artikel 5.2 van de Wet IB 2001). Deze grondslag is gesteld op 4 percent van het gemiddelde van de waarde van de bezittingen en schulden van de desbetreffende belastingplichtige per 1 januari van het jaar waarover de inkomstenbelasting is verschuldigd en de desbetreffende waarde per 31 december van dat jaar, voor zover deze gemiddelde waarde meer beloopt dan het heffingsvrije vermogen. Bepaalde vermogensbestanddelen, waaronder tot een ondernemingsvermogen te rekenen bezittingen en schulden, blijven buiten aanmerking. Tot de wel in aanmerking te nemen bezittingen behoren onder meer ter belegging gehouden aandelen. In het onderhavige jaar geldt een heffingsvrij vermogen van € 20.014. Dit laatste buiten beschouwing gelaten, dragen de beleggingsaandelen dus voor 1,2 percent van de gemiddelde waarde in het jaar van heffing bij aan de verschuldigde inkomstenbelasting. In het kader van een vergelijking van de effectieve Nederlandse belastingdruk op dividenden genoten door respectievelijk een niet-ingezetene en een ingezetene leidt het stelsel van Nederlandse inkomstenbelasting tot onder meer de volgende vragen:

i) Verzet het recht van de Europese Unie zich ertegen dat in een geval als het onderhavige waarin bij de heffing van de Nederlandse inkomstenbelasting niet het feitelijk genoten dividend van in dit geval circa 2,87 percent van de gemiddelde waarde van de aandelen in aanmerking wordt genomen, de van een niet-ingezetene ingehouden dividendbelasting desalniettemin wordt vergeleken met de op de forfaitaire grondslag berekende, door een ingezetene verschuldigde inkomstenbelasting? Indien de dividendbelasting moet worden vergeleken met op een andere grondslag berekende Nederlandse inkomstenbelasting, op welke wijze dient die grondslag dan te worden bepaald? Het middel betoogt in het kader van deze vergelijking dat de voor een ingezetene in aanmerking te nemen forfaitaire grondslag moet worden gesplitst in dividend rendement en rendement bestaande uit vermogensgroei.

ii) Moet, in aanmerking nemend dat op jaarbasis bezien de verhouding tussen het feitelijke dividendvermogen en de forfaitaire heffingsgrondslag sterk kan fluctueren, de van een niet-ingezetene ingehouden dividendbelasting worden vergeleken met uitsluitend de door een ingezetene verschuldigde inkomstenbelasting over het jaar waarin het dividend is ontvangen, of dient een referentieperiode van meerdere jaren te worden gehanteerd, en zo ja, hoeveel jaren dient deze dan te omvatten?

iii) Moet de vergelijking van de effectieve Nederlandse belastingdruk worden gemaakt voor alle door een niet-ingezetene in een bepaalde referentieperiode (van een jaar of anderszins) genoten dividenden op Nederlandse aandelen tezamen, of voor de in de desbetreffende referentieperiode genoten dividenden per uitdelende Nederlandse vennootschap afzonderlijk?”

2.5

Op grond van deze overwegingen heeft u het HvJ EU de volgende twee vragen gesteld:

“1. Dient voor de toepassing van artikel 63 VwEU de vergelijking van een niet-ingezetene met een ingezetene in een geval als het onderhavige waarin op een dividenduitkering door de bronstaat dividendbelasting is ingehouden zich mede uit te strekken tot de inkomstenbelasting, waarmee de dividendbelasting bij ingezetenen wordt verrekend?

2. Indien het antwoord op vraag 1 bevestigend luidt, dient bij de beoordeling of de effectieve belastingdruk voor een niet-ingezetene hoger is dan de belastingdruk voor een ingezetene, een vergelijking te worden gemaakt van de ten laste van de niet-ingezetene ingehouden Nederlandse dividendbelasting met de door een ingezetene verschuldigde Nederlandse inkomstenbelasting berekend over het forfaitaire inkomen dat in het jaar van ontvangst van de dividenden kan worden toegerekend aan het totale bezit aan beleggingsaandelen in Nederlandse vennootschappen, of noopt het recht van de Europese Unie ertoe dat een andere vergelijkingsmaatstaf in aanmerking wordt genomen?”

3. De antwoorden van het Hof van Justitie van de EU

3.1

Het HvJ EU heeft de zaak van de belanghebbende gevoegd met twee eveneens door u verwezen zaken. Op 17 september 2015 heeft hij één arrest gewezen3.in de gevoegde zaken C-10/14 (Miljoen; de belanghebbende), C-14/14 (X) en C-17/4 (Société Générale).

Het antwoord op de eerste vraag

3.2

Zoals te verwachten viel, luidde het antwoord op de eerste vraag (bij de vergelijking met ingezetenen ook de eindheffing meetellen?) bevestigend. Na in r.o. 46 het box 3 systeem als eindheffing voor ingezeten natuurlijke personen afgezet te hebben tegenover de dividendbelasting als eindheffing voor niet-ingezeten natuurlijke personen overwoog het Hof:

“48 Voor de beoordeling of een wettelijke regeling van een lidstaat zoals die in de hoofdgedingen verenigbaar is met artikel 63 VWEU, is het aan de verwijzende rechterlijke instantie, die als enige de feiten in de bij haar aanhangige zaken kan kennen, na te gaan of voor de betrokken dividenden de toepassing op verzoekers in de hoofdgedingen van 15% ertoe leidt dat voor die verzoekers uiteindelijk in Nederland de belastingdruk zwaarder is dan voor ingezetenen voor dezelfde dividenden.”

Voor zowel natuurlijke personen als rechtspersonen overwoog hij vervolgens, mede in het kader van de vraag of art. 65 VwEU een dergelijk onderscheid tussen ingezetenen en niet-ingezetenen toelaat in het kader van het vrije kapitaalverkeer:

“61 Uit een en ander volgt dat, zo de verwijzende rechterlijke instantie tot de conclusie mocht komen dat in de hoofdgedingen de toepassing van een bronheffing van 15 % op de dividenden van niet-ingezeten belastingplichtigen ertoe leidt dat op die belastingplichtigen in Nederland een zwaardere definitieve belastingdruk rust dan op ingezeten belastingplichtigen voor dezelfde dividenden, een dergelijk verschil in fiscale behandeling van belastingplichtigen op grond van hun woonplaats niet-ingezeten belastingplichtigen kan doen besluiten om niet in vennootschappen die in Nederland gevestigd zijn te investeren en dus een belemmering voor het vrije kapitaalverkeer vormt, die in beginsel ingevolge artikel 63 VWEU verboden is.”

(…).

65 Om de vergelijkbaarheid van de situaties te kunnen beoordelen vraagt de verwijzende rechterlijke instantie zich af of enkel de aan de bron ingehouden dividendbelasting in aanmerking moet worden genomen of mede de inkomstenbelasting of de vennootschapsbelasting waarmee, voor ingezeten belastingplichtigen, de dividendbelasting wordt verrekend.

(…).

71 Vastgesteld moet echter worden, in de eerste plaats, dat in de hoofdgedingen de beweerde beperking niet voortvloeit uit een verschil tussen de heffingstechniek voor ingezeten belastingplichtigen en die voor niet-ingezeten belastingplichtigen, maar het gevolg is van een aan ingezeten belastingplichtigen toegekend voordeel dat zich niet uitstrekt tot niet-ingezeten belastingplichtigen.

(….).

73 In omstandigheden zoals die in de hoofdgedingen kan het verschil in behandeling tussen ingezeten belastingplichtigen die aan de inkomstenbelasting of de vennootschapsbelasting zijn onderworpen en niet-ingezeten belastingplichtigen die een bronheffing op dividenden ondergaan, dus geen rechtvaardiging vinden in een voor de toepassing van art. 65, lid 1 onder a), VWEU relevant verschil in situatie. Voor de toepassing van die bepaling volstaat het immers niet om alleen de dividendbelasting als zodanig in de beschouwing te betrekken, maar moet de analyse zich uitstrekken tot de algehele belasting die drukt op de inkomsten van natuurlijke personen of de winst van vennootschappen uit het houden van aandelen in in Nederland gevestigde vennootschappen.

74 Hieruit volgt dat wanneer een lidstaat dividendbelasting aan de bron inhoudt op dividenden die worden uitgekeerd door in die lidstaat gevestigde vennootschappen, bij de vergelijking van de fiscale behandeling van een niet-ingezeten belastingplichtige en die van een ingezeten belastingplichtige in aanmerking moeten worden genomen, enerzijds de door de niet-ingezeten belastingplichtige verschuldigde dividendbelasting en anderzijds de inkomstenbelasting of vennootschapsbelasting die verschuldigd is door de ingezeten belastingplichtige en waarvan de heffingsgrondslag de inkomsten uit de aandelen waarvan die dividenden afkomstig zijn omvat.”

Het dictum ter zake van de eerste vraag luidde:

“De artikelen 63 VWEU en 65 VWEU moeten aldus worden uitgelegd dat zij in de weg staan aan de wettelijke regeling van een lidstaat op grond waarvan op dividenden die door een ingezeten vennootschap zowel aan ingezeten belastingplichtigen als aan niet-ingezeten belastingplichtigen worden uitgekeerd een bronheffing moet worden ingehouden, waarbij enkel voor ingezeten belastingplichtigen is voorzien in een mechanisme van aftrek of teruggaaf van die inhouding, terwijl deze voor niet-ingezeten belastingplichtigen, natuurlijke personen en vennootschappen, een definitieve belasting vormt, voor zover – het is aan de verwijzende rechterlijke instanties, dit in de hoofdgedingen te verifiëren – de definitieve belastingdruk die in verband met die dividenden in die staat op niet-ingezeten belastingplichtigen komt te rusten zwaarder is dan die voor ingezeten belastingplichtigen. (…).”

3.3

Daardoor kwam de vraag aan de orde hoe vastgesteld moet worden of de bruto-dividendbelastingdruk ten laste van niet-ingezetenen zoals de belanghebbende niet hoger is dan de uiteindelijke netto-eindbelastingdruk ten laste van ingezetenen ter zake van hetzelfde binnenlandse dividend/binnenlandse aandelenbezit in box 3. Daarover ging uw tweede vraag.

Het antwoord op de tweede vraag

3.4 ‘

‘s Hofs antwoord op uw tweede is beïnvloed door uw vragen in de andere gevoegde zaak over de natuurlijke persoon X (zaak C-14/14): het Hof beantwoordt immers meer vragen dan door u gesteld, bijvoorbeeld over het in belanghebbendes zaak expliciet niet aan de orde gestelde heffingsvrije vermogen:

“Factoren die in aanmerking moeten worden genomen om de belastingdruk voor ingezeten belastingplichtige natuurlijke personen te vergelijken met die voor niet-ingezeten belastingplichtige natuurlijke personen

50 (…).

51 Wat in de eerste plaats de duur van het referentietijdvak voor de vergelijking van de definitieve belastingdruk voor ingezeten en voor niet-ingezeten belastingplichtige natuurlijke personen betreft moet worden vastgesteld dat voor de eersten het voor de belastingheffing in aanmerking komende tijdvak overeenkomstig artikel 5.2 van de Wet IB 2001 het kalenderjaar is. Voor de vergelijking moet dus dit tijdvak als uitgangspunt worden genomen.

52 Aangaande in de tweede plaats de inaanmerkingneming als geheel of afzonderlijk van de gedurende bedoeld tijdvak ontvangen dividenden voor de vergelijking van de definitieve belastingdruk voor ingezeten en voor niet-ingezeten belastingplichtigen, blijkt uit het aan het Hof voorgelegde dossier dat de belasting van natuurlijke personen wordt geheven op basis van een forfaitair rendement van alle aandelen in Nederlandse vennootschappen. Voor de vergelijking van bedoelde belastingdruk moeten die aandelen dan ook als geheel in de beschouwing worden betrokken.

53 Met betrekking tot de vraag, in de derde plaats, of daartoe het heffingvrije vermogen in aanmerking moet worden genomen, geldt op grond van de in zaak C 14/14 toepasselijke wetgeving dat het rendement, dat ingevolge artikel 5.2 van de Wet IB 2001 forfaitair wordt vastgesteld, slechts in de beschouwing moet worden betrokken voor zover het meer bedraagt dan het heffingvrije vermogen, dat 20 014 EUR bedraagt. In dit verband moet worden opgemerkt dat een vrijstelling, zoals in de hoofdgedingen, die een aan alle ingezeten belastingplichtigen toegekend voordeel vormt, los van hun persoonlijke situatie, geen aan de persoonlijke situatie van de belastingplichtige gekoppeld individueel voordeel vormt. Zoals de advocaat-generaal in punt 83 van zijn conclusie opmerkt, moet met een dergelijke vrijstelling, aangezien de heffingsgrondslag voor de door ingezeten belastingplichtigen ontvangen inkomsten erdoor wordt gewijzigd, rekening worden gehouden voor de vergelijking van de definitieve belastingdruk voor ingezeten belastingplichtigen en voor niet-ingezeten belastingplichtigen.

54 Uit het voorgaande volgt dat in omstandigheden zoals in de hoofdgedingen de belastingdruk voor ingezeten en die voor niet-ingezeten belastingplichtige natuurlijke personen, voor wat betreft de belasting op inkomsten uit aandelen in Nederlandse vennootschappen, moet worden beoordeeld, over een kalenderjaar, met inaanmerkingneming van de dividenden als geheel, rekening houdend met het in de nationale wetgeving voorziene heffingvrije vermogen.”

Het dictum ter zake van de tweede vraag luidde:

“Om die belastingdruk te bepalen zal de verwijzende rechterlijke instantie in de zaken C‑10/14 en C‑14/14 de belastingheffing van ingezetenen met betrekking tot alle aandelen in Nederlandse vennootschappen in de loop van het kalenderjaar alsook het heffingvrije vermogen op grond van de nationale wetgeving in de beschouwing moeten betrekken, (…).”

4. De reacties van de partijen op het arrest van het Hof van Justitie EU

4.1

De belanghebbende meent dat het HvJ EU uw vragen niet volledig heeft beantwoord omdat hij niet is ingegaan op de door de belanghebbende gewenste gesplitste toerekening van de box 3 heffing bij een ingezetene met hetzelfde aandelenbezit aan enerzijds (werkelijke) dividenden en anderzijds (werkelijke) vermogensresultaten, waarbij het laatstgenoemde deel van de heffing buiten beschouwing zou moeten blijven bij de vergelijking tussen ingezetenen en niet-ingezetenen. De belanghebbende stelt u voor om deze vraag (nogmaals/alsnog) aan het HvJ EU voor te leggen, zich daarbij gesteund achtend door paragraaf 63 van de conclusie van A-G Jääskinen, die de door de belanghebbende voorgestelde fictief-rendementsplitsing overigens verwerpt, maar er wel ‘theoretische aantrekkingskracht’ in onderkent. Voor het geval u zulks niet van plan bent, stelt de belanghebbende (i) dat bij inwoners in box 3 het werkelijke dividend irrelevant is en (dus) niet belast wordt, zodat het op grond van EU-recht ook bij niet-inwoners niet belast kan worden; en subsidiair (ii) dat het door hem gewenste gesplitste toerekeningstelsel (toch) toegepast moet worden, maar dan op het gehele aandelenbezit, het gehele (werkelijke) rendement en het gehele (saldo-)vermogensresultaat in plaats van de aanvankelijk door hem voorgestane gesplitste toerekening van de box 3 heffing aan dividend en vermogensresultaat per (soort) aandeel.

4.2

De belanghebbende meent voorts dat ’s Hofs antwoorden niet duidelijk maken van welk tijdstip moet worden uitgegaan bij de vraag of aandelenbezit moet worden meegeteld; onduidelijk is bijvoorbeeld of in februari 2007 gekochte aandelen die in november 2007 weer zijn verkocht, moeten worden meegeteld bij de vergelijking van de belastingdruk 2007 en of de belanghebbende op die aandelen in de tussentijd dividend moet hebben ontvangen. Onduidelijk is voorts of schulden in aftrek komen van het aandelenbezit. Hij verzoekt u daarop (wel) in te gaan.

4.3

De Staatssecretaris leidt uit ‘s Hofs arrest af dat de nationale rechter moet nagaan of belanghebbendes dividendbelastingdruk zwaarder is dan de box 3 druk bij ingezetenen voor dezelfde dividenden, waarbij uitgegaan moet worden van het kalenderjaar als vergelijkingstijdvak en van het aandelenbezit als één geheel (geen vergelijking per soort aandeel) en waarbij rekening moet worden gehouden met het heffingsvrije vermogen, dat volgens het HvJ EU geen persoonlijke tegemoetkoming, maar een objectief voordeel is. Dat laatste oordeel acht de Staatssecretaris in strijd met onder meer HvJ EU zaak C-376/03, D. v inspecteur4.(over de belastingvrije som in de vroegere Nederlandse vermogensbelasting), maar wat daarvan zij, nu feitelijk vaststaat dat ook mét inaanmerkingneming van heffingsvrij vermogen de belanghebbende niet zwaarder wordt belast dan hij voor hetzelfde aandelenbezit in box 3 zou zijn belast, kunt u de zaak zijns inziens afdoen met ongegrondverklaring van belanghebbendes cassatieberoep.

5. Toepassing van de antwoorden en enige overwegingen ten overvloede

5.1

Het HvJ EU heeft de door de belanghebbende gewenste opsplitsing van de box 3 heffing over enerzijds dividend en anderzijds vermogensresultaat mijns inziens onmiskenbaar verworpen. Dat volgt uit zijn oordeel dat vergeleken moet worden met de inkomstenbelastingheffing ten laste van een ingezetene met hetzelfde aandelenbezit en met diens box 3 heffing over (Nederlands) aandelenbezit als geheel (niet per aandeel) en over een geheel jaar. Een discriminatie-analyse raakt kant noch wal als een deel van de belasting waaraan inwoners wél onderworpen zijn, genegeerd zou worden. Er zou niet meer vergeleken worden met een inwoner, maar met een niet-bestaande fictie. Het HvJ EU sluit kennelijk aan bij § 63 van de conclusie van A-G Jääskinen, die expliciet opmerkt dat een inwoner zich niet kan onttrekken aan (een deel van) box 3:

“63 Daaruit vloeit naar mijn mening voort dat het voorstel van Miljoen, dat ertoe strekt om de inkomstenbelasting die op het houden van aandelen drukt in twee delen te splitsen, namelijk ter zake van dividenden en ter zake van waardestijging niet gerechtvaardigd is, ondanks zijn theoretische aantrekkingskracht [in drie andere talen: élégance théorique; theoretical elegance; theoretischen Eleganz; PJW]. Aangezien een ingezeten aandeelhouder niet kan vermijden dat de inkomstenbelasting over aangehouden Nederlandse aandelen tevens de waardestijging of de niet-gerealiseerde kapitaalwinsten omvat, is het volgens mij niet adequaat in de vergelijking louter dat deel van de belasting op te nemen dat in theorie aan dividenden kan worden toegeschreven.”

Dat een voor ingezetenen helemaal niet-bestaand en eenzijdig niet-inwoners bevoordelend arbitrair splitsingssysteem academisch mogelijk interessant is, lijkt mij voorts reden er vooral géén prejudiciële vragen over te stellen, die immers theoretisch of hypothetisch en daarmee niet-ontvankelijk zijn. Juist daarom ging het HvJ EU er mijns inziens niet op in. Ik zie overigens ook geen theoretische of andere aantrekkelijkheid. In mijn eerste conclusie wees ik er al op dat de door de belanghebbende voorgestane toerekening kant noch wal raakt bij negatief vermogensresultaat en dat Nederland zijn inwoners al voldoende discrimineert door hen – anders dan niet-ingezetenen – de keuze te onthouden tussen belast worden over hun werkelijke inkomsten en belast worden over fictieve inkomsten naar gelang het één of het ander voor hen gunstiger is; er is geen reden om inwoners nog verder te discrimineren door het fictieve rendement bij niet-inwoners (wél) te verlagen.

5.2

Het antwoord op de door de belanghebbende opgeworpen vraag hoe omgegaan moet worden met aandelen die na 1 januari zijn verworven en vóór 31 december weer zijn afgestoten, lijkt mij simpel (net als bij ingezetenen) en is overigens in zijn geval eveneens theoretisch, zodat er aan voorbijgegaan moet worden. Ook de vraag naar aftrek van schulden is in het geval van de belanghebbende, die expliciet heeft afgezien van toerekening van schulden, irrelevant.

5.3

Dan resteert in casu de vraag hoe ‘rekening moet worden gehouden’ met het volgens het HvJ EU niet-persoonsgebonden, maar objectieve heffingsvrije vermogen in box 3, met name in een geval zoals dat van de belanghebbende, die expliciet heeft afgezien van aanspraak op heffingsvrij vermogen en geweigerd heeft inzicht te geven in zijn (overige) vermogen. De nationale rechter is verplicht om het EU-recht van ambtswege toe te passen voor zover zijn nationale procesrecht hem daartoe de mogelijkheid geeft,5.zodat ik meen dat u ook in belanghebbendes zaak heffingsvrij vermogen moet toerekenen indien dat mogelijk is zonder nader feitelijk onderzoek. Weliswaar strekt het geschil zich expliciet niet uit tot het heffingsvrije vermogen, het is wel duidelijk dat de belanghebbende op grond van EU-recht minder belasting over zijn Nederlandse dividend wenst te betalen, zodat u mijns inziens niet buiten het geschil treedt met toerekening van heffingsvrij vermogen.

5.4

Het HvJ EU heeft niet opgehelderd – ook niet in de gevoegde zaak C-14/14, X, waarin de aanspraak op heffingsvrij vermogen wél in geschil is – hoe ‘rekening moet worden gehouden’ met het heffingsvrije vermogen bij de vergelijking met ingezetenen.

5.5

Met de Staatssecretaris meen ik dat u u in belanghebbendes geval niet hoeft te begeven in deze vraag, nu uit de niet-bestreden feitelijke vaststellingen van de Rechtbank volgt dat ook de voor de belanghebbende meest gunstige toerekening van het heffingsvrije vermogen (uitsluitend aan de litigieuze Nederlandse aandelen) er niet toe leidt dat zijn dividendbelastingdruk hoger is dan de box 3 druk waaraan de ingezeten maatman zou worden onderworpen. Die meest gunstige toerekening zou de vergelijkbare ingezetene een belastingverlaging ad 1,2% * € 20.014 = € 240 opleveren. Daarmee zou die ingezetene in box in totaal (1,2% * € 169.146 =) € 2030 minus € 240 = € 1.790 betaald hebben. Dat is méér dan de belanghebbende betaald heeft (€ 729), zodat er geen EU-rechtelijke kwestie is. In de gevoegde zaak C-14/14 (12/04717bis) is de toerekening van het heffingsvrije vermogen wél een kwestie. In die zaak concludeer ik vandaag eveneens nader.

5.6

De belanghebbende heeft (ook) expliciet afgezien van inaanmerkingneming van eventuele schulden bij de vergelijking met ingezetenen die in box 3 vallen, en heeft geen gegevens verschaft over mogelijke schulden, zodat ook aftrek van schulden in zijn zaak theoretisch is en er dus niet zoveel over gezegd kan worden. De A-G Jääskinen meende dat met schulden wel degelijk rekening moet worden gehouden bij de vergelijking met de ingezeten maatman die in box 3 valt (paragraaf 86). Zoals ik opmerkte in mijn nadere conclusie in de zaak 12/03235(bis) (HvJ EU zaak C-17/14, Société Générale), lijkt ’s Hofs ongemotiveerde categorische afwijzing, in die zaak, van inaanmerkingneming van zelfs rechtstreeks toerekenbare financieringslasten echter principieel te impliceren dat voor niet-ingezeten particulieren evenmin rekening gehouden kan worden met financieringsschulden bij de vergelijking met ingezeten natuurlijke personen in box 3. Het Hof presenteert zijn veronachtzaming van toerekenbare financiering in de zaak Société Générale immers niet als doelmatigheidsrechtvaardiging voor een wel degelijk bestaande discriminatie van niet-ingezeten vennootschappen, maar als onderdeel van de objectieve vergelijking van ingezetenen en niet-ingezetenen, dus als een ontkenning van het bestaan van een discriminatie c.q. belemmering van het vrije kapitaalverkeer. Indien de veronachtzaming van toerekenbare financiering in de zaak Société Générale (wél) zou berusten op een rechtvaardigingsgrond, nl. op de ondoenlijkheid van die toerekening, dan zou die zaak geen gevolgen hoeven hebben voor natuurlijke personen zoals de belanghebbende, nu die toerekeningsondoenlijkheid zich niet hoeft voor te doen bij de vergelijking met de box 3 heffing van ingezeten particulieren in plaats van bij de winstbepaling van ingezeten vennootschappen. Maar het Hof veronachtzaamt de financiering reeds bij de vergelijkingsvraag, dus bij de vraag of überhaupt sprake is van een belemmering; hij zegt in wezen dat die veronachtzaming bij niet-ingezeten belastingplichtigen in het algemeen géén discriminatie of belemmering is; dan dus ook niet bij particulieren.

5.7

Ik meen echter dat deze conclusie niet getrokken hoeft te worden, nu het Hof bij de in aanmerking te nemen vergelijkingsmaatstaven expliciet onderscheidt tussen natuurlijke personen (r.o. 50-54) en rechtspersonen (r.o. 55-61), in de aanloop daartoe overwegende:

“49 In dat verband vraagt de verwijzende rechterlijke instantie zich af, welke factoren zij in de beschouwing moet betrekken om de respectieve belastingdruk voor ingezetenen en niet-ingezetenen in de bronlidstaat van de dividenden te vergelijken, en zij maakt daartoe onderscheid tussen de last die rust op belastingplichtige natuurlijke personen (zaken C 10/14 en C 14/14) en die welke op vennootschappen rust (zaak C 17/14).”

Ik leid hieruit af dat het Hof er van uit gaat dat zijn uiteenzettingen en oordelen over de vergelijkbaarheid van ingezeten en niet-ingezeten ondernemingen die in de vennootschapsbelasting vallen niet (hoeven te) gelden voor de vergelijkbaarheid van ingezeten en niet-ingezeten particulieren, omdat het winstbelastingsysteem (inderdaad héél) anders in elkaar steekt dan box 3. Ik meen daarom dat de zaak Société Générale niet verhindert, althans niet behoort te verhinderen, dat voor niet-ingezeten particulieren bij de vergelijking met ingezeten box 3 belastingplichtigen rekening wordt gehouden met schulden. Welke c.q. welk deel van hun schulden toegerekend moet(en) worden aan hun Nederlandse aandelen is nog even een vraag. In belanghebbendes geval moet, bij gebrek aan enig geschil over schulden, aan dit vraagstuk voorbij gegaan worden.

6. Nadere conclusie

Ik meen dat belanghebbendes beroep ook na Luxembourg loop niet tot cassatie leidt.

De Procureur-Generaal bij de

Hoge Raad der Nederlanden

Advocaat-Generaal

Voetnoten

Voetnoten Conclusie 29‑12‑2015

HR 20 december 2013, nr. 12/03235, na conclusie Wattel, ECLI:NL:HR:2013:1800, BNB 2014/64 met noot Albert, V-N 2014/65.

HvJ EU 17 september 2015, gevoegde zaken C-10/14 (Miljoen), C-14/14 (X.) en C-17/14 (Société Générale), ECLI:EU:C:2015:608, na conclusie Jääskinen, BNB 2015/224 met noot Albert; H&I 2015/343 met noot Paternotte; D&FI 2015 Vol. 7 no. 6, met noot Smit; FED 2015/75 met noot De Groot; NTFR 2015/2590 met commentaar Vleggeert, V-N 2015/48.17, FutD 2015-2285.

HvJ EU 5 juli 2005, zaak C-376/03 (D. v Inspecteur), na conclusie Ruiz-Jarabo Colomer, ECLI:EU:C:2005:424, Jur. EG 2005, p. I-5821, , BNB 2006/1 met noot Meussen, V-N 2005/35.12, NTFR 2005/949 met commentaar Van Beelen, NJ 2005/412 met noot Mok.

Zie onder meer HvJ EU 14 december 1995, gevoegde zaken C-430/93 en 431/93, Van Schijndel en Van Veen/Pensioenfonds Therapeuten, na conclusie Jacobs, ECLI:EU:C:1995:441, Jur EG 1995, blz. I-4599; BNB 1996/276 met noot Feteris; NJ 1997, 116, met noot Slot onder HR 22 december 1995, nr. 15.859, NJ 1997, 118); V-N 1996/3906, pt.5.

Uitspraak 20‑12‑2013

Inhoudsindicatie

Teruggaaf/verrekening van dividendbelasting. Artikelen 7.7 en 9.2 Wet IB 2001. Artikel 63 VWEU. Prejudiciële vragen: vergelijking van een niet-ingezetene met een ingezetene? Vergelijkingsmaatstaf?

Partij(en)

20 december 2013

nr. 12/02502

Arrest

gewezen op het beroep in cassatie van [X] te [Z], België, (hierna: belanghebbende) tegen de uitspraak van de Rechtbank te Breda van 27 maart 2012, nr. AWB 10/5437, betreffende een aanslag in de inkomstenbelasting/premie volksverzekeringen.

1. Het geding in feitelijke instantie

Aan belanghebbende is voor het jaar 2007 een aanslag in de inkomstenbelasting/premie volksverzekeringen opgelegd, welke aanslag, na daartegen gemaakt bezwaar, bij uitspraak van de Inspecteur is gehandhaafd.

De Rechtbank heeft het tegen die uitspraak ingestelde beroep ongegrond verklaard. De uitspraak van de Rechtbank is aan dit arrest gehecht.

2. Geding in cassatie

Belanghebbende heeft tegen de uitspraak van de Rechtbank beroep in cassatie ingesteld. Het beroepschrift in cassatie is aan dit arrest gehecht en maakt daarvan deel uit.

De Staatssecretaris van Financiën heeft een verweerschrift ingediend.

Belanghebbende heeft een conclusie van repliek ingediend.

De Advocaat-Generaal P.J. Wattel heeft op 9 januari 2013 geconcludeerd tot ongegrondverklaring van het beroep in cassatie. De conclusie is aan dit arrest gehecht en maakt daarvan deel uit.

Belanghebbende heeft schriftelijk op de conclusie gereageerd.

De Advocaat-Generaal heeft op 7 februari 2013 zijn conclusie van 9 januari 2013 voorzien van een addendum. Het addendum is aan dit arrest gehecht en maakt daarvan deel uit.

3. Beoordeling van de middelen

3.1.

In cassatie kan van het volgende worden uitgegaan.

3.1.1.

Belanghebbende heeft de Nederlandse nationaliteit en woonde in het onderhavige jaar in België. Hij hield in het onderhavige jaar aandelen in drie in Nederland genoteerde beursfondsen (hierna: de aandelen).

3.1.2.

Het gemiddelde van de waarden van de aandelen per 1 januari 2007 en 31 december 2007 bedroeg € 169.146.

3.1.3.

In het onderhavige jaar zijn aan belanghebbende op de aandelen dividenden uitgekeerd tot een totaalbedrag van € 4852 (hierna: de dividenden), waarop € 729 aan dividendbelasting is ingehouden. Belanghebbende is voor de dividenden belastingplichtig in de zin van artikel 1, lid 1, Wet op de dividendbelasting 1965.

3.1.4.

Belanghebbende heeft in het aan hem uitgereikte aangiftebiljet in de inkomstenbelasting/premie volksverzekeringen voor het jaar 2007 aangifte gedaan naar een verzamelinkomen van nihil en heeft daarbij geen te verrekenen Nederlandse dividendbelasting opgenomen. De Inspecteur heeft de aanslag in de inkomstenbelasting/premie volksverzekeringen voor het jaar 2007 conform belanghebbendes aangifte vastgesteld.

3.1.5.

Belanghebbende heeft tegen voormelde aanslag bezwaar gemaakt en daarbij verzocht om teruggave van Nederlandse dividendbelasting tot een bedrag van € 438.

3.2.

Voor de Rechtbank was onder meer in geschil of de heffing van dividendbelasting in het voorliggende geval in strijd is met het recht van de Europese Unie, meer in het bijzonder artikel 63 van het Verdrag betreffende de werking van de Europese Unie. De Rechtbank heeft dienaangaande als volgt geoordeeld.

Volgens de Rechtbank is sprake van een verschil in behandeling tussen belanghebbende, bij wie de dividendbelasting het effect heeft van een eindheffing, en een binnenlandse aandeelhouder, die de dividendbelasting als een voorheffing op de inkomstenbelasting mag verrekenen. Naar het oordeel van de Rechtbank is voorts de situatie van een binnenlandse aandeelhouder van een Nederlandse vennootschap objectief gezien in zoverre vergelijkbaar met die van een buitenlandse aandeelhouder in die Nederlandse vennootschap, dat een buitenlandse aandeelhouder in Nederland aan dezelfde bronbelasting onderhevig is over door hem ontvangen dividend als een binnenlandse aandeelhouder zou zijn, en is in zoverre van een als strijdig met de vrijheid van kapitaalverkeer aan te merken belemmering geen sprake. Aangezien voor binnenlandse en buitenlandse (particuliere) aandeelhouders sprake is van objectief gezien gelijke situaties, ligt volgens de Rechtbank de vraag voor of belanghebbende door het verschil in behandeling nadeel ondervindt ten opzichte van een binnenlandse aandeelhouder, waarbij de uiteindelijke, effectieve belastingdruk op de dividenden als vergelijkingsmaatstaf moet dienen, hetgeen inhoudt dat niet alleen naar het tarief van de Nederlandse dividendbelasting moet worden gekeken, maar ook naar de Nederlandse inkomstenbelasting die een binnenlandse aandeelhouder over de dividenden verschuldigd zou zijn.

De Rechtbank heeft vervolgens geoordeeld dat de feitelijke belastingdruk op de dividenden in Nederland niet zwaarder is dan de belastingdruk waarmee een binnenlandse aandeelhouder, die overigens in een vergelijkbare situatie verkeert, zou worden geconfronteerd, zodat van een belemmering van het vrije verkeer van kapitaal in zoverre geen sprake is. De Rechtbank heeft geoordeeld dat het past in het systeem van de Wet IB 2001 om voor het bepalen van het inkomen uit sparen en beleggen uitsluitend de waarde van de aandelen in aanmerking te nemen. Om die reden acht de Rechtbank de door belanghebbende voorgestane pro rata toedeling van de ‘fictieve box 3 belasting’ naar de waardemutatie van de aandelen en het feitelijke dividendrendement niet juist. Voor zover bij het antwoord op de vraag of sprake is van een belemmering ook de Belgische belastingheffing in de beoordeling betrokken zou moeten worden, heeft de Rechtbank vastgesteld dat het in de gegeven situatie voor belanghebbende in 2007 niet minder aantrekkelijk was om in Nederlandse aandelen te beleggen dan dat voor een binnenlandse aandeelhouder was. Daarom is in het geval van belanghebbende in 2007, aldus nog steeds de Rechtbank, geen sprake van een belemmering van de vrijheid van kapitaalverkeer.

3.3.1.

De middelen keren zich tegen de hiervoor in 3.2 weergegeven oordelen van de Rechtbank, met naar de kern genomen steeds het betoog dat de Rechtbank is uitgegaan van een onjuiste vergelijkingsmaatstaf. Alleen het feitelijke dividendrendement zou in de vergelijking moeten worden betrokken.

3.3.2.

Bij de beoordeling van de middelen moet het volgende worden vooropgesteld.

Verdedigbaar is dat in gevallen als het onderhavige geen sprake is van een ingevolge het recht van de Europese Unie verboden discriminatie van gelijke of objectief vergelijkbare gevallen, aangezien belanghebbende op het punt van de heffing van dividendbelasting niet minder gunstig wordt behandeld dan een vergelijkbare binnenlandse aandeelhouder die soortgelijke dividenden ontvangt, en het volgens de internationale beginselen ter verdeling van de heffingsbevoegdheid ter zake van portfoliodividenden niet aan de bronstaat is om ter voorkoming van juridische dubbele belasting verrekening te verlenen van door deze bronstaat zelf ingehouden dividendbelasting.

De juistheid van dit standpunt kan in twijfel worden getrokken op grond van het argument dat, hoewel in het algemeen de situatie van ingezetenen en die van niet-ingezetenen voor de directe belastingen niet vergelijkbaar zijn (zie HvJ 14 februari 1995, Schumacker, C-279/93, BNB 1995/187, punt 31), ingezetenen en niet-ingezetenen wel vergelijkbaar zijn indien beiden voor hetzelfde inkomen in de belastingheffing van de bronstaat worden betrokken (vgl. HvJ 20 oktober 2011, Commissie/Duitsland, C-284/09, V-N 2011/53.22.1, punten 56 t/m 58). Hieraan zou de gevolgtrekking kunnen worden verbonden dat de vergelijking van een niet-ingezetene als belanghebbende met een ingezetene zich mede dient uit te strekken tot de belasting over dividendinkomsten, waarmee de dividendbelasting bij ingezetenen wordt verrekend. Een verschil in behandeling van niet-ingezetenen tegenover ingezetenen mag voor eerstbedoelden niet leiden tot een hogere effectieve belasting(druk) (vgl. HvJ 18 oktober 2012, Voetbalclub X NV, C-498/10, BNB 2013/23, punt 26, HvJ 22 december 2008, Truck Center, C-282/07, V-N 2009/7.23, punt 49, HvJ 19 januari 2006, Bouanich, C-265/04, V-N 2006/7.5, punt 56, en HvJ 12 juni 2003, Gerritse, C-234/01, BNB 2003/284, punt 55). Hierbij moet worden aangetekend dat, anders dan in het hiervoor vermelde arrest Commissie/Duitsland, het in het onderhavige geval niet gaat om deelnemingsdividenden, maar om portfoliodividenden.

3.3.3.

Indien veronderstellenderwijs ervan wordt uitgegaan dat de vergelijking van een niet-ingezetene zoals belanghebbende met een ingezetene zich mede dient uit te strekken tot de inkomstenbelasting waarmee de dividendbelasting bij ingezetenen wordt verrekend, rijst allereerst de vraag op welke wijze vastgesteld dient te worden of een niet-ingezetene in Nederland is onderworpen aan een hogere effectieve belastingdruk dan een ingezetene. Een inwoner van Nederland is ter zake van zijn inkomen uit beleggingsactiviteiten jaarlijks inkomstenbelasting verschuldigd, berekend op 30 percent over een forfaitaire grondslag (artikel 5.2 van de Wet IB 2001). Deze grondslag is gesteld op 4 percent van het gemiddelde van de waarde van de bezittingen en schulden van de desbetreffende belastingplichtige per 1 januari van het jaar waarover de inkomstenbelasting is verschuldigd en de desbetreffende waarde per 31 december van dat jaar, voor zover deze gemiddelde waarde meer beloopt dan het heffingvrije vermogen. Bepaalde vermogensbestanddelen, waaronder tot een ondernemingsvermogen te rekenen bezittingen en schulden, blijven buiten beschouwing. Tot de wel in aanmerking te nemen bezittingen behoren onder meer ter belegging aangehouden aandelen. In het onderhavige jaar geldt een heffingvrij vermogen van € 20.014. Dit laatste buiten beschouwing gelaten, dragen de beleggingsaandelen dus voor 1,2 percent van de gemiddelde waarde in het jaar van heffing bij aan de verschuldigde inkomstenbelasting. In het kader van een vergelijking van de effectieve Nederlandse belastingdruk op dividenden genoten door respectievelijk een niet-ingezetene en een ingezetene leidt het stelsel van de Nederlandse inkomstenbelasting tot onder meer de volgende vragen:

(i) Verzet het recht van de Europese Unie zich ertegen dat in een geval als het onderhavige waarin bij de heffing van de Nederlandse inkomstenbelasting niet het feitelijk genoten dividend van in dit geval circa 2,87 percent van de gemiddelde waarde van de aandelen in aanmerking wordt genomen, de van een niet-ingezetene ingehouden dividendbelasting desalniettemin wordt vergeleken met de op de forfaitaire grondslag berekende, door een ingezetene verschuldigde inkomstenbelasting? Indien de dividendbelasting moet worden vergeleken met op een andere grondslag berekende Nederlandse inkomstenbelasting, op welke wijze dient die grondslag dan te worden bepaald? Het middel betoogt in het kader van deze vergelijking dat de voor een ingezetene in aanmerking te nemen forfaitaire grondslag moet worden gesplitst in dividend rendement en rendement bestaande uit vermogensgroei.

(ii) Moet, in aanmerking nemend dat op jaarbasis bezien de verhouding tussen het feitelijke dividendinkomen en de forfaitaire heffingsgrondslag sterk kan fluctueren, de van een niet-ingezetene ingehouden dividendbelasting worden vergeleken met uitsluitend de door een ingezetene verschuldigde inkomstenbelasting over het jaar waarin het dividend is ontvangen, of dient een referentieperiode van meerdere jaren te worden gehanteerd, en zo ja, hoeveel jaren dient deze dan te omvatten?

(iii) Moet de vergelijking van de effectieve Nederlandse belastingdruk worden gemaakt voor alle door een niet-ingezetene in een bepaalde referentieperiode (van een jaar of anderszins) genoten dividenden op Nederlandse aandelen tezamen, of voor de in de desbetreffende referentieperiode genoten dividenden per uitdelende Nederlandse vennootschap afzonderlijk?

3.4.

Gelet op het hiervoor in 3.3 overwogene zal de Hoge Raad op de voet van artikel 267 VWEU vragen voorleggen aan het Hof van Justitie van de Europese Unie met betrekking tot de uitlegging van het recht van de Europese Unie.

4. Beslissing

De Hoge Raad verzoekt het Hof van Justitie van de Europese Unie uitspraak te doen over de volgende vragen:

1. Dient voor de toepassing van artikel 63 VWEU de vergelijking van een niet-ingezetene met een ingezetene in een geval als het onderhavige waarin op een dividenduitkering door de bronstaat dividendbelasting is ingehouden, zich mede uit te strekken tot de op de dividendinkomsten drukkende inkomstenbelasting, waarmee de dividendbelasting bij ingezetenen wordt verrekend?

2. Indien het antwoord op vraag 1 bevestigend luidt, dient bij de beoordeling of de effectieve belastingdruk voor een niet-ingezetene hoger is dan de belastingdruk voor een ingezetene, een vergelijking te worden gemaakt van de ten laste van de niet-ingezetene ingehouden Nederlandse dividendbelasting met de door een ingezetene verschuldigde Nederlandse inkomstenbelasting berekend over het forfaitaire inkomen dat in het jaar van ontvangst van de dividenden kan worden toegerekend aan het totale bezit aan beleggingsaandelen in Nederlandse vennootschappen, of noopt het recht van de Europese Unie ertoe dat een andere vergelijkingsmaatstaf in aanmerking wordt genomen?

De Hoge Raad houdt iedere verdere beslissing aan en schorst het geding totdat het Hof van Justitie naar aanleiding van vorenstaand verzoek uitspraak heeft gedaan.

Dit arrest is gewezen door de vice-president J.A.C.A. Overgaauw als voorzitter, en de raadsheren P. Lourens, C.B. Bavinck, M.A. Fierstra en L.F. van Kalmthout, in tegenwoordigheid van de waarnemend griffier E. Cichowski, en in het openbaar uitgesproken op 20 december 2013.

Beroepschrift 20‑12‑2013

2. Cassatiemiddelen

Met betrekking tot dit beroep worden de volgende middelen van cassatie voorgedragen:

2.1. Middel I

Schending althans onjuiste toepassing van het recht, in het bijzonder van artikel 56 EG (artikel 63 VWEU) in verbinding met artikel 15 AWR omdat de Rechtbank heeft geoordeeld dat past in het systeem van de Wet IB 2001 om voor het bepalen van het inkomen uit sparen en beleggen uitsluitend de waarde van de aandelen in aanmerking te nemen en dat om die reden de door belanghebbende voorgestane pro rata toedeling van de ‘fictieve box 3 belasting’ naar de waardemutatie van de aandelen en het feitelijk dividendrendement niet juist is, zulks ten onrechte, omdat de Rechtbank met dit oordeel een onjuiste maatstaf heeft toegepast..

2.2. Middel II

Schending althans onjuiste toepassing van het recht, in het bijzonder van artikel 56 EG (artikel 63 VWEU) omdat de Rechtbank heeft geoordeeld dat van een belemmering van het vrije verkeer van kapitaal geen sprake is, zulks ten onrechte omdat uit de berekening van de ‘fictieve box 3 belasting’ volgt dat [X] in 2007 als niet-ingezetene zwaarder belast is dan een ingezetene hetgeen als een belemmering van de vrijheid van kapitaalverkeer is aan te merken.

2.3. Middel III

Schending althans onjuiste toepassing van het recht, in het bijzonder van de artikel 56 EG (artikel 63 VWEU) en/of schending van artikel 8:77 van de Algemene wet bestuursrecht althans verzuim van vormen waarvan de niet-inachtneming met nietigheid is bedreigd, omdat het de Rechtbank ten onrechte dan wel op gronden die de beslissing niet kunnen dragen, althans zonder nadere motivering onbegrijpelijk zijn, heeft beslist dat vaststaat dat het voor [X] in de gegeven situatie in 2007 niet minder aantrekkelijk was om in Nederlandse aandelen te beleggen dan dat voor een binnenlandse aandeelhouder was, zulks ten onrechte omdat de Rechtbank daarbij een onjuiste vergelijkingsmaatstaf hanteert.

3. Toelichting

Ter toelichting van deze middelen van cassatie merkt ondergetekende het volgende op.

3.1. Middel I

3.1.1

[X] is van mening dat het niet verlenen van een (gedeeltelijke) teruggave van de ingehouden dividendbelasting — te weten de dividendbelasting die is ingehouden op het dividend dat hij in 2007 heeft ontvangen op zijn aandelen [A], [B] en [C]— in zijn specifieke situatie in strijd is met artikel 56 EG (artikel 63 VWEU). Een met [X] in vergelijkbare omstandigheden verkerende inwoner van Nederland zou over het dividendrendement van de betreffende aandelen in 2007 minder inkomstenbelasting verschuldigd zijn geweest. Bovendien wordt bij een in vergelijkbare omstandigheden verkerende inwoner van Nederland de ingehouden dividendbelasting op het betreffende ontvangen dividend op grond van artikel 9.2, lid 1, onderdeel b, Wet IB 2001 geheel met de verschuldigde inkomstenbelasting verrekend, dan wel gerestitueerd. Voor een met [X] in vergelijkbare omstandigheden verkerende inwoner van Nederland is de heffing van inkomstenbelasting eindheffing.

3.1.2.

In bijlage 1 bij dit cassatieberoepschrift is een berekening opgenomen van de volgens [X] aan het op de betreffende aandelen behaalde dividendrendement toe te rekenen ‘fictieve box 3 belasting’ en daarmee ook van de volgens [X] in strijd met artikel 56 EG (artikel 63 VWEU) te veel ingehouden dividendbelasting.

3.1.3.

Voor de berekening van de te veel ingehouden dividendbelasting zijn door [X] de volgende uitgangspunten genomen:

Op 1 januari 2007 bezit [X] de volgende aandelen:

Aantal | Beurswaarde 1/1 | Waarde 1/1 | |||

|---|---|---|---|---|---|

[B] | 2.134 | € | 26,72 | € | 57.020 |

[C] | 2.000 | € | 20,71 | € | 41.420 |

[A] | 2.033 | € | 24,35 | € | 48.700 |

Op 31 december 2007 bezit [X] de volgende aandelen:

Aantal | Beurswaarde 31/12 | Waarde 31/12 | |||

|---|---|---|---|---|---|

[B] | 2.200 | € | 28,75 | € | 63.250 |

[C] | 2.052 | € | 25,01 | € | 51.321 |

[A] | 2.067 | € | 37,05 | € | 76.582 |

Op deze aandelen is in 2007 (stock)dividend uitgekeerd. Het dividend en de ingehouden dividendbelasting bedroeg:

Dividend | Dividendbelasting | |||

|---|---|---|---|---|

[B] | € | 2.225 | € | 334 |

[C] | € | 1.448 | € | 218 |

[A] | € | 1.179 | € | 177 |

In de ongedateerde brief van de Belastingdienst [Q], opgenomen in V-N 2006/40.19 en de brief van de Belastingdienst, 9 maart 2007 opgenomen in V-N 2007/21.9 is aangegeven op welke wijze de ‘fictieve box 3 belasting’ voor dividendbelastingplichtigen als [X] volgens de Belastingdienst berekend zou moeten worden. Deze wijze van berekenen is onlangs door de Rechtbank Breda gevolgd in de uitspraak van 14 september 2011, nr. 10/1918, LJN BU 1901.

3.1.4.

De berekening van de ‘fictieve box 3 belasting’ in het geval van [X] is grotendeels gelijk aan de berekening uit deze brieven en de uitspraak. De berekening van de ‘fictieve box 3 belasting’ is gemaakt per afzonderlijk beursfonds. Dit is in overeenstemming met de hiervoor aangehaalde brieven van de belastingdienst, nu daar in principe wordt gesproken van ‘de betreffende aandelen’.

3.1.5.

De berekening van de ‘fictieve box 3 belasting’ door [X] wijkt op evenwel een belangrijk punt af. In de hiervoor aangehaalde brieven van de Belastingdienst en de in cassatie bestreden uitspraak van de Rechtbank is het uitgangspunt bij de bepaling van de ‘fictieve box 3 belasting’ kennelijk dat het percentage van het forfaitair rendement van 4% in box 3 van de Wet IB 2001 geheel bestaat uit dividendrendement. De Rechtbank vermenigvuldigt namelijk in rechtsoverweging r.o. 4.12. van de bestreden uitspraak voor de berekening van de belastingdruk bij een ingezetene de gemiddelde waarde van de aandelen met 1,2% (zijnde 4% * 30%).

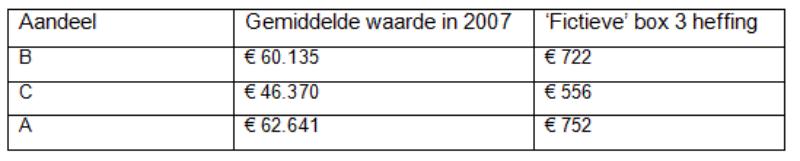

De gemiddelde waarde van de betreffende aandelen en de vermenigvuldiging met 1,2% zijn in de tabel hieronder opgenomen:

[B] | € | 60.135 | € | 722 |

[C] | € | 46.370 | € | 556 |

[A] | € | 62.641 | € | 752 |

Naar de mening van [X] heeft de Rechtbank daarbij een onjuiste maatstaf gehanteerd.

Het forfaitaire rendement van 4% beoogt immers zowel de vermogenswinst als het (dividend)rendement van de bezittingen in box 3 te vatten. Naar de mening van [X] kan slechts het op het dividendrendement drukkende deel van de belasting in box 3 in de vergelijking worden betrokken.

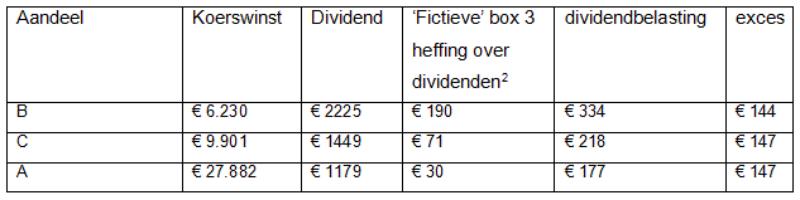

[X] berekent de fictieve box 3 belasting 2007 op het door hem ontvangen dividend als volgt:

Koerswinst | Dividend | Fictieve box 3 belasting | ||||

|---|---|---|---|---|---|---|

[B] | € | 6.230 | € | 2.225 | € | 190 |

[C] | € | 9.901 | € | 1.449 | € | 71 |

[A] | € | 27.882 | € | 1.179 | € | 30 |

[X] komt daarom tot de conclusie dat met € 334 dividendbelasting er € 144 meer Nederlandse belasting over zijn dividendrendement op aandelen [B] is ingehouden, dan van een met hem overigens vergelijkbare inwoner van Nederland/aandeelhouder [B]. [X] komt daarom tot de conclusie dat met € 218 dividendbelasting er € 147 meer Nederlandse belasting over zijn dividendrendement op aandelen [C] is ingehouden, dan van een met hem overigens vergelijkbare inwoner van Nederland/aandeelhouder [C]. [X] komt daarom tot de conclusie dat met € 177 dividendbelasting er € 147 meer Nederlandse belasting over zijn dividendrendement op aandelen [A] is ingehouden, dan van een met hem overigens vergelijkbare inwoner van Nederland/aandeelhouder [A].

3.1.6

Ter onderbouwing van zijn berekeningswijze verwijst [X] onder meer naar Rapport ‘Breder, lager, eenvoudiger?, een evaluatie van de belastingherziening 2001’.1. In dit rapport is ingegaan op de vraag of het percentage van het forfaitair rendement van 4% bijstelling behoefde, mede gezien de sinds de invoering van de Wet IB 2001 daadwerkelijk behaalde rendementen op box 3-vermogensbestanddelen. [X] verwijst naar de volgende passage uit het rapport:

In de periode 1990–2000, dus voor de invoering van het forfaitair rendement, lag het feitelijk rendement van het voor box 3 relevante vermogen gemiddeld op ruim 9%. Dit feitelijk rendement werd niet volledig belast. In dit begrip zijn namelijk ook de in het oude systeem onbelaste waardemutaties begrepen. In de eerste twee jaren van het nieuwe stelsel, 2001 en 2002, werd feitelijk een negatief rendement gerealiseerd. In de jaren 2003 en 2004 steeg het gemiddeld feitelijk rendement weer tot 5%, terwijl voor 2005 een rendement van 6% wordt verwacht. De ontwikkeling van het feitelijk rendement wordt sterk gedomineerd door sterke fluctuaties in de aandelenkoersen.

3.1.7.

Uit deze passage volgt dat met het forfaitair rendement van 4% niet alleen het dividendrendement, maar ook de waardemutatie van de aandelen in box 3 in aanmerking wordt genomen. Hetzelfde blijkt ook uit de Memorie van Antwoord bij (onder meer) de Vereenvoudigingswet 2010.2. In deze Memorie van Antwoord reageert de staatssecretaris als volgt op een vraag van de VVD-fractie of het forfaitair rendement niet beter gekoppeld kan worden aan meerjarige rendementscijfers:

Verdeeld naar componenten van het box 3 vermogen heeft vrijwel iedereen spaar- enof bankrekeningen. Verdeeld naar inkomensgroepen neemt het bezit van aandelen, beleggingsfondsen en obligaties toe met het inkomen. Op lange termijn ligt het rendement van vermogensbestanddelen hoger naarmate het risico dat de houder ermee loopt. Aandelen hebben dus een hoger rendement dan staatsleningen en het rendement op obligaties is hoger dan het rendement op spaarrekeningen. Het rendement op aandelen fluctueert sterk, maar met uitzondering van de laatste twee jaar ligt het 10 jaars gemiddelde voordurend boven de 4% (gemeten aan de gemiddelde groei van de AEX-index).

In afwijking van de brieven van de belastingdienst heeft [X] de zogenoemde ‘fictieve box 3 belasting’ in 2007 op de betreffende aandelen daarom berekend aan de hand van een toerekening van het daadwerkelijk dividendrendement en de daadwerkelijke waardestijging van de aandelen. De ‘fictieve box 3 belasting’ is daarom pro rata parte verdeeld over het dividendrendement en de behaalde vermogenswinst.

3.1.8

Bij de berekening van de ‘fictieve box 3 belasting’ voor 2007 op de betreffende aandelen heeft [X] geen rekening gehouden met toerekenbare schulden/kosten of het heffingvrij vermogen. Om praktische redenen ziet [X] er van af om het heffingvrij vermogen in 2007 (gedeeltelijk) mee te nemen bij de berekening van de ‘fictieve box 3 belasting’. Uit deze berekening van de ‘fictieve box 3 belasting’ volgt dat [X]in 2007 zwaarder belast wordt dan een met hem vergelijkbare inwoner van Nederland voor het dividend dat hij heeft ontvangen op de aandelen [A], [B] en [C]. Dit nadeel vloeit voort uit het verschil in heffingssystematiek voor ingezetenen (box 3) en niet-ingezetenen (dividendbelasting). Voor ingezetenen is het aandelenbezit en niet het feitelijk dividendrendement bepalend voor de uiteindelijk verschuldigde (inkomsten)belasting. De dividendbelasting is voor ingezetenen irrelevant. Voor niet-ingezetenen is het feitelijk dividendrendement bepalend. De dividendbelasting is -wat Nederland als bronstaat betreft-voor hen eindheffing.

3.2. Toelichting op middel II

3.2.1.

De Rechtbank heeft ten onrechte geoordeeld dat [X] in Nederland niet ongustiger wordt behandeld dan binnenlandse belastingplichtigen en dat van een belemmering van het vrije verkeer van kapitaal in zoverre geen sprake is. Hierna wordt geanalyseerd in hoeverre de hierboven in middel I omschreven nadeliger behandeling als een belemmering van de vrijheid van kapitaalverkeer (artikel 63 VWEU) is aan te merken.

3.2.2. Toegang

[X] is inwoner van België die in 2007 uit (beursgenoteerde) aandelen in een in Nederland gevestigde vennootschap dividend heeft ontvangen. De ontvangst van dividend door een inwoner van een Lidstaat (België), betaald door een inwoner van een andere Lidstaat (Nederland) is kapitaalverkeer in de zin van artikel 63 VWEU. [X] verwijst naar r.o. 27–30 van het arrest HvJ, 6 juni 2000, nr. C-35/98 (Verkooijen), BNB 2000/329.

3.2.3. Belemmering

Hiervoor is aangegeven waarom [X] van mening is dat hij als inwoner van België in 2007 door de bronstaat Nederland zwaarder is belast ter zake van het door hem ontvangen dividend een in vergelijkbare omstandigheden verkerende inwoner van Nederland. Deze nadeliger behandeling is een belemmering van de vrijheid van kapitaalverkeer.

3.3. Toelichting op middel III

3.3.1.

De Rechtbank gaat in rechtsoverweging 4.14 van de bestreden uitspraak voor de beoordeling of er sprake is van een belemmering van de vrijheid van kapitaalverkeer in op de vraag of de heffing van Belgische roerende voorheffing van het door [X] ontvangen dividend moet worden meegenomen in de beoordeling of er sprake is van een belemmering door Nederland als bronstaat. De Rechtbank oordeelt dat [X] in Nederland ter zake van het ontvangen dividend € 729 belasting verschuldigd is geweest en dat hij in België € 1.030 personenbelasting verschuldigd is. In totaal bedraagt de door [X] verschuldigde belasting aldus de Rechtbank € 1.759. Uitgaande van een dividendrendement van € 4.852 is dat 36,25% belasting. De Rechtbank constateert dat dit in totaal minder belasting is dan de belasting die een ingezeten belastingplichtige verschuldigd zou zijn in box 3 (€ 2.029). Er is derhalve volgens de Rechtbank geen sprake van een belemmering van de vrijheid van kapitaalverkeer. Het is volgens de Rechtbank voor [X] niet minder aantrekkelijk om in Nederlandse aandelen te beleggen dan dat voor een binnenlandse aandeelhouder was. Daarmee heeft de Rechtbank een onjuiste vergelijkingsmaatstaf gehanteerd.

3.3.2.

Er zijn een aantal perspectieven mogelijk om te beoordelen of [X] —als inwoner van België— belemmerd wordt om Nederlands dividend te ontvangen. Ten eerste is er het Belgisch perspectief. Doordat België weigert de buitenlandse bronbelasting (geheel) te verrekenen, is de vraag reeds gesteld of er sprake is van een Europeesrechtelijke belemmering. In zowel de zaak Damseaux, als de zaak Kerkhaert-Morres is deze vraag ontkennend beantwoord. Een dergelijke dubbele heffing wordt door het HvJ EU als dispariteit toegestaan.

3.3.3.

Daarnaast is er het bronland perspectief. Het bronland mag buitenlandse aandeelhouders ter zake van het door hen ontvangen dividend niet zwaarder belasten dan het overigens vergelijkbare binnenlandse aandeelhouders belast. In beginsel is de heffing in de woonstaat irrelevant. Een uitzondering op deze benadering kan worden gevonden in het arrest van het HvJ van 8 november 2007, nr. C-379/05 in de zaak Amurta. In dat arrest heeft het HvJ het volgende geoordeeld over de invloed van de belastingheffing in de woonstaat op het constateren van een belemmering in de woonstaat:

- ‘84.

Mitsdien moet op de tweede vraag worden geantwoord dat een lidstaat niet met een beroep op het bestaan van een volledig belastingkrediet dat door een andere lidstaat unilateraal wordt verleend aan een in die andere lidstaat gevestigde ontvangende vennootschap, kan ontsnappen aan de uit de uitoefening van zijn heffingsbevoegdheid voortvloeiende verplichting tot het voorkomen van dubbele economische belasting van dividenden, wanneer hij dubbele economische belasting van dividenden uitgekeerd aan op zijn grondgebied gevestigde ontvangende vennootschappen voorkomt. Beroept een lidstaat zich op een verdrag ter voorkoming van dubbele belasting dat hij heeft gesloten met een andere lidstaat, dan staat het aan de nationale rechter om vast te stellen of in het hoofdgeding rekening moet worden gehouden met dit verdrag en, in voorkomend geval, na te gaan of met dit verdrag de gevolgen van de beperking van het vrije verkeer van kapitaal kunnen worden geneutraliseerd.’

3.3.4.