Conclusie van A-G Van Hilten, 1 oktober 2009, nr. 08/05317.

HR, 26-10-2012, nr. 10/04331

ECLI:NL:HR:2012:BU8247

- Instantie

Hoge Raad

- Datum

26-10-2012

- Zaaknummer

10/04331

- Conclusie

Mr. M.E. Van Hilten

- LJN

BU8247

- Vakgebied(en)

Belastingrecht algemeen (V)

- Brondocumenten en formele relaties

Beroepschrift, Hoge Raad, 26‑10‑2012

ECLI:NL:PHR:2012:BU8247, Conclusie, Hoge Raad (Parket), 26‑10‑2012

Arrest gerechtshof: ECLI:NL:GHARN:2010:BN7069

Arrest Hoge Raad: ECLI:NL:HR:2012:BU8247

Arrest gerechtshof: ECLI:NL:GHARN:2010:BN7069

ECLI:NL:HR:2012:BU8247, Uitspraak, Hoge Raad, 26‑10‑2012; (Cassatie)

Conclusie: ECLI:NL:PHR:2012:BU8247

In cassatie op: ECLI:NL:GHARN:2010:BN7069, Bekrachtiging/bevestiging

In cassatie op: ECLI:NL:GHARN:2010:BN7069, Bekrachtiging/bevestiging

In cassatie op: ECLI:NL:GHARN:2010:BN7069, Bekrachtiging/bevestiging

- Vindplaatsen

NTFR 2012, 2650 met annotatie van van denElsen

BNB 2013/20 met annotatie van C.J. HUMMEL

FutD 2011-3097

V-N 2012/8.21 met annotatie van Redactie

V-N 2012/56.16 met annotatie van Redactie

BNB 2013/20 met annotatie van C.J. HUMMEL

NTFR 2012/86 met annotatie van mr. dr. M.M.W.D. Merkx

NTFR 2012/2650 met annotatie van E.H. van den Elsen

Beroepschrift 26‑10‑2012

Wij ontvingen reeds een ontvangstbevestiging van ons pro forma beroepschrift in cassatie in de brief van uw Raad de dato 11 oktober 2010, waarbij een termijn van zes weken verleend werd. Thans motiveren wij het ingediende cassatieberoepschrift als volgt. De machtiging is uw Raad reeds apart verzonden bij brief van 1 november 2010. Voor de volledigheid is een kopie van de machtiging alsnog als bijlage bij dit schrijven gevoegd.

1. De cassatiemiddelen

Als middelen van cassatie draagt belastingplichtige voor:

1.1

Schending althans verkeerde toepassing van het recht, in het bijzonder de Halifax-zaak van het Hof van Justitie van 21 februari 2006 (C-255/02) en de Part Servicezaak van het Hof van Justitie van 21 februari 2008 (C-425/06), namelijk de regels met betrekking tot toepassing van het leerstuk van misbruik van recht, aangezien het Gerechtshof misbruik van recht van toepassing acht op een commerciële transactie tussen niet-gelieerde partijen, warrin geen, althans geen onmiddellijk belastingvoordeel wordt behaald dat in strijd is met doel en strekking van de wet en Richtlijn, en waarbij enig belasting niet het wezenlijke doel is van de betreffende transactie Als gevolg hiervan wordt niet aan de cumulatieve vereisten voor toepassing van het leerstuk van misbruik van recht voldaan.

Hierdoor kan de uitspraak van het Gerechtshof niet in stand blijven.

1.2

Schending althans verkeerde toepassing van het recht, in het bijzonder de toepassing van het vertrouwensbeginsel, doordat het Gerechtshof het in uw jurisprudentie ontwikkelde uitgangspunt dat een belastingplichtige vertrouwen kan ontlenen aan een standpunt van een inspecteur, wanneer dit standpunt is gebaseerd op alle relevante feiten en omstandigheden van het gevel niet toepast.

Hierdoor kan de uitspraak van het Gerechtshof niet in stand blijven.

1.3

Schending althans verkeerde toepassing van het recht door de ex tunc werking van de uitspraak van het Hof van Justitie in de Halifax-zaak niet te toetsen aan het rechtszekerheidsbeginsel, zonder hier overigens een motivering voor te geven.

Hierdoor kan de uitspraak van het Gerechtshof niet in stand blijven.

2. Motivering van de cassatiemiddelen

Eerste cassatiemiddel (aangaande overweging: Is er sprake van misbruik van recht?)

Eerste vereiste misbruik van recht: belastingvoordeel

2.1

In de conclusie van A-G Van Hilten van 1 oktober 20091. wordt erop gewezen dat belastingvoordeel het eerste noodzakelijke element is om te komen tot een misbruik van (btw-)recht. Zij geeft hierbij aan dat een financieringsvoordeel of cash flow-voordeel geen belastingvoordeel is. Dit zou andere namelijk de deur openen voor de belastingdienst om ondernemers die kiezen voor huren, in plaats van kopen, in de misbruiksfeer te plaatsen. Dit zou in de weg staan aan het recht voor ondernemers om hun activiteiten op de fiscaal meest gunstige manier uit te oefenen.

2.2

In onderhavig geval is sprake van een zekere juridische vormgeving door belastingplichtige. Immers, belastingplichtige had de roerende zaken ook rechtstreeks kunnen kopen en gebruiken. In plaats daarvan koos zij ervoor om de roerende zaken te kopen en deze in een vijfjarig vruchtgebruik te geven aan een onafhankelijke leasemaatschappij (r.o. 4.7, Gerechtshof Arnhem), om vervolgens de zaken terug te huren. Daarbij werd de onafhankelijke leasemaatschappij door belastingplichtige van een lening voorzien. In zowel de vruchtgebruik- als huurovereenkomst is ook contractueel vastgelegd dat de duur van het vruchtgebruik respectievelijk de huur kan worden verlengd. Er is geen beperkende termijn opgenomen voor deze mogelijkheid van verlenging. Consequentie van deze juridische vormgeving is in eerste instantie dat belastingplichtige de investeringsgoederen gedurende de vijf herzieningsjaren volledig voor een belaste activiteit aanwendt. Dit leidt tot aftrek van de gehele btw op de aanschaf van de investeringskosten. Belanghebbende betaalt gedurende deze vijf jaar steeds btw over de huurtermijnen voor de investeringsgoederen, welke niet aftrekbaar is.

Hierdoor heeft belanghebbende gedurende de huurperiode een cash flow-voordeel. Door deze vormgeving wordt echter geen onmiddellijk belastingvoordeel behaald door belastingplichtige, immers, op het moment waarop de overeenkomsten werden afgesloten, stond contractueel niet vast hoe lang deze situatie zou voortduren. Vanwege de optie tot verlenging golden contractueel flexibele einddata voor de overeenkomsten. In de jaren waar de betrokken naheffingsaanslagen betrekking op hebben, leiden de transacties met de leasemaatschappij dus niet tot een groter voordeel dan wanneer de roerende zaken gehuurd waren via een traditionele huurtransactie van een andere, onafhankelijke leasemaatschappij.

2.3

Wanneer btw-vrijgestelde ondernemers goederen huren in plaats van goederen kopen zal immers altijd een voordeel ontstaan. Bijvoorbeeld: wanneer een btw-vrijgestelde ondernemer een auto huurt zal de auto-leasemaatschappij de btw berekenen over een huurtermijn waarbij rekening wordt gehouden met een restwaarde waarop de btw geheel aftrekbaar zal blijven ondanks verhuur aan een btw-vrijgestelde ondernemer. Daarnaast zal in betreffende huursituaties ook altijd sprake zijn van een cash flow-voordeel met betrekking tot de btw-aftrek. Dit cash flow-voordeel volgt uit de systematiek van zowel het Europese als nationale recht.

Ook dit kan een belastingplichtige niet worden tegengeworpen. Dit oordeelt het Hof van Justitie onder andere in r.o. 69 van de Sandra Puffer-zaak van 23 april 2009 (C-460/07), Het cash flow-voordeel dat belastingplichtige geniet is grotendeels het gevolg van het verschil in btw-behandeling tussen huur en koop.

2.4

In beginsel wordt het veronderstelde belastingvoordeel veroorzaakt door de in de richtlijn opgenomen herzieningstermijn van vijf jaar voor roerende investeringsgoederen. Door de zaken in de eerste vijf jaar voor een belaste prestatie aan te wenden is het naar de letter van de wet mogelijk om de volledige voorbelasting op de zaken in aftrek te brengen. Dit ‘gebruik’ van de wet kan niet aan belastingplichtige worden tegengeworpen: er is sprake van een specifieke wettelijke bepaling (in casu artikel 187 van de Richtlijn) welke — onder verwijzing naar r.o. 75 en 76 uit de conclusie van A-G Mazák bij de RBS Deutschland-zaak van 30 september 2010 (C-277/09) — niet aan belastingplichtige kan worden tegengeworpen. Het is daarbij niet aan de (nationale) rechter om deze termijn effectief met onbepaalde termijn te verlengen. Het kan belastingplichtige in dit kader niet worden tegengeworpen dat zij aftrek van voorbelasting drukkend op de roerende goederen in het zesde jaar van hun gebruik niet opnieuw herziet, wanneer de wettelijke herzieningstermijn vijf jaar bedraagt.

2.5

Daarnaast lijkt de juridische vorm die belanghebbende heeft gekozen zeer sterk op situaties uit het verleden, waarbij onroerend goed door een vrijgestelde ondernemer met optie belaste verhuur 10 jaar btw-belast werd gehuurd van een gelieerde entiteit en vervolgens, na het einde van de herzieningstermijn, vrijgesteld werd gehuurd of in de fiscale eenheid werd opgenomen. Dit werd (en wordt, gezien de vergelijkbare casus in de Sandra Puffer-zaak) ook niet als misbruik aangemerkt, aangezien deze handelswijze voortvloeit uit de herzieningsregels.

2.6

De hoogte van de huurprijs, mocht er al getwijfeld worden aan de hoogte waarop deze is bepaald in relatie tot de waarde van de aangekochte goederen, kan, conform A-G Van Hilten in overwegingen 6.3.5, 6.3.6 en 6.3.7, ook geen belastingvoordeel opleveren aangezien deze niet symbolisch van aard of kunstmatig laag is, en de subjectieve maatstaf van heffing in de omzetbelasting een verdere toets uitsluit. Uit de feiten blijkt dat de huurprijs een commerciële prijs is. Dit vloeit logischerwijs voort uit het feit dat belastingplichtige en de leasemaatschappij niet gelieerd zijn.

2.7

In beginsel vervalt het vruchtgebruik van rechtswege na vijf jaar (tenzij gebruik wordt gemaakt van de optie om de contracten te verlengen) en herkrijgt belastingplichtige de volledige juridische en economische eigendom van de goederen die zij als gevolg hiervan niet meer hoeft te huren van de onafhankelijke leasemaatschappij. Hierdoor zal met betrekking tot de goederen pas een gedeelte van de btw op de aankoopprijs na vijf jaar in rekening zijn gebracht in de vorm van btw over de huurtermijnen terwijl belastingplichtige de volledige op het aankoopbedrag drukkende btw in aftrek heeft gebracht.

2.8

Als dit voordeel in onderhavige casus al als een belastingvoordeel kan worden aangemerkt, dan ontstaat dit eerst op het moment dat het vruchtgebruik vervalt.

Dat is immers het eerste moment waarop niet langer slechts sprake is van een cash flow-voordeel, dat, zoals wij hiervoor reeds aan hebben gegeven, niet als belastingvoordeel kan gelden. Wanneer zou worden aangenomen dat dit feit inderdaad een belastingvoordeel bewerkstelligt, is dat pas het moment waarop sprake zou kunnen zijn van een eventueel misbruik. Op deze gronden kan geen sprake zijn van misbruik tot het moment van vervallen van het vruchtgebruik.

2.9

Uit voorgaande volgt dat de in het onderhavige geval opgelegde naheffingsaanslagen zijn opgelegd vóór dat de desbetreffende vruchtgebruikovereenkomst van rechtswege eindigde. Dit betekent dat er ten tijde van het opleggen van de naheffingsaanslagen geen sprake was van een belastingvoordeel en er dientengevolge geen sprake kan zijn geweest van misbruik van recht. Het eerste moment dat er eventueel een naheffingsaanslag met betrekking tot de aftrek van de op de aankoop van de goederen drukkende btw bij belastingplichtige had kunnen worden opgelegd op grond van misbruik van recht moet een moment na het vervallen van het vruchtgebruik zijn. Aangezien het vruchtgebruik ten minste vijf jaar na de aftrek van voorbelasting zou vervallen, biedt de Algemene Wet inzake Rijksbelastingen geen mogelijkheid tot naheffing.

Wij zijn dan ook van mening dat de naheffingsaanslagen hiermee geen grondslag hebben in het recht en het oordeel van het Gerechtshof op dat punt een schending van het recht inhoudt en derhalve niet in stand kan blijven.

Tweede vereiste van misbruik van recht: strijd met doel en strekking van de Wet en Richtlijn

2.10

Zoals beargumenteerd ontstaat er hoogstens een belastingvoordeel als gevolg van een nalaten (het niet in rekening brengen van nieuwe huurtermijnen door de onafhankelijke leasemaatschappij). Uit de Halifax-zaak blijkt dat een nalaten niet in strijd kan zijn met het doel en de strekking van de richtlijn, aangezien het Hof van Justitie in r.o. 74 slechts de situatie in ogenschouw neemt dat het belastingvoordeel ontstaat door een transactie (zijnde het in aftrek brengen van voorbelasting). Naar onze mening biedt Halifax dan ook geen ruimte om onderhavige situatie aan te merken als ‘in strijd met doel en strekking’.

2.11

Indien moet worden beoordeeld of de aftrek van de op de aankoop van de goederen drukkende voorbelasting in strijd is met het doel en de strekking van de wet en richtlijn, kan het feit dat de transactie mogelijkerwijs leidt tot een lagere verschuldigdheid van btw, ons inziens niet leiden tot strijdigheid met de bedoeling van de richtlijn. Het Hof van Justitie heeft in r.o. 73 van de Halifax-zaak expliciet het volgende uitgemaakt:

‘Wanneer de belastingplichtige kan kiezen tussen twee transacties, verplicht de Zesde Richtlijn hem niet de transactie te kiezen waarvoor de hoogste BTW is verschuldigd.’

2.12

In het onderhavige geval wordt door belastingplichtige gebruik gemaakt van haar recht om activiteiten zodanig te structureren dat de omvang van haar belastingschuld beperkt blijft.

2.13

Daarnaast bevestigt A-G Mazák in zijn conclusie bij de Weald leasing-zaak van 26 oktober 2010 (C-103/09) dat het opzetten van een constructie voor de leasing van bedrijfsmiddelen door een grotendeels vrijgestelde marktdeelnemer via een onafhankelijke derde partij, met als doel de betaling van niet-terugvorderbare btw uit te stellen, op zich niet leidt tot een belastingvoordeel dat in strijd is met het doel van de Zesde richtlijn. Wanneer te lage leasevergoedingen worden gerekend, waarvan in het onderhavige geval overigens geen sprake is, zijn de transacties in de ogen van de A-G slechts voor zover het de berekende vergoedingen betreft in strijd met het doel van de Zesde richtlijn. Hieruit volgt dat in een vergelijkbare situatie waarin commerciële vergoedingen worden berekend geen sprake kan zijn van misbruik.

2.14

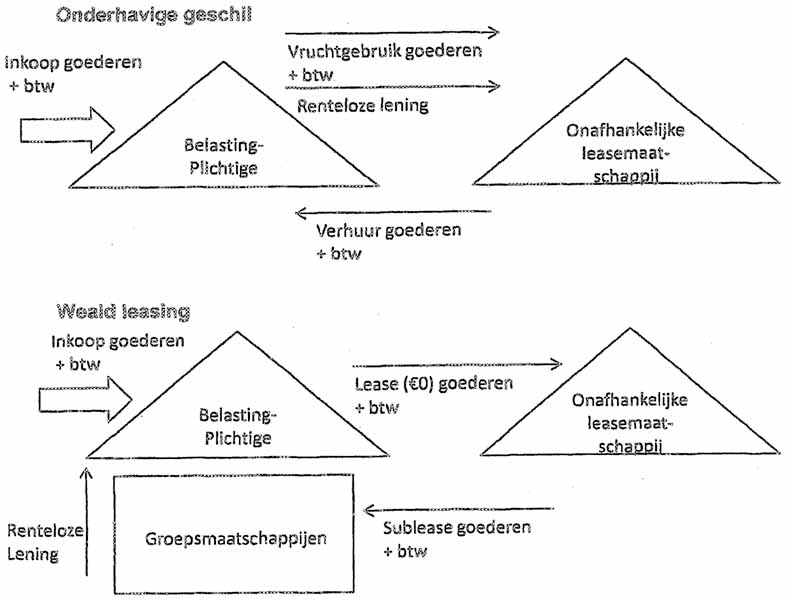

Een verdere vergelijking met de Weald leasing-zaak ligt gezien de sterk overeenkomende feiten voor de hand. Hieronder zijn ter illustratie schematische weergaves opgenomen van beide geschillen. Wij verzoeken uw Raad derhalve met uw oordeel ten aanzien ven het onderhavige geschil op dit punt te wachten tot het Hof van Justitie uitspraak heeft gedaan in de Weald leasing-zaak. Daarbij tekenen wij aan dat de Weald leasing-zaak op één elementair aspect afwijkt van het onderhavige geschil. In Weald leasing is geen sprake van commerciële vergoedingen tussen betrokken partijen. Mocht het Hof van Justitie vanwege nu juist dit aspect tot het oordeel komen dat er sprake is van misbruik van recht, dan zouden wij uw Raad in overweging willen geven om middels prejudiciële vragen te achterhalen in hoeverre de hoogte van de in rekening gebrachte vergoedingen in een situatie waarin onafhankelijke partijen via een lease- of verhuurconstructie aftrek bewerkstelligen van de btw die drukt op de initiële aankoop van investeringsgoederen van doorslaggevend belang zijn.

2.15

Op basis van het voorgaande geeft het oordeel van het Gerechtshof ten aanzien van de betekenis van ‘strijd met doel en strekking van de wet’ blijk van een onjuiste rechtsopvatting.

Derde vereiste voor misbruik van recht wezenlijke doel

2.16

In de procedures voor het Gerechtshof is er op gewezen dat het wezenlijke doel van de transacties er niet in bestaat een belastingvoordeel te verkrijgen. Dit blijkt ons inziens uit de onafhankelijkheid van de leasemaatschappij en belastingplichtige. Door het Gerechtshof is geoordeeld dat [B] een onafhankelijke derde partij is. Het Hof van Justitie heeft aangegeven2. dat juridische, economische en persoonlijke banden van belang kunnen zijn bij de beoordeling van de vraag of de transacties kunstmatig zijn. Dit belang is door de A-G van het Hof van Justitie nog eens uitdrukkelijk bevestigd in r.o. 33 van diens conclusie bij de Weald leasing-zaak, in het bijzonder in de beoordeling of een transactie wordt verricht in het kader van ‘normale handelstransacties’. Wij citeren:

‘De beoordeling of een transactie wordt verricht in het kader van ‘normale handelstransacties’ moet mijns inziens plaatsvinden aan de hand van het tweede onderdeel[…] van het tweeledige Halifax-criterium en derhalve op grond van de aard van de betrokken transactie of constructie en de vraag of het daarbij om een louter kunstmatige constructie gaat die in wezen is opgezet met het doel een belastingvoordeel te verkrijgen, en niet om andere commerciële redenen.[…] Hierbij zijn de banden van juridische, economische en/of persoonlijke aard tussen de bij de constructie ter verlaging van de belastingdruk betrokken ondernemers[…] van belang en dus de vraag of de partijen bij de transactie onder normale commerciële voorwaarden handelen[…].

Bovendien is de vraag of een transactie tot commerciële lasten en risico's leidt die gewoonlijk aan dergelijke transacties zijn verbonden, relevant voor de beoordeling of de transactie kunstmatig is en derhalve voor het antwoord op de vraag of het wezenlijke doel ervan het verkrijgen van een belastingvoordeel is. Ik wijs er voorts op dat bij deze beoordeling niet de subjectieve beweegreden van de belastingplichtige, als wel de objectieve aard van de transactie[…] relevant is.’

2.17

Er moet dus worden gekeken naar het objectieve doel van de transacties. Uit de overeenkomsten tussen betrokken partijen volgt in dit kader niets dat wijst op een abnormale of kunstmatige aard van deze transacties. De leasemaatschappij is namelijk een onafhankelijke derde, met commerciële lasten en risico's, waarvoor door belastingplichtige een managementvergoeding wordt betaald.

2.18

Uit r.o. 19 en r.o. 20 van genoemde conclusie in Weald leasing is af te leiden dat de Europese Commissie zich aansluit bij de visie van de A-G op dit punt.

2.19

In het onderhavige geschil leiden zowel de juridische, economische als persoonlijke banden tussen belastingplichtige en de leasemaatschappij tot de conclusie dat de transacties niet kunstmatig waren. Zoals vastgesteld door het Gerechtshof Arnhem waren de entiteiten niet aan elkaar gelieerd en lagen er commerciële, zakelijke voorwaarden ten grondslag aan de overeenkomsten. Het gevestigde vruchtgebruik was derhalve een ‘normale handelstransactie’ waardoor het wezenlijke doel van de betrokken transacties niet was gelegen in het verkrijgen van een belastingvoordeel en er derhalve geen sprake kan zijn van misbruik van recht.

2.20

's Hofs subjectieve invulling van het criterium van ‘wezenlijk doel’ van de transactie geeft op basis van het voorgaande blijk van een onjuiste rechtsopvatting.

Conclusie eerste cassatiemiddel

2.21

De handelwijze van belastingplichtige met betrekking tot de aankoop van de goederen heeft niet geleid tot een belastingvoordeel, althans niet tot een belastingvoordeel dat in strijd is met doel en strekking van de wet. Daarnaast is niet uit objectieve factoren gebleken dat het wezenlijke doel van de transacties bestond uit het verkrijgen van een belastingvoordeel, als gevolg waarvan geen sprake kan zijn van misbruik van recht. De uitspraak van het Gerechtshof Arnhem kan om die reden niet in stand blijven en de naheffingsaanslagen moeten derhalve worden vernietigd.

Tweede cassatiemiddel (aangaande het vertrouwensbeginsel)

2.22

Uit een groot aantal arresten van het Hof van Justitie3. blijkt dat algemene rechtsbeginselen zoals het vertrouwensbeginsel deel uitmaken van de communautaire rechtsorde en door de lidstaten moeten worden nageleefd / gerespecteerd. Voor toetsing van een nationale situatie dient daarbij te worden uitgegaan van de uitleg van de beginselen binnen het nationale recht. De Europese rechtsbeginselen dienen enerzijds om belastingplichtigen rechtsbescherming te bieden (vertrouwensbeginsel, rechtszekerheidsbeginsel etc.) en anderzijds om het communautaire recht te waarborgen (bijv. het beginsel van misbruik van recht).

2.23

Uit het arrest van uw Raad van 26 september 1979, BNB 1979/311 blijkt dat wanneer sprake is van een toezegging van een bevoegde inspecteur in een concreet geval, de inspecteur hieraan is gebonden op grond van het vertrouwensbeginsel, indien hij kennis heeft genomen van de relevante bijzonderheden van het geval, en de informatie die de belastingplichtige hem daarover heeft verstrekt juist en volledig is.

2.24

Een voorbehoud van de inspecteur bij zijn standpuntbepaling betekent niet dat de belastingplichtige daarmee automatisch de werking van het vertrouwensbeginsel wordt ontzegd (HR 14 juni 1989, BNB 1989/271). Met name geldt dit wanneer de inspecteur, zoals in het onderhavige geval, op het moment van de standpuntbepaling over alle relevante informatie beschikt.

2.25

Het Hof van Justitie ging in Grundstückgemeinschaft Schloßstraße van 8 juni 2000 (C-396/98) in op de betekenis van het voorbehoud van controle achteraf. Het Hof van Justitie maakt duidelijk dat aan een dergelijk voorbehoud slechts betekenis toekomt

- i)

wanneer de belastingplichtige — in het kader van fraude of misbruik — heeft voorgewend een economische activiteit te willen verrichten, maar in werkelijkheid goederen ten aanzien waarvan aftrek mogelijk is, in zijn privévermogen heeft willen opnemen, of

- ii)

in het geval van herzienings-btw, in het bijzonder ten aanzien van onroerende zaken (aldus het HvJ in r.o. 51 van voorgenoemd arrest).

2.26

Eveneens kan het Gerechtshof worden tegengeworpen dat zij de nalatigheid van de inspecteur om een eventuele rechtsingang in de vorm van misbruik van recht op nationaal of communautair niveau te verkennen ten tijde van de gemaakte afspraken, onbesproken heeft gelaten. Waar de inspecteur onder voorbehoud teruggaven verleende, bestreden haar Engelse collega's met succes andersoortige constructies (onder andere in de Halifax-zaak).

Conclusie tweede cassatiemiddel

2.27

Door voornoemde, door uw Raad en door het Hof van Justitie vastgestelde uitgangspunten niet in overweging te nemen bij het beroep van belastingplichtige op het vertrouwensbeginsel ten aanzien van de uitlatingen van de inspecteur, geeft het Gerechtshof blijk van een onjuiste rechtsopvatting.

Derde cassatiemiddel (aangaande het rechtszekerheidsbeginsel)

2.28

Het Gerechtshof wijst op de algemene ex tunc werking van uitspraken van het Hof van Justitie. Het Gerechtshof gaat hierbij voorbij aan het feit dat ex tunc werking geen vrijbrief voor naheffing door de inspecteur inhoudt. De ex tunc werking dient namelijk te worden afgewogen tegen de algemene rechtsbeginselen, zoals het beginsel van rechtszekerheid. Dit volgt onder meer uit de Halifax-zaak, waarin het Hof van Justitie expliciet de verantwoordelijkheid voor deze afweging bij de lidstaten legt:

(r.o. 90 en 91)

‘Vooraf zij vastgesteld dat geen enkele bepaling van de Zesde richtlijn betrekking heeft op de inning a posteriori van de btw. In artikel 20 van deze richtlijn wordt alleen bepaald onder welke voorwaarden de aftrek van de voorbelasting kan worden herzien bij degenen aan wie de goederen zijn geleverd of voor wie de diensten zijn verricht (zie beschikking van 3 maart 2004, Transport Service, C-395/02, Jurispr, p. I-1991, punt 27).

91.

Het staat dus in beginsel aan de lidstaten om te bepalen onder welke voorwaarden de btw door de schatkist kan worden nagevorderd, waarbij zij evenwel binnen de uit het gemeenschapsrecht voortvloeiende grenzen moet blijven (zie beschikking Transport Service, reeds aangehaald, punt 28).’

2.29

Het naheffen naar aanleiding van een uitspraak van het Hof van Justitie is dus de verantwoordelijkheid van de lidstaten, die hierbij de grenzen die voortvloeien uit het gemeenschapsrecht moeten respecteren. Dit betekent in het onderhavige geval dat het Gerechtshof na haar erkenning van de ex tunc werking van uitspraken van het Hof van Justitie alsnog had moeten toetsen aan het beginsel van rechtszekerheid. Wij wijzen in dit kader op de NTFR-opinie van Van Kesteren (NTFR2009-2256).

2.30

Het rechtszekerheidsbeginsel is door het Hof van Justitie in een groot aantal zaken omschreven, waaronder in de zaak Walter Sudholz van 29 april 2004 (C-17/01).

Volgens deze zaak geldt dat:

‘[H]et rechtszekerheidsbeginsel een fundamenteel beginsel van gemeenschapsrecht is, dat meer in het bijzonder verlangt, dat een regeling duidelijk en nauwkeurig omschreven is, opdat justitiabelen ondubbelzinnig hun rechten en verplichtingen kunnen kennen en dienovereenkomstig hun voorzieningen kunnen treffen. (…) Die rechtszekerheid is in het bijzonder een dwingend vereiste in het geval van een regeling die financiële consequenties kan hebben.’

2.31

Aan het in Walter Sudholz besloten kernvereiste dat justitiabelen ondubbelzinnig hun rechten en verplichtingen moeten kunnen kennen, zal in veel gevallen snel zijn voldaan. Immers, het adagium nemo censetur ignorare legem zegt dat niemand zich erop kan beroepen dat hij de wet niet kent. Da vraag hoe dit uitgangspunt zich verhoudt tot de ex tunc werking van de uitspraken van het Hof van Justitie wordt beantwoord in de Kühne en Heitz-zaak:4.

‘De uitlegging die het Hof van Justitie krachtens de hem bij artikel 177 verleende bevoegdheid geeft van een voorschrift van gemeenschapsrecht, verklaart en preciseert, wanneer daaraan behoefte bestaat, de betekenis en strekking van dat voorschrift zoals het sedert het tijdstip van inwerkingtreding moet of had moeten worden verstaan en toegepast.’

2.32

Zoals A-G Mazák in r.o. 10 van zijn conclusie bij de Weald leasing-zaak duidelijk maakt, werd pas met het uitspreken van de Halifax-zaak duidelijk dat de toepassing van het beginsel van misbruik van recht werd uitgebreid naar de omzetbelasting. Hij benadrukt hierbij dat het beginsel is ontwikkeld in de jurisprudentie. Het feit dat A-G Mazák spreekt over de uitbreiding van de toepassing van het beginsel naar het gebied van de btw, illustreert dat dit beginsel sinds Halifax nieuw is in de btw.

2.33

Ter illustratie kan hierbij nog in herinnering worden gebracht dat vóór de Halifax-zaak zowel in de literatuur5. als bij de Nederlandse minister van Financiën6. twijfel bestond of het beginsel van misbruik inderdaad toepassing zou kunnen vinden in de omzetbelasting. Ook A-G Van Hilten wijst hier op in haar conclusie van 1 oktober 2009:

‘6.2.1.

In vroeger tijden was het in omzetbelastingland min of meer gemeengoed dat fraus legis (…) een leerstuk is dat in de btw eigenlijk geen toepassing kan vinden. Als obstakels daarvoor werden genoemd de communautaire aard van de omzetbelasting (…) en het sterk objectieve karakter van de omzetbelasting.’

2.34

De vraag rijst dan ook in hoeverre de uitbreiding van het beginsel van misbruik van recht naar de btw moet worden gezien als uitleg of precisering van een voorschrift van gemeenschapsrecht, zoals bepaald in de Kühne en Heitz-zaak.

2.35

Zo blijkt niet duidelijk uit de Halifax-zaak welk voorschrift van gemeenschapsrecht, in concreto welke bepaling van de Zesde richtlijn, het Hof van Justitie preciseerde toen het aangaf dat het beginsel van misbruik van recht ook kan worden toegepast in de omzetbelasting.

2.36

Buiten de vraag of de introductie van een nieuw rechtsbeginsel in de communautaire omzetbelasting kan worden gekwalificeerd als ‘uitleg van een voorschrift van gemeenschapsrecht’, zal eveneens de vraag moeten worden beantwoord of belastingplichtige zijn rechten en plichten uit het gemeenschapsrecht, zoals deze werden uiteengezet in de Halifax-zaak, ondubbelzinnig had kunnen kennen in de zin van de door het Hof van Justitie gegeven (en hiervoor aangehaalde) definitie van het beginsel van rechtszekerheid.

Dit temeer gezien het feit dat de belastingplichtige zeven jaar vóór deze zaak handelingen heeft verricht die volstrekt in overeenstemming waren en zijn met de letterlijke inhoud van de Wet OB en de Zesde richtlijn, waarbij zij zich bovendien gesteund zag door uw Raad7. en met betrekking tot welke steeds teruggaven werden verleend door de belastingdienst.

2.37

In dit kader is voorts van belang dat het Hof van Justitie een duidelijk onderscheid maakt tussen de ex tunc werking van haar eigen arresten en de terugwerkende kracht van nieuw gemeenschapsrecht. In de Sudholz-zaak gaat het Hof van Justitie in op de terugwerkende kracht van gemeenschapsrecht. In dit arrest oordeelde het Hof van Justitie dat de terugwerkende kracht van een op een beschikking van de Europese Raad gebaseerde nationale Duitse regeling niet opweegt tegen de rechtszekerheid. Het Hof hierover:

‘Dienaangaande zij eraan herinnerd dat het beginsel van rechtszekerheid zich in het algemeen ertegen verzet dat een gemeenschapbesluit reeds vóór zijn afkondiging van kracht is. Hiervan kan bij wijze van uitzondering worden afgeweken, indien dit voor het te bereiken doel noodzakelijk is en het gewettigd vertrouwen van de betrokkene naar behoren in acht genomen is.

[…] Daarenboven dient de gemeenschapsregeling, zoals het Hof herhaaldelijk heeft verklaard, met zekerheid kenbaar te zijn en moet de toepassing ervan voor de justitiabelen voorzienbaar zijn.’

2.38

De introductie van een nieuw rechtsbeginsel door het Hof van Justitie, zeven jaar na de transactie zoals in geschil, is naar onze mening eerder analoog aan een nieuw gemeenschapsbesluit dan aan de uitleg van een bestaand voorschrift van gemeenschapsrecht. Slechts bij wijze van uitzondering, zo leert het Hof ons, kan worden afgeweken van het beginsel dat nieuw gemeenschapsrecht terugwerkende kracht heeft, wanneer dit voor het doel noodzakelijk is en het gewettigd vertrouwen van de betrokkenen is afgewogen. Bij toetsing van de noodzakelijke vraag of de ex tunc werking van de uitspraak van het Hof van Justitie in dit specifieke geval strookt met het rechtszekerheidsbeginsel, zal dit in het oog moeten worden gehouden. Naar onze mening volgt hieruit dat de noodzaak om het beginsel van misbruik ‘ex tunc’ te laten werken, niet opweegt tegen het beroep op het rechtszekerheidsbeginsel door belastingplichtige ten aanzien van de gebrekkige voorzienbaarheid van de ‘nieuwe regel’, die voor belastingplichtige en haar branchegenoten vergaande financiële gevolgen heeft.

2.39

Door in het geheel voorbij te gaan aan beantwoording van deze, op basis van jurisprudentie van het Hof van Justitie opgeworpen vragen en slechts te verwijzen naar de algemene ex tunc werking van de Halifax-zaak, geeft Gerechtshof Arnhem blijk van een onjuiste rechtsopvatting, althans heeft zij haar beslissing onvoldoende gemotiveerd.

Conclusie derde cassatiemiddel

2.40

Op basis van het bovenstaande concluderen wij dat het naheffen op basis van onbegrensde toepassing van de ex tunc werking van Hof van Justitie-jurisprudentie in dit geval rechtens onjuist is, aangezien het Gerechtshof niet heeft getoetst aan het beginsel van rechtszekerheid. Er kon redelijkerwijs niet van belastingplichtige worden vareist dat hij, gezien genoemde omstandigheden, zijn communautaire rechten en verplichtingen kon kennen. Het Gerechtshof had minimaal dienen te motiveren waarom de ex tunc werking van de Halifax-zaak in deze de toets van de rechtszekerheid zou doorstaan. Wegens deze omissie geeft het oordeel van het Gerechtshof blijk van een onjuiste rechtsopvatting.

3. Proceskosten

De Staat dient te worden veroordeeld in een vergoeding van de proceskosten overeenkomstig het Besluit proceskosten bestuursrecht voor de zowel de bezwaarfase, de beroepsfase bij het Gerechtshof als het beroep in cassatie bij de Hoge Raad der Nederlanden.

Hoogachtend,

Voetnoten

Voetnoten Beroepschrift 26‑10‑2012

Zie HvJ EG 21 februari 2008, Part Service, C-425/08.

Zie de arresten van het HvJ van 26 april 1988, Krucken, C-316/86, Jurispr. p. 2213, punt 22; 1 april 1993, Lageder e.a., C-31/91- C-44/91, Jurispr. p. I-1761, punt 33; 3 december 1998, Belgocodex, C-381/97, jurispr. p. I-8153, punt 26, en HvJ EG 8 juni 2000, Schloßstraße, C- 396/98, Jurispr. p. 1-4279, punt 44.

HvJ EG 13 januari 2004 (C-453/00).

Bijvoorbeeld M.E. van Hilten in de noot bij HR 31 augustus 1998, nr. 33.483, BNB 1998/354. A. van Dongen is in WFR 1999/347 van mening dat fraus legis niet zonder een machtiging op grond van art. 27 Zesde EG-richtlijn toegepast mag worden. H.W.M. van Kesteren (Misbruik van recht in de omzetbelasting, 2004) vindt dat art. 27 Zesde EG-richtlijn niet bedoeld is om rechters monddood te maken. Volgens hem zijn lidstaten juist gehouden misbruik te bestrijden.

Wij verwijzen naar de nota naar aanleiding van het nader verslag, d.d. 20-10-2006, bij wetsvoorstel nummer 30 061 (Wijziging van de Wet op de omzetbelasting 1968 in verband met de aanpak van constructies met betrekking tot (on)roerende zaken alsmede in verband met een aanpassing op enkele onderdelen). Hierin zegt de minister: ‘Mede vanwege het feit dat het in de fiscale wetenschap en de jurisprudentie steeds werd aangenomen dat het objectieve en economische karakter van de omzetbelasting geen ruimte zou laten voor de toepassing van deze rechtsvindingsmethode […]’

Zie o.a. HR 11 september 1991, nr. 27 126, BNB 1991/303.

Conclusie 26‑10‑2012

Inhoudsindicatie

Omzetbelasting; art. 15 Wet OB. Vruchtgebruikconstructie met roerende goederen ten behoeve van scholen in het voortgezet onderwijs. Fraus legis. Betrokkenheid van derde bij samenstel van rechtshandelingen. Vertrouwensbeginsel. In het verleden niet bestrijden van constructie is onvoldoende voor het aannemen van een toezegging van de inspecteur.

Mr. M.E. Van Hilten

Partij(en)

Conclusie van 24 november 2011 inzake:

X1en X2

tegen

Staatssecretaris van Financiën

1. Inleiding

1.1

De aanleiding voor deze procedure wordt gevormd door twee naheffingsaanslagen omzetbelasting. Daarvan is er één — over het tijdvak 1 januari 2000 tot en met 31 maart 2000 — opgelegd aan X2, en één — over het tijdvak 1 april 2000 tot en met 31 december 2003 — aan diens rechtsopvolgster, X11.). Het gaat in de procedure evenwel om een en hetzelfde feitencomplex: een zogenoemde btw-vriendelijke structuur. Ik hanteer in deze conclusie dan ook de term ‘belanghebbende’ voor elk van beide stichtingen. Voor zover de feiten zien op gebeurtenissen voor 1 april 2000 wordt met deze term X2 bedoeld, en voor zover de feiten zien op gebeurtenissen vanaf 1 april 2000 is de term belanghebbende voor X1 gereserveerd.

1.2

Onderwerp van deze procedure is — ik vermeldde dat al — een zogenoemde btw-vriendelijke structuur. Deze structuur hield kort gezegd in dat belanghebbende, bestuurder van een school voor voortgezet onderwijs, roerende investeringsgoederen voor de school aanschafte, deze in vruchtgebruik gaf aan een stichting, en vervolgens van deze stichting (terug)huurde. Op deze manier bewerkstelligde belanghebbende dat zij de op de aanschaf van de goederen drukkende omzetbelasting in aftrek kon brengen (zij het dat op de aan haar berekende huurtermijnen omzetbelasting drukte). Over het vierde kwartaal van 1999 heeft de Inspecteur2. de door belanghebbende ter zake van de in vruchtgebruik gegeven goederen in aftrek gebrachte omzetbelasting nageheven. In de bezwaarfase wordt deze naheffingsaanslag evenwel vernietigd met als motivering dat de Inspecteur vooralsnog ‘geen middelen heeft om de onderhavige structuur te bestrijden’. Na een boekenonderzoek in 2004 heft de Inspecteur vervolgens de omzetbelasting na die belanghebbende in het tijdvak 1 januari 2000 tot en met 31 december 2003 ter zake van in vruchtgebruik gegeven goederen in aftrek had gebracht. Deze naheffingsaanslagen vormen onderwerp van de onderhavige procedure. In geschil is of de vorengeschetste structuur misbruik van recht oplevert en of belanghebbende aan vorenbedoelde uitlating van de Inspecteur dat hij geen middelen had om de structuur te bestrijden, alsmede aan de aanvankelijk over het tijdvak januari 2000 — december 2003 verleende teruggaven, het in rechte te beschermen vertrouwen mocht ontlenen dat niet zou worden nageheven.

1.3

Over misbruik van recht heb ik inmiddels het een en ander geschreven. Ik verwijs naar mijn conclusies van 30 juni 2011, nr. 09/03079, Gemeente Middelharnis, LJN BR4476, NTFR 2011/2084 m.nt. Blank en nr. 10/00786, Gemeente Albrandswaard, LJN BR4525, NTFR 2011/1984 m.nt. Thijssen, mijn conclusies van 14 april 2011, nr. 09/03203, LJN BQ4228, NTFR 2011/1444 m.nt. Van der Laan, nr. 09/03207, LJN BQ4321, V-N 2011/34.9.8, nr. 09/03221, LJN BQ4336, V-N 2011/34.9.9, en nr. 09/03222, LJN BQ4342, V-N 34.9.10, en mijn conclusie van 1 oktober 2009, nr. 08/05317, LJN BK1057, V-N 2009/65.19. In de onderhavige conclusie concentreer ik mij op het vertrouwensbeginsel.

2. De feiten en het geding in feitelijke instanties

2.1

Belanghebbende is een onderwijsinstelling. Zij is bestuurder van onder meer A te Q, een school voor voortgezet onderwijs. Vaststaat dat belanghebbende de aan het verstrekken van onderwijs toe te rekenen omzetbelasting niet in aftrek kan brengen.

2.2

B is op 22 juli 1997 opgericht. Zij was in de periode van 22 juli 1997 tot en met 27 september 2002 gevestigd op het adres van C te R. C heeft het management en de administratie van deze stichting verzorgd.

2.3

In de periode 1 juli 1999 tot en met 1 juni 20023. heeft belanghebbende diverse roerende investeringsgoederen (hierna: de goederen) aangeschaft.4. De daarop drukkende omzetbelasting heeft zij in aftrek gebracht. Om dit recht op aftrek te bewerkstelligen heeft zij met B een aantal samenhangende overeenkomsten gesloten, te weten een vruchtgebruikovereenkomst, een leningovereenkomst en een huurovereenkomst.

2.3.1. Vruchtgebruikovereenkomst

Belanghebbende vestigde ten behoeve van B een vijfjarig vruchtgebruik op de goederen. De vergoeding voor de vestiging van het recht van vruchtgebruik werd bepaald door uit te gaan van een afschrijvingstermijn van twintig jaren en een restwaarde van 10%. De vestiging van het recht van vruchtgebruik op roerende zaken vormt een met omzetbelasting belaste prestatie, ter zake waarvan belanghebbende dan ook omzetbelasting aan B in rekening bracht, die zij vervolgens op aangifte heeft voldaan. In cassatie moet ervan worden uitgegaan dat het vruchtgebruik kon worden verlengd, maar dat dit niet is gebeurd en ook niet werd verwacht.5.

2.3.2. Leningovereenkomst

Ten behoeve van de financiering van het recht van vruchtgebruik sloot belanghebbende met B een leningovereenkomst, waarbij zij B de voor de verkrijging van het vruchtgebruik benodigde gelden leende. Deze lening werd deels afgelost met de teruggaaf van voorbelasting (te weten de over de vergoeding voor het verstrekken van het vruchtgebruik berekende omzetbelasting), die B ontving. Het restant van de schuld werd afgelost met de jaarlijkse huursom die B van belanghebbende ontving;

2.3.3. Huurovereenkomst

B verhuurde de aan haar in vruchtgebruik gegeven goederen voor een periode van vijf jaar aan belanghebbende (terug). B heeft over de huurtermijnen omzetbelasting aan belanghebbende in rekening gebracht. In de huurovereenkomsten is steeds overeengekomen dat:

- —

de huurster (d.w.z. belanghebbende) zelf zorg draagt voor het verkrijgen en behouden van eventueel vereiste vergunningen voor het gebruik van de goederen;

- —

de huurster (d.w.z. belanghebbende) de goederen in goede staat van onderhoud houdt en op haar kosten alle noodzakelijke onderhoud, reparaties en vervanging van onderdelen tijdig door een deskundige doet uitvoeren en dat B ter zake geen enkele verantwoordelijkheid draagt;

- —

de huurster (d.w.z. belanghebbende) de goederen voor haar rekening bij een verzekeringsmaatschappij verzekert tegen alle risico's, dat zij gerechtigd is tot een uitkering van de verzekeringsmaatschappij en dat zij ingeval van een ontoereikende uitkering de meerkosten draagt;

- —

de huurster (d.w.z. belanghebbende) B vrijwaart tegen alle aanspraken van derden op schadevergoeding, die voortvloeien uit of verband houden met (het gebruik van) de goederen;

- —

B niet gehouden is tot vervanging van de goederen, ook niet gedurende de tijd dat door onderhoud of (herstel van) schade geen gebruik van de goederen kan worden gemaakt en dat zij ter zake evenmin aansprakelijk is.

Voorts doen B en belanghebbende in de huurovereenkomst afstand van het recht om, uit welken hoofde dan ook, ontbinding van de huurovereenkomst te vorderen.

2.4

B heeft voor haar medewerking aan de transacties een vergoeding van € 17.500 ontvangen.

2.5

Tot de stukken van het geding behoort een presentatie van belanghebbendes gemachtigde van 3 juli 2001, getiteld ‘BTW besparen bij investeringen in roerende zaken’. In deze presentatie wordt betoogd dat door gebruikmaking van een constructie als de onderhavige 70–80% aan omzetbelasting wordt bespaard. De presentatie beschrijft overigens niet de concrete situatie van belanghebbende, maar geeft een algemene uitleg over het gebruik van de vruchtgebruikconstructie bij scholen die roerende zaken aanschaffen.

2.6

De Belastingdienst/T heeft in 1999 een boekenonderzoek ingesteld bij B. Daarbij is de aanvaardbaarheid onderzocht van de aangiften omzetbelasting over de tijdvakken juli 1997 tot en met november 1998. In het van dit boekenonderzoek opgemaakte rapport is omtrent de bedrijfsactiviteiten van B het volgende vermeld:6.

‘De stichting is opgericht om goede doelen te steunen. De middelen hiervoor wil de stichting verkrijgen door verhuur van roerende zaken waarvan zij het vruchtgebruik heeft. De klanten van de stichting schaffen de roerende zaken die zij nodig hebben aan en vervolgens wordt er een vruchtgebruikovereenkomst ten behoeve van de stichting gevestigd. Op dezelfde dag wordt er een verhuurovereenkomst opgesteld waarmee de klant de zaken weer huurt voor een periode van vijf jaar.

Het geld dat nodig is om de vestiging van het vruchtgebruik te betalen leent de stichting van de klant. Hiervoor wordt een leningsovereenkomst opgemaakt waarin wordt overeengekomen dat de lening in vijf jaar wordt terugbetaald en dat er jaarlijks achteraf rente betaald dient te worden.’

Dit boekenonderzoek heeft geen aanleiding gegeven tot correcties.

2.7

Over het derde kwartaal van 1999 is, aldus punt 2.8 van de nader te melden uitspraak van Hof Arnhem, op verzoek van belanghebbende een teruggaaf van omzetbelasting verleend, die vervolgens is gecorrigeerd door middel van een naheffingsaanslag opgelegd, waartegen door belanghebbende bezwaar is gemaakt.7.

2.8

Belanghebbende heeft over het vierde kwartaal 1999 een verzoek om teruggaaf van omzetbelasting ingediend. Deze teruggaaf is haar verleend, maar is vervolgens bij naheffingsaanslag van 18 februari 2000 gecorrigeerd. Belanghebbende heeft tegen deze naheffingsaanslag bezwaar gemaakt.

2.9

Op 14 maart 2000 heeft op locatie bij A een bespreking plaatsgevonden tussen de Inspecteur en (de gemachtigde van) belanghebbende. In vervolg op deze bespreking bericht belanghebbendes gemachtigde bij brief van 27 maart 2000 de Inspecteur onder meer:

‘Voorts maak ik van de gelegenheid gebruik om de dinsdag j.l.8. gemaakte afspraken hieronder weer te geven:

- —

De toekomstige negatieve aangiften omzetbelasting worden in behandeling genomen en de teruggaven worden uitbetaald, onder voorbehoud van correctie bij later onderzoek. Belanghebbende is zich bewust van het voorlopige karakter van de teruggaaf en zal geen beroep doen op ‘opgewekt vertrouwen’;

- —

U meldt deze casus aan voor het collegiaal overleg cq bij de kennisgroep; (…)’

2.10. Verzoek om teruggaaf derde kwartaal 1999

2.10.1

Met betrekking tot het in punt 2.7 vermelde verzoek om teruggaaf over het derde kwartaal 1999 heeft de Inspecteur bij beschikking van 2 mei 2000 besloten om aan A9. een teruggaaf te verlenen van ƒ 7.175 over het derde kwartaal van 1999. In de beschikking wordt opgemerkt: ‘De teruggaaf wordt verleend onder voorbehoud van correctie bij later onderzoek.’

2.10.2

Bij brief van 4 mei 2000 schrijft belanghebbendes gemachtigde aan de Inspecteur het volgende:

‘Hierbij bevestigen wij de ontvangst van de beschikking d.d. 2 mei 2000 (…) waarin u onze cliënt, A, (…), een teruggaaf omzetbelasting verleent van ƒ 7.175 met betrekking tot het tijdvak 1 juli 1999 tot en met 30 september 1999.

In deze beschikking stelt de Belastingdienst dat deze teruggaaf wordt verleend onder voorbehoud van correctie bij later onderzoek. Hierbij willen wij echter de volgende kanttekening plaatsen.

De Belastingdienst heeft tot teruggaaf van voorgenoemd bedrag besloten na diverse onderlinge correspondentie en gesprekken met cliënt c.q. ondergetekende. Tevens heeft de Belastingdienst op 14 maart 2000 op locatie bij A een onderzoek ter plaatse gehouden, waarbij u de diverse roerende zaken heeft onderzocht, alsmede kopieën van overeenkomsten heeft verkregen en waarbij aan u een uitvoerige toelichting op alle overeenkomsten en facturen is gegeven. Tenslotte hebben wij tijdens deze bespreking een groot aantal vragen van u beantwoord. Daaropvolgend heeft u uitvoerig collegiaal overleg gevoerd en is de casus voorgelegd aan de kennisgroep ‘roerende zaak constructies’ van het Ministerie van Financiën / Belastingdienst.

Wij nemen dan ook aan dat voorgenoemd voorbehoud niet geldt ten aanzien van alle punten die tijdens deze gesprekken, het onderzoek ter plaatse en in de correspondentie aan de orde zijn geweest.’

De Inspecteur heeft op deze brief niet gereageerd.

2.11. Teruggaaf en naheffing vierde kwartaal 1999

De Inspecteur heeft de in 2.8 vermelde naheffingsaanslag over het vierde kwartaal van 1999 bij uitspraak op bezwaar van 23 juni 2000 verminderd met de nageheven teruggaaf ten aanzien van in vruchtgebruik gegeven goederen. In de — aan de uitspraak voorafgaande — motivering van de uitspraak op bezwaar (brief van 6 juni 200010.), zijn onder meer de volgende passages opgenomen:

‘Samenvatting van het verzoek

Uw brief bevat niet de gronden van het verzoek. Maar gelet op de bespreking van 14 maart jl. en uw brief van 27 maart 2000 (…), zijn deze bij mij wel bekend.

U bent van mening dat de constructie, inhoudende de vestiging van het recht op vruchtgebruik van roerende zaken en het terughuren daarvan, leidt tot de verschuldigdheid van omzetbelasting, met als gevolg dat er recht op aftrek ontstaat van de voorbelasting welke drukt op de aankoop van de bedoelde roerende zaken.

(…)

Beoordeling van het verzoek

Met betrekking tot de constructie, die ook wel bekend is onder de naam ‘B -variant’, merk ik op dat ik bij de huidige stand van zaken nog geen middelen heb om deze te bestrijden. Ik sluit niet uit dat dit in de toekomst wel het geval zal zijn.’

2.12. Teruggaven vanaf 2000

De transacties met goederen die vanaf 2000 tussen belanghebbende en B hebben plaatsgevonden, hebben steeds geleid tot teruggaven van omzetbelasting aan belanghebbende.

2.13

In januari 2004 heeft de Inspecteur bij belanghebbende een boekenonderzoek ingesteld. Dit onderzoek heeft zich beperkt tot de beoordeling van de aanvaardbaarheid voor de omzetbelasting van de ‘toegepaste vruchtgebruikconstructies met roerende zaken’ over het tijdvak 1 januari 2000 tot en met 31 december 2003. Van de bevindingen van het onderzoek zijn met dagtekening 4 augustus 2005 twee rapporten opgemaakt.11. Daarin wordt het standpunt ingenomen dat belanghebbende ten onrechte de op de in vruchtgebruik gegeven goederen in aftrek heeft gebracht. In de rapporten is daarover, voor zover van belang, het volgende opgemerkt (blz. 3 (rapport met betrekking tot X2), respectievelijk 4 (rapport met betrekking tot X1)):

‘Uit de feiten en omstandigheden blijkt dat de wil van partijen er in feite steeds op gericht is geweest dat belastingplichtige de roerende zaken aankoopt en een BTW-voordeel verkrijgt in de vorm van aftrek van voorbelasting die het anders niet zou hebben gehad. (…) Aldus hebben partijen dezelfde rechtstoestand geschapen als het geval zou zijn geweest als de onderhavige opeenvolgende rechtshandelingen [MvH: de vestiging van het vruchtgebruik, gevolgd door verhuur] niet zouden zijn verricht. Ik leid hieruit af dat de wil van partijen er juist niet op gericht is geweest enig gebruiksrecht met betrekking tot de roerende zaken aan een ander toe te delen dan aan belastingplichtige zelf. Daaruit volgt dat de door partijen schriftelijk gesloten overeenkomsten van vruchtgebruik, geldlening en verhuur feitelijk tussen partijen geen enkele reële betekenis hebben. Deze overeenkomsten houden slechts schijnhandelingen in. De door partijen gewenste fiscale gevolgen, namelijk aftrek door belastingplichtige van de voorbelasting op de in vruchtgebruik gegeven roerende zaken, behoren daaraan niet verbonden te worden.’

2.14

Conform de in de rapporten getrokken conclusies heeft de Inspecteur bij naheffingsaanslagen van 16 augustus 2005 respectievelijk van 25 augustus 200512. de door belanghebbende in aftrek gebrachte omzetbelasting ter zake van de in vruchtgebruik gegeven goederen van belanghebbende nageheven. De door belanghebbende op aangifte voldane omzetbelasting ter zake van het verstrekken van het vruchtgebruik heeft de Inspecteur met een beroep op artikel 37 van de Wet op de omzetbelasting 1968 (hierna: de Wet) niet op de nageheven belasting in mindering gebracht.

2.15

Na daartegen door belanghebbende gemaakt bezwaar heeft de Inspecteur bij uitspraken op bezwaar de naheffingsaanslagen gehandhaafd.

3. Het geding voor de Rechtbank en het Hof

3.1

Belanghebbende heeft tegen de uitspraken op bezwaar beroep ingesteld bij de Rechtbank Arnhem (hierna: de Rechtbank). Voor de Rechtbank was in geschil of de Inspecteur bij het opleggen van de naheffingsaanslagen heeft gehandeld in strijd met het vertrouwensbeginsel, of de door belanghebbende en B gehanteerde ‘vruchtgebruikconstructie’ misbruik van recht vormt, en zo ja, wat de gevolgen daarvan zijn.

3.2

In het proces-verbaal van het verhandelde ter zitting bij de Rechtbank is opgenomen:

‘In antwoord op vragen van de rechtbank verklaart de gemachtigde van verweerder:

- —

dat het voorbehoud in de brief van 27 maart 2000 zag op de B -constructie en dat dit ook aan de orde is geweest tijdens de bespreking van 14 maart 2000.’

3.3

Met betrekking tot het vertrouwensbeginsel heeft de Rechtbank, voor zover relevant, het volgende overwogen:

‘Eiseres beroept zich primair op opgewekt vertrouwen. Zij wijst er in dat kader op dat de teruggaven steeds zijn verleend terwijl verweerder precies op de hoogte was van de situatie. Eiseres geeft daarbij aan dat de afspraak dat geen beroep zou worden gedaan op opgewekt vertrouwen, welke afspraak is vastgelegd in de brief van 27 maart 2000, is genuanceerd in de brief van 4 mei 2000, omdat verweerder toen precies wist hoe de omstandigheden van dit geval waren en toch teruggaven verleende.

Naar het oordeel van de rechtbank faalt dit beroep op het vertrouwensbeginsel.

Uit de brief van C van 27 maart 2000 volgt dat verweerder en C tijdens de bespreking op 14 maart 2000 hebben afgesproken dat verweerder de teruggaven zou verlenen, maar dat verweerder daarop in de toekomst terug kon komen en dat C dan geen beroep zou doen op opgewekt vertrouwen. Uit de brief van verweerder van 8 juni 200613., waarin de teruggaven voor het derde14. en vierde kwartaal van 1999 worden verleend, volgt voorts zeer duidelijk dat verweerder zich voor de toekomst het recht voorbehield om de vruchtgebruikconstructie alsnog te bestrijden als daartoe mogelijkheden zouden ontstaan. In het licht van de afspraak tussen partijen en het voorbehoud dat verweerder voor de toekomst heeft gemaakt bij de teruggaven voor 1999, kan in redelijkheid geen gerechtvaardigd vertrouwen zijn ontstaan bij C en/of bij eiseres dat verweerder niet meer zou terugkomen op de teruggaven die in de jaren na 1999 zijn verleend. De brief van C van 4 mei 2000 maakt dit niet anders, reeds omdat verweerder tijdens het maken van de afspraak op 14 maart 2000 en tijdens het maken van het voorbehoud op 8 juni 2000 al wist hoe de constructie in elkaar zat. Het verlenen van de teruggaven over de jaren vanaf 2000 is ook onvoldoende voor een ander oordeel, nu de afspraak tussen partijen juist inhield dat deze teruggaven zouden worden verleend, maar dat hieraan geen vertrouwen kon worden ontleend.’

3.4

In haar uitspraken van 23 juli 2009, nr. AWB 06/3908, LJN BJ6867, NTFR 2010/2789 en nr. AWB 06/3906, niet gepubliceerd, heeft de Rechtbank geoordeeld dat belanghebbendes beroep op het vertrouwensbeginsel faalt, dat sprake is van misbruik van recht, dat gelet daarop de genoten aftrek van voorbelasting op de investeringsgoederen ongedaan moet worden gemaakt, en dat hierop niet in mindering komt de omzetbelasting op de huursommen. De Rechtbank heeft het beroep ongegrond verklaard.

3.5

Belanghebbende heeft tegen de uitspraken van de Rechtbank hoger beroep ingesteld bij het Hof Arnhem (hierna: het Hof). Bij het Hof was in geschil of de onderhavige naheffingsaanslagen terecht en tot een juist bedrag zijn opgelegd. Het geschil spitste zich toe op de vraag of zich in casu een geval van misbruik van recht voordoet, hetgeen aan aftrek van voorbelasting door belanghebbende in de weg zou staan, en of het vertrouwensbeginsel in de weg staat aan naheffing. Ter zitting bij het Hof heeft de Inspecteur verklaard dat indien sprake is van misbruik van recht, de naheffingsaanslagen moeten worden verminderd met de aan belanghebbende ter zake van de huur in rekening gebrachte bedragen.

3.6

Het Hof was van oordeel dat de Inspecteur het vertrouwensbeginsel niet heeft geschonden en heeft daartoe het volgende overwogen:

‘4.1.

Belanghebbende heeft betoogd dat door het uitgebreide overleg tussen haar en de Inspecteur, in samenhang met de verleende teruggaven ten aanzien van de in vruchtgebruik gegeven goederen, de Inspecteur bij haar het in rechte te beschermen vertrouwen heeft gewekt dat verleende teruggaven vanaf 2000 definitief waren. Dit betoog faalt. Uit de brief van 27 maart 2000 van C (…) blijkt dat tijdens een bespreking van 14 maart 2000 tussen partijen is afgesproken dat de teruggaven worden uitbetaald onder voorbehoud van correctie bij later onderzoek, dat belanghebbende zich bewust is van het voorlopige karakter van de teruggaven, en dat belanghebbende geen beroep zal doen op opgewekt vertrouwen. Ook in de brief van 2 mei 2000 (…) heeft de Inspecteur opgemerkt dat over het derde kwartaal 1999 teruggaaf wordt verleend onder voorbehoud van correctie bij later onderzoek. Verder heeft de Inspecteur in de brief van 815. juni 2000 (…) opgemerkt dat hij niet uitsluit dat hij in de toekomst wel de middelen heeft om de door belanghebbende opgezette constructie te bestrijden. Met name aan de 14 maart 2000 tussen partijen gemaakte afspraak kan belanghebbende in redelijkheid niet een gerechtvaardigd vertrouwen hebben ontleend dat de Inspecteur niet meer een correctie zou toepassen met betrekking tot de teruggaven die vanaf 2000 zijn verleend. De brief van C van 4 mei 2000 (…), in combinatie met het niet reageren daarop door de Inspecteur en de daadwerkelijk verleende teruggaven, heeft naar het oordeel van het Hof, anders dan belanghebbende betoogt, bij haar onder deze omstandigheden redelijkerwijs niet de indruk kunnen wekken dat de Inspecteur zijn kort tevoren ingenomen (expliciete) standpunt omtrent het voorbehoud van toekomstige correcties, heeft laten varen.’

3.7

Het Hof heeft voorts geoordeeld dat sprake is van misbruik van recht. De stelling van belanghebbende dat het belastingvoordeel pas ontstaat als het vruchtgebruik na ommekomst van vijf jaar vervalt, faalt naar 's Hofs oordeel. Tussen partijen is een vruchtgebruik- en huurperiode overeengekomen van vijf jaren, waarbij — aldus het Hof — op voorhand duidelijk was dat de vruchtgebruik- en huurperiode maximaal vijf jaar zou duren. Dit brengt naar het oordeel van het Hof mee dat het belastingvoordeel reeds vaststond ten tijde van de teruggaaf van voorbelasting. Ook het beroep van belanghebbende dat zij de keuze heeft tussen huren en kopen, kan haar naar het oordeel van het Hof niet baten, nu het uit de onderhavige transacties voortvloeiende voordeel van een geheel andere aard en omvang is dan enkel het financieringsvoordeel dat wordt behaald met de door belanghebbende bedoelde huur van de goederen in plaats van de koop ervan. De vruchtgebruikconstructie zou naar het oordeel van het Hof niet zijn aangegaan als er geen belastingvoordeel te behalen was. Daarbij overweegt het Hof (zie punt 4.4 van de uitspraak) dat de omzetbelastingdruk als gevolg van de toepassing van de vruchtgebruikconstructie met ongeveer 74% is gereduceerd. De door het vruchtgebruik geschapen rechtstoestand nadert naar het oordeel van het Hof zo dicht de rechtstoestand die er was zonder deze constructie, dat het behalen van belastingvoordeel als het wezenlijke, doorslaggevende doel van de vruchtgebruikconstructie moet worden gezien.

3.8

Het Hof heeft bij zijn in één geschrift vervatte uitspraken van 24 augustus 2010, nrs. 09/00269 en 09/00270, LJN BN7069, NTFR 2010/2451 m.nt. Merkx, de hoger beroepen gegrond verklaard, de uitspraken van de Rechtbank vernietigd, de uitspraken van de Inspecteur vernietigd en de naheffingsaanslagen verminderd met de aan belanghebbende in rekening gebrachte omzetbelasting ter zake van de verhuur.

4. Het geding in cassatie

4.1

Belanghebbende heeft tijdig en ook overigens op regelmatige wijze beroep in cassatie ingesteld. Zij heeft drie middelen van cassatie voorgesteld.

4.1.1

In het eerste middel betoogt belanghebbende dat er sprake is van schending, althans verkeerde toepassing van het recht, in het bijzonder van de arresten van het Hof van Justitie (hierna: HvJ)16. van 21 februari 2006, Halifax, C-255/02, BNB 2006/170 m.nt. Bijl, en 21 februari 2008, Part Service, C-425/06, BNB 2009/1 m.nt. Swinkels, en de regels met betrekking tot het leerstuk misbruik van recht, aangezien het Hof het leerstuk misbruik van recht van toepassing acht op een commerciële transactie tussen niet-gelieerde partijen, waarin geen, althans geen onmiddellijk, belastingvoordeel wordt behaald dat in strijd is met doel en strekking van de Wet en de (Zesde) Richtlijn17., en waarbij enig belastingvoordeel niet het wezenlijke doel is van de betreffende transactie. Dit betekent dat niet aan de cumulatieve vereisten voor toepassing van het leerstuk van misbruik van recht wordt voldaan. 's Hofs uitspraak kan mitsdien niet in stand blijven.

4.1.2

In het tweede middel betoogt belanghebbende dat het recht is geschonden, althans verkeerd is toegepast, doordat het Hof het in de jurisprudentie van de Hoge Raad ontwikkelde uitgangspunt dat een belastingplichtige vertrouwen kan ontlenen aan een standpunt van de inspecteur, wanneer dit standpunt is gebaseerd op alle relevante feiten en omstandigheden van het geval, niet toepast.

4.1.3

In het derde middel voert belanghebbende aan dat sprake is van schending, althans verkeerde toepassing van het recht, doordat het Hof de ex tunc werking van de uitspraak van het HvJ in de Halifax-zaak niet heeft getoetst aan het rechtszekerheidsbeginsel, althans, zo het dat gedaan heeft, daarvoor geen motivering heeft gegeven. Uit het arrest Halifax volgt, aldus belanghebbende, dat het aan de lidstaten is om te bepalen onder welke voorwaarden de btw door de schatkist kan worden nagevorderd, waarbij de grenzen die voorvloeien uit het gemeenschapsrecht moeten worden gerespecteerd. Dit betekent dat het Hof had moeten toetsen aan het beginsel van rechtszekerheid. Met het arrest Halifax werd pas duidelijk dat het beginsel van misbruik van recht toepassing zou kunnen vinden in de omzetbelasting. De introductie van een nieuw rechtsbeginsel door het HvJ zeven jaar na de transactie in geschil is vergelijkbaar met een nieuw gemeenschapsbesluit. Nieuw gemeenschapsrecht heeft — uitzonderingen daargelaten — geen terugwerkende kracht. Er kan niet van belanghebbende worden vereist dat zij haar communautaire rechten en verplichtingen kon kennen.

4.2

De Staatssecretaris van Financiën heeft een verweerschrift ingediend. Belanghebbende heeft geen gebruik gemaakt van de aan haar geboden mogelijkheid om een conclusie van repliek in te dienen.

5. Misbruik van recht en ex tunc werking van jurisprudentie van het HvJ (eerste en derde middel)

5.1

In deze conclusie zal ik met name het tweede cassatiemiddel nader onderzoeken. Wat betreft het eerste en het derde cassatiemiddel volsta ik met enkele opmerkingen (de punten 5.2 tot en met 5.5) en verwijs ik verder naar mijn beschouwingen over het onderwerp misbruik van recht in mijn conclusies van 30 juni 2011, nr. 09/03079, Gemeente Middelharnis, LJN BR4476, NTFR 2011/2084 m.nt. Blank en nr. 10/00786, Gemeente Albrandswaard, LJN BR4525, NTFR 2011/1984 m.nt. Thijssen, mijn conclusies van 14 april 2011, nr. 09/03203, LJN BQ4228, NTFR 2011/1444 m.nt. Van der Laan, nr. 09/03207, LJN BQ4321, V-N 2011/34.9.8, nr. 09/03221, LJN BQ4336, V-N 2011/34.9.9, en nr. 09/03222, LJN BQ4342, V-N 34.9.10, en mijn conclusie van 1 oktober 2009, nr. 08/05317, LJN BK1057, V-N 2009/65.19.

5.2

Ik heb in mijn conclusies in de zaken van de gemeente Middelharnis en de gemeente Albrandswaard onder meer betoogd dat de door die gemeenten ingenomen stelling dat Hof 's‑Gravenhage (in die procedures) ten onrechte misbruik van recht had aangenomen, omdat de feiten van die zaken zich voordeden voordat het beginsel misbruik van recht in het arrest Halifax wat betreft de omzetbelasting nader gestalte kreeg, geen doel treft, omdat het beginsel misbruik van recht reeds geruime tijd vóór de in die procedures in geding zijnde tijdvakken bestond. Ik wees daarbij op de arresten van het HvJ van 12 mei 1998, Kefalas, C-367/96, NJ 1999/239, van 23 maart 2000, Diamantis, C-373/97, NJ 2000/531 en van 14 december 2000, Emsland-Stärke, C-110/99, BNB 2003/169 m.nt. Weber en de daarin genoemde oudere jurisprudentie van het HvJ. Daarbij komt dat het HvJ zijn ‘misbruikarresten’ niet in de tijd heeft beperkt, zodat deze ex-tunc werking hebben.18. Dit betoog geldt ook voor de thans voorliggende zaak en kan als hier ingelast worden beschouwd. Hiermee faalt het derde middel van belanghebbende.

5.3

Wat betreft het eerste middel heeft, kort gezegd en onder verwijzing naar vorenvermelde conclusies, het volgende te gelden.

5.4

Het HvJ heeft in zijn arrest van 22 december 2010, Weald Leasing Ltd, C-103/09, BNB 2011/203 m.nt. Swinkels, voor recht verklaard:

‘Wanneer een onderneming ervoor kiest bedrijfsmiddelen als die welke in het hoofdgeding aan de orde zijn, te leasen in plaats van deze bedrijfsmiddelen rechtstreeks te verwerven, leidt dit niet tot een belastingvoordeel dat wordt toegekend in strijd met het doel dat door de relevante bepalingen van de Zesde richtlijn (77/388/EEG) van de Raad van 17 mei 1977 betreffende de harmonisatie van de wetgevingen der lidstaten inzake omzetbelasting — Gemeenschappelijk stelsel van belasting over de toegevoegde waarde: uniforme grondslag, zoals gewijzigd bij richtlijn 95/7/EG van de Raad van 10 april 1995, en van de nationale wettelijke regeling tot omzetting van deze richtlijn wordt nagestreefd, op voorwaarde dat de contractvoorwaarden inzake deze leasingtransacties, in het bijzonder die met betrekking tot de vaststelling van de leasevergoeding, overeenstemmen met normale marktvoorwaarden en de betrokkenheid van een derde intermediair bij die transacties niet ertoe leidt dat de toepassing van die bepalingen wordt verhinderd, hetgeen de verwijzende rechter moet nagaan. In dit verband is niet van belang dat deze onderneming in de context van haar normale handelstransacties geen leasingactiviteiten uitoefent.’

5.5

Het lijkt me in onderhavig geval duidelijk dat er een belastingvoordeel als bedoeld in het arrest Weald Leasing ontstaat, uiterlijk bij het beëindigen van het vruchtgebruik. Ik wijs er in dit verband op dat het Hof heeft overwogen dat belanghebbende de omzetbelastingdruk ter zake van de aangeschafte roerende zaken met ongeveer 74% heeft gereduceerd (zie punt 4.4 van de uitspraak). Het Hof heeft evenwel niet vastgesteld of deze verminderde belastingdruk is veroorzaakt door een te lage huurprijs en/of een te lage prijs voor de verlening van het vruchtgebruik, of dat de verminderde belastingdruk pas is veroorzaakt door het beëindigen van het vruchtgebruik en de verhuur na vijf jaar. Het Hof heeft dus niet vastgesteld in hoeverre de contractsvoorwaarden van het vestigen van vruchtgebruik tussen belanghebbende en B overeenstemmen met normale marktvoorwaarden. De beoordeling of de contractsvoorwaarden van de verschillende contracten (vruchtgebruik, huur en lening) overeenstemmen met normale marktvoorwaarden, is mijns inziens een kwestie die een onderzoek van feitelijk aard vergt, waarvoor in cassatie geen plaats is. Mij dunkt dat derhalve verwijzing dient te volgen.

6. Ambtshalve (tussen)opmerking

6.1

Bij lezing van de stukken valt op dat belanghebbende en de Inspecteur kennelijk de afspraak hebben gemaakt dat de Inspecteur teruggaven omzetbelasting zal verlenen onder voorbehoud van correctie bij later onderzoek en dat belanghebbende zich — bewust van het voorlopige karakter van de teruggaven — niet op het vertrouwensbeginsel zal beroepen. Ik verwijs naar de brief van belanghebbende van 27 maart 2000, waarvan ik de relevante passage in punt 2.9 heb geciteerd. Ik begrijp dit aldus dat belanghebbende hiermee aangeeft dat zij eventuele correcties op (vanaf 2000)19. verleende teruggaven niet met een beroep op gewekt vertrouwen zal bestrijden.

6.2

Naar aanleiding van de over het derde kwartaal van 1999 verleende teruggaaf plaatst belanghebbende bij brief van 4 mei 2000 (aangehaald in punt 2.10.2) een kanttekening bij het ‘onder voorbehoud van correctie bij later onderzoek’ verlenen van de teruggaaf. Zij geeft aan ervan uit te gaan dat ‘voorgenoemd voorbehoud’ niet geldt voor alle punten die op 14 maart 2000 waren besproken en/of waarover is gecorrespondeerd. De vraag is wat de reikwijdte van deze kanttekening is. Uit de context, het verlenen van teruggaaf over het derde kwartaal 1999, en de tekst van de brief — belanghebbende refereert daarin immers aan het voorbehoud bij ‘deze teruggaaf’ en spreekt over ‘teruggaaf van voorgenoemd bedrag’ — volgt dat belanghebbende met haar kanttekening bij het ‘vorengenoemd voorbehoud’ doelt op het voorbehoud dat de Inspecteur heeft gemaakt bij de concrete teruggaaf over het derde kwartaal 1999. Uitgaande van de juistheid van deze gevolgtrekking, heeft belanghebbende mijns inziens groot gelijk. Het kan niet zo zijn dat de Inspecteur een openstaand verzoek om teruggaaf waarover hem alle ins en outs zijn verteld, en dat hij zelf heeft kunnen onderzoeken (uit de brief van 4 mei 2000 leid ik af dat de Inspecteur bij de bespreking op 14 maart 2000 onderliggende overeenkomsten en facturen heeft gezien), kan inwilligen onder het voorbehoud van correctie bij later onderzoek. Hij heeft immers al onderzocht en heeft op basis van de hem verstrekte — en door hem beoordeelde — gegevens besloten teruggaaf te verlenen. Het maken van een voorbehoud bij een dergelijke onderzochte teruggaaf past dan niet meer.

6.3

Overigens merk ik op dat de Inspecteur ook niet meer is teruggekomen op de over 1999 verleende teruggaven. Ten tijde van het opmaken van het controlerapport van het in 2004 verrichte onderzoek was de naheffingstermijn voor deze teruggaven trouwens ook verstreken.

6.4

Uitgaande van de in 6.2 gegeven lezing van de brief van 4 mei 2000, wordt met deze brief niet afgedaan aan de brief die belanghebbende op 27 maart 2000 (kennelijk20.) naar aanleiding van de bespreking op 14 maart 2000 heeft gestuurd en waarin uitdrukkelijk als afspraak is weergegeven dat belanghebbende geen beroep zal doen op het vertrouwensbeginsel met betrekking tot te verlenen teruggaven over ‘toekomstige’ tijdvakken (hetgeen ik opvat als ‘tijdvakken vanaf 1 januari 2000’, zie ook punt 6.1 hiervoor).

6.5

Gezien de vaste jurisprudentie21. dat aan het enkele verstrekken van teruggaven op zich niet het vertrouwen kan worden ontleend dat niet zal worden nageheven (zie ook onderdeel 7.3 hierna), lijkt het mij dat de in de in de brief van 27 maart 2000 weergegeven afspraak méér zit dan die enkele teruggaven. Anders gezegd: vaste jurisprudentie noopte de Inspecteur niet tot het maken van het voorbehoud van later onderzoek (ook zonder dat voorbehoud kunnen verleende teruggaven — waarnaar geen onderzoek heeft plaatsgevonden — worden nageheven) en noodzaakte belanghebbende niet om af te zien van een beroep op het vertrouwensbeginsel (voor een beroep op het vertrouwensbeginsel is meer nodig dan de enkele teruggaaf). Het lijkt er dus op dat de Inspecteur en belanghebbende, met inaanmerkingneming van de toegepaste structuur hebben afgesproken dat de Inspecteur zou mogen naheffen (over ‘toekomstige’ tijdvakken), en dat belanghebbende dan geen beroep zou doen op het vertrouwensbeginsel. Wat er zij van de inhoud c.q. geldigheid van deze afspraak (mag een inspecteur überhaupt, op de hoogte zijnde van alle omstandigheden van het geval, voor de toekomst afspreken dat hij voorwaardelijk teruggaaf verleent en daarmee de belastingplichtige als het ware laten ‘bungelen’), belanghebbende lijkt deze afspraak niet gestand te doen door zich toch op het vertrouwensbeginsel te beroepen.

6.6

De vraag is of dat zo(maar) kan, en of zulks tot gevolg zou moeten hebben dat aan toetsing van het vertrouwensbeginsel niet wordt toegekomen omdat de gemaakte afspraak dat belet. In de procedure voor het Hof betoogt de Inspecteur uitdrukkelijk dat gemaakte afspraken niet eenzijdig kunnen worden opgezegd.22. Belanghebbende weerspreekt overigens — zij het in een eerdere fase van de procedure23. — dat hiervan sprake is en voert daartoe aan dat met de brief van 6 juni 2000 (zie punt 2.11) gemaakte afspraken zijn beëindigd. Het Hof gaat in zijn uitspraak hier niet op in en toetst dus blijkbaar niet of een tussen de Inspecteur en belanghebbende gemaakte afspraak (dat onder voorbehoud wordt teruggegeven en geen beroep op het vertrouwensbeginsel wordt gedaan) eraan in de weg staat dat aan een inhoudelijke beoordeling van het vertrouwensbeginsel wordt toegekomen. Dat zou kunnen betekenen dat het Hof van oordeel is dat de afspraken tussen belanghebbende en de Inspecteur omtrent het inroepen van het vertrouwensbeginsel zijn vervallen, maar ook dat het Hof meent dat een afspraak als hier bedoeld niet geldig kan zijn, of dat het Hof deze voorvraag in het geheel niet heeft gezien. Hoe dit ook zij, de uitspraak van het Hof is op dit punt niet voldoende gemotiveerd.

6.7

Of dit gevolgen heeft voor de beantwoording van de vraag of 's Hofs uitspraak gecasseerd moet worden, hangt af van het antwoord op de vraag of — los van eventuele afspraken — het vertrouwensbeginsel in de weg staat aan naheffing. Indien wordt geconcludeerd dat niet met succes een beroep kan worden gedaan op het vertrouwensbeginsel, komt aan het hier geconstateerde motiveringsgebrek geen betekenis toe. Indien echter tot de slotsom zou worden gekomen dat belanghebbende zich terecht beroept op het vertrouwensbeginsel, dan dient — na verwijzing — te worden bezien of er tussen de Inspecteur en belanghebbende een afspraak (be)staat.

6.8

Bij de hierna volgende bespreking van het vertrouwensbeginsel ga ik uit van de veronderstelling dat er geen geldende afspraken tussen de Inspecteur en belanghebbende bestaan die een succesvol beroep op het vertrouwensbeginsel belemmeren.

7. Vertrouwensbeginsel (tweede middel)

7.1. Uitgangspunt

7.1.1

Bij de hierna volgende bespreking van het vertrouwensbeginsel neem ik als uitgangspunt dat de Inspecteur uiterlijk vanaf 14 maart 2000 — de dag waarop belanghebbende en de Inspecteur hebben gesproken over wat ik maar kortweg zal omschrijven als de ‘B -variant’ — op de hoogte was van de structuur en de concrete toepassing daarvan door belanghebbende. Partijen lijken hier overigens ook vanuit te gaan.24.

7.1.2

Het boekenonderzoek in 2004 heeft, daarvan uitgaande, de Inspecteur niets nieuws kunnen leren over de gehanteerde structuur. Ik ga ervan uit dat de Inspecteur het boekenonderzoek misschien nog nodig had om de juiste bedragen vast te stellen, maar dat hij ook zonder boekenonderzoek wist of had kunnen weten dat de vanaf 2000 verleende teruggaven grotendeels hun oorzaak vonden in de ‘B -variant’. Zowel bij het maken van de afspraken als ten tijde van het verlenen van de thans in geschil zijnde teruggaven wist de Inspecteur derhalve van de hoed en de rand met betrekking tot de gehanteerde structuur (of had hij van de hoed en de rand moeten weten).

7.2. Europees en nationaal vertrouwen

7.2.1

Het is vaste jurisprudentie van het HvJ dat het vertrouwensbeginsel deel uitmaakt van de communautaire rechtsorde en door de lidstaten in de uitoefening van de hun door Europese richtlijnen verleende bevoegdheden moeten worden nageleefd. Ik verwijs in dit verband bijvoorbeeld naar de arresten van het HvJ van 26 april 1988, Krücken, 316/86, punt 22, van 1 april 1993, SpA Alois Lageder, gevoegde zaken C-31/91 tot en met C-44/91, punt 33, van 3 december 1998, Belgocodex, C-381/97, BNB 1999/29 m.nt. Van Hilten, punt 26 en van 8 juni 2000, Schloßstraße, C-396/98, V-N 2000/44.21, punt 44). Maar ook valt te verwijzen naar het arrest van 14 september 2006, Elmeka, gevoegde zaken C-181/04 tot en met C-183/04, V-N 2006/49.19. Daarin overwoog het HvJ (met mijn cursivering):

- ‘31.

Volgens vaste rechtspraak van het Hof maken het vertrouwensbeginsel en het rechtszekerheidsbeginsel deel uit van de communautaire rechtsorde. Uit dien hoofde moeten zij in acht worden genomen (…) door de lidstaten bij de uitoefening van de hun door de gemeenschapsrichtlijnen verleende bevoegdheden (…). Hieruit volgt dat de nationale instanties het vertrouwensbeginsel jegens de marktdeelnemers in acht moeten nemen.

- 32.

Met betrekking tot het beginsel van bescherming van het gewettigd vertrouwen (…), moet in de eerste plaats worden uitgemaakt of de handelingen van de administratieve instanties bij de voorzichtige en bezonnen marktdeelnemer een redelijk vertrouwen hebben gewekt (zie in deze zin arresten van 10 december 1975, Union nationale des coopératives agricoles de céréales e.a./Commissie en Raad, 95/74–98/74, 15/75 en 100/75, Jurispr. blz. 1615, punten 43–45, en 1 februari 1978, Lührs, 78/77, Jurispr. blz. 169, punt 6). Indien deze vraag bevestigend wordt beantwoord, moet in de tweede plaats worden nagegaan of dit vertrouwen gewettigd is.

- 33.

Zoals in de verwijzingsbeslissingen is uiteengezet, heeft Elmeka in casu aan de belastingdienst van Piraeus gevraagd of zij in het kader van de bevoorrading van schepen, op grond van artikel 22 van wet nr. 1642/1986 vrijgesteld was van btw, en zo ja, volgens welke procedure. Deze dienst heeft haar geantwoord dat overeenkomstig het genoemde artikel 22, sub c en d, de cognossementen van btw waren vrijgesteld.

- 34.

(…)

- 35.

In dit verband staat het aan de nationale rechter om te onderzoeken of Elmeka, (…), redelijkerwijze kon aannemen dat de belastingdienst van Piraeus bevoegd was om zich uit te spreken over de toepassing van de vrijstelling van haar activiteiten.

- 36.

Gelet op het voorgaande moet op de derde vraag worden geantwoord dat in het kader van het gemeenschappelijke stelsel van btw de nationale belastingdiensten het vertrouwensbeginsel in acht moeten nemen. Het staat aan de verwijzende rechter om te beoordelen of in de omstandigheden van de hoofdgedingen de belastingplichtige redelijkerwijze kon aannemen dat de betrokken beschikking door een bevoegde instantie was gegeven.’

7.2.2

Uit het arrest Elmeka valt af te leiden dat de nationale instanties, mits bevoegd tot het nemen van beslissingen op het ‘vertrouwen-wekkende’ terrein, met hun uitlatingen bij ‘voorzichtige en bezonnen’ belastingplichtigen vertrouwen kunnen wekken dat op grond van het Europese recht beschermd moet worden.

7.2.3

Zoals ik reeds betoogde in mijn oratie van 20 februari 199825. meen ik dat met betrekking tot de — op Europese richtlijnen gebaseerde — omzetbelasting de in het nationale recht ontwikkelde criteria waaronder vertrouwen van een belastingplichtige gehonoreerd moet worden, van toepassing moet worden geacht. Door de verplichte omzetting van richtlijnen in nationaal recht bereikt het Europese recht de belastingplichtige via de ‘buffer’ van de nationale wet en het nationale recht. Dit brengt naar mijn mening met zich dat de nationale belastingdienst in deze gevallen gebonden is aan het vertrouwensbeginsel zoals zich dat in het nationale belastingrecht heeft ontwikkeld, bijvoorbeeld ten aanzien van toezeggingen. Het karakter van richtlijnen brengt dat mijns inziens met zich mee. Het arrest Elmeka wijst niet in een andere richting, hooguit kan gezegd worden dat het HvJ in dit arrest enige randvoorwaarden formuleert — het moet gaan om een bezonnen marktdeelnemer en een bevoegde autoriteit die de uitlatingen doet. Deze randvoorwaarden vinden wij ook terug in de Nederlandse rechtspraak op het gebied van het vertrouwensbeginsel.26. Uitgangspunt in het navolgende is dan ook het vertrouwensbeginsel, zoals dat in Nederland in de jurisprudentie is ontwikkeld.

7.3. Teruggaven zonder onderzoek

7.3.1

Al eerder (zie punt 6.5) gaf ik aan dat het enkele honoreren van verzoeken om teruggaaf volgens vaste jurisprudentie geen in rechte te beschermen vertrouwen wekt. Zo overwoog de Tariefcommissie in haar uitspraak van 10 maart 1959, nr. 8520 O, BNB 1959/251 m.nt. Tuk al dat ‘van algemene bekendheid is, dat de verzoeken om teruggaaf ter inspectie in het belang van het bedrijfsleven zo snel mogelijk worden afgedaan zonder diepgaand onderzoek naar de juistheid van de gevraagde bedragen en dat de controlerende ambtenaren bij de periodieke controle deze verzoeken alsnog in de controle betrekken, hetgeen kan leiden tot navordering’ en dat bij de betrokkene ‘dus redelijkerwijs niet het vertrouwen kan hebben bestaan dat de door haar gevraagde maximale teruggaven na de aanvankelijke toekenning onherroepelijk zouden vaststaan’.

7.3.2

Uit (latere) jurisprudentie van de Hoge Raad volgt ook dat het enkele feit dat een gevraagde teruggaaf wordt verleend, niet voldoende is voor het vertrouwen dat op deze teruggaaf niet zal worden teruggekomen.27. Daarvoor is meer nodig. Bijvoorbeeld de omstandigheid dat de belastingplichtige ervan uit mocht gaan dat de teruggave niet zonder onderzoek was verleend. Ik citeer in dit verband uit het arrest van de Hoge Raad van 14 juni 1989, nr. 25190, BNB 1989/271 m.nt. Scheltens:28.

‘4.4.