A.W. Hofman, ‘Tussenhoudsterperikelen in de liquidatieverliesregeling’, WFR 2006/1344.

HR, 28-09-2018, nr. 16/05706

ECLI:NL:HR:2018:1791, Cassatie: (Gedeeltelijke) vernietiging en zelf afgedaan, Conclusie: Contrair, Conclusie: Contrair

- Instantie

Hoge Raad

- Datum

28-09-2018

- Zaaknummer

16/05706

- Vakgebied(en)

Belastingrecht algemeen (V)

- Brondocumenten en formele relaties

ECLI:NL:HR:2018:1791, Uitspraak, Hoge Raad, 28‑09‑2018; (Cassatie)

In cassatie op: ECLI:NL:GHSHE:2016:4707, (Gedeeltelijke) vernietiging en zelf afgedaan

Conclusie: ECLI:NL:PHR:2017:456, Contrair

Beroepschrift, Hoge Raad, 18‑05‑2017

ECLI:NL:PHR:2017:456, Conclusie, Hoge Raad (Parket), 18‑05‑2017

Arrest Hoge Raad: ECLI:NL:HR:2018:1791, Contrair

- Vindplaatsen

V-N 2018/53.11 met annotatie van Redactie

NLF 2018/2219 met annotatie van Roland Brandsma

BNB 2018/205 met annotatie van R.J. DE VRIES

FED 2018/172 met annotatie van F. Boulogne

Belastingadvies 2018/23-24.5

NTFR 2018/2249 met annotatie van Mr. dr. W.R. Kooiman

NLF 2017/2014 met annotatie van Roland Brandsma

V-N 2017/41.16 met annotatie van Redactie

NTFR 2017/1700 met annotatie van Dr. W. Bruins Slot

Uitspraak 28‑09‑2018

Partij(en)

28 september 2018

nr. 16/05706

Arrest

gewezen op het beroep in cassatie van [X] B.V. te [Z] (hierna: belanghebbende) tegen de uitspraak van het Gerechtshof ’s-Hertogenbosch van 20 oktober 2016, nr. 15/00032, op het hoger beroep van belanghebbende tegen een uitspraak van de Rechtbank Zeeland-West-Brabant (nr. AWB 13/1357) betreffende de ten aanzien van belanghebbende voor het boekjaar 1 juli 2008 tot en met 30 juni 2009 gegeven beschikking als bedoeld in artikel 20b, lid 1, van de Wet op de vennootschapsbelasting 1969. De uitspraak van het Hof is aan dit arrest gehecht.

1. Geding in cassatie

Belanghebbende heeft tegen ’s Hofs uitspraak beroep in cassatie ingesteld. Het beroepschrift in cassatie is aan dit arrest gehecht en maakt daarvan deel uit.

De Staatssecretaris van Financiën heeft een verweerschrift ingediend.

De Advocaat-Generaal P.J. Wattel heeft op 18 mei 2017 geconcludeerd tot ongegrondverklaring van het beroep in cassatie (ECLI:NL:PHR:2017:456).

Belanghebbende heeft schriftelijk op de conclusie gereageerd.

2. Beoordeling van het middel

2.1.

In cassatie kan van het volgende worden uitgegaan.

2.1.1.

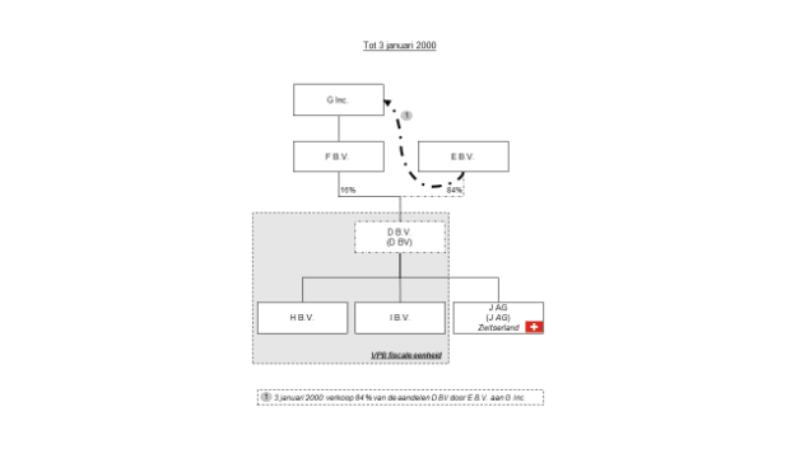

Belanghebbende maakt deel uit van de [A]‑groep (hierna: de Groep). Tophoudster van de Groep is [G] Inc. (hierna: de tophoudster). Tot de Groep behoort voorts [F] B.V. (hierna: [F]), waarvan het aandelenkapitaal onmiddellijk wordt gehouden door de tophoudster.

2.1.2.

Vanaf 3 januari 2000 hielden de tophoudster en [F] tezamen 100 percent van het aandelenkapitaal van [D] B.V. (hierna: de tussenhoudster).

2.1.3.

De tussenhoudster hield op 3 januari 2000 onder meer 100 percent van de aandelen in [J] AG (hierna: de AG). De AG is feitelijk in Zwitserland gevestigd.

2.1.4.

De tussenhoudster heeft haar aandelenbelang in de AG, sinds de verkrijging daarvan, steeds gewaardeerd op de historische kostprijs. Die historische kostprijs bedraagt € 104.722.486.

2.1.5.

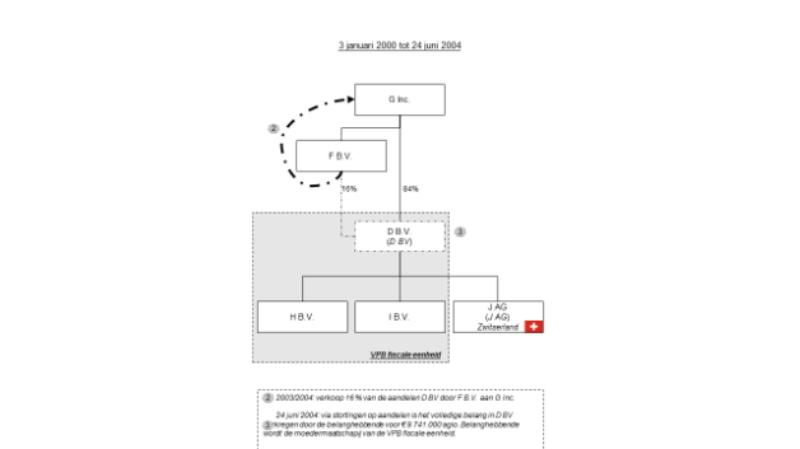

De Groep heeft in het boekjaar 2003/2004 besloten tot een reorganisatie. Als gevolg daarvan heeft belanghebbende uiteindelijk op 24 juni 2004, door middel van stortingen op aandelen, het gehele aandelenbelang in de tussenhoudster verkregen.

2.1.6.

Belanghebbende vormde met ingang van 24 juni 2004 een fiscale eenheid in de zin van artikel 15 van de Wet op de vennootschapsbelasting 1969 (tekst voor het onderhavige boekjaar; hierna: de Wet) met onder meer de tussenhoudster (hierna: de fiscale eenheid). De AG maakte geen deel uit van de fiscale eenheid. Als moedermaatschappij van de fiscale eenheid heeft belanghebbende het aandelenbelang in de AG - zoals de tussenhoudster voordien deed (zie hiervoor in 2.1.4) – steeds gewaardeerd op de historische kostprijs van € 104.722.486.

2.1.7.

De aandelen in de AG zijn in de loop van de tijd in waarde gedaald. Die waardedaling heeft in haar geheel plaatsgevonden vóór de verkrijging van de deelneming in de tussenhoudster door belanghebbende op 24 juni 2004.

2.1.8.

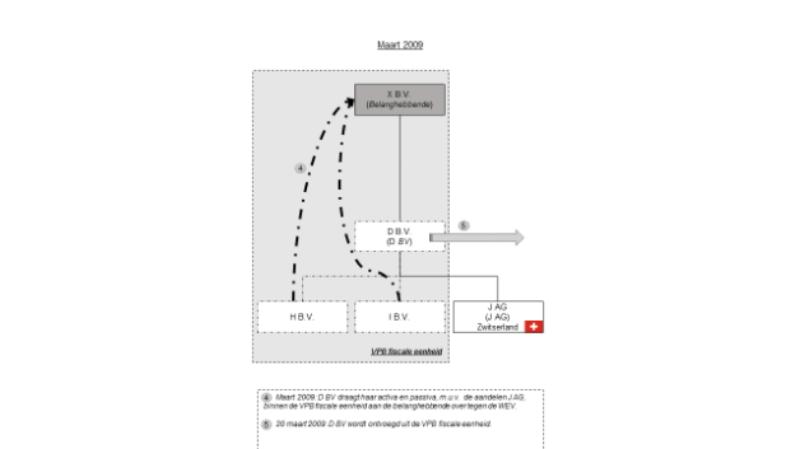

In maart 2009 heeft de tussenhoudster haar activa en passiva binnen de fiscale eenheid overgedragen aan belanghebbende. De aandelen in de AG zijn niet overgedragen.

2.1.9.

De tussenhoudster is op 20 maart 2009 op verzoek ontvoegd uit de fiscale eenheid. De balans van de tussenhoudster na ontvoeging kan als volgt vereenvoudigd worden weergegeven:

Activa | Passiva | ||

De AG | € 104.722.486 | Eigen vermogen | € 119.122.194 |

Liquide middelen | € 14.399.705 | ||

Totaal | € 119.122.194 | Totaal | € 119.122.194 |

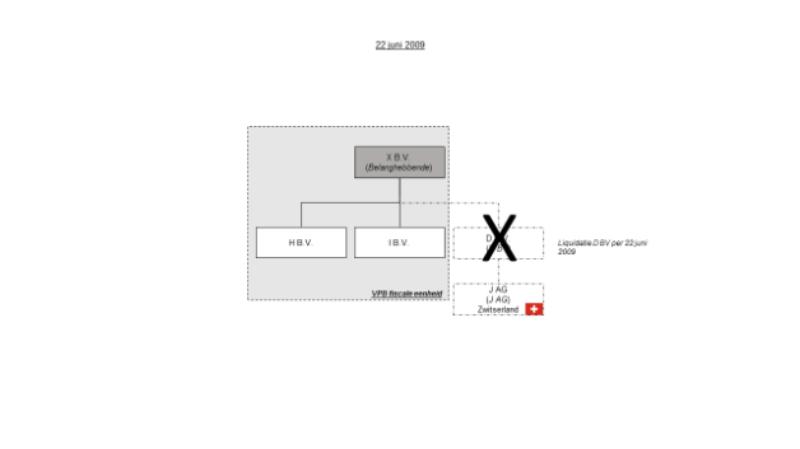

2.1.10.

De tussenhoudster is op 22 juni 2009 geliquideerd. De liquidatie-uitkering aan belanghebbende beliep € 24.913.847. Zij bestond uit (i) de deelneming in de AG, met een waarde van € 10.514.142, en (ii) liquide middelen tot een bedrag van € 14.399.705.

2.1.11.

Belanghebbende heeft voor het onderhavige boekjaar aangifte voor de vennootschapsbelasting gedaan van een belastbare winst van negatief € 95.937.033. Zij heeft daarbij ter zake van de liquidatie van de tussenhoudster een liquidatieverlies als bedoeld in artikel 13d, lid 1, van de Wet in aanmerking genomen van € 94.208.347.

Belanghebbende heeft zich op het standpunt gesteld dat het door haar voor de deelneming in de tussenhoudster opgeofferde bedrag als bedoeld in artikel 13d, lid 2, van de Wet € 119.122.194 bedraagt. Het door haar in aanmerking genomen liquidatieverlies is het verschil tussen het opgeofferde bedrag (€ 119.122.194) en de liquidatie‑uitkering (€ 24.913.847).

2.1.12.

De Inspecteur heeft het hiervoor in 2.1.11 genoemde liquidatieverlies buiten aanmerking gelaten. Hij heeft aan belanghebbende voor het onderhavige boekjaar een aanslag in de vennootschapsbelasting opgelegd van nihil. De Inspecteur heeft bij gelijktijdig gegeven beschikking het verlies van belanghebbende van het onderhavige boekjaar vastgesteld op € 1.728.686.

2.2.

Voor het Hof was in geschil het antwoord op de vraag of de Inspecteur het liquidatieverlies terecht niet in aanmerking heeft genomen.

2.3.1.

Het Hof heeft in de eerste plaats geoordeeld dat het opgeofferde bedrag dient te worden gesteld op € 119.122.194. Het heeft daartoe overwogen dat goed koopmansgebruik niet verplicht tot het afwaarderen van een deelneming die structureel in waarde is gedaald. Het Hof verwijst in dit verband onder meer naar rechtsoverweging 3.4.3 van het arrest van de Hoge Raad van 28 maart 2014, nr. 13/02818, ECLI:NL:HR:2014:684, BNB 2014/119 (hierna: het arrest BNB 2014/119). Daaruit heeft het Hof afgeleid dat het in overeenstemming is met goed koopmansgebruik dat de tussenhoudster, en nadien belanghebbende, hun aandelenbelang in de AG steeds hebben gewaardeerd op de historische kostprijs. Het Hof heeft voorts geoordeeld dat de terminologie “eigen vermogen van die dochtermaatschappij” als bedoeld in artikel 13d, lid 8, van de Wet moet worden opgevat als het fiscaal eigen vermogen van de tussenhoudster. Dit een en ander heeft naar ’s Hofs oordeel tot gevolg - mede met inachtneming van hetgeen is bepaald in artikel 15aj, leden 5 en 6, en artikel 13d, lid 8, van de Wet - dat het eigen vermogen van de tussenhoudster als bedoeld in artikel 13d, lid 8, van de Wet moet worden bepaald aan de hand van de hiervoor in 2.1.9 weergegeven fiscale balans. Blijkens die fiscale balans is het eigen vermogen van de tussenhoudster € 119.122.194. Daarom dient het opgeofferde bedrag eveneens te worden gesteld op € 119.122.194, aldus het Hof.

2.3.2.

Het Hof heeft vervolgens geoordeeld dat moet worden bepaald of, en zo ja, tot welk bedrag, de deelneming in de AG in de periode van 24 juni 2004 tot en met 22 juni 2009 “in waarde is gedaald” in de zin van artikel 13d, lid 4, van de Wet. Het Hof is daarbij ervan uitgegaan dat met ‘waarde’ wordt bedoeld de waarde in het economische verkeer. Aangezien de waardedaling van de deelneming in de AG heeft plaatsgevonden vóór de verkrijging door belanghebbende van de aandelen in de tussenhoudster op 24 juni 2004, is de deelneming in de AG naar ’s Hofs oordeel gedurende de relevante periode niet in waarde gedaald. Hierdoor heeft, aldus het Hof, een grammaticale toepassing van artikel 13d, lid 4, van de Wet geen gevolgen voor de omvang van het in aanmerking te nemen liquidatieverlies.

Het Hof heeft evenwel geoordeeld dat de door belanghebbende beoogde aftrek van het liquidatieverlies dermate in strijd is met de sinds 27 april 1990 gerepareerde liquidatieverliesregeling, en in het bijzonder met het sindsdien geldende artikel 13d, lid 4, van de Wet, dat doel en strekking van die bepaling dienen te prevaleren boven een grammaticale interpretatie van de wettekst. Indien de liquidatieverliesregeling van artikel 13d van de Wet wordt toegepast in overeenstemming met de wil van de wetgever, heeft dit naar ’s Hofs oordeel tot gevolg dat voor belanghebbende geen liquidatieverlies meer resteert.

2.4.1.

Het middel is gericht tegen het hiervoor in 2.3.2, tweede alinea, weergegeven oordeel van het Hof. Het betoogt dat het Hof aan artikel 13d, lid 4, van de Wet een onjuiste uitleg heeft gegeven door doel en strekking van die bepaling te laten prevaleren boven haar bewoordingen.

2.4.2.

Op grond van artikel 13d, lid 1, van de Wet vindt de deelnemingsvrijstelling geen toepassing ten aanzien van een liquidatieverlies. Artikel 13d, lid 2, van de Wet bepaalt dat het liquidatieverlies wordt gesteld op het bedrag waarmee het door de belastingplichtige voor de deelneming opgeofferde bedrag het totaal van de liquidatie-uitkeringen overtreft. Artikel 13d, lid 4, van de Wet voorziet erin dat onder bepaalde omstandigheden het in aanmerking te nemen liquidatieverlies in omvang wordt beperkt.

2.4.3.

In artikel 13d, lid 8, van de Wet is een regeling getroffen ter bepaling van het in artikel 13d, lid 2, bedoelde opgeofferde bedrag in gevallen waarin het lichaam waarin wordt deelgenomen, is ontvoegd uit een fiscale eenheid waartoe dat lichaam als dochtermaatschappij heeft behoord. In die gevallen wordt op het tijdstip van de ontvoeging het voor de deelneming in het desbetreffende lichaam opgeofferde bedrag gesteld op – kort gezegd – het eigen vermogen van dat lichaam.

2.4.4.

Een uit een fiscale eenheid ontvoegd lichaam treedt op grond van artikel 15aj, lid 5, van de Wet met betrekking tot hetgeen het na de ontvoeging voortzet, in de plaats van de fiscale eenheid. Voor het onderhavige geval brengt dit mee dat de tussenhoudster, zoals zij ook gedaan heeft, op het tijdstip van haar ontvoeging de deelneming in de AG in haar fiscale balans diende op te nemen voor de boekwaarde die de deelneming had bij belanghebbende als moedermaatschappij van de fiscale eenheid. De aldus doorgeschoven boekwaarde van de deelneming is bij de toepassing van artikel 13d, lid 8, van de Wet maatgevend.

De omstandigheid dat de boekwaarde van de deelneming in de AG hoger is dan de werkelijke waarde daarvan, maakt dit laatste niet anders. Artikel 13d, lid 8, van de Wet is gebaseerd op de voordien geldende standaardvoorwaarde 11 (zoals opgenomen in de resolutie van 30 september 1991, nr. DB91/2309, BNB 1991/329, en gewijzigd bij besluit van 6 februari 1997, nr. DB97/118M, BNB 1997/125). Blijkens de totstandkomingsgeschiedenis van artikel 13d, lid 8, van de Wet heeft de wetgever ter voorkoming van geschillen gekozen voor een eenvoudige regeling (zie Kamerstukken I 2001/02, 26 854, nr. 45d, blz. 16) en is hij welbewust om die reden ten dele afgeweken van de regeling zoals die was opgenomen in de genoemde standaardvoorwaarde. Die standaardvoorwaarde hield onder meer in dat na de ontvoeging van een dochtermaatschappij het voor de deelneming in die dochtermaatschappij opgeofferde bedrag wordt verminderd met het bedrag waarmee op het voegingstijdstip het zuivere vermogen van de dochtermaatschappij het voor de deelneming opgeofferde bedrag te boven ging. Op grond hiervan moet ervan worden uitgegaan dat de wetgever de voor belastingplichtigen voordelige zowel als nadelige gevolgen van de in artikel 13d, lid 8, van de Wet getroffen eenvoudige regeling heeft willen aanvaarden. Dat de wetgever mogelijk niet heeft voorzien welke de gevolgen zouden zijn van de samenloop van artikel 13d, lid 8, van de Wet met artikel 15aj, lid 5, van de Wet in samenhang met het arrest BNB 2014/119, leidt niet tot een andere uitlegging van artikel 13d, lid 8, van de Wet.

2.4.5.

Het hiervoor in 2.4.2 tot en met 2.4.4 overwogene betekent dat het Hof terecht heeft geoordeeld dat het door belanghebbende voor de tussenhoudster opgeofferde bedrag moet worden bepaald op basis van de hiervoor omschreven wettelijke systematiek. Daarvan uitgaande is niet in geschil dat het voor de deelneming in de tussenhoudster opgeofferde bedrag € 119.122.194 beloopt. Evenmin is in geschil dat het totaal van de liquidatie‑uitkeringen € 24.913.847 bedraagt, zodat het liquidatieverlies uitkomt op € 94.208.347.

2.4.6.

Vervolgens moet de vraag worden beantwoord of, en zo ja in hoeverre, dit liquidatieverlies op grond van artikel 13d, lid 4, van de Wet bij het bepalen van de fiscale winst in omvang dient te worden beperkt.

2.4.7.

Met de invoering van artikel 13d, lid 4, van de Wet heeft de wetgever beoogd oneigenlijk gebruik van de liquidatieverliesregeling door middel van een tussenhoudster tegen te gaan (zie de onderdelen 6.2 tot en met 6.11 van de conclusie van de Advocaat‑Generaal). Artikel 13d, lid 4, van de Wet bepaalt met het oog daarop, voor zover hier van belang, dat indien tot het vermogen van het ontbonden lichaam een deelneming heeft behoord die deel uitmaakt van de liquidatie‑uitkering en die in waarde is gedaald sedert de verkrijging van de deelneming in het ontbonden lichaam, het liquidatieverlies slechts in aanmerking wordt genomen voor zover dit verlies het bedrag van die waardedaling te boven gaat.

2.4.8.

Op grond van de bewoordingen van artikel 13d, lid 4, van de Wet dient bij de toepassing van deze bepaling in het onderhavige geval te worden beoordeeld of, en zo ja tot welk bedrag, de deelneming in de AG in waarde is gedaald in de periode van 24 juni 2004 (de datum waarop belanghebbende de deelneming in de tussenhoudster heeft verkregen) tot en met 22 juni 2009 (de datum waarop de tussenhoudster is geliquideerd). Onder ‘waarde’ in artikel 13d, lid 4, van de Wet moet worden verstaan de waarde in het economische verkeer. Aangezien vaststaat dat de deelneming in de AG in de relevante periode niet in waarde is gedaald, heeft het Hof terecht geoordeeld dat een grammaticale uitleg van artikel 13d, lid 4, van de Wet geen gevolgen heeft voor de omvang van het in aanmerking te nemen liquidatieverlies ter zake van de deelneming in de tussenhoudster.

2.4.9.

Het Hof heeft vervolgens geoordeeld dat artikel 13d, lid 4, van de Wet in het onderhavige geval toch van toepassing is, omdat de door belanghebbende beoogde aftrek van het liquidatieverlies dermate in strijd is met de liquidatieverliesregeling, in het bijzonder met artikel 13d, lid 4, van de Wet, dat doel en strekking van die regeling dienen te prevaleren boven een grammaticale interpretatie van de wet.

2.4.10

Dit oordeel berust op een onjuiste rechtsopvatting. De wetgever heeft bij de vormgeving van de liquidatieverliesregeling de reikwijdte van artikel 13d, lid 4, van de Wet nauwkeurig en duidelijk afgebakend. Hij heeft de toepassing van artikel 13d, lid 4, van de Wet uitsluitend ervan afhankelijk gesteld of tot het vermogen van het ontbonden lichaam een deelneming heeft behoord die in waarde is gedaald sedert de verkrijging van de deelneming in het ontbonden lichaam (zie Kamerstukken II 1987/88, 19 968, nr. 7, blz. 29-30).

Voorts moet in aanmerking worden genomen dat de door het Hof gesignaleerde spanning tussen wettekst en doel en strekking van de liquidatieverliesregeling in een geval als het onderhavige haar oorzaak niet zozeer vindt in artikel 13d, lid 4, van de Wet, maar veeleer in het samenstel van wettelijke bepalingen die zien op de wijze waarop het opgeofferde bedrag moet worden bepaald (zie het hiervoor in 2.4.2 tot en met 2.4.4 overwogene). Deze zienswijze vindt bevestiging in de totstandkomingsgeschiedenis van de Wet Overige fiscale maatregelen 2018, Stb. 2017, 518. Bij deze wet zijn wijzigingen aangebracht in artikel 13d, lid 8, van de Wet die moeten voorkomen dat in een situatie als de onderhavige een “te hoog” opgeofferd bedrag wordt vastgesteld. De wetgever is daarbij ervan uitgegaan dat een liquidatieverlies als het onderhavige in wezen wordt veroorzaakt door de bepaling van het opgeofferde bedrag van een tussenhoudster die een fiscale eenheid verlaat (zie Kamerstukken II 2017/18, 34 786, nr. 3, blz. 9).

2.4.11.

Gelet op al het voorgaande kan niet met een beroep op doel en strekking van de liquidatieverliesregeling aan artikel 13d, lid 4, van de Wet een ruimere uitleg worden gegeven dan met de bewoordingen van die bepaling overeenkomt.

2.4.12.

Het middel slaagt. ’s Hofs uitspraak kan niet in stand blijven. De Hoge Raad kan de zaak afdoen.

De uitspraak van het Hof en de stukken van het geding laten geen andere conclusie toe dan dat belanghebbende ter zake van de liquidatie van de tussenhoudster een liquidatieverlies in aanmerking kan nemen van € 94.208.347 (€ 119.122.194 minus € 24.913.847).

3. Proceskosten

De Staatssecretaris zal worden veroordeeld in de kosten van het geding in cassatie en de Inspecteur in de kosten van het geding voor het Hof en van het geding voor de Rechtbank.

4. Beslissing

De Hoge Raad:

verklaart het beroep in cassatie gegrond,

vernietigt de uitspraak van het Hof, de uitspraak van de Rechtbank en de uitspraak van de Inspecteur,

stelt het verlies van belanghebbende van het boekjaar 1 juli 2008 tot en met 30 juni 2009 vast op € 95.937.033,

gelast dat de Staatssecretaris van Financiën aan belanghebbende vergoedt het door deze ter zake van de behandeling van het beroep in cassatie betaalde griffierecht ten bedrage van € 503, en gelast dat de Inspecteur aan belanghebbende vergoedt het bij het Hof betaalde griffierecht ter zake van de behandeling van de zaak voor het Hof ten bedrage van € 497 en het bij de Rechtbank betaalde griffierecht ter zake van de behandeling van de zaak voor de Rechtbank ten bedrage van € 318,

veroordeelt de Staatssecretaris van Financiën in de kosten van het geding in cassatie aan de zijde van belanghebbende, vastgesteld op € 1879 voor beroepsmatig verleende rechtsbijstand, en

veroordeelt de Inspecteur in de kosten van het geding voor het Hof aan de zijde van belanghebbende, vastgesteld op € 1879 voor beroepsmatig verleende rechtsbijstand en in de kosten van het geding voor de Rechtbank aan de zijde van belanghebbende, vastgesteld op € 1879 voor beroepsmatig verleende rechtsbijstand.

Dit arrest is gewezen door de vice-president R.J. Koopman als voorzitter, en de raadsheren P.M.F. van Loon, L.F. van Kalmthout, M.E. van Hilten en E.F. Faase, in tegenwoordigheid van de waarnemend griffier E. Cichowski, en in het openbaar uitgesproken op 28 september 2018.

Beroepschrift 18‑05‑2017

Edelhoogachtbaar College,

op 28 november 2016 hebben wij namens de fiscale eenheid [X] BV (i.e. ‘belanghebbende’) een cassatieberoepschrift ingediend met daarin ons verzoek om een termijn te stellen ter nadere motivering. In uw brief d.d. 30 november jl. heeft u aangegeven dat motivering uiterlijk 10 januari 2017 dient plaats te vinden. De nadere motivering van het cassatieberoepschrift treft u onderstaand aan.

Het cassatieberoepschrift richt zich tegen de uitspraak op hoger beroep van het Gerechtshof 's‑Hertogenbosch met dagtekening 20 oktober 2016 (zaaknummer BK-SHE 15/00032). In voornoemde uitspraak van het Gerechtshof 's‑Hertogenbosch wordt het bij het Hof ingediende hoger beroep ongegrond verklaard. Dientengevolge is de uitspraak van Rechtbank Zeeland-West-Brabant met dagtekening 27 november 2014 (procedurenummer AWB 13/1357 — zaaknummer BRE 13/1357 VPB WER), onder aanvulling van de gronden, bevestigd. Aldus is de aanslag vennootschapsbelasting over het boekjaar 2008/2009 ten name van belanghebbende gehandhaafd, evenals de vastgestelde verliesbeschikking.

1. Procesverloop / Feiten

In dit cassatieberoepschrift volstaan wij — voor wat betreft de in eerste en tweede aanleg verstrekte gedingstukken — met een verwijzing naar deze stukken, zonder dat deze opnieuw worden bijgevoegd. Tevens verwijzen wij voor wat betreft het procesverloop tot aan de beroepsprocedure naar ons beroepschrift d.d. 29 maart 2013 aan de Rechtbank Zeeland/West-Brabant.

Ten aanzien van de feiten kan worden aangesloten bij hetgeen door het Hof is vastgesteld.

2. Kern van het geschil

De kern van het geschil spitst zich toe op de interpretatie van artikel 13d, lid 4, Wet op de Vennootschapsbelasting 1969 (hierna: Wet Vpb), en de wijze waarop dient te worden vastgesteld of een deelneming die tot het vermogen van een ontbonden lichaam behoort en dat deel uitmaakt van een liquidatie-uitkering in de relevante periode in waarde is gedaald.

Belanghebbende meent dat in lijn met de wettekst dient te worden getoetst of de deelneming in waarde is gedaald sedert de verkrijging van de deelneming in het ontbonden lichaam (i.e. de tussenhoudster), en dat er geen gronden bestaan om op basis van doel en strekking de tekst van de wet niet te respecteren.

3. Cassatiemiddel

Belanghebbende stelt het volgende cassatiemiddel voor:

Schending van het recht, doordat het Hof heeft geoordeeld dat de wettekst van artikel 13d, lid 4, Wet Vpb de wil van de wetgever niet representeert, en uitleg naar doel en strekking dient te prevaleren boven een grammaticale interpretatie van de wettekst, zulks ten onrechte, zoals hierna wordt uiteengezet.

4. Toelichting Cassatiemiddel

Onderdeel a: Het Hof heeft ten onrechte geoordeeld dat artikel 13d. lid 4. Wet Vpb mag worden getoetst naar doel en strekking om de grammaticale interpretatie van de wettekst terzijde te kunnen zetten.

In rechtsoverweging 4.7.1. van de uitspraak in hoger beroep oordeelt het Hof dat belanghebbende op basis van een grammaticale interpretatie van artikel 13d, Wet Vpb, en in het bijzonder artikel 13d, lid 4 Wet Vpb, in aanmerking komt voor een aftrekbaar liquidatieverlies van € 94.208.347. vervolgens werpt het Hof de vraag op of, en zo ja in welke gevallen, er ruimte is om het liquidatieverlies te toetsen aan doel en strekking van artikel 13d, lid 4, Wet Vpb.

Het Hof overweegt dat omwille van de rechtszekerheld het uitgangspunt heeft te gelden dat de tekst van de wet, en daarmee een grammaticale interpretatie, gerespecteerd dient te worden. Voor een uitzondering op dit uitgangspunt is volgens het Hof enkel plaats in het geval dat de woorden van de wet niet duidelijk zijn, dan wel tot een zodanig resultaat leiden dat dit onmogelijk is voorzien of gewild door de wetgever.

Belanghebbende acht bovenstaande overwegingen van het Hof onbegrijpelijk. Naar de mening van belanghebbende dient in casu — mocht er al sprake zijn van een discrepantie tussen tekst en doel en strekking, hetgeen door belanghebbende wordt betwist — voorrang te worden verleend aan de (overigens duidelijke) tekst van de wet.

Belanghebbende verwijst in dit kader naar overweging 7.9. uit de conclusie van Advocaat-Generaal mr. Wattel bij HR 20 oktober 2006, nr. 41 463, BNB 2007/149, waarin de A-G het volgende stelt:

‘7.9

(…) ‘Ik acht het mogelijk dat dat niet de bedoeling van de wetgever zou zijn geweest als hij de casus voorzien had, maar de regelgeving in art. 13d, leden 4, 5 en 8(9) Wet Vpb. is zó ondoordringbaar technisch, zó zeer toegespitst op bepaalde feitelijke situaties en zó zeer bedoeld als lex dura sed lex, dat het niet aan de rechter is om tot een andere uitkomst te komen dan die waartoe technische toepassing van die regelgeving leidt, aangenomen dat die uitkomst niet onzinnig of duidelijk contrarationeel is.’’

A-G Wattel wijst erop dat artikel 13d, lid 4, Wet Vpb reeds zo zeer is toegespitst op feitelijke situaties en dusdanig technisch van aard, dat een uitleg van dit artikel door de rechter om tot een andere uitkomst te komen dan die waartoe de wettekst noopt niet aan de orde zou mogen zijn. In lijn met de redenatie van A-G Wattel is belanghebbende van mening dat artikel 13d, lid 4, Wet Vpb niet — op basis van een beroep op een vermeend doel en strekking die overigens niet blijkt — op een manier mag worden uitgelegd welke niet kan worden gelezen in de letterlijke wettekst, om zodoende tot een ander liquidatieverlies te komen.

De wettekst met betrekking tot de liquidatieverliesregeling kent verschillende zeer specifieke antimisbruikbepalingen, zoals artikel 13d, lid 4, Wet Vpb 1969. Zoals uiteengezet door Hofman kunnen deze antimisbruikmaatregelen, welke op ondoorzichtige wijze met elkaar samenlopen, leiden tot onverwachte effecten1.. Hierbij kan worden gewezen op situaties waarbij er goodwill aanwezig is in een deelneming, welke wordt gevoegd in een fiscale eenheid voor de vennootschapsbelasting. Dit leidt tot hernieuwde vaststelling van het opgeofferde bedrag bij beëindiging van de fiscale eenheid op grond van artikel 13d, lid 8, Wet Vpb, met als mogelijk gevolg een lager liquidatieverlies. Ook een overdracht van een in de toekomst eventueel te liquideren deelneming binnen concern kan — op basis van artikel 13d, lid 6, Wet Vpb — ertoe leiden dat het oorspronkelijke opgeofferde bedrag verloren gaat2..

Deze bepalingen zijn ook in casu relevant. Er blijkt uit dat de liquidatieverliesregeling in tal van gevallen in het nadeel van de belastingplichtige uitwerkt. Deze nadelige, vaak onverwachte en contra-intuïtieve gevolgen worden geaccepteerd als zijnde onderdeel van de (complexe) systematiek van de wetgeving. In onderliggende casus werkt diezelfde complexe liquidatieverliesregeling in het voordeel van belanghebbende uit. Het is vervolgens niet aan de rechter om hier met een beroep op doel en strekking van af te wijken, reeds omdat doel en strekking geheel niet blijken en dus niet kunnen worden ingeroepen.

Tussenconclusie

Het oordeel van het Hof is onjuist, aangezien hij in rechtsoverweging 4.7.1. een nieuwe rechtsregel lijkt te formuleren inhoudende dat een uitzondering mag worden gemaakt op de grammaticale interpretatie van de wettekst indien de woorden van de wet niet duidelijk zijn, dan wel tot een zodanig resultaat leiden dat dit onmogelijk is voorzien of gewild door de wetgever. Het is ook niet duidelijk waar het Hof voornoemde rechtsregel op baseert. Bovendien is artikel 13d, Wet Vpb, en meer specifiek lid 4, zo toegespitst op feitelijke situaties en dermate complex, dat het niet aan de rechter is om — mocht er al sprake zijn van een discrepantie tussen de wettekst en de wil van de wetgever (zie onderdeel b hierna) — op basis van doel en strekking tot een andere uitkomst te komen dan waartoe de wettekst noopt.

Onderdeel b: Het Hof heeft ten onrechte geoordeeld dat er sprake is van een discrepantie tussen de wettekst en de bedoeling van de wetgever.

In rechtsoverweging 4.7.2. overweegt het Hof dat artikel 13d, lid 4, Wet Vpb beoogt om bij de liquidatie van een tussenhoudster enkel het verlies in aanmerking te nemen dat is geleden door de geliquideerde tussenhoudster zelf, en dat het niet de bedoeling is dat een elders in het concern geleden verlies als een aftrekbaar liquidatieverlies kan worden geclaimd. In dit kader verwijst het Hof naar een passage uit de parlementaire behandeling (Kamerstukken II 1986/87, 19 968, nr. 3, p. 6). Op basis van deze passage oordeelt het Hof in rechtsoverweging 4.7.3. dat sprake is van de in rechtsoverweging 4.7.1. benoemde uitzondering op grond waarvan een weging dient plaats te vinden tussen de grammaticale interpretatie en een benadering naar doel en strekking.

Belanghebbende acht bovenstaande overwegingen van het Hof ongegrond. De Staatssecretaris van Financiën stelt in de door het Hof geciteerde passage uit de parlementaire geschiedenis voor om een beperking in te voeren in de liquidatieverliesregeling teneinde te voorkomen dat verliezen geleden op deelnemingen van de tussenholding bij liquidatie van diezelfde tussenholding in aanmerking kunnen worden genomen als liquidatieverlies.

De wettekst van artikel 13d, lid 4, Wet Vpb voorziet ook in een dergelijke beperking, welke het in aanmerking nemen van een liquidatieverlies beperkt voor zover de deelneming van de geliquideerde tussenhoudster gedurende de bezitsperiode in waarde is gedaald. Uit de door het Hof geciteerde passage uit de parlementaire behandeling blijkt aldus geenszins dat er sprake is van een discrepantie tussen de Wettekst en de bedoeling van de wetgever met artikel 13d, lid 4, Wet Vpb.

In dit verband wijst belanghebbende in het bijzonder op het feit dat de wetgever — door het opnemen van de passage ‘sedert de verkrijging van de deelneming in het ontbonden lichaam’ in artikel 13d, lid 4, Wet Vpb — de bewuste keus heeft gemaakt om voor de bepaling van enige waardedaling van deelnemingen van de tussenhoudster aan te sluiten bij de periode waarin de belastingplichtige een deelneming had in diezelfde tussenhoudster. Dat in de onderhavige zaak de waardedaling van [j] AG feitelijk heeft plaatsgevonden voorafgaand aan de periode waarin belanghebbende haar belang in [D] BV hield, biedt onvoldoende grond om met een beroep op de bedoeling van de wetgever de wettekst uit te leggen op een wijze die strijdig is met de door de wetgever gekozen formulering. Belanghebbende wijst in dit kader naar HR 24 januari 1996, nr. 29 954, BNB 1996/138, waar uw Raad oordeelde dat het niet mogelijk, is met een beroep op de bedoeling van de wetgever te bereiken dat de wettekst moet worden uitgelegd zoals deze welbewust nu juist niet is geformuleerd.

Dat de wetgever bewust aansluiting heeft willen zoeken bij het moment van verkrijging van de aandelen door belanghebbende in [D] BV blijkt tevens uit het feit dat de wetgever heeft nagelaten de wet aan te passen, terwijl in de fiscale literatuur al ruime tijd geleden is gesignaleerd dat een deelnemingsverlies voorafgaande aan de verkrijging van de deelneming in het ontbonden lichaam kon leiden tot een hoger liquidatieverlies. Ook het Hof wijst in rechtsoverweging 4.7.6. specifiek op het gegeven dat de geconstateerde ‘problematiek’ niet nieuw is.3. Dat de wetgever de wet desondanks niet heeft aangepast toont aan dat hij de gevolgen van de door hem gekozen wettekst heeft willen aanvaarden. In ieder geval dienen deze gevolgen voor rekening van de wetgever te blijven en derhalve niet — zoals het Hof ten onrechte doet — ten koste van de rechtszekerheid aan belanghebbende worden tegengeworpen.

De stelling van belanghebbende dat het niet mogelijk is om met een beroep op de bedoeling van de wetgever het toepassingsbereik van artikel 13d, lid 4, Wet Vpb uit te breiden wordt gesterkt doordat het — door het Hof voorgestane — verruimde toepassingsbereik onvoorziene gevolgen zou hebben, aan welke gevolgen bij de parlementaire behandeling van het wetsvoorstel geheel geen aandacht is besteed. Indien op basis van doel en strekking artikel 13d, lid 4, Wet Vpb zo dient te worden geïnterpreteerd dat het gehele (deelnemings)verlies dat is geleden met de deelneming op het niveau van de tussenhoudster uit het liquidatieverlies dient te worden geëlimineerd, kan dit tevens lelden tot situaties waarin — in strijd met de ratio van de liquidatieverliesregeling — geen liquidatieverlies kan worden genomen. In dit kader kan (onder meer) worden gedacht aan de volgende situatie:

Feiten

- •

Een belastingplichtige (moeder) koopt in jaar X een tussenholding voor een bedrag van 200. De tussenholding (dochter) zelf vertegenwoordigt een waarde van 150 en haar deelneming (hierna: de kleindochter) een waarde van 50 ten tijde van de acquisitie door belastingplichtige. De kleindochter is in het verleden door de tussenholding geacquireerd voor een bedrag van 500, maar is reeds 450 in waarde gedaald In de periode voor acquisitie van de tussenholding door de belastingplichtige.

- •

In jaar X+1 besluit belastingplichtige de tussenholding te liquideren. De liquidatie-uitkering bedraagt 50 en is Integraal toerekenbaar aan de waarde van de door haar gehouden kleindochter (met andere woorden de waarde van de kleindochter is niet veranderd sedert verkrijging van de tussenhoudster door belastingplichtige).

Uitwerking

- •

Het liquidatieverlies bedraagt — voor toepassing van 13d, lid 4, Wet Vpb — in beginsel 150, zijnde 200 (opgeofferd bedrag) -/- 50 (liquidatie-uitkering). Op grond van 13d, lid 4, Wet Vpb dienen waardedalingen van de kleindochter uit het liquidatieverlies te worden geëlimineerd. Indien de ruime benadering van het Hof wordt gevolgd waarbij op basis van doel en strekking gekeken wordt naar de gehele periode waarin de tussenholding het belang in de kleindochter hield, is er sprake van een te elimineren waardedaling van 450. Aldus resteert er een liquidatieverlies van 0 voor de belastingplichtige, daar waar op basis van de ratio onderliggend aan de liquidatieverliesregeling — zoals aangehaald door het Hof in rechtsoverweging 4.7.2. — een liquidatieverlies van 150 zou moeten resteren.

Uit bovenstaand voorbeeld blijkt dus dat het Hof niet alleen geen juist beeld heeft van doel en strekking van de wet, maar bovendien het door het Hof voorgestane verruimde toepassingsbereik onvoorziene en ongewenste gevolgen kan hebben, aangezien er situaties denkbaar zijn waarin geen of een lager liquidatieverlies kan worden genomen ondanks dat er op het niveau van de tussenhoudster zelf (operationele) verliezen zijn geleden. Deze gevolgen — welke haaks staan op de ratio welke ten grondslag ligt aan de liquidatieverliesregeling — zouden mogelijk kunnen worden voorkomen door het in de wet opnemen van een anticumulatiebepaling vergelijkbaar met artikel 16 Besluit fiscale eenheid 2003. Echter, bij de parlementaire behandeling is geen aandacht besteed aan deze mogelijke (ongewenste) gevolgen en het opnemen van een anticumulatiebepaling in dit kader. Doelmatigheidsoverwegingen zullen mede een rol gespeeld hebben bij de gekozen formulering van artikel 13d, lid 4, Wet Vpb en de keuze om de toch al zeer complexe en specifieke regeling niet nog verder te compliceren met aanvullende / flankerende bepalingen.

Uit het voorgaande blijkt dat de wetgever het verruimde toepassingsbereik dat het Hof voorstaat nooit heeft beoogd, althans daar niets van blijkt en overigens dat de volgens het Hof geldende doel en strekking onjuist is, en aldus geen sprake is van een discrepantie tussen de bedoeling van de wetgever en de wettekst. Indachtig het feit dat het door het Hof voorgestane verruimde toepassingsbereik ingrijpendere gevolgen zou hebben dan voortvloeien uit de wettekst en waaraan bij de wetsgeschiedenis ten aanzien van de totstandkoming van de bepaling geen aandacht is besteed, is belanghebbende in lijn met hetgeen uw Raad overweegt in r.o. 3.10 en 3.11. van HR 24 januari 1996, nr. 29 954, BNB 1996/138 van mening dat een verruimd toepassingsbereik als waartoe het Hof concludeert niet kan worden aanvaard.

Naar de mening van belanghebbende kan het toch niet zo zijn dat louter afhankelijk van de mathematische einduitkomst van geval tot geval dient te worden beoordeeld of de letterlijke wettekst, dan wel het ruimere toepassingsbereik van onderhavige bepaling dient te worden gevolgd. Dan zou immers niet alleen de rechtszekerheid voor belastingplichtigen in het geding zijn, maar ook de rechter bij voortduring op de stoel van de wetgever dienen plaats te nemen. Bovendien zou dit leiden tot een zeer willekeurige en daarmee onaanvaardbare toepassing van een wettelijke bepaling.

Tussenconclusie

De wetgever heeft ten aanzien van de toepassing van aart 13d, lid 4, Wet Vpb specifieke en bewuste keuzes gemaakt in het wetgevingsproces ten einde de wet uitvoerbaar te houden. Hierbij moet in aanmerking worden genomen dat:

- •

De wetgever — door het opnemen van de passage ‘sedert de verkrijging van de deelneming in het ontbonden lichaam’ in artikel 13d, lid 4, Wet Vpb — de bewuste keus heeft gemaakt om voor de bepaling van enige waardedaling van deelnemingen van de tussenhoudster aan te sluiten bij de periode waarin de belastingplichtige een deelneming had in diezelfde tussenhoudster.

- •

De wetgever heeft nagelaten de wet aan te passen, terwijl in de fiscale literatuur al ruime tijd geleden is gesignaleerd dat een deelnemingsverlies voorafgaande aan de verkrijging van de deelneming in het ontbonden lichaam kon leiden tot een hoger liquidatieverlies.

- •

Het door het Hof voorgestane verruimde toepassingsbereik van artikel 13d, lid 4, Wet Vpb ingrijpende gevolgen zou hebben waaraan bij de parlementaire behandeling geen aandacht is besteed.

Er zijn dientengevolge geen gronden om aan te nemen dat er met betrekking tot artikel 13d, lid 4, Wet Vpb sprake is van een discrepantie tussen de wil van de wetgever en de wettekst. Aldus is het niet mogelijk met een beroep op de bedoeling van de wetgever het (tekstueel evidente) toepassingsbereik van de wet uit te breiden ten gunste van de fiscus, en de wettekst uit te leggen zoals deze welbewust juist niet is geformuleerd.

Onderdeel c: Het Hof bevestigd dat belanghebbende vertrouwen heeft kunnen ontlenen aan de wettekst van artikel 13d. lid 4. Wet Vpb, maar weegt het feit dat belanghebbende op de wet vertrouwd ten onrechte ten nadele van belanghebbende mee, en schendt daarmee het rechtszekerheidsbeginsel.

In rechtsoverweging 4.7.4. overweegt het Hof dat belanghebbende door het ontvoegen van [D] BV uit de fiscale eenheid een ‘omweg’ heeft bewandeld en een liquidatieverlies heeft opgezocht. Op basis hiervan oordeelt het Hof dat het bij zijn afwegingen ten nadele van belanghebbende dient mee te wegen dat de door belanghebbende gekozen (om)weg evident indruist tegen de wil van de wetgever.

In dit kader stelt belanghebbende voorop dat de liquidatie van [D] BV voort is gevloeid uit de wens om de structuur van het concern (verder) te vereenvoudigen. Zoals het Hof zelf aangeeft is het elke belastingplichtige toegestaan om de meest voordelige fiscale weg te bewandelen, en aldus heeft belanghebbende — net als elke andere belastingplichtige zou doen — de afweging gemaakt of [D] BV ‘binnen’ dan wel ‘buiten’ de fiscale eenheid voor de vennootschapsbelasting zou worden geliquideerd.

Het Hof overweegt eveneens dat — omwille van de rechtszekerheid — de tekst van de wet als uitgangpunt heeft te gelden, en dat op basis van een grammaticale Interpretatie van artikel 13d, lid 4, Wet Vpb belanghebbende in aanmerking komt voor een liquidatieverlies ter hoogte van € 94.208.347. In rechtsoverweging 4.7.6. spreekt het Hof zelfs van een ‘gesuggereerde rechtszekerheid’ voor belastingplichtigen.

Het Hof geeft aldus aan dat belastingplichtigen in beginsel op de wet moeten kunnen vertrouwen. Echter, het feit dat belanghebbende dit daadwerkelijk heeft gedaan, door op een voorzienbaar liquidatieverlies te anticiperen middels ontvoeging van [D] BV uit fiscale eenheid voorafgaand aan de daaropvolgende liquidatie, wordt belanghebbende vervolgens tegengeworpen. Het Hof gebruikt — met andere woorden — juist het feit dat belanghebbende vertrouwen heeft ontleend aan de letterlijke wettekst ten onrechte expliciet als argument om de grammaticale interpretatie van de wet terzijde te schuiven. Dit is naar de mening van belanghebbende volstrekt in strijd met het rechtszekerheidsbeginsel en het miskent bovendien de intenties van belanghebbende (daar de belanghebbende in casu — kijkend naar de voorliggende liquidatieverliesregeling in combinatie met het historisch gegeven feitenpatroon — effectief geen andere reële optie open stond).

5. Conclusie

Op grond van het bovenstaande verzoeken wij uw Raad de uitspraak van het Hof te vernietigen, de aanslag vast te stellen op basis van een negatief belastbaar bedrag van € 95.937.033 en de verliesbeschikking te herzien naar een verlies van € 95.937.033.

Tevens verzoekt belanghebbende uw Raad om op grond van art. 8:75 Awb een vergoeding voor proceskosten voor de kosten ter zake van de procedures voor de Rechtbank, het Hof en de Hoge Raad.

Voetnoten

Voetnoten Beroepschrift 18‑05‑2017

Voor meer voorbeelden van het voor belastingplichtigen nadelig uitwerking van de liquidatieverliesregeling wordt verwezen naar paragraaf 1 uit A.W. Hofman, ‘Tussenhoudsterperikelen in de liquidatieverliesregeling’, WFR 2006/1344.

Onder verwijzing naar W.C.M. Martens, De deelnemingsvrijstelling in de Wet op de vennootschapsbelasting 1969, Kluwer, Deventer 2008, p. 90.

Conclusie 18‑05‑2017

Inhoudsindicatie

Aftrek liquidatieverlies op deelneming? Tussenhoudsterregeling; waardering van een waardeloze deelneming op kostprijs of als een goede koopman, dus op lagere bedrijfswaarde? Grammaticale, teleologische en systematische interpretatie van art. 13d(4) Wet Vpb (geen aftrek liquidatieverlies op tussenhoudster voor zover toerekenbaar aan voortlevende dochter); welke waarden moeten vergeleken worden over welke referentieperiode voor de term “in waarde gedaald sedert de verkrijging van” de geliquideerde tussenhoudster; opgeofferd bedrag in de zin van art. 13d(8) Wet Vpb; “eigen vermogen” van de tussenhoudster Feiten: De belanghebbende heeft bij een groepsherstructuring in 2004 de aandelen verkregen in de tussenhoudster D BV die deelnam in een Zwitserse (klein)dochter AG. D BV is in 2004 meteen gevoegd in de fiscale eenheid van de belanghebbende. AG is bij haar verkrijging door D BV en later door de belanghebbende steeds gewaardeerd op historische kostprijs (€ 104.722.486), maar was vóór de verkrijging van D BV door de belanghebbende al (vrijwel) waardeloos geworden. In 2009 is D BV ontvoegd en na korte tijd geliquideerd. De liquidatie-uitkering bestond uit de deelneming AG en liquide middelen. In geschil is of de belanghebbende een liquidatieverlies ad € 94.208.344 (vooral bestaande uit het verschil tussen de fiscale boekwaarde (€ 104.722.486) en de werkelijke waarde van AG) in aanmerking kan nemen. Daarbij rijzen de volgende vragen: (i) Moet een vrijgestelde deelneming naar goed koopmansgebruik gewaardeerd worden en dus na structurele waardedaling afgewaardeerd worden van kostprijs naar lagere bedrijfswaarde? (ii) Zo neen, leidt grammaticale interpretatie van art. 13d(4) en (8) Wet Vpb er dan toe dat die bepalingen niet van toepassing zijn en de waardedaling van AG dus niet - als onaftrekbaar deelnemingsverlies - uit het liquidatieverlies wordt verwijderd? Welke referentieperiode moet voor de beoordeling van het waardeverloop van AG in aanmerking worden genomen: vanaf de verkrijging/voeging van D BV door de belanghebbende of vanaf D BV’s ontvoeging? Welke waarden moeten met elkaar vergeleken worden? (iii) Als grammaticale interpretatie van 13d(4) Wet Vpb AG’s waardedeling niet uit het aftrekbare liquidatieverlies verwijdert, kan aftrek van die prevoegingswaardedaling dan toch worden geweigerd op basis van teleologische en systematische interpretatie van die bepaling? De Rechtbank heeft het voor D BV opgeofferde bedrag gesteld op het fiscale eigen vermogen van D BV ad € 119.122.194 in aanmerking genomen (dus AG voor haar kostprijs ad € 104.722.486), maar het daaruit resulterende liquidatieverlies ad € 94.208.347 niet in aftrek toegelaten op grond van teleologische interpretatie van art. 13d(2) en (8) Wet Vpb. Ook het Hof achtte waardering van AG op kostprijs in overeenstemming met goed koopmansgebruik, waardoor ex art. 13d(8) Wet Vpb het opgeofferde bedrag (vóór toepassing van art. 13d(4) Wet Vpb) uitkomt op het fiscale ‘eigen vermogen’ van D BV, € 119.122.194. Het Hof heeft vervolgens de niet-aftrekbare waardedaling ex art. 13d(4) Wet Vpb bepaald door vergelijking van de werkelijke waarde van AG in 2004 en haar werkelijke waarde in 2009 bij liquidatie van D BV. Aangezien AG al in waarde was gedaald vóór 2004, geeft de tekst van art. 13(4) Wet Vpb de belanghebbende aanspraak op aftrek van een liquidatieverlies ad € 94.208.347. Het Hof acht aftrek echter dermate in strijd met doel en strekking van art. 13d(4) Wet Vpb, dat zij moeten prevaleren boven de wettekst. Dat betekent dat het deelnemings-verlies op AG ad € 94.208.344 uit het berekende liquidatieverlies moet worden verwijderd, waarna geen liquidatieverlies resteert. A.G. Wattel beantwoordt de boven gestelde drie vragen als volgt: Ad (i): HR BNB 2014/119 (over de waardering van een vrijgestelde deelneming) zegt dat goed koopmansgebruik (gkg) niet dwingt tot afwaardering als het resultaat van die afwaardering niet in aanmerking hoeft te worden genomen bij de winstbepaling van het jaar waarin afwaardering zou moeten plaatsvinden. Dit laat volgens de A-G in het midden in hoeverre de waardering van vrijgestelde vermogensbestanddelen al dan niet beheerst wordt door gkg, maar er volgt wel uit dat de belanghebbende haar belang in D BV mocht (blijven) waarderen op basis van de historische kostprijs van D BV’s belang in AG. De A-G zie niet hoe afwaardering van AG ten tijde van dier structurele waardedaling invloed zou hebben kunnen uitoefenen op de fiscale winstbepaling van de belanghebbende in dat jaar. Het door de belanghebbende voor D BV opgeofferde bedrag ex art. 13d(8) Wet Vpb is dan € 119.122.194, nu (i) art. 13d(8) Wet Vpb het opgeofferde bedrag voor een ontvoegde dochter stelt op het fiscale eigen vermogen van die dochter, dat in casu bepaald wordt door de historische kostprijs van AG, en (ii) de belanghebbende en D BV bestendig op die kostprijs hebben gewaardeerd, zodat geen sprake is van fiscaal chicaneuze waardering en overigens niet vast staat dat op die kostprijs is gewaardeerd met het oog op eventuele toekomstige frustratie van art. 13d(4) Wet Vpb. De A-G merkt op dat dit onbevredigende resultaat aanleiding zou kunnen zijn méér gkg op vrijgestelde deelnemingen los te laten dan tot dusverre is gedaan in HR BNB 1979/181 en HR BNB 2014/119, maar gaat vooralsnog uit van het gkg light dat in HR BNB 2014/119 werd toegepast op een vrijgestelde deelneming. Ad (ii): het Hof heeft volgens de A-G terecht (i) de referentieperiode van D BV’s waardeverloop laten beginnen bij D BV’s verwerving door de belanghebbende in 2004, hoezeer ook D BV toen meteen gevoegd werd, en (ii) de werkelijke waarde van D BV bij ontvoeging vergeleken met haar werkelijke waarde bij verkrijging door de belanghebbende, zodat zich geen waardedaling manifesteert tijdens die referentieperiode. Welke referentieperiode men neemt, is volgens hem overigens niet relevant. Grammaticale interpretatie van art. 13d(4) Wet Vpb leidt er zijns inziens aldus toe dat die bepaling niet van toepassing is omdat de waardedaling buiten belanghebbendes bezitsperiode zit. Ad (iii): grammaticale interpretatie leidt volgens de A-G echter tot een evident contra-rationeel resultaat. Het is meteen duidelijk dat het onmiskenbare en enige doel van de tussenhoudster-regeling (voorkomen dat niet-aftrekbare gewone deelnemingsverliezen op voortlevende kleindochters gepresenteerd worden als aftrekbare liquidatieverliezen op tussenhoudsters) juist gefrustreerd wordt door het resultaat dat de belanghebbende voorstaat. Het argument dat de wetgever had kunnen ingrijpen, snijdt geen hout omdat de wetgever vóór HR BNB 2014/119 niet op de hoogte kon zijn van de toelaatbaarheid van kostprijswaardering van een inmiddels waardeloze deelneming, laat staan van de mogelijke gevolgen van dat gegeven in combinatie met (i) het waarderingsvoorschrift van art. 13d(8) Wet Vpb en (ii) het in- en uitvoegen van de tussenhoudster. Zelfs als dat anders zou zijn, wijst vaste jurisprudentie uit dat het enkele gegeven dat de wetgever gewezen is op een mogelijk lek en hij desondanks niet heeft ingegrepen, doel en strekking van de wet niet verandert en dus niet verhindert dat de wet naar doel en strekking wordt toegepast. Systematische interpretatie van art. 13d(4) Wet Vpb leidt bovendien naar hetzelfde resultaat als interpretatie naar de heldere strekking van die bepaling. Conclusie: cassatieberoep ongegrond.

Partij(en)

Procureur-Generaal bij de Hoge Raad der Nederlanden

mr. P.J. Wattel

Advocaat-Generaal

Conclusie van 18 mei 2017 inzake:

Nr. Hoge Raad: 16/05706 | [X] B.V. |

Nr. Gerechtshof: 15/00032 Nr. Rechtbank: AWB 13/1357 | |

Derde Kamer A | tegen |

Vennootschapsbelasting 1 juli 2008 - 30 juni 2009 | Staatssecretaris van Financiën |

1. Overzicht

1.1

Deze zaak gaat over (i) de waardering van vrijgestelde deelnemingen en (ii) de toepassing van de tussenhoudsterregeling (art. 13d(4) Wet op de vennootschapsbelasting (Wet Vpb)) bij de bepaling van het aftrekbare liquidatieverlies op een na ontvoeging geliquideerde tussenhoudster die een (voortbestaande) kleindochter hield die in waarde was gedaald vóórdat de tussenhoudster - bij haar verwerving - in een fiscale eenheid met de belanghebbende werd opgenomen.

1.2

De belanghebbende heeft bij een groepsherstructuring per 24 juni 2004 de aandelen verkregen in de tussenhoudster [D] BV ( [D BV] ) die deelnam in een in Zwitserland gevestigde dochtervennootschap, [J] AG ( [J] AG). [D BV] is op die datum meteen opgenomen in een fiscale eenheid met de belanghebbende. [J] AG is bij haar verkrijging door [D BV] en later door de belanghebbende steeds op historische kostprijs (€ 104.722.486) gesteld, maar was vóór de verkrijging van [D BV] door de belanghebbende aanzienlijk in waarde gedaald.

1.3

In 2009 is [D BV] na een aantal stappen ontvoegd en na weer enige stappen geliquideerd. De liquidatie-uitkering bestond uit de deelneming [J] AG en liquide middelen. In geschil is of de belanghebbende een liquidatieverlies ad € 94.208.344 (vooral bestaande uit het verschil tussen de fiscale boekwaarde (€ 104.722.486) en de werkelijke waarde van [J] AG) in aanmerking kan nemen. Daarbij rijzen de volgende vragen:

(i) Moet een vrijgestelde deelneming naar goed koopmansgebruik (gkg) gewaardeerd worden en dus na structurele waardedaling afgewaardeerd worden van kostprijs naar lagere bedrijfswaarde?

(ii) Zo neen, leidt grammaticale interpretatie van art. 13d(4) en (8) Wet Vpb er dan toe dat die bepalingen niet van toepassing zijn en de waardedaling van [J] AG dus niet - als onaftrekbaar deelnemingsverlies - uit het liquidatieverlies wordt verwijderd? Welke referentieperiode moet daarbij voor de beoordeling van het waardeverloop van [J] AG in aanmerking worden genomen: vanaf de verkrijging/voeging van [D BV] door de belanghebbende of vanaf [D BV] ’s ontvoeging? En welke waarden moeten met elkaar vergeleken worden?

(iii) Als grammaticale interpretatie van art. 13d(4) Wet Vpb [J] AG’s waardedaling niet uit het aftrekbare liquidatieverlies verwijdert, kan aftrek van die prevoegingswaardedaling dan toch worden geweigerd op basis van teleologische en systematische interpretatie van die bepaling?

1.4

Ad (i): voor de waardering van vrijgestelde deelnemingen is HR BNB 2014/119 de meest recente autoriteit, maar dat arrest laat (nog steeds) in het midden of ook de waardering van vrijgestelde vermogensbestanddelen beheerst wordt door goed koopmansgebruik. U oordeelde (ter zake van een vrijgestelde oneigenlijke deelneming) in het algemeen: “Goed koopmansgebruik dwingt niet tot de aanpassing van de boekwaarde van een activum, als het resultaat van die aanpassing niet in aanmerking dient te worden genomen bij het bepalen van de belastbare winst van het jaar waarin de aanpassing zou moeten plaatsvinden.” Ik meen dat de belanghebbende haar belang in [D BV] mocht (blijven) waarderen basis van de historische kostprijs van [D BV] ’s belang in [J] AG. Ik zie niet hoe afwaardering van [J] AG ten tijde van dier structurele waardedaling invloed zou hebben kunnen uitoefenen op de fiscale winstbepaling van de belanghebbende in dat jaar. Het door de belanghebbende voor [D BV] opgeofferde bedrag ex art. 13d(8) Wet Vpb bedraagt dan € 119.122.194, nu (i) art. 13d(8) Wet Vpb het opgeofferde bedrag voor een ontvoegde dochter stelt op het fiscale eigen vermogen van die dochter, dat in casu bepaald wordt door de historische kostprijs van [J] AG, en (ii) de belanghebbende en [D BV] bestendig op die kostprijs hebben gewaardeerd, zodat geen sprake is van fiscaal chicaneuze waardering en overigens niet vast staat dat op die kostprijs is gewaardeerd met het oog op eventuele toekomstige frustratie van art. 13d(4) Wet Vpb.

1.5

Dit in casu onbevredigende resultaat zou aanleiding voor u kunnen zijn meer goed koopmansgebruik op vrijgestelde deelnemingen los te laten dan u tot dusverre deed in met name HR BNB 1979/181 en HR BNB 2014/119, maar ik ga vooralsnog uit van het gkg light dat u in HR BNB 2014/119 toepaste op een vrijgestelde deelneming.

1.6

Ad (ii): het Hof heeft mijns inziens terecht (i) de referentieperiode van [D BV] ’s waardeverloop laten beginnen bij [D BV] ’s verwerving door de belanghebbende in 2004, hoezeer ook [D BV] toen meteen gevoegd werd, waardoor belanghebbendes deelneming in [D BV] daarna tot aan [D BV] ’s ontvoeging in 2009 fiscaal niet zichtbaar was, en (ii) de werkelijke waarde van [D BV] bij ontvoeging vergeleken met haar werkelijke waarde bij verkrijging door de belanghebbende (zodat zich geen waardedaling manifesteert tijdens die referentieperiode, nu niet in geschil is dat [J] AG’s werkelijke waardedaling zich heeft voorgedaan vóór belanghebbendes verkrijging van [D BV] op 24 juni 2004). Grammaticale interpretatie van art. 13d(4) Wet Vpb leidt dus mijns inziens tot de conclusie dat die bepaling in casu niet van toepassing is omdat de waardedaling buiten belanghebbendes bezitsperiode zit.

1.7

Ad (iii): grammaticale interpretatie leidt mijns inziens echter tot een evident contra-rationeel resultaat. Het is meteen duidelijk dat het onmiskenbare en enige doel van de tussenhoudsterregeling (voorkomen dat niet-aftrekbare deelnemingsverliezen op gewoon voortlevende kleindochters gepresenteerd worden als aftrekbare liquidatieverliezen op tussenhoudsters) juist gefrustreerd wordt door het resultaat dat de belanghebbende voorstaat. Het argument dat de wetgever had kunnen ingrijpen, snijdt geen hout omdat de wetgever vóór HR BNB 2014/119 niet op de hoogte kon zijn van de toelaatbaarheid van kostprijswaardering van een inmiddels waardeloze deelneming, laat staan van de mogelijke gevolgen van dat gegeven in combinatie met (i) het waarderingsvoorschrift van art. 13d(8) Wet Vpb en (ii) het in- en uitvoegen van de tussenhoudster. Zelfs als dat anders zou zijn, wijst uw jurisprudentie uit dat het enkele gegeven dat de wetgever gewezen is op een mogelijk lek en hij desondanks niet heeft ingegrepen, doel en strekking van de wet niet verandert en dus niet verhindert dat de wet naar doel en strekking wordt toegepast. Systematische interpretatie van art. 13d(4) Wet Vpb leidt bovendien naar hetzelfde resultaat als interpretatie naar de heldere strekking van die bepaling.

1.8

Ik geef u in overweging belanghebbendes cassatieberoep ongegrond te verklaren.

2. De feiten en het geding in feitelijke instanties

Feiten

2.1

De belanghebbende is onderdeel van de [A] -groep, die in de IT-branche opereert. De activiteiten zijn verdeeld over twee divisies: [X] , waarvan de belanghebbende de Nederlandse vestiging is, en [C] .

2.2

Tot 3 januari 2000 werd [D] BV ( [D BV] ) gehouden door [E] BV (84%) en [F] B.V. (16%). De aandelen in laatstgenoemde werden gehouden door [G] Inc., de tophoudster van de [A] -groep. Op 3 januari 2000 heeft [G] Inc. de aandelen [D BV] van [E] gekocht, waarna de [A] -groep alle aandelen [D BV] hield.

2.3

Toen [G] Inc. de aandelen [D BV] kocht, bezat [D BV] alle aandelen in twee dochters, thans genaamd [H] BV en [I] BV, met wie zij een fiscale eenheid vormde, en alle aandelen in een in Zwitserland gevestigde dochter, thans genaamd [J] AG ( [J] AG).

2.4

In het boekjaar 2003/2004 heeft de [A]-groep gereorganiseerd en heeft [F] haar 16%-belang in [D BV] verkocht aan [G] Inc. Via stortingen op aandelen 'down the chain’ is het volle belang in [D BV] op 24 juni 2004 verkregen door de belanghebbende tegen € 9.741.000 agio. De waarde van [J] AG was op dat moment volgens de Rechtbank nihil.1.Vanaf 24 juni 2004 vormde de belanghebbende als moedermaatschappij een fiscale eenheid met [D BV] en enkele van dier Nederlandse dochters.

2.5

[J] AG is bij haar verkrijging door [D BV] en nadien door de belanghebbende steeds gewaardeerd op historische kostprijs (€ 104.722.486), maar was vóór de verkrijging van [D BV] door de belanghebbende in waarde gedaald naar volgens het Hof € 9.741.0002.als gevolg van de implosie van de internet bubble rond 2000.

2.6

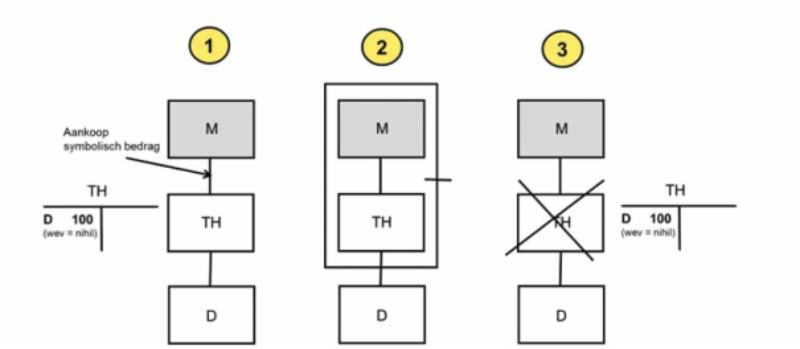

In maart 2009 heeft [D BV] haar activa en passiva, met uitzondering van de aandelen [J] AG, binnen de fiscale eenheid aan de belanghebbende overgedragen tegen de waarde in het economische verkeer. [D BV] is daarna, op 20 maart 2009, ontvoegd uit de fiscale eenheid en is op 22 juni 2009 geliquideerd. De herstructurering kan als volgt worden weergegeven:

2.7

De vereenvoudigde fiscale balans van [D BV] na haar ontvoeging en ten tijde van haar liquidatie luidde als volgt:

ACTIVA | PASSIVA | ||

[J] AG | € 104.722.4863. | Eigen vermogen | € 119.122.194 |

Liquide middelen | € 14.399.705 | ||

Totaal | € 119.122.1944. | Totaal | € 119.122.194 |

2.8

Tussen ontvoeging en liquidatie is [J] AG niet in waarde gedaald. [D BV] ’s liquidatie-uitkering aan de belanghebbende bestond uit de deelneming [J] AG (toen waard € 10.514.142 door kwijtschelding van schulden) en liquide middelen (€ 14.399.705), totaal € 24.913.847.

2.9

De belanghebbende heeft voor het boekjaar 2008/2009 een liquidatieverlies ad € 94.208.347 aangegeven, i.e. het verschil tussen het door haar gestelde opgeofferde bedrag ad € 119.122.194 en de liquidatie-uitkering ad € 24.913.847. De inspecteur heeft het aangegeven liquidatieverlies niet aanvaard en een aanslag opgelegd naar een belastbaar bedrag ad - /- € 1.728.686. Hij heeft bij beschikking het verlies op dat bedrag vastgesteld en een verzuimboete ad € 567 opgelegd. De belanghebbende heeft vergeefs bezwaar gemaakt en daarna beroep ingesteld. Zij acht het aangegeven liquidatieverlies ad € 94.208.347 correct.

2.10

Zowel voor de Rechtbank als in hoger beroep voor het Hof was in geschil of de inspecteur terecht liquidatieverliesaftrek heeft geweigerd. Niet in geschil is dat het totaal van de liquidatie-uitkeringen € 24.913.8475.bedroeg en dat er geen toelaatbare reserves waren in de zin van art. 13d(8) Wet Vpb.6.Wel in geschil is welk bedrag als opgeofferd voor de aandelen [D BV] moet gelden in de zin van art. 13d Wet Vpb.

De rechtbank Zeeland-West Brabant7.

2.11

De Rechtbank heeft het door de belanghebbende voor [D BV] opgeofferde bedrag gesteld op € 119.122.194, maar het daaruit voortvloeiende liquidatieverlies ad € 94.208.3478.niet in aftrek toegelaten op grond van art. 13d(2) en 13d(8) Wet Vpb. Weliswaar wordt met “eigen vermogen’’ in art. 13(8) Wet Vpb bedoeld het fiscale eigen vermogen van [D BV] en zijn er geen toelaatbare reserves, zodat het voor [D BV] opgeofferde bedrag in beginsel gelijk is aan haar fiscale eigen vermogen bij haar ontvoeging op 20 maart 2009 (€ 119.122.194). En weliswaar dwong goed koopmansgebruik [D BV] niet, gezien art. 8(1) Wet Vpb juncto art. 3.25 Wet IB 2001 en HR BNB 2014/119, om haar deelneming in [J] AG af te waarderen naar de werkelijke waarde (waardoor het opgeofferde bedrag de liquidatie-uitkeringen (€ 24.913.847) niet zou overtreffen, zodat geen liquidatieverlies zou resulteren). Maar art. 13d(4) Wet Vpb bepaalt dat als de deelneming in [J] AG ‘in waarde is gedaald sedert de verkrijging’ van [D BV] door de belanghebbende, het liquidatieverlies slechts in aftrek komt voor zover het de waardedaling van [J] AG overtreft. De wettekst noch de parlementaire geschiedenis legt de term ‘in waarde is gedaald’ uit. Weliswaar is [J] AG tussen de ontvoeging van [D BV] (moment van verkrijging van een deelneming in [D BV] door de belanghebbende, aldus de Rechtbank) en de liquidatie van [D BV] niet in waarde gedaald, maar doel en strekking van art. 13d(4) Wet Vpb zouden volgens de Rechtbank worden miskend als voor de toepassing van art 13d(4) niet, net als bij de bepaling van het opgeofferde bedrag, wordt uitgegaan van de fiscale boekwaarde van [J] AG. De waarde van [J] AG zoals die in de liquidatie-uitkering tot uitdrukking komt (de werkelijke waarde), moet daarom volgens de Rechtbank worden vergeleken met [J] AG’s (hogere) fiscale boekwaarde ten tijde van [D BV] ’s ontvoeging en niet met haar (lagere) werkelijke waarde. Die vergelijking laat een omvangrijke waardedaling van [J] AG zien, zodat het liquidatieverlies op grond van art. 13d(2) en 13d(8) Wet Vpb niet aftrekbaar is. De Rechtbank heeft het beroep van de belanghebbende daarom ongegrond verklaard.

2.12

De redactie van de FutD 2015-0172 tekende aan:

“Deze procedure is wederom illustratief voor de zeer ingewikkelde vormgeving van de liquidatieverliesregeling van artikel 13d van de Wet Vpb, vooral bij ontvoeging van een tussenholding. Aan BV X moet worden toegegeven dat de tekst van artikel 13d, leden 4 en 8, van de Wet Vpb niet eenduidig is. De ratio van die bepalingen is echter wel helder. Artikel 13d, lid 8, van de Wet Vpb beoogt dubbele verliesverrekening te voorkomen, terwijl artikel 13d, lid 4, van de Wet Vpb de omzetting van niet-aftrekbare deelnemingsverliezen in aftrekbare liquidatieverliezen tegengaat. In deze procedure was vooral sprake van dat laatste. Volgens artikel 13d, lid 4, van de Wet Vpb was daarbij niet van belang of BV X ook daadwerkelijk had beoogd om niet-aftrekbare deelnemingsverliezen om te zetten in aftrekbare liquidatieverliezen. Naar onze mening moet dan ook niet te veel worden verwacht van het door BV X ingestelde hoger beroep.”

Het Gerechtshof ‘s- Hertogenbosch9.

2.13

Het Hof heeft het hogere beroep van de belanghebbende ongegrond verklaard en de uitspraak van de Rechtbank bevestigd maar deels op andere gronden. Met de Rechtbank meende het Hof dat, gezien HR BNB 2014/119, goed koopmansgebruik niet dwingt om een vrijgestelde deelneming af te waarderen ondanks structurele waardedaling beneden kostprijs. Hij leidde uit de jurisprudentie10.over (de waardering van) deelnemingen af:

“(…) dat een belastingplichtige bij de waardering van een vrijgestelde deelneming meer vrijheid toekomt, in het bijzonder daar waar het voorzichtigheidsbeginsel als onderdeel van goed koopmansgebruik aan de orde is, dan bij de waardering van niet-vrijgestelde activa. Dit komt het Hof overigens logisch voor, omdat de voorzichtigheidseis, die zich bijvoorbeeld verzet tegen het nemen van ongerealiseerde winst, en voorziet in de mogelijkheid tot het nemen van ongerealiseerde verliezen bij vrijgestelde activa (deelnemingen) en winsten (deelnemingsvrijstelling) niet aan de orde is.”

Het Hof achtte het daarom in overeenstemming met goed koopmansgebruik dat [D BV] , en nadien de belanghebbende, [J] AG bleven waarderen op historische kostprijs ad € 104.722.486, waardoor ex art. 13d(8) Wet Vpb het opgeofferde bedrag (vóór toepassing van art. 13d(4) Wet Vpb) uitkomt op het fiscale ‘eigen vermogen’ van [D BV] , i.e. op € 119.122.194.

2.14

Het Hof heeft vervolgens art. 13d(4) Wet Vpb aldus verstaan dat de niet-aftrekbare waardedaling bepaald moet worden door vergelijking van de werkelijke waarde van [J] AG op 24 juni 2004 (toen de belanghebbende [D BV] verkreeg door stortingen op aandelen) – en dus niet, zoals de partijen stellen, op 20 maart 2009 (het ontvoegingstijdsip) – en haar werkelijke waarde op 22 juni 2009 (liquidatie [D BV] ). Dat [D BV] meteen na haar verkrijging door de belanghebbende is gevoegd, achtte het Hof niet relevant, nu er, gezien HR BNB 2011/185,11.minstens een moment een deelnemingsrelatie is geweest. Niet in geschil is dat [J] AG al in waarde was gedaald vóórdat de belanghebbende [D BV] verkreeg, zodat de deelneming begrepen in de liquidatie-uitkering ( [J] AG) in de relevante periode niet in waarde is gedaald (maar juist is gestegen). De tekst van art. 13(4) Wet Vpb geeft de belanghebbende dus gelijk, wat tot een aftrekbaar liquidatieverlies ad € 94.208.344 zou leiden. In verband met de rechtszekerheid is volgens het Hof een daarvan afwijkende uitleg van art.13(4) Wet Vpb naar doel en strekking slechts mogelijk als de woorden van de wet:

“4.7.1. (…) tot een zodanig resultaat leiden dat dit onmogelijk is voorzien of gewild door de wetgever.

4.7.2. (…)

artikel 13d, lid 4 Wet VPB 1969 beoogt om bij de liquidatie van een tussenhoudster, zoals de liquidatie van [[D]] B.V., enkel het verlies in aanmerking te nemen dat is geleden door de te liquideren tussenhoudster zelf, en (…) het niet de bedoeling is dat elders in het concern geleden verliezen (in casu door (…) [J] AG) als aftrekbaar liquidatieverlies kan worden vergolden. [het Hof verwijst naar en citeert de in 6.4 hieronder geciteerde MvT, Kamerstukken II 1986/87, 19968, 3, p. 6; PJW].

4.7.3.

Gegeven de (…) parlementaire geschiedenis van artikel 13d, lid 4, Wet VPB 1969 is naar het oordeel van het Hof sprake van de onder 4.7.1 bedoelde uitzondering, als gevolg waarvan een weging dient plaats te vinden tussen de grammaticale interpretatie, (…) en een benadering naar doel en strekking, (…).

(…).

4.7.4.

De liquidatieverliesregeling vormt een uitzondering op de hoofdregel dat voordelen uit een deelneming buiten aanmerking blijven. Een dergelijke uitzondering op de hoofdregel dient naar het oordeel van het Hof beperkt te worden uitgelegd. Dit heeft temeer te gelden nu de per 27 april 1990 aangepaste liquidatieverliesregeling mede tot doel had te voorkomen dat een niet-aftrekbare (buitenlandse) deelnemingsverlies zou worden getransformeerd in aftrekbaar liquidatieverlies, zoals ook thans aan de orde is. De reparatie van de voordien geldende regeling is mede ingegeven door de grote budgettaire gevolgen die geconstrueerde aftrekbare liquidatieverliezen voor de schatkist veroorzaakten. Ook in het onderhavige geval is sprake van een ‘opgezocht’ liquidatieverlies en van een zowel absoluut al relatief groot belang. In plaats van het liquideren van [[D]] B.V. binnen fiscale eenheid, hetgeen fiscaal neutraal had plaatsgevonden, is een ‘omweg’ bewandeld. Binnen een kort tijdsbestek van drie maanden, tussen 20 maart 2009 en 22 juni 2009 zijn behoudens de deelneming (…) [J] AG alle activa en passiva door [[D]] B.V. overgedragen aan belanghebbende, is verzocht de fiscale eenheid ten aanzien van [[D]] B.V. te verbreken en is geliquideerd. Enkel door die ‘omweg’ heeft belanghebbende, uitgaande van een grammaticale interpretatie, een groot liquidatieverlies kunnen realiseren. Bij het maken van zijn afweging is het Hof van oordeel dat het, niettegenstaande het feit dat het een belastingplichtige is toegestaan om de meest voordelige fiscale weg te bewandelen, ten nadele van belanghebbende dient mee te wegen dat de door belanghebbende gekozen (om)weg evident indruist tegen de wil van de wetgever.

4.7.5.

Alles afwegende, (…), is het Hof van oordeel dat het door belanghebbende beoogde aftrekbare liquidatieverlies dermate in strijd is met de sedert 27 april 1990 gerepareerde liquidatieverliesregeling, in het bijzonder met het sedertdien ingevoerde artikel 13d, lid 4, Wet VPB 1969, dat doel en strekking dient te prevaleren boven een grammaticale interpretatie van de wettekst. Het in overeenstemming brengen met de wil van de wetgever betekent in dit geval dat het (deelnemings)verlies dat is geleden met (…) [J] AG van € 104.722.486 - € 10.514.142 = € 94.208.344 uit het berekende liquidatieverlies dient te worden geëlimineerd, waarna geen liquidatieverlies meer resteert.”

2.15

Het Hof heeft ten overvloede overwogen:

“4.7.6. Naar het oordeel van het Hof dient de in deze casus geïllustreerde spanning tussen de wettekst en doel en strekking niet te blijven voortbestaan, omdat de door de wettekst gesuggereerde rechtszekerheid voor belastingplichtigen (achteraf) voor veel frustratie kan zorgen. Het Hof roept de wetgever dan ook op om de tekst van de wet in overeenstemming te brengen met diens wil. Daarbij wijst het Hof erop dat de problematiek niet nieuw is. In de fed fiscale brochures, De deelnemingsvrijstelling in de Wet op de vennootschapsbelasting 1969, Deventer: 2008, (…) wijst W.C.M. Martens in een voorbeeld op p. 90 reeds op de in deze zaak spelende problematiek.”

2.16

Het Hof heeft denkelijk naar Martens’ 8ste druk (2008) verwezen omdat de litigieuze liquidatie zich in 2009 voordeed. Martens heeft het probleem ook in de 9e druk (2011) gesignaleerd12.in de laatste volzin van onderstaand citaat:

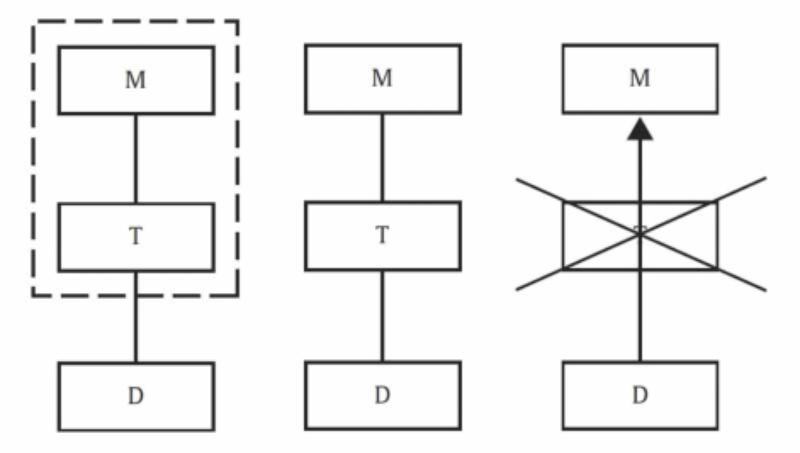

“Bij verbreking van de fiscale eenheid met een dochtermaatschappij die beschikt over een niet-gevoegde deelneming, lijkt de waardering van die deelneming bij de dochter op het ontvoegingstijdstip mede bepalend voor de omvang van het liquidatieverlies, dat de moeder bij liquidatie van de ontvoegde dochtermaatschappij zou kunnen nemen. In een voorbeeld als volgt.

Moedermaatschappij M en dochtermaatschappij T zijn verenigd in een fiscale eenheid. Tot het vermogen van T, dat wordt geacht deel uit te maken van het vermogen van M, behoort enkel een deelneming in D met een opgeofferd bedrag van 100. De waarde van deelneming D bedraagt 40, waarvoor de deelneming ook is opgenomen in de fiscale balans van de fiscale eenheid. Bij ontvoeging van dochtermaatschappij T bedraagt het fiscale eigen vermogen van T, dat bepalend is voor het opgeofferde bedrag van T, 40 (en niet het opgeofferde bedrag van deelneming D, zijnde 100). Bij een liquidatie van T bedraagt het liquidatieverlies nihil. De liquidatieuitkering is immers gelijk aan het voor T opgeofferde bedrag van 40. Een correctie van het liquidatieverlies met de waardedaling van D behoeft dan ook niet te worden gemaakt. Het opgeofferde bedrag van deelneming D wordt bij M gesteld op 40 en zal niet worden opgehoogd op grond van art. 13d lid 6 tweede volzin Wet VPB 1969 (zie hiervoor). Indien ervan uit wordt gegaan dat de waarde van deelneming D na ontvoeging tot liquidatie daalt tot nihil, zal het verlies van 40 worden gecorrigeerd met de waardedaling van deelneming D na ontvoeging (correctie 40), zodat geen liquidatieverlies resteert. Het opgeofferde bedrag van deelneming D wordt ingevolge art. 13d lid 6 Wet VPB 1969 gesteld op 40 (waarde nihil plus de correctie van waardedalingen ter grootte van 40). Er is per saldo dus 100 opgeofferd, terwijl er slechts een liquidatieverlies van 40 genomen kan worden. Door de deelneming in dit voorbeeld op lagere bedrijfswaarde te waarderen, gaat dus een liquidatieverlies ter grootte van 60 verloren.

Indien de deelneming op kostprijs zou zijn gewaardeerd, zou het voor T opgeofferde bedrag bij M 100 bedragen, zodat M een liquidatieverlies van 60 zou hebben kunnen nemen, hetgeen in strijd lijkt met de strekking van de liquidatieverliesregeling.”

2.17

De redactie van V-N 2017/7.13 onderschrijft ‘s Hofs uitspraak wat betreft waardering van [J] AG op kostprijs en wat betreft de periode waarover de waardedaling ex art. 13d(4) Wet Vpb moet worden bezien (vanaf 24 juni 2004, toen [D BV] heel even een deelneming van de belanghebbende was alvorens gevoegd te worden). Zij maakt wel kanttekeningen bij het laten prevaleren van doel en strekking van art. 13d(4) Wet Vpb boven diens tekst:

“Ten eerste stelt het hof dat de liquidatieverliesregeling een uitzondering op de hoofdregel is dat (negatieve) deelnemingsvoordelen onder de deelnemingsvrijstelling vallen. Derhalve zou de liquidatieverliesregeling als geheel volgens het hof eng moeten worden uitgelegd. Het gaat in casu echter om een correctie op de liquidatieverliesregeling, zodat ook zou kunnen worden betoogd dat die correctie op de voet van art. 13d lid 4 Wet VPB 1969 juist eng zou moeten worden geïnterpreteerd. Ten tweede neemt het hof ten nadele voor de belanghebbende mee dat de door haar gekozen (om)weg indruist tegen de wil van de wetgever. De vraag is of de kunstmatigheid van de gekozen weg door een specifieke belastingplichtige een rol zou moeten spelen bij de keuze voor doel en strekking van de wetgever dan wel de grammaticale uitleg. Dat is toch eerder een punt dat een rol speelt bij het al dan niet honoreren van een eventueel beroep op fraus legis. Ten derde wijst het hof in r.o. 4.7.6 nog op de bekendheid van deze gebrekkige wettekst in de literatuur (bij de anonimisering van de uitspraak is de auteur van de FED-brochure overigens tevens geanonimiseerd; deze overijverige anonimisering zien we ook terug in r.o. 4.4.2).13.In de ‘fraus legis’-jurisprudentie is de bewustheid bij de wetgever soms een ‘safe haven’ (na het fameuze partnerschaps-arrest in de overdrachtsbelasting HR 15 maart 2013, nr. 11/05609, BNB 2013/151 moet (…) hier echter niet al te veel op worden gerekend door belastingplichtigen, zo merken wij hierbij op).

Hoewel deze kanttekeningen kunnen worden gemaakt bij de keuze ten faveure van de uitleg naar doel en strekking in weerwil van de duidelijke wettekst, denken wij dat de belanghebbende ook bij de Hoge Raad aan het kortste eind zal trekken. De Hoge Raad heeft de laatste jaren vaker de wettekst gepasseerd voor de meer redelijke uitleg naar doel en strekking (zie voor het meest sprekende recente voorbeeld HR 6 november 2015, nr. 15/00451, BNB 2016/30, V-N 2015/57.12 inzake art. 15aj Wet VPB 1969). Indien de uitspraak van het hof wordt gevolgd, hopen wij wel dat de wetgever het advies van het hof volgt en de wettekst aanpast. Dan is het voor eenieder met een simpele blik op de wettekst duidelijk wat er wordt bedoeld.”

2.18

De redactie van FutD 2016-2725 tekende het volgende aan:

“Wij zijn van mening dat terughoudend moet worden omgegaan met het afwijken van een grammaticaal duidelijke wettekst. Wij verwijzen in dit verband ook naar de conclusie van Advocaat-Generaal (A-G) Wattel van 21 maart 2006 (zie FutD 2006-0793) waarin hij overwoog dat de liquidatieverliesregeling "zó ondoordringbaar technisch (is), zó zeer toegespitst op bepaalde feitelijke situaties en zó zeer bedoeld als lex dura sed lex, dat het niet aan de rechter is om tot een andere uitkomst te komen dan die waartoe technische toepassing van die regelgeving leidt, aangenomen dat die uitkomst niet onzinnig of duidelijk contrarationeel is." De Hoge Raad volgde deze conclusie in zijn arrest van 20 oktober 2006 (zie FutD 2006-1957 met ons commentaar). Toch kunnen wij ons in deze specifieke situatie vinden in de afweging van het Hof. Hierbij speelt mee dat het volstrekt evident is dat de aftrek van een liquidatieverlies in deze situatie niet strookt met de bedoeling van de wetgever. Daarover kan geen twijfel bestaan. In die zin zou aftrek van het liquidatieverlies leiden tot een volstrekt contrarationele uitkomst zoals A-G Wattel voor ogen had. Ook speelt mee dat de belastingplichtige het liquidatieverlies bewust heeft opgezocht, onder meer door voorafgaand aan de liquidatie BV D te ontvoegen uit de f.e. Het Hof (…) roept de wetgever (…) op om de tekst van de wet in overeenstemming te brengen met de bedoeling. Wij onderschrijven deze oproep volledig. Belastingplichtigen moeten kunnen vertrouwen op de tekst van de wet. Als de tekst niet overeenkomt met de bedoeling, moet de tekst worden aangepast. In zekere zin is het Hof nog mild in zijn beslissing. Het manco in de wettekst werd al in 2008 in de literatuur opgemerkt. De wetgever heeft tijd en kansen genoeg gehad om de wettekst aan te passen. Het Hof had ook kunnen beslissen dat de wetgever daar dan zelf maar de wrange vruchten van zou moeten plukken. Het Hof doet dat niet en stelt de wetgever opnieuw in de gelegenheid te doen wat hij al veel eerder had moeten doen. Wij hopen dat de wetgever luistert. Als de wetgever nu stil blijft zitten, kunnen wij ons voorstellen dat de belastingrechter in een eventuele volgende procedure een andere afweging maakt en beslist in het nadeel van de wetgever.”

2.19

De Jonge (commentaar in NTFR 2016/2987) acht ‘s Hofs grammaticale analyse correct en meent dat de zaak daarom ook anders had kunnen aflopen. De Jonge vraagt zich af of het risico dat de wettekst niet strookt met de kennelijke bedoeling van de wetgever niet voor rekening van de wetgever moet blijven.

3. Het geding in cassatie

3.1

De belanghebbende heeft tijdig en regelmatig beroep in cassatie ingesteld. De Staatssecretaris van Financiën heeft een verweerschrift ingediend. De partijen hebben elkaar niet van re- en dupliek gediend.

Het cassatieberoep

3.2

Volgens de belanghebbende heeft het Hof ten onrechte geoordeeld dat de tekst van art. 13d(4) Wet Vpb niet de wil van de wetgever zou weergeven en dat uitleg naar doel en strekking zou moeten prevaleren boven grammaticale uitleg. Het gaat er om hoe moet worden vastgesteld of en zo ja, wanneer een deelneming die deel uitmaakt van een liquidatie-uitkering in waarde is gedaald. De belanghebbende meent dat moet worden getoetst of [J] AG in waarde is gedaald sinds de verkrijging van de deelneming in het ontbonden lichaam ( [D BV] ) door de belanghebbende en dat er geen gronden zijn om de wettekst te veronachtzamen op basis van doel en strekking. De belanghebbende voert in haar middel drie onderdelen aan:

3.3

Onderdeel (i): het Hof heeft ten onrechte geoordeeld dat art. 13(d) Wet Vpb mag worden uitgelegd naar doel en strekking om grammaticale interpretatie terzijde te kunnen zetten, omdat dan met twee maten wordt gemeten. De belanghebbende acht onbegrijpelijk en onjuist ’s Hofs r.o. 4.7.1. Mocht al een discrepantie bestaan tussen tekst en strekking – hetgeen de belanghebbende betwist – dan nog moet voorrang worden verleend gegeven aan de duidelijke tekst. De belanghebbende verwijst naar de conclusie voor HR BNB 2007/149:14.

“7.9. (…). Ik acht het mogelijk dat dat niet de bedoeling van de wetgever zou zijn geweest als hij de casus voorzien had, maar de regelgeving in art. 13d, leden 4, 5 en 8 (9) Wet Vpb. is zó ondoordringbaar technisch, zó zeer toegespitst op bepaalde feitelijke situaties en zó zeer bedoeld als lex dura sed lex, dat het niet aan de rechter is om tot een andere uitkomst te komen dan die waartoe technische toepassing van die regelgeving leidt, aangenomen dat die uitkomst niet onzinnig of duidelijk contrarationeel is. Ik meen daarom dat het tweede middel doel treft. Ik meen voorts dat u de zaak zelf kunt afdoen.”