HR, 22-03-2013, nr. 11/04270

ECLI:NL:HR:2013:BX6666, Cassatie: (Gedeeltelijke) vernietiging met verwijzen

- Instantie

Hoge Raad

- Datum

22-03-2013

- Zaaknummer

11/04270

- LJN

BX6666

- Roepnaam

Holding

- Vakgebied(en)

Belastingrecht algemeen (V)

- Brondocumenten en formele relaties

ECLI:NL:PHR:2013:BX6666, Conclusie, Hoge Raad (Parket), 22‑03‑2013

Arrest Hoge Raad: ECLI:NL:HR:2013:BX6666

Arrest gerechtshof: ECLI:NL:GHSGR:2011:BT6259

ECLI:NL:HR:2013:BX6666, Uitspraak, Hoge Raad, 22‑03‑2013; (Cassatie)

Conclusie: ECLI:NL:PHR:2013:BX6666

In cassatie op: ECLI:NL:GHSGR:2011:BT6259, (Gedeeltelijke) vernietiging met verwijzen

Beroepschrift, Hoge Raad, 08‑11‑2011

- Wetingang

art. 8:73 Algemene wet bestuursrecht

- Vindplaatsen

V-N Vandaag 2012/2161

V-N 2012/46.8

NJB 2013/741

V-N Vandaag 2013/721

V-N 2013/18.5

JB 2013/90

USZ 2013/131

V-N 2012/46.8 met annotatie van Redactie

V-N 2013/18.5 met annotatie van Redactie

BNB 2013/152 met annotatie van P.J. van Amersfoort

FED 2013/67 met annotatie van E.B. PECHLER

AB 2014/218 met annotatie van A.M.L. Jansen

Belastingblad 2014/355 met annotatie van S. BOSMA

JB 2013/90

USZ 2013/131

NTFR 2014/232

NTFR 2013/753 met annotatie van mr. J.M. van der Vegt

NTFR 2012/2195 met annotatie van Mr. I.R.J. Thijssen

Conclusie 22‑03‑2013

Inhoudsindicatie

Inkomstenbelasting; art. 16 AWR; navordering. Oordeel van het Hof dat de Inspecteur een ambtelijk verzuim heeft begaan blijft in stand. Art. 8:73 Awb; vergoeding van immateriële schade in geval van overschrijding redelijke termijn bezwaar- en beroepsfase. Verdeling van de schadevergoeding ten laste van het bestuursorgaan en de Staat. De Minister van Veiligheid en Justitie moet worden betrokken bij de beslissing op het verzoek om schadevergoeding wegens overschrijding van de redelijke termijn van berechting.

Nr. Hoge Raad: 11/04270

Nr. Gerechtshof: BK-09/00136

Nr. Rechtbank: 06/5424

Derde Kamer A

Inkomstenbelasting 1997

PROCUREUR-GENERAAL BIJ DE HOGE RAAD DER NEDERLANDEN

MR. R.L.H. IJZERMAN

ADVOCAAT-GENERAAL

Conclusie van 17 juli 2012 inzake:

Staatssecretaris van Financiën

tegen

X

1. Inleiding

1.1 Heden neem ik conclusie naar aanleiding van het beroep in cassatie van de Staatssecretaris van Financiën (hierna: de Staatssecretaris) tegen de uitspraak van het Gerechtshof te 's-Gravenhage (hierna: het Hof) van 16 augustus 2011, nr. BK-09/00136, LJN BT6259, V-N 2011/64.2.1.

1.2 In cassatie gaat het om twee vragen.

1.3 In de eerste plaats is in geschil of de Inspecteur(1) kon overgaan tot navordering van inkomstenbelasting wegens winst uit aanmerkelijk belang, binnen de beperkingen van artikel 16, lid 1, van de Algemene wet inzake rijksbelastingen (hierna: AWR). Met name is in geschil of de Inspecteur een ambtelijk verzuim heeft begaan door voorafgaand aan de aanslagoplegging onvoldoende onderzoek in te stellen naar de juistheid van de door belanghebbende gedane aangifte voor de inkomstenbelasting en premie volksverzekeringen (hierna: PVV) over het jaar 1997 en de vermogensbelasting over het jaar 1998 (hierna tezamen: de aangifte 1997/1998). Belanghebbende stelt zich op het standpunt dat de Inspecteur niet bevoegd is tot navordering, omdat niet aan de vereisten van artikel 16, lid 1, van de AWR is voldaan.(2) Belanghebbende stelt dat er geen sprake is van een nieuw feit, omdat de Inspecteur naar aanleiding van de aangifte en overige bij de belastingdienst beschikbare gegevens, bekend was althans redelijkerwijs bekend had kunnen zijn met de (door de Inspecteur als zodanig aangemerkte) aanmerkelijk belangtransactie waarop de navordering ziet. Belanghebbende wijst daartoe onder meer op de inhoud van de aangifte 1997/1998, de reeds bekende eerdere aangifte 1996/1997 en de zich bij de belastingdienst bevindende dossiers inzake vennootschapsbelasting van B Holding B.V. en H Beheer BV waarbij belanghebbende als aandeelhouder betrokken was. De Staatssecretaris stelt daarentegen dat de Inspecteur wel bevoegd is tot navordering. Redengevend daartoe zou zijn dat pas na dossieronderzoek door de Inspecteur in 2003 de gegevens omtrent de onderhavige transactie in 1997 aan de Inspecteur bekend zijn geworden.

1.4 In de tweede plaats is in cassatie aan de orde de aan belanghebbende door het Hof toegekende vergoeding van immateriële schade wegens overschrijding van de redelijke termijn van berechting. Sedert de ontvangst door de Inspecteur van het bezwaarschrift en de uitspraak van de Rechtbank te 's-Gravenhage (hierna: de Rechtbank) is vijf jaar verstreken. Het Hof heeft geconcludeerd dat de redelijke termijn daardoor is overschreden met in totaal drie jaar en heeft belanghebbende deswege een schadevergoeding toegekend van € 3000. De Staatssecretaris heeft gesteld 'dat de Minister van Financiën(3) voor niet meer dan een half jaar van de door het Hof geconstateerde overschrijding van drie jaar schadeplichtig kan zijn'.(4) Daartoe stelt de Staatssecretaris dat belanghebbende de schade had kunnen beperken door eerder beroep bij de Rechtbank in te stellen en dat de processuele houding van belanghebbende tijdens de berechting in eerste aanleg mede heeft geleid tot overschrijding van de redelijke termijn. Ook heeft het Hof volgens de Staatssecretaris ten onrechte verzuimd de Minister van Veiligheid en Justitie in de zaak te betrekken. Belanghebbende heeft daarentegen onder meer gesteld dat de termijn voor het doen van uitspraak op bezwaar door de Inspecteur meerdere keren is verlengd en acht de hem toegekende schadevergoeding juist.

1.5 Feiten en achtergrond van de aandelen- en winstbewijzentransacties zijn kort samengevat als volgt. Belanghebbende bezat tot 31 december 1996 alle aandelen in B Holding B.V.

1.6 Belanghebbende heeft zijn belang in B Holding B.V., na diverse tussenstappen, ultimo 1997 in Coöperatie F U.A. (hierna: de Coöperatie) ingebracht.

1.7 Op 31 december 1996 zijn de statuten van B Holding B.V. gewijzigd. De gewone aandelen werden daarbij geconverteerd in één gewoon aandeel van f 1 en 40.454 niet-cumulatief preferente aandelen van f 1 nominaal. Daarnaast werden aan belanghebbende 40.454 winstbewijzen op naam (hierna: de winstbewijzen) uitgegeven. Belanghebbende hield zowel voormelde aandelen als de winstbewijzen.

1.8 Eveneens op 31 december 1996 is de Stichting C (hierna: de Stichting) opgericht. Op die datum heeft belanghebbende het door hem gehouden gewone aandeel en alle niet-cumulatief preferente aandelen in B Holding B.V. verkocht aan de Stichting voor een bedrag van f 40.463. Dit bedrag betreft f 40.454 voor de niet-cumulatief preferente aandelen en f 9 voor het gewone aandeel. Belanghebbende behield vooralsnog zijn winstbewijzen.

1.9 Een jaar later, op 30 december 1997, is de Coöperatie opgericht door belanghebbende, de echtgenote van belanghebbende en hun drie kinderen. Belanghebbende heeft, eveneens op 30 december 1997, zijn winstbewijzen in B Holding B.V. ingebracht in de Coöperatie. Op die datum heeft de Stichting ook het door haar gehouden gewone aandeel en alle niet-cumulatief preferente aandelen in B Holding B.V. ingebracht in de Coöperatie. De Coöperatie verkreeg op 30 december 1997 aldus alle aandelen en winstbewijzen in B Holding B.V. De inbreng van de winstbewijzen heeft de Inspecteur, anders dan belanghebbende, beschouwd als een (belaste) vervreemding. Het daarmee, volgens de Inspecteur, door belanghebbende behaalde voordeel uit aanmerkelijk belang is in beroep door de Rechtbank vastgesteld op f. 18.538.242.(5)

1.10 Belanghebbende heeft in zijn aangifte 1997/1998 ter zake van de inbreng van de winstbewijzen in de Coöperatie geen winst uit aanmerkelijk belang aangegeven. De Inspecteur heeft in 2001 conform de aangifte een (gewone) aanslag opgelegd. De Inspecteur heeft op 12 december 2003 een navorderingsaanslag opgelegd ziende op de hierboven genoemde inbreng (vervreemding) van winstbewijzen.

1.11 De termijn voor het doen van uitspraak op bezwaar is door de Inspecteur twee keer verlengd. Na het verstrijken van de tweede termijn heeft belanghebbende op grond van artikel 6:2 juncto artikel 6:12 van de Algemene wet bestuursrecht (hierna: Awb) beroep ingesteld bij de Rechtbank.

1.12 De Rechtbank heeft het beroep van belanghebbende op het ontbreken van een voor navordering vereist nieuw feit niet gehonoreerd. Het Hof heeft het hoger beroep van belanghebbende daartegen gegrond verklaard, wegens ontbreken van een voor navordering vereist nieuw feit c.q. ambtelijk verzuim gelegen in onvoldoende onderzoek door de Inspecteur naar aanleiding van de aangifte 1997/1998. Het Hof heeft voorts op verzoek van belanghebbende een schadevergoeding toegekend wegens overschrijding van de redelijke termijn van de bezwaarprocedure en berechting in eerste aanleg.

1.13 De opbouw van deze conclusie is als volgt. In onderdeel 2 worden de feiten en het geding in feitelijke instanties weergegeven, gevolgd door een beschrijving van het geding in cassatie in onderdeel 3. Onderdeel 4 omvat een overzicht van relevante regelgeving, jurisprudentie en literatuur met betrekking tot de vereisten voor navordering op grond van artikel 16, lid 1, van de AWR.(6) In dit onderdeel wordt tevens het eerste cassatiemiddel van de Staatssecretaris beoordeeld. In onderdeel 5 wordt, na een overzicht van relevante regelgeving, jurisprudentie en literatuur, het tweede cassatiemiddel van de Staatssecretaris beoordeeld. Onderdeel 6 bevat de conclusie.

2. De feiten en het geding in feitelijke instanties

2.1 Belanghebbende had tot 31 december 1996 alle aandelen in B Holding B.V. Het geplaatste kapitaal bedroeg op dat moment f 40.455, verdeeld in 465 gewone aandelen van f 87 nominaal. Dat belang is op de volgende wijze ingebracht in de Coöperatie.

2.2 Op 31 december 1996 zijn de statuten van B Holding B.V. gewijzigd. De gewone aandelen werden daarbij geconverteerd in één gewoon aandeel van f 1 en 40.454 niet-cumulatief preferente aandelen van f 1 nominaal. Daarnaast werden 40.454 winstbewijzen uitgegeven. Elk winstbewijs geeft het recht om op gelijke voet met een volgestort aandeel te delen in de winst en in het liquidatiesaldo van B Holding B.V.(7) Bij liquidatie wordt geen nominaal gestort bedrag uitgekeerd op een winstbewijs.(8) De preferente aandelen geven jaarlijks recht op 6% van het nominaal op deze aandelen gestorte bedrag.(9) Belanghebbende hield aldus het gewone aandeel, de niet-cumulatief preferente aandelen en de winstbewijzen.

2.3 Op diezelfde datum, 31 december 1996, heeft belanghebbende het door hem gehouden gewone aandeel en alle niet-cumulatief preferente aandelen in B Holding B.V. verkocht aan de Stichting voor een bedrag van f 40.463.(10) Dit bedrag betreft f 40.454 voor de niet-cumulatief preferente aandelen en f 9 voor het gewone aandeel. Belanghebbende behield vooralsnog zijn winstbewijzen.

2.4 Op 30 december 1997 (dus een jaar later) is de Coöperatie opgericht door belanghebbende, de echtgenote van belanghebbende en hun drie kinderen.(11) De lidmaatschapsrechten zijn onder hen verdeeld. De Coöperatie werd bestuurd door belanghebbende. De natuurlijke personen werden gewoon lid en de Stichting werd bijzonder lid van de Coöperatie.

2.5 Belanghebbende heeft, eveneens op 30 december 1997, zijn winstbewijzen in B Holding B.V. ingebracht in de Coöperatie.(12) Op die datum heeft de Stichting het door haar gehouden gewone aandeel en alle niet-cumulatief preferente aandelen B Holding B.V. ingebracht in de Coöperatie.(13) De Coöperatie verkreeg aldus alle aandelen en winstbewijzen in B Holding B.V.

2.6 Belanghebbende heeft op 8 juni 1999 zijn aangifte 1997/1998 ingediend. Deze aangifte is opgemaakt door A te Q. Het belastbare inkomen is aangegeven als f 59.881 negatief. In de aangifte is niet vermeld dat belanghebbende ter zake van de inbreng van de winstbewijzen in de Coöperatie winst uit aanmerkelijk belang zou hebben behaald, noch is destijds aan de Inspecteur enige andersluidende opvatting van belanghebbende bekend gemaakt.

2.7 Uit r.o. 3.1 van de Hofuitspraak blijkt dat de Inspecteur op 31 augustus 2001(14) de aanslag voor de inkomstenbelasting en PVV voor het jaar 1997 aan belanghebbende heeft opgelegd conform de aangifte 1997/1998 zonder rekening te houden met de aanvullende aangifte die belanghebbende op 1 juli 1999 had ingediend, waarin zijn belastbare inkomen nader was berekend op f 110.833 negatief.(15)

2.8 Belanghebbende heeft op 23 augustus 2001 bezwaar gemaakt tegen die aanslag, omdat de Inspecteur geen rekening had gehouden met zijn aanvullende aangifte.

2.9 De Inspecteur heeft bij brief van 23 januari 2003 belanghebbende verzocht om overlegging van de statuten van de Stichting, de jaarstukken 1998 van de Stichting met toelichting, de notariële akte waarbij de aandelen B Holding B.V. zijn overgedragen aan de Coöperatie, de inbrengovereenkomst ten aanzien van de winstbewijzen en de schriftelijke vastlegging van de winstbewijzen.(16)

2.10 Bij brief van 19 mei 2003 heeft belanghebbende de statuten van de Stichting, de akte van inbreng van aandelen B Holding B.V. in de Coöperatie, de akte van inbreng van de winstbewijzen B Holding B.V. in de Coöperatie en de statutenwijziging van B Holding B.V. van 31 december 1996 aan de Inspecteur doen toekomen.(17)

2.11 Bij brief van 2 december 2003 heeft de Inspecteur aan de gemachtigde van belanghebbende de oplegging van de navorderingsaanslag aangekondigd, omdat belanghebbende met de inbreng van de winstbewijzen in de Coöperatie een voordeel had behaald ten bedrage van f 18.538.242 dat volgens de Inspecteur moet worden aangemerkt als winst uit aanmerkelijk belang.(18) De Inspecteur heeft als motivering gegeven:

Op 30 december 1997 heeft X zijn winstbewijzen in B Holding BV (hierna: de Holding) ingebracht in de door hem opgerichte Coöperatie F U.A. (hierna: de Coöperatie). Ik stel mij op het standpunt dat de ruil van de winstbewijzen door X een aanmerkelijk-belangtransactie in de zin van het aanmerkelijkbelangregime inhoudt. De inbreng van de winstbewijzen is aan te merken als een vervreemding van de winstbewijzen op 30 december 1997. Ik verwijs u voor de motivering van mijn standpunt naar de uitspraken van Hof Amsterdam van 8 oktober 2002, 2001/00718, V-N 2003/9.2.5 en Hof 's-Gravenhage van 25 februari 2003, 2002/00823, V-N 2003/28.1.13.

2.12 De Inspecteur heeft op 12 december 2003 een navorderingsaanslag over het jaar 1997 opgelegd naar een belastbaar inkomen uit aanmerkelijk belang van f 18.478.361.

2.13 Bij brief van 12 januari 2004 heeft belanghebbende tegen de navorderingsaanslag bezwaar gemaakt; gevolgd door een correspondentiewisseling.

2.14 Bij brief van 1 maart 2004 heeft belanghebbende, onder verwijzing naar paragraaf 6.2.7 van het Voorschrift Algemene wet bestuursrecht 1997, de Inspecteur verzocht om onverwijld uitspraak op bezwaar te doen.(19) De Inspecteur heeft ten antwoord echter te kennen gegeven dat de termijn voor het doen van een uitspraak op bezwaar is bepaald op één jaar.(20) Nadien is de termijn voor het doen van uitspraak op bezwaar door de Inspecteur twee maal verlengd op grond van artikel 25, lid 2, AWR tot 1 juli 2005(21) respectievelijk 13 januari 2006.(22)

2.15 De Inspecteur had op 13 januari 2006 nog geen uitspraak op bezwaar gedaan. Vervolgens is belanghebbende daartegen in beroep gekomen.

2.16 Tot de stukken van het geding behoren de aangiften inkomstenbelasting/PVV en vermogensbelasting van belanghebbende voor de jaren 1995/1996, 1996/1997 en 1997/1998.

2.17 In bijlage 1, blad 4 bij de aangifte1995/1996 is onder meer opgenomen:

Aangifte1995/1996, bijlage 1, blad 4

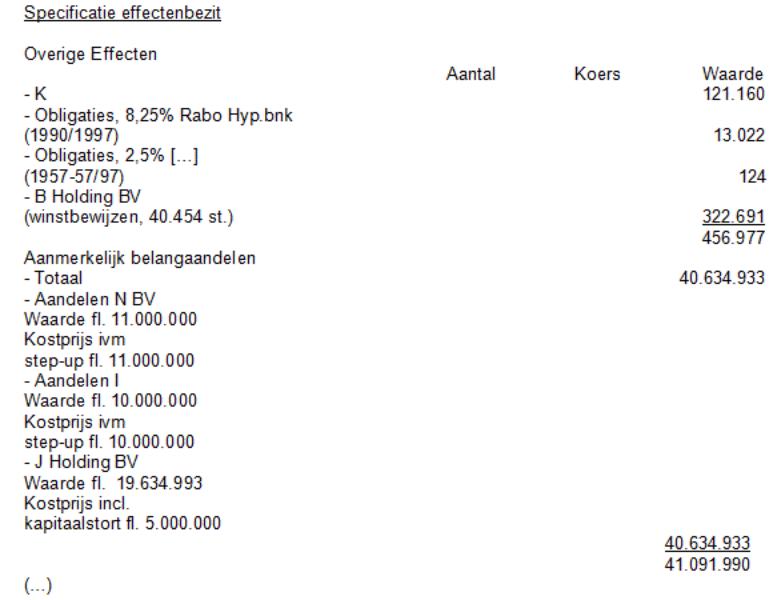

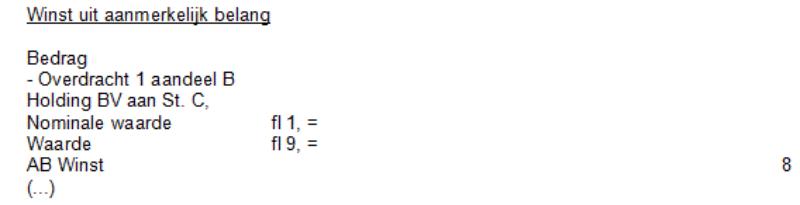

2.18 In de aangifte 1996/1997 is bij ‘winst uit aanmerkelijk belang’ een bedrag van f 8 vermeld. Bij deze aangifte heeft belanghebbende bijlagen gevoegd. In bijlage 3 bij deze aangifte is onder meer het volgende vermeld:(23)

Aangifte 1996/1997, bijlage 3

2.19 In bijlage B, blad 2 bij de aangifte 1996/1997 is voorts het volgende vermeld:

Aangifte 1996/1997, bijlage B, blad 2

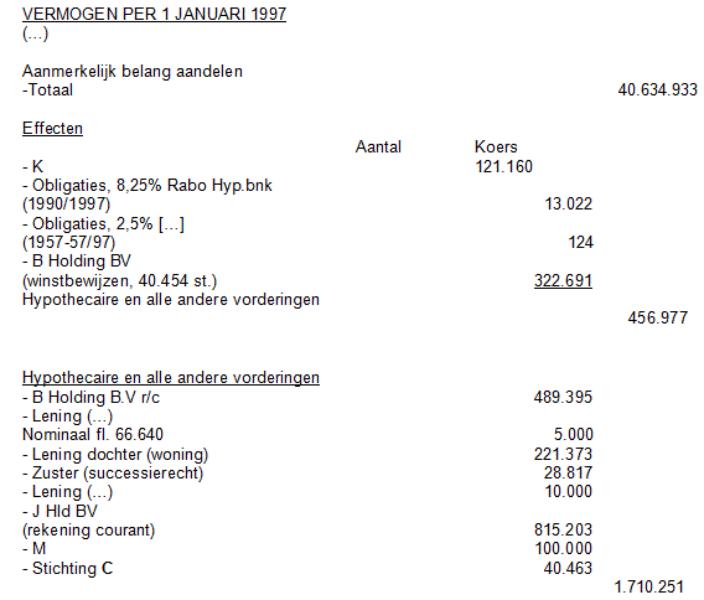

2.20 In bijlage C bij de aangifte 1996/1997 is het volgende vermeld:

Aangifte 1996/1997, bijlage C

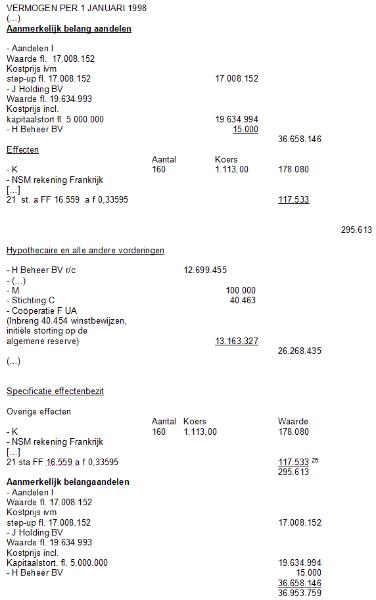

2.21 In bijlage B bij de aangifte 1997/1998 is als totaal inkomsten vermeld:

Aangifte 1997/1998, bijlage B

2.22 In bijlage C bij de aangifte 1997/1998 is onder meer het volgende vermeld:

Aangifte 1997/1998, bijlage C

Rechtbank

2.23 Belanghebbende heeft bij brief van 23 mei 2006 op grond van artikel 6:12, lid 2, juncto artikel 6:2, aanhef en onderdeel b, van de Awb beroep ingesteld tegen het niet tijdig doen van uitspraak op bezwaar. De Inspecteur heeft op 31 augustus 2006 alsnog uitspraak op bezwaar gedaan.

2.24 Bij beschikking van 25 april 2008 heeft de Inspecteur de navorderingsaanslag ambtshalve verminderd van een belastbaar inkomen van f 18.478.361 naar f 18.427.408 onder toepassing van een bijzonder tarief.

2.25 Voor de Rechtbank was - voor zover in cassatie thans van belang - in geschil of de Inspecteur bij het opleggen van de navorderingsaanslag beschikte over een nieuw feit als bedoeld in artikel 16, lid 1, van de AWR.(26)

2.26 De Rechtbank heeft geoordeeld dat de Inspecteur beschikte over een nieuw feit als bedoeld in artikel 16, lid 1, van de AWR. De Rechtbank heeft daartoe als volgt overwogen:

Nieuw feit

(...)

4.5. Naar het oordeel van de rechtbank dient voor de beoordeling van het primaire geschilpunt te worden nagegaan of verweerder bij het vaststellen van de primitieve aanslag, gedagtekend 31 augustus 2001, reeds over een feit beschikte, waaruit hij kon opmaken of had behoren op te maken dat eiser in 1997 winst uit aanmerkelijk belang heeft genoten.

4.6. Eiser stelt, althans zo begrijpt de rechtbank eisers stelling, dat verweerder een onderzoeksplicht heeft en dat verweerder op basis van de aangifte 1997/98 en de aangiften uit voorgaande jaren, een vermoeden zou moeten hebben gekregen omtrent de inbreng van de winstbewijzen. Eiser stelt daartoe tevens, onweersproken, dat verweerder ten tijde van het vaststellen van de primitieve aanslag beschikte over de aangiften vennootschapsbelasting 1996, 1997 en 1998 van Holding BV. Naar eiser stelt blijkt uit deze aangiften vennootschapsbelasting - kort gezegd - het geheel van rechtshandelingen dat heeft geleid tot de belaste handeling.

De rechtbank deelt dit standpunt van eiser omtrent de onderzoeksplicht van verweerder niet. Dit oordeel baseert zij allereerst op vaste jurisprudentie van de Hoge Raad. Zo heeft de Hoge Raad in zijn arrest van 5 november 1986, nr. 24 075, BNB 1987/19, bepaald dat het stelsel der wet meebrengt dat de inspecteur in de regel met vertrouwen op de aangifte mag afgaan. Alleen indien gerechtvaardigde twijfel bestaat aan de juistheid van de op de aangifte vermelde gegevens, dient de inspecteur een nader onderzoek in te stellen. Dit betekent dat verweerder in eerste instantie alleen hoefde uit te gaan van de aangifte 1997/98. De aangifte 1997/98 is opgemaakt door een gerenommeerd belastingadvieskantoor en bevat behalve het aangiftebiljet ook een aantal bijlagen ter toelichting. De aangifte 1997/98 bevat een veelheid van onderwerpen en gegevens die ten opzichte van voorgaande jaren kunnen muteren. Gelet hierop is de rechtbank van oordeel dat verweerder uit de enkele regel "Coöperatie F UA (Inbreng 40.454 winstbewijzen, initiële storting op de algemene reserve)" zoals vermeld in de bijlage onder het kopje "Hypothecaire en alle andere vorderingen", tezamen met de overige onder 2.18 vermelde gegevens uit de aangifte 1997/98, geen vermoeden hoefde te ontlenen dat hem noopte tot het verrichten van nader onderzoek, te meer niet nu daaruit niet valt op te maken dat deze winstbewijzen betrekking hadden op Holding BV. Voorts acht de rechtbank hiertoe redengevend dat in de aangifte 1997/98 en de meegezonden bijlagen geen informatie is verstrekt waaruit zou kunnen worden opgemaakt dat de aandelen in Holding BV waren omgezet in 1 gewoon aandeel en daarnaast in 40.454 niet-cumulatief preferente aandelen en 40.454 winstbewijzen. Evenmin was informatie verstrekt waaruit kon worden opgemaakt dat met deze omzetting werd bereikt dat de winstrechten in Holding BV, met uitzondering van jaarlijkse vergoeding van 6% over de niet-cumulatief preferente aandelen, werden getransfereerd van de oorspronkelijke 465 gewone aandelen, naar het nieuw uitgegeven gewone aandeel en de winstbewijzen.

In dit verband acht de rechtbank van belang of verweerder bij de beoordeling van de aangifte 1997/98 over de in 4.3 vermelde gegevens beschikte. Eiser heeft gesteld dat verweerder bij het vaststellen van de primitieve aanslag beschikte over het dossier zoals dat ter hand werd gesteld aan de Coördinatiegriep(27) Constructiebestrijding (hierna: CCB)- hetgeen, naar de rechtbank begrijpt, impliceert dat bedoelde stukken verweerder al wel ter beschikking stonden. Verweerder heeft dit nadrukkelijk weersproken en heeft een brief overgelegd (produktie III bij de op 18 april 2008 aan de rechtbank toegezonden pleitnota) waarin staat dat de gegevens hem op 19 mei 2003 zijn toegezonden. De rechtbank acht het aannemelijk dat verweerder ten tijde van de vaststelling van de aanslag niet over vermelde gegevens beschikte en pas daarna inzicht heeft kunnen en hoefde te krijgen in het geheel van rechtshandelingen dat heeft geleid tot de belaste handeling. De rechtbank is van oordeel dat verweerder de ontvangst van vermelde gegevens een nieuw feit oplevert, als bedoeld in artikel 16, eerste lid, Awr.

Het voorgaande houdt evenzeer in dat verweerder niet gehouden was onderzoek te doen naar de aangiften vennootschapsbelasting van Holding BV. In zoverre is het beroep ongegrond.

4.7. Eiser stelt dat verweerder is overgegaan tot navordering door gewijzigd inzicht in het recht. In dit verband verwijst eiser naar een onderzoek van de CCB en uitspraken van Gerechtshof Amsterdam en Gerechtshof 's-Gravenhage die dateren van na het opleggen van de primitieve aanslag. De rechtbank leest hierin dat eiser meent dat verweerder bij het opleggen van deze aanslag wel op de hoogte was van de inbreng van de winstbewijzen en het daarmee behaalde voordeel, maar dat verweerder meende dat dit voordeel onbelast was. Gezien het oordeel onder 4.6. behoeft deze stelling geen behandeling. In zoverre is het beroep ongegrond.

4.8. Eiser heeft nog gewezen op de aantekening 'Wat is er met B Holding BV?' die verweerder heeft geplaatst op een brief van 5 oktober 1998 die namens hem is geschreven, waarin de antwoorden staan op een vragenbrief van verweerder inzake de aangifte 1996/97. Hij leidt hieruit af dat de medewerker die die aangifte heeft beoordeeld heeft gezien dat er iets was gebeurd met de aandelen, maar dat er kennelijk onvoldoende reden was om nadere vragen te stellen. Deze aantekening ziet op het jaar 1996. Naar het oordeel van de rechtbank leidt dit niet tot een ander oordeel reeds omdat de vragenbrief geen betrekking heeft op de aangifte voor het onderhavige jaar 1997/1998.

4.9. Aan de vraag of eiser, zoals door verweerder is gesteld, ter zake van het onderhavige feit te kwader trouw is, komt de rechtbank niet toe.

2.27 Bij uitspraak van 21 januari 2008, nr. AWB 06/5424, LJN BH7008, NTFR 2009/876 heeft de Rechtbank het beroep (gezien de ambtshalve vermindering, gedeeltelijk) gegrond verklaard, de uitspraak op bezwaar vernietigd en de navorderingsaanslag gehandhaafd zoals deze is komen te luiden na vermindering door de Inspecteur bij beschikking van 25 april 2008.

Hof

2.28 Belanghebbende heeft tegen de uitspraak van de Rechtbank hoger beroep ingesteld.

2.29 Bij het Hof was - voor zover thans in cassatie van belang - in geschil of de Inspecteur bij het opleggen van de navorderingsaanslag beschikte over een nieuw feit als bedoeld in artikel 16, lid 1, van de AWR.

2.30 In tegenstelling tot de Rechtbank, heeft het Hof geconcludeerd dat er geen sprake is van een voor navordering rechtvaardigend nieuw feit; daartoe overwegende:

6.1. Indien enig feit grond oplevert voor het vermoeden dat een aanslag tot een te laag bedrag is vastgesteld, dan wel dat een in de belastingwet voorziene vermindering ten onrechte of tot een te hoog bedrag is verleend, kan de inspecteur de te weinig geheven belasting navorderen. Een feit, dat de inspecteur bekend was of redelijkerwijs bekend had kunnen zijn, kan geen grond voor navordering opleveren, behoudens in de gevallen waarin de belastingplichtige ter zake van dit feit te kwader trouw is.

6.2. De inspecteur mag bij het vaststellen van een aanslag uitgaan van de juistheid van de gegevens die een belastingplichtige bij zijn aangifte heeft verstrekt. Tot een nader onderzoek is hij in beginsel niet gehouden. Wel is hij tot een nader onderzoek gehouden, indien hij, na met een normale zorgvuldigheid kennis te hebben genomen van de inhoud van de aangifte, aan de juistheid van enig daarin opgenomen gegeven in redelijkheid behoort te twijfelen.

6.3. Een behoorlijke taakvervulling door de inspecteur brengt met zich dat hij kennis neemt van de gegevens ten aanzien van de belastingplichtige waarover hij de beschikking heeft. Daaronder vallen in ieder geval gegevens die in het dossier over de belastingplichtige aanwezig zijn bij het onderdeel van de belastingdienst dat de zaak behandelt, zoals de aangiften en aanslagen over vorige jaren.

6.4. Naar het oordeel van het Hof heeft de Inspecteur niet aan zijn onderzoeksplicht voldaan door geen onderzoek in te stellen naar de juistheid van de gedane aangifte voor de inkomstenbelasting en de premie volksverzekeringen over het jaar 1997 en de vermogensbelasting over het jaar 1998. Het Hof neemt hierbij in aanmerking dat de aandelen B Holding B.V. in de (bijlage bij de) aangifte voor de inkomstenbelasting en de premie volksverzekeringen over het jaar 1995 en de vermogensbelasting over het jaar 1996 als aanmerkelijk belang zijn vermeld; dat in de aangifte voor de inkomstenbelasting en de premie volksverzekeringen over het jaar 1996 en de vermogensbelasting over het jaar 1997 een aanmerkelijkbelangwinst is verantwoord van ƒ 8 ter zake van de overdracht van een aandeel B Holding B.V. aan Stichting C, alsmede de vermelding van het bezit van 40.454 winstbewijzen B Holding B.V.; en dat in de (bijlage bij de) aangifte voor de inkomstenbelasting en de premie volksverzekeringen over het jaar 1997 en de vermogensbelasting over het jaar 1998 melding is gemaakt van de inbreng in Coöperatie F U.A. van 40.454 winstbewijzen. Alleen al het laatstvermeld gegeven in de (bijlage bij de) aangifte voor de inkomstenbelasting en de premie volksverzekeringen over jaar 1997 en de vermogensbelasting over het jaar 1998 had voor de Inspecteur aanleiding moeten zijn om nader onderzoek in te stellen naar de juistheid van de aangifte, omdat inbreng in fiscaal opzicht gelijk staat aan vervreemding. Daarenboven geldt dat bij voldoende kennisneming van alle zojuist genoemde aangiften de Inspecteur zou hebben moeten zien dat de aandelen B Holding B.V. in 1995 tot een aanmerkelijk belang behoorden, dat in 1996 een aandeel B Holding B.V. is vervreemd aan Stichting C, welke vervreemding tot aanmerkelijkbelangwinst heeft geleid, dat belanghebbende eind 1996 geen aandelen B Holding B.V. meer had, dat belanghebbende eind 1996 40.454 winstbewijzen in B Holding B.V. had, dat belanghebbende in 1997 40.454 winstbewijzen heeft vervreemd aan Coöperatie F U.A. en dat belanghebbende eind 1997 geen winstbewijzen in B Holding B.V. meer had. Ook dit een en ander had voor de Inspecteur aanleiding moeten zijn om nader onderzoek in te stellen naar de juistheid van de aangifte inkomstenbelasting en de premie volksverzekeringen over het jaar 1997. Door aldus zonder nader onderzoek de primitieve aanslag conform de ingediende aangifte vast te stellen, heeft de Inspecteur een ambtelijk verzuim begaan.

6.5. Op grond van het voorgaande is de conclusie dat geen sprake is van een navordering rechtvaardigend nieuw feit.

2.31 Belanghebbende heeft het Hof ter zitting van 5 juli 2011 op grond van artikel 8:73 Awb verzocht om hem schadevergoeding toe te kennen wegens overschrijding van de redelijke termijn van berechting.(28) Het Hof heeft aan belanghebbende wegens de te lange duur van de behandeling van het geschil in eerste aanleg, een vergoeding van immateriële schade toegekend ten bedrage van € 3.000. Het Hof heeft daartoe als volgt overwogen:

6.11. Belanghebbende maakt aanspraak op een vergoeding van immateriële schade, die hij heeft geleden door de lange duur van de behandeling van het geschil.

Op 10 juni 2011 heeft de Hoge Raad beslist dat het rechtszekerheidsbeginsel ertoe noopt dat ook zuivere belastinggeschillen (zonder boete) binnen een redelijke termijn worden beslecht en dat in voorkomend geval overschrijding van de redelijke termijn, behoudens bijzondere omstandigheden, dient te leiden tot vergoeding van immateriële schade (nrs. 09/02639, 09/05112 en 09/05113, LJN BO5046, LJN BO5080 en LJN BO5087). Voor de beantwoording van de vraag of de redelijke termijn is overschreden, wordt aangesloten bij de uitgangspunten die zijn neergelegd in HR 22 april 2005, nr. 37.984, LJN AO9006, BNB 2005/337. Dit betekent dat als uitgangspunt geldt dat, behoudens bijzondere omstandigheden, de berechting van een zaak door de rechtbank niet binnen een redelijke termijn geschiedt indien de rechtbank niet binnen twee jaar nadat die termijn is aangevangen, uitspraak doet. Die termijn vangt op grond van de arresten van de Hoge Raad van 10 juni 2011 in beginsel aan op het moment dat de Inspecteur het bezwaarschrift ontvangt. Voor de berechting van een zaak door het hof geldt, behoudens bijzondere omstandigheden, als uitgangspunt dat deze niet binnen een redelijke termijn geschiedt indien het niet binnen twee jaar nadat het rechtsmiddel is ingesteld uitspraak doet. Als uitgangspunt voor de hoogte van de schadevergoeding hanteert de Hoge Raad een tarief van € 500 per halfjaar dat de redelijke termijn is overschreden, waarbij het totaal van de overschrijding naar boven wordt afgerond.

6.12. In het onderhavige geval is sedert de ontvangst door de Inspecteur van het bezwaarschrift tegen de onderhavige navorderingsaanslag (13 januari 2004) en de uitspraak van de rechtbank (21 januari 2009) vijf jaar verlopen. Sedert het instellen van het hoger beroep (2 maart 2009) en het tijdstip waarop het Hof uitspraak zal doen (16 augustus 2011) zal 2 1/2 jaar verlopen zijn, waarvan een half jaar voor aan belanghebbende verleend uitstel van de tweede mondelinge behandeling. Niet aannemelijk is geworden dat sprake is van omstandigheden die verlenging van de duur van de berechting in de bezwaarfase en in eerste aanleg rechtvaardigen. Geconcludeerd moet derhalve worden dat de redelijke termijn is overschreden met in totaal 3 jaar. Nu gesteld noch gebleken is dat sprake is van bijzonder omstandigheden die toekenning in het onderhavige geval van een vergoeding voor immateriële schade verhinderen, zal het Hof op de voet van artikel 8:73 van de Algemene wet bestuursrecht de Staat der Nederlanden veroordelen tot betaling aan belanghebbende van een schadevergoeding van € 3.000.

2.32 Bij uitspraak van 16 augustus 2011, nr. BK-09/00136, LJN BT6259, VN 2011/64.2.1, heeft het Hof het hoger beroep gegrond verklaard en de navorderingsaanslag, de uitspraak op bezwaar en de uitspraak van de Rechtbank, behoudens voor zover deze betrekking heeft op de vergoeding van de proceskosten, vernietigd. Tevens heeft het Hof de Staat der Nederlanden veroordeeld tot vergoeding van de immateriële schade van belanghebbende ten bedrage van, na een hersteluitspraak, € 3.000.(29)

3. Het geding in cassatie

3.1 De Staatssecretaris heeft tijdig en ook overigens op regelmatige wijze beroep in cassatie ingesteld. Belanghebbende heeft een verweerschrift ingediend.

3.1 De Staatssecretaris heeft twee cassatiemiddelen voorgesteld:

I. Schending van het Nederlandse recht, met name van artikel 16, eerste lid, van de Algemene wet inzake Rijksbelastingen en/of artikel 8:77 van de Algemene wet bestuursrecht, doordat het Hof heeft geoordeeld dat de inspecteur zijn onderzoeksplicht heeft geschonden, zulks ten onrechte dan wel op gronden die de beslissing niet kunnen dragen, omdat de inspecteur bij zorgvuldige kennisneming over het jaar 1997 niet behoefde te concluderen dat de uit de aangifte blijkende inbreng van de winstbewijzen mogelijk een belaste aanmerkelijk belangtransactie kon zijn, nu deze winstbewijzen in de aangifte van het voorafgaande jaar ten onrechte niet als behorend tot een (aflopend) aanmerkelijk belang werden aangegeven en uit de aangifte over het jaar 1996 ook niet kon worden afgeleid dat de winstbewijzen tot een aflopend aanmerkelijk belang behoorden.

II. Schending van het Nederlands recht, met name van artikel 8:73 van de Algemene wet bestuursrecht in samenhang met artikel 6 van het Europese Verdrag voor de Rechten van de Mens, doordat het Hof heeft geoordeeld dat de overschrijding van de termijn tussen indienen bezwaarschrift en uitspraak van de rechtbank met een periode van drie jaren aanleiding vormt tot vergoeding van immateriële schade tot een bedrag € 3.000, zulks ten onrechte dan wel op gronden die de beslissing niet kunnen dragen omdat:

a. het Hof miskent dat belanghebbende de schade had kunnen beperken door eerder op grond van artikel 6:2 juncto 6:12, tweede lid, van de Algemene wet bestuursrecht beroep in te stellen bij de rechtbank;

b. het Hof niet heeft onderzocht in hoeverre de overschrijding van de termijn is veroorzaakt door de proceshouding van belanghebbende;

c. het Hof voor de overschrijding van de termijn door de rechtbank heeft verzuimd om op grond van artikel 8:26 van de Algemene wet bestuursrecht de Minister van Veiligheid en Justitie in de zaak te betrekken.

3.2 Ter toelichting op het eerste cassatiemiddel merkt de Staatssecretaris op:

Uit de aangifte 1996 blijkt slechts dat in 1996 één aandeel B Holding B.V. is vervreemd aan de Stichting C à f. 9, resulterend in een aanmerkelijk belangwinst van f. 8,-. Uit die aangifte is niet af te leiden dat de in vermogensopstelling bij effecten verschenen winstbewijzen B Holding tot een aflopend aanmerkelijk belang behoren. Deze winstbewijzen worden in ieder geval niet vermeld onder het kopje "aanmerkelijk belang". Gelet op overige zaken die in de aangifte over het jaar 1996 zijn aangegeven acht ik het geen verzuim dat de inspecteur bij de aanslagregeling 1996 geen verder onderzoek heeft verricht naar de aanmerkelijk belangwinst van slechts f. 8 en naar de herkomst van de winstbewijzen. Uit niets blijkt dat de winstbewijzen zijn verkregen in het kader van de in onderdeel 2.11 van de uitspraak van de rechtbank beschreven conversie van de tot het aanmerkelijk belang behorende aandelen B Holding B.V. Er kan evengoed sprake zijn geweest van een aankoop van winstbewijzen. Bovendien staat vast - zo bepaalt de rechtbank in onderdeel 4.4. - dat in de aangifte 1997/98 niet is aangegeven dat de winstbewijzen die in de nieuw opgerichte coöperatie zijn ingebracht, betrekking hadden op B Holding BV. In zoverre wijst niets op een aflopend aanmerkelijk belang, hetgeen bevestiging vindt in de wijze waarop belanghebbende de winstbewijzen in de vermogensopstelling vermeldde.

Bij de aanslagregeling 1997 kon, zo mogelijk, worden geconstateerd dat per ultimo van dat jaar een vordering bestond op de Coöperatie F U.A., waarbij tussen haakjes wordt vermeld dat er sprake is van een initiële inbreng van 40.454 winstbewijzen. Daarmee kan worden geconstateerd dat er winstbewijzen in 1997 zijn vervreemd, maar niet dat deze vervreemding aanmerkelijk belang consequenties zou hebben. Zelfs is niet duidelijk welke winstbewijzen worden vervreemd, omdat dat niet in de specificatie wordt vermeld. Raadplegen van de aangifte 1996 zou gelet op het aantal winstbewijzen wel tot de conclusie kunnen leiden dat het ging om winstbewijzen B Holding B.V., maar dat maakt nog steeds niet duidelijk dat het zou gaan om een aanmerkelijk belangtransactie, omdat de winstbewijzen in de vermogensopstelling 1996 niet bij de rubriek aanmerkelijk belang worden vermeld. Ook wordt, zoals eerder aangegeven, in die aangifte niets duidelijk over de eind 1996 uitgevoerde conversie. Dit brengt met zich mee dat bij een normale zorgvuldige aanslagregeling er geen aanleiding bestond om verder terug te kijken naar de aangifte 1995. Overigens zou ook het raadplegen van de aangifte 1995 geen aanleiding behoeven te zijn voor nader onderzoek naar de herkomst van de winstbewijzen, omdat ook bij vergelijking van de aangiften 1995 en 1996 niet duidelijk wordt dat de winstbewijzen zijn verkregen in het kader van de conversie zoals beschreven in onderdeel 2.11 van de uitspraak van de rechtbank. Pas door geruime tijd na de aanslagregeling 1997 bekend geworden gegevens, zoals deze onder meer bleken uit oprichtings- en inbrengaktes met betrekking tot de stichting en de Coöperatie F en aangiften voor de vennootschapsbelasting, bleek dat ten onrechte geen belasting was geheven over door eiser in 1997 genoten winst uit aanmerkelijk belang. De rechtbank heeft naar mijn oordeel dan ook terecht geoordeeld dat geen sprake is van schending van de onderzoeksplicht.

's Hofs oordeel dat de inspecteur zijn onderzoeksplicht heeft verzaakt is gelet op bovenstaande niet juist dan wel onbegrijpelijk. Bij kennisneming met normale zorgvuldigheid van de aangifte 1997 behoefde de inspecteur niet in redelijkheid te twijfelen aan de juistheid van die aangifte. Daarbij dient bedacht te worden dat een bezit van alleen winstbewijzen conform de in 1997 geldende wetgeving niet tot het aanwezig zijn van een aanmerkelijk belang leidden. In dat geval gaat het de onderzoeksplicht te buiten dat de inspecteur alle in andere aangiften en andere gelieerde dossiers aanwezige puzzelstukjes bijeen zou moeten verzamelen om een verscholen winstbewijzenconstructie op het spoor te komen.

3.3 De Staatssecretaris geeft de volgende toelichting op het tweede cassatiemiddel:

Het Hof heeft in casu terecht geconstateerd dat de tijd die is verstreken tussen de indiening van het bezwaarschrift en de uitspraak van de rechtbank te lang is. Uit het arrest HR 10 juni 2011, nr. 09/05113, V-N 2011/31.6 kan, door de daar opgenomen verwijzing naar het arrest HR 22 april 2005, nr. 37984, LJN AO9006, BNB 2005/337, worden opgemaakt dat deze termijn in beginsel niet langer twee jaren mag duren. Ik ga er daarbij vanuit dat voor de behandeling van het bezwaarschrift en de behandeling van het beroep in eerste instantie evenveel tijd gebruikt mag worden, derhalve voor elke fase één jaar. In casu heeft zowel de bezwaarfase als de beroepsfase ongeveer 2,5 jaar geduurd. In beginsel is dus sprake van een overschrijding van de termijn met drie jaar.

Nu sprake is van toekenning van een immateriële schadevergoeding, ben ik van oordeel dat de algemene regels met betrekking tot de verkrijging van schadevergoeding ook in dezen dienen te gelden. In dat kader kan van de belanghebbende ook worden gevraagd om de schade zoveel als mogelijk te beperken. In dat kader wil ik wijzen op de mogelijkheid van artikel 6:2 juncto 6:12 van de Algemene wet bestuursrecht, waar belanghebbende twee jaar en vier maanden na indiening van het bezwaarschrift gebruikt van heeft gemaakt.

Belanghebbende had dit ook ruim een jaar eerder kunnen doen, waardoor de overschrijding van de bezwaartermijn met minimaal één jaar had kunnen worden bekort. Nu belanghebbende dit niet heeft gedaan, dient dit deel van de termijnoverschrijding voor zijn rekening te komen en resteert slechts een halfjaar termijnoverschrijding die aan de Belastingdienst kan worden toegerekend.

De behandeling door de rechtbank heeft ook ongeveer 2,5 jaar geduurd. Daarbij valt met name op dat na indiening van het verweerschrift één jaar en zeven maanden verstrijken voordat de mondelinge behandeling plaatsvindt. Wat betreft de overschrijding van de termijn door de rechtbank maak ik uit het hiervoor genoemde arrest HR 10 juni 2011, nr. 09/05113, V-N 2011/31.6 (zie de laatste volzin van r.o. 3.3.6) op dat voor dergelijke overschrijdingen de Minister van Veiligheid en Justitie in de zaak betrokken dient te worden, hetgeen het Hof in casu niet heeft gedaan. Voorts heeft het Hof verzuimd om na te gaan in hoeverre de overschrijding van de termijn door belanghebbende is veroorzaakt. In dat kader kan gewezen worden op de vaststellingen in het proces-verbaal van de mondelinge behandeling dat belanghebbende het waarderingsrapport pas in een zeer late fase van de procedure heeft ingebracht.

Een en ander betekent naar mijn opvatting dat de Minister van Financiën voor niet meer dan een halfjaar van de door het Hof geconstateerde overschrijding van drie jaar schadeplichtig kan zijn.

4. Middel I: Navordering: nieuw feit

Wetgeving, wetsgeschiedenis en jurisprudentie

4.1 Artikel 16, lid 1, AWR luidt als volgt:

Indien enig feit grond oplevert voor het vermoeden dat een aanslag ten onrechte achterwege is gelaten of tot een te laag bedrag is vastgesteld, dan wel dat een in de belastingwet voorziene vermindering, ontheffing, teruggaaf of heffingskorting ten onrechte of tot een te hoog bedrag is verleend, kan de inspecteur de te weinig geheven belasting dan wel de ten onrechte of tot een te hoog bedrag verleende heffingskorting navorderen. Een feit, dat de inspecteur bekend was of redelijkerwijs bekend had kunnen zijn, kan geen grond voor navordering opleveren, behoudens in de gevallen waarin de belastingplichtige ter zake van dit feit te kwader trouw is.

4.2 Ingevolge het eerste lid van artikel 16 van de AWR dient de inspecteur om tot navordering te kunnen overgaan te beschikken over een nieuw feit, dat is een feit dat hem ten tijde van de aanslagoplegging niet bekend was en redelijkerwijs niet bekend had kunnen zijn. Dit laatste betekent dat op de inspecteur een zekere mate van onderzoeksplicht rust.

4.3 A-G Van Ballegooijen heeft dienaangaande opgemerkt: (30)

De tweede volzin van artikel 16, lid 1, AWR brengt mee dat op de Inspecteur bij het regelen van de aanslag een onderzoeksplicht rust. Ook uit artikel 3:2 Awb volgt die onderzoeksplicht. Het verzaken van de onderzoeksplicht levert een ambtelijk verzuim op dat aan navordering in de weg staat, tenzij de belastingplichtige te kwader trouw is. Het onderzoek van de inspecteur zal zich in eerste instantie richten op de door een belastingplichtige gedane aangifte. Hierin doet de belastingplichtige immers, door beantwoording van de daarin vervatte vragen, opgave van de gegevens die in de ogen van de Belastingdienst voor het opleggen van de aanslag relevant zijn. Daarnaast dient de inspecteur kennis te nemen van de gegevens ten aanzien van de belastingplichtige waarover hij de beschikking heeft, waartoe behoren: de aangiften en aanslagen over voorgaande jaren, renseignementen en accountantsrapporten van de Belastingdienst.

4.4 A-G Niessen heeft in zijn voordracht en vordering tot cassatie in belang der wet van 7 december 2007, nr. 44096, LJN BA9393, BNB 2008/178 met noot Pechler in onderdeel 4 de wetsgeschiedenis ten aanzien van artikel 16, lid 1, AWR uiteengezet:(31)

4.1. Navordering van inkomstenbelasting is mogelijk 'indien enig feit grond oplevert voor het vermoeden dat een aanslag ten onrechte (...) tot een te laag bedrag is vastgesteld (...)', aldus art. 16, lid 1, eerste volzin AWR. Uit historisch onderzoek door J.P. Scheltens blijkt dat in deze bepaling en haar voorgangers de term 'enig feit' slechts bedoelde tot uitdrukking te brengen 'dat de inspecteur een stevige basis moest hebben voor navordering en niet mocht afgaan op vermoedens en geruchten'.

4.2. De hoofdregel van het wettelijk stelsel is dus dat de materiële bepalingen betreffende de vaststelling van de heffingsgrondslag worden nageleefd, ook al is een aanslag reeds vastgesteld. De vandaag de dag bekende eis van een 'nieuw feit' komt gedurende lange tijd niet expressis verbis in de wet voor, doch vindt blijkens het onderzoek van Scheltens zijn grondslag in de parlementaire geschiedenis van een wijziging van de Wet op de vermogensbelasting 1892 in 1904, een ingetrokken wetsvoorstel-De Meester uit 1906 en de Wet op de Inkomstenbelasting 1914 waarin als vanzelfsprekend werd aangenomen dat navordering niet zou plaatsvinden op grond van feiten die bekend waren of bekend konden zijn toen de 'primitieve' aanslag werd vastgesteld (a.w. blz. 391-392a).

4.3. In overeenstemming met de bedoelde wetsgeschiedenis werd dan ook in HR 2 november 1921, B. nr. 2871, geoordeeld:

'dat art. 38 der Wet op de Vermogensbelasting als "eenig feit" hetwelk grond kan opleveren voor navordering, op het oog heeft een feit aan het licht gekomen nadat de aanslag is geregeld;

dat als zoodanig feit niet kan worden aangemerkt eene omstandigheid waarvan redelijkerwijs mag worden ondersteld, dat zij den inspecteur bij het opleggen van den aanslag bekend behoorde te zijn en daarom niet verschoonbaar maakte, dat hij aanvankelijk van onjuiste gegevens is uitgegaan;

Dat dan ook navordering niet mogelijk is op grond van verandering van inzicht of tot herstel van ambtelijk verzuim, welke opvatting in de geschiedenis van art. 38 en het daarmee overeenkomende art. 82 van de wet op de inkomstenbelasting krachtigen steun vindt (...)'. In dezelfde zin reeds HR 15 juni 1921, B. nr. 2840.

4.4. De Hoge Raad ontwikkelde nog voordat de AWR tot stand kwam, op basis van dat uitgangspunt een omvangrijke jurisprudentie aangaande 'nieuw feit' en 'ambtelijk verzuim'. Scheltens analyseert deze rechtspraak en besluit dat deze in de kern berust 'op deze gedachte: de belastingplichtige, die zijn aanslag heeft ontvangen moet er in redelijkheid op kunnen vertrouwen, dat hij daarmede de heffing als een afgedane zaak mag beschouwen, zodat de inspecteur bij het vaststellen van de aanslag op straffe van verval van zijn navorderingsbevoegdheid de van hem in redelijkheid te eisen zorgvuldigheid moet betrachten' (a.w., blz. 393).

4.5. In dit stelsel is de zekerheid voor de belastingplichtige afhankelijk gemaakt van het handelen van de inspecteur en niet van de verwachting die de contribuabele mag koesteren.

4.6. Scheltens tekent aan: 'Het gaat hier om een bescherming van de belastingplichtige. Een bescherming is echter slechts nodig ten aanzien van hen die redelijkerwijze konden vertrouwen op de juistheid van de aanslag. Dit vertrouwen bestaat echter niet bij hem, die te kwader trouw was bij het doen van aangifte. En evenmin kan dit bestaan bij hem, die redelijkerwijze de onjuistheid moest kennen. Ik denk daarbij niet alleen aan die gevallen, waarin de aangifte weliswaar niet opzettelijk, maar toch wel ontoelaatbaar onzorgvuldig was samengesteld, maar ook aan gevallen, waarin een onmiddellijk te herkennen fout in de aanslag is gemaakt (...)' (blz. 399).

4.7. In het wetsvoorstel dat leidde tot de AWR, werd het criterium 'enig feit' aangehouden omdat de minister de dienaangaande gewezen rechtspraak bevredigend achtte: 'Dit criterium is behouden, omdat daarmede een duidelijke rechtspraak is afgetekend.

Navordering op grond van gewijzigd inzicht in de toepassing van de wet of tot herstel van een ambtelijk verzuim, zal derhalve ook voortaan zijn uitgesloten'.

4.8. Door aanvaarding van een amendement-Lucas c.s. is in art. 16, lid 1, AWR de tekst opgenomen die nu het eerste deel van de tweede volzin vormt: 'Een feit, dat de inspecteur bekend was of redelijkerwijs bekend had kunnen zijn, kan geen grond voor navordering opleveren (...)'. De strekking van het amendement was blijkens de daarop gegeven toelichting louter 'het resultaat van een aantal arresten van de Hoge Raad vast te leggen'.

4.9. Minister Hofstra verklaarde tijdens de mondelinge behandeling onder meer:

'Niemand weet precies hoe de rechtspraak zal reageren, noch op het aanvaarden, noch op het verwerpen van het amendement, en in zoverre geloof ik, dat het amendement van de geachte afgevaardigde de heer Lucas zowel naar de ene als naar de andere kant kan wijzen. Ik zou deze zaak dus in die onzekerheid, waarin wij verkeren, en gezien het feit, dat ik aanvaarding van het amendement ook geen bezwaar acht, gaarne aan de Kamer willen overlaten.'

4.5 In casu is, kort gezegd, de vraag of er sprake is van een ambtelijk verzuim van de Inspecteur dat aan navordering in de weg staat.

4.6 Het is vaste jurisprudentie dat de inspecteur in beginsel mag vertrouwen op de juistheid van de ingediende aangifte. In beginsel is hij niet gehouden tot nader onderzoek. Wel is de inspecteur gehouden tot nader onderzoek indien er bijzondere omstandigheden zijn die hem redelijkerwijs reden geven om aan de juistheid van de ingediende aangifte te twijfelen. De Hoge Raad heeft reeds bij arrest van 7 oktober 1953, nr. 11500, BNB 1953/274 overwogen:

(...)

O. dat deze gevolgtrekking alleen dan juist zou zijn, indien in het algemeen de Inspecteur gehouden ware, alvorens een aanslag te regelen, controle op een aangifte uit te oefenen en, hetzij zelf, hetzij door een accountant een boekenonderzoek in te stellen ten einde de gegevens in de overgelegde bescheiden vermeld te toetsen;

dat echter de Raad van Beroep terecht heeft aangenomen, dat zodanige verplichting voor den Inspecteur alleen dan bestaat, indien in een bepaald geval er bijzondere omstandigheden zijn, die den Inspecteur reden geven aan de aangifte te twijfelen en de door den belastingplichtige overgelegde gegevens uit zijn boekhouding na te sporen en te waarderen

(...)

4.7 De inspecteur is in beginsel gehouden de aangifte aan een onderzoek te onderwerpen in die zin dat hij de aangifte vergelijkt met gegevens die in het dossier van de belastingplichtige ter inspectie aanwezig zijn(32), tot welke gegevens onder meer behoren de aangiften van voorgaande jaren.(33) Ik citeer in dit verband r.o. 3.4 van het arrest van de Hoge Raad van 7 februari 1996, nr. 30 945, LJN AA1895, BNB 1996/115 met noot Van Leijenhorst:

Bij de beoordeling van het middel moet worden vooropgesteld dat, overeenkomstig hetgeen de Hoge Raad heeft geoordeeld in zijn hiervóór in 3.2 genoemde arrest(34), de inspecteur alvorens tot het opleggen van een definitieve aanslag over te gaan of, zoals in het onderhavige geval, alvorens te besluiten geen aanslag op te leggen, de gedane aangifte in die zin aan een onderzoek dient te onderwerpen dat zij vergeleken wordt met de gegevens, die in het dossier van de belastingplichtige ter inspectie aanwezig zijn, tot welke gegevens onder meer behoren de aangiften over vorige jaren.

4.8 In recentere jurisprudentie heeft de Hoge Raad overwogen dat de Inspecteur gehouden is tot nader onderzoek indien hij, na met een normale zorgvuldigheid kennis te hebben genomen van de inhoud van de juistheid van enig daarin opgenomen gegeven in redelijkheid behoort te twijfelen. De Hoge Raad heeft bij arrest van 7 december 2007, nr. 43 489, LJN BB3465, BNB 2008/281 met noot Pechler overwogen:(35)

3.3. De inspecteur mag bij het vaststellen van een aanslag in de inkomstenbelasting/premie volksverzekeringen uitgaan van de juistheid van de gegevens die een belastingplichtige bij zijn aangifte heeft verstrekt. Tot een nader onderzoek is hij in beginsel niet gehouden. Wel is hij tot een nader onderzoek gehouden, indien hij, na met een normale zorgvuldigheid kennis te hebben genomen van de inhoud van de aangifte, aan de juistheid van enig daarin opgenomen gegeven in redelijkheid behoort te twijfelen.

3.4. Het Hof heeft geoordeeld dat de Inspecteur in redelijkheid had moeten twijfelen aan de juistheid van de inhoud van de aangiften. De daarvoor gegeven motivering is echter ondeugdelijk, en de daarop betrekking hebbende klacht van het middel slaagt.

Immers, de omstandigheid dat uit de aangiften bleek dat belanghebbende in 1999 zijn dienstbetrekking had opgegeven en werkzaamheden voor zichzelf was begonnen, behoefde voor de Inspecteur geen reden te zijn om aan de juistheid van enig bij aangifte verstrekt gegeven te twijfelen, met name ook niet om in twijfel te trekken dat die activiteiten winst uit onderneming opleverden. Dat zelfstandigenaftrek en investeringsaftrek werden geclaimd en een toevoeging aan de fiscale oudedagsreserve had plaatsgevonden, was daarmee in overeenstemming. De door het Hof nog vermelde omstandigheid dat jaarstukken van de activiteiten van belanghebbende bij de aangiften voor de onderhavige jaren waren gevoegd, maakt dit op zichzelf niet anders. Daarbij verdient opmerking dat het Hof over de inhoud van die jaarstukken niets heeft vastgesteld en dat ze niet behoren tot de stukken van het geding.

4.9 Pechler heeft in BNB 2008/281 op voormeld arrest geannoteerd:

In het hier besproken arrest is de mogelijkheid van navordering slechts afhankelijk van de handelwijze van de inspecteur (diens gedragingen waren tot de invoering van het kwadetrouwcriterium in 1994 ook de enige toetssteen (HR 10 februari 1988, nr. 25 272, BNB 1988/251 met noot J.P. Scheltens)). Bij de aanslagbelastingen ligt de verantwoordelijkheid voor de juistheid van de aanslag primair bij de inspecteur. Het uitgangspunt is dat de inspecteur met een normale zorgvuldigheid kennis moet nemen van de aangifte en pas bij redelijke twijfel aan de juistheid ervan nader onderzoek moet instellen. Dit in rechtsoverweging 3.3 van het arrest geformuleerde criterium is niet nieuw (zie onderdeel 5 van de conclusie van advocaat-generaal Niessen). Die 'normale zorgvuldigheid' houdt niet alleen een onderzoek van de aangifte (met bijlagen) zelf in maar omvat ook een check van de aangifte met informatie in het dossier van de betrokken belastingplichtige (HR 25 juni 1958, nr. 13 596, BNB 1958/255 met noot P. den Boer) en onder omstandigheden ook met informatie over andere belastingen van dezelfde belastingplichtige of met informatie van andere belastingplichtigen, bijvoorbeeld de aangifte vennootschapsbelasting van de BV waarvan de belastingplichtige directeur en enig aandeelhouder was (HR 2 november 2001, nr. 36 696, BNB 2002/38 met noot R.H. Happé; zie ook HR 8 april 2005, nr. 39 202, BNB 2005/178 met noot G.J. van Leijenhorst). Stel nu dat de inspecteur bij dat onderzoek op een omstandigheid stuit die relatief weinig voorkomt en die niet-verwaarloosbare fiscale consequenties heeft (een bijzondere omstandigheid). Begaat hij dan een ambtelijk verzuim wanneer hij geen nader onderzoek instelt? Als de maatstaf alleen de aanwezigheid van een bijzondere omstandigheid is, is het antwoord ja. Dit is de benadering die de A-G kiest: een wijziging in de bron van inkomen komt slechts in een klein deel van de aangiften voor, de kwalificatie (loon of winst) is van groot belang voor de omvang van de inkomstenbelastingschuld en vaak niet eenvoudig (zie onderdeel 7.6 van de conclusie). De Hoge Raad ziet dat anders. De aanwezigheid van een bijzondere omstandigheid noopt op zichzelf niet tot nader onderzoek. Dat is alleen zo in geval van redelijke twijfel aan de juistheid van de aangifte. Dat iets bijzonder is (in die zin dat het betrekkelijk weinig voorkomt), impliceert niet dat het niet juist kan zijn. Kan het juist zijn dat een loontrekkende voor zichzelf begint - en dat kan natuurlijk -, dan is nader onderzoek door de inspecteur niet geboden. Het gaat niet om de frequentie van een gebeurtenis maar om de waarschijnlijkheid ervan. Ik verwijs ook naar oudere rechtspraak (zie onderdeel 4 van de conclusie) waarin de Hoge Raad wat andere bewoordingen gebruikte dan hij nu doet: bijzondere omstandigheden die de inspecteur reden geven aan de aangifte te twijfelen. Er is dus niet zoveel veranderd. De benadering van de A-G zou tot een mijns inziens niet-wenselijke verruiming van de onderzoeksplicht van de inspecteur leiden.

4.10 Bij arrest van 12 maart 2010, nr. 08/04868, LJN BL7165, BNB 2010/155, heeft de Hoge Raad nadere invulling gegeven aan het begrip 'normale zorgvuldigheid'. Zo behoeft de Inspecteur in het algemeen niet te twijfelen aan een opgenomen aftrekpost indien er ook een andere, niet onwaarschijnlijke verklaring voor deze aftrekpost mogelijk was. In dit arrest heeft de Hoge Raad overwogen:

3.3.1. De inspecteur mag bij het vaststellen van een aanslag in de inkomstenbelasting/premie volksverzekeringen uitgaan van de juistheid van de gegevens die een belastingplichtige bij zijn aangifte heeft verstrekt. Tot nader onderzoek is hij in beginsel niet gehouden. Wel is hij tot een nader onderzoek gehouden indien hij, na met een normale zorgvuldigheid kennis te hebben genomen van de inhoud van de aangifte, aan de juistheid van enig daarin opgenomen gegeven in redelijkheid behoort te twijfelen (zie onder meer HR 9 januari 2009, nr. 07/10 292, LJN BG9068, BNB 2009/64 ).

3.3.2. Bij kennisneming met normale zorgvuldigheid van belanghebbendes aangifte zou de Inspecteur bemerkt hebben dat voor slechts een gedeelte van de afgetrokken lijfrentepremies een renseignement van een verzekeraar voorhanden was. Dat enkele feit zou voor de Inspecteur echter nog geen reden behoeven te zijn geweest om aan de juistheid van de in het aangiftebiljet opgenomen aftrekpost in redelijkheid te twijfelen, indien er voor het ontbreken van een zodanig renseignement ook een andere, niet onwaarschijnlijke verklaring mogelijk was. Dit laatste is, naar in cassatie moet worden aangenomen, het geval. De Inspecteur heeft immers gesteld dat de renseignering van aftrekbare lijfrentepremies door de verzekeraars ten tijde van het vaststellen van belanghebbendes primitieve aanslag verre van volledig was; belanghebbende heeft daartegenover slechts gesteld dat de renseignementen betrouwbaar waren, en heeft de stelling van de Inspecteur met betrekking tot de onvolledigheid van de renseignering niet weersproken.

Ook overigens blijkt uit 's Hofs uitspraak en de stukken van het geding niet van enige omstandigheid die aanleiding had moeten geven tot zodanige twijfel aan de juistheid van de aangifte, dat er aanleiding bestond tot afwijking van het uitgangspunt dat de Inspecteur mocht afgaan op de juistheid van de door belanghebbende verstrekte gegevens.

4.11 Weerepas heeft bij voornoemd arrest geannoteerd in FED 2010/116:

Het vernieuwende zit naar mijn mening in het ontbreken van een 'andere, niet onwaarschijnlijke verklaring'. De vraag rijst wat in casu onder 'normale zorgvuldigheid' dient te worden verstaan. De Hoge Raad legt het als volgt uit. Indien de inspecteur de normale zorgvuldigheid in acht zou hebben genomen, zou hij hebben bemerkt dat voor slechts één polis een renseignement aanwezig was. Dit feit hoeft nog geen reden te zijn om aan de juistheid van de aftrekpost te twijfelen, indien er voor het ontbreken van een renseignement een andere, niet onwaarschijnlijke verklaring aanwezig is, aldus de Hoge Raad. De Hoge Raad vindt deze verklaring in de stellingen van de inspecteur. De inspecteur wist dat de renseignering niet compleet was en belanghebbende heeft dat niet voldoende weersproken. De Hoge Raad overweegt verder dat er geen andere omstandigheid is die aanleiding had moeten geven tot zodanige twijfel aan de juistheid van de aangifte dat er afgeweken zou moeten worden van het uitgangspunt dat de inspecteur mocht afgaan op de juistheid van de door belanghebbende verstrekte gegevens. De onderzoeksplicht van de inspecteur kan als volgt worden weergegeven. De inspecteur is verplicht om een aangifte te controleren op evidente onjuistheden en te vergelijken met de gegevens die in het dossier van de belastingplichtige voorhanden zijn. Ontbreken in het dossier gegevens of renseignementen die aanwezig hadden moeten zijn, dan rust op de inspecteur de plicht om een nader onderzoek in te stellen tenzij voor het ontbreken van die gegevens een plausibele verklaring is te geven. Dit laatste is nu de uitzondering die door de Hoge Raad in het onderhavige arrest is toegevoegd.

Uit deze overwegingen valt naar mijn mening af te leiden dat het adagium dat de inspecteur mag afgaan op de door de belanghebbende verstrekte gegevens sterk is. De inspecteur moet weliswaar de normale zorgvuldigheid in acht nemen bij de aangifte, maar het ontbreken van een renseignement hoeft niet automatisch te leiden tot twijfel over de door belanghebbende verstrekte gegevens. Indien voor het ontbreken van een renseignement een plausibele verklaring mogelijk is, is voldaan aan het criterium van 'normale zorgvuldigheid'. Wellicht zal nieuwe jurisprudentie ontstaan over het door de Hoge Raad gebruikte criterium 'andere, niet onwaarschijnlijke verklaring'.

4.12 De redactie van Vakstudie-Nieuws heeft bij voornoemd arrest geannoteerd in V-N 2010/15.8:

De Hoge Raad lijkt het zorgvuldigheidsvereiste uit te breiden. Een plausibele verklaring waardoor in eerste instantie geen fiscaal lampje bij de inspecteur hoeft te gaan branden, kan aan een beroep op ambtelijk verzuim in de weg staan. De Hoge Raad beperkt de onderzoeksplicht van de inspecteur bij navordering in gevallen waarin er omstandigheden zijn waardoor de normale zorgvuldigheid van de inspecteur niet gelijk is aan de van hem verlangde zorgvuldigheid zonder deze omstandigheden. Het lijkt erop dat de Hoge Raad vooral het oog heeft op externe factoren, zoals de renseignering door verzekeraars.

Er is wel wat voor het arrest te zeggen. De inspecteur heeft immers geen invloed op de (on)volledigheid van de reseigneringen. Hoewel hij kan weten dat de renseignementen mogelijk niet volledig zijn, kan hij met deze wetenschap niet zoveel bij het opleggen van de aanslag. Als dan uit later door hem ontvangen informatie blijkt dat hij de aanslag op een te laag heeft vastgesteld, heeft hij maar een herzieningsmiddel en dat is de navordering. De gedachtegang dat wetenschap van de onvolledigheid van de reseignementen zou kunnen vallen onder 'algemeen bekende informatie' waarmee inspecteur bij het opleggen van de aanslag rekening moet houden, is dus weinig realistisch.

Het voorgaande neemt niet weg dat het de inspecteur wel zo netjes gestaan zou hebben als hij de normale zorgvuldigheid in acht had genomen en de belastingplichtige had gevraagd naar de motivering van de aftrek van de totale premiesom. Dit is in overeenstemming met eerdere rechtspraak, die inhoudt dat de inspecteur in het bijzonder behoort te kijken naar in het oog springende of onduidelijke posten, als hij serieus rekening moet houden met de mogelijkheid dat deze onjuist in de aangifte zijn verwerkt (HR 28 januari 1959, BNB 1959/103; HR 30 mei 1923, B. 3249).

Het arrest beperkt de rechtszekerheid van de belastingplichtige. Met art. 16 AWR heeft de wetgever geprobeerd een balans te vinden van rechtszekerheid en rechtsgelijkheid. Een ambtelijk verzuim betekent gewicht in de schaal van de rechtszekerheid; kwade trouw kan de balans naar de rechtsgelijkheid doen doorslaan. Een beperking van de onderzoeksplicht van de inspecteur en het meewegen van andere plausibele verklaringen die de belastingplichtige niet op voorhand kenbaar moesten zijn, betekent dat het beroep op een ambtelijk verzuim minder kans van slagen heeft. De rechtszekerheid moet dus wijken voor de rechtsgelijkheid.

4.13 Jansen heeft in NTFR 2010/734 heeft op voormeld arrest geannoteerd:

met normale zorgvuldigheid

De Hoge Raad begint zijn rechtsoverwegingen in 3.3.1 met nog eens voorop te stellen dat de inspecteur slechts kennis van de aangifte hoeft te nemen. Deze regel is voor het eerst zo geformuleerd in HR 11 april 2001, nr. 36.088, , BNB 2001/260. Op grond van oudere jurisprudentie was echter ook voordien al duidelijk dat de inspecteur in beginsel mag afgaan op de juistheid van een aangifte (vgl. HR 27 april 1955, nr. 12.296, BNB 1955/214). Dat betekent niet dat de inspecteur zijn inspanningen kan beperken tot een globale bestudering van de aangifte. Het is vaste jurisprudentie van de Hoge Raad dat de inspecteur alvorens een aanslag op te leggen ook het dossier van de belastingplichtige moet raadplegen. Daarin bevinden zich - als het goed is - niet alleen de aangiften en aanslagen over voorafgaande jaren, maar ook de door de Belastingdienst ontvangen renseignementen (vgl. HR 23 oktober 1996, BNB 1997/7). Uit de eerste volzin van rechtsoverweging 3.3.2 van het onderhavige arrest volgt dat in de visie van de Hoge Raad het raadplegen van de aanwezige renseignementen onder het met normale zorgvuldigheid kennis nemen van de inhoud van de aangifte moet worden begrepen.

(...)

4.14 Bij arrest van de Hoge Raad van 16 april 2010, nr. 08/05088, BNB 2010/227 met noot Pechler, heeft de Hoge Raad overwogen dat de inspecteur indien hij met een normale zorgvuldigheid kennis zou hebben genomen van de inhoud van de aangifte, in redelijkheid niet behoorde te twijfelen aan de juistheid van de daarin gevraagde ziektekostenaftrek:

3.3.1. De inspecteur mag bij het vaststellen van een aanslag in de inkomstenbelasting/premievervangende belasting uitgaan van de juistheid van de gegevens die een belastingplichtige bij zijn aangifte heeft verstrekt. Tot een nader onderzoek is hij in beginsel niet gehouden. Wel is hij tot een nader onderzoek gehouden, indien hij, na met een normale zorgvuldigheid kennis te hebben genomen van de inhoud van de aangifte, aan de juistheid van enig daarin opgenomen gegeven in redelijkheid behoort te twijfelen.

3.3.2. In onderdeel 6.3 van zijn uitspraak heeft het Hof onder verwijzing naar het arrest van de Hoge Raad van 7 december 2007, nr. 43489, LJN BB3465, BNB 2008/281 , geoordeeld dat de Inspecteur in redelijkheid niet aan de juistheid van de ingediende aangifte behoefde te twijfelen, zodat het nalaten van het instellen van een onderzoek naar een of meer bijzondere vergoedingen niet als een ambtelijk verzuim kan worden aangemerkt.

3.3.3. Hiermee heeft het Hof kennelijk bedoeld te oordelen dat de Inspecteur, indien hij met een normale zorgvuldigheid kennis zou hebben genomen van de inhoud van de aangifte, in redelijkheid niet behoorde te twijfelen aan de juistheid van de daarin gevraagde ziektekostenaftrek. In dit oordeel ligt besloten dat de Inspecteur in redelijkheid geen aanleiding tot twijfel hoefde te vinden in (a) de mogelijkheid dat belanghebbende met het oog op de ziektekosten financiële steun had gekregen van de leden van zijn geloofsgemeenschap en (b) de niet nader toegelichte vermelding van ontvangen giften in een bijlage bij belanghebbendes aangifte, omdat er desondanks een niet onwaarschijnlijke mogelijkheid bestond dat de door belanghebbende gemaakte ziektekosten op hem drukten.

3.3.4. Aldus opgevat geeft 's Hofs oordeel geen blijk van een onjuiste rechtsopvatting. Het kan, als verweven met waarderingen van feitelijke aard, voor het overige in cassatie niet op juistheid worden getoetst. Het is ook niet onvoldoende gemotiveerd.

4.15 Pechler annoteerde bij dit arrest in BNB 2010/227:

De regels in rechtsoverweging 3.3.1 van het arrest zijn niet nieuw. Ze gelden ongeacht de wijze van afdoening van aangiften door de Belastingdienst, geautomatiseerd of handmatig. De inspecteur mag uitgaan van, kort gezegd, de juistheid van de aangifte. Het doet er daarbij minder toe dat de aangifte een verzorgde indruk maakt en is gedaan door een gerenommeerd belastingadvieskantoor, zoals het Hof overweegt (zie onderdeel 2.7 van de conclusie van A-G Van Ballegooijen voor het arrest). De Hoge Raad noemt die factoren niet. Hij verlangt wel van de inspecteur dat deze bij het vaststellen van de aanslag een 'normale zorgvuldigheid' in acht neemt. De inspecteur moet bij de beoordeling van de gegevens waarvan hij kennis moet nemen, de nodige diepgang betrachten. De regel is dat de inspecteur alleen een nader onderzoek hoeft in te stellen bij redelijke twijfel aan de juistheid van de aangifte. Dit criterium scherpt de Hoge Raad nu in rechtsoverweging 3.3.3 aan door, bij mijn weten voor het eerst, te spreken van 'een niet onwaarschijnlijke mogelijkheid'. Met andere woorden, de inspecteur is alleen dan verplicht de aangifte op een punt nader te onderzoeken wanneer het onwaarschijnlijk is dat de aangifte op dit punt juist is. Of nog anders gezegd: kan de aangifte juist zijn, dan bestaat die verplichting niet.

4.16 Jansen annoteerde bij dit arrest in NTFR 2010/1005:

De toets waaraan de Hoge Raad de onderzoeksplicht van de inspecteur onderwerpt, is een redelijkheidstoets. Twijfel aan een in de aangifte vermeld gegeven is alleen geboden, indien de redelijkheid daartoe dwingt. Indien een bepaald gegeven niet eraan in de weg staat dat het mogelijk is, dat wil zeggen niet onwaarschijnlijk is, dat de aangifte juist is, mag erop worden vertrouwd dat het gegeven juist is. Niet hoeven te twijfelen is dan niet onredelijk.

De beantwoording van de vraag of de inspecteur diende te twijfelen, is verweven met waarderingen van feitelijke aard. Het is in de eerste plaats de taak van de feitenrechter om zich daarover een oordeel te vormen. Het is duidelijk dat niet iedere feitenrechter in alle gevallen tot hetzelfde oordeel zal komen. Ook in het onderhavige geval was een andere beslissing mogelijk geweest. Dit volgt al uit de omstandigheid dat de advocaat-generaal het oordeel van het hof onvoldoende gemotiveerd vindt en - op dit punt - tot verwijzing concludeert. De Hoge Raad is minder streng en acht het oordeel van het hof, zij het na een herformulering, niet onbegrijpelijk.

In de kennelijke visie van de Hoge Raad is de inspecteur in het geval van een niet-transparante gegevensverstrekking als de onderhavige niet gehouden om ook andere mogelijke scenario's te onderzoeken, zelfs als die waarschijnlijker zijn. De Hoge Raad neemt aldus de inspecteur in bescherming tegen belastingplichtigen die hun voordeel denken te doen met een zekere dubbelzinnigheid in hun informatieverstrekking. Die aangiftetactiek is, zo volgt uit dit arrest, inmiddels achterhaald. In een tijd waarin de (ongevraagde) bijlagen bij een aangifte uit overwegingen van efficiency stelselmatig niet worden gelezen, lijken belastingplichtigen meer belang te hebben bij een ondubbelzinnige, transparante gegevensverstrekking.

4.17 Tot zover de hier te hanteren maatstaven omtrent nieuw feit, onderzoeksplicht en eventueel ambtelijk verzuim. De rechtspraak heeft zich reeds talloze malen gebogen over de vraag of de inspecteur zijn onderzoeksplicht heeft geschonden. Deze jurisprudentie is gelet op de feitelijke beoordelingen casuïstisch van aard.

Beoordeling van het eerste middel

4.18 In het eerste middel betoogt de Staatssecretaris dat het Hof ten onrechte heeft geoordeeld dat de Inspecteur niet aan zijn onderzoeksplicht heeft voldaan. Derhalve heeft de Inspecteur geen ambtelijk verzuim begaan dat aan navordering in de weg staat, aldus de Staatssecretaris. Het Hof heeft op grond van de volgende omstandigheden geoordeeld dat de Inspecteur niet aan zijn onderzoeksplicht heeft voldaan (r.o. 6.4, zie onderdeel 2.30 van deze conclusie):

Het Hof neemt hierbij in aanmerking dat de aandelen B Holding B.V. in de (bijlage bij de) aangifte voor de inkomstenbelasting en de premie volksverzekeringen over het jaar 1995 en de vermogensbelasting over het jaar 1996 als aanmerkelijk belang zijn vermeld; dat in de aangifte voor de inkomstenbelasting en de premie volksverzekeringen over het jaar 1996 en de vermogensbelasting over het jaar 1997 een aanmerkelijkbelangwinst is verantwoord van ƒ 8 ter zake van de overdracht van een aandeel B Holding B.V. aan Stichting C, alsmede de vermelding van het bezit van 40.454 winstbewijzen B Holding B.V.; en dat in de (bijlage bij de) aangifte voor de inkomstenbelasting en de premie volksverzekeringen over het jaar 1997 en de vermogensbelasting over het jaar 1998 melding is gemaakt van de inbreng in Coöperatie F U.A. van 40.454 winstbewijzen. Alleen al het laatstvermeld gegeven in de (bijlage bij de) aangifte voor de inkomstenbelasting en de premie volksverzekeringen over jaar 1997 en de vermogensbelasting over het jaar 1998 had voor de Inspecteur aanleiding moeten zijn om nader onderzoek in te stellen naar de juistheid van de aangifte, omdat inbreng in fiscaal opzicht gelijk staat aan vervreemding. Daarenboven geldt dat bij voldoende kennisneming van alle zojuist genoemde aangiften de Inspecteur zou hebben moeten zien dat de aandelen B Holding B.V. in 1995 tot een aanmerkelijk belang behoorden, dat in 1996 een aandeel B Holding B.V. is vervreemd aan Stichting C, welke vervreemding tot aanmerkelijkbelangwinst heeft geleid, dat belanghebbende eind 1996 geen aandelen B Holding B.V. meer had, dat belanghebbende eind 1996 40.454 winstbewijzen in B Holding B.V. had, dat belanghebbende in 1997 40.454 winstbewijzen heeft vervreemd aan Coöperatie F U.A. en dat belanghebbende eind 1997 geen winstbewijzen in B Holding B.V. meer had. Ook dit een en ander had voor de Inspecteur aanleiding moeten zijn om nader onderzoek in te stellen naar de juistheid van de aangifte inkomstenbelasting en de premie volksverzekeringen over het jaar 1997.

4.19 Voorafgaand een opmerking van materiële aard. De Hoge Raad heeft bij arrest van 17 december 2004, nr. 39 561, LJN AR7746, BNB 2006/107 met noot Heithuis geoordeeld over de vraag of de in die zaak in geding zijnde verkoop van de door belanghebbende gehouden winstbewijzen in het jaar 1997 heeft geleid tot een winst uit aanmerkelijk belang.(36) De Hoge Raad heeft overwogen:

3.4.1. Ingevolge artikel 39, lid 1, van de Wet (tekst 1996) is winst uit aanmerkelijk belang het niet als winst uit onderneming of als inkomsten uit vermogen aan te merken voordeel uit de vervreemding van tot een aanmerkelijk belang behorende aandelen in of winstbewijzen van een vennootschap welker kapitaal geheel of ten dele in aandelen is verdeeld. Artikel 39, lid. 3, van de Wet (tekst 1996) bepaalt - voorzover in cassatie van belang - dat een aanmerkelijk belang aanwezig wordt geacht indien de belastingplichtige in de loop van de laatste vijf jaren, al dan niet te zamen met zijn echtgenoot en zijn bloed- en aanverwanten in de rechte lijn en in de tweede graad van de zijlijn, voor ten minste een derde gedeelte, en, al dan niet te zamen met zijn echtgenoot, voor meer dan zeven honderdsten van het nominaal gestorte kapitaal onmiddellijk of middellijk aandeelhouder is geweest (het zogenoemde aflopend aanmerkelijk belang). Voor het antwoord op de vraag of sprake is van een aanmerkelijk belang in de zin van de laatstgenoemde bepaling, is het bezit van winstbewijzen zonder betekenis. Ingeval een belastingplichtige evenwel onmiddellijk of middellijk aandeelhouder in een vennootschap is geweest, zodanig dat is voldaan aan de in artikel 39, lid 3, van de Wet (tekst 1996) opgenomen vereisten, behoort - naar uit de tekst van de wet volgt - het voordeel uit de vervreemding van winstbewijzen van de evenbedoelde vennootschap tot de winst uit aanmerkelijk belang, ook indien de belastingplichtige ten tijde van de vervreemding geen aandeelhouder meer is.

3.4.2. Krachtens artikel I, onderdeel L, van de Wet van 13 december 1996 is artikel 39 van de Wet met ingang van 1 januari 1997 komen te vervallen. Blijkens de eerste volzin van art. 20a, lid 3, van de Wet (tekst 1997) wordt een aanmerkelijk belang aanwezig geacht indien de belastingplichtige (samen met bepaalde anderen) voor ten minste vijf percent van het geplaatste kapitaal onmiddellijk of middellijk aandeelhouder is in een vennootschap welker kapitaal geheel of ten dele in aandelen is verdeeld. In geval van een aanmerkelijk belang worden mede tot dat belang gerekend de tot het vermogen van de belastingplichtige behorende winstbewijzen van de vennootschap, aldus artikel 20a, lid 4, van de Wet (tekst 1997). Evenals onder de tot 1 januari 1997 vigerende wettelijke regeling inzake winst uit aanmerkelijk belang, is het bezit van winstbewijzen van een vennootschap volgens de in 1997 geldende wettelijke regeling zonder betekenis voor het antwoord op de vraag of sprake is van een aanmerkelijk belang in de zin der Wet. Ingeval een belastingplichtige evenwel onmiddellijk of middellijk aandeelhouder in een vennootschap is, zodanig dat is voldaan aan de in artikel 20a, lid 3, van de Wet (tekst 1997) opgenomen vereisten, behoort het voordeel uit de vervreemding van winstbewijzen van de evenbedoelde vennootschap tot de winst uit aanmerkelijk belang.

3.4.3. Naar blijkt uit artikel XIII van de Wet van 13 december 1996 kan artikel 39 van de Wet (tekst 1996) ook voor de belastingheffing over na 31 december 1996 gelegen jaren van betekenis zijn. Artikel XIII van de Wet van 13 december 1996 luidt als volgt:

'1. De bepalingen welke ingevolge artikel 1, onderdeel L, vervallen, blijven van toepassing ten aanzien van de belastingplichtige met betrekking tot de door hem op 31 december 1996 bezeten aandelen welke een aanmerkelijk belang vormen in de zin van artikel 39 van de Wet op de inkomstenbelasting 1964 zoals dat luidde op die datum en welke aandelen na de inwerkingtreding van deze wet op grond van het bepaalde in artikel 20a van de Wet op de inkomstenbelasting 1964 geen aanmerkelijk belang meer vormen. De desbetreffende winst uit aanmerkelijk belang wordt belast op de voet van artikel 57b van de Wet op de inkomstenbelasting 1964.' (...)

(...)

Naar ook blijkt uit deze toelichtingen, is met artikel XIII, lid 1, van de Wet van 13 december 1996 beoogd de tot 31 december 1996 geldende regeling ter zake van het aflopend aanmerkelijk belang te continueren, voorzover het aandelenbezit van belastingplichtigen niet onder artikel 20a van de Wet (tekst 1997) zou vallen.

3.5. In het onderhavige geval bezat belanghebbende ultimo 1996 alle winstbewijzen van A BV. Belanghebbende had voorts, gelet op de onder 3.1 weergegeven uitgangspunten in cassatie, op dat tijdstip een aflopend aanmerkelijk belang in de zin van artikel 39, lid 3, van de Wet (tekst 1996). Gelet hierop en op hetgeen hiervoor is overwogen, is het voordeel dat belanghebbende ter zake van de vervreemding van de winstbewijzen heeft behaald terecht tot de winst uit aanmerkelijk belang van het onderhavige jaar gerekend. (...)

4.20 In lijn met het voorgaande - zie met name het slot van r.o. 3.4.1 - is in casu, subsidiair voor het geval dat zou worden beslist dat de Inspecteur wel beschikt over een nieuw feit, materieel nog slechts in geschil 'de omvang van het vervreemdingsvoordeel inzake de overdracht van de winstbewijzen in B Holding B.V. (...) op 30 december 1997.(37)