Prof. dr. H.P.A. Langendijk, Fair value accounting volgens de IASB en Limperg, MAB april 2005, blz 132 – 140

HR, 21-03-2014, nr. 12/02793

ECLI:NL:HR:2014:635, Cassatie: (Gedeeltelijke) vernietiging met verwijzen, Cassatie: (Gedeeltelijke) vernietiging met verwijzen

- Instantie

Hoge Raad

- Datum

21-03-2014

- Zaaknummer

12/02793

- Conclusie

Mr. P.J. Wattel

- LJN

BZ5138

- Roepnaam

marketmaker-arrest

- Vakgebied(en)

Onbekend (V)

Belastingrecht algemeen (V)

- Brondocumenten en formele relaties

ECLI:NL:HR:2014:635, Uitspraak, Hoge Raad, 21‑03‑2014; (Cassatie)

Conclusie: ECLI:NL:PHR:2013:BZ5138, Gevolgd

In cassatie op: ECLI:NL:GHAMS:2012:BW3343, (Gedeeltelijke) vernietiging met verwijzen

In cassatie op: ECLI:NL:GHAMS:2012:BW3343, (Gedeeltelijke) vernietiging met verwijzen

Conclusie, Hoge Raad (Parket), 26‑02‑2013

Beroepschrift, Hoge Raad, 26‑02‑2013

ECLI:NL:PHR:2013:BZ5138, Conclusie, Hoge Raad (Parket), 26‑02‑2013

Arrest Hoge Raad: ECLI:NL:HR:2014:635, Gevolgd

- Vindplaatsen

V-N 2014/15.10 met annotatie van Redactie

FED 2014/36 met annotatie van R.P.C. CORNELISSE

BNB 2014/116 met annotatie van A.O. LUBBERS

Belastingadvies 2014/11.4

JOR 2014/188 met annotatie van mr. A.E.H. van der Voort Maarschalk

NTFR 2015/3

NTFR 2014/1118 met annotatie van Drs. N.M. Ligthart

V-N Vandaag 2013/753

V-N 2013/22.9 met annotatie van Redactie

Belastingadvies 2014/11.4

JOR 2014/188 met annotatie van mr. A.E.H. van der Voort Maarschalk

NTFR 2013/998 met annotatie van mr. A.E.H. van der Voort Maarschalk

Uitspraak 21‑03‑2014

Partij(en)

21 maart 2014

nr. 12/02793

Arrest

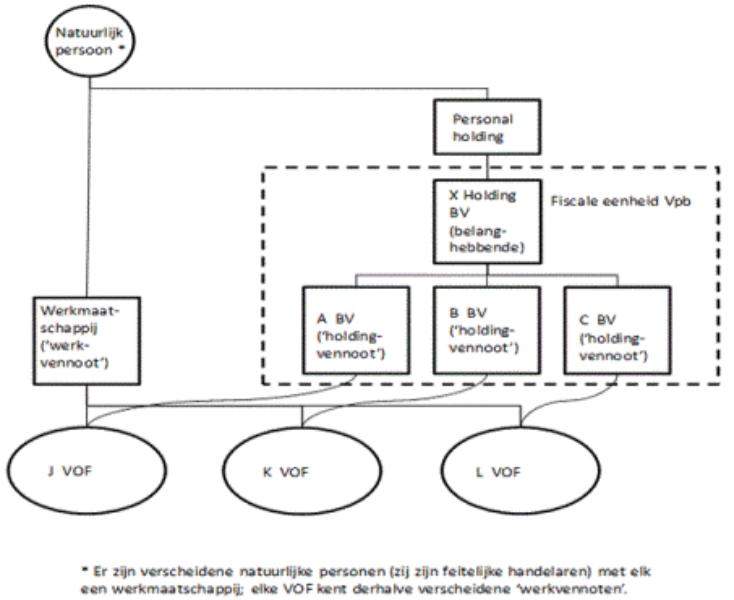

gewezen op het beroep in cassatie van [X] Holding B.V. te [Z] (hierna: belanghebbende) tegen de uitspraak van het Gerechtshof te Amsterdam van 19 april 2012, nr. 10/00638, betreffende een aanslag in de vennootschapsbelasting.

1. Het geding in feitelijke instanties

Aan belanghebbende is voor het jaar 2001 een aanslag in de vennootschapsbelasting opgelegd, welke aanslag, na daartegen gemaakt bezwaar, bij uitspraak van de Inspecteur is gehandhaafd.

De Rechtbank te Haarlem (nr. AWB 07/7296) heeft het tegen die uitspraak ingestelde beroep gegrond verklaard, de uitspraak van de Inspecteur vernietigd en de aanslag verminderd.

De Inspecteur heeft tegen de uitspraak van de Rechtbank hoger beroep ingesteld bij het Hof.

Het Hof heeft de uitspraak van de Rechtbank vernietigd, en het bij de Rechtbank ingestelde beroep ongegrond verklaard. De uitspraak van het Hof is aan dit arrest gehecht.

2. Geding in cassatie

Belanghebbende heeft tegen ’s Hofs uitspraak beroep in cassatie ingesteld. Het beroepschrift in cassatie is aan dit arrest gehecht en maakt daarvan deel uit.

De Staatssecretaris van Financiën heeft een verweerschrift ingediend.

Partijen hebben de zaak mondeling doen toelichten, belanghebbende door mr. O.C.R. Marres, advocaat te Amsterdam, de Staatssecretaris door mr. C.M. Bergman en mr. R.T. Wiegerink, advocaten te ’s-Gravenhage.

De Advocaat-Generaal P.J. Wattel heeft voorafgaand aan het pleidooi schriftelijk vragen gesteld aan partijen die zij – eveneens schriftelijk – hebben beantwoord.

De Advocaat-Generaal heeft op 26 februari 2013 geconcludeerd tot gegrondverklaring van het beroep in cassatie.

Zowel belanghebbende als de Staatssecretaris heeft schriftelijk op de conclusie gereageerd.

3. Beoordeling van de middelen

3.1.

In cassatie kan van het volgende worden uitgegaan.

3.1.1.

Belanghebbende is marketmaker. Zij is verplicht de beurshandel in opties te onderhouden. Uit dien hoofde neemt belanghebbende posities in derivaten en onderliggende waarden (hierna afzonderlijk en samen ook aangeduid als: effecten) in, in het bijzonder opties en aandelen. Daarnaast maakt belanghebbende gebruik van prijsverschillen tussen de diverse financiële markten en financiële instrumenten (arbitrage) en probeert zij een extra rendement te behalen door zogenoemde hedge‑activiteiten.

3.1.2.

Belanghebbende streeft ernaar – onder andere door middel van delta hedging – de risico’s van haar posities optimaal af te dekken. Zij gaat daartoe transacties aan in andere opties van hetzelfde fonds, koopt en verkoopt onderliggende waarden en creëert zogenoemde synthetische equivalenten, dat wil zeggen dat in plaats van aandelen een combinatie van opties wordt gekocht. Qua dekking functioneert het synthetische equivalent op vergelijkbare, doch niet op identieke wijze als het aandeel. Het risico van de koersbeweging komt tot uitdrukking in de zogenoemde delta. Daarnaast zijn er risico’s die tot uitdrukking komen in de zogenoemde “overige grieken”, te weten de vega (volatiliteit), theta (tijdsverloop), gamma (mutatie delta) en rho (rente). Voorts zijn er dividend- en liquiditeitsrisico’s. Belanghebbende tracht ook deze overige risico’s zoveel mogelijk te beheersen. Met het veranderen van de koers van een fonds verandert ook de delta, hetgeen voor belanghebbende aanleiding is steeds opnieuw posities in te nemen (rebalancing). Belanghebbende streeft naar een deltaneutrale positie.

3.1.3.

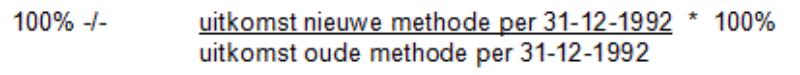

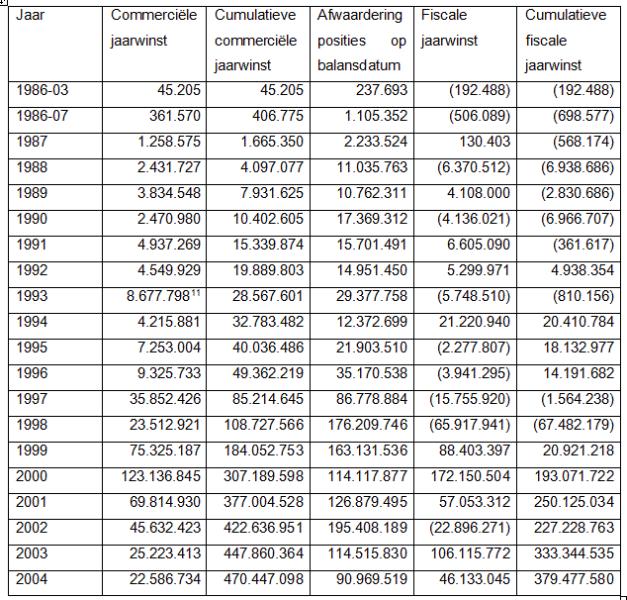

Voor de vennootschappelijke (commerciële) jaarrekening worden de aandelen en derivaten gewaardeerd op de beurswaarde per balansdatum (marktwaarde). Voor de fiscale aangifte waardeert belanghebbende haar longposities (posities in gekochte aandelen en derivaten) – na een ‘vertaalslag’ waarbij (extracomptabel) met behulp van de gegevens van [E] clearing de historische kostprijs wordt vastgesteld – op kostprijs of lagere marktwaarde en haar shortposities (posities in verkochte aandelen en derivaten) op het bedrag van de ontvangen optiepremie/aandelenprijs of hogere marktwaarde. Nadat de Inspecteur begin jaren negentig belanghebbende te kennen had gegeven dat deze waarderingssystematiek niet langer acceptabel was, heeft overleg geleid tot een compromis (hierna ook: de afspraak) dat is vastgelegd in een brief van belanghebbende van 9 augustus 1993. De afspraak hield in dat belanghebbende accepteerde dat bij de fiscale waardering met een zekere mate van samenhang van haar posities rekening werd gehouden, terwijl de Inspecteur voor het overige afzonderlijke waardering accepteerde. Als gevolg van dit compromis zijn alle posities in aandelen en opties ingedeeld in categorieën rond een onderliggend fonds. De indeling in categorieën geschiedde op basis van de na balansdatum resterende looptijd van de opties. De afspraak gold voor de jaren 1991 tot en met 1995, maar uitgangspunt was dat de afspraak ook voor de jaren na 1995 zou gelden, tenzij zwaarwegende redenen zich daartegen zouden verzetten.

Bij brief van 5 maart 1997 heeft de Inspecteur aan belanghebbende onder meer meegedeeld dat de toepassing in de praktijk van het afgesproken waarderingssysteem door hem, in het kader van boekenonderzoeken bij marketmakers, is en nog zal worden getoetst en dat de afspraak in ieder geval zal worden gecontinueerd tot en met de aangifte voor het jaar 1997.

3.1.4.

De Inspecteur heeft de afspraak bij brief van 2 november 2000 opgezegd met ingang van het jaar 2001.

3.1.5.

Belanghebbende heeft voor het jaar 2001 aangifte voor de vennootschapsbelasting gedaan overeenkomstig de hiervoor in 3.1.3 vermelde afspraak. De Inspecteur heeft het belastbaar bedrag verhoogd met het verschil tussen de commerciële en de fiscale waardering van de effecten per 31 december 2001.

3.2.1.

Voor het Hof was in geschil of de Inspecteur gerechtigd was om de afspraak op te zeggen. Bij een bevestigende beantwoording van die vraag was de fiscale waardering van de effecten op 31 december 2001 in geschil. Afhankelijk van die beantwoording was ten slotte in geschil of een overgangsregeling zou moeten worden getroffen.

3.2.2.

Het Hof heeft overwogen dat de Inspecteur voldoende zwaarwegende redenen heeft aangevoerd om de afspraak op te zeggen. Ten aanzien van de fiscale waardering van de effecten heeft het Hof overwogen dat de bedrijfsvoering van belanghebbende meebrengt dat in een continu proces een - van moment tot moment in aard en omvang fluctuerende - handelsvoorraad van effecten door haar bedrijfsvermogen stroomt. Daarbij worden, gedurende langere dan wel kortere tijd, steeds wisselende posities ingenomen waarover belanghebbende risico’s loopt. Door middel van een geavanceerd systeem van risicobeheersing op basis van de (continu gevolgde) actuele marktprijzen slaagt belanghebbende er structureel in de risico’s van waardeontwikkeling in de op enig moment tot haar vermogen behorende effecten vrijwel volledig ‘uit te doven’. Vanuit dit voor de bedrijfsvoering van belanghebbende essentiële gezichtspunt zijn de effecten als uitwisselbaar te beschouwen. Aldus zijn de op ieder willekeurig moment tot het vermogen van belanghebbende behorende effecten naar plaats en functie te duiden als een liquide massa - of in ieder geval daarmee vergelijkbaar - waarmee belanghebbende haar bedrijf voert, aldus het Hof. Bij effecten evolueren, door de snelle en gemakkelijke verhandelbaarheid op een courante markt, ongerealiseerde winsten tot realiseerbare winsten. Daarmee zijn zij in wezen gelijk te stellen met liquide middelen. In de dagelijkse administratie van belanghebbende wordt dan ook geen onderscheid gemaakt tussen ongerealiseerde en gerealiseerde winsten. In overeenstemming met het voorgaande waardeert belanghebbende haar effecten in haar jaarrekening op de actuele waarde. Onder deze omstandigheden brengt, aldus nog steeds het Hof, goed koopmansgebruik, naar de eisen des tijds uitgelegd, mee dat belanghebbende haar effecten in de ten behoeve van de fiscale winstberekening op te stellen balans in beginsel eveneens dient op te nemen tegen de actuele waarde. Voorts heeft het Hof geoordeeld dat goed koopmansgebruik in de weg staat aan waardering op historische kostprijzen, aangezien deze historische kostprijzen voor haar bedrijfsvoering - zoals ook blijkt uit de wijze waarop zij haar administratie heeft ingericht - en voor haar (commerciële) winstberekening irrelevant zijn. Door het hanteren ervan in haar fiscale winstberekening wordt daarin een mate van voorzichtigheid betracht die te ver verwijderd is van de realiteit van haar bedrijf. Het Hof heeft voor zijn oordeel bevestiging gevonden in de kunstmatigheid en foutgevoeligheid van de reconstructie die belanghebbende in het door haar gevolgde systeem van winstberekening dient te maken van de historische kostprijzen van de effecten die op balansdatum in haar vermogen aanwezig zijn (geweest).

3.3.

Middel III keert zich tegen ’s Hofs oordeel dat de Inspecteur voldoende zwaarwegende redenen heeft aangevoerd om de afspraak op te zeggen. Het Hof heeft die redenen in onderdeel 6.3.3 van zijn uitspraak aldus weergegeven:

“Als zwaarwegende reden merkt de inspecteur aan dat hem is gebleken dat de afspraak strijdig is met goed koopmansgebruik omdat fiscaal nog altijd (zij het, vanwege de afspraak, in mindere mate) verliezen worden gepresenteerd die zich in werkelijkheid niet voordoen. De inspecteur wijst voorts op de omvangrijke en voortdurende verschillen tussen de fiscale en commerciële waardering en de daaruit voortvloeiende verschillen in het fiscale en commerciële resultaat, het feit dat de uit de afspraak voortvloeiende fiscale afwaardering groter is dan het mogelijke verlies op balansdatum, de problemen bij het vaststellen van de kostprijs en de bij diverse boekenonderzoeken geconstateerde fouten bij het jaarlijks vaststellen van de kostprijs.”

Het Hof heeft deze redenen beoordeeld in de onderdelen 6.3.4 en 6.3.5 van zijn uitspraak en is daarbij tot de conclusie gekomen dat de aangevoerde redenen voldoende zwaarwegend waren. Dat oordeel geeft geen blijk van een onjuiste rechtsopvatting en kan voor het overige in cassatie niet op juistheid worden getoetst. Het is niet onvoldoende gemotiveerd. Het is ook niet onbegrijpelijk, mede gelet op de hiervoor in 3.1.3 bedoelde brief van de Inspecteur van 5 maart 1997 waarvan de inhoud in onderdeel 2.19 van de conclusie van de Advocaat‑Generaal is weergegeven. Hieraan doet niet af dat, naar belanghebbende stelt, de bij boekenonderzoeken geconstateerde fouten zich niet bij haar zouden hebben voorgedaan maar bij andere belastingplichtigen, die kennelijk hetzelfde waarderingssysteem als belanghebbende hanteerden, omdat het Hof met het in aanmerking nemen van die omstandigheid kennelijk het oog heeft gehad op de moeilijkheden die zich ook bij belanghebbende bij het vaststellen van de kostprijs kunnen voordoen. Het middel faalt derhalve.

3.4.

Middel IV behoeft gelet op hetgeen is overwogen ten aanzien van middel III geen behandeling.

3.5.

Middel I keert zich tegen ’s Hofs oordeel dat de door belanghebbende gehanteerde waarderingsmethode met betrekking tot de door haar ingenomen posities in - kort gezegd - opties en aandelen in strijd is met goed koopmansgebruik en dat goed koopmansgebruik, naar de eisen des tijds uitgelegd, meebrengt dat belanghebbende haar financiële waarden in de ten behoeve van de fiscale winstberekening op te stellen balans dient op te nemen tegen de actuele waarde. Bij de behandeling van dit middel stelt de Hoge Raad het volgende voorop.

3.5.1.

In beginsel is het in overeenstemming met goed koopmansgebruik bezittingen te waarderen op kostprijs en een eventuele meerwaarde pas in aanmerking te nemen op het moment waarop deze wordt gerealiseerd door levering aan een derde (vgl. onder meer HR 17 juni 1959, nr. 13902, BNB 1959/304). Is de waarde in het economische verkeer van de bezittingen lager dan de kostprijs, dan staat goed koopmansgebruik toe te waarderen op die lagere waarde.

Indien echter een samenhangende waardering met andere vermogensbestanddelen is vereist, is een zodanige afwaardering pas toegestaan voor zover de gezamenlijke waarde in het economische verkeer lager is dan de gezamenlijke kostprijs. Een samenhangende waardering als hiervoor bedoeld, moet plaatsvinden indien sprake is van een zeer effectieve hedge. Daarvan is sprake indien op balansdatum te verwachten is dat de waardeontwikkelingen van de desbetreffende vermogensbestanddelen hoogstwaarschijnlijk zullen correleren binnen een bandbreedte van 80 tot 125 percent (vgl. HR 10 april 2009, nr. 42916, ECLI:NL:HR:2009:AZ7364, BNB 2009/271).

3.5.2.

De hiervoor in 3.5.1 vermelde uitgangspunten gelden ook voor ter beurze genoteerde effecten. Voor in samenhang te waarderen effecten heeft daarom te gelden dat zij niet lager mogen worden gewaardeerd dan de gezamenlijke beurswaarde van die effecten (vgl. HR 16 november 2007, nr. 42970, ECLI:NL:HR:2007:AZ7371, BNB 2008/26). Naar de Hoge Raad in dit arrest heeft geoordeeld, dient een verplichting uit hoofde van een geschreven calloptie die volledig wordt gedekt door het bezit van de desbetreffende beursaandelen in samenhang met die aandelen te worden gewaardeerd.

Thans oordeelt de Hoge Raad dat voor alle vermogensbestanddelen waarvan het waardeverloop direct samenhangt met het waardeverloop van aandelen (hierna tezamen met die aandelen ook: een groep effecten) goed koopmansgebruik gezamenlijke waardering vereist. Het zou in strijd zijn met het aan goed koopmansgebruik ten grondslag liggende realiteitsbeginsel in een zodanig geval een verlies in aanmerking te nemen indien dat voor de groep effecten niet (latent) aanwezig is.

Voor vermogensbestanddelen die op verschillende aandelen betrekking hebben, zal alleen een samenhangende waardering als hiervoor bedoeld moeten plaatsvinden indien de hedge zeer effectief is in de zin van het hiervoor in 3.5.1 vermelde arrest van 10 april 2009.

3.5.3.

Voor de Rechtbank en het Hof heeft de Inspecteur het standpunt verdedigd dat, naar de Hoge Raad begrijpt, inhoudt dat een belastingplichtige die een groep effecten op kostprijs waardeert, in geval van verkoop van tot de groep behorende effecten tegen een prijs die lager is dan de voor die effecten geldende kostprijs, het daaruit voortvloeiende verlies niet op dat moment in aanmerking mag nemen indien tegenover dat verlies een ten minste even grote (latente) winst staat op andere (niet verkochte) effecten van die groep. Dit standpunt is juist.

Indien een belastingplichtige, zoals in het onderhavige geval, bij voortduring ernaar streeft met betrekking tot een groep effecten door middel van hedging het koersrisico te minimaliseren, is het niet in overeenstemming met goed koopmansgebruik om, indien de tot die groep behorende effecten op kostprijs worden gewaardeerd, bij realisatie van een verlies op tot de groep behorende effecten dat verlies op dat moment in aanmerking te nemen ingeval de totale kostprijs van de groep effecten - inclusief de kostprijs van de tot de groep behoord hebbende met verlies verkochte effecten - lager is dan de beurswaarde van de overblijvende effecten van die groep vermeerderd met de gerealiseerde verkoopopbrengst van de verkochte effecten van die groep. In een zodanig geval vereist goed koopmansgebruik dat de gezamenlijke kostprijs van de overblijvende effecten van die groep wordt verhoogd met dit (gerealiseerde) verlies.

3.5.4.

Aan het hiervoor in 3.5.2 vermelde uitgangspunt dat voor vermogensbestanddelen die op verschillende aandelen betrekking hebben alleen een samenhangende waardering als hiervoor bedoeld moet plaatsvinden indien de hedge zeer effectief is, wordt niet afgedaan indien, zoals het Hof ten aanzien van belanghebbende heeft vastgesteld, door middel van delta hedging de koersrisico’s vrijwel zijn uitgedoofd. Uit die omstandigheid volgt op zichzelf beschouwd nog niet dat op balansdatum is voldaan aan de in het hiervoor in 3.5.1 vermelde arrest van 10 april 2009 gestelde vereisten voor samenhangende waardering. Ook doet hieraan niet af dat belanghebbende in haar commerciële bedrijfsvoering uitgaat van waardering van de effecten op beurskoers.

3.5.5.

Gelet op hetgeen hiervoor in 3.5.1 tot en met 3.5.4 is overwogen slaagt middel I. Aangezien uit deze overwegingen volgt dat goed koopmansgebruik niet meebrengt dat in een geval als het onderhavige waardering dient plaats te vinden op de actuele waarde van de vermogensbestanddelen, behoeft middel II geen behandeling.

3.6.

De uitspraak van het Hof kan niet in stand blijven. Verwijzing moet volgen.

Opmerking verdient dat het verwijzingshof bij de beoordeling van het door belanghebbende gehanteerde waarderingsstelsel mede in aanmerking zal moeten nemen of belanghebbende de door haar gehanteerde kostprijzen op een betrouwbare en controleerbare wijze vaststelt. Alleen dan kan een op kostprijzen gebaseerd waarderingsstelsel in overeenstemming zijn met goed koopmansgebruik.

4. Proceskosten

De Staatssecretaris zal worden veroordeeld in de kosten van het geding in cassatie.

5. Beslissing

De Hoge Raad:

verklaart het beroep in cassatie gegrond,

vernietigt de uitspraak van het Hof,

verwijst het geding naar het Gerechtshof Den Haag ter verdere behandeling en beslissing van de zaak met inachtneming van dit arrest,

gelast dat de Staatssecretaris van Financiën aan belanghebbende vergoedt het door deze ter zake van de behandeling van het beroep in cassatie betaalde griffierecht ten bedrage van € 466, en

veroordeelt de Staatssecretaris van Financiën in de kosten van het geding in cassatie aan de zijde van belanghebbende, vastgesteld op € 4383 voor beroepsmatig verleende rechtsbijstand.

Dit arrest is gewezen door de vice-president J.A.C.A. Overgaauw als voorzitter, en de raadsheren P. Lourens, C.B. Bavinck, P.M.F. van Loon en R.J. Koopman, in tegenwoordigheid van de griffier E. Cichowski, en in het openbaar uitgesproken op 21 maart 2014.

Conclusie 26‑02‑2013

Mr. P.J. Wattel

Partij(en)

Conclusie van 26 februari 2013 inzake:

X Holding B.V.

tegen

Derde Kamer A

Vennootschapsbelasting 2001

Staatssecretaris van Financiën

Notitie

- (i)

Opzegging van een vaststellingsovereenkomst voor onbepaalde duur met contractueel beperkte opzegmogelijkheden.

- (ii)

Samenhangende waardering van de posities van een delta-hedging market maker?

- (iii)

Op kostprijs of op beurskoers?

Feiten: De belanghebbende is market maker. Zij onderhoudt voor Euronext de markt in bepaalde series opties op aandelen. Zij geeft bied- en laatprijzen af om de vraag naar en het aanbod in die opties samen te brengen. Het verschil tussen de bied- en laatprijzen (de bidoffer spread) is haar belangrijkste inkomensbron. Als market maker neemt zij voor eigen rekening en risico posities in in opties en hun onderliggende aandelen. Zij dekt zich zo goed mogelijk in tegen de daardoor opgeroepen risico's, met name het koersrisico. De belanghebbende en de fiscus hebben in 1993 een beperkte samenhangende waardering van belanghebbendes posities afgesproken (samenhang per subcategorie optie binnen één beursfonds) op kostprijs of lagere beurswaarde (long) of hogere beurswaarde (short). De afspraak gold voor vijf jaar, onder voorbehoud van andersluidende rechtspraak, en vervolgens voor daarop volgende jaren behoudens ‘zwaarwegende redenen.’ In 1997 kondigt de Inspecteur naar aanleiding van boekenonderzoeken ‘evaluatie’ van de afspraken (ook met andere market makers) aan en zegt hij een deel van de afspraak (een waarderingskorting) reeds op. In 2000 zegt hij de gehele afspraak op met ingang van boekjaar 2001 omdat de afgesproken waardering in strijd is met goed koopmansgebruik en omdat hij zich bij het maken van de afspraak onjuist voorgelicht acht (dwaling).

Geschil: Volgens de belanghebbende kon de fiscus de afspraak niet opzeggen, was de afgesproken waardering niet in strijd met goed koopmansgebruik en was er geen dwaling.

De Rechtbank achtte noch zwaarwegende opzeggingsredenen noch dwaling aannemelijk en zag slechts een bescheiden strijd met goed koopmansgebruik die opzegging ervan op die grond niet rechtvaardigde. Het Hof daarentegen zag wél zwaarwegende opzeggingsredenen, alsmede dwaling, en achtte integrale waardering op beurskoers vereist.

Cassatieberoep belanghebbende: 's Hofs oordelen

- (i)

dat zich ‘zwaarwegende redenen’ voordeden en

- (ii)

dat goed koopmansgebruik een delta-hedging market maker verplicht tot waardering op beurskoers, zijn onbegrijpelijk, onvoldoende gemotiveerd of rechtens onjuist.

Conclusie: Op basis van de door het Hof vastgestelde feiten en gegeven de aard van de afspraak (een vaststellingsovereenkomst ex art. 7:900 BW die ingevolge art. 7:902 BW ook geldt als zij zou blijken af te wijken van dwingend recht) acht de A.-G. Wattel onvoldoende gemotiveerd of rechtskundig onjuist 's Hofs oordeel dat de afspraak opgezegd kon worden wegens ‘zwaarwegende redenen’ of dwaling. Maar ook daarzonder is zijns inziens een duurovereenkomst met een vaststellingskarakter zonder tijdbepaling niet onopzegbaar. In het licht van de vastgestelde feiten, de aard van de vaststelling en de omstandigheden van het geval acht hij niet onbegrijpelijk 's Hofs (impliciete) oordeel dat de Inspecteur zonder schending van de redelijkheid en de billijkheid of van beginselen van behoorlijk bestuur tot opzegging voor de toekomst per 2001 kon komen na voldoende langdurige gestanddoening, aankondiging in 1997 van evaluatie op basis van boekenonderzoeken en onbestreden opzegging van een deel van de afspraak reeds in 1997. De A.-G. ziet mede op basis van civiele jurisprudentie geen reden de ongedefinieerde contractuele opzeggingsgrond ‘zwaarwegende redenen’ op te vatten als voor eeuwig exclusief en daarmee voorgoed uitsluitende elke derogerende of aanvullende werking van de redelijkheid en de billijkheid.

Dan komt de vraag aan de orde wat goed koopmansgebruik eist c.q. toelaat bij de fiscale balanswaardering van de bezittingen en verplichtingen van een market maker zoals de belanghebbende. De fiscus meent dat de belanghebbende haar koersrisico's door delta hedging heeft teruggebracht tot een verwaarloosbaar niveau en dat de overige risico's weinig voorstellen, zodat goed koopmansgebruik waardering van belanghebbendes posities op beurskoers eist omdat zij anders verliezen neemt die zij niet heeft geleden of zal lijden. De belanghebbende betoogt daartegenover

- (i)

dat delta hedging het koersrisico op haar posities beperkt, maar niet elimineert, en

- (ii)

dat zij ook diverse andere, niet (goed) afdekbare risico's dan koersrisico's loopt, zodat de realisatie- en voorzichtigheidsbeginselen haar toestaan ongerealiseerde verliezen in haar posities te nemen en ongerealiseerde winsten in haar posities pas te verantwoorden na realisatie.

De A.-G. meent dat belanghebbendes geavanceerde risicobeheersing een zodanige samenhang in positiewaardeontwikkeling bewerkstelligt, gericht op het niet realiseren van enig koersresultaat (behalve de arbitragemarge) dat haar posities in uitgangspunt samenhangend moeten worden gewaardeerd. Gelijktijdige toepassing van het voorzichtigheidsbeginsel en realisatiebeginsel voor afzonderlijke posities is niet verenigbaar met het door delta hedging bereikte afdekkingseffect en daarmee niet met het realiteitsbeginsel van goed koopmansgebruik. Hij acht voldoende gemotiveerd 's Hofs (deels impliciete) feitelijke oordeel dat de belanghebbende erin slaagt haar koersrisico's structureel zeer beperkt te houden en in elk geval dynamisch binnen de correlatiegrenzen die de Hoge Raad heeft gesteld in het Cacaobonen-arrest.

Dan rijst de vraag: kostprijs of beurskoers? Gezien de aard van belanghebbendes bedrijf (het onderhouden van de beurshandel met uitsluiting zoveel mogelijk van de invloed van beurskoersbewegingen, en het insluiten van kleine beurskoersanomalieën), waarbinnen uitsluitend gehandeld, gedacht, gehedged en geadministreerd wordt op basis van beurskoers, en belanghebbendes structurele succes in het hedgen van haar risico's, verzetten zijns inziens zowel het realiteitsbeginsel als het eenvoudbeginsel zich tegen waardering op kostprijs, die geen enkele rol speelt in belanghebbendes bedrijfsvoering en haar winst- of verliesvorming en die moeizaam afgeleid moet worden uit door een door een derde (de clearing) voor andere doeleinden bijgehouden administratie. De A.-G. meent daarom dat in beginsel uitgegaan moet worden van waardering op beurskoers.

De belanghebbende betoogt echter terecht (en het Hof heeft ook aangenomen) dat delta hedging niet ziet op andere dan normale koersrisico's tussen rebalances en dat die andere risico's (zoals het risico van grotere koersbewegingen tussen rebalances, het dividendrisico in de posities, het renterisico in de financiering ervan, en het risico dat geen transacties tot stand (kunnen) komen niet verwaarloosbaar zijn. Het Hof heeft dat resterende risico als ‘significant’ gekwalificeerd en er in beginsel een discount op de beurskoers voor aangewezen geacht, maar heeft die correctie niet toegepast omdat de belanghebbende heeft verzuimd om een dergelijke discount te kwantificeren en aannemelijk te maken. De A.-G. meent echter dat de belanghebbende, mede gezien de loop van het geding, voor het Hof wél voldoende gesteld heeft, met name ter zake van hetgeen binnen de limieten van haar handelaren aan risico leeft en ter zake van de aard en de functie van de haircut die haar clearing member haar oplegt, zodat zij wél alsnog in de gelegenheid gesteld moet worden het resterende risico te kwantificeren.

Conclusie: cassatieberoep deels gegrond; verwijzing voor feitelijk onderzoek.

Beroepschrift 26‑02‑2013

Edelhoogachtbaar College,

Bij brief van 1 juni 2012 heeft belanghebbende, [X] Holding BV (hierna: [X]), […] beroep in cassatie ingesteld tegen de uitspraak van het Gerechtshof te Amsterdam (hierna: het Hof) van 19 april 2012 inzake de aan [X] opgelegde aanslag vennootschapsbelasting voor het jaar 2001.

De aan dit beroepschrift klevende verzuimen worden hierbij hersteld.

1. Cassatiemiddelen

[X] stelt de volgende middelen van cassatie voor:

1.1. Middel I

Schending van het recht, met name van artikel 8 van de Wet op de vennootschapsbelasting 1969 juncto artikel 3.25 van de Wet inkomstenbelasting 2001 en van artikel 8:77 van de Algemene wet bestuursrecht (hierna: Awb), doordat het Hof heeft geoordeeld dat de door [X] gehanteerde waarderingsmethode met betrekking tot de door haar ingenomen posities in — kort gezegd — opties en aandelen in strijd is met goed koopmansgebruik en dat goed koopmansgebruik, naar de eisen des tijds uitgelegd, meebrengt dat [X] haar financiële waarden in de ten behoeve van de fiscale winstberekening op te stellen balans dient op te nemen tegen de actuele waarde, zulks ten onrechte althans op gronden die de beslissing niet kunnen dragen, aangezien goed koopmansgebruik in een situatie als die van [X] een waarderingsstelsel als door haar toegepast toelaat althans niet dwingt tot waardering van de ingenomen posities op actuele waarde,

1.2. Middel II

Schending van het recht, met name van algemene rechtsbeginselen, doordat het Hof heeft geoordeeld dat goed koopmansgebruik, naar de eisen des tijds uitgelegd, meebrengt dat [X] haar financiële waarden in de ten behoeve van de fiscale winstberekening op te stellen balans voor het onderhavige jaar dient op te nemen tegen de actuele waarde, zulks ten onrechte, aangezien aldus niet op redelijke wijze wordt tegemoetgekomen aan het vertrouwen dat [X] op basis van de vaste rechtspraak van uw Raad mocht koesteren dat het door haar toegepaste waarderingsstelsel met goed koopmansgebruik in overeenstemming was.

1.3. Middel III

Schending van het recht, met name van artikel 6:248 van het Burgerlijk Wetboek en van artikel 8:77 van de Algemene wet bestuursrecht, doordat het Hof heeft geoordeeld dat de Inspecteur voldoende zwaarwegende redenen heeft aangevoerd om de tussen partijen in 1993 gemaakte afspraak niet te continueren, zulks ten onrechte althans op gronden die de beslissing niet kunnen dragen, aangezien drie van die redenen juist de voornaamste beweegredenen van de Inspecteur vormden om destijds de afspraak te maken, de afspraak aan de verwachtingen heeft voldaan en de vierde reden in het geval van [X] niet opgaat.

1.4. Middel IV

Schending van het recht, met name van artikel 6:248 van het Burgerlijk Wetboek en van artikel 8:77 van de Algemene wet bestuursrecht, doordat het Hof heeft geoordeeld dat de Inspecteur (ook) wegens onvolledige informatieverstrekking door [X] voorafgaande aan het maken van de afspraak uit 1993 niet gehouden was die afspraak te continueren, zulks ten onrechte althans op gronden die de beslissing niet kunnen dragen, aangezien het Hof bij dit oordeel zonder motivering is voorbijgegaan aan hetgeen [X] herhaaldelijk in de gedingstukken heeft gesteld omtrent de door haar in 1993 aan de Belastingdienst verstrekte informatie.

2. Toelichting

Ter toelichting van deze cassatiemiddelen merkt [X] het volgende op.

2.1. Algemeen

2.1.1.

[X] is een zogenoemde market maker. Zij is verplicht de beurshandel in opties en andere derivaten te onderhouden. Uit dien hoofde neemt zij grote posities in derivaten en onderliggende waarden in, in het bijzonder in opties en aandelen. Ultimo 2001 bedroeg de beurswaarde van de door haar ingenomen longposities respectievelijk shortposities ca € 3,162 miljard en € 2,013 miljard. Zij streeft ernaar de risico's van haar posities zo optimaal mogelijk te beheersen.

2.1.2.

Het gaat in deze zaak om de vraag in hoeverre [X] voor de fiscale jaarwinstberekening haar posities in samenhang moet waarderen. Zij heeft volgens een afspraak met de Inspecteur d.d. 9 augustus 1993 haar posities gedeeltelijk in samenhang gewaardeerd, en wel per de in die afspraak omschreven categorieën van aandelen en opties. De Inspecteur heeft die afspraak echter bij brief van 2 november 2000 opgezegd met ingang van het boekjaar 2001. In geschil is of is voldaan aan de volgens de afspraak voor opzegging geldende voorwaarde van ‘zwaarwegende redenen’ en, zo ja, hoe [x] dan haar posities moet waarderen.

2.1.3.

De Rechtbank heeft geoordeeld dat een waardering volgens de maatstaven van het cacaobonenarrest HR 10 april 2009, BNB 2009/271, hier in overeenstemming met goed koopmansgebruik zou zijn, hetgeen zou meebrengen dat niet langer de categorieën van de afspraak in samenhang zouden mogen worden gewaardeerd maar de waardering in samenhang op fondsniveau zou moeten plaatsvinden. Het verschil in waardering is echter volgens de Rechtbank onvoldoende zwaarwegend om opzegging van de afspraak te rechtvaardigen. Ook overigens acht de Rechtbank geen zwaarwegende redenen voor opzegging aanwezig.

2.1.4.

Het Hof daarentegen acht de door de Inspecteur aangevoerde redenen wel voldoende zwaarwegend voor opzegging van de afspraak. Die redenen houden in: de afspraak is in strijd met goed koopmansgebruik, er zijn omvangrijke en voortdurende verschillen tussen de fiscale en de commerciële waardering, de uit de afspraak voortvloeiende fiscale afwaardering is groter dan het mogelijke verlies op balansdatum, en bij diverse boekenonderzoeken zijn fouten geconstateerd bij het jaarlijks vaststellen van de kostprijs. Volgens het Hof is de door de Inspecteur in acht genomen opzegtermijn redelijk en vormen de door belanghebbende aangevoerde liquiditeitsproblemen geen reden voor uitstel of uitsmeren van de correctie. Voorts oordeelt het Hof nog dat onvolledige informatieverstrekking door belanghebbende op zich reeds een zwaarwegende reden voor opzegging van de afspraak vormde. Vervolgens oordeelt het Hof dat goed koopmansgebruik, naar de eisen des tijds uitgelegd, meebrengt dat belanghebbende haar financiële waarden in de fiscale balans dient op te nemen tegen de actuele waarde. Redengevend voor dit oordeel is dat belanghebbende door middel van een geavanceerd systeem van risicobeheersing structureel erin slaagt de risico's van waardeontwikkeling in het op enig moment tot haar vermogen behorende samenstel van financiële waarden vrijwel volledig ‘uit te doven’. Vanuit dit gezichtspunt zijn volgens het Hof die financiële waarden als uitwisselbaar te beschouwen en te duiden als een ‘liquide massa’ waarmee belanghebbende haar bedrijf voert; zij zijn in wezen gelijk te stellen met liquide middelen. Hooguit zou belanghebbende een correctiepost kunnen opnemen voor zover de risico's van waardeontwikkeling door haar systeem van risicobeheersing niet worden ‘uitgedoofd’, maar een berekening daarvan heeft belanghebbende niet gemaakt, aldus nog steeds het Hof.

2.2. Toelichting op middel I

2.2.1.

Het waarderingsstelsel volgens de hiervoor in 2.1.2 bedoelde afspraak, dat [X] ook voor het onderhavige jaar (2001) heeft toegepast, kenmerkt zich door een samenhangende waardering van naar — na balansdatum nog resterende — ‘looptijd’ bepaalde categorieën aandelen en opties van dezelfde fondsen (zie onderdelen 2.13 en 2.14 van 's Hofs uitspraak). Primair stelt [X] zich op het standpunt dat een zodanig stelsel, waarin rekening wordt gehouden met de omstandigheid dat een eventueel verlies ter zake van een door [X] aangegane positie in een instrument met betrekking tot een bepaald fonds is gedekt door een andere positie in instrumenten met betrekking tot hetzelfde fonds, voldoende recht doet aan het realiteitsbeginsel en dus in overeenstemming is met goed koopmansgebruik (vgl. het optiearrest HR 16 november 2006, BNB 2008/26).

2.2.2.

Subsidiair stelt [X] zich op het standpunt dat een waardering volgens de maatstaven van het cacaobonenarrest HR 10 april 2009, BNB 2009/271, in overeenstemming met goed koopmansgebruik zou zijn, zoals de Rechtbank heeft geoordeeld, In dat arrest heeft uw Raad immers voor een vergelijkbare problematiek als de onderhavige kennelijk na lang wikken en wegen regels gegeven voor een samenhangende waardering. Die regels zouden volgens de Rechtbank meebrengen dat niet langer binnen de categorieën van de afspraak in samenhang zou mogen worden gewaardeerd maar de waardering in samenhang op fondsniveau zou moeten plaatsvinden (vgl. onderdeel 5.3.3 van het cacaobonenarrest, waarin wordt gesproken over ‘waardeontwikkelingen van de cacao die begrepen is in de verschillende posten’; het gaat dus om dezelfde onderliggende waarde). Samenhangende waardering van alle ingenomen posities — dus ook van posities in het ene fonds met posities in het andere fonds — heeft de Rechtbank afgewezen omdat niet aannemelijk is dat de waardeontwikkeling van die posities binnen een bandbreedte van 80 tot 125 percent correleren (zie onderdeel 4.11 van de uitspraak van de Rechtbank). In dit verband verdient nog het volgende opmerking. De Inspecteur heeft bij de mondelinge behandeling voor de Rechtbank desgevraagd geantwoord dat hij geen correlatie over de fondsen heen kan aantonen; vgl. onderdeel 3.5 van de uitspraak van de Rechtbank. Tijdens de mondelinge behandeling voor het Hof heeft de Inspecteur nogmaals bevestigd dat hij de stelling dat gezamenlijk over de fondsen heen moet worden gewaardeerd, had laten vallen (zie blz. 3 van het proces-verbaal van de zitting bij het Gerechtshof).

2.2.3.

Het Hof komt tot het oordeel dat goed koopmansgebruik, naar de eisen des tijds uitgelegd, meebrengt dat belanghebbende haar financiële waarden in de fiscale balans dient op te nemen tegen de actuele waarde. Met de actuele waarde doelt het Hof kennelijk op de beurskoers. Het Hof schrijft daarmee een waarderingsstelsel voor, tot het volgen waarvan goed koopmansgebruik voorheen niet verplichtte en zeker niet in het onderhavige jaar (2001). Het Hof maakt bovendien niet duidelijk wat er in de tijd is veranderd, dat noopt tot aanscherping van hetgeen volgens goed koopmansgebruik (nog) toelaatbaar is. Dit is temeer opmerkelijk nu uw Raad zelf nog maar kort geleden in het cacaobonenarrest BNB 2009/271 nadere regels voor de samenhangende waardering van vermogensbestanddelen heeft gegeven. Daarvan maakt deel uit de regel dat samenhangende waardering slechts aangewezen is indien de waardeontwikkelingen van de verschillende posten hoogstwaarschijnlijk zullen correleren binnen een bandbreedte van 80 tot 125 percent. Het Hof gaat aan die regel geheel voorbij. Opmerking verdient nog dat in het cacaobonenarrest, evenals in het onderhavige geval, in de commerciële jaarrekening de ingenomen posities op marktwaarde werden gewaardeerd (zie onderdeel 3.8 van het arrest). [X] nam reeds ten tijde van het maken van de afspraak in 1993 de posities tegen beurskoers op in haar commerciële jaarrekening. De commerciële verwerking heeft derhalve noch bij het maken van de afspraak met [X], noch in het cacaobonenarrest een rol gespeeld.

2.2.4.

Redengevend voor 's Hofs zojuist vermelde oordeel is dat [X] door middel van een geavanceerd systeem van risicobeheersing structureel erin slaagt de risico's van waardeontwikkeling in het op enig moment tot haar vermogen behorende samenstel van financiële waarden vrijwel volledig ‘uit te doven’. Vanuit dit gezichtspunt zijn volgens het Hof die financiële waarden als uitwisselbaar te beschouwen en te duiden als een ‘liquide massa’ waarmee belanghebbende haar bedrijf voert; zij zijn in wezen gelijk te stellen met liquide middelen. Deze redengeving is onbegrijpelijk. De door [X] ingenomen posities kunnen wel liquide worden gemaakt, maar zijn dat zelf niet. Anders dan bij liquide middelen het geval is, is onduidelijk wat zij waard zijn omdat onzeker is wat zij bij verkoop op de balansdatum zullen opbrengen. De posities die [X] inneemt, zijn immers zo groot dat het ineens op de markt brengen ervan zou leiden tot een koersmutatie. De op balansdatum geldende beurskoers weerspiegelt daardoor niet de werkelijke waarde in het economische verkeer van het totale pakket aan posities dat [X] heeft ingenomen. Waardering op beurskoers zou, zoals [X] in paragraaf 9 van haar verweerschrift voor het Hof heeft gesteld, in haar geval leiden tot het ongerijmde resultaat dat zij winsten zou moeten verantwoorden die zij onmogelijk had kunnen realiseren doordat zij bij het ineens te gelde maken van al haar posities vanwege de omvang daarvan en de prijselasticiteit met een aanzienlijke discount genoegen zou hebben moeten nemen; de Inspecteur heeft dat ter zitting van de Rechtbank overigens erkend (vgl. onderdeel 4.16.2 van de uitspraak van de Rechtbank). In zoverre gaat ten aanzien van [X] niet op, wat het Hof in onderdeel 6.9.4 van zijn uitspraak overweegt, dat bij financiële instrumenten door de snelle en gemakkelijke verhandelbaarheid op een courante markt ongerealiseerde winsten evolueren tot realiseerbare winsten. Bij waardering op beurskoers zouden bij [X] derhalve winsten in aanmerking worden genomen die zij niet heeft gerealiseerd en die ook niet volledig realiseerbaar zijn. Een zodanig waarderingsstelsel is onmiskenbaar in strijd met het aan goed koopmansgebruik mede ten grondslag liggende realisatiebeginsel en voorzichtigheidsbeginsel, 's Hofs opvatting omtrent hetgeen goed koopmansgebruik heden ten dage vereist in een geval als dat van [X] kan daarom niet als juist worden aanvaard. Zo er al reden is met betrekking tot goed koopmansgebruik de bakens verder te verzetten dan uw Raad recentelijk in het cacaobonenarrest BNB 2009/271 heeft gedaan, zou in een stelsel van waardering van de ingenomen posities waarbij de beurskoers als uitgangspunt geldt, in een geval als dat van [X] de mogelijkheid moeten bestaan een correctie aan te brengen ter grootte van de zojuist bedoelde discount. [X] meent dat zij voor de berekening van zo een correctie alsnog de gelegenheid zou moeten krijgen, aangezien zij redelijkerwijs niet heeft hoeven anticiperen op een (verdere) aanscherping van de regels van goed koopmansgebruik ten opzichte van het cacaobonenarrest.

2.2.5.

In onderdeel 6.9.7 van zijn uitspraak voorziet het Hof zijn stelsel van waardering op actuele waarde (slechts) van een andere mogelijke correctie, die volgens het Hof boekhoudkundig de vorm van een voorziening zou kunnen aannemen: de winst hoeft niet als gerealiseerd te worden beschouwd voor zover de risico's van waardeontwikkeling door het systeem van risicobeheersing niet worden ‘uitgedoofd’. Het Hof heeft echter [X] niet de gelegenheid geboden alsnog een berekening van zo een correctie in het geding te brengen, zulks ten onrechte aangezien [X] ook op deze correctiemogelijkheid redelijkerwijs niet heeft hoeven anticiperen. Bovendien heeft zij wel cijfermatige gegevens in het geding gebracht betreffende de zogenoemde haircut (een ‘risicoanalyse’ waarbij een mogelijk te verwachten verlies wordt berekend op basis van de omvang van de verschillende risico's en de kans dat deze risico's zich voordoen; vgl. de volgende definitie van de ECB: The haircut is a risk control measure applied to underlying assets whereby the value of those Underlying assets is calculated as the market value of the assets reduced by a certain percentage (the ‘haircut’). Haircuts are applied by a collateral taker in order to protect itself from losses resulting from declines in the market value of a security in the event that it needs to liquidate that collateral.). Het Hof had daarvan uitgaande in goede justitie de door hem mogelijk geachte correctie kunnen aanbrengen. Overigens kan [X] het Hof niet volgen in zijn oordeel dat de haircut zelf geen goede maatstaf vormt voor de door hem voorziene correctie aangezien bij het bepalen daarvan de waarschijnlijkheid van de respectievelijke scenario's in aanmerking dient te worden genomen. Dat oordeel strookt niet met 's Hofs uitgangspunt dat de correctie ziet op niet (volledig) ‘uitgedoofde’ risico's van waardeontwikkeling. Bovendien is de haircut niet ‘het maximale risico dat in het meest ongunstige scenario op de totale positie wordt gelopen’, zoals het Hof in onderdeel 6.9.7 van zijn uitspraak overweegt. De haircut is gebaseerd op een realistische schatting van de risico's, omdat er bij de risicokwantificering ook rekening wordt gehouden met de kans dat de risico's zich werkelijk zullen manifesteren. Opmerking verdient nog dat het feit dat de omvang van de haircut per ultimo 2001 en de omvang van het waarderingsverschil op basis van de hiervoor in 2.1.2 bedoelde afspraak elkaar relatief gezien niet veel ontlopen, bevestigt dat het afgesproken waarderingsstelsel leidt tot een reële weerspiegeling van de volgens goed koopmansgebruik in aanmerking te nemen risico's in de posities.

Als intermezzo enige theoretische kanttekeningen naar aanleiding van deze ‘voorziening’ die het Hof in beginsel mogelijk acht, en meer in het algemeen naar aanleiding van het waarderingsstelsel dat het Hof voorschrijft.

Voorzieningen kunnen volgens het baksteenarrest HR 26 augustus 1998, BNB 1998/409, slechts worden gevormd voor het risico dat de ondernemer in de toekomst met kosten wordt geconfronteerd die verband houden met de huidige bedrijfsactiviteiten. Het risico van waardefluctuaties behoort zijn weerslag niet te vinden in een voorziening, maar in de wijze van waarderen van de aanwezige activa en passiva. Het oordeel van het Hof om op de geschetste wijze fiscaal rekening te houden met risico's lijkt dus geen steun te vinden in het (huidige) recht.

Ook om een andere reden is de weg waarvoor het Hof kiest bij het in aanmerking nemen van risico's, doodlopend. [X] zou in de optiek van het Hof een voorziening mogen vormen in verband met het risico van waardefluctuatie van activa of passiva die volgens het Hof eerst op marktwaarde moeten zijn opgevoerd. Echter, zou [X] aldus handelen, dan zou zij een voorziening vormen voor waardefluctuaties die zich in de toekomst kunnen voordoen. Dit is evident strijdig met het realiteitsbeginsel van goed koopmansgebruik, zoals uw Raad reeds sinds lange tijd oordeelt. Ter illustratie diene het arrest van uw Raad van 2 maart 1921, B. 2735, waarin is geoordeeld: ‘Heeft men een vordering in vreemd geld op de balans gebracht tegen de bekende dagkoers, dan is een reserve voor een eventuele latere koersdaling niet toelaatbaar.’

Voor risico's in aangekochte en voor de verkoop bestemde activa bestaat volgens goed koopmansgebruik maar één methode waarbij het voorzichtigheidsbeginsel volledig tot zijn recht komt: waarderen op kostprijs of lagere marktwaarde. Het is dé waarderingsmethode, de methode van resultaatverantwoording, zowel bij courante als bij incourante activa. Als de meest tot de verbeelding sprekende voorbeelden noemt [X] ter belegging aangehouden beursgenoteerde effecten en effecten in voorraad.

Houdt een ondernemer beursgenoteerde effecten aan als belegging, dan is een waardering op kostprijs conform goed koopmansgebruik. Ter illustratie verwijst [X] naar het optie-arrest HR 16 november 2007, BNB 2008/26, waarin aandelen en de daarop betrekking hebbende opties gezamenlijk moesten worden gewaardeerd, naar keuze van de belanghebbende op kostprijs dan wel op beurswaarde ‘indien dit laatste per saldo tot een lagere waardering leidt’. In het cacaobonenarrest heeft uw Raad bepaald dat een na gezamenlijk waarderen (op hetzij kostprijs, hetzij marktwaarde) resterend verlies mag worden genomen (zie onderdeel 5.3.4). Ook in het geval over de fondsen heen gezamenlijk zou moeten worden gewaardeerd, zou volgens het cacaobonenarrest dus voor kostprijs of marktwaarde kunnen worden gekozen; gedwongen waardering op marktwaarde is ook daar niet aan de orde.

Houdt een ondernemer beursgenoteerde effecten aan als voorraad — het voorraadkarakter overheerst dan het beleggingskarakter — dan worden de effecten gewaardeerd conform de wijze waarop voorraden worden gewaardeerd. Er is ons geen jurisprudentie bekend op basis waarvan de waardering op hogere marktwaarde kan worden afgedwongen.

Nu het Hof tot de slotsom komt dat in de aangegane saldopositie in courante financiële instrumenten ‘een significant’ risico schuil gaat, is de voorgeschreven waarderingsmethode op beurswaarde onjuist, want strijdig met de vaste rechtspraak van uw Raad.

2.2.6.

Het Hof ziet in onderdeel 6.10 van zijn uitspraak de juistheid van zijn hiervoor in 2.2.3 vermelde oordeel bevestigd in de omstandigheid dat ‘in de gehele branche waardering tegen actuele waarde gebruikelijk was’, waarbij het Hof kennelijk de commerciële waardering op het oog heeft. Ook gelet op hetgeen het Hof in de onderdelen 6.9.5 en 6.9.6 van zijn uitspraak overweegt, vormt die omstandigheid kennelijk mede een grond voor de door het Hof gekozen uitleg van het begrip goed koopmansgebruik voor een geval als dat van [X] Zulks ten onrechte. Voor alle betrokkenen bij een beleggingsmaatschappij die in effecten belegt, is de beurskoers de enige relevante maatstaf. Toch is het vaste jurisprudentie dat ook een dergelijke beleggingsmaatschappij de effecten mag waarderen op kostprijs of lagere beurswaarde. De vraag of een waarderingsmethode fiscaal mag worden gevolgd staat geheel los van de betekenis die een fiscale waarderingsmethode commercieel heeft. Er is wel een verband tussen de fiscale en de commerciële waarderingsmethode, maar die is van een geheel andere aard. De ondernemer moet de winst bepalen volgens goed koopmansgebruik, en de vraag wat goed koopmansgebruik inhoudt wordt primair beantwoord door te bezien wat de bedrijfseconomie daarover leert. Ingeval de uitkomst daarvan strijdig is met de fiscale beginselen of met de opzet van de wet, moet van die bedrijfseconomische verslagleggingsmethode worden afgeweken. Van een dergelijke strijdigheid is in casu sprake: anders dan de bedrijfseconomie — die ten doel heeft de buitenwereld inzicht te geven in de actuele vermogenspositie van de onderneming — beoogt de fiscale wetgever alleen die winst te belasten die zodanig zeker is dat een heffing erover gerechtvaardigd is.

Wij werken onze grieven tegen hetgeen het Hof overweegt in onderdeel 6.10 van zijn uitspraak nog wat nader uit.

Het Hof overweegt aldaar nog: ‘Een alternatieve waardering, bijvoorbeeld tegen kostprijs of lagere marktwaarde heeft slechts een beperkte informatiewaarde. In de enige jaren later, in navolging van International Accounting Standerd 39 (IAS 39) vastgestelde International Financial Reporting Standards (IFRS) wordt voor financiële instrumenten dan ook waardering tegen marktwaarde voorgeschreven als de beste en (voor beursfondsen enige) wijze van waardering.’

[X] volgt deze waarderingsvoorschriften op vrijwillige basis en wel met ingang van het jaar 2008.

Overigens vindt commerciële waardering op marktwaarde bij [X] reeds vanaf de start van de onderneming plaats, en dus ook al ten tijde van het maken van de afspraak met de Inspecteur.

Los van de vraag of het Hof al dan niet terecht enige fiscale betekenis toekent aan de waarderingsvoorschriften volgens IFRS, moet worden geconstateerd dat [X] ten tijde van het niet verlengen van de hiervoor in 2.1.2 bedoelde afspraak geen IFRS hanteerde: alleen daarom al is 's Hofs verwijzing naar IFRS onbegrijpelijk.

Voorts valt niet in te zien dat de omstandigheid dat [X] in de commerciële jaarstukken de financiële instrumenten op marktwaarde waardeert het Hof kan bevestigen in zijn standpunt dat de financiële instrumenten ook fiscaal tegen hun actuele waarde moeten worden gewaardeerd. Immers, het doel dat men met het opstellen van commerciële jaarstukken heeft, verschilt wezenlijk van het doel waarmee men fiscale jaarstukken opstelt. De fiscale jaarstukken hebben tot doel de winst te bepalen die zo zeker is dat belastingheffing erover verantwoord is.

IFRS omschrijft de doelstelling van de waarderingsvoorschriften als volgt: ‘The objective of general purpose financial reporting is to provide financial information about the reporting entity that is useful to existing and potential investors, lenders and other creditors in making decisions about providing resources to the entity. Those decisions involve buying, selling or holding equity and debt instruments, and providing or settling loans and other forms of credit’ (IFRS Conceptual Framework, OB2).

Voor verschillende activa — o.a. de voor handelsdoeleinden aangehouden financiële activa (inclusief derivaten) — geldt onder IFRS de waarderingsgrondslag ‘fair value’. Dit betekent dat volgens IFRS voor die activa de reële waarde van een activum de meest nuttige informatie verschaft aan gebruikers van de jaarrekening.

Dit is op zichzelf beschouwd zeer begrijpelijk nu een gebruiker van de jaarrekening niet geïnteresseerd is in de historische kostprijs van bijvoorbeeld een aandeel. Hij kan zich beter een beeld vormen over de onderneming, indien hij ervan op de hoogte is wat de huidige waarde van dat aandeel is. Ook verschaft deze informatie een indicatie over de ‘performance’ van de onderneming: hoeveel waarde is er toegevoegd over de afgelopen periode?

In de bedrijfseconomische literatuur zijn echter ook andere stellingen ingenomen, die zien op het doel waarvoor de jaarrekening wordt opgemaakt Verwezen zij naar Limperg, die vele boeken heeft geschreven over onder meer de begrippen waarde en winst en die wordt gezien als één van de grondleggers van de leer van de waarde en van de winstbepaling.

Ook volgens Limperg dienen courante effecten op reële waarde gewaardeerd te worden. Hij plaatst daar evenwel een belangrijke kanttekening bij, namelijk dat ‘de ongerealiseerde positieve waardemutatie uit hoofde van de waardering tegen fair value (…) niet leidt tot een onmiddellijke verwerking van deze positieve mutatie in de winst- en verliesrekening (…). Indien deze ongerealiseerde positieve waardemutatie van effecten (…) direct in de winst- en verliesrekening wordt opgenomen (en als dividend wordt uitgekeerd) zou deze inkomensbron voor een deel kunnen interen. Koerswinsten (…) worden dan ook op een herwaarderingsreserve geboekt’.1.

Om te voorkomen dat ongerealiseerde winsten als dividend kunnen Worden uitgekeerd, worden ze (vooralsnog) in het vermogen geboekt. Deze theorie van Limperg is mede terug te voeren op het feit dat volgens hem zonder verkoop of ruil geen realisatie heeft plaatsgevonden.

Het verschil tussen de waardering en resultaatneming van Limperg en IFRS is te verklaren uit de geformuleerde doelstelling. Deze doelstelling luidt, zoals gezegd, voor IFRS dat de gebruikers nuttige informatie wordt verschaft op basis waarvan zij beslissingen kunnen nemen. Limperg heeft met zijn theorie als doel voor ogen gehad de productie(capaciteit) in stand te houden. Zijn leer verhoudt zich daarom beter tot goed koopmansgebruik, waarmee tenslotte wordt beoogd te voorkomen dat de onderneming in haar continuïteit wordt bedreigd door voortijdige belastingheffing.

2.2.7.

Voor het geval uw Raad in de uitspraak van het Hof zou (in)lezen dat het is uitgegaan van de regels van het cacaobonenarrest BNB 2009/271, is zijn (impliciete) oordeel dat waardering van de door [X] ingenomen posities op actuele waarde strookt met die regels onvoldoende gemotiveerd. Met name ontbreekt in 's Hofs uitspraak een toetsing aan de correlatiemaatstaf van het cacaobonenarrest.

2.3. Toelichting op middel II

Met zijn hiervoor in 2.2.3 vermelde oordeel ontwikkelt het Hof het begrip goed koopmansgebruik in een richting die niet logisch voortvloeit uit uw staande jurisprudentie; vergelijk hetgeen wij hierover hebben opgemerkt in 2.2.3 tot en met 2.2.6. Door te eisen dat [X] het door het Hof voorgestane stelsel van waardering al voor het onderhavige jaar (2001) moet toepassen, wordt beschaamd het vertrouwen dat [X] mocht koesteren dat het door haar toegepaste waarderingsstelsel met goed koopmansgebruik in overeenstemming was. Het Hof had aan dat vertrouwen op redelijke wijze moeten tegemoetkomen, door [X] pas te verplichten dat stelsel van waardering toe te passen met ingang van boekjaren volgend op 's Hofs uitspraak. Verwezen zij naar de arresten van uw Raad van 13 november 1991, BNB 1992/109,18 december 1991, BNB 1992/181, en 28 juni 2000, BNB 2000/275. In deze arresten formuleerde uw Raad de rechtsregel dat ingeval een belanghebbende op grond van eerdere jurisprudentie het vertrouwen mocht koesteren dat het door hem toegepaste stelsel met goed koopmansgebruik in overeenstemming was, aan hem moet worden toegestaan dat niet zonder enige beperking op een ander stelsel van waardering dient te worden overgegaan, doch op redelijke wijze aan het vertrouwen recht dient te worden gedaan. [X] meent dat deze rechtsregel ook in het onderhavige geval dient te worden toegepast.

2.4. Toelichting op middel III

2.4.1.

Gedurende de eerste vijf jaar kon de hiervoor in 2.1.2 bedoelde afspraak alleen worden opgezegd naar aanleiding van — kort gezegd — nieuwe jurisprudentie. Na die vijf jaar zou de regeling volgens de tussen partijen geldende afspraak worden gecontinueerd, ‘tenzij zwaarwegende redenen zich daartegen zouden verzetten’. Als redenen om op te zeggen — of beter gezegd — niet te verlengen, heeft de Inspecteur — samengevat weergegeven — het volgende in de gedingstukken aangevoerd:

- (i)

hem is gebleken dat de afspraak strijdig is met goed koopmansgebruik omdat fiscaal nog altijd (zij het, vanwege de afspraak, in mindere mate) verliezen worden gepresenteerd die zich in werkelijkheid niet voordoen;

- (ii)

er bestaan omvangrijke verschillen en voortdurende verschillen tussen de fiscale en commerciële waardering en daarmee ook verschillen in het fiscale en commerciële resultaat;

- (iii)

de uit de afspraak voortvloeiende fiscale afwaardering is groter dan het mogelijke verlies op balansdatum;

- (iv)

er zijn problemen bij het vaststellen van de kostprijs, en bij diverse boekenonderzoeken zijn fouten geconstateerd bij het jaarlijks vaststellen van de kostprijs.

2.4.2.

Het Hof is van oordeel — zie onderdeel 6.3.4 van de uitspraak — dat de Inspecteur aldus voldoende zwaarwegende redenen heeft aangevoerd om de afspraak niet te verlengen. Dit oordeel is onbegrijpelijk omdat het Hof kennelijk eraan voorbijgaat dat de verschijnselen die de Inspecteur meent waar te nemen, zich deels niet meer voordoen en — voor zover ze zich nog wel voordoen — voor hem, Inspecteur, juist de voornaamste beweegredenen waren om in 1993 de afspraak te maken. Bij het tot stand komen van de overeenkomst deden de verschijnselen genoemd onder

- (i)

,

- (ii)

en

- (iii)

zich voor, waarna die verschijnselen door het maken van de afspraak zijn weggenomen of tot een voor beide partijen aanvaardbaar niveau zijn teruggebracht.

De omstandigheid dat het verschijnsel genoemd onder (ii) zich in het jaar 2000 (het jaar waarin de Inspecteur de afspraak heeft opgezegd) nog steeds voordeed, en — verhoudingsgewijs — nog steeds op het in 1993 door alle partijen aanvaardbaar geachte redelijke niveau, kan niet als (zwaarwegend) argument gelden om de afspraak niet te verlengen.

Wij werken deze grieven nog wat nader uit.

Voorafgaande aan de afspraak werden activa en passiva niet gezamenlijk gewaardeerd. Daarmee werden sommige verliezen (de in de optiek van de Inspecteur gedekte verliezen; hierna: de gedekte verliezen) genomen die zich in werkelijkheid niet zouden kunnen voordoen, juist omdat van sommige posities het prijsrisico was afgedekt. De afspraak maakte aan die situatie een einde, maar zorgde er tevens voor dat posities waarvan het risico niet in betekenisvolle mate was afgedekt, afzonderlijk gewaardeerd konden blijven. Dit impliceerde dat [X] op die posities een ongerealiseerd verlies (hierna: de niet-gedekte verliezen) kon blijven verantwoorden. Dat niet alle niet-gedekte verliezen uiteindelijk zijn gerealiseerd, kan aan de gerechtvaardigdheid van deze voorzichtige methode van winst nemen niets af doen. Wat van de niet-gedekte verliezen immers niet gezegd kan worden is dat ze met zekerheid niet zouden kunnen worden geleden. [X] houdt in haar waarderingsmethode alleen nog rekening met mogelijke verliezen in niet voldoende effectief gedekte posities. Dat aan die verliezen het realiteitsgehalte niet kan worden ontzegd, wordt temeer duidelijk wanneer het bestaan van de zogenoemde haircut in ogenschouw wordt genomen. Die haircut — het Hof bevestigt dat in onderdeel 6.9.7 van zijn uitspraak — vormt de illustratie van het ondanks het gedekt zijn van posities bestaan van risico's en dus het bestaan van de kans dat een gepresenteerd verlies zich wél daadwerkelijk voordoet.

Het Hof neemt bij het oordeel dat de Inspecteur voldoende zwaarwegende redenen had om de afspraak niet te continueren kennelijk tot uitgangspunt het gegeven dat de onder de afspraak gepresenteerde verliezen weliswaar qua omvang verschilden van, maar qua karakter nog gelijk waren aan de verliezen die voorafgaand aan de afspraak werden gepresenteerd. Dat uitgangspunt is onjuist: de verliezen verschilden qua karakter op het meest essentiële punt van elkaar, namelijk met betrekking tot het realiteitsgehalte ervan. De niet voldoende effectief gedekte verliezen zouden alle wel degelijk in werkelijkheid kunnen worden geleden. Het doel van de afspraak was de (in de optiek van de Inspecteur) niet-realistische verliezen buiten aanmerking te laten en de realistische verliezen in aanmerking te blijven nemen. De afspraak heeft geheel aan dit doel beantwoord. Dat de afspraak op dit punt niet aan de verwachtingen zou hebben voldaan, is dan ook onjuist. Dit reeds maakt het onbegrijpelijk dat het Hof de door de Inspecteur aangevoerde redenen als zwaarwegend heeft aangemerkt.

Wij merken nog op dat destijds de inspecteur en [X] met de gemaakte afspraak de tijd ver vooruit waren gelet op de arresten van uw Raad uit 2007 en 2009 over gezamenlijke waardering. Voor 2001 bracht toepassing van de afspraak mee dat het verschil tussen de commerciële en fiscale waardering teruggebracht werd van € 322 mio naar € 127 mio. Dat is ruim 60% en dat is relatief en absoluut gezien een veel grotere daling dan ten tijde van het maken van de afspraak. In 1992 ging het verschil van ƒ 58,4 mio naar ƒ 44 mio; dat is ruim 24%.

2.4.3.

Over de hiervoor in 2.4.1 onder (iv) vermelde reden, die het Hof met zijn hiervoor in 2.4.2 weergegeven oordeel kennelijk ook als juist heeft aanvaard, merken wij nog het volgende op. In onderdeel 6.9.9.3 van zijn uitspraak merkt het Hof op dat de Inspecteur onweersproken heeft gesteld dat bij boekenonderzoeken regelmatig fouten zijn geconstateerd bij het vaststellen van historische aankoopprijzen en daarmee bij het omrekenen van de vennootschappelijke jaarrekening in de fiscale jaarrekening. De desbetreffende boekenonderzoeken hebben echter niet betrekking op [X], maar op derden. [X] kan zich uiteraard over die onderzoeken geen inhoudelijk oordeel vormen en heeft daarom de stelling van de Inspecteur niet weersproken. Bij de controle die de Belastingdienst bij [X] heeft uitgevoerd zijn op dit punt — zoals [X] herhaaldelijk (en onweersproken) heeft gesteld — evenwel geen fouten geconstateerd. Daarom kan in het geval van [X] reden (iv) niet als zwaarwegend worden aangemerkt.

2.4.4.

's Hofs oordeel dat de Inspecteur zwaarwegende redenen heeft om de afspraak niet te verlengen, is ook onbegrijpelijk in aanmerking genomen dat de Inspecteur enerzijds heeft aangegeven dat de afspraak strijdig is met goed koopmansgebruik (reden i), terwijl hij anderzijds heeft aangegeven (zie onderdeel 4.14 van de uitspraak van de Rechtbank) dat hij zich bij het opzeggen van de afspraak niet beroept op de mogelijkheid de afspraak op te zeggen omdat uit een definitief vaststaande rechterlijke uitspraak zou blijken dat het overeengekomene niet strookt met het geldende recht. In de periode tussen het maken van de afspraak (in 1993) en het opzeggen daarvan door de Inspecteur (in 2000) zijn er ook geen rechterlijke uitspraken gedaan die erop duiden dat het waarderingsstelsel volgens de afspraak in strijd zou zijn met goed koopmansgebruik. De enkele omstandigheid dat de opvatting van de Inspecteur over hetgeen goed koopmansgebruik inhoudt is veranderd, kan niet worden aangemerkt als een zwaarwegende reden voor het niet continueren van de afspraak. In dit verband merkt [X] op dat de gemaakte afspraak er één was die de Inspecteur tot volle tevredenheid stemde. Verwezen moge worden naar de brief van 20 augustus 1993, die het door de Inspecteur getekende akkoord begeleidt: ‘Wellicht dat deze notitie in combinatie met enige toelichting van [D] binnen de market-makers assocation ertoe kan leiden, dat de gehele branch instemt met deze alleszins redelijke afspraak’.

2.4.5.

Het Hof acht — in onderdeel 6.3.6 van zijn uitspraak — van belang dat [X] beschikt over zeer geavanceerde vormen van risicobeheersing op basis van de snel toegenomen mogelijkheden op het gebied van geautomatiseerde gegevensverwerking. Het Hof overweegt vervolgens: ‘Door deze ontwikkelingen, die niet of slechts ten dele te voorzien waren bij het maken van de afspraak, kunnen de uitgangspunten van eerder gemaakte afspraken al snel achterhaald zijn. Tegen deze achtergrond is er te minder reden om de mogelijkheid om de afspraak op te zeggen, zo beperkt op te vatten als belanghebbende voorstaat’. [X] houdt het ervoor dat het Hof hier een verband legt tussen geavanceerde risicobeheersingstechnieken en het lopen van minder risico. Nergens is evenwel door het Hof vastgesteld dat een dergelijk verband bestaat. Integendeel: duidelijk wordt slechts dat het Hof aanneemt dat er zowel ten tijde van het aangaan van de overeenkomst als ten tijde van het opzeggen ervan door [X] substantiële risico's werden gelopen. Nu niet is vastgesteld — en ook niet kan worden vastgesteld — dat de geavanceerde risicobeheersings-technieken hebben geleid tot minder risico's, is 's Hof oordeel dat het bestaan van nieuwe technieken een zwaarwegende reden vormde om de afspraak niet te continueren, onbegrijpelijk.

Wij merken in dit verband nog het volgende op.

Geconstateerd moet worden dat toegenomen vaardigheden en technische ontwikkelingen die ertoe leiden dat risico's beter beheerst kunnen worden, op hun beurt weer een stimulans vormen om meer risico's te gaan nemen.

Overigens is de ontwikkeling van risicobeheersingstechnieken — zou die al hebben geleid tot verminderde risico's — pas na 2001 in een stroomversnelling geraakt en ook pas ver na het jaar 2001 door de fiscus waargenomen en wel bij gelegenheid van boekenonderzoeken in de periode 2008 tot en met 2011. Deze ontwikkeling kan dan ook geen reden zijn geweest om de afspraak in 2001 niet te continueren.

Voorts moet worden opgemerkt dat het risicobeheersingssysteem — hoe geavanceerd ook — niet heeft geleid tot verminderde risico's in de posities. Van belang is dat [X] risico's loopt. De wijze waarop [X] de risico's tot de uiteindelijke omvang heeft weten in te perken is niet van belang en dient bij iedere beoordeling van de betekenis van die risico's buiten beschouwing te blijven.

2.5. Toelichting op middel IV

2.5.1.

Middel IV richt zich tegen de door het Hof in de onderdelen 6.7.2 tot en met 6.7.4 gegeven oordelen, welke blijkens de onderdelen 6.5 en 6.6 zelfstandig dragen 's Hofs oordeel dat de Inspecteur niet gehouden was tot het continueren van de afspraak. Het middel behoeft alleen behandeling indien uw Raad middel III gegrond bevindt.

2.5.2.

Het Hof heeft in de onderdelen 6.7.2, 6.7.3 en 6.7.4 van zijn uitspraak overwogen:

‘6.7.2.

Een afspraak heeft ten doel (wederzijds) een einde te maken aan onzekerheden en geldt ook ingeval de afspraak een of meer feitelijke onjuistheden bevat. Dat laat onverlet dat bij besprekingen over een te maken afspraak partijen zich jegens elkaar naar redelijkheid en billijkheid behoren te gedragen. Dit betekent onder meer dat partijen elkaar uit eigen beweging die informatie moeten verschaffen waarvan zij redelijkerwijs behoren te weten dat die voor de andere partij bepalend is voor de beslissing om de overeenkomst aan te gaan. Om die reden kan op belanghebbende dus de verplichting rusten om in het kader van de onderhandelingen ongevraagd aan de inspecteur inlichtingen te verschaffen.

6.7.3.

Het Hof acht het, gelet op de overgelegde gedingstukken, aannemelijk dat belanghebbende de organisatie van haar onderneming op zodanig professionele wijze heeft ingericht — ook reeds in de periode voorafgaand aan de schriftelijke afspraak van 9 augustus 1993 — dat zij met behulp van onder meer delta-hedging, de daarop gebaseerde risico-inschattingen en daarop volgende risicobeheersingsmaatregelen een (in relatieve zin) beperkt en in elk geval beheersbaar risico loopt. Deze risico's worden weliswaar niet volledig geneutraliseerd maar wel zodanig ‘gedoofd’ dat per saldo een aanvaardbaar en beheersbaar risico resteert. Door evenwel in de (aan de afspraak van augustus 1993 voorafgegane) informatieverstrekking aan de inspecteur alle mogelijke soorten risico's te noemen zonder voldoende cijfermatige onderbouwing van de omvang van deze risico's (ieder op zich dan wel gezamenlijk) heeft belanghebbende de suggestie gewekt dat zij voortdurend een aanzienlijk risico loopt. Belanghebbende heeft voorts in woordgebruik en/of wijze van presentatie te veel de indruk gewekt — of althans aanvaard dat deze indruk zou kunnen ontstaan — dat het afdekken van risico's min of meer toevallig ontstaat terwijl deze risicobeheersing juist berust op een bewuste, systematische en succesvolle bedrijfsvoering.

6.7.4.

Het Hof is van oordeel dat de inspecteur weliswaar voorafgaand aan het maken van de schriftelijke afspraak een eigen verantwoordelijkheid had voor het vergaren van de relevante informatie over de bedrijfsvoering, maar dat anderzijds bij een onderneming als de onderhavige zeer specialistische (financiële) kennis en ervaring noodzakelijk zijn om de bedrijfsprocessen en de daarbij optredende risico's te doorgronden en te kunnen beoordelen. Deze kennis en ervaring zijn, uit de aard der zaak, aanwezig bij (medewerkers van) belanghebbende maar kunnen niet in dezelfde mate van (medewerkers van) de inspecteur worden verwacht.’

2.5.3.

Deze overwegingen zijn onbegrijpelijk, althans onvoldoende gemotiveerd. [X] heeft herhaaldelijk in de gedingstukken gesteld dat zij ten tijde van het aangaan van de afspraak alle relevante informatie aan de Inspecteur heeft verstrekt. Zij heeft bijvoorbeeld in de conclusie van repliek voor de Rechtbank op blz. 21 gesteld:

‘4.1.2.

De afspraak is gebaseerd op onvolledige informatie.

De inspecteur stelt onder punt C.3.1. van het verweerschrift dat [X] geen volledige openheid van zaken heeft gegeven ten tijde van de totstandkoming van de afspraak over de waardering van de posities. Wezenlijke informatie over de bedrijfsvoering zou niet zijn verstrekt. De inspecteur stelt zelfs dat als deze informatie, tezamen met de werking van delta hedging, bekend was geweest bij de fiscus, dat dan de afspraak in deze vorm in 1993 met [X] niet zou zijn gemaakt.

De inspecteur schrijft dit 15 jaar na het maken van de afspraak. Afgezien van het feit dat het voor de huidige behandelende inspecteur moeilijk is, zo niet onmogelijk, om na 15 jaar te bepalen in hoeverre inzichten van nu de beslissing van toen zouden hebben beïnvloed, is hetgeen de inspecteur stelt niet in overeenstemming met de werkelijkheid.

Aan het maken van de afspraak is destijds een lang en intensief traject van open overleg voorafgegaan, waarin de ins en outs van het marketmakersbedrijf, inclusief delta hedging wel degelijk aan de orde zijn geweest. Alle toentertijd betrokken partijen, zowel [X] als de toenmalige behandelend inspecteur, [F] — die toen het overleg met [X] voerde samen met zijn collega's [G] en [H] — en de destijds betrokken belastingadviseur, [I] hebben die beleving, die gebaseerd is op eigen wetenschap. De aanleiding voor de fiscus om tot een afspraak te komen was nu juist gelegen in de wens om bij de fiscale waardering in enige mate rekening te houden met de samenhang in de posities.’

Ook in het tiendagenstuk voor de Rechtbank (onder 3.2 blz. 14–16) heeft [X] gesteld dat zij de Inspecteur in 1993 van alle relevante informatie heeft voorzien. Daarnaast zij nog verwezen naar de pagina's 19 tot en met 21 van het verweerschrift voor het Hof, waar een kort historisch overzicht van het ontstaan van de afspraak wordt gegeven. Van belang is voorts dat de inspecteur [H], die behoorde tot de groep behandelende inspecteurs in de jaren waarin [X] met de Belastingdienst tot de afspraak kwam, tijdens de zitting voor de Rechtbank heeft bevestigd adequaat te zijn ingelicht aangaande de bedrijfsvoering van [X] en de daarmee samenhangende risico's. De hiervoor geciteerde rechtsoverwegingen van het Hof geven er in het geheel geen blijk van dat het Hof deze stellingen in zijn oordeel heeft betrokken. Het Hof mocht echter niet, zoals het heeft gedaan, zonder motivering aan deze stellingen voorbijgegaan.

3. Conclusie

[X] concludeert op grond van het vorenstaande dat 's Hofs uitspraak niet in stand zal kunnen blijven. Zij verzoekt uw Raad de staatssecretaris van Financiën te veroordelen in de kosten van dit geding en van de gedingen voor het Hof en voor de Rechtbank.

Voetnoten

Voetnoten Beroepschrift 26‑02‑2013

Conclusie 26‑02‑2013

Inhoudsindicatie

Conclusie PG: (i) Opzegging van een vaststellingsovereenkomst voor onbepaalde duur met contractueel beperkte opzegmogelijkheden. (ii) Samenhangende waardering van de posities van een delta-hedging market maker? (iii) Op kostprijs of op beurskoers? Feiten: De belanghebbende is market maker. Zij onderhoudt voor Euronext de markt in bepaalde series opties op aandelen. Zij geeft bied- en laatprijzen af om de vraag naar en het aanbod in die opties samen te brengen. Het verschil tussen de bied- en laatprijzen (de bid-offer spread) is haar belangrijkste inkomensbron. Als market maker neemt zij voor eigen rekening en risico posities in in opties en hun onderliggende aandelen. Zij dekt zich zo goed mogelijk in tegen de daardoor opgeroepen risico's, met name het koersrisico. De belanghebbende en de fiscus hebben in 1993 een beperkte samenhangende waardering van belanghebbendes posities afgesproken (samenhang per subcategorie optie binnen één beursfonds) op kostprijs of lagere beurswaarde (long) of hogere beurswaarde (short). De afspraak gold voor vijf jaar, onder voorbehoud van andersluidende rechtspraak, en vervolgens voor daarop volgende jaren behoudens "zwaarwegende redenen." In 1997 kondigt de Inspecteur naar aanleiding van boekenonderzoeken 'evaluatie' van de afspraken (ook met andere market makers) aan en zegt hij een deel van de afspraak (een waarderingskorting) reeds op. In 2000 zegt hij de gehele afspraak op met ingang van boekjaar 2001 omdat de afgesproken waardering in strijd is met goed koopmansgebruik en omdat hij zich bij het maken van de afspraak onjuist voorgelicht acht (dwaling). Voor vervolg inhoudsindicatie zie conclusie.

Vervolg inhoudsindicatie:

Geschil: Volgens de belanghebbende kon de fiscus de afspraak niet opzeggen, was de afgesproken waardering niet in strijd met goed koopmansgebruik en was er geen dwaling.

De Rechtbank achtte noch zwaarwegende opzeggingsredenen noch dwaling aannemelijk en zag slechts een bescheiden strijd met goed koopmansgebruik die opzegging ervan op die grond niet rechtvaardigde. Het Hof daarentegen zag wél zwaarwegende opzeggingsredenen, alsmede dwaling, en achtte integrale waardering op beurskoers vereist.

Cassatieberoep belanghebbende: 's Hofs oordelen (i) dat zich "zwaarwegende redenen" voordeden en (ii) dat goed koopmansgebruik een delta-hedging market maker verplicht tot waardering op beurskoers, zijn onbegrijpelijk, onvoldoende gemotiveerd of rechtens onjuist.

Conclusie: Op basis van de door het Hof vastgestelde feiten en gegeven de aard van de afspraak (een vaststellingsovereenkomst ex art. 7:900 BW die ingevolge art. 7:902 BW ook geldt als zij zou blijken af te wijken van dwingend recht) acht de A.-G. Wattel onvoldoende gemotiveerd of rechtskundig onjuist 's Hofs oordeel dat de afspraak opgezegd kon worden wegens "zwaarwegende redenen" of dwaling. Maar ook daarzonder is zijns inziens een duurovereenkomst met een vaststellingskarakter zonder tijdbepaling niet onopzegbaar. In het licht van de vastgestelde feiten, de aard van de vaststelling en de omstandigheden van het geval acht hij niet onbegrijpelijk 's Hofs (impliciete) oordeel dat de Inspecteur zonder schending van de redelijkheid en de billijkheid of van beginselen van behoorlijk bestuur tot opzegging voor de toekomst per 2001 kon komen na voldoende langdurige gestanddoening, aankondiging in 1997 van evaluatie op basis van boekenonderzoeken en onbestreden opzegging van een deel van de afspraak reeds in 1997. De A.-G. ziet mede op basis van civiele jurisprudentie geen reden de ongedefinieerde contractuele opzeggingsgrond 'zwaarwegende redenen' op te vatten als voor eeuwig exclusief en daarmee voorgoed uitsluitende elke derogerende of aanvullende werking van de redelijkheid en de billijkheid.

Dan komt de vraag aan de orde wat goed koopmansgebruik eist c.q. toelaat bij de fiscale balanswaardering van de bezittingen en verplichtingen van een market maker zoals de belanghebbende. De fiscus meent dat de belanghebbende haar koersrisico's door delta hedging heeft teruggebracht tot een verwaarloosbaar niveau en dat de overige risico's weinig voorstellen, zodat goed koopmansgebruik waardering van belanghebbendes posities op beurskoers eist omdat zij anders verliezen neemt die zij niet heeft geleden of zal lijden. De belanghebbende betoogt daartegenover (i) dat delta hedging het koersrisico op haar posities beperkt, maar niet elimineert, en (ii) dat zij ook diverse andere, niet (goed) afdekbare risico's dan koersrisico's loopt, zodat de realisatie- en voorzichtigheidsbeginselen haar toestaan ongerealiseerde verliezen in haar posities te nemen en ongerealiseerde winsten in haar posities pas te verantwoorden na realisatie.

De A.-G. meent dat belanghebbendes geavanceerde risicobeheersing een zodanige samenhang in positiewaardeontwikkeling bewerkstelligt, gericht op het niet realiseren van enig koersresultaat (behalve de arbitragemarge) dat haar posities in uitgangspunt samenhangend moeten worden gewaardeerd. Gelijktijdige toepassing van het voorzichtigheidsbeginsel en realisatiebeginsel voor afzonderlijke posities is niet verenigbaar met het door delta hedging bereikte afdekkingseffect en daarmee niet met het realiteitsbeginsel van goed koopmansgebruik. Hij acht voldoende gemotiveerd 's Hofs (deels impliciete) feitelijke oordeel dat de belanghebbende erin slaagt haar koersrisico's structureel zeer beperkt te houden en in elk geval dynamisch binnen de correlatiegrenzen die de Hoge Raad heeft gesteld in het Cacaobonen-arrest.