HR, 08-11-1989, nr. 25 257

ECLI:NL:HR:1989:ZC4143

- Instantie

Hoge Raad

- Datum

08-11-1989

- Zaaknummer

25 257

- LJN

ZC4143

- Vakgebied(en)

Vennootschapsbelasting (V)

Belastingrecht algemeen (V)

- Brondocumenten en formele relaties

ECLI:NL:HR:1989:ZC4143, Uitspraak, Hoge Raad, 08‑11‑1989; (Cassatie)

Conclusie: ECLI:NL:PHR:1989:7

ECLI:NL:PHR:1989:7, Conclusie, Hoge Raad (Parket), 31‑01‑1989

Arrest Hoge Raad: ECLI:NL:HR:1989:ZC4143

- Wetingang

art. 28 (oud) Wet op de vennootschapsbelasting 1969

- Vindplaatsen

FED 1990/204 met annotatie van D. Juch

BNB 1990/73 met annotatie van G. Slot

V-N 1989/3486, 15 met annotatie van Redactie

Uitspraak 08‑11‑1989

Inhoudsindicatie

Art. 28 Wet Vpb 1969; Besluit beleggingsinstellingen; beleggingsinstelling; “wezenlijke functie”; zuivere houdstermaatschappij; besturen van werkmaatschappijen; feitelijke werkzaamheid; “beleggen van vermogen”; normaal vermogensbeheer; actieve betrokkenheid.

Hoge Raad der Nederlanden

d e r d e k a m e r

nr. 25.2578 november 1989EN

ARREST

gewezen op het beroep in cassatie van de Staatssecretaris van Financiën tegen de uitspraak van het Gerechtshof te Arnhem van 22 april 1987 betreffende de aan de besloten vennootschap met beperkte aansprakelijkheid [X] B.V. te [Z] voor het jaar 1982 opgelegde aanslag in de vennootschapsbelasting.

1. Aanslag en bezwaar.

Aan belanghebbende is voor het jaar 1982 een aanslag in de vennootschapsbelasting opgelegd naar een belastbaar bedrag van f 182.936,--, welke aanslag, na daartegen gemaakt bezwaar, door de Inspecteur is gehandhaafd.

2. Geding voor het Hof.

Belanghebbende heeft tegen de uitspraak van de Inspecteur beroep ingesteld bij het Hof.

Het Hof heeft als tussen partijen vaststaande aangemerkt:

"Bij notariële akte van 31 december 1981 is belanghebbendes naam veranderd van " [L] B.V." in " [X] B.V. " en is haar statutaire doelstelling gewijzigd in:

" "het uitsluitend of nagenoeg uitsluitend beleggen in effecten, onroerende goederen en hypothecaire schuldvorderingen" ".

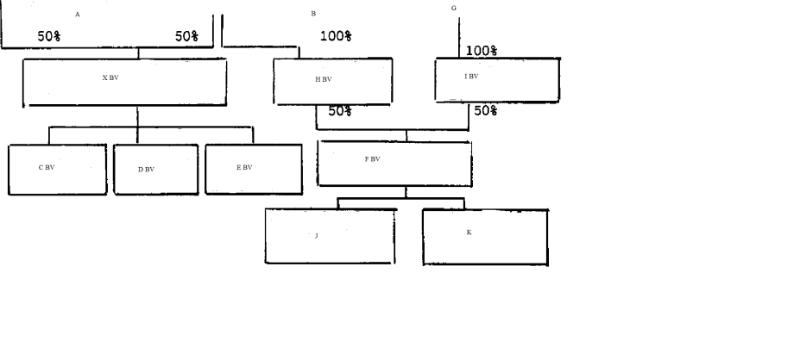

De aandelen in belanghebbende werden voor 50% gehouden door [A] en voor 50% door [B] . Tot haar vermogen behoorden in 1982 alle aandelen in [C] B.V., [D] B.V. en [E] B.V.

Op 4 januari 1982 zijn door [C] B.V. en [D] B.V. gehouden 100%-belangen in respectievelijk [J] B.V. en [K] B.V. verkocht aan [F] B.V. De aandelen van laatstgenoemde vennootschap werden middellijk gehouden voor 50% door [G] en voor 50% door genoemde [B] . Met deze transacties is de volgende structuur tot stand gebracht:

In [J] B.V. en [K] B.V. werden garagebedrijven geëxploiteerd. [C] B.V. en [D] B.V. verhuurden de door de garagebedrijven gebruikte bedrijfspanden. Daarnaast financierde [C] B.V. [J] B.V. en [K] B.V. in rekening-courant en beheerde zij pensioenvoorzieningen. [E] B.V. was een niet-actieve vennootschap. Haar actief bestond nagenoeg uitsluitend uit een vordering in rekening-courant op [C] B.V. Belanghebbendes bezittingen bestonden in 1982 uit een hypothecaire vordering op [C] B.V., uit kleine vorderingen in rekening-courant op [C] B.V. en [D] B.V. en uit de drie hierboven vermelde 100%-aandelenpakketten.

In haar aangifte voor de vennootschapsbelasting over het onderhavige jaar gaf belanghebbende te kennen dat zij als een beleggingsinstelling in de zin van artikel 28 van de Wet op de vennootschapsbelasting 1969 wenste te worden aangemerkt. De Inspecteur heeft belanghebbende bij het vaststellen van de aanslag niet als een zodanige beleggingsinstelling behandeld omdat hij van oordeel is dat haar deelnemingen in [C] B.V. en [D] B.V. het karakter van belegging ontberen."

Het Hof heeft omtrent het geschil en de standpunten van partijen vermeld:

"dat het geschil de vraag betreft of de Inspecteur belanghebbende terecht niet als een beleggingsinstelling in de zin van voornoemde wetsbepaling heeft aangemerkt, dat de door partijen voor hun standpunten aangevoerde gronden in de stukken zijn vermeld en dat daaraan ter zitting - afgezien van hetgeen onder de vaststaande feiten en in de pleitnotities is opgenomen - nog het volgende, zakelijk weergegeven, is toegevoegd:

Van de zijde van belanghebbende:

Indien zij de aandelen in [C] B.V. en [D] B.V. zou hebben vervreemd, zou dit geen gevolgen hebben gehad voor de bedrijfsuitoefening van de werkmaatschappijen.

Door de inspecteur:

Het geheel van vennootschappen moet worden aangemerkt als één concern, bestaande uit twee vennootschappen die het garagebedrijf uitoefenden omgeven door een aantal andere vennootschappen.

De financierings- en verhuuractiviteiten van [C] B.V. en [D] B.V. kunnen binnen dit concern niet worden weggedacht.

Een vervreemding door belanghebbende van de aandelen in voornoemde twee vennootschappen zou echter de bedrijfsuitoefening van de werkmaatschappijen niet onmogelijk hebben gemaakt.

Hij bevestigt dat er tussen partijen overeenstemming over bestaat dat de omstandigheid dat de aandelen in [J] B.V. en [K] B.V. niet op 1 januari om 0.00 uur maar eerst op 4 januari 1982 zijn vervreemd op zichzelf geen beletsel vormt om belanghebbende met ingang van 1 januari 1982 als een beleggingsinstelling in de zin van genoemde wetsbepaling aan te merken."

Het Hof heeft omtrent het geschil overwogen:

"Voor het antwoord op de vraag of belanghebbendes deelnemingen in het aandelenkapitaal van [C] B.V. en [D] B.V. zijn aan te merken als beleggingen, is bepalend of belanghebbende in het onderhavige jaar een wezenlijke functie vervulde ten dienste van de bedrijfsuitoefening van de groep waarvan zij en de laatstgenoemde twee vennootschappen deel uitmaakten.Gelet op de omstandigheden dat- belanghebbende geen bestuurder van een der andere genoemde vennootschappen was, en- de inspecteur ter zitting heeft erkend dat indien belanghebbende haar belangen in [C] B.V. en [D] B.V. zou hebben vervreemd dit, anders dan hij in zijn vertoogschrift heeft gesteld, geen effect zou hebben gehad op de bedrijfsuitoefening van de andere vennootschappen,

is het hof van oordeel dat de inspecteur er niet in is geslaagd aannemelijk te maken dat belanghebbende in hetgeen hij als één concern aanduidt, een wezenlijke functie in bovenbedoelde zin vervulde.

De deelnemingen van belanghebbende in [C] B.V. en [D] B.V. dienen derhalve te worden aangemerkt als beleggingen.

Het door de inspecteur verdedigde standpunt dat [C] B.V. en [D] B.V. een wezenlijke functie vervulden ten aanzien van de bedrijfsuitoefening binnen de groep, doet aan het bovenstaande niet af, nu aanvaarding van dit standpunt het oordeel van het hof, dat niet aannemelijk is geworden dat belanghebbende een zodanige functie vervulde, niet zou veranderen.

Nu er tussen partijen overeenstemming over bestaat dat belanghebbende met ingang van 1982 overigens aan alle wettelijke eisen voldeed die aan een beleggingsinstelling in de zin van meergenoemde wetsbepaling worden gesteld, heeft de inspecteur haar ten onrechte niet als een dergelijke beleggingsinstelling aangemerkt. Belanghebbendes beroep is derhalve gegrond."

Op die gronden heeft het Hof de uitspraak waarvan beroep vernietigd en de aanslag verminderd tot nihil.

3. Geding in cassatie.

De Staatssecretaris heeft tegen 's Hofs uitspraak beroep in cassatie ingesteld. Hij heeft het volgende middel van cassatie voorgesteld:

"Schending van het Nederlandse recht, met name van artikel 28 van de Wet op de vennootschapsbelasting 1969 en van artikel 17 van de Wet administratieve rechtspraak belastingzaken, doordat het Hof ten onrechte en op gronden welke de beslissing niet kunnen dragen heeft beslist dat de inspecteur belanghebbende ten onrechte niet als een beleggingsinstelling heeft aangemerkt.

Ter toelichting moge het volgende dienen.

1. Het Hof heeft geoordeeld dat de inspecteur er niet in is geslaagd aannemelijk te maken dat belanghebbende in hetgeen hij (de inspecteur) als een concern aanduidt, een wezenlijke functie vervult en dat de deelnemingen van belanghebbende in [C] B.V. en [D] B.V. derhalve dienen te worden aangemerkt als beleggingen.

Voor zijn beslissing heeft het Hof betekenis toegekend aan een tweetal omstandigheden:

a. belanghebbende was geen bestuurder van een der andere genoemde vennootschappen;

b. de inspecteur heeft ter zitting erkend dat indien belanghebbende haar belangen in [C] B.V. en [D] B.V. zou hebben vervreemd dit, anders dan hij in zijn vertoogschrift heeft gesteld, geen effect zou hebben gehad op de bedrijfsuitoefening van de andere vennootschappen.

Deze omstandigheden kunnen naar mijn mening noch elk voor zich noch in samenhang beschouwd leiden tot het oordeel dat belanghebbende geen wezenlijke functie in het concern vervult. Voor zover het Hof anders heeft geoordeeld, acht ik de daartoe gebezigde motivering ondeugdelijk en het oordeel mitsdien onbegrijpelijk. Dienaangaande merk ik het volgende op.

ad a. Blijkens blz. 8 van belanghebbendes beroepschrift voor het Hof wordt belanghebbendes bestuur gevormd door haar beide aandeelhouders en wordt het bestuur van [C] B.V. en [D] B.V. niet gevormd door belanghebbende, doch eveneens door voormelde aandeelhouders. De slotsom kan dan geen andere zijn dan dat zich hier een geval van een personele unie tussen de besturen van belanghebbende en haar dochtermaatschappijen voordoet, welke omstandigheid rechtvaardigt er van uit te gaan dat belanghebbende weliswaar niet formeel doch wel degelijk materieel bestuurder was van [C] B.V. en [D] B.V., althans in die zin, dat gegeven de bestuurssamenstelling van belanghebbende niet aannemelijk is dat de bestuursbeslissingen ten aanzien van laatstgenoemde vennootschappen anders zouden zijn uitgevallen dan in het geval, waarin niet haar directeuren doch belanghebbende zelf het bestuur zou hebben uitgeoefend.

ad b. Uit de feiten volgt dat [C] B.V. en [D] B.V. werkmaatschappijen zijn, wier aktiviteiten hoofdzakelijk bestaan uit de verhuur van bedrijfspanden aan en het financieren van de werkmaatschappijen [J] B.V. en [K] B.V. Het spreekt voor zich dat het hier om bedrijfsmatige aktiviteiten van wezenlijke betekenis gaat binnen de bedrijfsvoering van de onderhavige groep. Het spreekt eveneens voor zich dat, waar de desbetreffende aktiviteiten in belanghebbende zijn samengebundeld, belanghebbende te dezen een wezenlijke functie in het groepsverband vervult, mede gelet op de onder a. hiervoor bedoelde personele unie.

Voor zover de inspecteur ter zitting, blijkens ‘s Hofs uitspraak, heeft erkend dat, indien belanghebbende haar belangen in [C] B.V. en [D] B.V. zou hebben vervreemd, dit geen effect zou hebben gehad op de bedrijfsuitoefening van de andere vennootschappen, dwingt deze erkenning naar mijn oordeel geenszins tot de slotsom dat belanghebbende in het onderhavige jaar niet een wezenlijke functie in het concern vervult. Het Hof verstaat de "erkenning" door de inspecteur kennelijk aldus, dat de inspecteur bij nader inzien van oordeel is dat het voor de bedrijfsuitoefening van de andere vennootschappen niet uit zou maken of de aandelen [C] B.V. en [D] B.V. door belanghebbende of door derden zouden worden gehouden en dat plaats en betekenis van belanghebbende in het concern door het houden van de desbetreffende aandelen dus minder wezenlijk is dan aanvankelijk gesteld. Anders gezegd: het houden van de aandelen tendeert naar of is een belegging.

Een zodanige uitleg van de "erkenning" door de inspecteur acht ik onbegrijpelijk. Het Hof acht een afwijking aanwezig van het aanvankelijk in het vertoogschrift gestelde. In het vertoogschrift (blz. 6) is evenwel niet meer opgemerkt dan dat er bij een deelneming sprake is " "van een zekere mate van concernvorming, anders gezegd: het andere lichaam vervult een wezenlijke functie ten dienste van de bedrijfsuitoefening van het concern" ".

En verder: " "Zelfs de financieringsfunctie van [X] (de inspecteur doelt hiermee op belanghebbende) binnen het concern kwalificeert haar eerder tot een wezenlijk onderdeel van het concern dan tot een beleggingsinstelling waarvan de bezittingen verkocht zouden kunnen worden zonder dat het de economische bedrijvigheid van het concern schade doet." "

De hiervoor geciteerde benadering van de inspecteur is onmiskenbaar een invulling van de eerder door hem op blz. 3 van zijn vertoogschrift weergegeven zienswijze van Mobach in de Cursus Vennootschapsbelasting 1969. Een verdere betekenis, zoals het Hof kennelijk meent, kan daaraan niet worden toegekend. De stukken van het geding laten naar mijn mening geen andere gevolgtrekking toe dan dat de inspecteur, reagerende op hetgeen zijdens belanghebbende is opgemerkt, met zijn "erkenning" slechts tot uitdrukking heeft willen brengen dat een vervreemding van de aandelen in [C] B.V. en [D] B.V. in casu mogelijk geen gevolgen zou hebben of zou hebben gehad voor de bedrijfsuitoefening van de werkmaatschappijen of dat meer in het algemeen verkoop van de aandelen in principe tot de mogelijkheden behoorde. Daarmee heeft de inspecteur geenszins blijk gegeven zijn principiële standpunt te hebben afgezwakt of zelfs te hebben verlaten. Integendeel.

Met de principiële benadering van de inspecteur, zoals deze tijdens de procesvoering steeds is gevolgd, is veeleer in overeenstemming de kennelijk door hem gevolgde zienswijze (waarin ik mij zeer wel kan vinden) dat, ook al zou verkoop van de aandelen niet van invloed zijn of zijn geweest op de bedrijfsuitoefening van de werkmaatschappijen, zulks niet af kan doen en ook niet afdoet aan de omstandigheid dat belanghebbende in de concrete situatie, waarin de aandelen niet zijn verkocht, wel degelijk een wezenlijke functie vervult.

Overigens merk ik nog op dat een ongewijzigde voortzetting van de bedrijfsuitoefening door de werkmaatschappijen slechts denkbaar is, indien op voorhand zou vaststaan dat de nieuwe eigenaar en bestuurder van [C] B.V. en [D] B.V. met betrekking tot het verhuur- en financieringsgebeuren in het groepsverband het voorheen door belanghebbende gevoerde beleid in grote lijnen op dezelfde voet zou voortzetten. Aannemelijk is dat de inspecteur ter zake zo niet expliciet dan toch impliciet een zeker voorbehoud zou hebben gemaakt.

2. Belanghebbende bezit alle aandelen van een tweetal werkmaatschappijen, die zij tevens via een personele unie (zie onder 1, ad a, hiervoor) bestuurt. Dit bezit en bestuur past niet in het beleggingspatroon van een beleggingsinstelling, te meer niet, waar in het onderhavige geval belanghebbende overigens actief nagenoeg slechts bestaat uit een hypothecaire vordering op de desbetreffende werkmaatschappijen. De uitzondering van een dochtermaatschappij, die tevens beleggingsinstelling is, doet zich te dezen niet voor. Belanghebbende is dan ook aan te merken als een houdster (financierings)maatschappij en niet als een beleggingsinstelling.

Voor zover het Hof anders heeft geoordeeld, geeft dit naar mijn mening blijk van een onjuiste rechtsopvatting.

Zie in dit verband ook Verburg, Vennootschapsbelasting, blz. 314, par. 7."

Belanghebbende heeft bij vertoogschrift het cassatieberoep bestreden.

De Advocaat-Generaal Verburg heeft op 31 januari 1989 geconcludeerd tot vernietiging van 's Hofs uitspraak onder verwijzing naar een ander Hof ter verdere behandeling en beslissing van de zaak.

4. Beoordeling van het middel van cassatie.

In geschil is de vraag of belanghebbende, die een 100 procent belang had in [C] B.V., [D] B.V. en [E] B.V., en wier aandeelhouder [B] voor 50 procent een middellijk belang had in de werkmaatschappijen [J] B.V. en [K] B. V., als een beleggingsinstelling in de zin van artikel 28 van de Wet op de vennootschapsbelasting 1969 kan worden aangemerkt, dan wel dient te worden beschouwd als een houdstermaatschappij wier feitelijke werkzaamheid niet is beleggen van vermogen als bedoeld in lid 2, aanhef, van vermelde wetsbepaling.

Het Hof heeft deze vraag beantwoord in eerstbedoelde zin en daartoe bepalend geacht of belanghebbende in het onderhavige jaar al dan niet een wezenlijke functie vervulde ten dienste van de bedrijfsuitoefening van de groep waarvan [C] B.V., [D] B.V. en zijzelf deel uitmaakten.

Daarmee heeft het Hof in zoverre een onjuiste maatstaf aangelegd, dat het ontbreken van een zodanige "wezenlijke functie" niet onder alle omstandigheden de gevolgtrekking rechtvaardigt dat sprake is van een beleggingsinstelling in vorenbedoelde zin.

De geschiedenis van de totstandkoming van meergenoemd artikel 28 en het daarop berustende Besluit beleggingsinstellingen verschaft onvoldoende duidelijkheid over de vraag wanneer een zuivere houdstermaatschappij als een beleggingsinstelling kan gelden. Waar deze vraag wordt besproken (Nadere Memorie van Antwoord p. 16 en Verslag mondeling overleg Tweede Kamer onder 37 en 39) komt wel het aspect van het besturen van werkmaatschappijen door de beleggingsmaatschappij aan de orde, maar niet op welke andere wijze de werkzaamheid van de beleggingsmaatschappij zozeer verweven kan zijn met het beleid van de werkmaatschappij dat haar feitelijke werkzaamheid niet meer kan gelden als "beleggen van vermogen".

De vraag wanneer dit laatste geval zich voordoet, kan mitsdien slechts worden beantwoord aan de hand van de uitlegging van het begrip beleggen tegen de achtergrond van wat overigens daarover in evengenoemde wetsgeschiedenis, zoals vermeld in de conclusie van het Openbaar Ministerie, naar voren komt. Van beleggen is dan sprake, indien het bezit van aandelen in een werkmaatschappij slechts is gericht op het verkrijgen van de waardestijging en het rendement daarvan die bij normaal vermogensbeheer kunnen worden verwacht.

Uit een en ander volgt dat 's Hofs uitspraak niet in stand kan blijven en het middel voor het overige geen behandeling behoeft. Verwijzing moet volgen met name voor een onderzoek van de stelling van de Inspecteur dat sprake was van actieve betrokkenheid van belanghebbende - door tussenkomst van haar beide dochtermaatschappijen - bij de ondernemingen van de werkmaatschappijen [J] B.V. en [K] B.V. onder meer doordat zij die ondernemingen voor een aanzienlijk bedrag liet financieren met rekening-courantcrediet hetgeen risico’s meebracht die een particuliere belegger niet zou aanvaarden.

5. Beslissing.

De Hoge Raad vernietigt de uitspraak van het Hof en verwijst het geding naar het Gerechtshof te 's-Hertogenbosch ter verdere behandeling en beslissing van de zaak in meervoudige kamer met inachtneming van dit arrest.

Dit arrest is gewezen door de vice-president Van Vucht als voorzitter en de raadsheren Jansen, Van der Linde, Bellaart en Korthals Altes, in tegenwoordigheid van de waarnemend griffier Van Hooff in raadkamer van 8 november 1989.

Conclusie 31‑01‑1989

Inhoudsindicatie

Art. 28 Wet Vpb 1969; Besluit beleggingsinstellingen; beleggingsinstelling; “wezenlijke functie”; zuivere houdstermaatschappij; besturen van werkmaatschappijen; feitelijke werkzaamheid; “beleggen van vermogen”; normaal vermogensbeheer; actieve betrokkenheid.

HB

Nr. 25.257

Vennootschapsbelasting 1982Derde Kamer A

Parket, 31 januari 1989

Mr. Verburg

Conclusie inzake

DE STAATSSECRETARIS VAN FINANCIËN

tegen

[X] B.V.

Edelhoogachtbaar College,

1. [X] B.V. (de belanghebbende) te [Z] heeft over het jaar 1982 voor de vennootschapsbelasting een belastbaar bedrag aangegeven, groot f 184.296,-, waarop zij het z.g. nultarief van artikel 9 Besluit beleggingsinstellingen wenst toegepast te zien.

De Inspecteur der Vennootschapsbelasting te [P] heeft evenwel geweigerd belanghebbende als beleggingsinstelling in de zin van artikel 28 lid 2 Wet op de vennootschapsbelasting 1969 (Wet Vpb.'69) aan te merken.

Tot belanghebbendes vermogen per 31 december 1982 behoren onder meer alle aandelen in [C] B.V. en [D] B.V.

Met het oog op deze belangen overwoog de Inspecteur in de uitspraak op het door belanghebbende ingediende bezwaarschrift:

"dat de deelnemingen in [C] B.V. en [D] B.V. het karakter van beleggingsinstelling ontberen waardoor niet voldaan wordt aan de voorwaarden om als beleggingsinstelling te worden aangemerkt"

Mitsdien werd aan belanghebbende de toepassing van het nultarief, berekend over het belastbaar bedrag Vpb. 1982 ad f 182.936,-, voornamelijk bestaande uit de rente-opbrengst van de hypothecaire lening u/g, ontzegd.

2. Omtrent het geschil heeft het Hof overwogen:

"Voor het antwoord op de vraag of belanghebbendes deelnemingen in het aandelenkapitaal van [C] B.V. en [D] B.V. zijn aan te merken als beleggingen, is bepalend of belanghebbende in het onderhavige jaar een wezenlijke functie vervulde ten dienste van de bedrijfsuitoefening van de groep waarvan zij en de laatstgenoemde twee vennootschappen deel uitmaakten. Gelet op de omstandigheden dat- belanghebbende geen bestuurder van een der andere genoemde vennootschappen was, en- de inspecteur ter zitting heeft erkend dat indien belanghebbende haar belangen in [C] B.V. en [D] B.V. zou hebben vervreemd dit, anders dan hij in zijn vertoogschrift heeft gesteld, geen effect zou hebben gehad op de bedrijfsuitoefening van de andere vennootschappen,

is het hof van oordeel dat de inspecteur er niet in is geslaagd aannemelijk te maken dat belanghebbende in hetgeen hij als één concern aanduidt, een wezenlijke functie in bovenbedoelde zin vervulde. De deelnemingen van belanghebbende in [C] B.V. en [D] B.V. dienen derhalve te worden aangemerkt als beleggingen" ( blz. 4/5).

Aldus werd belanghebbendes beroep gegrond geoordeeld.

De Staatssecretaris van Financiën heeft beroep in cassatie ingesteld op grond dat

"het Hof ten onrechte en op gronden welke de beslissing niet kunnen dragen heeft beslist dat de inspecteur belanghebbende ten onrechte niet als een beleggingsinstelling heeft aangemerkt".

3. Belanghebbende heeft ten doel

"het uitsluitend of nagenoeg uitsluitend beleggen in effecten, onroerende goederen en hypothecaire schuldvorderingen".

Haar activa bestaan in effecten (deelnemingen) en hypothecaire schuldvorderingen.

De vraag is of haar feitelijke werkzaamheid als beleggen is te kwalificeren.

4. Van een beleggingsinstelling als bedoeld in artikel 28 lid 2 Wet Vpb.'69 verlangt de wetgever dat zij zich naar doel en feitelijke werkzaamheid toelegt op het beleggen van vermogen.

Voor andere activiteiten dan beleggen is geen plaats. Het fiscale regime voor beleggingsinstellingen beoogt een gelijke behandeling van de particulier die zelf belegt en de particulier die belegt via het intermediair van een beleggingsinstelling.

Dit oogmerk leidt ertoe onder beleggen niets anders te verstaan dan het verrichten van activiteiten die passen in het kader van particulier vermogensbeheer.

Bongaarts is van mening dat zodanig begrip beleggen, getoetst aan de structuur van de Wet IB'64, zeer ruim dient te worden opgevat:

"Het omvat door de opbouw van de wet in feite alle activiteiten die niet als het uitoefenen van een onderneming, in de zin van art. 6 Wet IB 1964, of als het verrichten van andere arbeid in de zin van art. 22, lid 1, letter b, Wet IB 1964 kunnen worden aangemerkt" (Bongaarts, Het fiscale begrip beleggingsinstellingen, blz. 36).

Uit de wijze waarop hij een en ander in hoofdstuk 5.4. t.a.p. nader toelicht en uitwerkt, blijkt dat hij de uitoefening van houdster-, participatie- en/of financieringsactiviteiten geenszins strijdig acht met het karakter van een beleggingsinstelling.

In mijn Vennootschapsbelasting heb ik mij hieromtrent anders uitgelaten. Vgl. hoofdstuk 20 par. 7. In zijn boeiende recensie heeft Bongaarts mij van repliek gediend (FED 1987/119, blz. 562 t/m 564). Zijn denkbeelden vind ik terug in belanghebbendes beroepschrift in de voor het Hof gevoerde procedure.

5. M.i. ten onrechte heeft het Hof voor het antwoord op de vraag of belanghebbendes deelnemingen in het aandelenkapitaal van [C] B.V. en [D] B.V. zijn aan te merken als beleggingen bepalend geacht

"of belanghebbende in het onderhavige jaar een wezenlijke functie vervulde ten dienste van de bedrijfsuitoefening van de groep waarvan zij en de laatstgenoemde twee vennootschappen deel uitmaakten" (blz. 4).

De Inspecteur is er naar 's Hofs oordeel niet in geslaagd het bestaan van deze wezenlijke functie aannemelijk te maken, maar m.i. had de Inspecteur zich om die schakelfunctie niet behoeven te bekommeren.

Deze speelt immers uitsluitend een rol als de toepassing van artikel 13 lid 7 Wet Vpb.'69 in het geding is.

Daarentegen acht ik van exclusieve betekenis de vraag of er sprake is van beleggen. Zou deze vraag een ontkennende beantwoording ten deel vallen, dan is hantering van het in artikel 13 lid 6 Wet Vpb.'69 aanwezige kwantitatieve criterium reeds voldoende om het bestaan van een deelneming vast te stellen.

6. Het beroep op arrest HR 7 november 1973, BNB 1974/2, ten betoge dat

"een beleggingsinstelling houdster-, participatie- en/of financieringsactiviteiten mag uitoefenen, of, anders gezegd, een effectensubstitutie-onderneming mag drijven" (Bongaarts t.a.p. blz. 162),

acht ik misplaatst. Men mag de bijzondere casuspositie niet uit het oog verliezen bij het uiteenzetten van de betekenis en de draagwijdte van arrest BNB 1974/2 ook voor andere gevallen dan het destijds berechte.

Van genoemd arrest is gezegd dat het is gekomen "als een donderslag bij heldere hemel". Aldus Nobel op de Belastingconsulentendag 1975 (vgl. Christiaanse, Deelnemingsvrijstelling en Holdings, blz. 38).

Deze kwalificatie lijkt sterk overdreven gelet op arrest HR 26 januari 1966, BNB 1966/89, op de reactie van Smeets op laatstgenoemd arrest in De N.V. mei 1967, blz. 26 noot 7 en tenslotte op wat Van Sikkelerus over de fiscale positie van holdings schreef in TVVS 1973, no. 6. Artikel 11 Besluit Vpb.'42 verstond onder beleggingsmaatschappijen:

"naamlooze vennootschappen, welke uitsluitend of nagenoeg uitsluitend de verkrijging, het bezit, het beheer en de vervreemding van effecten ten doel hebben".

Stil kon met het oog op deze ruime definitie dan ook schrijven:

"De zuivere houdstermaatschappij valt onder de Beschikking effectenbeleggingsmaatschappijen; fiscaal is dit begrip ruimer dan in het maatschappelijk verkeer; de houdstermaatschappij heeft, in tegenstelling met de effectenbeleggingsmaatschappij, een duurzaam aandelenbezit en veelal een gelijkblijvend bezit, zodat zij de aantrekkelijke fiscale reserve voor koersverschillen niet nodig heeft, behoudens bij realisatie van een deel van het bezit" (Fiscaal- en privaatrecht rond rechtspersonen, Amsterdam 1957, blz. 181).

De benadering van artikel 28 lid 2 Wet Vpb.'69 is evenwel een andere. Verlangd wordt dat doel en feitelijke werkzaamheid van de aldaar aangeduide lichamen bestaan in het beleggen van vermogen. Zulks houdt in dat zuivere houdstermaatschappijen zijn buitengesloten. Van deze houdstermaatschappijen kan immers niet gezegd worden dat voor haar het belang van de aandelenpakketten is gelegen in

"hun betekenis als waardepapier" (BNB 1966/89, blz. 240 regel 18).

Het is dus wel begrijpelijk dat arrest HR 7 november 1973, BNB 1974/2, in welk arrest aan een houdstermaatschappij met buitenlandse belangen de deelnemingsvrijstelling werd ontzegd, grote opschudding teweegbracht. Voor de vindplaatsen van de onderscheiden reacties op dit arrest verwijs ik naar (de bijlage bij) de conclusie van mijn ambtgenoot Van Soest voor arrest HR 23 mei 1979, BNB 1979/182.

Ofschoon van de zijde van Financiën is getracht het arrest van zijn scherpste kantjes te ontdoen, zodat de onzekerheid rondom de toepassing van artikel 13 lid 7 Wet Vpb.'69 tot in de praktijk aanvaardbare proporties kon worden teruggebracht (vgl. resolutie 15 oktober 1974, BNB 1975/11), is er geen sprake van dat een in alle opzichten duidelijk beeld is verkregen van de wijze waarop het regime voor deelnemingen en dat voor beleggingsinstellingen op elkaar aansluiten.

Pleidooien voor ingrijpen van de wetgever ter zake hebben geen gehoor gevonden.

Vgl. Nobel t.a.p. blz. 45:

"Het Holding-arrest betekent een zo fundamentele inbreuk op de internationale toepassing van de deelnemingsvrijstelling dat het herstellen van die inbreuk tot de taak van de wetgever behoort".

Vgl. ook mijn Vennootschapsbelasting, blz. 187 t/m 189.

Een doorbraak zou kunnen worden bereikt als gelijk mijn ambtgenoot Van Soest heeft betoogd (bijlage bij conclusie voor arrest HR 23 mei 1979, BNB 1979/182), de kwalificatie als onderneming voor (top-, tussen- of beschermings)houdstermaatschappijen aanvaard zou kunnen worden

"door tot op zekere hoogte door de vennootschapsrechtelijke scheiding heen te zien" (t.a.p. blz. 932 regels 51/52).

Alsdan is sprake van

"een afgeleid ondernemerschap van de houdstermaatschappij" (Vennootschapsbelasting, blz. 189).

7. Op grond van het voorgaande ben ik van mening dat het Hof een onjuiste maatstaf heeft aangelegd teneinde te onderzoeken of belanghebbende terecht aanspraak heeft gemaakt op de kwaliteit van beleggingsinstelling. Vgl. over 's Hofs uitspraak Van Boxel, Het bestuursverbod bij beleggingsinstellingen. Van Dijckbundel, blz. 35, noot 6.

8. Het middel gegrond bevindende, concludeer ik tot vernietiging van 's Hofs uitspraak onder verwijzing naar een ander Hof ter verdere behandeling en beslissing van de zaak.

De Procureur-Generaal bij de Hoge Raad der Nederlanden