HR, 31-05-2013, nr. 12/01060

BY7673

- Instantie

Hoge Raad

- Datum

31-05-2013

- Zaaknummer

12/01060

- LJN

BY7673

- Vakgebied(en)

Belastingrecht algemeen (V)

- Brondocumenten en formele relaties

ECLI:NL:HR:2013:BY7673, Uitspraak, Hoge Raad, 31‑05‑2013; (Cassatie)

Conclusie: ECLI:NL:PHR:2012:BY7673

Beroepschrift, Hoge Raad, 31‑05‑2013

ECLI:NL:PHR:2012:BY7673, Conclusie, Hoge Raad (Parket), 10‑12‑2012

Arrest Hoge Raad: ECLI:NL:HR:2013:BY7673

Arrest gerechtshof: ECLI:NL:GHAMS:2012:BV2989

- Vindplaatsen

Belastingadvies 2013/13.2

V-N 2013/28.6 met annotatie van Redactie

FED 2013/71 met annotatie van E. POELMANN

BNB 2013/192 met annotatie van J.A.R. van Eijsden

NTFR 2014/200

NTFR 2013/1219 met annotatie van mr. M.J.A. Castelijn

V-N Vandaag 2013/16

V-N 2013/5.9 met annotatie van Redactie

V-N Vandaag 2013/1222

Belastingadvies 2013/13.2

NTFR 2013/126 met annotatie van Mr. P.A. Caljé

Uitspraak 31‑05‑2013

Inhoudsindicatie

Art. 16, lid 1, AWR. Kwade trouw belastingadviseur? Miskenning begrip voorwaardelijk opzet (vgl. HR 30 september 2011, nr. 10/01297, LJN BT5846, BNB 2012/13).

31 mei 2013

Nr. 12/01060

Arrest

gewezen op het beroep in cassatie van X te Z (hierna: belanghebbende) tegen de uitspraak van het Gerechtshof te Amsterdam van 26 januari 2012, nr. 09/00718, betreffende een navorderingsaanslag in de inkomstenbelasting/premie volksverzekeringen en de daarbij gegeven boetebeschikking.

1. Het geding in feitelijke instanties

Aan belanghebbende is over het jaar 2003 een navorderingsaanslag in de inkomstenbelasting/premie volksverzekeringen opgelegd, alsmede een boete. De navorderingsaanslag en de boetebeschikking zijn, na daartegen gemaakt bezwaar, bij in één geschrift vervatte uitspraken van de Inspecteur gehandhaafd.

De Rechtbank te Haarlem (nr. AWB 08/3887) heeft het tegen die uitspraken ingestelde beroep gegrond verklaard en de uitspraken van de Inspecteur alsmede de navorderingsaanslag en de boetebeschikking vernietigd.

De Inspecteur heeft tegen de uitspraak van de Rechtbank hoger beroep ingesteld bij het Hof.

Het Hof heeft de uitspraak van de Rechtbank vernietigd, behoudens voor zover deze ziet op de boetebeschikking, de proceskostenveroordeling en de vergoeding van het griffierecht, het bij de Rechtbank ingestelde beroep gegrond verklaard en de uitspraak van de Inspecteur bevestigd voor zover het de navorderingsaanslag betreft. De uitspraak van het Hof is aan dit arrest gehecht.

2. Geding in cassatie

Belanghebbende heeft tegen 's Hofs uitspraak beroep in cassatie ingesteld. Het beroepschrift in cassatie is aan dit arrest gehecht en maakt daarvan deel uit.

De Staatssecretaris van Financiën heeft een verweerschrift ingediend.

Belanghebbende heeft een conclusie van repliek ingediend.

De Advocaat-Generaal R.L.H. IJzerman heeft op 10 december 2012 geconcludeerd tot gegrondverklaring van het beroep in cassatie.

3. Beoordeling van het middel

3.1.1. De navorderingsaanslag heeft betrekking op een door een verzekeringsmaatschappij aan belanghebbende in 2003 uitgekeerde afkoopsom van een kapitaalverzekering met lijfrenteclausule. Van die uitkering is geen melding gemaakt in belanghebbendes aangifte voor de inkomstenbelasting/premie volksverzekeringen voor het jaar 2003. Deze aangifte is opgesteld en ingediend door belanghebbendes toenmalige adviseur (hierna: de adviseur).

3.1.2. Het Hof heeft geoordeeld dat de Inspecteur terecht tot navordering is overgegaan aangezien de adviseur ter zake te kwader trouw is geweest en die kwade trouw aan belanghebbende dient te worden toegerekend.

3.1.3. Het Hof heeft daartoe overwogen dat de adviseur bij het opstellen van de aangifte had onderkend dat belanghebbendes vermogen was toegenomen door een uitkering van een verzekeringsmaatschappij, en dat belanghebbende de adviseur had meegedeeld dat het een uitkering uit een kapitaalverzekering betrof. In onderdeel 7.3 van zijn uitspraak heeft het Hof overwogen dat het naar aanleiding hiervan op de weg van de adviseur lag nadere informatie en bescheiden inzake de gestelde kapitaalverzekering bij belanghebbende op te vragen. Indien daaruit zou blijken dat inderdaad sprake was geweest van een uitkering uit een kapitaalverzekering, had de adviseur zich naar het oordeel van het Hof ervan dienen te vergewissen dat die uitkering geen belastbaar rentebestanddeel bevatte. Indien de adviseur nadere informatie en bescheiden zou hebben opgevraagd, zou het hem naar het oordeel van het Hof onmiddellijk duidelijk zijn geworden dat sprake was van afkoop van een in 1978 afgesloten kapitaalverzekering met lijfrenteclausule. De adviseur had vervolgens moeten onderzoeken of op een dergelijke verzekering de bepaling van Hoofdstuk 2, artikel I, onderdeel O, van de Invoeringswet Wet inkomstenbelasting 2001 van toepassing is, aldus het Hof. De adviseur diende hiertoe naar het oordeel van het Hof na te gaan of en in hoeverre de onderwerpelijke uitkering volgens de op grond van de Wet op de inkomstenbelasting 1964 op 31 december 2000 geldende regels tot de inkomsten uit vermogen zou behoren.

Door na te laten deze nadere informatie en bescheiden op te vragen en zich in de toepasselijke wettelijke bepalingen te verdiepen, heeft de adviseur zich volgens onderdeel 7.4 van de uitspraak van het Hof willens en wetens blootgesteld aan de niet als denkbeeldig te verwaarlozen kans dat te weinig belasting zou worden betaald door de ontvangen uitkering niet in de aangifte te vermelden. Naar het oordeel van het Hof is dit aan te merken als voorwaardelijk opzet en is er derhalve sprake van kwade trouw bij de adviseur.

3.2. Het middel slaagt voor zover het zich keert tegen de hiervoor in 3.1.3 vermelde gronden waarop het Hof voorwaardelijk opzet van de adviseur heeft aangenomen. Anders dan het Hof in onderdeel 7.4 van zijn uitspraak heeft geoordeeld, brengt de omstandigheid dat de adviseur heeft nagelaten nadere informatie en bescheiden op te vragen en zich in de toepasselijke wettelijke bepalingen te verdiepen, ook indien die adviseur dit wel behoorde te doen, nog niet de voor voorwaardelijk opzet vereiste bewuste aanvaarding mee van de aanmerkelijke kans dat van belanghebbende te weinig belasting zou worden geheven (vgl. HR 30 september 2011, nr. 10/01297, LJN BT5846, BNB 2012/13).

3.3.1. 's Hofs uitspraak kan niet in stand blijven. De Hoge Raad kan de zaak afdoen.

3.3.2. De Inspecteur heeft aan zijn standpunt dat de adviseur met voorwaardelijk opzet heeft gehandeld niet meer ten grondslag gelegd dan de feiten en omstandigheden die door het Hof in aanmerking zijn genomen in onderdeel 7.3 van zijn uitspraak. Aangezien die feiten en omstandigheden, gezien hetgeen hiervoor in 3.2 is overwogen, de voor voorwaardelijk opzet vereiste bewustheid niet meebrengen, kan niet worden aangenomen dat sprake is van kwade trouw aan de zijde van de adviseur.

3.3.3. Het Hof heeft ter zake van de boete - in cassatie onbestreden - geoordeeld dat de Inspecteur niet aannemelijk heeft gemaakt dat het aan (voorwaardelijk) opzet van belanghebbende is te wijten dat aanvankelijk te weinig belasting is geheven. Hierin ligt begrepen het oordeel dat bij belanghebbende zelf ook geen sprake was van de voor kwade trouw in de zin van artikel 16, lid 1, tweede volzin, van de AWR vereiste opzet.

3.3.4. Het voorgaande brengt mee dat de aanwezigheid van kwade trouw in het onderhavige geval niet kan worden aangenomen. De navorderingsaanslag kan daarom niet in stand blijven, aangezien tussen partijen niet in geschil is dat geen sprake is van - kort gezegd - een nieuw feit.

4. Proceskosten

De Staatssecretaris zal worden veroordeeld in de kosten van het geding in cassatie.

5. Beslissing

De Hoge Raad:

verklaart het beroep in cassatie gegrond,

vernietigt de uitspraak van het Hof, behoudens de beslissing omtrent de proceskosten,

bevestigt de uitspraak van de Rechtbank,

gelast dat de Staat aan belanghebbende vergoedt het door deze ter zake van de behandeling van het beroep in cassatie betaalde griffierecht ten bedrage van € 115, en

veroordeelt de Staatssecretaris van Financiën in de kosten van het geding in cassatie aan de zijde van belanghebbende, vastgesteld op € 1888 voor beroepsmatig verleende rechtsbijstand.

Dit arrest is gewezen door de vice-president M.W.C. Feteris als voorzitter, en de raadsheren C. Schaap, P.M.F. van Loon, R.J. Koopman en Th. Groeneveld, in tegenwoordigheid van de waarnemend griffier A.I. Boussak-Leeksma, en in het openbaar uitgesproken op 31 mei 2013.

Beroepschrift 31‑05‑2013

Edelhoogachtbaar College,

1.

Bij brief van 24 februari 2012 heeft [X], woonachtig in [Z], belanghebbende (hierna: belanghebbende), voor wie als gemachtigde optreedt, [G] belastingadviseur verbonden aan [H] te [Q], beroep in cassatie ingesteld tegen de uitspraak van het Gerechtshof Amsterdam (hierna: het Hof) met dagtekening van en verzonden op 26 januari 2010 betreffende de navorderingsaanslag inkomstenbelasting / premie volksverzekeringen voor het jaar 2003, de daarbij vastgestelde boetebeschikking alsmede de beschikking heffingsrente.

De aan dit beroepschrift klevende verzuimen worden hierbij hersteld.

2. Cassatiemiddel

Met betrekking tot dit beroep worden het navolgende middel voorgedragen.

Schending althans onjuiste toepassing van het recht, in het bijzonder van artikel 16, lid 1 Algemene Wet inzake Rijksbelastingen (hierna: AWR) en/of schending van artikel 8:77 van de Algemene wet bestuursrecht, althans verzuim van vormen waarvan de niet-inachtneming met nietigheid is bedreigd, omdat het Gerechtshof ten onrechte dan wel op gronden die de beslissing niet kunnen dragen, althans zonder nadere motivering onbegrijpelijk zijn, heeft beslist dat de adviseur van belanghebbende zich willens en wetens heeft blootgesteld aan de niet als denkbeeldig te verwaarlozen kans dat te weinig belasting zou worden betaald door de ontvangen uitkering niet in de aangifte inkomstenbelasting over het jaar 2003 van belanghebbende te vermelden en dat sprake is van voorwaardelijke opzet en derhalve van kwade trouw, welke kwade trouw aan de belanghebbende dient te worden toegerekend, zulks ten onrechte omdat bij de adviseur van belanghebbende de voorwaardelijke opzet tot het te weinig betalen van belasting door belanghebbende, niet aanwezig was.

3. Toelichting

Ter toelichting van dit cassatiemiddel merkt ondergetekende het volgende op.

Artikel 16, lid 1 AWR stelt als voorwaarde dat de belastingplichtige te kwader trouw moet zijn als de inspecteur, zonder te beschikken over een nieuw feit, tot navordering wil komen. Op grond van uw arrest van 23 januari 2009, nr. 07/10942, LJN: BD3566 dient de kwade trouw die bij een adviseur aanwezig is aan de belanghebbende te worden toegerekend.

Het Hof komt in de bestreden uitspraak in rechtsoverweging 7.4. tot het oordeel dat de belastingadviseur van belanghebbende zich willens en wetens heeft blootgesteld aan de niet als denkbeeldig te verwaarlozen kans dat te weinig belasting zou worden betaald door de ontvangen uitkering niet in de aangifte te vermelden. Het Hof betitelt dit als voorwaardelijke opzet en komt dan tot het oordeel dat er derhalve sprake is van kwade trouw bij de adviseur van belanghebbende. Deze kwade trouw wordt vervolgens belanghebbende toegerekend.

Volledigheidshalve merkt belanghebbende op dat als komt vast te staan dat de toenmalig adviseur te kwader trouw was, de toerekening niet wordt betwist.

Het oordeel dat er aan de zijde van de belastingadviseur van belanghebbende sprake is van voorwaardelijke opzet op het te weinig betalen van belasting door belanghebbende en derhalve dat er sprake is van kwade trouw als bedoeld in artikel 16, lid 1 AWR baseert het Hof op de omstandigheid dat de adviseur heeft nagelaten om naar aanleiding van de telefonisch van belanghebbende verkregen informatie nadere informatie en bescheiden op te vragen en zich in de toepasselijke wettelijke bepalingen te verdiepen.

Daartoe overweegt het Hof in overweging 7.3. van de bestreden uitspraak dat het op de weg van de toenmalig adviseur had gelegen nadere informatie en bescheiden inzake de gestelde kapitaalsverzekering bij belanghebbende op te vragen, ook indien daadwerkelijk sprake zou zijn geweest van een uitkering kapitaalverzekering. De adviseur diende zich in dat geval ervan te vergewissen dat de kapitaaluitkering geen belastbaar rentebestanddeel bevatte.

Het Hof vervolgt deze overweging met het oordeel dat, indien de adviseur nadere informatie en bescheiden zou hebben opgevraagd, het hem onmiddellijk duidelijk zou zijn geworden dat geen sprake was van een kapitaaluitkering, maar van een afkoop van een in 1978 afgesloten kapitaal verzekering met lijfrenteclausule. En dat de adviseur dan had moeten onderzoeken of op basis van de toepasselijke wettelijke artikelen de uitkering belast zou zijn, hetgeen het geval zou zijn.

In het licht van uw arrest van 30 september 2011, nr. 10/01297, LJN: BT5846 kan het bovengenoemde oordeel van het Hof geen stand houden. In dit arrest heeft uw Raad in rechtsoverweging 3.2. immers geoordeeld dat het feit dat de belastingadviseur had moeten aarzelen en een onderzoek had moeten instellen, en dat hij bij een zodanig onderzoek niet had kunnen komen tot het antwoord dat hij gaf, nog niet de voor voorwaardelijke opzet vereiste bewustheid van de aanmerkelijke kans dat van belanghebbende te weinig belasting zou worden geheven, met zich mee brengt.

Alleen al om deze reden kan het oordeel van het Hof geen stand houden.

In aanvulling op bovenstaande merkt belanghebbende voorts nog op dat op basis van de vaststaande feiten en omstandigheden de toenmalige adviseur van belanghebbende geen reden had te twijfelen aan de juistheid van de telefonisch verkregen informatie en dat deze informatie in het licht van de toepasselijke wettelijke bepalingen hem zondermeer tot de conclusie hebben geleid dat er geen belastbare component in de uitkering aanwezig zou zijn. De dan van toepassing zijnde bepalingen, en dit in tegenstelling tot de bepalingen die het Hof in zijn uitspraak noemt, zijn artikel I, de onderdelen AL, AM en AN van de Invoeringswet Wet inkomstenbelasting 2001. Deze artikelen houden kort gezegd een overgangsbepaling in waarbij het oude regime onder de Wet inkomstenbelasting 1964 met betrekking tot de onbeperkte vrijstelling van het rentebestanddeel in de kapitaaluitkering, wordt gerespecteerd.

In dit verband verwijst belanghebbende naar het commentaar van Mr. C.A.H. Luijken in Nederlands Tijdschrift voor Fiscaal Recht, NTFR 2012/623, op de bestreden uitspraak van het Hof.

Gerelateerd aan bovenstaande is het oordeel van het Hof in rechtsoverweging 7.3., dat het op de weg van de toenmalig adviseur had gelegen om nadere informatie en bescheiden inzake de gestelde kapitaalverzekering bij belanghebbende op te vragen, ook indien daadwerkelijk sprake zou zijn geweest van een uitkering uit kapitaalverzekering, onjuist althans onbegrijpelijk.

In dat licht zijn ook de door het Hof als toepasselijke wetgeving genoemde artikelen, niet van toepassing. Tevens heeft de adviseur, uitgaande van de kapitaalsuitkering, op basis van de bovengenoemde op deze uitkering van toepassing zijnde wettelijke bepalingen, eenvoudig tot de conclusie kunnen komen dat er ter zake van de uitkering geen belasting verschuldigd is. Onder die omstandigheid is er geen sprake van te weinig betaalde belasting en komt de vraag of de adviseur zich willens en wetens heeft blootgesteld aan de niet als denkbeeldig te verwaarlozen kans dat te weinig belasting betaald zou worden, geheel niet aan de orde.

Nu van kwade trouw aan de zijde van de adviseur geen sprake is geweest en, als dit al een te toetsen criterium zou zijn, op basis van de vaststaande feiten ook niet aan de orde kan zijn geweest, kan deze niet aan belanghebbende worden toegerekend. De uitspraak van het Hof kan op dit punt geen stond houden.

Het bovenstaande betekent dat het oordeel van het Hof dat ziet op de vernietiging van de uitspraak van de Rechtbank voor zover deze ziet op de navorderingsaanslag en daarmee de beschikking heffingsrente, onjuist is. De uitspraak van de Rechtbank had in zijn geheel dienen te worden bevestigd. Niet onbegrijpelijk is komen vast te staan dat van kwade trouw aan de zijde van belanghebbende zelf, gezien zijn persoonlijke omstandigheden, geen sprake is.

Volledigheidshalve merkt belanghebbende op het oordeel van het Hof inzake de boete niet te betwisten.

Dat van kwade trouw geen sprake is volgt eveneens uit het feit dat zowel de Rechtbank als het Hof hebben vastgesteld dat de inspecteur, wat betreft de boete, niet aannemelijk heeft gemaakt dat het aan de (voorwaardelijke) opzet van belanghebbende te wijten is dat te weinig belasting is geheven. Deze feitelijk vaststelling brengt mee dat er ook geen sprake kan zijn van kwade trouw aan de zijde van belanghebbende als bedoeld in de zin van artikel 16, lid 1 AWR. De uitleg die gegeven wordt aan het opzetcriterium is immers voor de boete als voor de kwade trouw in de zin van artikel 16, lid 1 AWR, dezelfde. Ook dit betekent dat de navorderingsaanslag over het jaar 2003 geen stand kan houden.

4. Conclusie

Op grond van al het bovenstaande concludeert belanghebbende met betrekking tot de navorderingsaanslag en daarmee de heffingsrentebeschikking tot:

- —

vernietiging van de uitspraak van het Gerechtshof;

- —

bevestiging van de uitspraak van de Rechtbank Haarlem; en

- —

veroordeling van de Staatssecretaris van Financiën in de kosten van dit geding.

Conclusie 10‑12‑2012

Inhoudsindicatie

Art. 16, lid 1, AWR. Kwade trouw belastingadviseur? Miskenning begrip voorwaardelijk opzet (vgl. HR 30 september 2011, nr. 10/01297, LJN BT5846, BNB 2012/13).

Nr. Hoge Raad: 12/01060

Nr. Gerechtshof: 09/00718

Nr. Rechtbank: 08/3887

PROCUREUR-GENERAAL BIJ DE HOGE RAAD DER NEDERLANDEN

MR. R.L.H. IJZERMAN

ADVOCAAT-GENERAAL

Derde Kamer B

Inkomstenbelasting 2003

Conclusie van 10 december 2012 inzake:

X

tegen

Staatssecretaris van Financiën

1. Inleiding

1.1 Heden neem ik conclusie naar aanleiding van het beroep in cassatie van belanghebbende tegen de uitspraak van het Gerechtshof te Amsterdam (hierna: het Hof) van 26 januari 2012, nr. 09/00718, LJN BV2989, NTFR 2012, 623 met noot Luijken.

1.2 In cassatie gaat het om de vraag of de (toenmalige) belastingadviseur van belanghebbende te kwader trouw is geweest in de zin van artikel 16, lid 1, laatste volzin van de Algemene wet inzake rijksbelastingen (hierna: de AWR) door de aangifte op te stellen zonder melding te maken van de door belanghebbende ontvangen afkoopsom van een kapitaalverzekering met lijfrenteclausule, welke kwade trouw aan belanghebbende zou moeten worden toegerekend. Het staat ten processe vast dat zonder een en ander navordering in casu niet mogelijk is, nu de Inspecteur(1) niet beschikte over een 'nieuw feit', kennelijk omdat de verzekeraar de uitkering voor de aanslagoplegging had gerenseigneerd aan de belastingdienst.

1.3 Belanghebbende heeft met ingangsdatum 22 december 1978 een kapitaalverzekering met lijfrenteclausule afgesloten. Hij heeft de lijfrentepolis per 1 augustus 2003 afgekocht en heeft op 13 augustus 2003 de afkoopwaarde ontvangen. De verzekeraar heeft geen loonheffing ingehouden op de uitkering. Belanghebbende heeft gedurende de looptijd van de kapitaalverzekering met lijfrenteclausule de betaalde premies op zijn inkomen in mindering gebracht. Op 29 mei 2005 heeft zijn belastingadviseur namens belanghebbende de aangifte inkomstenbelasting en premie volksverzekeringen (hierna: IB/PVV) voor het jaar 2003 ingediend. In deze aangifte is de afkoopsom ten onrechte niet als inkomen aangegeven. De aanslag is opgelegd conform aangifte. De Inspecteur heeft nadien een navorderingsaanslag opgelegd met een boete.

1.4 In cassatie gaat het met om de vraag of het opleggen van de navorderingsaanslag, zoals het Hof heeft geoordeeld, gerechtvaardigd kan worden op grond van aan belanghebbende toe te rekenen kwade trouw als aanwezig te achten bij de belastingadviseur bij het doen van aangifte. Niet is in geschil dat alsdan die toerekening kan plaatsvinden. Daarmee is het geschil geconcentreerd op de vraag of de adviseur al dan niet te kwader trouw was.

1.5 De opbouw van deze conclusie is als volgt. In onderdeel 2 worden de feiten en het geding in feitelijke instanties weergegeven, gevolgd door een beschrijving van het geding in cassatie in onderdeel 3. Onderdeel 4 omvat een overzicht van relevante regelgeving, wetsgeschiedenis, jurisprudentie en literatuur.(2) In onderdeel 5 wordt gekomen tot een beschouwing en vindt de beoordeling plaats van het door belanghebbende voorgestelde cassatiemiddel, gevolgd door de conclusie in onderdeel 6.

2. De feiten en het geding in feitelijke instanties

2.1 Belanghebbende heeft met ingangsdatum 22 december 1978 bij de verzekeraar A (hierna: de verzekeraar) een kapitaalverzekering met lijfrenteclausule gesloten onder polisnummer 2937113. Belanghebbende is verzekeringsnemer en verzekerde. Na de expiratiedatum op 22 december 1994 heeft belanghebbende de polis voortgezet tot 1 augustus 2003.

2.2 Op 1 augustus 2003 heeft belanghebbende de lijfrentepolis afgekocht. Op 13 augustus 2003 heeft hij de afkoopwaarde ten bedrage van € 219.510 op zijn bankrekening ontvangen. De verzekeraar heeft op deze uitkering geen loonheffing ingehouden.

2.3 Belanghebbende heeft gedurende de looptijd van de verzekering de betaalde premies op zijn inkomen in mindering gebracht. Blijkens blad 3 van polis nummer 001, mutatiedatum 22 december 2001, waren voor deze verzekering verder geen premies meer verschuldigd.

2.4 Tot de stukken van het geding behoort een brief d.d. 18 juli 2003 van de tussenpersoon van de verzekeraar, B B.V. (hierna: de tussenverzekeraar) aan belanghebbende waarin onder meer het volgende is vermeld:(3)

Wij delen u mede dat de afkoopwaarde - inclusief winst - per 1 augustus 2003 € 219.500, - bedraagt.

Wij maken u attent op het volgende:

de afkoopwaarde dient als belastbaar inkomen uit werk en woning aangemerkt te worden aangezien de fiscale lijfrenteclausule van kracht is. Bij daadwerkelijke afkoop verstrekt A op de grond van de belastingwetgeving de Belastingdienst een opgave.

2.5 Op 29 mei 2005 heeft de toenmalig adviseur namens belanghebbende de aangifte IB/PVV voor het jaar 2003 ingediend naar een belastbaar inkomen uit werk en woning van € 61.962. In deze aangifte is de door belanghebbende ontvangen afkoopsom van € 219.510 niet vermeld.

2.6 De Inspecteur heeft op 27 april 2006 een brief gezonden aan de toenmalige adviseur van belanghebbende. Daarin is onder meer het volgende vermeld:(4)

Dit jaar besteedt de Belastingdienst extra aandacht aan uitkeringen uit een lijfrente- of kapitaalsverzekering. Volgens mijn gegevens heeft uw cliënt X (...) een uitkering ontvangen van A uit een verzekeringsovereenkomst met polisnummer 001. Ik constateer dat in de aangifte inkomstenbelasting/premie volksverzekeringen 2003 geen bedrag of een ander bedrag is aangegeven dan het bedrag waarover de verzekeringsmaatschappij mij informeerde. In verband hiermee verzoek ik u mij de volgende informatie te verstrekken.

2.7 Bij brief van 10 mei 2006(5) heeft de toenmalig adviseur van belanghebbende informatie aan de Inspecteur verstrekt. Bij brief van 4 juli 2006 heeft de Inspecteur de toenmalig adviseur van belanghebbende verzocht nog enkele gegevens toe te zenden.(6) Bij brief van 21 augustus 2006 heeft de toenmalig adviseur de correspondentie die zij van de tussenpersoon heeft ontvangen aan de Inspecteur toegezonden.(7) Bij brief van 1 november 2006 heeft de Inspecteur de voormalig adviseur van belanghebbende verzocht om de resterende informatie van de door de Inspecteur in de brief van 4 juli 2006 verzochte informatie toe te zenden.(8)

2.8 Bij brieven van 13 februari 2007(9) en 15 maart 2007(10) heeft de Inspecteur de tussenverzekeraar verzocht informatie te verstrekken. Bij brief van 6 april 2007 heeft deze informatie verstrekt.(11)

2.9 Bij brief van 21 augustus 2007 heeft de Inspecteur de toenmalige adviseur van belanghebbende (C van destijds D) bericht dat hij voornemens is een navorderingsaanslag IB/PVV 2003 met een vergrijpboete op te leggen ten name van belanghebbende.(12) In deze brief is onder meer het volgende vermeld:

Ik ben van mening dat uw cliënt door de afkoopsom niet aan te geven in zijn aangifte te kwader trouwe heeft gehandeld. Een belastingplichtige is te kwader trouw in de zin van art. 16, eerste lid, laatste volzin, AWR, indien de inspecteur opzettelijk de juiste inlichtingen heeft onthouden of opzettelijk onjuiste inlichtingen heeft verstrekt (HR 11 juni 1997, nr. 32 299, na conclusie van plv. P-G Van Soest, BNB 1997/384, met noot van Happé, V-N 1997, blz. 2360, punt 6). Uit de brief van 18 juli 2003 (bijlage 1) welke uw cliënt van B heeft ontvangen in verband met de afkoop van deze verzekering blijkt ondubbelzinnig dat de uitkering belast is voor de inkomstenbelasting en dat A opgave van deze afkoop aan de Belastingdienst zou doen. Door de afkoopsom niet in de aangifte te vermelden heeft de eiser zich willens en wetens blootgesteld aan de aanmerkelijke kans dat de aangifte er toe zou leiden dat te weinig belasting zou worden geheven (voorwaardelijke opzet). De Hoge Raad accepteert ook voorwaardelijke opzet als vorm van kwader trouw, zoals blijkt uit het arrest van de Hoge Raad van 14 juni 2000 met nummer 35.263 (BNB 2000/299).

2.10 Op 25 september 2007 is belanghebbende gehoord ten kantoor van de Inspecteur. Blijkens het hoorverslag heeft belanghebbende het volgende verklaard:(13)

Ik heb er een rotzooitje van gemaakt. Ik kan niet bewijzen dat ik niet te kwader trouw ben.

In de info die ik vroeger kreeg bij het betalen van de premie stond volgens mij dat de verzekeringsmaatschappij al bij de voet zou inhouden. Ik wist dat het belast was maar ik dacht dat de belasting al was ingehouden.

Ik ben ziek geweest. Ik kreeg op een gegeven moment vragen om stukken toe te zenden. Ik heb in de verkeerde doos gekeken en daardoor heb ik de stukken niet aan C van D gegeven.

Naar aanleiding van de vragenbrief heb ik andere stukken gevonden en die aan C gegeven.

Ik heb er een rotzooitje van gemaakt. Dat weet ik. Maar ik ben niet te kwader trouw.

Ik heb de brief van B gelezen alsof de heffing al geregeld was.

U heeft mijn aangifte behandeld zonder rekening te houden met de gegevens van de afkoop.

(...)

de zorgvuldigheid gebied dat de inspecteur de aangifte goed beoordeeld.

Ik kan niet aangeven waarom ik de uitkering niet heb aangegeven.

Ik heb geen verstand van financiële zaken, maar ben niet te kwader trouw.

Ik weet niet meer of C mij destijds heeft gevraagd naar de toename van het vermogen. Dat kan ik mij niet meer herinneren.

Het geld staat gewoon op een spaarrekening en ik doe er verder eigenlijk niets mee. Ik heb dat geld voor het geval ik lichamelijk slechter wordt en hulp moet gaan inhuren.

Toen ik de polis afsloot wist ik wat de gevolgen waren, aftrek en te zijner tijd belast.

Door mijn ziekte ben ik het spoor een beetje kwijtgeraakt.

Ik heb in 2003 bewust voor afkoop van de polis gekozen omdat ik zowel bij uitkering een [de rechtbank begrijpt: in] delen als bij uitkering ineens toch alles in het toptarief ging.

Uit het verleden wist ik dat de verzekeringsmaatschappij de belasting zou regelen. Ik heb mij niet gerealiseerd dat het bij afkoop anders ging.

Ik ben een administratieve chaoot.

Kerst 2003 ben ik ziek geworden. Op 2 januari 2004 ben ik ernstig ziek opgenomen in het ziekenhuis. De situatie was toen levensbedreigend.

Daarna zeker 2 jaar kon ik bijna niets. Thans gaat het weer langzaamaan wat beter.

Ik heb zelf mijn spullen altijd bij elkaar gezocht en aan C gegeven. Dit waren dan de jaaroverzichten. De giften zocht ik zelf altijd uit de bankafschriften omdat ik het te duur vond dat een medewerker van D dat zou doen. De bankboekjes gaf ik ook altijd aan C.

De spullen van de uitkering van de verzekering heb ik niet aan C gegeven. Die zaten in een doos met afgewikkelde zaken omdat ik dacht dat de belasting al was ingehouden.

2.11 Bij brief van 29 november 2007 heeft de Inspecteur aan de toenmalige adviseur van belanghebbende onder meer het volgende bericht:(14)

Op 25 september 2005(15) heb ik een gesprek met uw cliënt gehad over mijn voornemen tot navordering met een vergrijpboete van 50%. Rekening houdend met de persoonlijke omstandigheden van cliënt ten tijde van de inlevering van de aangifte 2003 ben ik bereid de boete te matigen tot 25%.

2.12 Tot de stukken van het geding behoort een afdruk van een e-mail d.d. 29 maart 2005 van de toenmalige gemachtigde van belanghebbende aan belanghebbende, waarin - voor zover hier van belang - het volgende is vermeld:(16)

"Met dank voor uw gegevens verzoek ik u de onderstaande gegevens nog aan te leveren:

(...)

- Info inzake uitkering polis A polisnr [...] (belast?)"

2.13 Eveneens tot de stukken behoort een kopie van een van de toenmalige gemachtigde afkomstige omslag aangifte, jaar 2003, waarop onder meer is vermeld:(17)

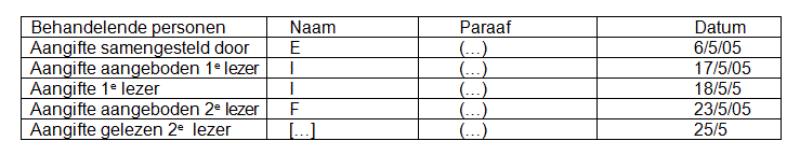

Tabel 1

2.14 Tot de stukken behoort voorts een kopie van een rekeningafschrift van 21 augustus 2003 van de ABN/AMRO waarop de uitkering van € 219.510 is vermeld. Op dit afschrift is met de hand geschreven:(18)

*graag spec. van uitkering

(...)

+) Uitkering A -?

2.15 Voorts behoort tot de stukken een kopie van een bladzijde voorzien van de kop 'Opmerkingen'. Hierin is onder meer vermeld:(19)

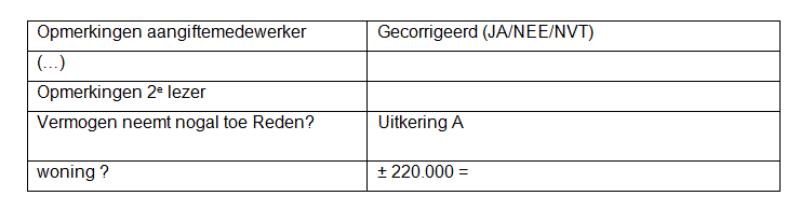

Tabel 2

Het woord 'woning' is voorzien van een gekrulde lijn die door de letters 'o' en 'n' loopt.

2.16 De Inspecteur heeft op 8 januari 2008 aan belanghebbende een navorderingsaanslag opgelegd naar een te betalen belastingbedrag van € 134.628. Bij boetebeschikking is belanghebbende een vergrijpboete opgelegd ten bedrage van € 28.536.

2.17 Na daartegen gemaakt bezwaar heeft de Inspecteur de navorderingsaanslag en de boetebeschikking gehandhaafd.

Rechtbank

2.18 Belanghebbende heeft beroep tegen de uitspraak op bezwaar ingesteld bij de Rechtbank te Haarlem (hierna: de Rechtbank).(20) Bij de Rechtbank was - voor zover in cassatie van belang - in geschil of de Inspecteur terecht de navorderingsaanslag heeft opgelegd. Volgens belanghebbende is de navorderingsaanslag ten onrechte opgelegd, omdat hij niet te kwader trouw was. De Inspecteur, daarentegen, heeft gesteld dat de navorderingaanslag terecht is opgelegd, omdat belanghebbende, door tussenkomst van zijn adviseur, te kwader trouw de kapitaalsuitkering niet in de aangifte heeft vermeld. Tussen partijen staat vast dat de Inspecteur niet beschikte over een navordering rechtvaardigend 'nieuw feit' als bedoeld in artikel 16, lid 1, AWR.(21)

2.19 De Rechtbank heeft het beroep gegrond verklaard en de navorderingsaanslag, alsmede de boetebeschikking, vernietigd. De Rechtbank overwoog daartoe dat het verwijt dat belanghebbende kan worden gemaakt niet van zodanig gewicht is dat sprake is van voorwaardelijk opzet. Gelet op alle omstandigheden in samenhang beschouwd, is naar het oordeel van de Rechtbank het niet in de aangifte vermelde van de kapitaalsuitkering te wijten aan grove schuld van belanghebbende. Grove schuld is gelet op het arrest van de Hoge Raad van 29 oktober 1997, nr. 32. 781, V-N 1997, blz. 4369 onvoldoende om na te kunnen vorderen op grond van kwade trouw.

Hof

2.20 De Inspecteur heeft hoger beroep ingesteld bij het Hof. Belanghebbende is te kwader trouw, aldus de Inspecteur. Ter zitting op 18 januari 2011 heeft de Inspecteur zich tevens op het standpunt gesteld dat de toenmalige adviseur van belanghebbende te kwader trouw was door de aangifte op te stellen zonder melding te maken van de door belanghebbende ontvangen kapitaalsuitkering. Deze kwader trouw dient, aldus de Inspecteur, aan belanghebbende te worden toegerekend. Het Hof heeft geoordeeld dat de Inspecteur terecht tot navordering is overgegaan. Daartoe overwoog het als volgt:

7.2. Uit de brief van 14 juni 2011 van belanghebbendes gemachtigde en uit de daarbij gevoegde stukken leidt het Hof af dat door de toenmalige belastingadviseur bij het opstellen van de aangifte is onderkend dat belanghebbendes vermogen was toegenomen en dat deze toename een gevolg was van een uitkering van A. De toenmalige adviseur zond vervolgens op 29 maart 2005 de onder 2.2.3 aangehaalde e-mail aan belanghebbende, waarin hij onder meer informatie vroeg over de uitkering van A. Het Hof begrijpt uit voornoemde brief van 14 juni 2011 dat belanghebbende de adviseur telefonisch heeft medegedeeld dat het een uitkering uit een kapitaalverzekering betrof. Belanghebbendes gemachtigde stelt dat een en ander degene die de aangifte opstelde tot de conclusie bracht dat er geen consequenties voor de belastingheffing waren, afgezien van het opnemen van het banksaldo in de bezittingen als bedoeld in artikel 5.3 van de Wet inkomstenbelasting 2001 (hierna: de Wet). De aangifte is in die zin opgesteld, waarna de tweede lezer van de aangifte - zie onderdeel 2.2.6 hiervoor - een opmerking heeft gemaakt over de toename van het vermogen.

7.3. Naar het oordeel van het Hof lag het op de weg van de toenmalige adviseur nadere informatie en bescheiden inzake de gestelde kapitaalverzekering bij belanghebbende op te vragen, ook indien daadwerkelijk sprake zou zijn geweest van een uitkering uit kapitaalverzekering. De adviseur diende zich in dat geval ervan te vergewissen dat de kapitaaluitkering geen belastbaar rentebestanddeel bevatte.

Indien de adviseur nadere informatie en bescheiden zou hebben opgevraagd, zou het hem onmiddellijk duidelijk zijn geworden dat geen sprake was van een kapitaaluitkering, maar van afkoop van een in 1978 afgesloten kapitaalverzekering met lijfrenteclausule. Op een dergelijke verzekering is van toepassing artikel 1, onderdeel O, van de Invoeringswet Wet inkomstenbelasting 2001. De adviseur had moeten onderzoeken of de laatste volzin van het eerste lid van voormeld artikelonderdeel van toepassing was. Indien dit het geval was, moest de uitkering in zoverre worden aangemerkt als een belastbare periodieke uitkering uit een inkomensvoorziening als bedoeld in artikel 3.100 en in 7.2, tweede lid, onderdeel d, van de Wet. De adviseur diende daarom na te gaan of en in hoeverre de onderwerpelijke uitkering volgens de op grond van de Wet op de inkomstenbelasting 1964 (hierna: Wet IB 1964) op 31 december 2000 geldende regels tot de inkomsten uit vermogen zou behoren.

Uit de hiervoor in onderdeel 6.2 opgenomen wettekst blijkt dat de afkoop van de verzekering als een periodieke uitkering in de zin van artikel 25 van de Wet IB 1964 zou zijn belast.

7.4. De omstandigheid dat de adviseur heeft nagelaten nadere informatie en bescheiden op te vragen en zich in de toepasselijke wettelijke bepalingen te verdiepen brengt het Hof tot het oordeel dat de adviseur zich willens en wetens heeft blootgesteld aan de niet als denkbeeldig te verwaarlozen kans dat te weinig belasting zou worden betaald door de ontvangen uitkering niet in de aangifte te vermelden (voorwaardelijk opzet). Er is derhalve sprake van kwade trouw bij de voormalige adviseur. In de context van artikel 16 van de Algemene wet inzake rijksbelastingen dient kwade trouw van degene van wiens hulp de belastingplichtige gebruik heeft gemaakt om aan zijn verplichting tot het doen van aangifte te voldoen, aan de belastingplichtige te worden toegerekend (vergelijk Hoge Raad 23 januari 2009, nr. 07/10942 LJN: BD3566).

De inspecteur is terecht tot navordering overgegaan.

2.21 Bij uitspraak van 26 januari 2012 heeft het Hof het hoger beroep gegrond verklaard, de uitspraak van de Rechtbank behoudens voor zover deze ziet op de boetebeschikking(22), de proceskostenveroordeling en de vergoeding van het griffierecht vernietigd. Het Hof heeft het bij de Rechtbank ingestelde beroep gegrond verklaard en de uitspraak van de Inspecteur bevestigd voor zover deze de navorderingsaanslag betreft.

3. Het geding in cassatie

3.1 Belanghebbende heeft tijdig en ook overigens op regelmatige wijze beroep in cassatie ingesteld. De Staatssecretaris heeft een verweerschrift ingediend. Belanghebbende heeft voorts een conclusie van repliek ingediend. De Staatssecretaris heeft afgezien van het indienen van een conclusie van dupliek.

3.2 Als cassatiemiddel heeft belanghebbende voorgesteld schending althans onjuiste toepassing van het recht, in het bijzonder van artikel 16, lid 1, AWR en/of schending van artikel 8:77 Awb, althans verzuim van vormen, omdat het Hof ten onrechte dan wel op gronden die de beslissing niet kunnen dragen, althans zonder nadere motivering onbegrijpelijk zijn, heeft geoordeeld dat de adviseur van belanghebbende zich willens en wetens heeft blootgesteld aan de niet als denkbeeldig te verwaarlozen kans dat te weinig belasting zou worden betaald door de ontvangen uitkering niet in de aangifte IB/PVV van belanghebbende over het jaar 2003 te vermelden en dat sprake is van voorwaardelijke opzet en derhalve van kwade trouw, welke kwade trouw aan belanghebbende dient te worden toegerekend.

3.3 Belanghebbende stelt dat bij de adviseur van belanghebbende het voorwaardelijke opzet op het te weinig betalen van belasting door belanghebbende niet aanwezig was.

3.4 Voor zover vast komt te staan dat de (toenmalig) adviseur te kwader trouw was, betwist belanghebbende niet de toerekening van de kwade trouw aan belanghebbende.

3.5 In de toelichting op het cassatiemiddel stelt belanghebbende:

Het oordeel dat er aan de zijde van de belastingadviseur van belanghebbende sprake is van voorwaardelijke opzet op het te weinig betalen van belasting door belanghebbende en derhalve dat er sprake is van kwade trouw als bedoeld in artikel 16, lid 1 AWR baseert het Hof op de omstandigheid dat de adviseur heeft nagelaten om naar aanleiding van de telefonisch van belanghebbende verkregen informatie nadere informatie en bescheiden op te vragen en zich in de toepasselijke wettelijke bepalingen te verdiepen.

Daartoe overweegt het Hof in overweging 7.3. van de bestreden uitspraak dat het op de weg van de toenmalig adviseur had gelegen nadere informatie en bescheiden inzake de gestelde kapitaalsverzekering bij belanghebbende op te vragen, ook indien daadwerkelijk sprake zou zijn geweest van een uitkering kapitaal verzekering. De adviseur diende zich in dat geval ervan te vergewissen dat de kapitaaluitkering geen belastbaar rentebestanddeel bevatte.

Het Hof vervolgt deze overweging met het oordeel dat, indien de adviseur nadere informatie en bescheiden zou hebben opgevraagd, het hem onmiddellijk duidelijk zou zijn geworden dat geen sprake was van een kapitaaluitkering, maar van een afkoop van een in 1978 afgesloten kapitaalverzekering met lijfrenteclausule. En dat de adviseur dan had moeten onderzoeken of op basis van de toepasselijke wettelijke artikelen de uitkering belast zou zijn, hetgeen het geval zou zijn.

In het licht van uw arrest van 30 september 2011, nr. 10/01297, LJN: BT5846 kan het bovengenoemde oordeel van het Hof geen stand houden. In dit arrest heeft uw Raad in rechtsoverweging 3.2. immers geoordeeld dat het feit dat de belastingadviseur had moeten aarzelen en een onderzoek had moeten instellen, en dat hij bij een zodanig onderzoek niet had kunnen komen tot het antwoord dat hij gaf, nog niet de voor voorwaardelijke opzet vereiste bewustheid van de aanmerkelijke kans dat van belanghebbende te weinig belasting zou worden geheven, met zich mee brengt.

Alleen al om deze reden kan het oordeel van het Hof geen stand houden.

In aanvulling op bovenstaande merkt belanghebbende voorts nog op dat op basis van de vaststaande feiten en omstandigheden de toenmalige adviseur van belanghebbende geen reden had te twijfelen aan de juistheid van de telefonisch verkregen informatie en dat deze informatie in het licht van de toepasselijke wettelijke bepalingen hem zondermeer tot de conclusie hebben geleid dat er geen belastbare component in de uitkering aanwezig zou zijn. De dan van toepassing zijnde bepalingen, en dit in tegenstelling tot de bepalingen die het Hof in zijn uitspraak noemt, zijn artikel I, de onderdelen AL, AM en AN van de Invoeringswet Wet inkomstenbelasting 2001. Deze artikelen houden kort gezegd een overgangsbepaling in waarbij het oude regime onder de Wet inkomstenbelasting 1964 met betrekking tot de onbeperkte vrijstelling van het rentebestanddeel in de kapitaaluitkering, wordt gerespecteerd.

In dit verband verwijst belanghebbende naar het commentaar van Mr. C.A.H. Luijken in Nederlands Tijdschrift voor Fiscaal Recht, NTFR 2012/623, op de bestreden uitspraak van het Hof.

Gerelateerd aan bovenstaande is het oordeel van het Hof in rechtsoverweging 7.3., dat het op de weg van de toenmalig adviseur had gelegen om nadere informatie en bescheiden inzake de gestelde kapitaalverzekering bij belanghebbende op te vragen, ook indien daadwerkelijk sprake zou zijn geweest van een uitkering uit kapitaalverzekering, onjuist althans onbegrijpelijk.

In dat licht zijn ook de door het Hof als toepasselijke wetgeving genoemde artikelen, niet van toepassing. Tevens heeft de adviseur, uitgaande van de kapitaalsuitkering, op basis van de bovengenoemde op deze uitkering van toepassing zijnde wettelijke bepalingen, eenvoudig tot de conclusie kunnen komen dat er ter zake van de uitkering geen belasting verschuldigd is. Onder die omstandigheid is er geen sprake van te weinig betaalde belasting en komt de vraag of de adviseur zich willens en wetens heeft blootgesteld aan de niet als denkbeeldig te verwaarlozen kans dat te weinig belasting betaald zou worden, geheel niet aan de orde.

Nu van kwade trouw aan de zijde van de adviseur geen sprake is geweest en, als dit al een te toetsen criterium zou zijn, op basis van de vaststaande feiten ook niet aan de orde kan zijn geweest, kan deze niet aan belanghebbende worden toegerekend. De uitspraak van het Hof kan op dit punt geen stand houden.

Het bovenstaande betekent dat het oordeel van het Hof dat ziet op de vernietiging van de uitspraak van de Rechtbank voor zover deze ziet op de navorderingsaanslag en daarmee de beschikking heffingsrente, onjuist is. De uitspraak van de Rechtbank had in zijn geheel dienen te worden bevestigd. Niet onbegrijpelijk is komen vast te staan dat van kwade trouw aan de zijde van belanghebbende zelf, gezien zijn persoonlijke omstandigheden, geen sprake is.

Volledigheidshalve merkt belanghebbende op het oordeel van het Hof inzake de boete niet te

betwisten.

Dat van kwade trouw geen sprake is volgt eveneens uit het feit dat zowel de Rechtbank als het Hof hebben vastgesteld dat de inspecteur, wat betreft de boete, niet aannemelijk heeft gemaakt dat het aan de (voorwaardelijke) opzet van belanghebbende te wijten is dat te weinig belasting is geheven. Deze feitelijk vaststelling brengt mee dat er ook geen sprake kan zijn van kwade trouw aan de zijde van belanghebbende als bedoeld in de zin van artikel 16, lid 1 AWR. De uitleg die gegeven wordt aan het opzetcriterium is immers voor de boete als voor de kwade trouw in de zin van artikel 16, lid 1 AWR, dezelfde. Ook dit betekent dat de navorderingsaanslag over het jaar 2003 geen stand kan houden.

4. Wetgeving, wetsgeschiedenis, jurisprudentie en literatuur

4.1 Op grond van artikel 16, lid 1, AWR kan de inspecteur tot navordering overgaan. Dit artikel luidt als volgt:

Indien enig feit grond oplevert voor het vermoeden dat een aanslag ten onrechte achterwege is gelaten of tot een te laag bedrag is vastgesteld, dan wel dat een in de belastingwet voorziene vermindering, ontheffing, teruggaaf of heffingskorting ten onrechte of tot een te hoog bedrag is verleend, kan de inspecteur de te weinig geheven belasting dan wel de ten onrechte of tot een te hoog bedrag verleende heffingskorting navorderen. Een feit, dat de inspecteur bekend was of redelijkerwijs bekend had kunnen zijn, kan geen grond voor navordering opleveren, behoudens in de gevallen waarin de belastingplichtige ter zake van dit feit te kwader trouw is.

4.2 De mogelijkheid om toch tot navordering over te kunnen gaan bij gebreke van het voor navordering in principe vereiste nieuwe feit op grond van kwade trouw van de belastingplichtige, is bij wet van 21 april 1994, Stb. 1994, 301 ingevoerd(23) en kent een lange voorgeschiedenis. Het begrip 'te kwader trouw' is in de tekst van artikel 16 AWR opgenomen na een door Kamerlid Vermeend c.s. ingediend amendement. Dit amendement luidt als volgt:(24)

In artikel I, onderdeel B.1, wordt "behoudens in de gevallen waarin de belastingplichtige wist of behoorde te weten dat te weinig belasting is geheven" vervangen door: behoudens in de gevallen waarin de belastingplichtige ter zake van dit feit te kwader trouw is.

(...)

Toelichting

De amendementen strekken ertoe de in het wetsvoorstel opgenomen omschrijving van de gevallen waarin het ontbreken van een zogenoemd "nieuw feit" (wegens een ambtelijk verzuim van de inspecteur) niet in de weg staat aan de bevoegdheid tot navorderen te vervangen door een omschrijving waarin de term "te kwader trouw" voorkomt. Met de nieuwe

formulering wordt aangesloten bij het advies van de Hoge Raad (d.d. 14 januari 1987) over het toenmalige voorontwerp van wet, dat aan het onderhavige wetsvoorstel ten grondslag heeft gelegen. De Hoge Raad gaf destijds in overweging om de huidige navorderingsbevoegdheid aldus uit te breiden, dat de belastingplichtige "te kwader trouw" geen beroep meer kan doen op het ontbreken van een nieuw feit.

Wij achten het uit oogpunt van wetssystematiek zuiverder om deze formulering expliciet in de wettelijke bepaling zelf op te nemen, in plaats van het inhoudelijk te omschrijven (zoals in het wetsvoorstel geschiedt). Met deze opzet wordt tevens beoogd de exacte afbakening van het begrip over te laten aan de rechtspraak.

4.3 Tijdens de behandeling van het wetsvoorstel Wijziging van de Algemene wet inzake rijksbelastingen in verband met de herziening van de bevoegdheid tot navordering is door Kamerlid Ybema het volgende opgemerkt:(25)

Vandaag praten wij over de voorgestelde wijzigingen met betrekking tot de navordering. Onder

de huidige regeling wordt onder het voor de navordering noodzakelijk nieuwe feit, een feit verstaan dat de inspecteur niet kende en redelijkerwijs ook niet hoefde te kennen. Heeft een belastingplichtige te kwader trouw een onjuiste aangifte gedaan en wordt dit door de inspecteur niet ontdekt bij het vaststellen van de aanslag, dan kan thans niet worden nagevorderd. Mijn fractie deelt de opvatting van de regering dat het onwenselijk is dat een belastingplichtige thans te kwader trouw een onjuiste aangifte kan doen en daarbij door de wet tegen navordering beschermd wordt. Het voorliggende wetsvoorstel wil hier dan ook een einde aan maken. Het strekt ertoe dat de inspecteur ook kan navorderen als er geen sprake is van een nieuw feit, maar als de belastingplichtige wist of behoorde te weten dat te weinig belasting is geheven. Met deze formulering heb ik echter moeite. De Hoge Raad - de collega's hebben er ook op gewezen - heeft geadviseerd om navordering slechts toe te staan indien de belastingplichtige bij het doen van de aangifte te kwader trouw is. Het centrale begrip is dus "te kwader trouw". Met de door de staatssecretaris voorgestelde formulering zal het echter ook mogelijk worden om na te vorderen bij belastingplichtigen die niet te kwader trouw zijn. lemand die iets behoorde te weten, hoeft immers nog niet per se te kwader trouw te zijn. Voor mijn fractie geldt als uitgangspunt dat het navorderingsvraagstuk vanuit de optiek van de belastingplichtige moet worden beschouwd en dus niet vanuit de optiek van de belastingdienst. Het uitgangspunt voor een rechtvaardige regeling moet zijn dat de belastingplichtige mag vertrouwen op de juistheid van de aanslag. Met andere woorden: wij moeten blijven uitgaan van te goeder trouw van de belastingplichtige. In welke gevallen moet deze nu de onjuistheid van de aanslag kunnen beseffen? Indien de belastingplichtige, gezien zijn eigen kennis en/of die van zijn gemachtigde, redelijkerwijs de onjuistheid van de aanslag behoort te kennen, dan ben ik van mening dat aan hem in principe geen rechtsbescherming toekomt in de vorm van een ontzegging van navorderingsrechten aan de fiscus. Dit geldt ook als er van de kant van de fiscus ambtelijke verzuimen worden begaan bij de aanslagregeling. In beginsel moet navordering dan worden toegestaan, ondanks de aanwezigheid van een ambtelijk verzuim. Ter afwering van een navorderingsaanslag kunnen fraudeurs zich in deze visie terecht niet beroepen op een ambtelijk verzuim. Hoe zit het met de subjectieve te goeder trouw? Mag iemand die naar beste weten en kunnen een aangifte heeft gedaan, worden blootgesteld aan het risico van navordering? In de door de staatssecretaris voorgestelde formulering is dat wel het geval. Het wetsvoorstel beoogt immers niet alleen de gevallen te treffen waarin met opzet of grove schuld een onjuiste aangifte wordt gedaan, maar ook in beginsel de gevallen van gewone schuld. Ik zou de grens voor navordering willen leggen bij grove schuld en opzet en niet bij gewone schuld of lichtere vormen van verwijtbaar handelen, zoals een enkel door de belastingplichtige gewekt misverstand waardoor de aanslag te laag is. Dit hoeft op zichzelf toch nog niet de afwezigheid van te goeder trouw van de belastingplichtige te veronderstellen. Ik ben van mening, dat er in deze gevallen bij een ambtelijk verzuim van de belastingdienst niet moet worden nagevorderd. In het voorlopig verslag heeft mijn fractie aangegeven, dat er een ondergrens moet zijn in de vorm van een duidelijk verwijtbaar gedrag van de belastingplichtige. De door het kabinet voorgestelde formulering schiet hierin naar mijn mening en naar de mening van collega's te kort. Ik heb dan ook het door de collega's Vermeend en Vreugdenhil op dit punt geformuleerde amendement medeondertekend, omdat dat amendement tot uitdrukking brengt, wat ik zoëven heb betoogd. De rechtsbescherming van de belastingplichtige moet hier naar mijn mening prevaleren boven het doelmatig kunnen werken van de belastingdienst, waarbij navordering in de door de staatssecretaris voorgestelde formulering in beginsel altijd mogelijk is.

4.4 In casu is in geschil of de (toenmalig) adviseur van belanghebbende te kwader trouw is door de uitkering van de kapitaalverzekering niet in de aangifte IB/PVV voor het jaar 2003 te vermelden, welke kwade trouw aan belanghebbende kan worden toegerekend. De Hoge Raad heeft reeds geoordeeld dat indien sprake is van kwade trouw van degene van wiens hulp de belastingplichtige gebruik heeft gemaakt, deze kwade trouw in de context van artikel 16 AWR aan belanghebbende kan worden toegerekend. De Hoge Raad heeft bij arrest van 23 januari 2009 overwogen:(26)

3.4. Voor zover het middel zich richt tegen het oordeel van het Hof dat in het midden kan blijven of D te kwader trouw was, heeft het volgende te gelden.

Dat oordeel brengt mee dat in cassatie veronderstellenderwijs ervan moet worden uitgegaan dat D te kwader trouw was. De gevolgen van die onregelmatigheid behoren in de verhouding tussen belanghebbende en de overheid, die ter zake van de verschuldigde belasting tegenover elkaar staan als schuldenaar respectievelijk schuldeiser van een uit de heffingswet voorvloeiende verplichting, voor rekening van belanghebbende te worden gebracht, niet voor rekening van de Inspecteur, zoals het Hof in feite heeft gedaan. Het is immers belanghebbende geweest die D heeft ingeschakeld, teneinde van diens hulp gebruik te maken bij de uitvoering van de op hem, belanghebbende, rustende verplichting om een juiste aangifte te doen. In de context van artikel 16 AWR dient kwade trouw van degene van wiens hulp de belastingplichtige gebruik heeft gemaakt om aan zijn verplichting tot het doen van aangifte te voldoen, aan de belastingplichtige te worden toegerekend.

Dat in het arrest van de Hoge Raad van 1 december 2006, nr. 40 369, BNB 2007/151 , anders is geoordeeld met betrekking tot toerekening aan de belastingplichtige van - daar - opzet of grove schuld van de adviseur, berustte op strafrechtelijke beginselen, die niet van toepassing zijn op de heffing van belasting.

4.5 Van kwade trouw in de zin van artikel 16 AWR is sprake indien een belastingplichtige de inspecteur opzettelijk de juiste inlichtingen heeft onthouden of opzettelijk onjuiste inlichtingen heeft verstrekt.(27)

4.6 Onder opzet valt ook voorwaardelijk opzet. Van voorwaardelijk opzet is sprake indien de belastingplichtige ten tijde van het doen van aangifte wetenschap had van de aanmerkelijke kans dat een onjuiste aangifte zou worden gedaan, en dat hij die kans toen bewust heeft aanvaard (op de koop toe heeft genomen). Ik verwijs in dit verband naar het arrest van de Hoge Raad van 13 februari 2004:(28)

3.1. In de zaak met betrekking tot de navorderingsaanslag over 1992 heeft het Hof - in cassatie onbestreden - vastgesteld dat van algemene bekendheid is dat onroerende zaken in de periode tussen 1983 en 1992 als regel aanzienlijk in waarde zijn gestegen - het Hof verwijst in dit verband naar de onweersproken gebleven stelling van de Inspecteur dat de prijzen op de woningmarkt in de periode van 1984 tot 1993 met circa 50 percent zijn gestegen -, dat belanghebbende de onderwerpelijke onroerende zaak in 1983 heeft aangekocht voor f 250 000 en dat zij bij haar aangifte inkomstenbelasting voor het jaar 1992 is uitgegaan van een voor dat jaar in aanmerking te nemen vrije verkoopwaarde van f 100 000. Het Hof heeft vervolgens geoordeeld dat belanghebbende kennelijk na de eigendomsverkrijging de waarde van de onroerende zaak niet meer heeft geverifieerd, aan de hand van een taxatierapport of anderszins, en dat belanghebbende aldus, toen zij bij de voor het jaar 1992 in aanmerking te nemen forfaitaire huurwaarde eigen woning f 660 invulde, zich willens en wetens heeft blootgesteld aan de aanmerkelijke kans dat haar aangifte op dat punt onjuist was.

Deze oordelen moeten aldus worden verstaan dat belanghebbende volgens het Hof bekend was met de algemene stijging van de woningprijzen, en dientengevolge mede ermee bekend dat zij, wanneer zij naliet de waarde van de onroerende zaak te verifiëren en desondanks de aangifte deed zoals zij heeft gedaan, de aanmerkelijke kans liep dat de aangifte wat betreft de forfaitaire huurwaarde onjuist was en zich aldus willens en wetens heeft blootgesteld aan de aanmerkelijke kans een onjuiste aangifte te doen. Aldus verstaan geven deze oordelen geen blijk van een onjuiste rechtsopvatting. Als verweven met waarderingen van feitelijke aard kunnen zij voor het overige in cassatie niet op hun juistheid worden getoetst. Zij zijn in het licht van de door het Hof van algemene bekendheid geachte waardestijging ook niet onbegrijpelijk. Het tegen deze oordelen gerichte onderdeel C van middel II faalt derhalve.

en naar het arrest van de Hoge Raad van 29 februari 2008:(29)

3.5.3. In dit verband heeft belanghebbende voor het Hof onder meer betoogd dat de omstandigheid dat zij zich heeft gewend tot een gerenommeerd kantoor als Loyens en Volkmaars, en haar aangiftebiljet naar dat kantoor heeft laten sturen, veeleer duidt op het tegenovergestelde, namelijk dat zij juist wel aan haar fiscale verplichtingen wenste te voldoen. Het Hof heeft dit betoog onbesproken gelaten. Daardoor heeft het zijn hiervoor in 3.5.1 weergegeven oordeel onvoldoende gemotiveerd. Immers, indien juist is dat belanghebbende Loyens en Volkmaars opdracht heeft gegeven tot het verzorgen en indienen van haar aangifte, is het vermoeden gewettigd dat zij beoogde de Inspecteur de juiste inlichtingen te verschaffen, en ligt in beginsel de veronderstelling in de rede dat haar, ter zake dat het door haar beoogde resultaat is uitgebleven, geen ernstiger verwijt treft dan dat zij geen afdoende controle heeft uitgeoefend op de voortgang van de aan Loyens en Volkmaars opgedragen werkzaamheden. Dat verwijt kan echter niet worden gekwalificeerd als opzet om de Inspecteur de juiste inlichtingen te onthouden, en slechts dan worden gekwalificeerd als daarop gericht voorwaardelijk opzet indien het achterwege laten van voortgangscontrole op Loyens en Volkmaars de aanmerkelijke kans in het leven riep dat Loyens en Volkmaars de opgedragen taak zou verzaken, dat belanghebbende wetenschap had van die aanmerkelijke kans, en dat zij die kans bewust heeft aanvaard (op de koop toe heeft genomen).

4.7 Uit voormeld arrest van de Hoge Raad van 29 februari 2008 leid ik af dat het begrip voorwaardelijk opzet hier dezelfde betekenis heeft als bij vergrijpboeten. De Hoge Raad heeft in dit arrest namelijk voorts overwogen:

3.7.1. Middel V in het principale beroep keert zich ertegen dat het Hof uit het feit dat belanghebbende, bijgestaan door een fiscaal deskundige, geen aangifte heeft gedaan en geen vragen heeft beantwoord en ook anderszins geen adres heeft opgegeven aan de Belastingdienst, heeft afgeleid dat zij willens en wetens de aanmerkelijke kans heeft aanvaard dat over de hiervoor in 3.1.9 opgesomde inkomensbestanddelen geen belasting zou worden geheven, zodat zij het vergrijp heeft begaan als bedoeld in artikel 67e AWR.

3.7.2. Aldus oordelend heeft het Hof onvoldoende inzicht gegeven in zijn gedachtegang. Indien het ervan is uitgegaan dat belanghebbende ervoor had in te staan dat de door haar ingeschakelde adviseur (Loyens en Volkmaars) de aangifte indiende, in die zin dat steeds sprake is van voorwaardelijk opzet van belanghebbende indien Loyens en Volkmaars dat zou nalaten, is het uitgegaan van een onjuiste rechtsopvatting. Van voorwaardelijk opzet, als ingevolge artikel 67e (minimaal) vereist, is, voor zover in dit verband van belang, eerst dan sprake indien belanghebbende geen afdoende controle heeft uitgeoefend op de voortgang van de aan Loyens en Volkmaars opgedragen werkzaamheden, het achterwege laten van voortgangscontrole op Loyens en Volkmaars de aanmerkelijke kans in het leven riep dat Loyens en Volkmaars de opgedragen taak zou verzaken en dientengevolge geen belasting zou worden geheven, belanghebbende wetenschap had van die aanmerkelijke kans, en zij die kans bewust heeft aanvaard (op de koop toe heeft genomen). Indien het Hof is uitgegaan van deze opvatting omtrent voorwaardelijk opzet, heeft het zijn oordeel dat daarvan sprake is onvoldoende gemotiveerd.

4.8 Bij arrest van 3 december 2010(30) heeft de Hoge Raad overwogen dat bij opzet vastgesteld moet worden of de vereiste bewustheid aanwezig is. In dit arrest is tevens door de Hoge Raad onder verwijzing naar zijn arrest van 13 augustus 2010(31) opgemerkt dat slechts sprake is van kwade trouw indien de daarvoor vereiste bewustheid aanwezig was ten tijde van het doen van die aangifte.(32) De Hoge Raad heeft in zijn arrest van 3 december 2010 overwogen:

3.4.1. Voor zover het eerste middel erover klaagt dat het Hof aldus blijk heeft gegeven van een onjuiste rechtsopvatting, is het terecht voorgesteld. De omstandigheid dat een belastingplichtige had moeten weten dat zijn aangifte onjuist of onvolledig is, brengt niet mee dat hem de voor opzet vereiste bewustheid met betrekking tot die onjuistheid of onvolledigheid kan worden verweten. Nu het Hof in zijn uitspraak niet heeft vastgesteld of die bewustheid in dit geval aanwezig was, kan die uitspraak niet in stand blijven. Het eerste middel behoeft voor het overige geen bespreking.

3.4.2. Verwijzing moet volgen voor een hernieuwd onderzoek naar de vraag of sprake was van kwade trouw. Daarbij verdient opmerking dat in een geval als het onderhavige, waarin een te lage aanslag is opgelegd als gevolg van onjuiste of onvolledige informatieverstrekking in de aangifte, slechts sprake is van kwade trouw indien de daarvoor vereiste bewustheid aanwezig was ten tijde van het doen van die aangifte (HR 13 augustus 2010, nr. 08/03431, LJN BN3830, BNB 2010/296 ).

3.5. Het Hof heeft de vergrijpboete gehandhaafd, onder meer overwegende dat het aan voorwaardelijk opzet van belanghebbende is te wijten dat de oorspronkelijke aanslag tot een te laag bedrag is vastgesteld. Daartoe heeft het Hof mede van belang geacht dat belanghebbende heeft nagelaten om op enig moment tussen het indienen van de aangifte en het opleggen van de aanslag de Inspecteur te informeren over het door hem ontvangen afkoopbedrag, waardoor belanghebbende naar het oordeel van het Hof de aanmerkelijke kans heeft aanvaard dat te weinig belasting zou worden geheven. Tegen dit oordeel richt zich het tweede middel.

3.6.1. Ook bij de beoordeling van een vergrijpboete geldt dat de bewustheid die vereist is om (voorwaardelijk) opzet te kunnen aannemen in een geval als het onderhavige aanwezig moet zijn op het moment waarop de aangifte werd gedaan. 's Hofs oordeel geeft derhalve blijk van een onjuiste rechtsopvatting. In zoverre slaagt het tweede middel; dat middel behoeft voor het overige geen bespreking. Op dit punt dient eveneens verwijzing plaats te vinden.

3.6.2. Daarbij verdient nog opmerking dat voor het aannemen van voorwaardelijk opzet, voor zover in dit verband van belang, niet alleen is vereist dat belanghebbende ten tijde van het doen van de aangifte wetenschap had van de aanmerkelijke kans dat daardoor te weinig belasting zou worden geheven, maar ook dat hij die kans toen bewust heeft aanvaard (op de koop toe heeft genomen); vgl. Hoge Raad 29 februari 2008, nr. 43 274, LJN BC5346, BNB 2008/156 .

4.9 Van Eijsden heeft op voormeld arrest geannoteerd in BNB 2011/59:

2. De Hoge Raad gaat allereerst in op het begrip 'kwade trouw' als bedoeld in art. 16, eerste lid, eerste volzin, AWR. Hierin staat: 'Een feit, dat de inspecteur bekend was of redelijkerwijs bekend had kunnen zijn, kan geen grond voor navordering opleveren, behoudens in de gevallen waarin de belastingplichtige ter zake van dit feit te kwader trouw is.' In HR 11 juni 1997, nr. 32 299, BNB 1997/384c* heeft de Hoge Raad het begrip 'kwade trouw' als volgt gedefinieerd: '(...) indien de belastingplichtige ten aanzien van dat feit de Inspecteur opzettelijk de juiste inlichtingen heeft onthouden of opzettelijk onjuiste inlichtingen heeft verstrekt'. Deze definitie komt in r.o. 3.2 van het onderhavige arrest terug doordat de Hoge Raad met instemming de omschrijving van het Hof overneemt. Hoewel het Hof dus van de juiste definitie van kwade trouw is uitgegaan, is 's Hofs oordeel niettemin onjuist, zo blijkt uit r.o. 3.3 en 3.4.1. Het Hof heeft overwogen dat belanghebbende wist dan wel had moeten weten dat zijn aangifte niet alle informatie bevatte die nodig was om een juiste aanslag op te leggen. Deze invulling van het begrip kwade trouw is niet juist, zo overweegt de Hoge Raad in r.o. 3.4.1 [cursivering toegevoegd]: 'De omstandigheid dat een belastingplichtige had moeten weten dat zijn aangifte onjuist of onvolledig is, brengt niet mee dat hem de voor opzet vereiste bewustheid met betrekking tot die onjuistheid of onvolledigheid kan worden verweten.' De Hoge Raad legt het begrip 'opzet' zoals dat voorkomt in de definitie van 'kwade trouw' op dezelfde wijze uit als het begrip 'opzet' in de wettelijke bepalingen over vergrijpboetes. Er wordt voorts geen onderscheid gemaakt tussen het opzetbegrip in het strafrecht enerzijds en het (fiscale) boeterecht anderzijds (HR 17 augustus 1998, nr. 31 947, BNB 1998/329c*). Het begrip 'opzet' wordt dus slechts op één manier uitgelegd en toegepast. Uit de arresten HR 21 mei 1952, B 9225, HR 6 november 1957, nr. 13 328, BNB 1957/319 en HR 23 april 1997, nr. 32 146, BNB 1997/191 blijkt dat van opzet sprake is wanneer iemand willens en wetens een fout maakt. Onder opzet valt ook voorwaardelijk opzet (zie hierna). Uit HR 13 juli 2001, nr. 36 079, BNB 2001/325* blijkt dat van opzet geen sprake is, indien iemand zich van de gemaakte fout (bijvoorbeeld een onjuiste aangifte) niet bewust is. In het onderhavige arrest wordt dit oordeel herhaald. Hoewel dit niet expliciet uit het onderhavige arrest volgt, kan gesteld worden dat als een belastingplichtige had moeten weten dat hij een fout (zoals een onjuiste aangifte) heeft gemaakt zonder dat hij zich dat ook daadwerkelijk bewust is geweest, er sprake is van (grove) schuld. Het Hof heeft in zijn uitspraak die ten grondslag ligt aan het onderhavige arrest niet vastgesteld of de vereiste bewustheid in dit geval aanwezig is. Dit betekent dat een hernieuwd onderzoek moet volgen naar de vraag of sprake is van kwade trouw. Daartoe is verwijzing nodig.

(...)

7. Vervolgens gaat de Hoge Raad in zijn arrest in op het begrip voorwaardelijk opzet. Zoals ook uit het bovenstaande blijkt, had het Hof tot voorwaardelijk opzet geconcludeerd omdat belanghebbende, zo overweegt het Hof in r.o. 5.6 van zijn uitspraak: 'heeft nagelaten om op enig moment tussen het indienen van de aangifte en het opleggen van de aanslag de inspecteur [te] informeren over het door hem ontvangen afkoopbedrag. Belanghebbende heeft daardoor de aanmerkelijke kans aanvaard dat te weinig belasting zou worden geheven.' Hiermee doet het Hof geen recht aan het begrip voorwaardelijk opzet. Het Hof gaat uit van de verkeerde definitie van voorwaardelijk opzet, dan wel het Hof motiveert niet volledig waarom in casu van voorwaardelijk opzet sprake is. Daarom laat de Hoge Raad heel duidelijk zien dat voor voorwaardelijk opzet niet alleen vereist is dat belanghebbende ten tijde van het doen van aangifte wetenschap had van de aanmerkelijke kans dat daardoor te weinig belasting zou worden geheven, maar ook dat hij die kans toen bewust heeft aanvaard (op de koop toe heeft genomen). Het gaat om een dubbele eis: zowel wetenschap hebben van de aanmerkelijke kans als die aanmerkelijke kans bewust aanvaarden. Uit het oordeel van het Hof blijkt niet dat het Hof zich van deze dubbele eis rekenschap had gegeven. In ieder geval blijkt niet uit de geciteerde rechtsoverweging van het Hof dat belanghebbende volgens het Hof de aanmerkelijke kans bewust heeft aanvaard. Uit de dubbele eis die de Hoge Raad stelt, vloeit ook voort dat als belanghebbende weliswaar wetenschap heeft van de aanmerkelijke kans dat te weinig belasting wordt geheven, maar er desondanks en ten onrechte vanuit is gegaan dat zijn handelingen wel goed zouden aflopen, er geen sprake kan zijn van voorwaardelijk opzet, maar hoogstens van grove schuld (zie ook M.W.C. Feteris, a.w., blz. 347). De Hoge Raad verwijst naar zijn arrest HR 29 februari 2008, nr. 43 274, BNB 2008/156*, waarin de definitie van voorwaardelijk opzet ook reeds was gegeven. Voorts kan verwezen worden naar HR 31 januari 2003, nr. 37 511, BNB 2003/124c en HR 25 maart 2003 (strafkamer), NJ 2003, 552.

4.10 De redactie van V-N heeft op voormeld arrest geannoteerd in V-N 2010/63.9:

Van 'opzet' als bestanddeel van kwade trouw in de zin van art. 16 AWR en het beboetbare feit van art. 67e AWR is sprake als de belanghebbende willens en wetens de inspecteur de juiste inlichtingen heeft onthouden of opzettelijk onjuiste inlichtingen heeft verstrekt (kwade trouw), onderscheidenlijk het beboetbare feit begaat. Willens en wetens houdt in dat de belanghebbende zich ervan bewust was dat hij onjuiste inlichtingen verstrekte of juiste informatie verzweeg teneinde de beoordeling door de inspecteur van de juistheid van de aangifte te bemoeilijken, onderscheidenlijk dat de belanghebbende zich ervan bewust was van het gevolg van zijn handelen (het indienen van een onjuiste of onvolledige aangifte), te weten dat de aanslag tot een te laag bedrag is vastgesteld of dat anderszins te weinig belasting is geheven. Deze bewustheid kan het oogmerk van de belanghebbende zijn geweest (intentie), of eruit bestaan dat de belanghebbende zich ervan bewust is dat - in dit geval - de aangifte niet juist kán zijn (noodzakelijkheidsbewustzijn) of zeer waarschijnlijk onjuist zal zijn (waarschijnlijkheidsbewustzijn). Zie P.J. Wattel in Den Boer, Koopman, Wattel, Algemeen belastingrecht, blz. 594.

Voorwaardelijke opzet

Opzet omvat mede voorwaardelijke opzet. Onder voorwaardelijke opzet wordt in HR 9 november 1954, NJ 1955, nr. 55 (Cicero-arrest) verstaan dat de betrokkene 'zich willens en wetens blootstelt aan de geenszins als denkbeeldig te verwaarlozen kans' dat - kort gezegd - het strafbare feit zich zal voordoen, waarbij in dit geval in plaats van het strafbare feit gelezen moet worden, wat betreft de kwade trouw: het verstrekken van onjuiste informatie of het onthouden van juiste informatie, en wat betreft de boete bij navordering: het beboetbare feit. Uit deze formulering volgt reeds dat de enkele aanvaarding (vergelijk HR 2 oktober 1991, nr. 27566, BNB 1991/323) of de enkele wetenschap (vergelijk HR 29 februari 2008, nr. 43274, BNB 2008/156, V-N 2008/21.10) van de geenszins als denkbeeldig te verwaarlozen kans niet voldoende is voor voorwaardelijk opzet.

Samenhang kwade trouw en vergrijpboete

Naar hiervoor is gebleken, bevat het arrest geen nieuws. Toch is het zeker de moeite van het lezen waard, omdat de Hoge Raad in het arrest (de beoordeling van) het (voorwaardelijke) opzet in twee verschillende contexten (kwade trouw en vergrijpboete) in onderlinge samenhang behandelt. De overeenkomsten van het (voorwaardelijke) opzet als bestanddeel van enerzijds de kwade trouw en anderzijds de vergrijpboeten komen daardoor duidelijk uit de verf.

4.11 In zijn arrest van 30 september 2011(33) heeft de Hoge Raad eveneens overwogen dat van voorwaardelijk opzet pas sprake is indien er sprake is van bewustheid van de aanmerkelijke kans dat van belanghebbende te weinig belasting zou worden geheven. In dit arrest ging het om de kwade trouw van de belastingadviseur van belanghebbende. De Hoge Raad heeft in dit arrest overwogen dat nu het gerechtshof niet heeft vastgesteld dat de voor voorwaardelijke opzet vereiste bewustheid van de aanmerkelijke kans dat van belanghebbende te weinig belasting zou worden geheven aanwezig was, de uitspraak niet in stond kon blijven. Dat de belastingadviseur had moeten aarzelen en een onderzoek had moeten instellen, brengt nog niet de voor voorwaardelijke opzet vereiste bewustheid mee van de aanmerkelijke kans dat van belanghebbende te weinig belasting zou worden geheven. Ik citeer:

3.1. Het Hof heeft geoordeeld dat belanghebbendes belastingadviseur bij het doen van de aangifte voor het jaar 2002 te kwader trouw was in de zin van artikel 16, lid 1 , tweede volzin, van de Algemene wet inzake rijksbelastingen, en dat die kwade trouw aan belanghebbende kan worden toegerekend. Het heeft daartoe in onderdeel 4.8 van zijn uitspraak overwogen dat de belastingadviseur, gezien de door belanghebbende gestelde vraag en de daarmee geuite twijfel, had moeten aarzelen en dat hij de plicht had een onderzoek in te stellen. Volgens het Hof had de belastingadviseur objectief beschouwd bij een onderzoek uitgevoerd met normale zorgvuldigheid niet kunnen komen tot het antwoord dat hij gaf. Door in de hoedanigheid van belastingadviseur in te gaan op belanghebbendes vraag en daarop in die hoedanigheid te antwoorden dat de in geschil zijnde inkomsten bij belanghebbende onbelast waren, aanvaardde de belastingadviseur naar het oordeel van het Hof willens en wetens de aanmerkelijke kans dat er door belanghebbende te weinig belasting zou worden betaald.

3.2. Voor zover belanghebbende klaagt over de gronden waarop het Hof kwade trouw heeft aangenomen, is die klacht terecht opgeworpen. 's Hofs oordelen dat de belastingadviseur had moeten aarzelen en een onderzoek had moeten instellen, en dat hij bij een zodanig onderzoek niet had kunnen komen tot het antwoord dat hij gaf, brengen nog niet de voor voorwaardelijk opzet vereiste bewustheid mee van de aanmerkelijke kans dat van belanghebbende te weinig belasting zou worden geheven (vgl. HR 3 december 2010, nr. 09/04514, LJN BO5989, BNB 2011/59 ). Nu het Hof in zijn uitspraak niet heeft vastgesteld dat die bewustheid in dit geval aanwezig was, kan die uitspraak niet in stand blijven. Verwijzing moet volgen voor een hernieuwd onderzoek naar de vraag of sprake was van kwade trouw.

4.12 Van Eijsden heeft op voormeld arrest geannoteerd in BNB 2012/13:

1.

In dit arrest gaat het om de vraag of sprake is van kwade trouw in de zin van art. 16 AWR op basis waarvan een navorderingsaanslag kan worden opgelegd. Onder meer in HR 3 december 2010, nr. 09/04514, BNB 2011/59 met mijn noot heeft de Hoge Raad geoordeeld dat kwade trouw aan de orde is indien de belastingplichtige opzettelijk de juiste inlichtingen heeft onthouden of opzettelijk onjuiste inlichtingen heeft verstrekt. Onder opzet valt ook voorwaardelijk opzet. Blijkens opnieuw BNB 2011/59* is voor het aannemen van voorwaardelijk opzet niet alleen vereist dat de belastingplichtige ten tijde van het doen van de aangifte wetenschap had van de aanmerkelijke kans dat daardoor te weinig belasting zou worden geheven, maar ook dat hij die kans bewust heeft aanvaard (op de koop toe heeft genomen). Het gaat dus om een dubbele eis: zowel wetenschap hebben van de aanmerkelijke kans als die aanmerkelijke kans bewust aanvaarden. Zie in dit kader ook: Guido de Bont en Pieter de With, 'Opzet: voorwaardelijk opzet, toerekening en pleitbaar standpunt', in: De Bont Advocaten, Fiscaal strafrecht, Enige beschouwingen uit de praktijk en de wetenschap, Amsterdam 2011, p. 83, die onder verwijzing naar het HIV-arrest (HR 25 maart 2003, NJ 2003, 552) opmerken: "Van degene die weet heeft van de aanmerkelijke kans op het gevolg, maar die naar het oordeel van de rechter ervan is uitgegaan dat het gevolg niet zal intreden, kan wel worden gezegd dat hij met (grove) onachtzaamheid heeft gehandeld, maar niet dat zijn opzet in voorwaardelijke vorm op dat gevolg gericht is geweest." Als niet aan de dubbele eis voor voorwaardelijk opzet is voldaan (er is alleen sprake van wetenschap van de aanmerkelijke kans) kan weliswaar sprake zijn van bewuste schuld (zie het genoemde HIV-arrest), maar dat is nog geen voorwaardelijk opzet.

2.

Het gaat in dit arrest echter niet om de eventuele kwade trouw van de belastingplichtige zelf, maar van diens belastingadviseur. Als zou worden vastgesteld dat de belastingadviseur te kwader trouw is geweest bij het doen van de aangifte, dan kan die kwade trouw worden toegerekend aan de belastingplichtige. Dat blijkt uit HR 23 januari 2009, nr. 07/10942, BNB 2009/80c*: "In de context van artikel 16 AWR dient kwade trouw van degene van wiens hulp de belastingplichtige gebruik heeft gemaakt om aan zijn verplichting tot het doen van aangifte te voldoen, aan de belastingplichtige te worden toegerekend." De hamvraag was dus of de belastingadviseur in kwestie kwade trouw kon worden verweten. Het hof vond van wel. Daartoe overwoog het Hof het volgende: "4.8 In dit geval had de belastingadviseur gezien de door belanghebbende gestelde vraag en de daarmee geuite twijfel moeten aarzelen en had hij de plicht een onderzoek in te stellen. De belastingadviseur had gezien het hiervoor onder 4.7 overwogene in dit geval objectief beschouwd bij een onderzoek uitgevoerd met normale zorgvuldigheid naar het oordeel van het hof niet kunnen komen tot het antwoord dat hij gaf. Door in de hoedanigheid van belastingadviseur in te gaan op belanghebbendes vraag en daarop in die hoedanigheid te antwoorden dat de inkomsten bij belanghebbende onbelast waren, aanvaardde de belastingadviseur naar het oordeel van het hof willens en wetens de aanmerkelijke kans dat er door belanghebbende te weinig belasting zou worden betaald. Dat betekent dat de inspecteur terecht stelt dat belanghebbendes voormalige adviseur te kwader trouw was ten aanzien van het (verzwegen) feit dat belanghebbende in 2002 bovenbedoelde inkomsten genoot." De Hoge Raad maakt terecht korte metten met dit hofoordeel. De hiervoor geciteerde rechtsoverweging van het hof brengt nog niet de voor voorwaardelijk opzet vereiste bewustheid mee van de aanmerkelijke kans dat van belanghebbende te weinig belasting zou worden geheven. Hoewel de Hoge Raad hierbij verwijst naar zijn arrest BNB 2011/59*, valt op dat de dubbele eis uit dat arrest (zie hiervoor onder 1.) niet (letterlijk) wordt herhaald. De Hoge Raad spreekt in het onderhavige arrest alleen over 'de bewustheid van de aanmerkelijke kans dat van belanghebbende te weinig belasting zou worden geheven'. Naar mijn mening bedoelt de Hoge Raad met deze woorden evenwel hetzelfde als in het arrest BNB 2011/59* en wordt hiermee de facto de dubbele eis voor voorwaardelijk opzet verwoord. Het zou fraaier zijn geweest als de Hoge Raad dit ook expliciet had overwogen. Of van zo'n bewustheid bij de belastingadviseur in casu sprake is, blijkt niet uit de hofuitspraak. Er volgt dan ook verwijzing voor een hernieuwd onderzoek naar de vraag of sprake is van kwade trouw. Naar mijn mening zal het verwijzingshof daarbij dus beide onderdelen van het begrip voorwaardelijk opzet moeten onderzoeken. Ten slotte zij opgemerkt dat de bewijslast voor de wetenschap van de aanmerkelijke kans en de bewuste aanvaarding daarvan bij de inspecteur ligt.

4.13 Oenema heeft op voormeld arrest geannoteerd in FED 2011/95:

2.

De 'kwade trouw' uit art. 16 lid 1 AWR moet worden uitgelegd als het opzettelijk onthouden van juiste inlichtingen of opzettelijk verstrekken van onjuiste inlichtingen aan de inspecteur (Hoge Raad 11 juni 1997, nr. 32 299, BNB 1997/384). Ook met voorwaardelijk opzet kan kwade trouw worden ingevuld: het willens en wetens blootstellen aan de aanmerkelijk kans dat onjuiste c.q. onvolledige inlichtingen worden verstrekt (Hoge Raad 14 juni 2000, nr. 35 263, BNB 2000/299). Het (boos) opzet dient aldus te zijn gericht op de verstrekte informatie én de onjuistheid c.q. onvolledigheid daarvan. Dit dient tot gevolg te hebben dat te weinig belasting wordt geheven (Hoge Raad 11 juni 1997, nr. 32 236, BNB 1997/383). Grove schuld of onachtzaamheid is aldus onvoldoende voor het aannemen van kwade trouw.

3.

Opzet, waaronder ook voorwaardelijk opzet, impliceert dat belanghebbende zich van de onjuiste c.q. onvolledige inlichtingen een te lage aanslag ten gevolge hebbend bewust dient te zijn (vgl. Hoge Raad 13 juli 2001, nr. 36 079, BNB 2001/325). Recent bevestigde de Hoge Raad dit oordeel in zijn arrest van 3 december 2010, nr. 09/04514, BNB 2011/59:

"3.4.1.

(...) De omstandigheid dat een belastingplichtige had moeten weten dat zijn aangifte onjuist of onvolledig is, brengt niet mee dat hem de voor opzet vereiste bewustheid met betrekking tot die onjuistheid of onvolledigheid kan worden verweten."

Deze overweging wordt door de Hoge Raad in het onderhavige arrest herhaald. Als een belastingplichtige had moeten weten dat hij onjuiste of onvolledige inlichtingen heeft verstrekt, is sprake van schuld. En juist dat valt buiten het bereik van de kwade trouw.

4.