Hof Arnhem-Leeuwarden, 07-10-2014, nr. 13/00086, nr. 13/00087, nr. 13/00088, nr. 13/00089

ECLI:NL:GHARL:2014:7736

- Instantie

Hof Arnhem-Leeuwarden

- Datum

07-10-2014

- Zaaknummer

13/00086

13/00087

13/00088

13/00089

- Vakgebied(en)

Onbekend (V)

Belastingrecht algemeen (V)

- Brondocumenten en formele relaties

ECLI:NL:GHARL:2014:7736, Uitspraak, Hof Arnhem-Leeuwarden, 07‑10‑2014; (Hoger beroep)

Eerste aanleg: ECLI:NL:RBBRE:2010:BM1852, Bekrachtiging/bevestiging

Cassatie: ECLI:NL:HR:2015:1116

- Vindplaatsen

V-N Vandaag 2014/2099

V-N 2015/2.1.1

NTFR 2014/3002

Uitspraak 07‑10‑2014

Inhoudsindicatie

Vennootschapsbelasting. Verwijzingsprocedure HR 21 december 2012, nr. 11/04564, ECLI:NL:HR:2012:BY6916. Betalingen voor licentievergoedingen. Aftrekbaar? Is inspecteur bevoegd na te vorderen?

Partij(en)

GERECHTSHOF ARNHEM

Afdeling belastingrecht

Locatie Arnhem

nummers 13/00086, 13/00087, 13/00088 en 13/00089

uitspraakdatum: 7 oktober 2014

Uitspraak van de vierde meervoudige belastingkamer

op het hoger beroep van

[X] B.V. te [Z] (hierna: belanghebbende)

tegen de uitspraken van de rechtbank Breda van 24 maart 2010, nummers AWB 09/2639, 09/2640, 09/2641 en 09/2642

in het geding tussen belanghebbende en

de inspecteur van de Belastingdienst/Kantoor Roermond (hierna: de Inspecteur).

1. Ontstaan en loop van het geding

1.1

Aan belanghebbende zijn over de jaren 2002 tot en met 2005 navorderingsaanslagen in de vennootschapsbelasting opgelegd. Daarbij is tevens bij beschikking heffingsrente in rekening gebracht.

1.2

Op de bezwaarschriften van belanghebbende heeft de Inspecteur bij in één geschrift vervatte uitspraken op bezwaar de navorderingsaanslagen en naar het Hof begrijpt, de beschikkingen heffingsrente gehandhaafd.

1.3

Belanghebbende is tegen die uitspraken in beroep gekomen bij de rechtbank Breda (hierna: de Rechtbank). De Rechtbank heeft de beroepen bij uitspraken van 24 maart 2010 ongegrond verklaard.

1.4

Belanghebbende heeft tegen de uitspraken van de Rechtbank hoger beroep ingesteld bij het gerechtshof te ’s-Hertogenbosch.

1.5

Het gerechtshof te ’s-Hertogenbosch heeft bij uitspraak van 9 september 2011 de uitspraak van de Rechtbank vernietigd, de bij de Rechtbank ingestelde beroepen gegrond verklaard, en vervolgens de uitspraken van de Inspecteur en de onderwerpelijke navorderingsaanslagen vernietigd.

1.6

De Staatssecretaris van Financiën heeft tegen de uitspraak van genoemd hof beroep in cassatie ingesteld.

1.7

De Hoge Raad heeft bij arrest van 21 december 2012, nr. 11/04564, ECLI:NL:HR:2012:BY6916, BNB 2013/76 (hierna: het verwijzingsarrest) de uitspraak van het gerechtshof te ’s-Hertogenbosch vernietigd en het geding verwezen naar het gerechtshof te Arnhem (hierna: het Hof) ter verdere behandeling en beslissing van de zaak met inachtneming van het verwijzingsarrest.

1.8

Zowel belanghebbende als de Inspecteur heeft een conclusie na verwijzing ingediend. Tevens hebben partijen over en weer daarna nog stukken en aanvullende conclusies overgelegd.

1.9

Tot de stukken van het geding behoren de van de Hoge Raad ontvangen dossiers – waartoe ook de dossiers van het gerechtshof te ’s-Hertogenbosch en de rechtbank Breda behoren – die op deze zaken betrekking hebben.

1.10

Het eerste onderzoek ter zitting heeft plaatsgevonden op 13 februari 2014 te Arnhem. Daarbij zijn verschenen en gehoord mr. [A] namens belanghebbende, alsmede mr. [B] namens de Inspecteur, bijgestaan door [C]. Het tweede onderzoek ter zitting heeft plaatsgevonden op 8 juli 2014 te Arnhem. Daarbij zijn dezelfde personen als bij de eerste zitting verschenen.

1.11

Van het verhandelde ter zitting zijn processen-verbaal opgemaakt. Het proces-verbaal van de eerste zitting is partijen op 18 maart 2014 door de griffier van het Hof toegestuurd. Het proces-verbaal van de tweede zitting is aan deze uitspraak gehecht.

2. De vaststaande feiten

Organisatiestructuur

2.1

Belanghebbende is op 26 november 1975 opgericht onder de naam [D] BV door de heer [E] (hierna: [E]). Hij hield 24/25e deel van de aandelen in deze BV, zijn echtgenote 1/25e deel. Op 13 december 1978 zijn de aandelen verkocht aan [EE] BV (hierna: [EE]), gevestigd te [L] in België.

2.2

[EE] is in 1978 opgericht door [F] NV (hierna: [F]) gevestigd te [M].

2.3

Uit het aandeelhoudersregister van [F] blijkt dat 100% van de aandelen in [F] op verschillende momenten van eigenaar zijn gewisseld. Voor zover van belang betrof dit de volgende aandeelhouders:

van 24 juni 2001 tot en met 8 december 2003: [G] te [N];

van 8 december 2003 tot en met 19 september 2005: [H] S.A. te [O], Zwitserland;

van 19 september 2005 tot en met in ieder geval 31 december 2005: [I] te [P].

Uit de akten van aandelenoverdracht van bovenstaande aandelen blijkt dat deze worden overgedragen zonder een vermelding van de koopprijs van de aandelen.

2.4

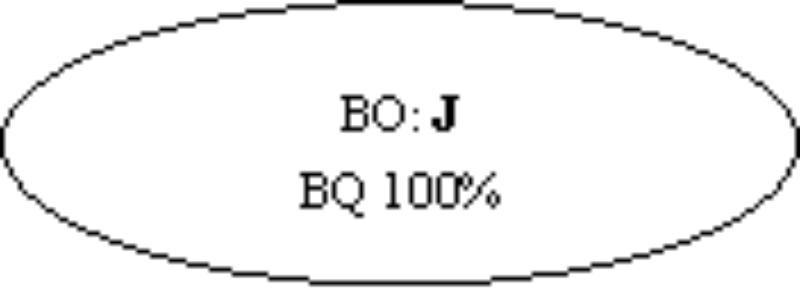

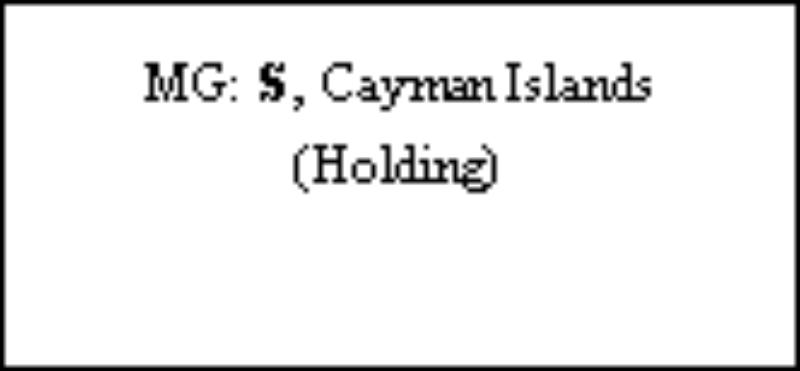

Tot het dossier behoort een ongedateerd structuurschema. Dit structuurschema ziet er, voor zover van belang, als volgt uit:

Organigramm

Űber-/Unterordnung

Beteiligung der wirt. Berechtigten

BO: Wirtschaftlich Berechtiger

BQ: Beteiligungsquote

MG: Muttergesellschaft

TG: Tochtergesellschaft

EN: Enkelin

BQ 100%

BQ:100%

BQ 100%

2.5

Tot het dossier behoort een “Deed of retirement and appointment of trustees” van 8 december 2003 – waarbij [S] (hierna: [S]) als “the Settlement” wordt omschreven – tussen [J] (“The Appointer”) en [G] (“The Retiring Trustee”) en [H] SA (“The New Trustee”). Uit het bij deze “Deed” behorende “Schedule” blijkt dat “The Settlement” dateert van 12 december 1985 en dat “The Appointer” één der partijen was. Voor zover van belang luidt de “Deed” als volgt:

“WHEREAS:

Under and by virtue of the Settlement creating the [S] (…) the Appointer is the person in whom is vested during his life the power of removing trustees of the Settlement and of appointing any other person or persons (other than himself) to be trustee of the Settlement in the place of a trustee so removed.

The Appointer is desirous of removing the Retiring Trustee from the trusteeship (…)

It is intended that the property subject to the trusts of the Settlement shall forthwith be transferred into the name or under the control of the New Trustee.

NOW THIS DEED WITNESSETH as follows:

1. The Appointer in exercise of the powers in that behalf given to him by the Settlement and of all other powers him enabling hereby removes the Retiring Trustee as trustee of the Settlement and appoints the New Trustee to be the sole trustee of the Settlement in its place.”

2.6

Tot het dossier behoort voorts een namens [S] ondertekend stuk, genaamd “Declaration”. Voor zover van belang luidt deze als volgt:

“We, the undersigned [I], in the capacity as Trustee of the [S] with domicile in Cayman Islands herewith confirm:

• that the ultimate beneficial owner of the Trust is Mr. [J], born on 26 September 1943, (…)

• that the origin of funds is to attribute to the business activities of the ultimate beneficial owner (…)

[T], 20 December 2005

[S]

Represented by its undersigned Trustee [I]

[handtekening]

Dr.iur. [V] Dr, iur. [W]

2.7

De oprichter van belanghebbende, [E], heeft jegens de Inspecteur op 5 november 2010 als volgt schriftelijk verklaard:

“Ik bemoeide mij nimmer met de receptuur, dat deed de heer [J] zelf. Correspondentie met [R] liep altijd via de heer [J]. (…) dit is een voortvloeisel van een verzoek van de heer [J] aan mij om de suggestie te wekken dat er contacten zijn geweest over receptuur. De heer [J] moet mij die tekst dus precies zo aangereikt hebben. Ik werkte aan dit spel mee, zoals ik eerder al uitlegde en om de reden die ik eerder al meedeelde.”

Voorts heeft [E] als getuige tegenover ambtenaren van de FIOD op 2 en 3 april 2013 onder andere als volgt verklaard:

“Voor Mr. [Y] was ik een keer op een beurs in de RAI. Ik heb daar toen [J] ontmoet. Hij vertegenwoordigde het Duitse bedrijf [AA]. (…) Het Duitse moederbedrijf [AA] was van de heer [BB] uit Duitsland. Hij vertelde me dat hij iemand zocht die zijn Nederlandse bedrijf [AA] Nederland BV wilde gaan leiden. (…) Op enig moment is de heer [BB] van zijn paard gevallen en overleden. [J] werd toen mede-eigenaar. (…) Ik heb na mijn sollicitatie enkele gesprekken gehad met [J] en hij heeft me aangenomen voor het kantoor in [CC]. (…) [J] liet een nieuwe fabriek bouwen in [DD] of zoiets in Duitsland. Hij wilde daar ook de producten gaan produceren die [FF] produceerde. [J] had daarvoor zelf de kennis. (…) [AA] Nederland BV ging toen geruisloos over in [GG] Nederland BV (…) Hij vroeg me toen ook of ik [GG] wilde voortzetten en daarnaast of ik nog een vennootschap wilde oprichten waar ik ook directeur van zou worden. Dat tweede bedrijf was [D] BV of [X] BV. (…) Dat heb ik toen gedaan. [J] heeft alle papierwerk geregeld en de financiële middelen. (…) Ik werd aandeelhouder van beide vennootschappen en tevens directeur van beide vennootschappen. Op papier althans, want [J] had het voor het zeggen. Het was immers zijn geld. Ik werkte in opdracht van hem. Ik was wel de bdrijfsleider, zo zag het personeel mij ook, maar in de praktijk nam [J] de beslissingen. (…) Na de oprichting van [X] werd er een brief geschreven naar [P] dat er recepturen moesten komen. Toen er geproduceerd werd werden de recepturen gebruikt van [R] AG. [X] moest daarvoor 40 cent per liter geproduceerd product betalen. Dit ging ten koste van de winst van [X] BV. Dat was zo vanaf het begin. Dit gebeurde allemaal op een locatie in [HH] en later in [Z]. (…) Ik ben ook een keer met [J] naar [P] geweest. (…) Ik had wel door dat er iets “dubbel” gebeurde, het was een slinkse toestand. Ik bedoel daarmee dat we, ik bedoel [X], vaak in geldnood zaten, maar dat ik toch grote bedragen moest betalen aan [R] AG, voor licenties, die [J] volgens mij zelf maakte. Ik heb [J] daarover wel eens bevraagd. (…) Ik heb hem gevraagd of hij bezig was met belastingontduiking of fraude. Hij ontkende dat niet en zei me dat ik op een later tijdstip mee zou delen uit de grote pot met geld. (…) Achteraf heeft [J] mij verteld dat het bedrijf waar die 40 cent per liter naar toe ging, [R] AG in [P], van hem was. Dat was volgens zijn zeggen een brievenbusmaatschappij. [J] had het wel allemaal goed geregeld. Op kantoor had enkele IBM-computers laten plaatsen. Hiermee produceerde hij ook de overzichten die naar [R] AG gingen.”

“Later heeft [J] me gezegd dat dat bedrijf van hem was. Dat is [R] AG. (…) Verder kreeg ik tijdens mijn werk regelmatig signalen dat [J] het geld van [X] wegsluisde naar [P] met als doel om zelf over dit geld te kunnen beschikken. (…) In de loop van de tijd kwam ik erachter dat [J] een spelletje speelde. Ik kwam erachter dat de brieven van [R] AG aan [X] door [J] werden opgemaakt. Hij formuleerde de vragen van [X] aan [R] AG en beantwoordde ze zelf namens [R] AG. (…) (Verbalisanten: wat weet u van de licentieovereenkomst die tussen [X] BV en [R] AG is opgemaakt?) Ik herken deze overeenkomst. Dat is de vastlegging van de afspraken die [X] en [R] AG hebben gemaakt. Daarbij zijn alle recepten gevoegd van de producten die [X] toen produceerde. Dat zijn dezelfde recepten die werden gebruikt bij [AA] Duitsland. [J] heeft deze recepturen meegebracht van [AA] Duitsland en opnieuw gebruikt bij [X] BV. (…) Deze overeenkomst was de basis voor [J] om zijn systeem te complementeren. Hiermee bedoel ik het creëren van licentievergoedingen door [X] BV aan [R] AG om zichzelf te verrijken. Ik merk op dat [J] in dit verband zowel [D] was als [R] AG. Dat geldt eigenlijk voor alles wat we bespreken over [R] AG. (…) Deze brief gaat over de licentieovereenkomst. Deze brief hoort bij het spel van [J]. De inhoud is nep. (…) Er moesten bewijzen komen in de administratie van [X] dat [R] AG een bedrijf was waarmee je kon bellen, een bedrijf dat zich beklaagde als er rekeningen niet betaald werden en dat na toezegging dat er betaling zou volgen, ook weer blijk gaf ook een bedrijf te zijn dat actief achter recepturen stond en daarvoor de benodigde informatie gaf aan [X] BV. In werkelijkheid was dit allemaal alleen maar [J]. (…) (Verbalisanten: weet u of [J], naast [R] AG, nog meer buitenlandse vennootschappen had?) Volgens mij had hij een bedrijf op de Bahama’s. Als hij weer eens dreigde met ontslag riep hij ook wel eens: “als ik de mensen van mijn trust op de Bahama’s zeg om een brief te sturen naar [F] NV of [EE] BV dan ben je binnen drie maanden ontslagen.” Of in iets in woorden van gelijke strekking. Ik weet niet helemaal zeker dat het de Bahama’s waren trouwens. Het kan ook een ander eiland zijn geweest in het Caribische gebied.”

2.8

Naar aanleiding van het in 2.4 vermelde structuurschema heeft de Inspecteur bij factormaatschappij [U] NV een derdenonderzoek uitgevoerd. Hierbij heeft hij stukken van de acceptatieafdeling van deze vennootschap verkregen. Voor zover van belang luiden deze als volgt:

“Kredietnemer [X] BV (…)

• Gang van zaken bij cliënt laat te wensen over. (…)

• Financiële positie van onze cliënt is ondoorzichtig door talloze intercompany verhoudingen met groepsmaatschappijen. Aansprakelijk vermogen kan als volgt berekend worden: EV -/- 5 + LA [EE] 460m + LA [R] AG 227m -/- vorderingen op gelieerde ondernemingen 1.175m = -/- 493m. (…)

• Ergo een ondoorzichtig geheel, waarbij sedert jaar en dag de jaarrekening ook nog eens opgesteld wordt door dga de heer [J].(…)

Datum: 10.10.03”

“Kredietnemer [X] BV (…)

Organogram zie voorstel. Ondoorzichtig geheel door talloze intercompanyverhoudingen. (…) Verder kan men vraagtekens plaatsen bij de getrouwheid van de cijfers daar de directeur de cijfers zelf opstelt. (…) Door de bedachte constructie met licentierechten maakt het bedrijf nauwelijks winst. De licentierechten moeten betaald worden aan [R] AG gevestigd te [P] welke ook eigendom is van (een van de leden ?) de directie van [EE], maar geen formeel deel uitmaakt van de groep. Op deze manier worden de winsten kunstmatig laag gehouden en zorgt men via een omweg voor een afvloeiing van de gelden. RM geeft aan dat relatie begint in te zien dat de constructie ook zijn nadelen kent, omdat men keer op keer tegen het feit aan loopt dat de gepresenteerde cijfers van de [EE] groep niet erg positief zijn. Het is op die manier lastig om financiers te overtuigen. Dat is een mening die wij zeker delen. Nu heeft men een manier bedacht om de constructie terug te draaien. Een afkoopsom van de licentierechten ad 1080m (reële verkoopprijs ivm fiscus) welke in 3 jaar betaald zal moeten worden. (…) Het risicodragend vermogen voor ’03 kunnen we als volgt berekenen: EV [X] -/- 34m + achtergestelde lening [EE] 460m + achtergestelde lening [R] 227m -/- intercompany vorderingen 1.147m = -/- 494m. (…)

Datum 28-06-2004”

“Kredietrevisie (…)

Datum: 9 juni ‘04

Betreft: [X] BV (…)

Organogram

Trust maatschappijen op Bahama’s

Holding maatschappij op Antillen

Verkoopmaatschappijen

Productiemaatschappij

Licentiehouder, formeel geen verband met overige bedrijven gevestigd in [P]

(…)

[R]. AG bezit de royalties van de producten. Er is geen directe verbinding met de Trust. (…) De hele constructie is zo opgezet dat er maximaal geprofiteerd kan worden van de laagste fiscale regelingen in de verschillende Landen.”

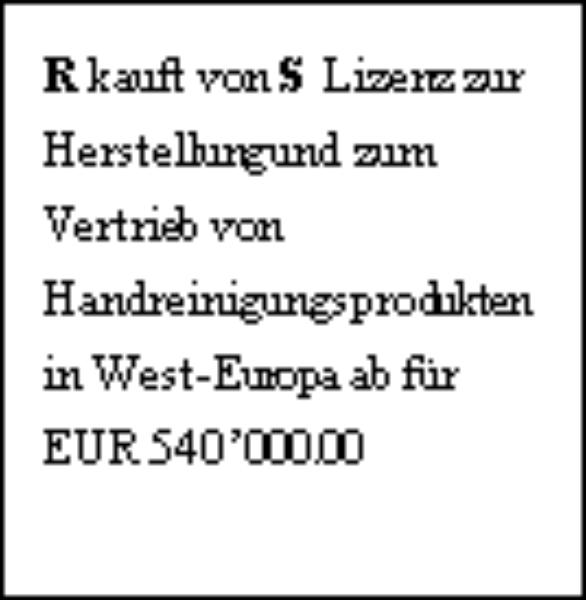

Licentie-overeenkomst

2.9

Belanghebbende heeft op 19 december 1975 en per 1 januari 1989 licentie-overeenkomsten gesloten met [R] AG (hierna: [R]), gevestigd te [T] in [P]. De laatste licentie-overeenkomst, waarbij [R] als licentiegever en belanghebbende als licentienemer worden omschreven, houdt voor zover van belang, het volgende in:

“Die Lizensgeberin ist Alleinverfügungsberechtigte über diverse Rezepturen zur Herstellung chemischer Produkte. In Anhang “A” zu diesem Vertrag befinden sich die detaillierten Rezepturen aller per 31. Dezember 1988 noch hergestellten Produkte. (…)

Die Lizensgeberin verfügt über ein umfangreiches Know-How hinsichtlich der in Ziff. 1 dieses Vertrages genannten Vertragsprodukte. (…)

Die Vergabe von Unterlizenzen durch die Lizensnehmerin ist ausnahmlos unzulässig; desgleichen die Uebertragung der Lizenzen.(…)

Die Lizenznehmerin zahlt der Lizenzgeberin Lizenzgebühren von Hfl. 0.40 pro verkauften Liter Fertigware.”

2.10

Per 1 juni 1998 heeft belanghebbende een licentieovereenkomst gesloten met [Q] NV. Hierbij wordt onder andere de receptuur van het belangrijkste product, de “Handreiniger 220”, door belanghebbende in licentie aan [Q] NV gegeven. Deze overeenkomst vermeldt voor zover van belang:

“[X] B.V. is de eigenaar van welbepaalde technologie, vertrouwelijke know-how, octrooien en andere intellectuele eigendomsrechten op het gebied van recepturen voor de productie van chemische reinigingsartikelen en –systemen voor de industrie, evenals voor de verkoop aan eindverbruikers.

[Q] N.V. wenst gebruik te maken van hogervermelde eigendomsrechten.(…)

[X] BV.V is bereid in dat kader deze rechten in licentie te geven aan [Q] N.V. (…)”

2.11

Belanghebbende en [R] hebben de in 2.9 vermelde licentieovereenkomst van 1 januari 1989 met ingang van 1 januari 2004 beëindigd. In een hiertoe gesloten “Vertrag” is overeengekomen dat de eigendom van de receptuur etc. door [R] op 1 januari 2007 aan belanghebbende zal worden overgedragen. In verband met de beëindiging van de licentieovereenkomst en de overdracht van de eigendom van de receptuur etc. is overeengekomen dat belanghebbende aan [R] een bedrag van € 1.080.000 dient te betalen, te voldoen in drie jaarlijkse termijnen. In november 2004 zijn belanghebbende en [R] nader overeengekomen dat het bedrag in vier jaarlijkse termijnen van € 270.000 wordt betaald.

2.12

In de jaren 2002 en 2003 heeft belanghebbende uit hoofde van de in 2.9 bedoelde licentieovereenkomst licentiebetalingen aan [R] verricht. In verband hiermee heeft belanghebbende de volgende bedragen ten laste van haar winst gebracht:

2002: € 285.687

2003: € 311.904

In de jaren 2004 en 2005 heeft belanghebbende in verband met de in 2.11 bedoelde beëindiging en overdracht van de receptuur de volgende bedragen ten laste van haar winst gebracht:

2004: € 270.000

2005: € 270.000.

2.13

Naar aanleiding van een in 2007 en 2008 bij belanghebbende ingesteld boekenonderzoek heeft de Inspecteur de in 2.12 vermelde bedragen gecorrigeerd omdat hij deze niet aftrekbaar acht. In verband daarmee zijn de onderhavige navorderingsaanslagen opgelegd.

2.14

Belanghebbende heeft tegen deze navorderingsaanslagen zonder succes bij de Inspecteur bezwaar aangetekend. Vervolgens is belanghebbende tegen de uitspraken op bezwaar bij de Rechtbank tevergeefs in beroep gekomen. Het bij het gerechtshof te ’s-Hertogenbosch tegen die uitspraken ingestelde hoger beroep is door dat gerechtshof gegrond verklaard. Naar het oordeel van het gerechtshof ontbreekt het voor een navordering benodigde nieuwe feit en is door de Inspecteur niet aannemelijk gemaakt dat belanghebbende ter zake van de aftrek van de licentiebetalingen te kwader trouw was zodat ook dit navordering verhindert. Tegen deze oordelen heeft de Staatssecretaris van Financiën bij de Hoge Raad beroep in cassatie ingesteld.

2.15

In het verwijzingsarrest oordeelde de Hoge Raad over het cassatieberoep als volgt:

“3.3.2. Voor zover het middel zich richt tegen ’s Hofs oordeel dat de Inspecteur niet beschikte over een navordering rechtvaardigend nieuw feit, slaagt het. De inspecteur mag bij het vaststellen van een aanslag in de vennootschapsbelasting uitgaan van de juistheid van de gegevens die een belastingplichtige in zijn aangifte heeft vermeld, maar dit neemt niet weg dat de inspecteur, indien hij, na met een normale zorgvuldigheid kennis te hebben genomen van de inhoud van de aangifte, aan de juistheid van enig daarin opgenomen gegeven in redelijkheid behoort te twijfelen, is gehouden daarnaar onderzoek te doen (zie onder meer HR 13 november 2009, nr. 08/04594, LJN BK3080, BNB 2010/25, en HR 12 maart 2010, nr. 08/04868, LJN BL7165, BNB 2010/155). Het oordeel van het Hof dat de Inspecteur niet dan wel onvoldoende gebruik heeft gemaakt van het in hoofdstuk VIII, afdeling 2 ter beschikking staande instrumentarium ter vergaring van gegevens en inlichtingen moet aldus worden verstaan dat de Inspecteur reeds voorafgaande aan het opleggen van de primitieve aanslagen voor de jaren 2002 tot en met 2005 een nader onderzoek naar de door belanghebbende voorgestelde feiten had moeten verrichten. Daaruit kan echter pas de conclusie worden getrokken dat de grondslag voor navordering ontbreekt wanneer de navorderingsaanslagen worden gebaseerd op feiten die redelijkerwijs bij een dergelijk onderzoek aan het licht zouden zijn gekomen. Het Hof heeft niet vastgesteld of dit met betrekking tot de door de Inspecteur aangevoerde nieuwe feiten, zoals de hiervoor in 3.1.4 en 3.1.5 weergegeven verklaringen van [E], het geval is en aldus is de uitspraak van het Hof niet voldoende met redenen omkleed.

3.3.3.

Het middel slaagt ook voor zover het is gericht tegen het oordeel van het Hof dat de Inspecteur niet aannemelijk heeft gemaakt dat belanghebbende ter zake van de aftrek van de licentiebetalingen te kwader trouw was. Voor het antwoord op de vraag of belanghebbende te kwader trouw is geweest in de zin van artikel 16, lid 1, tweede volzin, van de AWR is van belang vast te stellen dat zij de Inspecteur bij het doen van de belastingaangiften opzettelijk onjuiste inlichtingen heeft verstrekt dan wel opzettelijk de juiste inlichtingen heeft onthouden. Vooropgesteld wordt dat het Hof in het midden heeft gelaten of belanghebbende aannemelijk heeft gemaakt dat de in de aangiften vermelde bedragen werkelijk ter zake van een met [R] gesloten licentieovereenkomst zijn betaald en dat deze uitgaven een zakelijk karakter hebben. Wanneer veronderstellenderwijs ervan wordt uitgegaan dat belanghebbende de licentiebetalingen ten onrechte als aftrekpost bij de bepaling van de winst in aanmerking heeft genomen op de gronden die de Inspecteur heeft aangevoerd, is `s Hofs oordeel dat belanghebbende niet te kwader trouw is geweest, omdat “orkestratie en listigheid waarmee het opzetten en uitvoering geven aan de constructie gepaard zijn gegaan” en “kunstmatige constructie die leidt tot erosie van de Nederlandse belastinggrondslag” niet aannemelijk zijn gemaakt, zonder nadere motivering die ontbreekt, niet begrijpelijk. In dit kader wordt in het bijzonder gewezen op de hiervoor in 3.1.4 en 3.1.5 weergegeven verklaringen van [E]. Het middel slaagt derhalve ook in zoverre.

3.3.4.

Aangezien ’s Hofs oordeel dat belanghebbende ter zake van de aftrek van de licentiebetalingen niet te kwader trouw was, niet in stand kan blijven, slaagt het middel ook voor zover het is gericht tegen het oordeel van het Hof omtrent het bij belanghebbende gewekte en te honoreren vertrouwen. Een beroep op gewekt vertrouwen kan niet met vrucht worden gedaan door een belastingplichtige die de inspecteur omtrent de desbetreffende kwestie onjuiste inlichtingen heeft verstrekt dan wel hem de juiste inlichtingen heeft onthouden (Vgl. HR 26 september 1979, nr. 19 250, BNB 1979/311).

3.4.

Gelet op hetgeen hiervoor in 3.3.2 tot en met 3.3.4 is overwogen, kan `s Hofs uitspraak niet in stand blijven. Het middel behoeft voor het overige geen behandeling. Verwijzing moet volgen.”

Naar dit Hof is vervolgens het geding verwezen ter verdere behandeling en beslissing van de zaak met inachtneming van het arrest.

2.16

Beide partijen hebben naar aanleiding van het verwijzingsarrest een conclusie aan het Hof overgelegd, gevolgd door conclusies van re- en dupliek.

Inlichtingenverzoek

2.17

Partijen zijn vervolgens door het Hof voor de zitting van 13 februari 2014 uitgenodigd. Het Hof heeft het onderzoek ter zitting geschorst en heeft bepaald dat het vooronderzoek zal worden hervat. Daarbij is de Inspecteur in de gelegenheid gesteld de volgende inlichtingen aan het Hof te verstrekken:

- -

de volledige aangiften Vpb van belanghebbende over de jaren 2002, 2003, 2004 en 2005, inclusief bijlagen zoals ingediend door belanghebbende;

- -

het jaar waarop het structuuroverzicht, opgenomen in bijlage twee bij het nadere stuk van de Inspecteur van 30 mei 2013, betrekking heeft;

- -

overzichten van de structuur van het concern waar belanghebbende deel van uit maakt in de jaren 2002, 2003, 2004 en 2005, inclusief eventuele onderliggende stukken waar deze structuuroverzichten op gebaseerd zijn;

- -

overzicht van de structuur van het concern waar belanghebbende deel van uit maakt in het jaar 1989 (op het moment van de totstandkoming van de tweede licentieovereenkomst); en

- -

de begeleidende e-mail van 28 juni 2006 die behoort bij bijlage 18 van het verweerschrift in eerste aanleg.

Belanghebbende is daarbij verzocht om bijlage één bij de in 2.10 bedoelde licentieovereenkomst tussen belanghebbende en [Q] NV aan het Hof te overleggen.

2.18

Zowel de Inspecteur als belanghebbende hebben de door het Hof gevraagde inlichtingen verstrekt. De Inspecteur heeft dit gedaan met zijn aan het Hof gerichte brief van 24 maart 2014. Deze brief met bijlagen heeft de volgende inhoud:

Hoofdstuk 1: de ingediende aangiften vennootschapsbelasting van belanghebbende.

Hoofdstuk 2: organigrammen 1988 – 2005

Hoofdstuk 3: reconstructie communicatie trustkantoren

Hoofdstuk 4: belanghebbendes presentatie inzake UBO-schap

Hoofdstuk 5: UBO – schap van [R]

Hoofdstuk 6: bewijslast

Hoofdstuk 7: dreumex (inzake waarde van de receptuur)

Hoofdstuk 8: document “Plan zur Forcierung und Ausbau des Geschäfts von [X] & [GG]”

Nadien heeft de Inspecteur in zijn aan het Hof gerichte brief van 17 juni 2014 nadere informatie verstrekt. Hiertoe behoren onder meer de in 2.8 vermelde stukken.

3. Het geschil, de standpunten en conclusies van partijen

3.1

In geschil is of de in 2.12 vermelde betalingen van de winst aftrekbaar zijn en of de onderwerpelijke navorderingsaanslagen terecht zijn opgelegd. Voorts is in geschil of de Inspecteur bij belanghebbende het in rechte te honoreren vertrouwen heeft gewekt dat deze betalingen aftrekbaar zijn.

3.2

Belanghebbende is van mening dat de betalingen van de winst aftrekbaar zijn en dat navordering niet mogelijk is omdat geen sprake is van een zogenoemd nieuw feit, noch van kwade trouw van belanghebbende. Voor het geval het voor een navordering benodigde nieuwe feit aanwezig wordt geacht vindt belanghebbende dat de Inspecteur bij haar het vertrouwen heeft gewekt dat de betalingen aftrekbaar zijn. De Inspecteur is de tegenovergestelde mening toegedaan.

3.4

Beide partijen hebben voor hun standpunt aangevoerd wat is vermeld in de van hen afkomstige stukken. Daaraan hebben zij ter zittingen toegevoegd hetgeen is vermeld in het reeds aan partijen toegezonden proces-verbaal als in het aan deze uitspraak gehechte proces-verbaal.

3.5

Belanghebbende concludeert tot vernietiging van de uitspraak van de Rechtbank, van de uitspraken op bezwaar, van de onderhavige navorderingsaanslagen en naar het Hof begrijpt van de daarmee samenhangende heffingsrentebeschikkingen.

3.6

De Inspecteur concludeert tot bevestiging van de uitspraak van de Rechtbank.

4. Beoordeling van het geschil

Vooraf

4.1

Het Hof heeft het onderzoek ter zitting van 13 februari 2014 geschorst en bepaald dat het

vooronderzoek zal worden hervat. De Inspecteur en belanghebbende zijn daarbij in de gelegenheid gesteld de in 2.17 vermelde inlichtingen te verstrekken. De Inspecteur heeft op 24 maart 2014 inlichtingen verschaft. Belanghebbende heeft daarop op 24 april 2014 een reactie gegeven. Samengevat stelt belanghebbende dat de door de Inspecteur verstrekte informatie tardief is verstrekt en op onderdelen onvolledig is. Daarna, op 17 juni 2014, heeft de Inspecteur aanvullende informatie verstrekt waarvan belanghebbende van oordeel is dat ook deze stukken tardief zijn overgelegd.

Overigens stelt het Hof vast dat belanghebbende haar stelling in de brief van 24 april 2014 dat de Inspecteur bij het overleggen van de door hem gereconstrueerde aangiftebiljetten vennootschapsbelasting 2002 en 2003 valsheid in geschrifte zou hebben gepleegd ter zitting bij het Hof heeft ingetrokken.

4.2

Het Hof is van oordeel dat de door de Inspecteur op 24 maart 2014 verstrekte informatie,

is gegeven binnen het bestek van het inlichtingenverzoek door het Hof, mede omdat het onderliggende stukken van de door de Inspecteur voorgestane structuur betreft. Desondanks heeft het Hof de door de Inspecteur in hoofdstuk 3.2 aangehaalde citaten uit correspondentie met diverse trustkantoren niet tot de stukken van het geding gerekend omdat de Inspecteur de onderliggende stukken niet heeft overgelegd en belanghebbende heeft gesteld hierdoor te zijn benadeeld. Dat de Inspecteur in dit stadium van de (verwijzings)procedure er voor heeft gekozen, uit efficiency-overwegingen, de volledige correspondentie niet te overleggen dient voor zijn rekening te komen. Het aanbod van de Inspecteur gedaan ter zitting van het Hof op 8 juli 2014 om de volledige correspondentie alsnog over te mogen leggen wordt echter verworpen. Bij de beoordeling van het al dan niet honoreren van voormeld bewijsaanbod dient een belangenafweging plaats te vinden. Hierbij acht het Hof van belang dat het hier een tweede zitting na verwijzing betreft waarbij de Inspecteur naar aanleiding van vragen van het Hof reeds eerder de gelegenheid heeft gehad om de volledige correspondentie te overleggen en daarvoor uitdrukkelijk niet heeft gekozen. Nu belanghebbende er belang bij heeft om geen nader uitstel van de behandeling van het onderzoek ter zitting te willen, wordt voormeld bewijsaanbod van de Inspecteur, vanwege het algemene belang van een doelmatige procesgang, afgewezen (HR 15 juni 2012, nr. 11/03308, ECLI:NL:HR:2012:BW8344, BNB 2012/240).

4.3

Het Hof verwerpt belanghebbendes grief dat aan de getuigenverklaringen van [E], zoals door de Inspecteur overgelegd als bijlagen 16 en 17 bij zijn aan het Hof gerichte brief van 24 maart 2014, geen waarde kan worden toegekend omdat deze niet door [E] danwel door de verbalisanten is ondertekend. Nadien namelijk, met zijn aan het Hof gerichte brief van 17 juni 2014, heeft de Inspecteur alsnog de ondertekende processen-verbaal van de getuigenverklaringen van [E] overgelegd.

4.4

Overigens is niet in geschil dat belanghebbende op de overige door de Inspecteur verstrekte informatie van 24 maart 2014 voldoende heeft kunnen reageren. De conclusie is derhalve dat deze informatie tot de stukken van het geding gerekend worden.

4.5

Belanghebbende stelt vervolgens dat delen van de door de Inspecteur overgelegde

stukken bij zijn brief van 17 juni 2014 als tardief moeten worden aangemerkt omdat de Inspecteur dat eerder in de procedure had dienen te doen. Belanghebbende acht dit namelijk een onbehoorlijke proceshouding waardoor belanghebbende in haar belangen wordt geschaad. Het Hof verwerpt dit standpunt van belanghebbende. De door de Inspecteur overgelegde stukken vinden namelijk hun oorsprong in het verzoek om inlichtingen door het Hof, mede omdat deze de door de Inspecteur voorgestane structuur onderbouwen. Onder die omstandigheid kan niet worden gezegd dat deze stukken, als zijnde tardief moeten worden aangemerkt. Ook ten aanzien van deze brief met bijlagen is niet in geschil dat belanghebbende hierop voldoende heeft kunnen reageren.

Navordering

4.6

Indien enig feit grond oplevert voor het vermoeden dat een aanslag tot een te laag bedrag is vastgesteld, kan de inspecteur de te weinig geheven belasting navorderen. Een feit, dat de inspecteur bekend was of redelijkerwijs bekend had kunnen zijn, kan geen grond voor navordering opleveren, behoudens in de gevallen waarin de belastingplichtige ter zake van dit feit te kwader trouw is (artikel 16, eerste lid, van de Algemene wet inzake rijksbelastingen; hierna: AWR).

4.7

De Inspecteur heeft gesteld dat navordering gerechtvaardigd is omdat er zowel sprake is van een “nieuw feit”, namelijk het betalen van licentievergoedingen aan een met belanghebbende gelieerde buitenlandse vennootschap zonder dat daar een wezenlijke tegenprestatie tegenover stond, als van een kwade trouw bij belanghebbende ter zake van dat feit. Het Hof zal eerst bezien of de Inspecteur aannemelijk heeft gemaakt dat belanghebbende ter zake van de aftrek van de licentiebetalingen te kwader trouw is geweest (artikel 16, eerste lid, tweede volzin AWR). Voor dat oordeel is van belang om eerst vast te stellen of belanghebbende de licentiebetalingen terecht als van de winst aftrekbare kosten heeft aangemerkt.

4.8

De Inspecteur heeft in dat kader gesteld dat [J] in de onderwerpelijke periode de uiteindelijk gerechtigde is in zowel belanghebbende als in [R]. Hij omschrijft hem als de Ultimate Benificial Owner, oftewel UBO. Het Hof zal zich hierna ook van deze afkorting bedienen. Tevens stelt de Inspecteur dat de licentiebetalingen niet aftrekbaar zijn omdat voor de licentiebetalingen door [R] geen tegenprestatie is geleverd.

4.9

Met betrekking tot de vraag of [J] de UBO was van zowel belanghebbende als [R] acht het Hof het navolgende (4.10 tot en met 4.13) van belang.

4.10

Ter zitting van het Hof op 13 februari 2014 heeft belanghebbende, na dit eerder steeds ontkend te hebben, erkend dat [J] in de in geschil zijnde jaren de UBO in belanghebbende is. Dit blijkt overigens ook uit de in 2.6 opgenomen “Declaration” van de trustee van [S], de [I], waarin deze verklaart dat [J] de UBO is in [S], hetgeen door belanghebbende ter zitting van 13 februari 2014 is erkend.

4.11

Uit de verklaringen die [E] jegens de ambtenaren van de FIOD heeft afgelegd, en welke verklaringen het Hof geloofwaardig acht, is op te maken dat [J] de UBO is in [R]. [E] omschrijft namelijk in detail hoe [J] de correspondentie tussen belanghebbende en [R] orkestreerde en dat [J] heeft verteld dat [R] van hem was. Vaststaat dat [E] in 1987 bij belanghebbende is vertrokken en dat zijn verklaringen dus op de periode voor zijn vertrek zien.

4.12

Uit de in 2.8 opgenomen stukken is op te maken dat in de jaren 2003 en 2004 de factormaatschappij er van uit ging dat [J] tevens de UBO in [R] was. Bij het bepalen van het risicodragend vermogen is namelijk een schuld aan [R] in aanmerking genomen en er is opgemerkt dat [R] eigendom was van de bestuurder, of één van de bestuurders, van [EE]. Ter zitting van het Hof op 8 juli 2014 hebben partijen, na een online raadpleging van het Handelsregister, geconcludeerd dat [J], de enige bestuurder van [EE] was in de voor dit geschil relevante periode. De opmerkingen van de kredietbeoordelaars dat [R] formeel geen deel uitmaakt van de groep bevestigen naar het oordeel van het Hof dat [J] in de ogen van de factormaatschappij desondanks de UBO in [R] was omdat zij refereren aan de fiscale constructie waarbij de winsten kunstmatig laag werden gehouden en via een omweg voor afvloeiing van de gelden werd gezorgd.

4.13

Het in 2.4 opgenomen structuurschema is in het kader van een strafrechtelijk onderzoek bij diverse Antilliaanse trustdirecties van [F] verkregen en vervolgens met toestemming van de officier van justitie aan de Inspecteur overgelegd. Uit dit structuurschema, dat overigens in afwijking van de gangbare Engelse taal overwegend in Duitse bewoordingen is geschreven, blijkt dat [J], die de Duitse nationaliteit bezit, zowel in belanghebbende als in [R] de UBO is. Onduidelijk is op welke periode het structuurschema betrekking heeft. Op grond van de aanduidingen in euro’s acht het Hof het aannemelijk dat deze structuur in ieder geval van na 1 januari 2002 dateert omdat dit de eerste invoeringsdatum van de euro is. De bevindingen van de factormaatschappij maken aannemelijk dat het in 2.4 opgenomen “organigramm” ook in 2003 en 2004 in overeenstemming met de werkelijkheid was. Uit de in 2.6 opgenomen “Declaration” blijkt dat op 20 december 2005 de UBO van de [S] [J] is. Hieruit leidt het Hof af dat de in 2.4 vermelde structuur ook in 2005 nog juist was omdat het in 2.4 opgenomen structuurschema [J] als de UBO in [S] aanduidt.

4.14

Gelet op hetgeen in 4.10 tot en met 4.13 is overwogen acht het Hof het aannemelijk dat, zoals de Inspecteur heeft gesteld, [J] in ieder geval in de jaren 2002 tot en met 2005 de UBO in zowel belanghebbende als [R] was. Weliswaar zien de verklaringen van [E] op een periode ver voor de onderhavige relevante periode echter het Hof acht het in het licht van de bevindingen van de factormaatschappij in 2003 en 2004 aannemelijk dat de door [E] beschreven orkestratie van de correspondentie tussen belanghebbende en [R] alsmede zijn verklaring dat [J] de eigenaar van [R] was, in de jaren 2002 tot en met 2005 nog steeds juist waren. De conclusie is derhalve dat er tussen belanghebbende en [R] een gelieerdheid bestond via [J].

4.15

De Inspecteur heeft gemotiveerd gesteld dat naast het UBO-schap van [J] in belanghebbende en [R], de licentiebetalingen door belanghebbende aan [R] onzakelijk zijn omdat voor die betalingen door [R] geen tegenprestaties zijn geleverd en dat dit is ingegeven door de wensen van [J], in zijn hoedanigheid van UBO in beide vennootschappen.

4.16

Indien vaststaat dat een belastingplichtig lichaam een betaling heeft gedaan zonder dat blijkt van enige tegenprestatie, kan – aldus de Hoge Raad in zijn arrest van 21 september 1994, nr. 29 356, ECLI:NL:HR:1994:AA2964, BNB 1995/16 – deze uitgave slechts dan tot de kosten van de door de belastingplichtige gedreven onderneming worden gerekend, indien deze aannemelijk maakt dat de uitgave ten behoeve van die onderneming is gedaan.

4.17

Nu de Inspecteur gemotiveerd heeft gesteld dat voor de licentiebetalingen tegenprestaties ontbreken is het aan belanghebbende om het tegendeel aannemelijk te maken. Het Hof acht belanghebbende op grond van de navolgende overwegingen niet in de op haar rustende bewijslast geslaagd.

4.18

Tussen partijen is niet in geschil dat de gelicentieerde goederen in de licentie-overeenkomst tussen belanghebbende en [R] en in de licentie-overeenkomst tussen belanghebbende en [Q] NV voor een belangrijk deel – namelijk mede omvattend het deel dat samenhangt met de voor de omzet zeer belangrijke, zogenoemde, “Handreiniger 220” – dezelfde zijn. Alhoewel uit de licentie-overeenkomst met [R] blijkt dat belanghebbende geen sub-licenties mag afgeven, geeft zij desondanks aan [Q] NV het recht om ten aanzien van dezelfde goederen als die waarop de licentie-overeenkomst met [R] ziet, de licentie te exploiteren. Uit de tekst van de licentie-overeenkomst met [Q] NV blijkt zelfs dat belanghebbende de “eigenaar” is van deze goederen (in de overeenkomst omschreven als welbepaalde technologie, vertrouwelijke know-how, octrooien en andere intellectuele eigendomsrechten op het gebied van recepturen voor de productie van chemische reinigingsartikelen en –systemen voor de industrie, evenals voor de verkoop aan eindverbruikers). In het licht van belanghebbendes pogingen te verhullen dat [R] en belanghebbende via [J] aan elkaar gelieerd zijn en de verklaringen van [E] dat [R] slechts een brievenbusmaatschappij was en dat [J] correspondentie tussen belanghebbende en [R] vervaardigde die de indruk moest wekken dat [R], in strijd met de werkelijkheid, een actief bedrijf was, alsmede de informatie afkomstig van de factormaatschappij – inhoudende dat er sprake is van een fiscale constructie waarbij de winsten kunstmatig laag worden gehouden – acht het Hof het aannemelijk dat de licentie-overeenkomst met [R] in strijd met de werkelijkheid is opgemaakt. Het Hof acht het op grond van het voorgaande aannemelijk dat belanghebbende, zoals zij in haar licentie-overeenkomst met [Q] NV ook heeft vermeld, zelf de eigenaar van voornoemde goederen was en is gebleven en dat de licentiebetalingen aan [R], die op het gebruik van diezelfde goederen betrekking hadden, dan ook zonder tegenprestaties van [R] zijn gedaan.

4.19

Nu belanghebbende ook anderszins niet aannemelijk heeft gemaakt dat de licentiebetalingen ten behoeve van haar onderneming zijn gedaan, komt het Hof tot het oordeel dat de licentiebetalingen geen zakelijke uitgaven zijn die als kosten ten laste van de belastbare winsten van belanghebbende kunnen worden gebracht.

4.20

De vraag die vervolgens beantwoord dient te worden is of – gelet op voorgaande oordelen van het Hof – de onderhavige navorderingsaanslagen vennootschapsbelasting in overeenstemming met het bepaalde van artikel 16, eerste lid, tweede volzin, van de AWR (kwade trouw) zijn opgelegd. De bewijslast hiervoor rust, na de gemotiveerde weerspreking door belanghebbende, op de Inspecteur.

4.21

Zoals de Hoge Raad in het verwijzingsarrest overweegt is voor het antwoord op de vraag of belanghebbende te kwader trouw is geweest in de zin van artikel 16, lid 1, tweede volzin, van de AWR van belang vast te stellen dat zij de Inspecteur bij het doen van de onderhavige aangiften opzettelijk onjuiste inlichtingen heeft verstrekt dan wel opzettelijk de juiste inlichtingen heeft onthouden.

4.22

Belanghebbende heeft, zoals het Hof hiervoor heeft overwogen, in eerste instantie steeds ontkend dat [J] UBO was in belanghebbende. Pas nadat de Inspecteur steeds meer bewijs voor het tegendeel aandroeg heeft zij deze stelling – pas ter eerste zitting bij het Hof op 13 februari 2014 – verlaten. Belanghebbende blijft echter ontkennen dat [J] in de onderhavige navorderingsperiode ook de UBO was in [R]. Zulks ten onrechte, zoals blijkt uit voorgaande oordelen van het Hof. Door desondanks in de aangiften vennootschapsbelasting op te nemen dat die gelieerd niet bestond heeft zij willens en wetens bij die aangiften onjuiste inlichtingen verstrekt. Dit kan overigens alleen vastgesteld worden ten aanzien van de aangiften vennootschapsbelasting voor de jaren 2002 en 2003 waarin de vraag 1 l “hebben er transacties plaatsgevonden met aandeelhouders-natuurlijke personen of met (buitenlandse) (klein)dochters en overige verbonden lichamen of zijn er overeenkomsten afgesloten met aandeelhouders-natuurlijke personen?” door belanghebbende ten onrechte met “nee” is beantwoord.

4.23

Zoals hiervoor overwogen is het Hof tevens van oordeel dat de licentie-overeenkomst met [R] in strijd met de werkelijkheid is opgemaakt. Belanghebbende heeft door het desondanks in de onderwerpelijke aangiften opnemen van een aftrekpost te dier zake daarmee bewust bij die aangiften onjuiste inlichtingen verstrekt. De conclusie is derhalve dat de Inspecteur de navorderingsaanslagen in overeenstemming met het bepaalde in artikel 16, eerste lid, tweede volzin, van de AWR heeft opgelegd.

Vertrouwensbeginsel

4.24

Zoals in onderdeel 3.3.4 van het verwijzingsarrest is geoordeeld kan een beroep op in rechte te honoreren gewekt vertrouwen niet met vrucht worden gedaan indien een belastingplichtige een inspecteur omtrent de desbetreffende kwestie onjuiste inlichtingen heeft verstrekt dan wel hem de juiste inlichtingen heeft onthouden. Zoals hierboven is geoordeeld is zulks in deze procedure het geval zodat het beroep van belanghebbende op het vertrouwensbeginsel faalt.

Heffingsrente

4.25

Het hoger beroep wordt geacht mede betrekking te hebben op de heffingsrente. Belanghebbende heeft geen zelfstandige gronden tegen de in rekening gebrachte heffingsrente aangevoerd. Nu het Hof ook overigens niet is gebleken dat de bepalingen met betrekking tot de heffingsrente onjuist zijn toegepast, is het beroep in zoverre ongegrond.

slotsom

Op grond van het vorenstaande is het hoger beroep ongegrond.

5. Kosten

Het Hof acht geen termen aanwezig voor een veroordeling in de proceskosten.

6. Beslissing

Het Hof bevestigt de uitspraak van de Rechtbank.

Deze uitspraak is gedaan door mr. A.J. Kromhout, voorzitter, mr. M.G.J.M. van Kempen en mr. E.C.C.M. Kemmeren, in tegenwoordigheid van mr. N.G.U. Bezemer als griffier.

De beslissing is op 7 oktober 2014 in het openbaar uitgesproken.

De griffier, De voorzitter,

(N.G.U. Bezemer) (A.J. Kromhout)

Afschriften zijn aangetekend per post verzonden op: 8 oktober 2014

Tegen deze uitspraak kunnen beide partijen binnen zes weken na de verzenddatum beroep in cassatie instellen bij:

de Hoge Raad der Nederlanden (belastingkamer)

Postbus 20303,

2500 EH Den Haag.

Daarbij moet het volgende in acht worden genomen:

1. bij het beroepschrift wordt een afschrift van deze uitspraak overgelegd;

2 - het beroepschrift moet ondertekend zijn en ten minste het volgende vermelden:

a. de naam en het adres van de indiener;

b. de dagtekening;

c. een omschrijving van de uitspraak waartegen het beroep in cassatie is gericht;

d. de gronden van het beroep in cassatie.

Voor het instellen van beroep in cassatie is griffierecht verschuldigd. Na het instellen van beroep in cassatie ontvangt de indiener een nota griffierecht van de griffier van de Hoge Raad.

In het cassatieberoepschrift kan de Hoge Raad verzocht worden om de wederpartij te veroordelen in de proceskosten.