Einde inhoudsopgave

Verordening (EU) nr. 575/2013 betreffende prudentiële vereisten voor kredietinstellingen en tot wijziging van Verordening (EU) nr. 648/2012

Artikel 153 Risicogewogen posten voor blootstellingen met betrekking tot centrale overheden en centrale banken, blootstellingen met betrekking tot regionale en lokale overheden en publiekrechtelijke lichamen, blootstellingen met betrekking tot instellingen en blootstellingen met betrekking tot ondernemingen

Geldend

Geldend vanaf 09-07-2024

- Redactionele toelichting

Wordt toegepast vanaf 01-01-2025. De wijziging van lid 9 wordt toegepast vanaf 09-07-2024.

- Bronpublicatie:

31-05-2024, PbEU L 2024, 2024/1623 (uitgifte: 19-06-2024, regelingnummer: 2024/1623)

- Inwerkingtreding

09-07-2024

- Bronpublicatie inwerkingtreding:

31-05-2024, PbEU L 2024, 2024/1623 (uitgifte: 19-06-2024, regelingnummer: 2024/1623)

- Vakgebied(en)

Financieel recht / Bank- en effectenrecht

Financieel recht / Financieel toezicht (juridisch)

1.

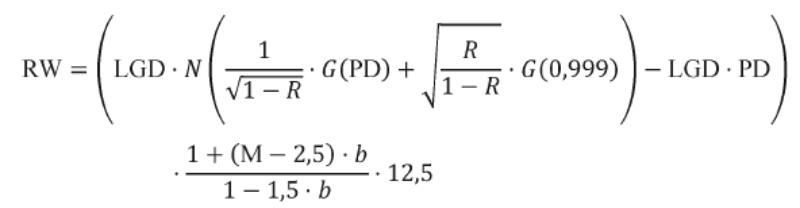

Met inachtneming van de toepassing van de in de leden 2 en 4 bepaalde specifieke behandelingen worden de risicogewogen posten voor blootstellingen met betrekking tot centrale overheden en centrale banken, blootstellingen met betrekking tot regionale en lokale overheden en publiekrechtelijke lichamen, blootstellingen met betrekking tot instellingen en blootstellingen met betrekking tot ondernemingen berekend volgens de onderstaande formules:

Risk − weighted exposure amount = RW · exposure value

waarbij het risicogewicht RW gedefinieerd is als

- i)

als PD = 0, wordt RW opgevat als: 0;

- ii)

als PD = 1, d.w.z. voor blootstellingen ten aanzien waarvan zich een wanbetaling heeft voorgedaan:

- —

indien instellingen de in artikel 161, lid 1, beschreven LGD-waarden hanteren, wordt RW opgevat als 0;

- —

indien instellingen eigen LGD-ramingen gebruiken, wordt RW opgevat als: RW = max {0;12,5 (LGD − ELBE)};

waarbij de beste raming van het verwachte verlies (Expected Loss Best Estimate, hierna ‘ELBE’ genoemd) wordt opgevat als de beste raming van de instelling van het verwachte verlies voor de blootstelling ten aanzien waarvan zich een wanbetaling heeft voorgedaan overeenkomstig artikel 181, lid 1, punt h);

- iii)

als 0 < PD < 1, dan:

waarbij:

N

= de cumulatieve verdelingsfunctie van een standaardnormale willekeurige variabele, d.w.z. N(x) is gelijk aan de kans dat een normale willekeurige variabele met een gemiddelde van 0 en een variantie van 1, kleiner is dan of gelijk is aan x;

G

= de inverse cumulatieve verdelingsfunctie van een standaardnormale willekeurige variabele, d.w.z. indien x = G(z), heeft x een zodanige waarde dat N(x) = z;

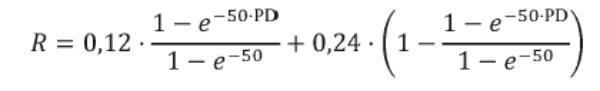

R

= staat voor de correlatiecoëfficiënt, die gedefinieerd is als volgt:

b

= de looptijdaanpassingsfactor, die gedefinieerd is als volgt:

b = 0,11852 − 0,05478 · lnPD2;

M

= de looptijd, uitgedrukt in jaar en bepaald overeenkomstig artikel 162.

2.

Voor blootstellingen met betrekking tot grote gereglementeerde entiteiten uit de financiële sector en niet-gereglementeerde entiteiten uit de financiële sector, wordt bij het berekenen van de risicogewichten van die blootstellingen de correlatiecoëfficiënt R van lid 1, punt iii), of lid 4, al naargelang, vermenigvuldigd met 1,25.

3.

Vervallen.

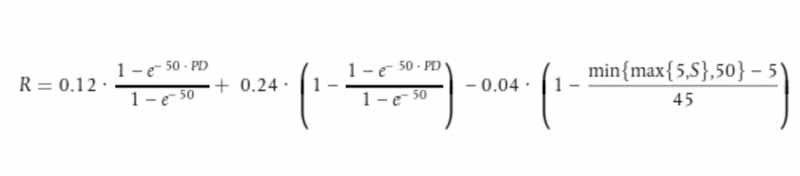

4.

Voor blootstellingen met betrekking tot ondernemingen waarbij de totale jaaromzet van de geconsolideerde groep waarvan het bedrijf deel uitmaakt, minder is dan 50 miljoen EUR, kunnen de instellingen gebruik maken van de onderstaande correlatieformule in lid 1, onder iii), om de risicogewichten van blootstellingen met betrekking tot ondernemingen te berekenen. In deze formule staat S voor de totale jaaromzet in miljoen EUR, waarbij 5 miljoen EUR ≤ S ≤ 50 miljoen EUR. Een opgegeven omzet van minder dan 5 miljoen EUR wordt behandeld als een omzet van 5 miljoen EUR. Voor gekochte kortlopende vorderingen is de totale jaaromzet het gewogen gemiddelde van de individuele blootstellingen die tot de pool behoren.

De instellingen vervangen de totale jaaromzet door de totale activa van de geconsolideerde groep wanneer de totale jaaromzet geen relevante indicator is van de omvang van het bedrijf en de totale activa een meer relevante indicator vormen dan de totale jaaromzet.

5.

Aan blootstellingen uit hoofde van gespecialiseerde kredietverlening waarvoor een instelling geen PD's kan ramen of de PD-ramingen van de instelling niet voldoen aan de vereisten van afdeling 6, kent zij aan die blootstellingen risicogewichten toe conform tabel 1:

Resterende looptijd | categorie 1 | categorie 2 | categorie 3 | categorie 4 | categorie 5 |

|---|---|---|---|---|---|

Minder dan 2,5 jaar | 50 % | 70 % | 115 % | 250 % | 0 % |

Ten minste 2,5 jaar | 70 % | 90 % | 115 % | 250 % | 0 % |

Bij de toekenning van risicogewichten aan blootstellingen uit hoofde van gespecialiseerde kredietverlening houden de instellingen rekening met de volgende factoren: financiële draagkracht, politieke en juridische omgeving, kenmerken van de transactie en/of activa, draagkracht van de sponsor en de ontwikkelaar, met inbegrip van enigerlei inkomstenstroom uit hoofde van een publiek-privaat partnerschap of garantiepakket.

6.

De instellingen moeten ten aanzien van hun gekochte kortlopende vorderingen op ondernemingen voldoen aan de vereisten van artikel 184. Voor gekochte kortlopende vorderingen op ondernemingen welke tevens aan de in artikel 154, lid 5, gestelde voorwaarden voldoen en waarvoor het voor een instelling te belastend zou zijn om de in afdeling 6 vervatte normen voor risicokwantificering van blootstellingen met betrekking tot ondernemingen toe te passen, kan gebruik worden gemaakt van de eveneens in afdeling 6 vervatte normen voor de risicokwantificering van blootstellingen met betrekking tot particulieren en kleine partijen.

7.

Bij gekochte kortlopende vorderingen op ondernemingen kunnen restitueerbare kortingen op de aankoopprijs, zekerheden of gedeeltelijke garanties die protectie voor het eerste verlies bij verliezen bij wanbetaling, verwateringsverliezen of beide bieden, worden behandeld als een eersteverliesprotectie door de koper van de kortlopende vorderingen of door de begunstigde van de zekerheid of van de gedeeltelijke garantie overeenkomstig hoofdstuk 5, afdeling 3, onderafdelingen 2 en 3. De verkoper die de restitueerbare korting op de aankoopprijs aanbiedt en de verschaffer van een zekerheid of een gedeeltelijke garantie behandelt deze als een blootstelling aan een eersteverliespositie overeenkomstig hoofdstuk 5, afdeling 3, onderafdelingen 2 en 3.

8.

Indien een instelling voor een reeks blootstellingen kredietprotectie biedt onder voorwaarde dat de n-de wanbetaling op de blootstellingen aanleiding geeft tot betaling en dat die kredietgebeurtenis de beëindiging van het contract met zich meebrengt, worden de risicogewichten van alle blootstellingen in de basket, op n-1 blootstellingen na, geaggregeerd, waarbij de som van de verwachte verliespost vermenigvuldigd met 12,5 en de risicogewogen post voor blootstellingen niet hoger mag zijn dan het nominale bedrag van de door het kredietderivaat geboden protectie vermenigvuldigd met 12,5. De n-1 posities die bij de aggregatie buiten beschouwing worden gelaten, worden op de volgende wijze geselecteerd: het betreft elke blootstelling waarvoor de risicogewogen post lager is dan de risicogewogen post voor alle blootstellingen die in de aggregatie zijn opgenomen. Op blootstellingen in een basket waarvoor een instelling het risicogewicht niet met de IRB-benadering kan bepalen, wordt een risicogewicht van 1 250 % toegepast.

9.

De EBA ontwikkelt ontwerpen van technische reguleringsnormen tot nadere bepaling van de wijze waarop instellingen de in lid 5, tweede alinea, bedoelde factoren in aanmerking moeten nemen wanneer er risicogewichten aan blootstellingen met betrekking tot gespecialiseerde kredietverlening worden toegekend.

De EBA legt die ontwerpen van technische reguleringsnormen uiterlijk op 10 juli 2026 voor aan de Commissie.

Aan de Commissie wordt de bevoegdheid gedelegeerd om deze verordening aan te vullen door de in de eerste alinea van dit lid bedoelde technische reguleringsnormen vast te stellen overeenkomstig de artikelen 10 tot en met 14 van Verordening (EU) nr. 1093/2010.