HR, 15-04-2011, nr. 09/03075

ECLI:NL:HR:2011:BN6324, Cassatie: (Gedeeltelijke) vernietiging met verwijzen

- Instantie

Hoge Raad

- Datum

15-04-2011

- Zaaknummer

09/03075

- LJN

BN6324

- Vakgebied(en)

Belastingrecht algemeen (V)

- Brondocumenten en formele relaties

ECLI:NL:PHR:2011:BN6324, Conclusie, Hoge Raad (Parket), 15‑04‑2011

Arrest gerechtshof: ECLI:NL:GHAMS:2009:BJ1298

Arrest Hoge Raad: ECLI:NL:HR:2011:BN6324

ECLI:NL:HR:2011:BN6324, Uitspraak, Hoge Raad, 15‑04‑2011; (Cassatie)

In cassatie op: ECLI:NL:GHAMS:2009:BJ1298, (Gedeeltelijke) vernietiging met verwijzen

Conclusie: ECLI:NL:PHR:2011:BN6324

- Vindplaatsen

NJB 2011, 943

Belastingadvies 2011/10.1

BNB 2011/206 met annotatie van P.G.H. Albert

V-N 2011/23.24.5

V-N 2011/20.4.1

NJB 2011, 943

Belastingadvies 2011/10.1

BNB 2011/206 met annotatie van P.G.H. ALBERT

V-N 2011/23.24.5

V-N 2011/20.4.1

Conclusie 15‑04‑2011

Inhoudsindicatie

KB-Lux. Aanvaardbaarheid modelmatige berekening van inkomsten uit vermogen. Omkering van de bewijslast. Bewijslast beboetbaar feit: waarborgen EVRM. Boete passend en geboden?

Nr. 09/03075

Kamer B

IB/PVV 1990-2000

Procureur-Generaal bij de Hoge Raad der Nederlanden

MR. C.W.M. VAN BALLEGOOIJEN

ADVOCAAT-GENERAAL

Conclusie van 14 juli 2010 inzake:

De Staatssecretaris van Financiën

tegen

X

en vice versa

1. Feiten en loop van het geding

1.1 De Belgische Bijzondere belastinginspectie heeft bij brief van 27 oktober 2000 aan het Ministerie van Financiën fotokopieën van microfiches verstrekt (hierna: de fotokopieën). Deze brief vermeldt dat de microfiches gegevens bevatten in verband met rekeningen van inwoners van Nederland bij de Kredietbank Luxembourg (hierna: KB-Lux). De microfiches vermelden saldi op rekeningen bij deze bank per 31 januari 1994. Naar aanleiding van de bij deze brief verstrekte gegevens is door de FIOD-ECD en de Belastingdienst een onderzoek ingesteld, het zogenoemde Rekeningenproject. De ontwikkelingen binnen dit project zijn intern door middel van het Draaiboek Rekeningenproject en Nieuwsbrieven verspreid.

1.2 Op één van de fotokopieën komt de volgende regel voor:

001- 0000 00 0040 VUE X 138.19.

Hier staan volgens het Draaiboek Rekeningenproject de eerste 10 cijfers voor het rekeningnummer van de rekeninghouder. De 6 cijfers tussen de gedachtestrepen behoren toe aan één enkele rekeninghouder, dit is een uniek nummer. De code 040 staat voor de Nederlandse gulden, en het woord vue wil zeggen dat het een zichtrekening is. X is de naam van de rekeninghouder. Het laatste bedrag is het tegoed op de betreffende rekening, in dit geval dus f 138,19. Verder vermeldt de kopie van het microfiche "courants/vue". Hieruit volgt dat de bankrekening een rekening-courantrekening is.

1.3 Op basis van de in het Draaiboek Rekeningenproject opgenomen wijze van identificatie van de op de fotokopieën genoemde rekeninghouders is vastgesteld dat X (hierna: belanghebbende) als enige houder van de rekening met nummer 001 bij KB-Lux in aanmerking komt. Vervolgens heeft de Inspecteur belanghebbende bij brief van 12 maart 2002 verzocht gegevens en inlichtingen te verstrekken in verband met in het buitenland aangehouden bankrekeningen. Belanghebbende heeft in antwoord op deze brief meegedeeld dat hij geen bankrekening in het buitenland heeft, maar dat zijn vader wel een bankrekening in het buitenland heeft waarvan de tegoeden familiebezit zijn die door zijn vader worden beheerd en derhalve voor de Nederlandse belastingen niet van belang zijn.

1.4 De Inspecteur heeft belanghebbende bij brief van 25 november 2002 meegedeeld dat hij voornemens is navorderingsaanslagen op te leggen, aangezien belanghebbende de door hem herhaaldelijk gestelde vragen niet, niet juist of niet volledig heeft beantwoord. De Inspecteur heeft in deze brief vermeld dat hij, omdat belanghebbende aan hem geen informatie heeft verstrekt, zelf een schatting zal maken van de door belanghebbende verschuldigde belasting en hierbij zekerheidshalve een marge zal hanteren en de geschatte bedragen naar boven zal afronden. Belanghebbende heeft vervolgens in een brief gesteld dat de Inspecteur aannemelijk moet maken dat hij een bankrekening in het buitenland zou hebben. Nadat de Inspecteur dit aannemelijk heeft gemaakt, was hij bereid vragen van de Belastingdienst te beantwoorden. De Inspecteur heeft belanghebbende hierna (wederom) op de informatieverplichting van artikel 47 van de Algemene wet inzake rijksbelastingen (hierna: AWR) gewezen. Vervolgens heeft hij bij brief van 4 december 2002 kenbaar gemaakt navorderingsaanslagen op te leggen in de inkomstenbelasting en premie volksverzekeringen (hierna: IB/PVV) over het jaar 1990 en in de vermogensbelasting (hierna: VB) over het jaar 1991 en deze te verhogen met een boete van 100%. Deze aangekondigde navorderingsaanslagen met verhogingen zijn vastgesteld op 31 december 2002.

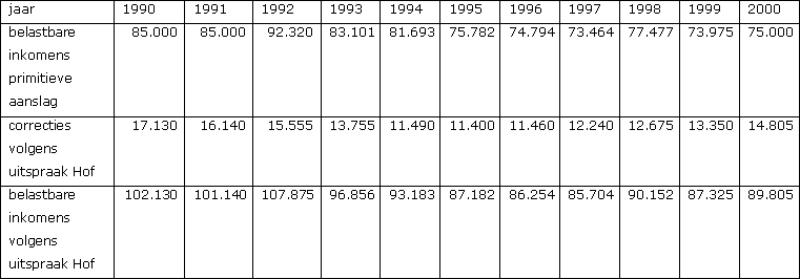

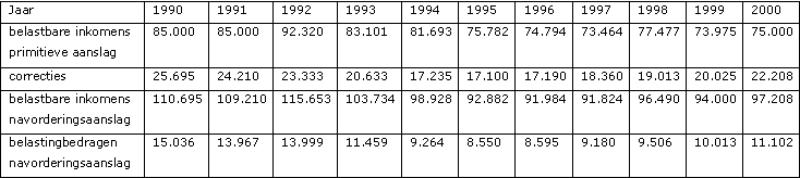

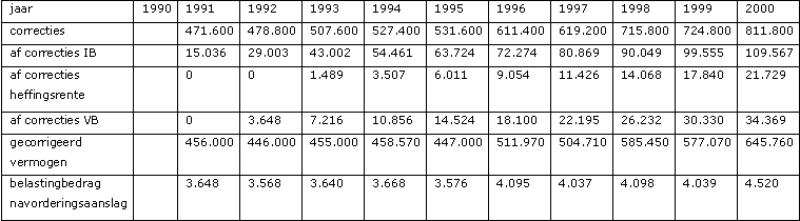

1.5 Bij brief van 25 april 2003 heeft de Inspecteur belanghebbende meegedeeld dat hij voornemens is navorderingsaanslagen IB/PVV op te leggen over de jaren 1991 tot en met 2000 en VB over de jaren 1992 tot en met 2000, deze te verhogen met boetes van 100%, en dat van de boetes ten aanzien van de IB/PVV tot en met 1997 en VB tot en met 1998 geen kwijtschelding zal worden verleend. Bij deze brief zijn overzichten gevoegd met de volgende gegevens (met 'correcties' zijn bedoeld de bedragen - in guldens - die de grondslag voor de navorderingsaanslagen vormden):

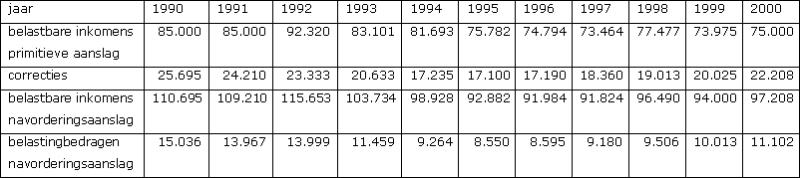

Inkomstenbelasting

Schema 1

Vermogensbelasting

Schema 2

Deze navorderingsaanslagen met verhogingen zijn opgelegd op 31 mei 2003.

1.6 Belanghebbende heeft bezwaar gemaakt tegen de in onderdeel 1.4 genoemde navorderingsaanslagen IB/PVV 1990 en VB 1991 alsmede tegen de besluiten geen kwijtschelding te verlenen van de daarin begrepen verhogingen en tegen de beschikkingen heffingsrente. Belanghebbende heeft tevens bezwaar gemaakt tegen de in onderdeel 1.5 genoemde navorderingsaanslagen IB/PVV over de jaren 1991 tot en met 2000 en VB over de jaren 1992 tot en met 2000 alsmede tegen de boetebeschikkingen en de beschikkingen heffingsrente. De Inspecteur heeft deze bezwaren ongegrond verklaard. Belanghebbende heeft tegen de uitspraken van de Inspecteur beroep ingesteld bij Gerechtshof Amsterdam (hierna: het Hof). Het Hof heeft de beroepen, voor zover deze betreffen de navorderingsaanslagen IB/PVV en de daarop betrekking hebbende kwijtscheldingsbesluiten ter zake van de in de navorderingsaanslagen begrepen verhogingen, de boetebeschikkingen en beschikkingen heffingsrente, bij uitspraak van 2 juli 2009(1) gegrond verklaard, de uitspraken op bezwaar die betrekking hebben op deze navorderingsaanslagen en beschikkingen vernietigd, de navorderingsaanslagen IB/PVV verminderd, de op deze navorderingsaanslagen betrekking hebbende beschikkingen heffingsrente vernietigd en de op de navorderingsaanslagen IB/PVV betrekking hebbende boetes en verhogingen verminderd tot op 64%. Zowel belanghebbende als de Staatssecretaris van Financiën (hierna: de Staatssecretaris) heeft tegen deze uitspraak beroep in cassatie ingesteld. Voorts heeft het Hof de Inspecteur opgedragen de vermogens voor de VB te berekenen met inachtneming van de door hem gegeven berekening. Aan de hand van deze berekening heeft het Hof op 26 november 2009, nrs. 04/03340 t/m 04/03349 uitspraak gedaan over de navorderingsaanslagen in de VB. Tegen deze uitspraak is eveneens door zowel de Staatssecretaris als belanghebbende beroep in cassatie ingesteld, deze zaak heeft het zaaknummer 09/05192. In deze zaak zal ik heden eveneens concluderen.

2. De schatting van de correcties door de Inspecteur

2.1 In het verweerschrift voor het Hof vermeldt de Inspecteur dat voor het bepalen van de hoogte van de correcties van belastingplichtigen die niet meewerkten aan het verstrekken van inlichtingen (weigeraars) of die zelfs ontkenden (ontkenners) een bankrekening in het buitenland te hebben, een aparte applicatie is geïmplementeerd, de zogenoemde applicatie correcties. In deze applicatie zijn gegevens verwerkt van meewerkers, dit zijn de belastingplichtigen die alle informatie omtrent hun rekening in het buitenland aan de Belastingdienst hebben verstrekt, en van inkeerders, dat zijn de belastingplichtigen die zich gemeld hebben bij hun inspecteur in verband met het aanhouden van buitenlandse tegoeden. In oktober 2002 waren in de applicatie de cijfers verwerkt van 434 ondernemers en 829 particulieren waarbij correcties in de IB/PVV waren toegepast. Voor de VB waren 338 particuliere posten en 264 ondernemersposten verwerkt. Uit deze gegevens, opgeslagen in de Database rekeningenproject, heeft de Inspecteur een aantal ervaringsgegevens gedistilleerd(2):

1. Bij een groot aantal rekeninghouders bestond de rekening ook al in de periode vóór 1994. Indien ik alleen de gevallen uitselecteer die de Belastingdienst op het spoor is gekomen door de renseignering (dus exclusief inkeerders) dan betreffen dit volgens de meest recente gegevens 2320 gevallen. Daarvan bezat in 2264 gevallen de rekeninghouder ook vóór 1 januari 1994 al de rekening, dat is 97,6 %. Dit is nog verder te preciseren naar de diverse jaren daarvoor:

1993: 95,7%

1992: 77.2%

1991: 58,3%

1990: 39.1 %

2. Het overgrote deel van de rekeninghouders bezit ook in de jaren na 1994 nog een buitenlandse rekening. In het volgende overzicht zijn de cijfers opgenomen welk percentage van de rekeninghouders in de jaren daarna ook nog over een rekening beschikte:

1995: 97.8 %

1996: 86%

1997: 81%

1998: 76%

1999: 73%

2000: 71%

3. Het saldo dat is vermeld op het microfiche hoeft niet het saldo te zijn dat in werkelijkheid in 1994 uitstond op naam van de belanghebbende bij de KBL. In een groot aantal gevallen is gebleken dat een laag saldo op het microfiche een hoge correctie met zich bracht. [...] Ik verwijs naar de bijlage D3, tabellen, resultaat 95%, waar de correcties van hoog naar laag zijn weergegeven met daarachter het saldo zoals dat op het microfiche is vermeld. Hieruit valt af te leiden dat een laag renseignementssaldo een zeer hoge correctie met zich mee kan brengen. Dit kan simpel worden verklaard. De gang van zaken bij de KBL is als volgt. De cliënt opent een rekening-courant - op het microfiche als "vue" aangeduid - rekening. Uiteraard wordt op deze rekening niet veel rendement behaald. Er wordt dan ook een onderliggende rekening geopend, bijvoorbeeld een deposito- (terme) of een effectenrekening. [...]

Uit de applicatie blijkt dan ook dat in een groot deel van de gevallen een tweede rekening is geopend. Het microfiche vermeldt alleen het saldo van de rekening-courant en het deposito. Voor wat betreft de gang van zaken bij de KBL wordt dit bevestigd in bijlage B17, een overeenkomst zoals deze door de KBL wordt gebruikt. Bovenaan is sprake van een contantenrekening en een rekening effectendepot. Ik wil in dit kader ook verwijzen naar bijlage B9, waar onder nummer 4 is vermeld dat de aard van de betrokken rekening van 5 types kan zijn. Dit impliceert dat als het ene type rekening is vermeld op het microfiche er ook een ander type rekening kan zijn. [...] Dit betekent dat het saldo dat vermeld staat op het microfiche geen indicatie geeft over de daadwerkelijke omvang van het vermogen of de genoten inkomsten.

4. [...]

5. Het gemiddeld saldo van de renseignementen van de meewerkers is f 93.000. Het gemiddeld saldo van de weigeraars en ontkenners is f 146.000. Deze cijfers betreffen zowel ondernemers en particulieren tezamen, aangezien de afzonderlijke cijfers niet veel verschilden.

6. Uitgaande van een grote hoeveelheid microfiches geldt voor die massa: hoe hoger het saldo van het microfiche is, hoe hoger de correctie is. Dit blijkt uit bijlage Dl en D2, de tabel relatie microfiche en correctie. Hierin zijn verwerkt de microfiches verdeeld in groepen afgezet tegen de totale en de gemiddelde correctie dat voor deze groep geldt.

7. De spreiding van de correcties over de jaren vertoont een dalende trend van 1990 tot en met 1995 en een stijgende trend van 1996 tot en met 2000. Zie hiervoor de bijlagen D7 en D8. de tabellen spreiding correcties IB en VB. In deze tabellen is de totale correctie van alle meewerkers over alle jaren genomen. Vervolgens is gekeken welk deel van de totale correctie procentueel in elk afzonderlijk jaar viel. Hierdoor kon het gemiddelde worden bepaald van alle meewerkers welk procentueel deel van de totale correctie in elk jaar viel. Deze verdeling is gemaakt voor ondernemers en particulieren afzonderlijk en voor vermogensbelasting en inkomstenbelasting. [...]

2.2 Naar aanleiding van deze gegevens heeft de Inspecteur een schatting gemaakt van de correcties op het aangegeven inkomen en vermogen. Bij het bepalen van de hoogte van de schatting is de Inspecteur uitgegaan van de applicatie correcties. Bij het opleggen van de navorderingsaanslagen heeft hij, uitgaande van de cijfers uit de applicatie, maar ook rekening houdend met waarschijnlijke aannames, zich op een vijftal uitgangspunten gebaseerd(3):

Ten eerste is het gemiddelde saldo van de microfiches bij weigeraars/ontkenners 1.5 maal hoger dan dat bij meewerkers. Zie hiervoor onder 4 database rekeningenproject (93.000:146.000). Dit lijkt mij ook logisch. Immers, hoe hoger het saldo, hoe hoger het belang en hoe meer men moet betalen als men meewerkt. Als je dus op basis van meewerkers corrigeert, moet je een correctie op de cijfers van meewerkers toepassen om tot een correctie bij weigeraars/ontkenners te komen. De groep weigeraars/ontkenners heeft namelijk hogere saldi, dus moet je ook de correctie hierop aanpassen. Aangezien gemiddeld het saldo bij weigeraars/ontkenners 1,5 maal hoger ligt is gekozen om de correctie ook 1,5 maal hoger te stellen.

Ten tweede is het saldo dat op het microfiche staat vaak niet representatief voor het werkelijke verzwegen

bedrag. Onder punt 2 bij database blijkt namelijk dat achter een klein renseignementsaldo een hoog daadwerkelijk fiscaal nadeel kan schuilen. Het individuele renseignementssaldo is daarom niet geschikt als uitgangspunt voor de in die individuele zaak toe te passen correctie. Dat heb ik ook niet als uitgangspunt genomen.

Ten derde dien ik een correctie te bepalen. Waarop kan ik deze correctie baseren? Het antwoord is dat ik een representatieve groep bezitters met een buitenlandse bankrekening heb, die ik daarvoor kan gebruiken, de meewerkers. Daarom ben ik uitgegaan van een gemiddelde correctie van de groep meewerkers die ik vermenigvuldig met 1,5 omdat het saldo op het microfiche gemiddeld 1,5 maal hoger is. Welke correctie moet ik dan vermenigvuldigen met 1,5? Moet ik mij baseren op de hoogste, het gemiddeld of de laagste correctie bij de meewerkers? Stel dat de belanghebbende het hoogste verzwegen vermogen heeft van alle weigeraars en ik leg een correctie op van de gemiddelde correctie bij meewerkers en vermenigvuldig deze met 1,5, dan zal deze correctie hoogstwaarschijnlijk te laag zijn. Heeft de belanghebbende namelijk het hoogste verzwegen vermogen, dan zal dit in de buurt moeten liggen van het hoogste bedrag dat meewerkers hebben verzwegen en bovendien moet dit nog vermenigvuldigd worden met 1,5. Uitgaande van de waarschijnlijkheid dat de hogere bedragen niet worden toegegeven (het saldo op het microfiche is tenslotte bij weigeraars 1,5 maal hoger), ben ik uitgegaan van een zodanige correctie dat 95% van alle correcties bij meewerkers kleiner zijn. Ik heb dus de 5% hoogste correcties bij meewerkers geëlimineerd omdat ik ervan uitgegaan ben dat ook bij meewerkers sprake is van uitschieters die de belanghebbende dan zouden benadelen. Ik verwijs naar bijlage D3 t/m D6 de tabellen betreffende de zogenaamde 95% norm voor IB en VB die zijn gemaakt voor ondernemers en particulieren afzonderlijk. [...]

Ten vierde dien ik de berekende totale correctie te verdelen over de jaren afzonderlijk. De totale correctie voor de jaren 1990-2000 voor de belanghebbende is bepaald via de formule 95% norm van de bepaalde groep waarin hij valt (ondernemers/particulieren) vermenigvuldigd met 1,5. Ik heb nu dus de totale correctie 1990-2000 voor IB en VB berekend. Ik heb deze totale correctie over de jaren verdeeld via de gemiddelden van de diverse jaren van de meewerkers, zie hierboven onder database en bijlage D7 en D8.

Ten vijfde heb ik verschil gemaakt tussen de microfiches met een saldo boven de f 500.000 en de microfiches met een saldo lager dan f 500.000. Uitgaande van een in beginsel onvolledig saldo per datum op het microfiche acht ik de kans groter dat ik over het werkelijke saldo beschik naarmate dit saldo hoger is. Voor de groep met een saldo onder de f 500.000 gold bovenstaande berekening. Voor de groep boven de f 500.000 is een methode gehanteerd, waarbij het vermogen van 31-01-1994 contant is gemaakt naar een vermogen per eind 1989. Er is berekend welk vermogen in 1993 aanwezig moest zijn, om rekeninghoudend met een bepaald rendement, tot het op 31-01-1994 op het fiche vermelde vermogen te komen. Vervolgens is berekend welk vermogen nodig was in 1992 om aan het berekende vermogen in 1993 te komen. Zo is teruggerekend naar 1989. (...)

2.3 Het Hof beschrijft in r.o. 5.4.3 van zijn uitspraak hoe de Inspecteur in zeven stappen de correcties op het aangegeven inkomen en het vermogen van belanghebbende, die als een particulier en tevens als een ontkenner wordt gekwalificeerd, heeft geschat:

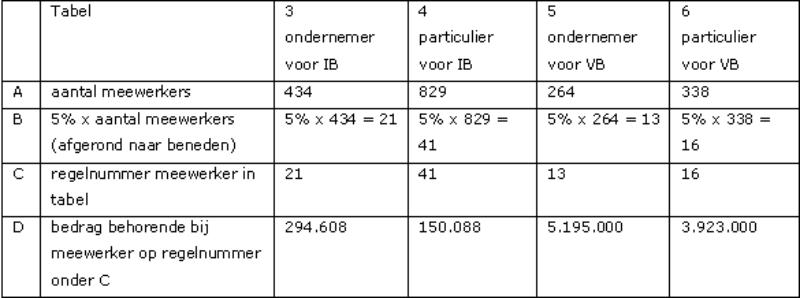

Stap 1. In de Applicatie zijn voor de IB en VB gegevens opgenomen van 829 particuliere meewerkers met een inkomstencorrectie en 338 particuliere meewerkers met een vermogenscorrectie. Bij de ondernemers/meewerkers waren die aantallen 434 respectievelijk 264.

Stap 2. Uitgerekend werd wat - per meewerker (particulier en ondernemer) - over de periode 1990 tot en met 2000 het totale bedrag aan correcties op het inkomen en het totale bedrag aan correcties op het vermogen (inclusief nevencorrecties - bijvoorbeeld verhoging van de buitengewone lastendrempel - en na verwerking van vrijstellingen en heffingsvrije bedragen) was. Tot die correcties werden ook gerekend correcties die met andere buitenlandse bankrekeningen verband hielden (verder de totale inkomens- en vermogenscorrecties).

Stap 3. De inkomensgegevens van particulieren werden in een tabel opgenomen, waarbij degene met de hoogste totale inkomenscorrectie regelnummer 1 kreeg, degene met de een na hoogste regelnummer 2, enzovoort. Voor de vermogensbelasting werd met betrekking tot de vermogenscorrectie hetzelfde gedaan. Dit resulteerde in tabel 4 voor de inkomstenbelasting en in tabel 6 voor de vermogensbelasting. Hetzelfde werd mutatis mutandis gedaan bij de ondernemers/meewerkers (tabellen 3 en 5).

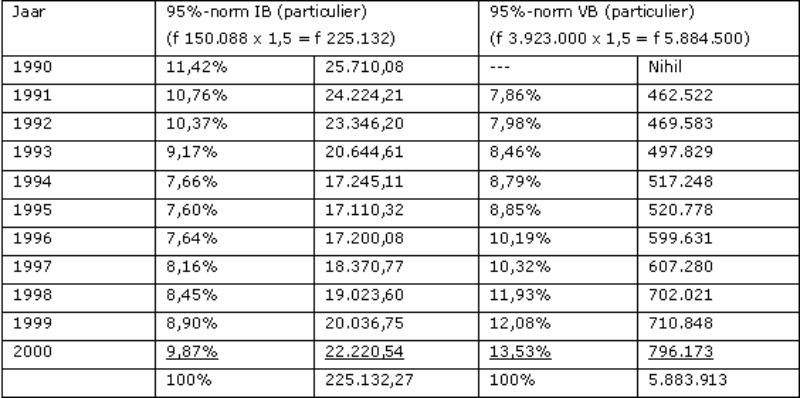

Stap 4. Voor de particuliere ontkenners werden de inkomenscorrecties vastgesteld op de (totale) inkomenscorrectie voor de particuliere meewerker met regelnummer 41 in tabel 4 (de zogenoemde 95%-IB-norm, zijnde ƒ 150.088).

De vermogenscorrecties werden bepaald op de (totale) vermogenscorrectie voor de particuliere meewerker met regelnummer 16 in tabel 6 (de zogenoemde 95%-VB-norm; zijnde f. 3.923.000).

De regelnummers 41 en 16 werden bepaald door het totale aantal meewerkers te vermenigvuldigen met 5% en af te ronden naar beneden (deze berekening strekt ertoe meewerkers met de 5% hoogste correcties te elimineren).

Voor de ondernemers/meewerkers werd mutatis mutandis hetzelfde gedaan.

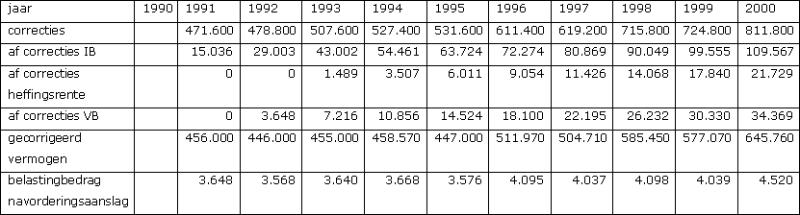

Schematisch leiden de bovenstaande stappen tot het volgende overzicht:

Schema 3

Stap 5. De hiervoor onder D vermelde bedragen werden vermenigvuldigd met 1,5.

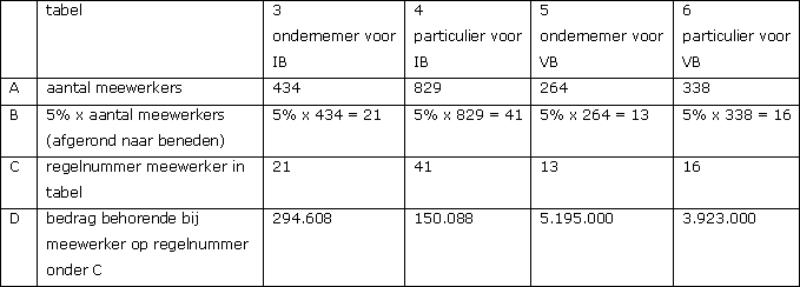

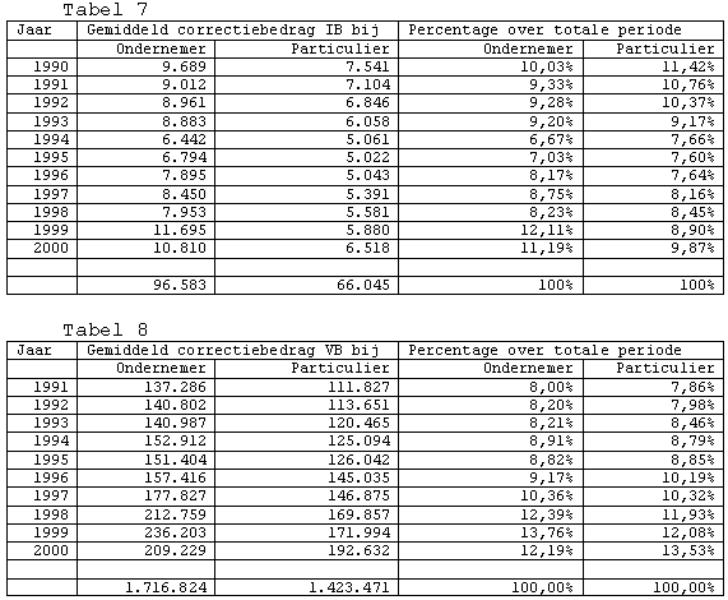

Stap 6. Per meewerker (particulier en ondernemer) werd uitgerekend hoe hoog de inkomens/ vermogenscorrectie per jaar was; daarna werd voor die meewerkers de gemiddelde inkomens/vermogenscorrectie per jaar vastgesteld. Deze bedragen werden in tabellen geplaatst en vervolgens werd uitgerekend wat de relatieve (percentuele) verdeling per jaar was. Dit resulteerde in de tabellen 7 (voor de inkomstenbelasting) en 8 (voor de vermogensbelasting); zie 2.4.2.1.

Stap 7. De totale correctie werd aan de hand van de tabellen 7 en 8 (zie 2.4.2.1 ) aan de diverse jaren toegerekend.

Deze stappen hebben tot gevolg dat bij ontkenners, zoals belanghebbende, standaardcorrecties worden aangebracht. Het Hof heeft deze correcties in een tabel weergegeven (r.o. 5.4.4)(4):

Schema 4

2.4 Naar aanleiding van door het gerechtshof 's-Hertogenbosch aan de inspecteur gestelde vragen is de Belastingdienst in het Memorandum Rekeningenproject van 24 maart 2005 ingegaan op een drietal vragen. De eerste vraag was of er een verband bestaat tussen de gerenseigneerde bedragen en de in werkelijkheid genoten inkomsten. De Kennisgroep Statistical Audit concludeerde op pagina 1:

Het verband tussen de - op de groep meewerkers betrekking hebbende - renseignementsbedragen en de bijbehorende daadwerkelijk genoten inkomsten is zo zwak dat deze dient te worden geduid als non-correlatie.

Deze conclusie is mede gebaseerd op bevindingen uit een regressie-analyse:

- de bij 'de meewerker' doorgevoerde correctie IB en VB kan slechts voor een zeer gering deel worden verklaard uit de grootte van het renseignement. De zogenoemde determinatiecoëfficiënt (R²) bedraagt volgens de rapportering slechts respectievelijk 15,68 en 6,93 procent. Dat betekent dat de hoogte van de correctie voor respectievelijk 84,32 en 93,07 procent wordt verklaard uit andere zaken dan de hoogte van het renseignement.

- In verband met deze zeer lage determinatiecoëfficiënten wordt geconcludeerd dat op basis van de renseignementsbedragen geen "redelijke schatting' kan worden gemaakt van de vast te stellen correctie IB en VB.

Over de factor 1,5 vermeldt het Memorandum op bladzijde 6:

Het Hof heeft zich afgevraagd of het hanteren van de factor 1,5 wel consequent is. Immers, uit de wijze waarop de Inspecteur de correctie van de niet-meewerkers heeft berekend, kan worden afgeleid dat er bij de meewerkers geen relevant verband bestaat tussen de hoogte van het renseignementsbedrag en de hoogte van de fiscale correctie. Hoe kan het verschil in de gemiddelde hoogte van de renseignementsbedragen dan een rol spelen bij het berekenen van de correctie van de niet-meewerkers?

Over deze vraagstelling kunnen we kort zijn. Het Hof maakt ten aanzien van de factor 1,5 een juiste analyse. Er bestaat, zoals hiervoor is aangetoond, inderdaad geen relevant verband tussen de hoogte van de renseignementsbedragen en de hoogte van de fiscale correcties. Daaruit volgt direct dat de verhouding tussen de gemiddelde renseignementsbedragen van de meewerkers versus de niet-meewerkers geen rol kan spelen bij de berekening van fiscale correctie van de niet-meewerker. De conclusie moet zijn dat de verklaring van vermenigvuldigingsfactor 1,5 niet in stand kan blijven.

Vervolgens wordt ingegaan op de vraag of de gemiddelde correctie bij meewerkers als correctie-bedrag bij niet-meewerkers kan worden gebruikt:

Geconcludeerd kan worden dat het hanteren van de gemiddelde correctie bij de meewerkers als correctiebedrag voor de niet-meewerkers leidt tot een ongelijke behandeling van de belastingplichtigen binnen de totale populatie verzwijgers (meewerkers plus niet-meewerkers) alsmede tot een ongelijke behandeling binnen de deelpopulatie niet-meewerkers. Naar ons oordeel onstaat daarmee strijd op het gebied van de algemene beginselen van behoorlijk bestuur.

De bovengrens van het 95%-betrouwbaarheidsinterval als uitgangspunt voor de fiscale correctie

Een gelijke behandeling van alle verzwijgers (dat wil zeggen: alle meewerkers én alle niet-meewerkers) kan naar ons oordeel uitsluitend worden bewerkstelligd door als aanknopingspunt voor de fiscale correcties bij de niet-meewerkers de bovengrens van het 95%-betrouwbaarheidsinterval te kiezen.

Een betrouwbaarheidsinterval geeft het gebied aan waarbinnen de onbekende parameter, in dit geval de fiscale correctie, waarschijnlijk ligt. Met de daarbij te hanteren betrouwbaarheid van 95% wordt aangesloten op hetgeen binnen accountantskringen als maatstaf voor een redelijke zekerheid gebruikelijk is.

Bij het hanteren van de bovengrens van het 95% betrouwbaarheidsinterval wordt dan gekozen voor het opleggen van de hoogste correctie die op basis van de beschikbare informatie over de meewerkers redelijkerwijs bij een niet-meewerker kan worden opgelegd.

(...)

Bij de beantwoording van de vraag of deze schatting wel redelijk kan worden genoemd, dient naar ons oordeel de sterke bewijspositie van belastingplichtige in ogenschouw te worden genomen. Belastingplichtige is immers in staat, en krijgt ook voortdurend de gelegenheid om, indien de fiscale correctie te hoog uitvalt, door middel van bescheiden, die reeds in zijn bezit zijn dan wel door hem bij de bank kunnen worden opgevraagd, informatie te verschaffen over de daadwerkelijk genoten inkomsten.

Naar ons oordeel kan aan belastingplichtige alleen door middel van deze aanpak een "spel zonder nieten" worden ontzegd en het beginsel van gelijkheid in beleid en uitvoering worden gehandhaafd.

3. Het geschil

Bij het Hof

3.1 Het Hof heeft het geschil omschreven:

Tussen partijen is in geschil of de inspecteur de navorderingsaanslagen, de boetebeschikkingen en de beschikkingen heffingsrente terecht en tot de juiste bedragen heeft vastgesteld. Het geschil spitst zich toe op de volgende vragen:

Met betrekking tot de (enkelvoudige) belasting

1. Mag de inspecteur voor de onderbouwing van de navorderingsaanslagen gebruik maken van de fotokopieën?

2. Heeft de inspecteur aannemelijk gemaakt dat belanghebbende de persoon is die is vermeld op de onder 2.2.5.1 bedoelde fotokopie en zo ja, moet dan worden aangenomen dat belanghebbende rekeninghouder was bij de KB-Luxbank?

3. Dient artikel 27e AWR toepassing te vinden op grond van schending van artikel 47, eerste lid, AWR en/of het niet doen van de vereiste aangifte? Zo ja:

4. Berusten de door de inspecteur vastgestelde tegoeden en inkomsten, welke aan de navorderingsaanslagen ten grondslag liggen, op een redelijke schatting? Zo ja:

5. Heeft belanghebbende doen blijken dat en in hoeverre de uitspraken op bezwaar van de inspecteur onjuist zijn?

Met betrekking tot de verhoging/boete

6. Zo er aanvankelijk te weinig belasting is geheven, is dit dan aan opzet van belanghebbende te wijten?

7. Mag de inspecteur de microfiches voor de bewijsvoering met betrekking tot de boeteoplegging gebruiken?

8. Heeft de inspecteur verzuimd om belanghebbende te wijzen op zijn zwijgrecht als bedoeld in artikel 67j AWR?

9. Heeft de inspecteur het verbod op gedwongen zelfïncriminatie geschonden?

10. Is de opgelegde boete passend en geboden?

11. Is de boete opgelegd in strijd met de algemene beginselen van behoorlijk bestuur?

12. Is sprake van overschrijding van de redelijke termijn als bedoeld in artikel 6 van het Europees verdrag tot bescherming van de rechten van de mens en de fundamentele vrijheden (EVRM) en zo ja wat zijn daarvan de gevolgen voor de (hoogte van de) opgelegde boete?

3.2 Het Hof gaat allereerst in op de vraag of de Inspecteur op basis van artikel 8:42 van de Algemene wet bestuursrecht (hierna: Awb) gehouden is meer stukken in het geding te brengen dan die welke hij reeds heeft ingebracht. Het Hof bespreekt de diverse stukken waarom door belanghebbende is verzocht en verwijst hierbij naar zijn tussenuitspraak van 21 maart 2007 en de arresten van de Hoge Raad van 25 april 2008, BNB 2008/162 en 3 april 2009, BNB 2009/153. Het Hof wijst vervolgens het verzoek van belanghebbende om overlegging van stukken af, behoudens voor zover het betreft de zogenoemde Amsterdamse versie van het Draaiboek en de Nieuwsbrieven. De Inspecteur heeft aan dit verzoek, naar voor het Hof niet in geschil is, adequaat gevolg gegeven. Vervolgens oordeelt het Hof, onder verwijzing naar het arrest van de Hoge Raad van 21 maart 2008, BNB 2008/159, dat de Inspecteur de fotokopieën als bewijsmiddel mag gebruiken. Het Hof acht voorts aannemelijk gemaakt dat belanghebbende op 31 januari 1994 de rechthebbende was van de bankrekening bij de KB-Lux.

3.3 Het Hof gaat vervolgens na of artikel 27e AWR van toepassing is. Het Hof stelt vast dat belanghebbende voor alle jaren waarover de onderhavige navorderingsaanslagen zijn opgelegd geen gegevens en inlichtingen over enige op zijn naam staande in het buitenland aangehouden bankrekening heeft verstrekt. Hiermee staat aldus het Hof vast dat belanghebbende niet (volledig) heeft voldaan aan de verplichtingen ingevolge artikel 47, lid 1, AWR. Hieruit vloeit voort dat hij het beroep op grond van artikel 27e AWR ongegrond dient te verklaren tenzij zou blijken dat en in hoeverre de uitspraak op het bezwaar onjuist is. Hierna gaat het Hof na of de onderhavige navorderingsaanslagen naar de eisen van artikel 27e AWR niet willekeurig zijn vastgesteld, maar op een redelijke schatting berusten. Het Hof acht het aannemelijk dat de Inspecteur niet over andere gegevens beschikte dan de saldi van de op de fotokopieën vermelde rekeningen en de gegevens van de meewerkers. Het Hof is van oordeel dat de Inspecteur in redelijkheid kon besluiten de saldi van de op de fotokopieën vermelde rekeningen bij de schatting van de genoten inkomsten buiten beschouwing te houden:

5.4.2. De inspecteur heeft gesteld dat de saldi op de fotokopieën vaak niet representatief zijn voor de werkelijke tegoeden van de rekeninghouders op 31 januari 1994. In dit kader acht het Hof van belang dat uit verklaringen van zowel door belanghebbende als door de inspecteur ingeschakelde deskundigen volgt, dat het verband tussen de renseignementsbedragen en de bijbehorende daadwerkelijk genoten inkomsten zo zwak is dat dit dient te worden aangeduid als een non-correlatie en dat de oorzaak van dit zwakke verband met name gezocht dient te worden in de onvolledigheid van de beschikbare renseignementsbedragen.

Dat er geen statistisch verband bestaat tussen de op de fotokopieën vermelde saldi en de uiteindelijke correcties bij meewerkers heeft de inspecteur mede verklaard door te wijzen op het rekeningensysteem dat bij de KB-Luxbank bestond. De inspecteur heeft - onvoldoende weersproken - gesteld en het Hof acht aannemelijk dat een rekeninghouder meerdere soorten rekeningen kon hebben (zoals ook volgt uit 2.1.4, vanaf 'De dienstverlening ...') en dat het microfiche niet al die soorten rekeningen vermeldde (zie 2.4.1 onder 6.5.1, de met 3 genummerde bevinding). Dit in aanmerking nemende kon de inspecteur in redelijkheid besluiten voor zijn schatting van de genoten inkomsten uit en de hoogte van de tegoeden van

ontkenners bij de KB-Luxbank, de op de fotokopieën voorkomende saldi in hun algemeenheid buiten beschouwing te laten. Dat die saldi wel als uitgangspunt zijn genomen voor de berekening van correcties bij de groep ontkenners waarbij op de fotokopie(ën) een renseignementssaldo vermeld stond dat gelijk was aan of hoger was dan ƒ 500.000, doet daar niet aan af (zie voorts rechtsoverweging 5.4.10).

3.4 Het Hof stelt voorop dat het voor de beantwoording van de vraag of de schatting van de Inspecteur redelijk is slechts toetst of de Inspecteur bij afweging van de in aanmerking komende belangen in redelijkheid tot de schatting, die onder de stappen 1 tot en met 7 wordt beschreven, heeft kunnen komen (zie onderdeel 2.2). Het Hof acht het van belang dat belanghebbende weigert de gegevens over de bankrekening te verstrekken:

5.4.5.1. Het Hof stelt voorop dat het bij het beoordelen van de vraag of de schatting van de inspecteur redelijk is, slechts toetst of de inspecteur bij afweging van de in aanmerking komende belangen in redelijkheid tot de onderhavige schatting, zoals is beschreven in de eerdergenoemde 7 'stappen', heeft kunnen komen. Naar het oordeel van het Hof mag deze afweging ertoe leiden dat de inspecteur de navorderingsaanslag aan de hoge kant vaststelt. Het is op zichzelf niet onredelijk dat de schatting wordt gesteld op de hoogste inkomens- of vermogenscorrectie van een belastingplichtige uit een grote groep van vergelijkbare personen, waarbij een beperkt aantal uitschieters naar boven uit die groep is geëlimineerd. Van belang is voorts dat belanghebbende, door te volharden in een ontkenning van in het buitenland gehouden tegoeden en daaruit genoten inkomsten, terwijl het Hof aannemelijk acht dat belanghebbende dergelijke tegoeden had en die inkomsten genoten heeft, zich de gelegenheid heeft laten ontgaan om een meer gedetailleerd inzicht in die tegoeden en inkomsten te verschaffen. Nu belanghebbende op de vraag of hij in het buitenland tegoeden heeft gehouden en daaruit inkomsten heeft genoten slechts heeft gereageerd met een ontkenning, kan het de inspecteur niet worden verweten dat de gedane schattingen een zekere ruwheid vertonen. In situaties als de onderhavige is dat eigen aan te maken schattingen en dient te worden aanvaard dat daarbij enige marge in aanmerking wordt genomen, teneinde te voorkomen dat door voorzichtig te schatten - objectief- een te laag bedrag in de heffing wordt betrokken en de desbetreffende belanghebbende op die wijze wordt 'beloond' voor het niet verschaffen van de door de inspecteur gevraagde gegevens en inlichtingen.

Daar staat tegenover dat van een inspecteur - in een situatie als de onderhavige - verwacht mag worden dat hij voor de stappen die tot de schatting hebben geleid een niet onredelijke onderbouwing kan geven.

3.5 Het Hof is van oordeel dat de schatting in de stappen 1 tot en met 4 en de stappen 6 en 7 niet onredelijk is:

5.4.5.2. Naar het oordeel van het Hof is het in casu niet onredelijk om bij de schatting van de verzwegen inkomsten en/of tegoeden uit te gaan van de inkomens- en vermogenscorrecties bij de meewerkers (stappen 1 en 2). Immers de meewerkers zijn voor wat betreft de verzwegen inkomsten uit een buitenlandse bankrekening, alsmede voor wat betreft de verzwegen tegoeden op een buitenlandse bankrekening, voldoende vergelijkbaar met belanghebbende. Dat het niet onredelijk is om de correcties bij de meewerkers als uitgangpunt te nemen is gerechtvaardigd reeds vanwege het grote aantal meewerkers, zoals vermeld onder 5.4.3 bij stap 1, zodat een groot aantal gegevens van in vele opzichten met belanghebbende vergelijkbare personen kon worden verzameld en verwerkt.

Naar het oordeel van het Hof is ook de wijze waarop de gegevens van de meewerkers zijn verwerkt (het opstellen van de tabellen 3 tot en met 6, de stappen 2 tot en met 4) niet willekeurig. Ook de verdeling van de totale inkomens- en vermogenscorrecties over de diverse jaren (stappen 6 en 7) is niet op een onredelijke wijze geschied.

Aan het voorgaande doet niet af dat ook een andere wijze van verwerking van de gegevens van de meewerkers mogelijk zou zijn geweest.

Naar het oordeel van het Hof is de schatting van de inspecteur op bovenstaande punten dan ook niet onredelijk.

3.6 Ten aanzien van stap 5 is het Hof van oordeel dat de Inspecteur de aanpassing met de factor 1,5 inadequaat heeft onderbouwd:

5.4.6.2. Als onderbouwing voor de factor 1,5 voert de inspecteur samengevat aan dat ontkenners in het algemeen meer te verliezen hebben dan meewerkers. De tabellen 1 (inkomstenbelasting) en 2 (vermogensbelasting) laten - volgens de inspecteur - ook zien dat er een trend is: hoe hoger het saldo, hoe hoger de correctie. Als gecorrigeerd wordt op basis van meewerkers dient er derhalve - aldus de inspecteur - een 'correctie' (verder de 'aanpassing') op de 'cijfers van de meewerkers' te worden toegepast. De inspecteur heeft gekozen voor een 'aanpassing' ter grootte van de factor 1,5 omdat het gemiddelde saldo op de microfiches bij de ontkenners - naar de inspecteur heeft gesteld - circa 1,5 keer hoger is dan dat bij de meewerkers (f 146.000 versus f 93.000).

5.4.6.3. Het Hof acht de onderbouwing van de inspecteur van de 'aanpassing' inadequaat. De tabellen 1 en 2 laten niet, althans onvoldoende duidelijk, zien dat er sprake was van de door de inspecteur gestelde trend. Uit de door de belastingdienst op basis van de tabellen 3 en 4 gemaakte grafische voorstellingen - welke zijn opgenomen op pagina 4 van het onder 2.4.3 vermelde Memorandum van 24 maart 2005 - volgt veeleer dat van een trend geen sprake is. De voorstellingen laten in plaats van een rechte lijn (die zichtbaar had moeten zijn als sprake was geweest van een 'trend') een 'puntenwolk' zien (aldus ook het bijbehorende commentaar van medewerkers van de belastingdienst).

Het Hof acht ook de grootte van de 'aanpassing' (met een factor 1,5) inadequaat onderbouwd. Zoals het Hof heeft overwogen onder 5.4.2 volgt uit hetgeen partijen alsmede de door hen ingeschakelde deskundigen hebben verklaard, dat het verband tussen de bedragen op de renseignementen en de daadwerkelijk aanwezige tegoeden en genoten inkomsten zo zwak is dat dit dient te worden aangeduid als een non-correlatie. Alsdan kunnen de op de microfiches voorkomende saldi niet dienen als grondslag voor een verhoging met een factor 1.5.

Nu de inspecteur heeft gesteld dat de saldi op de microfiches het enige bewijs vormen waarmee hij de hoogte van de factor kan onderbouwen, overschrijdt de inspecteur met de 'aanpassing' de grenzen waarbinnen een schatting nog redelijk kan worden genoemd. Naar het oordeel van het Hof moet de 'aanpassing' dan ook buiten aanmerking worden gelaten. Dit oordeel vindt steun in voormeld Memorandum van 24 maart 2005, waarin medewerkers van de Belastingdienst als hun mening te kennen geven dat de 'conclusie moet zijn dat de verklaring van de vermenigvuldigingsfactor 1,5 niet in stand kan blijven'.

3.7 Het Hof oordeelt vervolgens over de overige grieven van belanghebbende ten aanzien van de door de Inspecteur gemaakte schatting. Het Hof is van oordeel dat, na eliminatie van de aanpassing met de factor 1,5, de Inspecteur de inkomens- en vermogenscorrecties niet willekeurig heeft geschat en ook niet willekeurig aan de jaren heeft toegerekend.

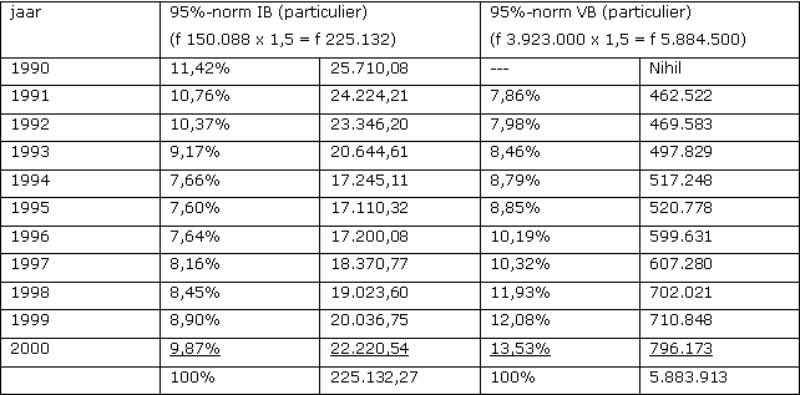

3.8 Het Hof heeft de aanpassing met de factor 1,5 uit de belastbare inkomens geëlimineerd door de door de Inspecteur berekende correcties voor de IB/PVV met 2/3 te vermenigvuldigen. Het Hof heeft de navorderingsaanslagen IB/PVV vastgesteld, berekend naar de volgende belastbare inkomens:

Schema 5

Het Hof heeft de Inspecteur bij wijze van tussenuitspraak opgedragen om met inachtneming van deze uitspraak de vermogens voor de VB vast te stellen.

3.9 Ten aanzien van de vraag of de boete terecht is opgelegd, oordeelt het Hof dat het aan belanghebbendes opzet te wijten is dat geen belasting is geheven over het tegoed op de rekening en dat de Inspecteur de microfiches voor de bewijsvoering inzake de beboeting mag gebruiken. Voorts oordeelt het Hof dat het zijn oordeel over de aanwezigheid van het tegoed op de rekening bij KB-Lux niet heeft gebaseerd op een verklaring van belanghebbende of op bewijsmateriaal dat zijn bestaan dankt aan de wil van belanghebbende en dat belanghebbendes beroep op het ontbreken van cautie hem derhalve niet kan baten. Ten aanzien van de hoogte van de boete oordeelt het Hof dat sprake is van strafverzwarende omstandigheden en dat de boete van 100% in beginsel passend en geboden is. Vervolgens overweegt het Hof dat bij de vraag of een boete passend en geboden is, de wijze waarop de hoogte van de verschuldigde belasting is komen vast te staan in aanmerking moet worden genomen. Onder verwijzing naar het arrest van de Hoge Raad van 18 januari 2008, BNB 2008/165 overweegt het Hof dat hieronder ook valt de omstandigheid dat de omkering van de bewijslast is toegepast. Het Hof oordeelt dat de hoogte van de verschuldigde belasting is komen vast te staan met toepassing van de omkering van de bewijslast. Het Hof acht het van belang dat de schatting tot stand is gekomen aan de hand van gegevens die betrekking hebben op derden en niet op belanghebbende zelf en dat bij de schatting van de hoogte van de correcties een grote onzekerheidsmarge is aangehouden. Het Hof vermindert de boete van 100% tot 80%. Het Hof is voorts van oordeel dat de Inspecteur bij het opleggen van de boete het gelijkheidsbeginsel niet heeft geschonden en dat hij geen misbruik van zijn bevoegdheid heeft gemaakt. In verband met een overschrijding van de redelijke termijn met 2 jaar vermindert het Hof de boete nog met 20%, waardoor de boete uitkomt op 64% van de na te vorderen belasting.

3.10 Het Hof heeft het beroep bij uitspraak van 2 juli 2009 gegrond verklaard.

In cassatie

3.11 De Staatssecretaris heeft op regelmatige wijze beroep in cassatie ingesteld tegen de uitspraak van het Hof. Belanghebbende heeft een verweerschrift ingediend. De Staatssecretaris heeft gerepliceerd en belanghebbende heeft gedupliceerd. Belanghebbende heeft tevens op regelmatige wijze beroep in cassatie ingesteld tegen de uitspraak van het Hof. De Staatssecretaris heeft een verweerschrift ingediend. Belanghebbende heeft gerepliceerd en de Staatssecretaris heeft gedupliceerd.

3.12 De Staatssecretaris voert als middelen in cassatie aan:

I) Schending van het Nederlandse recht, met name van artikel 27e AWR en/of artikel 8:77 Awb, doordat het Hof heeft geoordeeld dat de onderbouwing van de inspecteur van de 'aanpassing' inadequaat is en dat de inspecteur de grenzen waarbinnen een schatting nog redelijk kan worden genoemd heeft overschreden en dat om die reden de 'correctie op de cijfers van de meewerkers' buiten aanmerking moet worden gelaten, zulks evenwel in verband met het hierna volgende ten onrechte, althans op gronden die de beslissing niet kunnen dragen.

Ter toelichting op het eerste middel voert de Staatssecretaris aan dat het Hof geen uitspraak heeft gedaan over de validiteit van de veronderstelling dat ontkenners en weigeraars meer te verliezen hebben dan meewerkers en dat om die reden aannemelijk is dat sprake is van hogere saldi en hogere inkomsten bij ontkenners en weigeraars. Indien die veronderstelling niet onredelijk is, dan is een aanpassing op de cijfers van de meewerkers gerechtvaardigd, aldus de Staatssecretaris. Dan speelt hoogstens de vraag wat een redelijke aanpassing is. Dit kan volgens de Staatssecretaris echter niet leiden tot het volledig teniet doen van de aanpassing. Voorts voert de Staatssecretaris aan dat belanghebbende zeer wel in staat is om de onjuistheid van de schatting van de Inspecteur aan te tonen aangezien hij de afschriften van de rekeningoverzichten kan verstrekken om het unieke bewijs van de onjuistheid van de schatting te leveren. In dit geval hebben we dus niet te maken met een situatie waarin beide partijen niet meer in staat zijn om tot een juiste vaststelling van de inkomens en vermogens te komen, zoals vaak het geval is bij winstcorrecties op grond van ondeugdelijke boekhoudingen e.d. De Staatssecretaris is van mening dat bij de beantwoording van de vraag of de Inspecteur een redelijke schatting heeft gemaakt in ogenschouw moet worden genomen over welke feitelijke informatie beide procespartijen beschikken. Naarmate de inspecteur door de opstelling van de belastingplichtige in grotere bewijsnood verkeert, terwijl de belastingplichtige een dergelijke bewijsnood niet kent en in staat is de juiste gegevens te produceren, zal volgens de Staatssecretaris een soepelere afweging moeten plaatsvinden bij de vraag of de inspecteur de omvang van het inkomen in redelijkheid heeft geschat.

II) Schending van het Nederlandse recht, met name van artikel 18 AWR (tekst tot en met 1997) respectievelijk 67e AWR (tekst met ingang van 1998) en/of artikel 8:77 Awb, doordat het Hof heeft geoordeeld dat de schatting tot stand is gekomen aan de hand van gegevens die betrekking hebben op derden en niet op belanghebbende zelf en dat bij de schatting van de hoogte van de correcties een grote onzekerheidsmarge is aangehouden en dat om die reden een matiging van de boete tot 80% gerechtvaardigd is, zulks evenwel in verband met het hierna volgende ten onrechte, althans op gronden die de beslissing niet kunnen dragen.

Ter toelichting op het tweede middel voert de Staatssecretaris aan dat het zijns inziens niet de bedoeling van het arrest van de Hoge Raad van 18 januari 2008, BNB 2008/165 kan zijn om in alle gevallen van omkering van de bewijslast tot matiging van de boete over te gaan. In een situatie als de onderhavige waarin de Inspecteur moet schatten maar de belanghebbende over de gegevens beschikt of de beschikking over die gegevens kan krijgen waarmee de correctie nauwkeurig zou kunnen worden bepaald, is aldus de Staatssecretaris geen reden aanwezig om tot matiging van de boete over te gaan en zeker niet tot een matiging met 20%.

3.13 Belanghebbende geeft in zijn cassatieberoepschrift aan dat hij na de uitspraak van het Hof documenten terzake van de bankrekeningen die op zijn naam waren geregistreerd bij de KB-Lux heeft verkregen. Hij heeft een kopie van deze documenten aan het Hof en de Inspecteur doen toekomen met het verzoek de aan hem opgelegde navorderingsaanslagen IB/PVV en VB op basis van deze gegevens vast te stellen. Belanghebbende heeft de Hoge Raad verzocht om nader uitstel voor het indienen van de motivering in deze zaak en de zaak over de VB omdat wellicht nadat de Inspecteur de navorderingsaanslagen heeft herrekend de cassatieberoepen kunnen worden ingetrokken. De Hoge Raad heeft geen nader uitstel aan belanghebbende verleend. De Staatssecretaris geeft in zijn verweerschrift aan dat deze gegevens verre van volledig zijn en dat derhalve geen compromis tot stand is gekomen tussen de Inspecteur en belanghebbende over de omvang van de navorderingsaanslagen IB/PVV en VB.

3.14 Voorts voert belanghebbende in cassatie 25 klachten aan. Deze klachten komen kort samengevat erop neer dat het oordeel van het Hof op de volgende onderdelen onjuist is: Het oordeel van het Hof over de vraag welke stukken op de zaak betrekking hebben in de zin van artikel 8:42 Awb en derhalve door de Inspecteur in de procedure moeten worden ingebracht. Het oordeel van het Hof dat het aannemelijk is dat belanghebbende de rechthebbende was van een rekening bij de KB-Lux, dat het Hof tot het vermoeden is gekomen dat belanghebbende over meer rekeningen beschikte en dat hij houder was van die bankrekeningen gedurende de gehele periode. Het oordeel van het Hof dat artikel 47 AWR tevens geldt voor oudere jaren dan de reikwijdte van de bewaarplicht van vijf jaren en het oordeel van het Hof dat omkering en verzwaring van de bewijslast op belanghebbende van toepassing is. Het oordeel van het Hof waarin het heeft overwogen en beslist dat de Inspecteur de inkomens- en vermogenscorrecties, na eliminatie van de aanpassing met de factor 1,5, niet willekeurig heeft geschat en ook niet willekeurig aan de diverse jaren heeft toegerekend. Het oordeel van het Hof dat sprake is van strafverzwarende omstandigheden en dat een boete van - in beginsel - 100% passend en geboden is en het oordeel van het Hof over de door belanghebbende gestelde schending van het gelijkheidsbeginsel, fairplay beginsel en zorgvuldigheidsbeginsel ten aanzien van de opgelegde boetes. Het Hof is ten onrechte bij de vermindering van de boete wegens overschrijding van de redelijke termijn uitgegaan van een boete van 80% in plaats van 100%. Het Hof is ten onrechte niet nagegaan of de heffingsrente verminderd dient te worden en heeft de proceskostenvergoeding op een te laag bedrag vastgesteld. Aldus nog steeds belanghebbende.

3.15 In deze conclusie zal ik het eerste middel van het beroep in cassatie van de Staatssecretaris en de klachten 14 en 15 van het beroep in cassatie van belanghebbende bespreken. Deze middelen/klachten gaan over de vragen of de door de Inspecteur geschatte correcties redelijk zijn en niet naar willekeur zijn vastgesteld. De andere klachten van belanghebbende en het tweede middel van de Staatssecretaris komen in deze conclusie niet aan de orde. De klachten 1 tot en met 9 van belanghebbende gaan over de vraag welke stukken de Inspecteur moet overleggen. De klachten 10 en 11 gaan over de vraag of belanghebbende terecht als rekeninghouder is geïdentificeerd en of het Hof terecht ervan uit is gegaan dat belanghebbende één of meer tegenrekeningen had. Ook de klachten 12 en 13 die zien op de bewaarplicht en de vraag of het Hof terecht heeft geoordeeld tot omkering en verzwaring van de bewijslast zal ik niet bespreken. Klacht 16 ziet op het belang dat het Hof toekent aan het aanhouden van een banktegoed in een land met een bankgeheim. De klachten 17 en 18 betreffen de boete en gaan in op de vraag of de stukken met betrekking tot de bankrekening afhankelijk zijn van de wil van belanghebbende. De klachten 20 tot en met 25 betreffen de hoogte van de boete, de heffingsrente en de proceskostenvergoeding en de vraag of de kopieën van de microfiches als bewijs kunnen worden gebruikt. Al deze klachten van belanghebbende en het tweede middel van de Staatssecretaris zal ik niet bespreken of omdat de Hoge Raad over de betreffende onderwerpen inmiddels een oordeel heeft geveld, of omdat mijn ambtgenoten de betreffende onderwerpen reeds in een conclusie hebben behandeld, of omdat de klachten onderdelen van de uitspraak betreffen die van feitelijke aard zijn en door het Hof naar behoren zijn gemotiveerd.

4. Jurisprudentie van rechtbanken over de schatting van de correcties.

Schatting aan de hand van de doorgaans door de inspecteur gebruikte methode

4.1 De uitspraak van de voorzieningenrechter van het Gerechtshof Amsterdam van 2 maart 2004, nr. 04/00393, NTFR 2004/1112, LJN AP2412 betrof een negatieve ziekenfondsverklaring die was gebaseerd op navorderingsaanslagen in verband met in het buitenland aangehouden bankrekeningen. De belanghebbende verzocht de voorzieningenrechter de rechtsgevolgen van de negatieve ziekenfondsverklaring en de navorderingsaanslagen te schorsen. De navorderingsaanslagen waren opgelegd aan de hand van de doorgaans gebruikte methode zoals deze ook in de onderhavige zaak is toegepast. De voorzieningenrechter wees het verzoek af:

De inspecteur heeft voldoende aannemelijk gemaakt dat hij aanleiding had om verzoeker vragen te stellen over mogelijke tegoeden bij een buitenlandse bank. Nu verzoeker niet inhoudelijk op die vragen heeft gereageerd, handelt de inspecteur niet willekeurig of onredelijk door bij het opleggen van (navorderings-)aanslagen uit te gaan van geschatte bedragen aan verzwegen inkomsten en die geschatte bedragen te berekenen op de wijze als kort uiteengezet onder 3.3. hierboven.

5.5. Voor een diepergravend onderzoek naar de problematiek rond het zogeheten Rekeningenproject biedt deze voorlopige voorzieningsprocedure geen ruimte.

(...)

4.2 De uitspraak van Rechtbank 's-Gravenhage van 8 mei 2007 nr. AWB 05/3121, LJN BA7501, NTFR 2007/1180 betrof navorderingsaanslagen opgelegd aan de hand van de doorgaans gebruikte methode zoals deze ook in de onderhavige zaak is toegepast. De rechtbank oordeelde dat de schatting van de inspecteur onvoldoende was gerelateerd aan het renseignement per 31 januari 1994 en verwierp de schatting. De rechtbank heeft vervolgens zelf een schatting gemaakt waarbij zij het renseignement en een samengestelde interest van 51/2 % per jaar als uitgangspunten heeft genomen:

4.5.9. De rechtbank stelt voorop dat het renseignement het enige concrete, op eiseres betrekking hebbende gegeven is dat verweerder heeft ingebracht. De rechtbank verwerpt de schatting van de inspecteur omdat diens wijze van schatten onvoldoende is gerelateerd aan het renseignement. De vergelijking met branchegegevens die verweerder heeft gemaakt gaat niet op omdat niet gesteld is dat uit de analyse van de gegevens van de meewerkers een zeker standaardpatroon in hun handelen valt af te leiden. De rechtbank overweegt voorts dat verweerders schatting van het saldo per 1 januari 2001 281% is van het totale bedrag van het renseignement per 31 januari 1994. Een dergelijke stijging is niet te verklaren uit het rendement op de rekeningen. Dit impliceert dat er of andere (bank)rekeningen zijn geweest dan wel dat latere stortingen op de op het renseignement vermelde rekeningen zijn gedaan. Zonder enige aanwijzing daarvoor is het naar het oordeel van de rechtbank niet redelijk daarvan uit te gaan.

De rechtbank oordeelt voorts dat het standpunt van eiseres dat verweerder uitsluitend mag schatten voor het jaar 1994 en niet voor het onderhavige jaar, geen steun vindt in het recht.

4.5.10. Nu de rechtbank de schatting van verweerder als zijnde onredelijk heeft verworpen zal zij - doende wat verweerder had behoren te doen - zelf een redelijke schatting maken van het niet aangegeven fictieve rendement van de KB Luxrekeningen. De rechtbank neemt hierbij het renseignement als uitgangspunt. De rechtbank overweegt voorts dat er geen aanwijzingen zijn dat na 31 januari 1994 nog stortingen op de KB Lux-rekeningen zijn gedaan en evenmin dat naast de rekeningen waarop het renseignement ziet nog andere rekeningen bestaan. Aan de andere kant is niet gebleken dat na 31 januari 1994 bedragen van de rekening zijn opgenomen.

Op grond van het voorgaande en omdat nadere informatie op dit punt van partijen niet is te verwachten, schat de rechtbank dat het saldo van de KB Lux-rekeningen per 1 januari 2001 met inachtneming van een samengestelde interest van 51/2% per jaar. Dit percentage komt overeen met het afgeronde gemiddelde van de jaarrentes voor driemaands euro-dollar deposito's voor de periode 31 januari 1994 tot en met 31 december 2000. De uitkomst van deze berekening is € 189.999. De gemiddelde jaarrente voor driemaands euro-dollar deposito's voor het jaar 2001 is 3,71%. Het saldo per 31 december 2001 kan worden berekend op 1,0371 x € 189.999 = € 197.048. Het gemiddelde saldo van de KB Lux-rekeningen voor het jaar 2001 bedraagt aldus € 193.524. De rechtbank is van oordeel dat deze uitkomsten als een redelijke schatting kunnen gelden. De rechtbank neemt hierbij in aanmerking dat een zekere grofheid bij een berekening als deze voor lief moet worden genomen.

4.3 In haar uitspraak van 2 september 2009 nr. AWB 07/5854 en 07/5855, V-N 2009/61.2.3, LJN BJ7910 oordeelde Rechtbank 's-Gravenhage echter dat de schatting volgens de doorgaans gebruikte methode binnen de grenzen van een redelijke schatting bleef. De rechtbank achtte het hierbij van belang dat de belanghebbende weigerde om de informatie over de bankrekening te verstrekken:

4.6. Alhoewel aan de berekeningswijze van verweerder een zekere grofheid niet kan worden ontzegd, is die berekeningswijze op zichzelf bezien niet zodanig willekeurig en onbetrouwbaar dat de daaruit voortvloeiende schatting als onredelijk ter zijde moet worden geschoven. In situaties als de onderhavige is dat nu eenmaal eigen aan te maken schattingen en dient te worden aanvaard dat daarbij nog enige marge in aanmerking wordt genomen, teneinde te voorkomen dat door voorzichtig te schatten - objectief - een te laag bedrag in de heffing wordt betrokken en de desbetreffende belanghebbende op die wijze wordt "beloond" voor het niet doen verstrekken van de door verweerder gevraagde gegevens en inlichtingen. Voorts heeft de rechtbank in aanmerking genomen dat verweerder slechts over beperkte gegevens beschikte, te weten de microfiches, de bekende rentepercentages van KB Lux en de gegevens die verkregen zijn van de meewerkende KB Lux rekeninghouders, terwijl eiseres daarentegen juist degene is die over informatie van de KB Lux rekening beschikt dan wel zou kunnen beschikken en dus in staat is om aan te tonen dat de correcties in haar geval lager moeten zijn. Nu zij dit heeft nagelaten, is verweerder aangewezen op het maken van een schatting. Op basis van de wel beschikbare gegevens en de gevolgde werkwijze moet de schatting zeker als redelijk worden aangemerkt. Dat de schatting niet volledig statistisch kan worden onderbouwd, maakt dit niet anders. Dergelijke hoge eisen worden immers aan een redelijke schatting niet gesteld. Hetgeen eiseres overigens omtrent de berekeningswijze van verweerder heeft aangevoerd, zoals onder meer de toepassing van de factor 1,5 en de zogenoemde 95%-norm, brengt evenmin mee dat de schatting onredelijk zou zijn. Naar het oordeel van de rechtbank past het eiseres in deze ook niet om verweerder de ruwheid van zijn schatting te verwijten, nu zij in geen enkel stadium van het geschil bereid is gebleken aan haar wettelijke inlichtingenverplichting te voldoen om het door haar veroorzaakte gebrek aan informatie op te heffen, zodat verweerder gedwongen was om tot een schatting over te gaan.

4.4 Rechtbank Haarlem oordeelde in haar uitspraak van 19 januari 2010, nrs. 07/616, 07/617, 07/2104 en 07/2116, LJN BL0873, V-N 2010/18.2.1 over navorderingsaanslagen die door middel van de door de inspecteur doorgaans gebruikte methode zijn vastgesteld. De rechtbank oordeelde onder verwijzing naar de onderhavige hofuitspraak dat de factor 1,5 buiten beschouwing moet blijven. Voor het overige zijn de correcties volgens de rechtbank op een redelijke schatting gebaseerd.

4.5 Rechtbank Breda oordeelde in haar uitspraak van 10 maart 2010, nr. 07/1449, LJN BL8859, waarin de inspecteur het vermogen op dezelfde wijze als in de onderhavige zaak heeft vastgesteld, eveneens onder verwijzing naar de onderhavige hofuitspraak dat de inspecteur behalve wat betreft de toepassing van de factor 1,5 redelijkerwijs tot zijn schatting van het belastbare inkomen uit sparen en beleggen heeft kunnen komen. De rechtbank stelde de factor ook vast op 1.

4.6 Rechtbank Leeuwarden oordeelde in haar uitspraak van 31 maart 2010, nrs. AWB 07/2317, 07/2318 en AWB 10/286 tot en met 10/303, LJN BM2570 over navorderingsaanslagen die ook door middel van de door de inspecteur doorgaans gebruikte methode zijn vastgesteld. De rechtbank oordeelde dat de schatting van de aanslagen niet onredelijk is en heeft derhalve de aanpassing met de factor 1,5 gehandhaafd:

3.10 Nu sprake is van toepassing van artikel 27e AWR mag een aanslag door verweerder niet naar willekeur worden vastgesteld, maar moet deze berusten op een redelijke schatting. Voor wat betreft de schatting van de inkomsten uit en de omvang van de tegoeden op de bij KBL gehouden rekeningen, waarvan houders zoals eiser hebben geweigerd gegevens te verstrekken, is aannemelijk dat verweerder geen andere gegevens had dan de saldi van de op de fotokopieën vermelde rekeningen en de gegevens van de zogeheten meewerkers. Dit als uitgangspunt nemend - zie 1.16 - heeft verweerder voor de jaren 1990 tot en met 2001 inkomens en vermogens vastgesteld waarbij verweerder een aantal veronderstellingen heeft gehanteerd. Deze veronderstellingen zijn naar het oordeel van de rechtbank niet zodanig willekeurig en onbetrouwbaar dat de daaruit voorvloeiende schattingen, welke door eiser als zodanig niet zijn bestreden, als onredelijk dienen te worden beschouwd. De rechtbank betrekt daarbij mede in haar overwegingen dat eiser als houder van de KBL-rekening zou kunnen beschikken over informatie om aan te tonen, hetgeen hij heeft nagelaten, dat de correcties in zijn geval lager zouden moeten zijn dan de door verweerder gemaakte schattingen.

Schatting gebaseerd op saldo op het microfiche

4.7 Rechtbank Arnhem oordeelde in haar uitspraak van 20 juni 2006, nrs. AWB 05/2759 en 05/2761, LJN AY1707, V-N 2007/5.2.1 over de vraag of de betreffende navorderingsaanslagen op een redelijke schatting berustten. Deze navorderingsaanslagen waren abusievelijk niet berekend met de door de inspecteur doorgaans gebruikte methode waarbij het bij meewerkers gevonden bedrag wordt vermenigvuldigd met de factor 1,5, maar waren rechtstreeks gebaseerd op de saldi die op de microfiches zijn vermeld(5). De navorderingsaanslagen zijn bepaald door terug te rekenen van 1994 naar 1991 uitgaande van een rente van 8%, waardoor de inkomenscorrectie is vastgesteld op f 8.891. Wanneer de correctie volgens de door de inspecteur doorgaans gebruikte methode zou zijn vastgesteld zou de inkomenscorrectie uitkomen op f 41.230. De rechtbank oordeelde dat de navorderingsaanslagen op een redelijke schatting waren gebaseerd en derhalve konden worden gehandhaafd:

51. De rechtbank is van oordeel dat verweerder een redelijke schatting heeft gemaakt van de verzwegen inkomsten en vermogensbestanddelen. Daarbij geldt dat aan de schatting geen hoge eisen gesteld mogen worden, aangezien verweerder slechts beschikt over beperkte gegevens, namelijk de microfiches, de bekende rentepercentages van KBLux en de gegevens die verkregen zijn van de meewerkers. Nu verweerder die gegevens zo goed mogelijk heeft toegepast op de correcties, moet de schatting als redelijk worden aangemerkt.

52. Dit wordt niet anders door de omstandigheid dat uit de overgelegde analyse en het Memorandum Rekeningenproject (bijlage 6 verweerschrift) blijkt dat de gelegde verbanden tussen het saldo op de microfiches en de belastingcorrecties volgens de regels van de statistiek onvoldoende zijn om statistisch verantwoorde conclusies te trekken. Dergelijke hoge eisen worden aan een redelijke schatting immers niet gesteld.

53. Van belang is voorts dat in dit geval niet de factor 1,5 is toegepast ten opzichte van het gevonden verband bij de meewerkers. Ook bij hantering van de factor 1 komt de berekende correctie immers hoger uit dan de gehanteerde correctie. Ondanks het feit dat volgens de regels van de statistiek de correlatie tussen renseignementssaldo en correctie niet kan worden aangetoond, acht de rechtbank de door verweerder overgelegde cijfers voldoende om aan te nemen dat het redelijk is om de correctie hoger te schatten dan het bedrag dat op de microfiches staat. Daarbij weegt mee dat eiser degene is die over de informatie van de bankrekening beschikt en dus in staat is om aan te tonen dat de correctie in zijn geval lager moet zijn. Nu hij dit heeft nagelaten, gaat de rechtbank uit van de redelijkheid van de schatting van verweerder (...).

4.8 Rechtbank Breda oordeelde in haar uitspraak van 11 januari 2010 nr. 08/3292, LJN BL0672, dat het onder andere gelet op de financiële omstandigheden van de belanghebbende niet aannemelijk is om ervan uit te gaan dat de belanghebbende naast de uit het microfiche blijkende saldo van f 20.214 nog meer vermogen bij KB-Lux of een andere buitenlandse bank aanhield. Reeds in 1995 werd de rekening bij KB-Lux opgeheven en een persoonlijke lening afgesloten door de belanghebbende. De rechtbank maakte vervolgens aan de hand van het saldo dat op de microfiche was vermeld een redelijke schatting van het saldo van de bankrekening voor de jaren 1992 tot en met 1995:

4.16. Volgens de gegevens van KB Lux heeft belanghebbende in november 1990 deze rekening geopend (zie 2.5.2.). Uit de financiële omstandigheden van belanghebbende zoals deze blijken uit de aangiften van 1994 en latere jaren leidt de rechtbank af dat belanghebbende in die jaren geen ruimte had om te sparen uit zijn inkomen uit dienstbetrekking. Vanaf 1995 blijkt er een persoonlijke lening te zijn opgenomen die in de loop van de jaren oploopt van ƒ 12.410 in 1995 tot ƒ 71.372 in 2000. Niet is gesteld of aannemelijk geworden dat belanghebbende toegang had tot andere inkomsten dan die uit zijn dienstbetrekking of anderszins over vermogen kon beschikken. Dit een en ander, in onderling verband bezien, leidt de rechtbank tot het oordeel dat het niet redelijk om er in dit geval van uit te gaan dat belanghebbende, naast de uit de microfiche blijkende saldi, nog meer vermogen bij KB Lux of een andere buitenlandse bank aanhield. De rechtbank acht hierbij mede van belang dat de meest plausibele verklaring voor het opheffen van de rekening in 1995 is dat het geld toen op was.

4.17. De rechtbank zal aan de hand van het saldo dat per 31 januari 1994 blijkens het microfiche aanwezig was, een redelijke schatting maken voor de jaren 1992 tot en met 1995. Daarbij gaat de rechtbank er van uit dat belanghebbende in 1990 zijn rekening bij KB Lux heeft geopend en dat hij in 1995 de rekening heeft opgeheven omdat het geld op was. Nu het op het microfiche vermelde saldo van ƒ 20.214 volgens de opgave van KB Lux aan het eind van dat jaar niet meer aanwezig was, gaat de rechtbank er van uit dat belanghebbende dat bedrag in 1994 heeft opgenomen en dat hij ongeveer eenzelfde bedrag - afgerond te stellen op ƒ20.000 - in de daaraan voorafgaande jaren heeft opgenomen. Dat leidt dan tot de conclusie dat het saldo ultimo 1993 ƒ 20.000 beliep, op 1 januari 1993 en ultimo 1992 ƒ 40.000 en begin 1992 ƒ 60.000. De in die jaren daarover genoten rente zal de rechtbank berekenen aan de hand van de voor dat jaar geldende depositorente, met een looptijd van 12 maanden, conform het uitgangspunt van de inspecteur (zie hiervoor blz. 59 van Draaiboek "Rekeningenproject"), welk uitgangspunt de rechtbank redelijk voorkomt.

Schatting bij saldo op microfiche boven f. 500.000

4.9 In haar uitspraak van 7 december 2009, nr. 05/2586, LJN BK8893 oordeelde Rechtbank Breda over de methode die wordt gebruikt bij rekeningen waarvan het microfiche een saldo van meer dan f 500.000 vermeldt. Het saldo op het microfiche bedroeg per 31 januari 1994 f 1.260.397. De inspecteur was bij het vaststellen van de correcties uitgegaan van dit bedrag en heeft dit contant gemaakt naar een vermogen per eind 1989. De rechtbank oordeelde over de wijze waarop de navorderingsaanslagen zijn berekend:

4.22. De rechtbank is van oordeel dat de inspecteur met de hierboven onder 2.4.7. [CvB 2.4.6] omschreven berekeningswijze de in geschil zijnde belastbare inkomens en vermogens op redelijke wijze heeft vastgesteld. De rechtbank acht het redelijk dat de inspecteur is uitgegaan van een rendement als ware sprake van belegging in deposito's of staatsobligaties, nu dat een niet ongebruikelijke wijze van beleggen van vermogen is en daaruit bovendien op concrete en objectief controleerbare wijze een redelijk, niet excessief hoog rendement resulteert. De rechtbank heeft geen reden te twijfelen aan de redelijkheid van de door de inspecteur gehanteerde uitgangspunten. De rechtbank verwerpt de stelling van belanghebbende dat de berekeningen niet controleerbaar zijn omdat de inspecteur de gebruikte rentepercentages niet exact heeft vermeld. De rechtbank acht voldoende dat de inspecteur heeft aangegeven welke berekeningsgronden zijn gehanteerd. Belanghebbende heeft niet gesteld of aannemelijk gemaakt dat de correcties hoger zijn dan hetgeen voortvloeit uit de door de inspecteur gehanteerde uitgangspunten.

5. Wat is een redelijke schatting?

5.1 De belastingplichtige die niet aan de inlichtingenverplichting van artikel 47 AWR voldoet, krijgt op grond van artikel 27e AWR te maken met omkering en verzwaring van de bewijslast. Zijn beroep wordt ongegrond verklaard, tenzij is gebleken dat en in hoeverre de uitspraak op het bezwaar onjuist is. De schending van de inlichtingenverplichting van artikel 47 AWR, wordt dus bestuursrechtelijk gesanctioneerd met de omkering en verzwaring van de bewijslast. Daarenboven dreigen de strafsancties van artikel 68 en 69 AWR en civielrechtelijke sancties zoals het eisen van een dwangsom en zelfs het vorderen van gijzeling. Aan de omkering en verzwaring van de bewijslast gaat de schatting van het inkomen en vermogen door de inspecteur vooraf. Volgens vaste jurisprudentie moet die schatting 'redelijk' zijn. De vraag of sprake is van een redelijke schatting van het niet-aangegeven inkomen en vermogen door de inspecteur hangt sterk af van de feiten. Hierbij zijn van belang de hoeveelheid gegevens waarover de inspecteur beschikt en de onderbouwing die de inspecteur geeft aan de schatting die hij maakt. In cassatie kan derhalve slechts worden getoetst of het oordeel dat het Hof ten aanzien van de door de inspecteur gemaakte schatting heeft gegeven op een juiste rechtsopvatting berust en voorts voldoende gemotiveerd en begrijpelijk is. De jurisprudentie inzake de redelijke schatting is legio; ik noem een paar uitspraken.

5.2 De Hoge Raad oordeelde in zijn arrest van 29 september 1993, nr. 28400, LJN ZC5466, BNB 1993/330 over een belanghebbende die een marktkraam met juweliersartikelen en een sportschool exploiteerde. In het jaar 1982 heeft hij aandelen overgedragen. In zijn aangifte over het jaar 1982 heeft hij geen melding gemaakt van enige winst of enig verlies uit aanmerkelijk belang. Voorts was op een ten name van belanghebbendes grootmoeder geopende bankrekening geld gestort. De inspecteur heeft deze stortingen tot belanghebbendes belastbare inkomen gerekend en een bedrag tot de winst uit aanmerkelijk belang gerekend. Het hof oordeelde dat de aanslag niet te hoog was vastgesteld. De Hoge Raad oordeelde dat de aanslag niet naar willekeur mag worden vastgesteld:

3.8. Middel 2 gaat terecht ervan uit dat het Hof zich ervan rekenschap diende te geven dat de Inspecteur de aanslag niet naar willekeur had vastgesteld. Nu het Hof heeft geoordeeld dat de door de Inspecteur uit de stortingen afgeleide gevolgtrekking niet onbegrijpelijk is, ligt daarin besloten dat voor wat betreft het bedrag van f 698 003 de aanslag naar 's Hofs oordeel niet willekeurig is vastgesteld. Anders dan het middel betoogt heeft het Hof mitsdien een juiste toetsingsnorm gehanteerd.

5.3 Meer recentelijk oordeelde de Hoge Raad in gelijke zin in zijn arrest van 28 maart 2003, nr. 38039, LJN AF6486, BNB 2003/203. Dit arrest betrof een belanghebbende die aangifte had gedaan van een belastbaar inkomen van f 17.331. De inspecteur was van mening dat de belanghebbende inkomsten uit niet in dienstbetrekking verrichte werkzaamheden als bedoeld in artikel 22, lid 1, aanhef en onderdeel b van de Wet op de inkomstenbelasting 1964 had genoten en bracht een correctie aan van bruto f 100.000. De aanleiding van deze correctie was een inval van de politie in een café waarbij bij fouillering van belanghebbende aanzienlijke bedragen in contanten waren aangetroffen. Het hof oordeelde dat aannemelijk is dat de belanghebbende naast zijn looninkomsten een andere bron van inkomen had en dat nu belanghebbende met betrekking tot die bron niets in zijn aangifte heeft vermeld de bewijslast terecht was omgekeerd. Voorts oordeelde het hof dat de inspecteur niet aannemelijk heeft gemaakt dat de belanghebbende een bedrag van f 100.000 aan andere inkomsten heeft genoten. Het hof schatte het inkomen dat ten onrechte niet is aangegeven op f 20.000. De Hoge Raad oordeelde over de vraag of het hof het juiste criterium had toegepast:

3.2. Het Hof heeft vervolgens geoordeeld dat deze zogenoemde omkering van de bewijslast de Inspecteur evenwel niet van zijn verplichting ontslaat de door hem aangebrachte correctie te onderbouwen en aannemelijk te maken. Naar het oordeel van het Hof is de Inspecteur hierin niet geslaagd.

-3.3. Voorzover het middel zich richt tegen de onder 3.2 vermelde oordelen van het Hof, faalt het. Met eerstgenoemd oordeel heeft het Hof tot uitdrukking gebracht dat een aanslag niet naar willekeur mag worden vastgesteld, doch moet berusten op een redelijke schatting van de verzwegen inkomsten. Dat oordeel is juist (vgl. HR 29 september 1993, nr. 28 400, BNB 1993/330). Voorts heeft het Hof met laatstgenoemd oordeel tot uitdrukking gebracht dat de schatting van de Inspecteur van de verzwegen inkomsten op ƒ 100 000 niet redelijk is in evenvermelde zin, zodat de aanslag naar willekeur is vastgesteld, welk oordeel, gelet op het hiervoor overwogene, geen blijk geeft van een onjuiste rechtsopvatting en voor het overige, als verweven met waarderingen van feitelijke aard, in cassatie niet op zijn juistheid kan worden getoetst. Het is ook niet onbegrijpelijk of onvoldoende gemotiveerd.

5.4 Het arrest van de Hoge Raad van 22 april 2005, nr. 38693, LJN, BNB 2005/339 betrof een naheffingsaanslag in de omzetbelasting, die bij wijze van schatting was gesteld op f 332.521. De administratie vormde geen deugdelijke grondslag om de verplichtingen voor de omzetbelasting te bepalen met omkering en verzwaring van de bewijslast als gevolg. Nu zowel de inspecteur als belanghebbende niet wisten tot welk bedrag de naheffingsaanslag te hoog was opgelegd, heeft het hof de hoogte van de te veel nageheven belasting in goede justitie vastgesteld op f 184.734. De Staatssecretaris voerde in cassatie aan dat niet was gebleken in hoeverre de naheffingsaanslag onjuist was. De Hoge Raad oordeelde dat het hof tot uitdrukking heeft gebracht dat de schatting van de inspecteur niet redelijk is, zodat de aanslag naar willekeur is vastgesteld en dat dit oordeel geen blijk geeft van een onjuiste rechtsopvatting. Feteris ging in zijn noot bij dit arrest allereerst in op het criterium dat de Hoge Raad hanteert bij de vraag of de door de inspecteur gemaakte schatting kan worden gehandhaafd. Hij kwam tot de conclusie dat uit de jurisprudentie volgt dat de Hoge Raad het verbod van willekeur en de eis van een redelijke schatting als synoniemen ziet:

Waar de redelijkheid ophoudt, begint willekeur.

4. Het voorgaande neemt niet weg dat de rechter de schatting van de inspecteur slechts marginaal toetst als de informatie van de kant van de belastingplichtige ontoereikend is. De positief geformuleerde eis dat sprake moet zijn van een redelijke schatting, behoort hier niet te worden opgevat als een al te strenge kwaliteitseis. In geval van omkering van de bewijslast moet de onjuistheid van de aanslag volgens art. 27e AWR zelfs overtuigend komen vast te staan ('blijken'). De rechter zal niet verlangen dat de schatting van de inspecteur in aanmerking komt voor de schoonheidsprijs. De grenzen van de redelijkheid bieden de inspecteur meestal een marge waarbinnen hij het bedrag van de aanslag mag schatten. Naarmate er meer onduidelijkheid bestaat over de feiten, zal die marge groter zijn.

5.5 Pechler heeft naar aanleiding van recente jurisprudentie van de Hoge Raad de omkering van de bewijslast besproken. Hij is van mening dat de controle van de rechter op de mate van redelijkheid van de schatting tamelijk marginaal moet blijven, maar dat de rechter geen genoegen mag nemen met een te vage aanname door de inspecteur(6):

Die hardheid wordt enigszins verzacht doordat de inspecteur de aanslag niet naar willekeur mag vaststellen. Bij gebrek aan informatie kan de inspecteur de belastingschuld vaak niet anders dan schatten. De schatting berust noodgedwongen vaak op aannames. Deze aannames moeten echter voldoende concreet en verifieerbaar zijn. Ik denk aan vergelijking met andere jaren/tijdvakken waarover de belastingschuld zonder omkering van de bewijslast is vastgesteld, of aan vergelijking met andere belastingplichtigen in dezelfde branche. Zo schatte de inspecteur de opbrengst van in een coffeeshop aangetroffen zakjes marihuana en hasj, uitgaande van de waarde per zakje, het vermoedelijke aantal kopers per dag, het aantal dagen waarop de coffeeshop geopend is, en een bepaalde winstmarge. Dat is een redelijke manier om de vermoedelijke opbrengst te bepalen. De aannames zijn concreet en verifieerbaar genoeg om de belastingplichtige de kans te geven ze adequaat te bestrijden. De controle daarop door de rechter zal wel tamelijk marginaal moeten blijven. De rechter mag echter geen genoegen nemen met een te vage aanname, zoals de omstandigheid dat de belanghebbende deel uitmaakte van een organisatie die ieder gegeven omtrent omzet en winst buiten het zicht van de fiscus hield.

5.6 Hof Arnhem oordeelde in zijn uitspraak van 26 september 2007, nr. 04/1895, LJN BI4726, NTFR 2009/1193 over de vraag of de inspecteur bij het vaststellen van de winst van een coffeeshop een redelijke schatting heeft gemaakt. De inspecteur had de omzet van de coffeeshop vastgesteld aan de hand van gegevens die hem bekend zijn over andere coffeeshops. Hof Arnhem oordeelde:

4.8. Belanghebbende stelt dat de door de Inspecteur gemaakte theoretische omzetberekening volstrekt willekeurig is, nu er tussen coffeeshops zoveel onderlinge verschillen zijn. De Inspecteur stelt daartegenover dat hij in redelijkheid is uitgegaan van een verhouding van 3,25 tussen de omzet softdrugs en de omzet laag tarief, dat deze verhouding het gemiddelde is van het desbetreffende verhoudingscijfer bij zes coffeeshops in de buurt, dat deze verhouding gemiddeld nog hoger is bij dertig coffeeshops in geheel Q in het desbetreffende jaar en, zij het in latere jaren, bij de Q coffeeshops die zijn opgenomen op de door hem ter zitting overgelegde lijst. Naar het oordeel van het Hof heeft de Inspecteur dusdoende redelijk gehandeld. Het door de Inspecteur gehanteerde brutowinstpercentage van 100% van de inkoop is zelfs- nog lager dan de door belanghebbende zelf op 135% berekende brutowinst.

(...)

4.10. Ter zitting heeft de Inspecteur aangegeven nader van mening te zijn dat de winstcorrectie omzet softdrugs met ƒ 53 384 moet worden verminderd, wegens twee fouten in de berekening. Het Hof is van oordeel dat de Inspecteur, met inachtneming van deze vermindering, de winst van belanghebbende redelijk heeft geschat. Het Hof zal de aanslag dan ook in overeenstemming met het standpunt van de Inspecteur verminderen tot een aanslag, berekend naar een belastbaar inkomen van ƒ 481 313.

Belanghebbende ging in cassatie tegen deze uitspraak en voerde aan dat het hof ten onrechte had geoordeeld dat sprake was van een redelijke schatting. De Hoge Raad oordeelde in zijn arrest van 24 oktober 2008, nr. 07/12139, LJN BG1239, BNB 2008/308 dat de klacht gelet op artikel 81 van de Wet op de rechterlijke organisatie niet tot cassatie kon leiden.

5.7 De in de onderdelen 5.2 tot en met 5.4 en 5.6 besproken jurisprudentie ziet op schattingen waarbij zowel de belastingplichtige als de inspecteur niet over de gegevens beschikken waarmee de aanslag exact kan worden vastgesteld. De vraag komt op of de marge van een redelijke schatting ruimer is wanneer de belastingplichtige wel over de informatie beschikt of kan beschikken waarmee de aanslag exact zou kunnen worden vastgesteld. Deze situatie deed zich voor in de uitspraak van Hof Arnhem van 22 december 2009, nrs. 06/00410 en 06/00412, NTFR 2010, 202, LJN BK8683. Belanghebbende in deze uitspraak weigerde om delen van de voorhanden zijnde administratie aan de inspecteur te verstrekken. Het hof nam het feit dat de administratie aanwezig was in ogenschouw bij de vraag of de door de inspecteur gemaakte schatting redelijk was:

4.3 De omkering en verzwaring van de bewijslast ontslaat de Inspecteur evenwel niet van zijn verplichting een redelijke schatting te maken van de verzwegen inkomsten. Bij de beoordeling hiervan stelt het Hof voorop dat de Inspecteur in gevallen als het onderhavige in het algemeen een zekere armslag heeft bij het maken van die schatting omdat hij - ondanks alle verzoeken daartoe - niet kan beschikken over alle voor handen zijnde gegevens.