Rb. 's-Gravenhage, 14-02-2012, nr. AWB 09/523, nr. AWB 09/524, nr. AWB 09/526, nr. AWB 09/527, nr. AWB 09/528

ECLI:NL:RBSGR:2012:BW9945

- Instantie

Rechtbank 's-Gravenhage

- Datum

14-02-2012

- Zaaknummer

AWB 09/523

AWB 09/524

AWB 09/526

AWB 09/527

AWB 09/528

- LJN

BW9945

- Vakgebied(en)

Belastingrecht algemeen (V)

- Brondocumenten en formele relaties

ECLI:NL:RBSGR:2012:BW9945, Uitspraak, Rechtbank 's-Gravenhage, 14‑02‑2012; (Eerste aanleg - meervoudig)

Hoger beroep: ECLI:NL:GHDHA:2013:3586, Bekrachtiging/bevestiging

- Vindplaatsen

V-N Vandaag 2012/1769

Belastingadvies 2012/18.7

Uitspraak 14‑02‑2012

Inhoudsindicatie

Vpb - artikel 10a Wet Vpb 1969 en op Malta gevestigde BV's

RECHTBANK 'S-GRAVENHAGE

Sector bestuursrecht

Afdeling 4, meervoudige kamer

Procedurenummers: AWB 09/523, AWB 09/524, AWB 09/526, AWB 09/527, AWB 09/528

Uitspraakdatum: 14 februari 2012

Uitspraak ingevolge artikel 8:77 van de Algemene wet bestuursrecht (Awb)

In het geding tussen

[X] B.V., gevestigd te [Z], eiseres,

en

de inspecteur van de Belastingdienst [te P], verweerder.

I PROCESVERLOOP

1999 (AWB 09/523 VPB)

1.1. Verweerder heeft aan eiseres voor het jaar 1999 een definitieve aanslag vennootschapsbelasting (aanslagnummer [a]) van nihil opgelegd. Voorts heeft verweerder bij verliesvaststellingsbeschikking het verlies over dat jaar vastgesteld op € 1.998.495 (NLG 4.404.105).

1.2. Bij verliesherzieningsbeschikking van 31 juli 2004 heeft verweerder het verlies voor het boekjaar 1999 nader vastgesteld op € 367.371 (NLG 809.579)..

1.3. Eiseres heeft bezwaar gemaakt tegen de verliesherzieningsbeschikking. Verweerder heeft bij uitspraak op bezwaar van 18 december 2008 de verliesherzieningsbeschikking gehandhaafd.

2000 ( AWB 09/524 VPB)

1.4. Verweerder heeft aan eiseres voor het jaar 2000 een definitieve aanslag vennootschapsbelasting (aanslagnummer [b]) opgelegd, berekend naar een belastbaar bedrag van € 1.513.392 (NLG 3.335.077). Bij de gelijktijdig gegeven verliesverrekeningsbeschikking heeft verweerder een bedrag van € 414.414 (NLG 913.248) aan verliezen uit voorgaande jaren verrekend. Tevens is bij beschikking € 145.418 aan heffingsrente in rekening gebracht.

1.5. Eiseres heeft bezwaar gemaakt tegen de verliesverrekeningsbeschikking. Verweerder heeft bij uitspraak op bezwaar van 18 december 2008 de aanslag en de verliesverrekeningsbeschikking gehandhaafd.

2001 ( AWB 09/526 VPB)

1.6. Verweerder heeft aan eiseres voor het jaar 2001 een definitieve aanslag vennootschapsbelasting (aanslagnummer [c]) opgelegd, berekend naar een belastbare winst en belastbaar bedrag van € 3.820.952. Tevens is bij beschikking € 52.999 aan heffingsrente in rekening gebracht.

1.7. Eiseres heeft bezwaar gemaakt tegen de aanslag. Verweerder heeft bij uitspraak op bezwaar van 18 december 2008 de aanslag gehandhaafd.

2002 ( AWB 09/527 VPB)

1.8. Verweerder heeft aan eiseres voor het jaar 2002 een voorlopige aanslag vennootschapsbelasting (aanslagnummer [d]) van nihil opgelegd. Tevens heeft verweerder bij verliesvaststellingsbeschikking het verlies voor 2002 vastgesteld op € 1.316.027.

1.9. Verweerder heeft met dagtekening 31 juli 2006 aan eiseres voor het jaar 2002 een definitieve aanslag vennootschapsbelasting (aanslagnummer [e]) van nihil opgelegd. Bij gelijktijdig gegeven verliesherzieningsbeschikking heeft verweerder het verlies voor dat jaar vastgesteld op € 16.811. Voorts is aan eiseres bij beschikking een verzuimboete opgelegd voor een bedrag van € 22.

1.10. Eiseres heeft bezwaar gemaakt tegen de definitieve aanslag, de verliesherzieningsbeschikking en de verzuimboete. Verweerder heeft bij uitspraak op bezwaar van 18 december 2008 de aanslag, de verliesherzieningsbeschikking en de verzuimboete gehandhaafd.

2003 ( AWB 09/528 VPB)

1.11. Verweerder heeft aan eiseres voor het jaar 2003 een definitieve aanslag vennootschapsbelasting (aanslagnummer [f]) opgelegd, berekend naar een belastbare winst en belastbaar bedrag van € 992.775. In deze aanslag ligt een beschikking tot vaststelling van het verlies voor 2003 op nihil besloten. Tevens is bij beschikking € 36.519 aan heffingsrente in rekening gebracht.

1.12. Eiseres heeft bezwaar gemaakt tegen de aanslag, de verliesvaststellingsbeschikking van nihil en de beschikking heffingsrente. Verweerder heeft bij uitspraak op bezwaar van

18 december 2008 het bezwaar van eiseres afgewezen en de aanslag en de verliesvaststellingsbeschikking gehandhaafd.

Alle zaken

1.13. Voor zover eiseres niet uitdrukkelijk bezwaar heeft gemaakt tegen de beschikkingen heffingsrente, wordt zij geacht daartegen bezwaar te hebben gemaakt. Ook de door eiseres ingestelde beroepen strekken zich uit tot de beschikkingen heffingsrente (vergelijk HR 27 november 2009, nr. 07/13621, LJN: BJ7907).

1.14. Eiseres heeft bij brieven van 19 januari 2009, ontvangen door de rechtbank op

21 januari 2009 beroep ingesteld tegen de uitspraken op bezwaar van verweerder.

1.15. Verweerder heeft de op de zaak betrekking hebbende stukken overgelegd en verweerschriften ingediend. De gemachtigde van eiseres heeft bij brief van 15 januari 2010 nadere stukken bij de rechtbank ingediend. Deze brief, inclusief stukken is op 18 januari 2010 in afschrift aan verweerder verzonden. De gemachtigde van eiseres heeft voorts bij faxberichten van 19, 20 en 25 januari 2010 nadere stukken bij de rechtbank ingediend. De faxberichten van 19 en 20 januari 2010 en de daarbij aan de rechtbank gezonden stukken, zijn , inclusief nadere stukken zijn op respectievelijk 20 en 21 januari 2010 in afschrift aan verweerder verzonden.

1.16. Het onderzoek ter zitting heeft plaatsgevonden op 26 januari 2010 te 's-Gravenhage. Namens eiseres zijn verschenen [A] en [B], tot bijstand vergezeld door [C], [D] en [E]. Namens verweerder zijn verschenen [F] en [G]. Beide partijen hebben ter zitting een pleitnota aan de rechtbank en aan de wederpartij overgelegd. Tevens is tijdens de zitting een afschrift van het van gemachtigde afkomstige faxbericht inclusief bijlagen, van 25 januari 2010 aan verweerder verstrekt.

1.17 De hiervoor vermelde zaken zijn gezamenlijk behandeld. Hetgeen in een van deze zaken is gesteld en aangevoerd wordt geacht te zijn gesteld en aangevoerd in de andere zaken. De rechtbank heeft op deze zitting tevens behandeld de zaken van [H] B.V. (AWB 09/517, AWB 09/519, AWB 09/521, AWB 09/522), [I] B.V. (AWB 09/529, AWB 09/530, AWB 09/531, AWB 09/532, AWB 09/533) en [J] B.V. (AWB 09/534, AWB 09/535, AWB 09/536, AWB 09/537 en AWB 09/538). In die zaken heeft de rechtbank afzonderlijk in één geschrift uitspraak gedaan.

1.18. De rechtbank heeft het onderzoek ter zitting geschorst en bepaald dat het vooronderzoek wordt hervat. De rechtbank heeft in haar schorsingsbeslissing van 26 januari 2010, verzonden op 4 februari 2010 partijen verzocht om haar nadere informatie te verstrekken.

1.19. Bij brief van 3 februari 2010 heeft [E] namens [J] B.V. nadere stukken aan de rechtbank overgelegd. Deze brief, inclusief de nadere stukken, is in afschrift aan verweerder gezonden. Verweerder heeft op 18 februari 2010 een brief aan de rechtbank gezonden. Deze brief is in afschrift aan de gemachtigde van eiseres verzonden. Namens eiseres zijn bij brief van 19 februari 2010 nadere stukken aan de rechtbank gezonden. Deze brief, inclusief nadere stukken, is in afschrift aan verweerder gezonden. Verweerder heeft op 17 maart 2010 een brief aan de rechtbank gezonden. Een afschrift hiervan is aan de gemachtigde van eiseres gezonden. Gemachtigde heeft bij brief van 22 maart 2010 nadere stukken aan de rechtbank gezonden. Een afschrift hiervan is aan verweerder gezonden.

1.20. Partijen hebben erin toegestemd dat de rechtbank uitspraak doet zonder nadere zitting. Met toepassing van artikel 8:57 van de Awb heeft de rechtbank bepaald dat een nader onderzoek ter zitting achterwege blijft en heeft zij het onderzoek gesloten.

II OVERWEGINGEN

Feiten

Op grond van de stukken van het geding en het verhandelde ter zitting staat het volgende vast:

2.1. [A] (hierna: de aandeelhouder) was in de onderhavige jaren enig aandeelhouder van onder meer eiseres en de [H] B.V.. Eiseres en de [H B.V.] fungeerden als houdstermaatschappijen binnen de [K] Groep. De werkmaatschappijen in de [K] Groep waren actief in de bouw en de projectontwikkeling. De [K] groep had onder meer een samenwerkingsverband met [L] en [M]. In het kader daarvan hield [H B.V.] een deelneming van 33 1/3% in [N] B.V..

2.2. De bouwtak van de [K] groep is in 1998 verkocht aan derden. De projectontwikkelingsactiviteiten zijn na 1998 gecontinueerd, met name in het samenwerkingsverband met [L] en [M]. Op 1 januari 1998 heeft eiseres de deelneming in [N B.V.] verkregen van [H B.V.]. Eiseres is de koopsom rentedragend schuldig gebleven (hierna: de geldlening) aan [H B.V.].

2.3. Met ingang van 1 mei 1999 zijn de zonen van de aandeelhouder, [O] en [Q], directeur van eiseres. Met ingang van 20 september 1999 is de feitelijke vestigingsplaats van [H B.V.] niet langer in Nederland gelegen, maar op Malta. De aandeelhouder is sinds 28 september 1999 in Zwitserland woonachtig.

2.4. Op 1 januari 2002 heeft [H B.V.] haar vordering uit de geldlening overgedragen aan [R] N.V., een naar het recht van de Nederlandse Antillen opgerichte en aldaar gevestigde vennootschap.

2.5. Eiseres heeft voor het jaar 1999 aangifte gedaan van een belastbare winst en een belastbaar bedrag van negatief € 768.773 (NLG 1.694.153). Verweerder is bij de aanslagregeling van de aangifte afgeweken en heeft de aanslag en vaststellingsverliesbeschikking, die zijn genoemd onder 1.1, vastgesteld, onderscheidenlijk gegeven. Daarop volgde de onder 1.2 vermelde verliesherzieningsbeschikking. Bij de regeling daarvan heeft verweerder de rente die eiseres aan [H B.V.] verschuldigd werd, gecorrigeerd met € 401.402 (NLG 884.574).

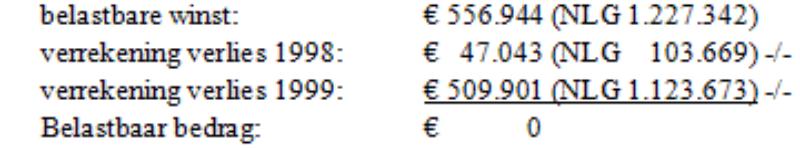

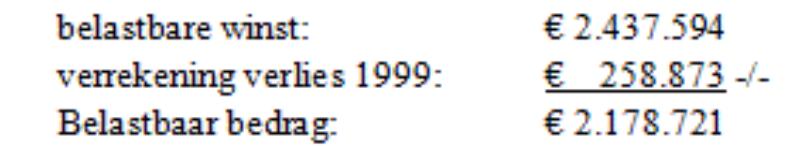

2.6.1. Eiseres heeft als volgt aangifte vennootschapsbelasting over het jaar 2000 gedaan:

Aangifte vennootschapsbelasting 2000

2.6.2.De definitieve aanslag vennootschapsbelasting voor het jaar 2000 is door verweerder als volgt vastgesteld:

Definitieve aanslag vennootschapsbelasting 2000

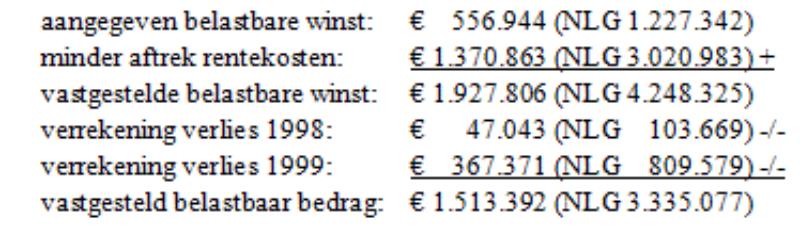

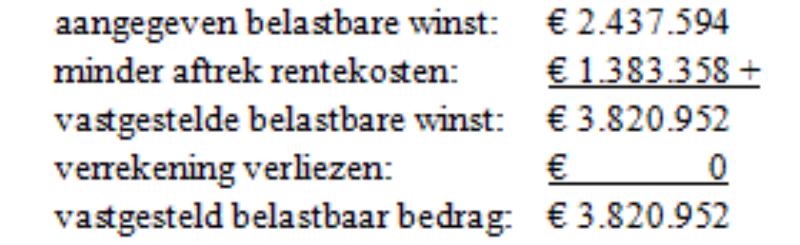

2.7.1. Eiseres heeft als volgt aangifte vennootschapsbelasting over het jaar 2001 gedaan:

Aangifte vennootschapsbelasting 2001

2.7.2. Verweerder heeft met het jaar 2001 geen verliezen uit voorgaande jaren verrekend. De aanslag vennootschapsbelasting is als volgt vastgesteld:

Aanslag vennootschapsbelasting 2001

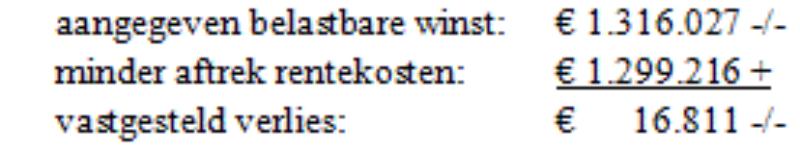

2.8.1. Eiseres heeft voor het jaar 2002 aangifte vennootschapsbelasting gedaan naar een belastbare winst en belastbaar bedrag van negatief € 1.316.027.

2.8.2. Verweerder heeft bij de nadere verliesvaststellingsbeschikking voor dat jaar het verlies als volgt berekend:

Verliesvaststellingsbeschikking 2002

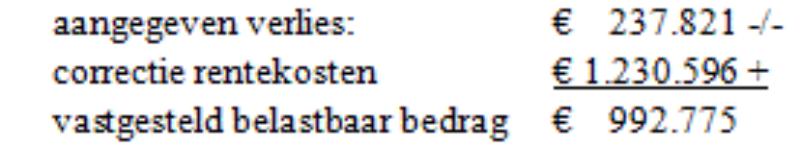

2.9.1. Eiseres heeft voor het jaar 2003 aangifte vennootschapsbelasting gedaan. Hierbij heeft zij een verlies van € 237.821 aangegeven.

2.9.2. Deze aanslag vennootschapsbelasting is als volgt vastgesteld:

Aanslag vennootschapsbelasting 2003

Geschil

2.10.1. In geschil is of verweerder in de onderhavige jaren de rente die eiseres op grond van de geldlening verschuldigd is, terecht niet in aftrek heeft toegelaten.

Meer in het bijzonder is in geschil:

a) met betrekking tot het jaar 1999: of sprake is van een nieuw feit op grond waarvan verweerder voor dat jaar een verliesherzieningsbeschikking kon geven;

b) of aan de geldlening en de daarmee verband houdende rechtshandeling in overwegende mate zakelijke overwegingen ten grondslag liggen, en zo niet, of er in de desbetreffende jaren sprake was van een zogenoemde compenserende heffing als bedoeld in artikel 10a, derde lid, letter b, van de Wet op de vennootschapsbelasting 1969 (hierna: Wet Vpb 1969).

2.10.2. Tussen partijen is niet in geschil dat de overdracht van de deelneming in [N B.V.] door [H B.V.] aan eiseres en de daardoor onstane schuld van eiseres aan [H B.V.] en later aan [R] N.V. onder de reikwijdte valt van artikel 10a, tweede lid, letter b, van de Wet Vpb 1969. De rechtbank sluit zich aan bij deze eenparige opvatting van partijen die naar haar oordeel blijk geeft van een juiste rechtsopvatting.

2.11. Eiseres stelt dat aan de geldlening en de daarmee verband houdende rechtshandeling in overwegende mate zakelijke overwegingen ten grondslag liggen. Zij voert hiertoe -samengevat- het volgende aan. [H B.V.] heeft de deelneming in [N B.V.] aan eiseres verkocht omdat de aandeelhouder een splitsing wilde aanbrengen tussen de actieve en de niet-actieve vennootschappen binnen de [K] Groep. De splitsing moest de overdracht van de leiding over de actieve vennootschappen door de aandeelhouder aan zijn zonen mogelijk maken. Bij een overdracht in deze vorm en met dit oogmerk is een financiering door het schuldig blijven van de koopsom heel gebruikelijk. De overdracht en het schuldig blijven van de koopsom is niet ingegeven door fiscale motieven. Eiseres had het aandelenbelang kunnen financieren met eigen vermogen of de lening daarmee kunnen aflossen. Echter, dan had zij, om over de daarvoor benodigde liquiditeiten te beschikken activa moeten verkopen. Om bedrijfseconomische redenen heeft eideres daar niet voor gekozen. De geldlening is onder zakelijke condities aangegaan.

2.12. Verweerder stelt dat eiseres niet aannemelijk heeft gemaakt dat aan de met de geldlening verband houdende rechtshandelingen in overwegende mate zakelijke overwegingen ten grondslag liggen. Omdat er sprake is van een overdracht van de ene houdstermaatschappij aan een andere houdstermaatschappij binnen de [K] groep zijn er geen zakelijke redenen voor deze rechtshandeling.

2.13. Eiseres concludeert met betrekking tot:

- het jaar 1999: tot vernietiging van de uitspraak op bezwaar en - naar de rechtbank begrijpt - vaststelling van het verlies op € 768.773 (NLG 1.694.153);

- het jaar 2000: tot vernietiging van de uitspraak op bezwaar, verrekening van verliezen uit voorgaande jaren tot een bedrag van € 556.944 (NLG 1.227.342) met de belastbare winst van 2000 en vermindering van de aanslag tot nihil;

- het jaar 2001: tot vernietiging van de uitspraak op bezwaar, verrekening van verliezen uit voorgaande jaren tot een bedrag van € € 258.873 met de belastbare winst van 2001 en vermindering van de aanslag tot een berekend naar een belastbaar bedrag van

€ 2.178.721;

- het jaar 2002: tot vernietiging van de uitspraak op bezwaar en - naar de rechtbank begrijpt - aststelling van het verlies op € 1.316.027;

- het jaar 2003: tot vernietiging van de uitspraak op bezwaar en - naar de rechtbank begrijpt - vaststelling van het verlies op € 237.821.

2.14. Verweerder concludeert tot ongegrondverklaring van de beroepen met betrekking tot de jaren 1999 en 2000 en gegrondverklaring met betrekking tot de jaren 2001, 2002 en 2003. Wat betreft de jaren 2001, 2002 en 2003 dienen volgens verweerder de correcties te worden verlaagd met € 73.524, € 26.234 en € 26.290. Het verlies voor het jaar 2002 dient met € 26.234 te worden verhoogd en de aanslagen 2001 en 2003 dienen met de desbetreffende bedragen te worden verlaagd. Voor het geval dat wordt beslist dat aan Nederland het onbeperkte heffingsrecht toekomt over de door [H B.V.] van eiseres ontvangen rentebaten, concludeert verweerder tot gehele gegrondverklaring van de beroepen met betrekking tot de jaren 1999, 2000 en 2001 en aanpassing van de primaire besluiten voor die jaren conform de conclusies van eiseres.

Beoordeling

Wettelijk kader

2.15. Artikel 10a Wet Vpb 1969 luidt voor zover van belang, als volgt:

"2. Bij het bepalen van de winst komen voorts niet in aftrek renten - kosten en valutaresultaten daaronder begrepen - ter zake van geldleningen rechtens dan wel in feite direct of indirect verschuldigd aan een verbonden lichaam of een verbonden natuurlijk persoon, voor zover de geldlening verband houdt met één van de volgende rechtshandelingen:

(...)

b. een verwerving van - daaronder begrepen storting op - aandelen, bewijzen van deelgerechtigdheid of lidmaatschapsrechten in een verbonden lichaam, behoudens voor zover een wijziging wordt aangebracht in het uiteindelijke belang dan wel de uiteindelijke zeggenschap in dat lichaam; (...)

3. Het tweede lid vindt geen toepassing indien de belastingplichtige aannemelijk maakt dat:

a. aan de geldlening en de daarmee verband houdende rechtshandeling in overwegende mate zakelijke overwegingen ten grondslag liggen; of

b. over de rente bij degene aan wie de rente rechtens dan wel in feite direct of indirect is verschuldigd, per saldo een belasting naar de winst of het inkomen wordt geheven welke naar Nederlandse maatstaven redelijk is en dat er geen sprake is van verrekening van verliezen of van andersoortige aanspraken uit jaren voorafgaande aan het jaar waarin de geldlening is opgenomen waardoor over de rente per saldo geen heffing naar bedoelde redelijke maatstaven is verschuldigd, behoudens ingeval aannemelijk is dat de geldlening is aangegaan met het oog op het verrekenen van verliezen of andersoortige aanspraken welke in het jaar zelf zijn ontstaan dan wel op korte termijn zullen ontstaan."

Nieuw feit in 1999 en compenserende heffing

2.16. In de jaren 1999, 2000 en 2001 was eiseres rente verschuldigd aan [H B.V.]. Gelet op de uitspraak van deze rechtbank van gelijke datum in de zaken AWB 09/517, AWB 09/519, AWB 09/521, AWB 09/522 is [H B.V.] in die jaren op grond van de Nederlandse belastingwetgeving binnenlands belastingplichtige en onderworpen aan de Nederlandse vennootschapsbelasting zonder toepassing van een aftrek ter voorkoming van dubbele belasting. Derhalve was voor die jaren sprake van een belastingheffing over de rentebaten welke naar Nederlandse maatstaven redelijk is ("compenserende heffing"). Gelet hierop zal de rechtbank de beroepen in de zaken AWB 09/523 VPB, AWB 09/524 VPB en AWB 09/526 VPB gegrond verklaren. De vraag of verweerder met betrekking tot het boekjaar 1999 over een nieuw feit beschikte op grond waarvan hij de eerdere vaststelling van het verlies voor dat jaar kon herzien, behoeft dan geen behandeling meer.

In overwegende mate zakelijke overwegingen

2.17. In de jaren 2002 en 2003 was eiseres wegens het verkrijgen van de deelneming in [N B.V.], rente verschuldigd aan [R] N.V. Tussen partijen is niet in geschil dat bij deze vennootschap geen sprake was van een compenserende heffing over de rentebaten. Derhalve is voor die jaren nog aan de orde of aan de overdracht van de deelneming tegen schuldigerkenning in overwegende mate zakelijke overwegingen ten grondslag lagen. Eiseres, die in deze de bewijslast heeft, heeft ten bewijze van de overwegend zakelijke motieven van de overdracht tegen schuldigerkenning van de koopsom, aangevoerd dat de overdracht op deze wijze plaats vond met het oog op het financierbaar maken van de bedrijfsopvolging oor de zoons van de aandeelhouder. Dienaangaande overweegt de rechtbank het volgende.

2.18. De aandeelhouder heeft na de overdracht van de deelneming de uiteindelijke zeggenschap in de onderneming van [N B.V.] behouden; het aandelenbelang met daarbij behorende stemrechten in [N B.V.] is door de overdracht niet gewijzigd. Voorts hadden de zoons op 17 maart 2010, dat is ruim twaalf jaar na de overdracht van de deelneming in [N B.V.], de aandelen in [N B.V.] nog steeds niet overgenomen. Ter zitting heeft de aandeelhouder verklaard dat ten tijde van de overdracht, de zetelverplaatsing van [H B.V.] naar Malta reeds in beeld was. Op grond van deze feiten, in onderling verband bezien, oordeelt de rechtbank dat de overdracht van de deelneming tegen schuldigerkenning niet plaats vond met het oog op het financierbaar maken van de bedrijfsopvolging door de zoons. Uit hetgeen eiseres heeft aangevoerd blijkt niet van andere zakelijke overwegingen die afzonderlijk of tezamen in overwegende mate aan de overdracht van de deelneming tegen schuldigerkenning ten grondslag hebben gelegen.

2.19 Gelet op het vorenstaande is het gelijk, voor zover het de belastingheffing over de jaren 2002 en 2003 betreft, aan verweerder. Omdat verweerder een deel van de correcties voor deze jaren heeft teruggenomen in verband met het feit dat een deel van de rente is verschuldigd aan in Nederland gevestigde crediteuren (zie onder 2.14), zal de rechtbank de beroepen in de zaken AWB 09/527 VPB en AWB 09/528 VPB gegrond verklaren.

Belastingaanslagen ad nihil

2.20. Eiseres heeft geen belang bij haar beroepen tegen de op nihil vastgestelde belastingaanslagen. Derhalve zal de rechtbank deze beroepen niet-ontvankelijk verklaren.

Boete

2.21. Het beroep tegen de aanslag vennootschapsbelasting 2002 wordt mede geacht betrekking te hebben op de verzuimboete. Eiseres heeft geen afzonderlijke grieven tegen de verzuimboete aangevoerd. Ook overigens is de rechtbank niet gebleken dat deze boete ten onrechte zou zijn opgelegd. Tenslotte acht de rechtbank het opleggen en de hoogte van de boete, gelet op het belang van de nakoming van de aangifteplicht en de betekenis van de aangifte voor het nemen van de onder 1.8 en 1.9 genoemde primaire besluiten, alleszins passend en geboden. Derhalve zal de rechtbank het beroep tegen de boete ongegrond verklaren.

Heffingsrente

2.22. Eiseres heeft geen afzonderlijke grieven met betrekking tot de heffingsrente aangevoerd. De rechtbank is niet gebleken dat verweerder, gelet op de wettelijke bepalingen, de heffingsrente op onjuiste wijze heeft berekend. Omdat de rechtbank de beroepen voor de jaren 2000, 2001 en 2003 gegrond zal verklaren en de aanslagen voor die jaren zal verminderen , zal de rechtbank verweerder opdragen de beschikkingen heffingsrente voor 2000, 2001 en 2003 dienovereenkomstig te wijzigen.

Proceskosten

2.23. De rechtbank ziet aanleiding verweerder te veroordelen in de kosten die eiseres in verband met de behandeling van het beroep redelijkerwijs heeft moeten maken. De rechtbank ziet geen aanleiding verweerder te veroordelen in de integrale kosten van de procedure nu eiseres geen bijzondere omstandigheden heeft gesteld, laat staan aannemelijk heeft gemaakt die een dergelijke kostenvergoeding rechtvaardigen. De rechtbank merkt de zaken aan als met elkaar samenhangende zaken. Gelet hierop zijn de te vergoeden kosten op voet van het Besluit proceskosten bestuursrecht voor de door een derde beroepsmatig verleende rechtsbijstand vastgesteld op € 1.932 (1 punt voor de beroepschriften,1 punt voor het verschijnen ter zitting met een waarde per punt van € 322, een wegingsfactor 2 voor het gewicht van de zaken en een factor 1,5 wegens samenhang). De rechtbank ziet geen aanleiding een vergoeding van kosten in verband met de behandeling van het bezwaar toe te kennen nu gesteld noch uit de gedingstukken gebleken is dat eiseres hierom heeft verzocht vóórdat verweerder op de bezwaren had beslist.

III BESLISSING

De rechtbank:

- verklaart de beroepen gegrond, met uitzondering van de beroepen tegen de op nihil vastgestelde belastingaanslagen, welke beroepen zij niet-ontvankelijk verklaart, en van het beroep tegen de bij de vaststelling van de definitieve aanslag voor 2002 gegeven boetebeschikking, welk beroep zij ongegrond verklaard;

- vernietigt de uitspraken op bezwaar;

- herroept de verliesherzieningsbeschikking voor het jaar 1999 en stelt het verlies voor dat jaar vast op € 768.773 (NLG 1.694.153);

- stelt het met de aanslag voor het jaar 2000 te verrekenen verlies vast op € 556.944

(NLG 1.227.342) en vermindert de aanslag voor dat jaar tot nihil;

- herroept de bij de aanslag voor het jaar 2001 gegeven verliesverrekeningsbeschikking, stelt het met de aanslag voor dat jaar te verrekenen verlies vast op € 258.873 en vermindert de aanslag voor dat jaar tot een berekend naar een belastbaar bedrag van € 2.178.721;

- herroept de verliesvaststellingsbeschikking voor het jaar 2002 en stelt het verlies voor dat jaar vast op € 43.045;

- vermindert de aanslag voor het jaar 2003 tot één berekend naar een belastbaar bedrag van € 966.485;

- draagt verweerder op de beschikkingen heffingsrente met in achtneming van de voorgaande beslissingen te wijzigen;

- bepaalt dat deze uitspraak in de plaats komt van de vernietigde uitspraken op bezwaar;

- veroordeelt verweerder in de proceskosten van eiseres ten bedrage van € 1.932;

- gelast verweerder eiseres het door haar betaalde griffierecht van € 1.440 (5 x € 288) te vergoeden.

Aldus vastgesteld door mr. G.J. van Leijenhorst, mr. R.C.H.M. Lips en

mr. J.M. van Kempen, in tegenwoordigheid van de griffier mr. S.R.M. Dekker.

Uitgesproken in het openbaar op 14 februari 2012.

RECHTSMIDDEL

Tegen deze uitspraak kunnen partijen binnen zes weken na de verzenddatum hoger beroep instellen bij het gerechtshof te 's-Gravenhage (belastingkamer), Postbus 20021, 2500 EA Den Haag.

Bij het instellen van hoger beroep dient het volgende in acht te worden genomen:

1. - bij het beroepschrift wordt een afschrift van deze uitspraak overgelegd.

2. - het beroepschrift moet ondertekend zijn en ten minste het volgende vermelden:

a. de naam en het adres van de indiener;

b. een dagtekening;

c. een omschrijving van de uitspraak waartegen het hoger beroep is ingesteld;

d. de gronden van het hoger beroep.