Rb. 's-Gravenhage, 21-03-2012, nr. AWB 11/4612

ECLI:NL:RBSGR:2012:BW1027, Hoger beroep: (Gedeeltelijke) vernietiging en zelf afgedaan

- Instantie

Rechtbank 's-Gravenhage

- Datum

21-03-2012

- Zaaknummer

AWB 11/4612

- LJN

BW1027

- Vakgebied(en)

Belastingrecht algemeen (V)

- Brondocumenten en formele relaties

ECLI:NL:RBSGR:2012:BW1027, Uitspraak, Rechtbank 's-Gravenhage, 21‑03‑2012; (Eerste aanleg - meervoudig)

Hoger beroep: ECLI:NL:GHDHA:2013:1785, (Gedeeltelijke) vernietiging en zelf afgedaan

- Vindplaatsen

NTFR 2012/1741 met annotatie van drs. M.P. de Lange-Snijders

Uitspraak 21‑03‑2012

Inhoudsindicatie

IB/PVV 2007. Eiser was in het jaar 2007 als managing director in dienstbetrekking werkzaam bij een in Nederland gevestigde dochtervennootschap van een Zweedse moedermaatschappij. In geschil is of bij het bepalen van het met de uitoefening van de opties verkregen voordeel dient te worden uitgegaan van de waarde van de aandelen op het moment waarop de aandelen feitelijk aan eiser zijn geleverd, hetgeen eiser bepleit, of van de waarde van de aandelen op het moment waarop eiser de opties heeft uitgeoefend, hetgeen verweerder stelt. Indien deze vraag in de door verweerder voorgestane zin moet worden beantwoord, is in geschil of en in hoeverre op de koers van de aandelen een afwaardering ter zake van "trading restrictions" dient te worden toegepast. Gelet op de duidelijke bewoordingen van artikel 10a, eerste lid, van de Wet op de Loonbelasting 1964 is de rechtbank van oordeel dat bij de berekening van het voordeel dat door eiser ter zake van de uitoefening van de opties is genoten, dient te worden uitgegaan van de waarde van de aandelen op het moment van uitoefening van de opties. De rechtbank volgt het eensluidende standpunt van partijen dat aan de blokkeringsperiode (lock-up) een waardedrukkend effect kan worden toegekend. Gelet op het vorenstaande is het beroep door de rechtbank gegrond verklaard.

RECHTBANK 'S-GRAVENHAGE

Sector bestuursrecht

zaaknummer: AWB 11/4612

uitspraak van de meervoudige kamer van 21 maart 2012 in de zaak tussen

[X], wonende te [Z], eiser

(gemachtigde: [A]),

en

de inspecteur van de Belastingdienst [te P], verweerder.

Procesverloop

Verweerder heeft aan eiser voor het jaar 2007 een aanslag (aanslagnummer [nummer]) inkomstenbelasting en premie volksverzekeringen opgelegd, berekend naar een belastbaar inkomen uit werk en woning van € 424.373 en een belastbaar inkomen uit sparen en beleggen van € 18.619, en bij beschikking € 6.400 heffingsrente in rekening gebracht.

Verweerder heeft bij uitspraak op bezwaar van 22 april 2011 de aanslag en de beschikking heffingsrente gehandhaafd.

Eiser heeft daartegen bij brief van 24 mei 2011, ontvangen bij de rechtbank op 25 mei 2011, beroep ingesteld.

Verweerder heeft de op de zaak betrekking hebbende stukken overgelegd en een verweerschrift ingediend.

Partijen hebben vóór de zitting hun pleitnota aan de rechtbank toegestuurd. Deze stukken zijn telkens in afschrift verstrekt aan de wederpartij.

Het onderzoek ter zitting heeft plaatsgevonden op 18 november 2011 te 's-Gravenhage.

Namens eiser is daar in persoon verschenen [A]. Namens verweerder zijn verschenen [B] en [C].

De vooraf toegezonden pleitnota's worden geacht ter zitting te zijn voorgedragen . Verweerder heeft ter zitting een aanvullende pleitnota voorgedragen en exemplaren daarvan overgelegd aan de rechtbank en aan eiser. Eiser heeft verklaard geen bezwaar te hebben tegen overlegging van de bij deze pleitnota behorende bijlage.

Overwegingen

Feiten

Op grond van de stukken van het geding en het verhandelde ter zitting staat het volgende vast:

1. Eiser was in het jaar 2007 als managing director in dienstbetrekking werkzaam bij [D BV], een in Nederland gevestigde dochtervennootschap van de Zweedse moedermaatschappij [E AB]. [D BV] hield zich bezig met on line marketing.

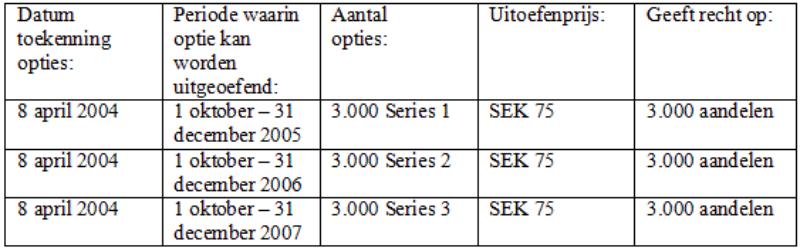

2. Op 8 april 2004 heeft [D BV] aan eiser 9.000 warrants (hierna ook aangeduid als: opties) [E AB] toegekend. De toekenning van de opties is neergelegd in de overeenkomst "Warrant Transfer Agreement for use in Netherlands". De voorwaarden waaronder de opties konden worden uitgeoefend zijn aan de overeenkomst gehecht en neergelegd in het stuk "[E AB] Conditions For Warrants Of Series 2004/2007 To Subscribe For New Shares Of Series A".

3. Volgens de "Conditions" gaf één optie [E AB] recht op één aandeel [E AB] en konden de opties worden uitgeoefend in achtereenvolgende perioden tegen de na te noemen prijs.

4. Volgens de jaarrekening 2005 van [E AB] heeft op 15 september 2005 een aandelensplitsing plaatsgevonden. Eén aandeel [E AB] (nominale waarde SEK 2,40 per aandeel) is toen omgewisseld/gesplitst in zes aandelen [E AB] (nominale waarde SEK 0,40 per aandeel). De wisselverhouding is dus 1:6.

5. Als gevolg van de aandelensplitsing op 15 september 2005 zijn de 9.000 opties van eiser "gerepriced en gerenumbered". Vanaf 15 september 2005 bezit eiser in totaal 54.000 opties [E AB] met een uitoefenprijs van SEK 12,5 per optie.

6. Op 30 oktober 2007 heeft eiser een tranche van 18.000 opties uitgeoefend tegen een prijs van (18.000 x SEK 12,5 =) SEK 225.000. De koers van de verkregen aandelen [E AB] bedroeg op dat moment SEK 180,44 per aandeel. Het met de uitoefening van de opties verkregen voordeel bedroeg ten tijde van de verkrijging:

Waarde aandelen ad (18.000 x 180,44 =) SEK 3.247.920 - totale uitoefenprijs ad SEK 225.000 = SEK 3.022.920.

Omgerekend naar euro's tegen de op 30 oktober 2007 geldende wisselkoers van SEK 1 is € 0,1080, bedroeg de netto opbrengst van de uitgeoefende opties (3.022.920 x 0,1080 =)

€ 326.475,36.

7. Over dit bedrag heeft [D BV] in 2007 tegen een tarief van 52% loonbelasting ingehouden.

8. Op 20 december 2007 zijn de 18.000 aandelen overgeboekt naar het individuele effectendepot van eiser. Bij de overboeking was de koers per aandeel SEK 136, zodat de aandelen op dat moment een waarde vertegenwoordigden van (18.000 x 136) = SEK 2.448.000. Indien bij de berekening van het door eiser met de uitoefening van de opties behaalde voordeel wordt uitgegaan van de waarde van de aandelen op het moment waarop deze op het effectendepot van eiser werden bijgeschreven, bedroeg dit voordeel:

Waarde aandelen ad (18.000 x 136 =) SEK 2.448.000 - totale uitoefenprijs ad SEK 225.000 = SEK 2.223.000.

Omgerekend naar euro's tegen de op 20 december 2007 geldende wisselkoers van SEK 1 is € 0,1080, bedroeg de netto opbrengst van de aandelen, hiervan uitgaande, (2.223.000 x 0,1080 =) € 240.084.

9. Eiser heeft in zijn aangifte IB/PVV 2007 een loon uit dienstbetrekking aangegeven van € 441.432. In dit bedrag is een bedrag van € 326.475 begrepen in verband met het met de uitoefening van de opties op 30 oktober 2007 behaalde voordeel. Tevens heeft eiser in zijn aangifte een bedrag van € 86.391 aangegeven als negatief loon uit dienstbetrekking, zodat een totaalbedrag aan inkomsten uit dienstbetrekking is aangegeven van € 355.041.

10. Het als negatief loon aangegeven bedrag van € 86.391 is het verschil tussen het onder 6. genoemde bedrag van 326.475,36 en het onder 8. genoemde bedrag van € 240.084.

11. Bij brief van 16 april 2010 heeft verweerder eiser verzocht om een toelichting op het aangegeven negatief loon van € 86.391. Na correspondentie over en weer heeft verweerder met dagtekening 17 december 2010 de definitieve aanslag IB/PVV 2007 opgelegd. Verweerder heeft hierbij onder meer het aangegeven negatief loon niet als aftrekpost aanvaard en het belastbaar inkomen uit werk en woning vastgesteld op € 424.373.

12. Verweerder heeft in het verweerschrift het standpunt ingenomen dat de aanslag dient te worden verminderd tot een berekend naar een belastbaar inkomen uit werk en woning van € 423.160.

Geschil

13. In geschil is of bij het bepalen van het met de uitoefening van de opties verkregen voordeel dient te worden uitgegaan van de waarde van de aandelen [E AB] op 20 december 2007, te weten het moment waarop de aandelen feitelijk aan eiser zijn geleverd, hetgeen eiser bepleit, of van de waarde van de aandelen op 30 oktober 2007, te weten het moment waarop eiser de opties heeft uitgeoefend, hetgeen verweerder stelt. Indien deze vraag in de door verweerder voorgestane zin moet worden beantwoord, is in geschil of en in hoeverre op de koers van de aandelen een afwaardering ter zake van "trading restrictions" dient te worden toegepast.

14. Eiser concludeert tot gegrondverklaring van het beroep, vernietiging van de uitspraak op bezwaar en vermindering van de aanslag primair tot een berekend naar een belastbaar inkomen uit werk en woning van € 337.118 en subsidiair tot een berekend naar een belastbaar inkomen uit werk en woning van € 341.938.

15. Verweerder concludeert tot gegrondverklaring van het beroep, vernietiging van de uitspraak op bezwaar en vermindering van de aanslag tot een berekend naar een belastbaar inkomen uit werk en woning van € 423.160.

16. Voor de standpunten van partijen verwijst de rechtbank naar de gedingstukken.

Beoordeling van het geschil

Heffingsmoment

17. Ingevolge artikel 10a, eerste lid, van de Wet op de loonbelasting 1964 (hierna: de Wet LB 1964) behoort, ingeval in het kader van een dienstbetrekking of vroegere dienstbetrekking met een werknemer een aandelenoptierecht is overeengekomen, niet de waarde van dat recht tot het loon doch hetgeen door de werknemer ter zake van de uitoefening of vervreemding van dat recht wordt genoten. Hetgeen partijen verdeeld houdt is de uitleg van de zinsnede "hetgeen ter zake van de uitoefening of vervreemding van dat recht wordt genoten."

18. Gelet op de duidelijke bewoordingen van artikel 10a, eerste lid, van de Wet LB 1964 is de rechtbank van oordeel dat bij de berekening van het voordeel dat door eiser ter zake van de uitoefening van de opties is genoten, dient te worden uitgegaan van de waarde van de aandelen [E AB] op het moment van uitoefening van de opties (30 oktober 2007). De andersluidende opvatting van eiser vindt geen steun in de tekst van de onder 17. vermelde zinsnede en evenmin in de rechtsgeschiedenis en jurisprudentie. De rechtbank neemt daarbij mede in overweging dat eisers standpunt dat eerst op 20 december 2007 het gerealiseerde voordeel kon worden bepaald, is gebaseerd op Wetsvoorstel 25 721 (aanpassing heffing ter zake van aandelenoptierechten) en niet op de in 2007 geldende wetgeving.

19. Met betrekking tot het bedrag van het voordeel dat eiser met de uitoefening van de opties op 30 oktober 2007 heeft genoten, overweegt de rechtbank het volgende.

20. Ingevolge artikel 13 van de Wet LB 1964 wordt - voor zover hier van belang - niet in geld genoten loon in aanmerking genomen naar de waarde die daaraan in het economische verkeer kan worden toegekend. De werknemer die in het kader van zijn dienstbetrekking aandelen heeft verkregen, geniet loon dat naar de waarde in het economische verkeer van die aandelen in de heffing dient te worden betrokken. Indien de werknemer die aandelen gedurende een bepaalde periode niet kan vervreemden, omdat er zogenoemde "trading restrictions" zijn, kan aan die blokkeringsperiode (hierna: de lock-up) een waardedrukkend effect worden toegekend.

21. De rechtbank volgt het eensluidende standpunt van partijen dat de waarde in het economische verkeer van de aandelen [E AB] moet worden vastgesteld met inachtneming van een lock-up. De rechtbank is van oordeel dat verweerder met een afwaardering van € 1.201 in voldoende mate rekening heeft gehouden met het feit dat eiser in de periode 30 oktober 2007 tot 20 december 2007 niet over de aandelen [E AB] kon beschikken, omdat de aandelen eerst op december 2007 aan hem zijn geleverd. Het bedrag van de afwaardering is berekend door uit te gaan van een enkelvoudig berekend percentage van 2,5 per jaar dat is toegepast op de waarde in euro's van de verkregen aandelen [E AB] per 30 oktober 2007, derhalve op 50/365 x 2,5% x € 350.775 = € 1.201. Gelet hierop dient het belastbare inkomen uit werk en woning nader te worden vastgesteld op € 423.160.

22. Gelet op het vorenoverwogene dient het beroep gegrond te worden verklaard.

Proceskosten

23. De rechtbank vindt aanleiding verweerder te veroordelen in de kosten die eiser in verband met de behandeling van het beroep redelijkerwijs heeft moeten maken. Deze kosten zijn op de voet van het Besluit proceskosten bestuursrecht voor de door een derde beroepsmatig verleende rechtsbijstand vastgesteld op € 874 (1 punt voor het indienen van het beroepschrift, 1 punt voor het verschijnen ter zitting met een waarde per punt van € 437 en een wegingsfactor 1).

Beslissing

De rechtbank:

- verklaart het beroep gegrond;

- vernietigt de uitspraak op bezwaar;

- vermindert de aanslag tot een berekend naar een belastbaar inkomen uit werk en woning van € 423.16

- vermindert de in rekening gebrachte heffingsrente dienovereenkomstig;

- bepaalt dat deze uitspraak in de plaats treedt van de vernietigde uitspraak op bezwaar;

- veroordeelt verweerder de proceskosten tot een bedrag van € 874 aan eiser te voldoen;

- draagt verweerder op het betaalde griffierecht van € 41 aan eiser te vergoeden.

Deze uitspraak is gedaan door mr. G.J. van Leijenhorst, rechter. mr. I. Obbink-Reijngoud, rechter, en mr. A.J.M. Arends, rechter-plaatsvervanger, in aanwezigheid van F.J. Crabbendam, griffier. De beslissing is in het openbaar uitgesproken op 21 maart 2012.

griffier rechter

Afschrift verzonden aan partijen op:

Rechtsmiddel

Tegen deze uitspraak kunnen partijen binnen zes weken na de verzenddatum hoger beroep instellen bij het gerechtshof te 's-Gravenhage (belastingkamer), Postbus 20021, 2500 EA Den Haag.

Bij het instellen van hoger beroep dient het volgende in acht te worden genomen:

1. - bij het beroepschrift wordt een afschrift van deze uitspraak overgelegd.

2. - het beroepschrift moet ondertekend zijn en ten minste het volgende vermelden:

a. de naam en het adres van de indiener;

b. een dagtekening;

c. een omschrijving van de uitspraak waartegen het hoger beroep is ingesteld;

d. de gronden van het hoger beroep.