Hof Arnhem, 17-09-2008, nr. 07-00410

ECLI:NL:GHARN:2008:BF3166

- Instantie

Hof Arnhem

- Datum

17-09-2008

- Zaaknummer

07-00410

- Vakgebied(en)

Belastingrecht algemeen (V)

- Brondocumenten en formele relaties

ECLI:NL:GHARN:2008:BF3166, Uitspraak, Hof Arnhem, 17‑09‑2008; (Eerste aanleg - meervoudig)

Conclusie in cassatie: ECLI:NL:PHR:2010:BI8506

Cassatie: ECLI:NL:HR:2010:BI8506, Bekrachtiging/bevestiging

- Vindplaatsen

NTFR 2008/2040

Uitspraak 17‑09‑2008

Inhoudsindicatie

Overdrachtsbelasting. Verwijzingsprocedure HR 10 augustus 2007, nr. 42285. Spreidingsconstructie aandelenbezit in onroerendezaaklichaam houdt stand.

GERECHTSHOF ARNHEM

Sector belasting

nummer 07/00410

uitspraak van de eerste meervoudige belastingkamer

op het beroep van

Stichting X te Z (hierna: belanghebbende)

tegen de uitspraak van de inspecteur van de Belastingdienst/P (hierna: de Inspecteur) betreffende na te melden aan belanghebbende opgelegde naheffings¬aanslag in de overdrachtsbelasting.

1. Ontstaan en loop van het geding

1.1. Aan belanghebbende is een naheffingsaanslag (aanslagnummer 2002/2) in de over-drachtsbelasting opgelegd ten bedrage van € 256.602.

1.2. Deze naheffingsaanslag is, na daartegen door belanghebbende gemaakt bezwaar, bij uitspraak op bezwaar door de Inspecteur gehandhaafd.

1.3. Belanghebbende heeft tegen deze uitspraak beroep ingesteld bij het gerechtshof te ‘s-Hertogenbosch. Dit hof heeft het beroep van belanghebbende gegrond verklaard en de uitspraak op bezwaar en de naheffingsaanslag vernietigd.

1.4. Naar aanleiding van het door de Staatssecretaris van Financiën tegen deze uitspraak ingestelde beroep in cassatie, heeft de Hoge Raad bij arrest van 10 augustus 2007, nr. 42.285 (hierna: het verwijzingsarrest) deze uitspraak van het gerechtshof te ’s-Hertogenbosch vernietigd (behoudens de beslissing omtrent het griffierecht) en het geding verwezen naar het gerechtshof te Arnhem (hierna: het Hof) ter verdere behandeling en beslissing van de zaak met inachtneming van het verwijzingsarrest. De beslissing omtrent de kosten van het geding in cassatie, vastgesteld op € 215, heeft de Hoge Raad gereserveerd tot de einduitspraak.

1.5. Zowel de Inspecteur als belanghebbende heeft – na daartoe in de gelegenheid te zijn gesteld – naar aanleiding van het verwijzingsarrest een conclusie na verwijzing ingediend bij het Hof.

1.6. De mondelinge behandeling van de zaak ná verwijzing heeft plaatsgehad op 20 augustus 2008 te Arnhem. Aldaar zijn verschenen en gehoord de gemachtigde van belang-hebbende alsmede de Inspecteur.

1.7. Van het verhandelde ter zitting is een proces-verbaal opgemaakt. Een afschrift hiervan is aan deze uitspraak gehecht.

2. Feiten

2.1. Voor de feiten verwijst het Hof naar onderdeel 2 van de uitspraak van het Gerechtshof te ’s-Hertogenbosch van 30 mei 2005, nr. 03/01066 (een afschrift van deze uitspraak is aan de onderhavige uitspraak gehecht). Hieraan wordt nog toegevoegd dat belanghebbende – een stichting – één bestuurder heeft, te weten mr. B (van beroep juridisch adviseur).

2.2. De onderhavige naheffingsaanslag is opgelegd tot behoud van rechten, voor het geval de rechter de aan C opgelegde naheffingsaanslag (aanslagnummer: 2002/1) niet in stand mocht laten. In zijn heden gedane uitspraak in het geding tussen genoemde C en de Inspec-teur – rolnummer 07/00414 – heeft het Hof de aan C opgelegde naheffingsaanslag in de overdrachtsbelasting vernietigd.

3. Het geschil, de standpunten en conclusies van partijen

3.1. Tussen partijen is – na verwijzing – in geschil of de onderwerpelijke naheffingsaan-slag terecht aan belanghebbende is opgelegd. Meer in het bijzonder spitst het geschil zich toe op de vraag of belanghebbende als een verbonden lichaam – in de zin van artikel 4, derde lid, onderdeel b in verbinding met de leden zeven en acht van dat artikel, van de Wet op belas-tingen van rechtsverkeer – van de vennootschappen E b.v. en F b.v. kan worden aangemerkt. Belanghebbende beantwoordt die vraag ontkennend en de Inspecteur bevestigend. Subsidiair stelt de Inspecteur met een beroep op het leerstuk van fraus legis dat de aandelen in D b.v. (na naamswijziging: X Beheer b.v.) in wezen, ieder voor 50 percent, zijn verkregen door E en F. Belanghebbende stelt dat voor toepassing van het leerstuk van fraus legis te dezen geen plaats is.

3.2. Partijen doen hun standpunten steunen op de gronden welke door hen zijn aangevoerd in de stukken. Voor hetgeen zij daaraan ter zitting nog hebben toegevoegd, wordt verwezen naar het proces-verbaal van de zitting.

3.3. Belanghebbende concludeert tot vernietiging van de bestreden uitspraak van de Inspecteur en van de naheffingsaanslag.

3.4. De Inspecteur concludeert daarentegen tot bevestiging van de uitspraak op bezwaar

4. Beoordeling van het geschil

4.1. Ingevolge artikel 4, derde lid, aanhef en onderdeel b, van de Wet op belastingen van rechtsverkeer (hierna: de Wet) wordt – kort gezegd en voor zover hier van belang – ter zake van de verkrijging van aandelen in een onroerendezaaklichaam alleen belasting geheven, wanneer de verkrijger als rechtspersoon, al dan niet te zamen met een verbonden lichaam of een verbonden natuurlijk persoon, voor ten minste een derde gedeelte van het geplaatste kapitaal onmiddellijk of middellijk aandeelhouder is.

4.2. Vaststaat dat belanghebbende zelf minder dan een derde gedeelte van het geplaatste kapitaal van D b.v. in haar bezit heeft gekregen. In zoverre kan zij derhalve niet in de heffing worden betrokken.

4.3. De Inspecteur stelt nochtans dat E en F met belanghebbende verbonden lichamen zijn als bedoeld in artikel 4, zevende lid, van de Wet en dat de heren C en G (hierna: G) met belanghebbende verbonden natuurlijke personen zijn. Alsdan is, aldus de Inspecteur, voldaan aan het in de Wet (artikel 4, derde lid, onderdeel b) opgenomen kwantitatieve criterium.

4.4. De Inspecteur heeft – desgevraagd – ter zitting verklaard dat hij de verbondenheid van genoemde vennootschapen en genoemde natuurlijke personen met belanghebbende doet steunen op de stelling dat deze rechts- dan wel natuurlijke personen voor ten minste een derde gedeelte belang hebben in belanghebbende. Belanghebbende heeft zulks gemotiveerd betwist.

4.5. Bij de beantwoording van deze partijen verdeeld houdende vraag stelt het Hof voorop dat het Hof aannemelijk acht dat, zoals belanghebbende gemotiveerd heeft gesteld, belang-hebbende (de stichting) binnen de opgezette structuur een wezenlijke functie vervult, te weten die van “scheidsrechter” bij mogelijke toekomstige geschillen tussen C en G. Voor die functie zou echter, naar de Inspecteur terecht heeft opgemerkt, een gering aandelenbezit in het (voormalige) onroerendezaaklichaam hebben kunnen volstaan. De omstandigheid dat belanghebbende een substantieel belang heeft verkregen in het (voormalige) onroerendezaak-lichaam is naar het oordeel van het Hof evenwel niet van belang voor de beantwoording van de vraag of C en G al dan niet via E en F een substantieel – ten minste een derde gedeelte – belang hebben in belanghebbende.

4.6. Het begrip “belang” in zo-even bedoelde zin heeft een ruime strekking. Bij de vaststel-ling van verbondenheid van lichamen en personen gaat het niet uitsluitend om de zeggen-schap in of over de andere personen, maar ook het financieel belang kan als zodanig beslis-send zijn (Tweede Kamer, 1999-2000, 27 030, nr. 6, blz. 23).

4.7. De omstandigheid dat de heren C en G belang hebben bij het bestaan van belangheb-bende – de scheidsrechterfunctie – brengt nog niet mee dat zij – of hun vennootschappen E en F – een substantieel belang (ten minste een derde gedeelte) hebben in belanghebbende.

4.8. De Inspecteur stelt dat de invloed van de heren C en G op het bestuur van belangheb-bende dermate groot is, dat zij in wezen het bestuur van belanghebbende vormen. Volgens de Inspecteur blijkt zulks onder meer uit de borgstelling van beide heren in het kader van de door belanghebbende van de Westland/Utrecht Hypotheekbank verkregen lening voor de financiering van de aandelen in het (voormalige) onroerendezaaklichaam alsmede uit de omstandigheid dat H b.v. op onzakelijke wijze de verplichtingen van belanghebbende uit hoofde van de geldlening bij Westland/Utrecht Hypotheekbank heeft overgenomen.

4.9. Met betrekking tot de borgstelling moet worden opgemerkt dat, naar belanghebbende onweersproken heeft gesteld, de heren C en G zich niet alleen borg hebben gesteld voor belanghebbende, maar – omdat sprake was van een financieringsarrangement – voor alle bij de koop betrokken partijen (naast belanghebbende zijn dat mevrouw Pijpers, E en F). Nu belanghebbende – naar zij ter zitting desgevraagd heeft erkend – geen borgstellingsprovisie heeft behoeven te betalen aan de heren C en G, is in zoverre sprake van onzakelijk handelen van genoemde heren, hetgeen erop duidt dat zij “belang” bij de stichting (belanghebbende) hebben. Het Hof acht een en ander echter niet voldoende voor de conclusie dat sprake is van een belang als bedoeld in artikel 4 van de Wet (ten minste een derde gedeelte). Bijkomende omstandigheden die in dit verband tot een ander oordeel nopen, zijn niet aannemelijk gewor-den.

4.10. De omstandigheid dat H b.v. op onzakelijke wijze de verplichtingen jegens de geld-verstrekker heeft overgenomen van belanghebbende speelt – nog daargelaten dat de gestelde onzakelijkheid wordt betwist door belanghebbende – naar het oordeel van het Hof geen rol bij de beantwoording van de vraag of C en G (dan wel E en F) belang hebben in belangheb-bende.

4.11. De Inspecteur is er naar het oordeel van het Hof niet in geslaagd feiten en omstandig-heden aannemelijk te maken die de conclusie rechtvaardigen dat te dezen – kort gezegd – sprake is van met belanghebbende verbonden lichamen c.q. natuurlijke personen. Dit leidt tot de conclusie dat in zoverre op grond van de (tekst van de) Wet geen overdrachtsbelasting van belanghebbende kan worden geheven.

4.12. De Inspecteur heeft zich voor hof Den Bosch subsidiair beroepen op het leerstuk van fraus legis. Volgens de Inspecteur is hier sprake van een spreidingsconstructie die is opgezet met als doorslaggevende beweegreden de heffing van overdrachtsbelasting bij de verkrijging van de aandelen in het onroerendezaaklichaam te vermijden.

4.13. Dienaangaande is het volgende van belang. Artikel 4 van de Wet is een zogenoemde antimisbruikbepaling. De strekking ervan is te voorkomen dat door middel van het tussen-schuiven van rechtspersonen de heffing van overdrachtsbelasting wordt ontgaan (vgl. HR 23 februari 2007, nr. 41.591, BNB 2007/167). Omdat in de praktijk bleek dat door (onder meer) het spreiden van het aandelenbezit in het onroerendezaaklichaam over verschillende (rechts)personen de heffing van overdrachtsbelasting op de voet artikel 4 van de Wet vrij eenvoudig kon worden ontlopen (vgl. HR 8 juli 1992, nr. 28.211, BNB 1992/308), heeft de wetgever op dit punt met ingang van 28 december 2000 ingegrepen (Wet van 14 december 2000, Stb. 551). De wetgever heeft (onder meer) door een uitgebreide en gedetailleerde regeling te treffen met betrekking tot – kort gezegd – de verbondenheid van natuurlijke personen en lichamen (leden 5 tot en met 8 van artikel 4 van de Wet) een wettelijke dam opgeworpen tegen deze zogenoemde spreidingsconstructies. Ofschoon het leerstuk van fraus legis – onder omstandigheden – ook in het kader van het ontwijken van wettelijke antimis-bruikbepalingen (met vrucht) in stelling kan worden gebracht (vgl. HR 11 juli 2008, nr. 43.376, NTFR 2008/1385), acht het Hof zulks te dezen niet mogelijk. Nu de Inspecteur immers niet erin is geslaagd de verbondenheid van de betrokken lichamen en natuurlijke personen – zoals bedoeld in de wettelijke regeling – aannemelijk te maken – zodat ervan moet worden uitgegaan dat belanghebbende binnen de structuur een zelfstandige rol vervult -, kan naar het oordeel van het Hof niet worden gezegd dat de – naar belanghebbende heeft erkend – bewuste spreiding van het aandelenbezit in strijd is met doel en strekking van artikel 4 van de Wet.

4.14. Het beroep van belanghebbende is gegrond. De naheffingsaanslag dient te worden vernietigd.

5. Proceskosten

Het Hof acht termen aanwezig voor een kostenveroordeling als bedoeld in artikel 8:75 van de Algemene wet bestuursrecht. Daarbij wordt in aanmerking genomen dat de zaken met rolnummer 07/00411 en 07/00412, die betrekking hebben op andere belanghebbenden, met de onderhavige zaak samenhangen in de zin van het Besluit proceskosten bestuursrecht. Het Hof stelt de kosten op grond van het Besluit proceskosten bestuursrecht vast op een derde van € 1932, is € 644 (3 punten voor proceshandelingen en factor 2 voor het gewicht van de zaak) ter zake van in de procedure voor hof Den Bosch beroepsmatig verleende rechtsbij-stand en op een derde van € 966 (1,5 punt voor proceshandelingen en factor 2 voor het gewicht van de zaak), is € 322 ter zake van voor dit Hof beroepsmatig verleende rechtsbij-stand. De kosten van het geding in cassatie zijn door de Hoge Raad vastgesteld op € 215. In totaal bedraagt de vergoeding derhalve € 1181. Opmerking verdient nog dat het griffierecht reeds aan belanghebbende is vergoed.

6. Beslissing

Het Gerechtshof:

– verklaart het beroep gegrond;

– vernietigt de uitspraak van de Inspecteur;

– vernietigt de naheffingsaanslag;

– veroordeelt de Inspecteur in de proceskosten aan de zijde van belanghebbende, vastgesteld op € 1181 en wijst de Staat aan als de rechtspersoon die deze kosten aan belanghebbende dient te vergoeden.

Aldus gedaan te Arnhem door mr. R. den Ouden, voorzitter, mr. D.V.E.M. van der Wiel-Rammeloo en mr. N.E. Haas. De beslissing is in het openbaar uitgesproken op 17 september 2008.

De griffier, De voorzitter,

(W.J.N.M. Snoijink) (R. den Ouden)

Afschriften zijn aangetekend per post verzonden op: 17 september 2008

Tegen deze uitspraak kunnen beide partijen binnen zes weken na de verzenddatum beroep in cassatie instellen bij de Hoge Raad der Nederlanden (belastingkamer), Postbus 20303, 2500 EH Den Haag. Daarbij moet het volgende in acht worden genomen:

1 – bij het beroepschrift wordt een afschrift van deze uitspraak overgelegd.

2 – het beroepschrift moet ondertekend zijn en ten minste het volgende vermelden:

a. de naam en het adres van de indiener;

b. de dagtekening;

c. een omschrijving van de uitspraak waartegen het beroep in cassatie is gericht;

d. de gronden van het beroep in cassatie.

Voor het instellen van beroep in cassatie is griffierecht verschuldigd. Na het instellen van beroep in cassatie ontvangt de indiener een nota griffierecht van de griffier van de Hoge Raad.

In het cassatieberoepschrift kan de Hoge Raad verzocht worden om de wederpartij te veroordelen in de proceskosten.

2. Feiten

Op grond van de stukken van het geding en het verhandelde ter zitting staat, als tussen partijen niet in geschil, dan wel door een van hen gesteld en door de wederpartij niet of niet voldoende weersproken, het volgende vast:

2.1. Op 28 maart 1996 is opgericht D B.V. De oprichters zijn twaalf kinderen C en Beheersmaatschappij C B.V. Het maatschappelijk kapitaal van D B.V. bedraagt fl. 10.000.000,=, verdeeld in 3.000 preferente aandelen en 7.000 gewone aandelen, elk groot fl. 1.000,=.

2.2. Bij de twaalf kinderen C zijn bij de oprichting 3.192 gewone aandelen geplaatst, 266 per kind. Daarnaast zijn 203 gewone aandelen geplaatst bij Beheersmaatschappij C B.V. Van de 3.000 preferente aandelen zijn er 1.935 geplaatst bij elf van de twaalf kinderen C en bij Beheersmaatschappij C B.V.; bij de laatstgenoemde 359 preferente aandelen, bij de elf kinderen C aantallen variërend van 81 tot 176 stuks.

2.3. De activiteiten van D B.V. bestonden onder meer uit de exploitatie van onroerende zaken. De heer C (hierna: de heer C) is bij de oprichting tot directeur benoemd. Bij de oprichting zijn alle aandelen in D B.V. gecertificeerd. De juridische eigendom werd ondergebracht bij belanghebbende, toentertijd genaamd Stichting Administratiekantoor D, opgericht op 28 maart 1996.

2.4. Beheersmaatschappij C B.V., waarvan de heer C eveneens directeur is, is opgericht op 14 januari 1974. Het maatschappelijk kapitaal bedraagt fl. 200.000,=, geplaatst is fl. 50.000,=, verdeeld in 5.000 aandelen elk groot fl. 10,=. De aandelen waren tot 6 april 2001 onverdeeld in handen van voornoemde twaalf kinderen C en voor een te verwaarlozen deel bij Beheersmaatschappij C B.V. zelf.

2.5. Binnen de familie C bestond groot verschil van mening over het te volgen beleid van D B.V. Notaris mr. A is op 1 januari 1998 na afloop van een slepende arbitrage benoemd tot voorzitter van het bestuur van de Stichting Administratiekantoor D.

2.6. Na lange en moeizame onderhandelingen is men het eind 2000 eens kunnen worden over verkoop bij inschrijving van de aandelen op naam in D B.V., geregeld in de Voorwaarden behorende bij de verkoop bij inschrijving (hierna: de Voorwaarden). Een kopie van de Voorwaarden behoort als bijlage 5 bij het beroepschrift en als bijlage 9 bij het verweerschrift tot de stukken van het geding.

2.7. Het onderdeel "Begrippen" onder 8 in de Voorwaarden definieert "Bod" als:

"het bedrag in Nederlandse valuta dat een gegadigde alleen of tezamen met andere gegadigden - door middel van zijn inschrijving biedt.

Teneinde de biedingen met elkaar te kunnen vergelijken wordt het bod bij deze verkoop bij inschrijving in consensus tussen de belanghebbenden, gerelateerd aan het totaal van de onroerende zaken behorende tot het vermogen van de vennootschap. Van het hoogst uitgebrachte bod wordt vervolgens de prijs van de aandelen afgeleid op de wijze zoals vastgelegd in artikel 6.".

Onder nummer 13 van de "Begrippen" worden de twaalf kinderen C als belanghebbenden bij de veiling aangeduid.

2.8. Op grond van artikel 8 van de Voorwaarden komt de koopovereenkomst ingevolge de verkoop bij inschrijving tot stand door de gunning. De gunning omvat ook de goederenrechtelijke overeenkomst van overdracht van de aandelen op naam onder de opschortende voorwaarde dat de koper aan al zijn betalingsverplichtingen heeft voldaan.

2.9. Op grond van artikel 15 van de Voorwaarden geschiedt de levering van de aandelen doordat de notaris, nadat de aandelen zijn gedecertificeerd en aan verkopers geleverd, het proces verbaal van inschrijving tezamen met de akte van kwijting of verklaring van betaling en toewijzing van de aandelen door middel van een deurwaardersexploit doet betekenen aan de vennootschap, tenzij de bestuurder van de vennootschap te kennen geeft de levering van de aandelen in de akte van kwijting zijdens de vennootschap te zullen erkennen.

2.10. In artikel 5 van de Voorwaarden staat vermeld:

"1. De bieder is aan zijn bod gebonden ook als hij verklaart niet alleen voor zichzelf maar mede namens anderen te hebben geboden.

2. Elke bieder heeft, ook zonder dat hij zich dit uitdrukkelijk heeft voorbehouden, het recht overeenkomstig het hierna in lid 3 bepaalde te verklaren, dat hij het bod heeft uitgebracht mede namens één of meer anderen, welke andere(n) hierna verder word(t)(en) aangeduid met "vertegenwoordigde".

3. Deze verklaring dient te zijn ondertekend door de vertegenwoordigde(n) en tegelijk met het uitbrengen van het bod in het gesloten couvert door de bieder aan de notaris te worden overhandigd. Van deze verklaring en bevestiging dient te blijken uit het proces-verbaal van de inschrijving. Hierdoor treedt de vertegenwoordigde in de rechten en verplichtingen krachtens de verkoop bij inschrijving, alsof hij zelf het bod heeft uitgebracht, behoudens het hierna in lid 4 bepaalde.

4. De bieder is, naast de vertegenwoordigde, hoofdelijk aansprakelijk voor de nakoming van de verplichtingen van de koper krachtens de verkoop bij inschrijving. (…)".

2.11. Tot de gedingstukken behoort (als bijlage 13 bij het beroepschrift respectievelijk bijlage 10 bij het verweerschrift) de Samenwerkingsovereenkomst (hierna: de Overeenkomst) gedateerd 23 januari 2001, gesloten tussen de heer C en de heer mr. G, belastingadviseur, (hierna: de heer G), waarin staat vermeld, dat op vrijdag 26 januari 2001 middels een inschrijving de aandelen in D B.V. worden verkocht en dat partijen willen vastleggen, welke situatie intreedt indien de heer C het hoogste bod uitbrengt. Vervolgens staat onder "afspraken" onder meer vermeld:

"1. Elk door C uitgebracht bod tot een max. van f30 miljoen , of nader af te spreken bedrag, wordt door hem namens beiden uitgebracht danwel namens derden, -al dan niet aan hun gelieerde (rechts) personen- waarover beiden zich nader zullen beraden; uitgangspunt is dat de preferente aandelen bij derden zullen worden ondergebracht.

2. Er zullen afspraken gemaakt worden voor de situatie van overlijden, faillissement en curatele van partijen en/of deelgenoten. In principe aanbiedingsplicht bij faillissement en curatele aan de andere partij(en) voor de te indexeren verkrijgingsprijs van de aandelen. Bij overlijden idem plus afnameverplichting voor de andere partij(en) tegen de geindexeerde verkrijgingsprijs.

3. De zogenaamde "go-along-clausule"zal worden opgenomen (…)".

2.12. De bieding op de aandelen via inschrijving heeft plaatsgevonden op 26 januari 2001. Tot de gedingstukken behoort als bijlage 12 bij het verweerschrift het op 26 januari 2001 opgemaakte "Proces-verbaal inschrijving", waaruit blijkt, dat de heer C de hoogste bieder was (voor een bedrag van fl. 30.261.000,=) en dat hij geen gebruik heeft gemaakt van de mogelijkheid om mede namens derden te bieden, zoals vermeld in artikel 5 van de Voorwaarden (hiervóór opgenomen onder 2.10). De uiteindelijk te betalen koopprijs voor de aandelen werd bepaald aan de hand van een door de accountant van D B.V. per 1 januari 2001 opgestelde overnamebalans.

2.13. Op 6 april 2001 worden er diverse akten gepasseerd. Zo worden de certificaten van de aandelen in D B.V. gedecertificeerd; de naam van Stichting Administratiekantoor D wordt gewijzigd in Stichting X; de onverdeelde aandelen in Beheersmaatschappij C B.V. worden verdeeld en geleverd aan C, die de aandelen vervolgens op dezelfde dag verkoopt en levert aan zijn vennootschap C B.V.

2.14. Eveneens op 6 april 2001 verkoopt C, met instemming van de overige elf kinderen C, zijn recht op levering van de aandelen in D B.V. aan Exploitatiemaatschappij F B.V. (1.697 gewone aandelen), waarvan de heer G de bestuurder is, aan zijn eigen vennootschap C B.V. (1.229 gewone aandelen) en aan belanghebbende (1.660 preferente aandelen). Vervolgens, eveneens op 6 april 2001, leveren de overige elf kinderen C hun aandelen in D B.V. aan Exploitatiemaatschappij F B.V. (1.697 gewone aandelen), aan C B.V. (1.229 gewone aandelen) en aan belanghebbende (1.440 preferente aandelen). Daarnaast levert C 136 preferente aandelen in D B.V. aan belanghebbende. Beheersmaatschappij C B.V. levert haar aandelen in D B.V. aan C B.V. (202 gewone aandelen), aan belanghebbende (84 preferente aandelen) en aan de partner van de zoon van C, mevrouw H (hierna: mevrouw Pijpers) (275 preferente aandelen). D B.V. koopt één eigen aandeel in van Beheersmaatschappij C B.V.

Volgens de akten van levering zijn de aandelen voor rekening en risico van de kopers die het betreft vanaf 1 januari 2001.

2.15. Vervolgens wordt op 6 april 2001 door D B.V. Exploitatiemaatschappij X B.V. opgericht, met een maatschappelijk kapitaal van € 90.000,= (9.000 aandelen van elk € 10,=). Van deze aandelen worden 1.800 aandelen van elk € 10,= geplaatst bij D B.V. De laatstgenoemde vennootschap brengt al haar onroerende zaken in Exploitatiemaatschappij X B.V. in.

2.16. De gewone aandelen van D B.V. zijn uiteindelijk direct en indirect voor 50% in handen van C en voor 50% in handen van Exploitatiemaatschappij F B.V.

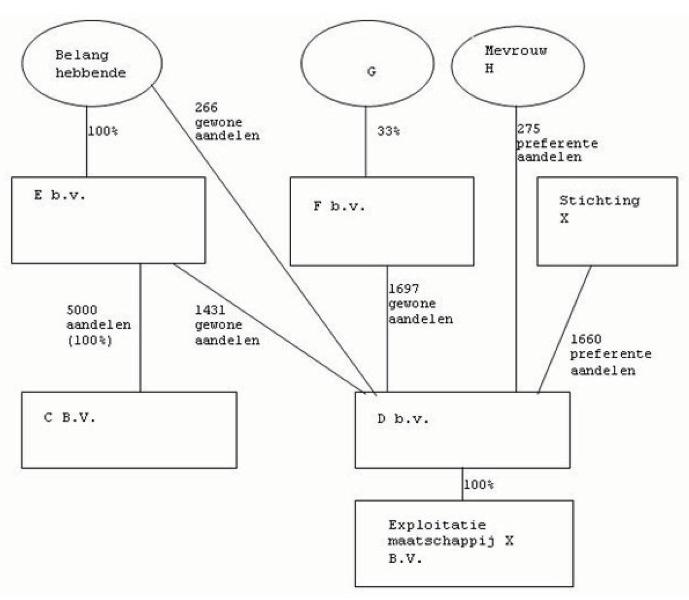

2.17. De situatie ziet er na 6 april 2001 schematisch als volgt uit:

2.18. Op 26 november 2001 worden de statuten van D B.V. gewijzigd. De naam wordt veranderd in X Beheer B.V. en de nominale waarde van de aandelen wordt gewijzigd in € 5,= per aandeel. Er is kapitaal terugbetaald op de aandelen. Na 26 januari 2001 is dividend uitgekeerd aan de verkopende aandeelhouders, welk dividend via de overnamebalans (zie 2.12) in aftrek is gekomen op de verkoopprijs van de aandelen.

2.19. De Inspecteur heeft op 5 juni 2002 aan belanghebbende ter behoud van rechten een naheffingsaanslag overdrachtsbelasting opgelegd ter zake van de verkrijging van (fictieve) onroerende zaken, bestaande uit aandelen in D B.V., een lichaam als bedoeld in artikel 4, lid 1, aanhef en onderdeel a, Wet op belastingen van rechtsverkeer (hierna: de Wet BvR). De aanslag is als volgt vastgesteld:

Belasting: 6% van € 4.276.700 € 256.602.

De grondslag is als volgt vastgesteld.

Belanghebbende heeft een belang van 31,14446% verkregen. Volgens de overnamebalans hebben de onroerende zaken van D B.V. een waarde van fl. 30.261.000,= (gelijk aan het bedrag van de bieding door C).

Belanghebbende verkrijgt derhalve een waarde van fl. 9.424.625,=, oftewel (afgerond) € 4.276.700,=.

2.20. De Inspecteur heeft op 5 juni 2002 eveneens naheffingsaanslagen overdrachtsbelasting opgelegd aan C en (ter behoud van rechten) aan de heer G, aan E b.v. en aan F b.v.