‘Ad impossibilia nemo tenetur’: De Hoge Raad heeft het at een paar keer beslist: niemand is tot het onmogelijke gehouden.

HR, 10-06-2011, nr. 09/04556

ECLI:NL:HR:2011:BQ7233, Cassatie: (Gedeeltelijke) vernietiging met verwijzen

- Instantie

Hoge Raad

- Datum

10-06-2011

- Zaaknummer

09/04556

- LJN

BQ7233

- Vakgebied(en)

Inkomstenbelasting (V)

Belastingrecht algemeen (V)

- Brondocumenten en formele relaties

Beroepschrift, Hoge Raad, 10‑06‑2011

ECLI:NL:HR:2011:BQ7233, Uitspraak, Hoge Raad, 10‑06‑2011; (Cassatie)

In cassatie op: ECLI:NL:GHAMS:2009:BK0067, (Gedeeltelijke) vernietiging met verwijzen

- Vindplaatsen

V-N 2011/29.5 met annotatie van Redactie

BNB 2011/210 met annotatie van P.G.H. ALBERT

NTFR 2011/1602 met annotatie van Mr. P.G.M. Jansen

Beroepschrift 10‑06‑2011

Edelhoogachtbare heren,

Namens mijn vader, [X] (1917), hierna te noemen: belanghebbende, wordt hierbij cassatie aangetekend tegen voornoemde uitspraak van het Gerechtshof te Amsterdam.

Een kopieA van die uitspraak is hierbij gevoegd.

Cassatiemiddelen

Als cassatiemiddel wordt het volgende voorgedragen:

I.

Naar normen van redelijkheid en billijkheid is het onaanvaardbaar dat de Belastingdienst het onmogelijke1. eist.

Immers:

- a.

Het is noch mijn vader noch mijn moeder, gezien hun leeftijd en geestelijke fitheid, meer gegeven om over onderwerpen zoals die hier aan de orde zijn te communiceren.

- b.

Het is onder Luxemburgs recht voor aldaar werkzame bankiers (strafrechtelijk) verboden om met derden over rekeninghouders, -gegevens, te communiceren. Dus ook een disculperende verklaring van hun kant dat mijn vader, ouders, niet de rekeninghouders zijn van rekening [001], is niet mogelijk omdat in een dergelijke verklaring het nummer van die rekening genoemd wordt.

- c.

Dit is met de Belastingdienst2. overlegd. Op aangeven van de Belastingdienst een door de Belastingdienst opgestelde volmacht door mijn ouders laten ondertekenen. Deze vervolgens conform de instructies van de Belastingdienst aan hen opgestuurd. De volmacht is door de Belastingdienst aan de Kredietbank SA Luxembourgeoise opgestuurd en de Belastingdienst zou de zaak verder afhandelen.

Toen er vervolgens geen reactie op kwam, omdat de Kredietbank S.A. Luxembourgeoise niet communiceert met derden3., kwam er vervolgens een nieuwe volmacht, waarvan de Belastingdienst nu stelt dat die niet ondertekend aan hen geretourneerd is. Het klopt dat dat, vanwege ziekte van mijn vader niet meteen gebeurd is. De volmacht is later echter wel degelijk opgestuurd, maar niet per aangetekende post, zodat mij helaas bewijs ontbreekt.

BijgaandB een kopie van de getekende volmacht die destijds door mij met een ‘zonder begeleidend schrijven’ notitie opgestuurd is.

Door mij is geen aandacht meer aan die volmacht gegeven omdat ik er, vanwege de redenen zoals genoemd in l.b en voetnoot 3, vanuit ben gegaan dat daar geen reactie op was gekomen en de Belastingdienst mij al geïnformeerd had dat de zaak verviel naar de standaard afhandeling van het draaiboek zoals de Belastingdienst die ter zake hanteert. Ook tijdens de rechtszaak is de Belastingdienst hier op geen enkele wijze op teruggekomen.

Onder 5.2.3 stelt de Belastingdienst nu dat er geen medewerking is verleend. Nogmaals, bijgaand een kopie van de destijds getekende volmacht, ten bewijze van het feit dat er volledige medewerking gegeven is en wordt.

Aan verdere cassatiemiddelen wordt voorgedragen:

II.

Onder 5.0.2., bladzijde 10, van het vonnis, wordt gemachtigde buiten context geciteerd en de conclusie die het Hof trekt is dan ook verkeerd. Gemachtigde blijft bij het onder 5.0.1., bladzijde 10, ingenomen standpunt dat alle stukken overlegd moeten worden. ‘Geschoonde’ informatie schendt het fundamentele recht van belanghebbende op inzage in alle stukken met betrekking tot zijn zaak.

III.

5.1, bladzijde 11, De gegevens op de van de Kredietbank SA Luxembourgeoise vervreemde microfiches tonen in rechte niet aan dat mijn vader de bedoelde rekeninghouder is of geweest is. Eén getuige is geen getuige en één bewijsstuk is geen bewijsstuk, zeker niet als de herkomst onduidelijk is en juistheid van de gegevens niet geverifieerd kan worden.

IV.

5.2.1., bladzijde 11, ‘aannemelijk’ is niet genoeg, zeker niet als de herkomst onduidelijk is en juistheid van de gegevens niet geverifieerd kan worden.

V.

5.2.2., bladzijde 11, naar wat gemachtigde begrepen heeft konden er bij de Kredietbank SA Luxembourgeoise rekeningen onder codenamen geopend worden. Vanwege dit feit is het dus niet aannemelijk dat belanghebbende en/of zijn echtgenote houder zijn geweest van de rekening.

VI.

5.2.3., bladzijde 12, mijn moeder is niet in Luxemburg geweest. In een poging om duidelijkheid of een disculperende verklaring te verkrijgen heeft gemachtigde zijn vader meegenomen naar Luxemburg en zich gemeld bij de Kredietbank SA Luxembourgeoise. Zonder succes, wij werden geconfronteerd met de mededeling dat het onder Luxemburgs recht voor aldaar werkzame bankiers (strafrechtelijk) verboden is om met derden over rekeninghouders, -gegevens, te communiceren.

VII.

5.3.1., bladzijde 12, vermoedens zijn geen bewijzen en 72% is geen 100%. Eist het beginsel van ‘moraal en fatsoen’ niet dat er zekerheid is? Zeker als de inspecteur de gegevens waarop hij zijn steekproef baseert niet openbaar maakt?

VIII.

5.3.2., bladzijde 12, vermoedens zijn geen feiten en het is gemachtigde onmogelijk om de ‘vermoedens’ te weerleggen. Hier is alles aan gedaan, inclusief het machtigen van de Belastingdienst om zelf onderzoek te plegen.

IX.

5.3.4., bladzijde 13, één persoon kan meer vragen dan duizend wijzen kunnen beantwoorden, het is gemachtigde onmogelijk het ‘vermoeden’ van de inspecteur te weerleggen.

X.

5.3.5., bladzijde 13, wederom, het is gemachtigde onmogelijk het ‘vermoeden’ van de inspecteur te weerleggen.

XI.

5.3.6., bladzijde 13, wederom, het is gemachtigde onmogelijk het ‘vermoeden’ van de inspecteur te weerleggen.

XII.

5.3.7., bladzijde 13, belanghebbende is geen rekeninghouder en ook niet geweest. Verder verwijzen wij wederom naar het onder op bladzijde 1 punt I.b gestelde.

XIII.

5.4.1. tot en met 5.4.2.3, bladzijden 13 en 14, belanghebbende is geen rekeninghouder en ook niet geweest. Verder verwijzen wij wederom naar het onder op bladzijde 1 punt I.b gestelde. Gemachtigde kon en kan zich niet weren tegen te hoge bedragen waarvan hij nog van het bestaan, noch van de hoogte, op de hoogte is.

XIV.

5.5., 5.5.1. en 5.5.2., bladzijden 14 en 15, de navorderingstermijn zoals omschreven in artikel 16, vierde lid, AWR, is in strijd met de vrijheid van kapitaalsverkeer zoals vastgelegd in artikel 56 van het EG-verdrag, Er moet dus een maximale termijn van 5 jaar worden gehanteerd.

XV.

5.7 Boeten. Wederom en tot slot, er is medewerking gegeven, de Belastingdienst is gemachtigd. Verder wordt er een beroep gedaan op artikel 6 EVRM.

Uitspraak 10‑06‑2011

Inhoudsindicatie

KB-Lux

Nr. 09/04556

10 juni 2011

Arrest

gewezen op het beroep in cassatie van X te Z (hierna: belanghebbende) tegen de uitspraak van het Gerechtshof te Amsterdam van 8 oktober 2009, nr. P05/00050, betreffende navorderingsaanslagen in de inkomstenbelasting/premie volksverzekeringen, de daarbij gegeven beschikkingen inzake een verhoging dan wel boetebeschikkingen, en de daarbij gegeven beschikkingen inzake heffingsrente.

1. Het geding in feitelijke instantie

Aan belanghebbende zijn over de jaren 1992 tot en met 1997 navorderingsaanslagen in de inkomstenbelasting/premie volksverzekeringen (hierna: IB/PVV) opgelegd. De navorderingsaanslagen zijn opgelegd met een verhoging van honderd percent van de nagevorderde belasting, van welke verhoging de Inspecteur bij het vaststellen van de aanslag geen kwijtschelding heeft verleend. Tevens is heffingsrente in rekening gebracht.

Aan belanghebbende zijn voorts over de jaren 1998 tot en met 2000 navorderingsaanslagen in de IB/PVV opgelegd, alsmede boeten. Tevens is heffingsrente in rekening gebracht.

De navorderingsaanslagen, de daarbij genomen kwijtscheldingsbeschikkingen dan wel boetebeschikkingen en de daarbij genomen beschikkingen inzake heffingsrente zijn, na daartegen gemaakt bezwaar, bij uitspraken van de Inspecteur gehandhaafd.

Het Hof heeft de tegen die uitspraken ingestelde beroepen gegrond verklaard, de uitspraken van de Inspecteur vernietigd, de navorderingsaanslagen, de boeten en de heffingsrente verminderd en de verhogingen gedeeltelijk kwijtgescholden. De uitspraak van het Hof is aan dit arrest gehecht.

2. Geding in cassatie

Belanghebbende heeft tegen 's Hofs uitspraak beroep in cassatie ingesteld. Het beroepschrift in cassatie is aan dit arrest gehecht en maakt daarvan deel uit.

De Staatssecretaris van Financiën heeft een verweerschrift ingediend.

Belanghebbende heeft een conclusie van repliek ingediend.

3. Uitgangspunten in cassatie

3.1. Belanghebbende heeft als voornaam [voornaam]. Hij is gehuwd met X-Y.

3.2. De Belgische Bijzondere belastinginspectie heeft bij brief van 27 oktober 2000 aan het Ministerie van Financiën fotokopieën van microfiches verstrekt (hierna: de fotokopieën). Deze brief vermeldt dat de microfiches gegevens bevatten in verband met rekeningen van inwoners van Nederland bij de Kredietbank Luxembourg (hierna: KB-Lux). De microfiches vermelden saldi op rekeningen bij deze bank per 31 januari 1994. Naar aanleiding van de bij deze brief verstrekte gegevens hebben de FIOD-ECD en de Belastingdienst een onderzoek ingesteld, het zogenoemde Rekeningenproject. De ontwikkelingen binnen dit project zijn intern door middel van het Draaiboek Rekeningenproject en nieuwsbrieven verspreid.

3.3. Op de fotokopieën staan onder meer de volgende regels:

53-[001]-01-0000 00 0995 VUE X X-Y -0,75

55-[001]-55-0000 00 1001 VUE X X-Y 521,00

56-[001][*|0-82-0000 00 0040 TER LDO X X-Y 112.680,99

Het cijfer op de plaats van [*] is volgens het Hof moeilijk leesbaar.

Volgens het Draaiboek Rekeningenproject staan de eerste 10 cijfers voor het rekeningnummer van de rekeninghouder. De 6 cijfers tussen de gedachtestrepen behoren toe aan één enkele rekeninghouder, dit is een uniek nummer. De codes 995, 001 en 040 staan voor de ECU, de Belgische franc respectievelijk de Nederlandse gulden. De woorden "vue" en "ter ldo" duiden op de aard van de rekening. Na vue onderscheidelijk ter ldo is de naam van de rekeninghouder vermeld. Het laatste bedrag is het tegoed op de desbetreffende rekening, in dit geval ECU -0,75, Bef. 521,00 respectievelijk f 112.680,99.

3.4. Op basis van de in het Draaiboek Rekeningenproject opgenomen wijze van identificatie van de op de fotokopieën genoemde rekeninghouders heeft de Belastingdienst vastgesteld dat X (hierna: belanghebbende) als enige houder van de rekeningen met nummer [001] bij KB-Lux in aanmerking komt.

3.5. De Inspecteur heeft belanghebbende bij brief van 8 januari 2002 onder meer het volgende geschreven:

"De Belastingdienst is een onderzoek gestart naar Nederlandse ingezetenen die in het buitenland één of meerdere bankrekening(en) aanhouden, dan wel aan hebben gehouden, waarbij het vermoeden bestaat dat in de aangiften inkomstenbelasting en/of vermogensbelasting geen opgaaf is gedaan van saldi en opbrengsten daarvan.

Uit dit onderzoek is naar voren gekomen dat u houder bent (geweest) van in het buitenland aangehouden bankrekeningen. De gegevens van deze bankrekening(en) kunnen van belang zijn voor uw belastingheffing. Daarom verzoek ik u mij de gegevens en inlichtingen te verstrekken, die in de bijlage bij deze brief worden gevraagd.

Ik wijs u erop dat u op grond van artikel 47, lid 1, letter a van de Algemene wet inzake rijksbelastingen (AWR) verplicht bent de gevraagde gegevens en inlichtingen te verstrekken. In artikel 49 AWR is bepaald dat deze gegevens duidelijk, stellig en zonder voorbehoud moeten worden verstrekt op de aangegeven wijze en binnen de door de inspecteur te stellen termijn. Indien u niet of niet volledig aan deze verplichtingen voldoet is op grond van artikel 25, lid 6, letter b en artikel 27e, letter b AWR omkering van de bewijslast van toepassing. In dat geval moet u in een latere procedure overtuigend aantonen dat, en in hoeverre, een hierop betrekking hebbende (navorderings)aanslag onjuist is.

Indien u de gevraagde gegevens en inlichtingen niet, onjuist of onvolledig verstrekt pleegt u bovendien een strafbaar feit als omschreven in artikel 68 en 69 AWR.

Ik verzoek u de gevraagde gegevens en inlichtingen in te vullen op de bijlage bij deze brief, de bijlage vervolgens te ondertekenen en te retourneren vóór 16 januari 2002. U kunt daarbij gebruik maken van de bijgevoegde portvrije retourenveloppe. Gezien

de aard en de beperkte omvang van de gevraagde gegevens en inlichtingen zal géén uitstel worden verleend voor het aanleveren daarvan."

De bijlage bevat een formulier "Verklaring buitenlandse bankrekeningen" waarin belanghebbende gevraagd wordt om - onder vermelding van onder andere rekeningnummers, namen van buitenlandse banken en jaren van opening van de rekeningen - aan te geven van welke in het buitenland aangehouden bankrekeningen hij rekeninghouder is geweest.

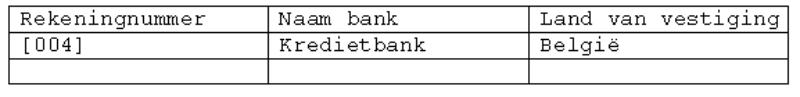

3.6. Belanghebbende heeft het onder 3.5 vermelde formulier aan de Inspecteur geretourneerd. Op het formulier is met de hand het volgende geschreven.

"In de kolom

Rekeningnummer: [004]

Naam bank: Krediet Bank

Land van vestiging: BelgieLuxemburg

Jaar opening bankrekening: 23-7-1993"

3.7. Bij brief van 21 januari 2002 heeft de Inspecteur belanghebbende onder meer het volgende geschreven:

"Op 8 januari 2002 heb ik u verzocht om gegevens en inlichtingen te verstrekken over bankrekeningen in het buitenland. U heeft schriftelijk verklaard gerechtigd (geweest) te zijn tot de volgende bankrekeningen:

overzicht bankrekeningen

Naar aanleiding van uw verklaring verzoeken wij u, afzonderlijk voor iedere bankrekening, de volgende vragen te beantwoorden:

Algemeen

* Wat voor soort rekening(en) betrof het en in welke valuta?

* Op welke datum (dag-maand-jaar) is (zijn) deze rekening(en) geopend?

* Door wie is (zijn) deze rekening(en) geopend?

Crediteringen

* Op welke wijze hebben u en/of uw partner bedragen gestort of laten storten, dan wel overgemaakt of laten overmaken op deze bankrekening(en) (in de ruimste zin van het woord)?

* Op welke data (dag-maand-jaar) hebben stortingen en/of overmakingen plaatsgevonden?

* Wat is de hoogte van de afzonderlijke stortingen en/of overmakingen?

* Wat is de herkomst van de gestorte en/of overgemaakte bedragen?

Debiteringen

* Op welke wijze hebben u en/of uw partner bedragen opgenomen of laten opnemen, dan wel overgeboekt of laten overboeken van deze bankrekeningen) (in de ruimste zin van het woord)?

* Op welke data (dag-maand-jaar) hebben opnamen en/of overboekingen plaatsgevonden?

* Wat is de hoogte van de afzonderlijke opnamen en/of overboekingen?

* Wat is het bestedingsdoel van deze opnamen of overboekingen?

Opbrengsten

* Heeft u het saldo en/of de opbrengsten van deze banktegoeden vermeld op uw aangiften inkomstenbelasting en/of vermogensbelasting?

Tevens verzoeken wij u ons de volgende bescheiden te verstrekken:

* Het (de) afschrift(en) van het openingsformulier van de bankrekening(en);

* De afschriften van de banktegoeden per 31 december van ieder jaar;

* Een specificatie van de ontvangen rente per jaar (vermeld hierbij ook de soort rente, bijvoorbeeld spaarrekeningen, obligaties, etc);

* Een specificatie van de opbrengst van de effecten per jaar. Vermeld hierin ook de te verrekenen dividendbelasting en buitenlandse bronbelasting);

* Een specificatie van de beleggingsfondsen per 31 december van ieder jaar. Vermeld hierin ook de namen van de fondsen.

Wij wijzen u er nogmaals op dat u op grond van artikel 47, lid 1 van de Algemene wet inzake rijksbelastingen (AWR) verplicht bent de gevraagde gegevens en inlichtingen te verstrekken, alsmede bescheiden en andere gegevensdragers beschikbaar te stellen, die voor uw belastingheffing van belang kunnen zijn. (...)"

3.8. Belanghebbende heeft in zijn brief van 3 februari 2002 diverse documenten verstrekt over de op zijn naam staande rekening bij de Kredietbank in België (hierna: KBC-rekening).

3.9. Op 12 december 2002 heeft de zoon van belanghebbende (hierna: de gemachtigde) de Inspecteur het volgende geschreven:

"5 december '02 ben ik samen met (...) B, ex-fiscalist, bij u op kantoor geweest. Dit als gemachtigden van mijn vader (...).

Onze veronderstelling was dat het gesprek zou gaan over de [KBC-rekening] (...).

Voor wat betreft de rekening [001] bij de Kredietbank S.A. Luxembourgeoise, deze was mij onbekend.

Zowel mijn vader als mijn moeder in de afgelopen dagen enige malen naar deze rekening gevraagd en zij hebben mij medegedeeld de rekening niet te kennen.

Ze uitgebreid gewezen op de consequenties, immers, u gaat ervan uit dat de rekening van mijn vader is.

Naar ik van B begrijp staat u gezien de tenaamstelling van de rekening redelijk sterk. Mijn ouders er daarom herhaaldelijk op gewezen dat u een en ander niet zonder consequenties zult laten en hiertoe ook de rechtsmiddelen heeft. (...)

Ze (...) gevraagd de hele zaak aan u over te laten, zoals door u aangeboden is, en de brief die mij u gaf in te vullen en te ondertekenen. Hiertoe zijn ze bereid als de eerste zin van uw brief gewijzigd kan worden in:

"Volgens de Belastingdienst in Nederland ben ik rekeninghoud(st)er (geweest) bij uw bank." (...)

Bijgaand treft u de in bovenstaande zin gewijzigde brief aan, ondertekend door zowel mijn vader als mijn moeder. U kunt hem zelf opsturen en ik heb er geen bezwaar tegen als u de correspondentie verder aan uw adres laat richten."

De in het citaat bedoelde brief, welke was gericht tot de KB-Luxbank te Luxemburg, luidt als volgt:

"Volgens de Belastingdienst in Nederland ben ik rekeninghoud(st)er (geweest) bij uw bank. Mijn gegevens zijn als volgt:

[HR: hierna volgen naam, geboortedatum, adresgegevens van belanghebbende]

Ik verzoek u mij inlichtingen te verstrekken over de door mij bij uw bank aangehouden bankrekening(en). De inlichtingen waar ik over wil beschikken zijn de volgende:

• De aard van de rekening (bijvoorbeeld rekening-courant, spaarrekening, effectenrekening, etc);

• De datum waarop de rekening geopend is;

• De saldi van de rekeningen per 31 december van ieder jaar;

• Een specificatie van de beleggingsfondsen per 31 december van ieder jaar (inclusief de namen van de fondsen);

• Een overzicht van alle stortingen en/of overmakingen (bedrag, datum, omschrijving, storting of overmaking en bankrekeningnummer waarvan het overgemaakte bedrag afkomstig is);

• Een overzicht van alle opnamen en/of overboekingen (bedrag, datum, omschrijving, opname of overboeking en bankrekeningnummer waar het bedrag naar is overgemaakt);

• Een specificatie van de ontvangen rente per jaar;

• Een specificatie van de opbrengst van effecten per jaar.

Ik verzoek u mij deze gegevens schriftelijk te verstrekken, voor iedere bankrekening afzonderlijk en van de periode 31 december 1989 tot en met heden.

Indien u vragen of opmerkingen heeft kunt u mij bellen. Mijn telefoonnummer is 0(...)

Bij voorbaat dank voor uw medewerking."

3.10. Bij brief van 17 december 2002 heeft de Inspecteur het volgende aan de gemachtigde geschreven:

"Conform uw verzoek hebben wij de brief welke door uw ouders is ondertekend naar de Kredietbank Luxemburg opgestuurd. Wij verwachten dat uw ouders binnen ± vier weken na dagtekening van deze brief antwoord van KBL zullen ontvangen.

Uw bericht hieromtrent zien wij graag t.z.t. tegemoet."

3.11. Bij faxbericht van 13 februari 2003 heeft de Inspecteur het volgende aan de gemachtigde meegedeeld:

"Conform afspraak van hedenmiddag treft u bijgaand de gegevens van een medewerker/contactpersoon van Kredietank Luxemburg aan.

Naam: C

Telefoonnummer 00(...)

Uw reactie zie ik graag zo spoedig mogelijk tegemoet."

3.12. Bij brief van 16 februari 2003 heeft de gemachtigde onder meer het volgende aan de Inspecteur geschreven:

"Na mijn bezoek aan u zowel mijn vader als moeder enige malen naar deze rekening, [001] bij de

Kredietbank S.A. Luxembourgeoise, gevraagd en zij hebben mij medegedeeld de rekening niet te kennen.

Ze verteld dat die ontkenning niet volstond omdat u ze simpelweg zou confronteren met een opgeklopte aanslag en een boete van 100% en misschien een strafrechtelijke vervolging.

Iets wat ze fysiek, financieel en emotioneel niet aankunnen. Echter, omdat ze er niets vanaf weten kunnen ze niet bewijzen dat uw vermoeden ongegrond is.

Daarom afgesproken de hele zaak aan u over te laten, zoals door u aangeboden, en de brief die u mij gaf is ingevuld en ondertekend aan u geretourneerd, zodat u de zaak zelf met de Kredietbank S.A. Luxembourgeoise af kon handelen.

(...)

De zaak 13 februari '03 telefonisch besproken met D (HR: ambtenaar van de Belastingdienst), deze deelde me mee dat we er zo niet uitkwamen en hij heeft mij een contactpersoon bij de Kredietbank S.A. luxembourgeoise gegeven.

Deze heb ik niet gesproken, ik kwam terecht bij een zekere E van de Kredietbank S.A. Luxembourgeoise.

Wij verblijven in de volgende patstelling: Kredietbank S.A. Luxembourgeoise communiceert niet met niet-rekeninghouders en weigert ook een brief te sturen dat mijn vader niet de rekeninghouder van rekening [001] is.

(...)"

3.13. Bij brief van 6 maart 2003 heeft de Inspecteur het volgende aan de gemachtigde geschreven:

"Hierbij treft u aan een machtiging om de noodzakelijke bankoverzichten op te kunnen vragen bij de Kredietbank S.A. Luxembourgeoise. Hoewel wij de leeftijd en gezondheid van uw ouders niet onderschatten willen wij graag dat uw vader de machtiging zal ondertekenen en aan ons wil retourneren.

Met deze machtiging zullen wij nogmaals een verzoek om informatie richten aan de KBL-Luxemburg.

Wij willen bij dat verzoek aangeven dat de overzichten rechtstreeks aan de Belastingdienst geleverd worden. (...)"

De desbetreffende machtiging luidt:

"Hierbij machtig ik, X, geboren in 1917, wonende te Z, de ambtenaren D en F, werkzaam bij P, de bankafschriften die op mijn naam aan de Belastingdienst ter beschikking zijn gesteld op juistheid te controleren en bij de Kredietbank Luxemburg in Luxemburg op te vragen.

Z d.d.

X"

3.14. Bij brief van 11 november 2003 heeft de Inspecteur het volgende aan de gemachtigde geschreven:

"Hierbij willen wij bij u in herinnering roepen de fiscale afwikkeling betreffende de buitenlandse spaarrekening van uw vader X.

Gedagtekend 6 maart 2003 hebben wij u een machtiging toegezonden met het verzoek deze door uw vader te laten ondertekenen. Hiermee zal getracht worden de noodzakelijke bankbescheiden ter inzage te krijgen voor een verdere afhandeling. U heeft hierop gereageerd door te melden dat uw vader ziek was en niet in staat was de machtiging te ondertekenen. Gedagtekend 4 april 2003 hebben wij u aan de ondertekening en terugzending herinnerd. Daarna is niet meer gereageerd.

Het landelijk project buitenlandse rekeningen staat oplopende vertraging niet meer toe. Wij zijn daarom conform de regelgeving van het project genoodzaakt aanslagen inkomstenbelasting en vermogensbelasting op te leggen. Deze zullen opgelegd worden naar de landelijk gemiddelde rente en saldi van belastingplichtigen die ook in het project zijn opgenomen.

Voordat wij dit doen, willen wij uw vader nog in de gelegenheid stellen binnen één maand na dagtekening van deze brief de benodigde bankbescheiden in te zenden, dan wel per omgaande de machtiging af te geven.

Zonder reactie zijn wij genoodzaakt de voorgeschreven regelgeving uit te voeren.

Wellicht ten overvloede wijzen wij uw vader erop dat op grond van artikel 47, lid 1, letter a van de Algemene wet inzake rijksbelastingen verplicht is de gevraagde gegevens te verstrekken. (...)"

3.15. Bij brief van 27 november 2003 heeft de gemachtigde het volgende aan de Inspecteur geschreven:

"In antwoord op uw brief van 11 november '03 (...) verklaart mijn vader dat hij geen aandeel heeft in een buitenlandse spaar- of andere bankrekening."

3.16. Bij brief van 19 april 2004 heeft de Inspecteur onder meer het volgende aan belanghebbende geschreven:

"Betreft:

Kennisgeving navordering aanslag en boete wegens buitenlandse tegoeden

(...)

In deze brief stel ik u in kennis van mijn voornemen u een navorderingsaanslag op te leggen voor de inkomstenbelasting 1992 tot en met 2000 en vermogensbelasting 1993 tot en met 2000, alle met een bestuurlijke boete.

(...)

In het als bijlage meegezonden overzicht kunt u de verdeling van de totale correctiebedragen over de belastingjaren terugvinden.

(...)

Motivering boete

Hierbij wil ik u op de hoogte brengen van mijn voornemen om deze belastingaanslagen te verhogen met een boete van 100%. Deze mededeling kunt u beschouwen als een kennisgeving als bedoeld in artikel 67k van de Algemene wet inzake rijksbelastingen (hierna: de AWR). (...)

Ik merk nog op dat in de situatie waarin u alsnog volledige medewerking wilt verlenen en bereid bent mij volledige openheid van zaken te geven voordat de aanslagen worden opgelegd, de boeten zullen worden vastgesteld op 50%. Deze boeten zijn ook toegepast bij andere belanghebbenden die, voorafgaand aan het opleggen van belastingaanslagen, volledig hebben meegewerkt.

(...)"

Als bijlagen bij deze brief zijn overzichten gevoegd met de berekening van navorderingsaanslagen in de IB/PVV en in de vermogensbelasting (hierna: VB) over de jaren 1992 tot en met 2000 respectievelijk over de jaren 1993 tot en met 2000. Deze overzichten zijn weergegeven in onderdeel 2.3.7 van de uitspraak van het Hof.

3.17. De bestreden navorderingsaanslagen zijn gedagtekend 19 april 2004 en vastgesteld overeenkomstig de in 3.16 bedoelde overzichten.

3.18. De in 3.16 bedoelde berekening is gebaseerd op standaardcorrecties (hierna: de correcties) voor de desbetreffende jaren. De modelmatige wijze waarop de correcties zijn berekend is (verkort) weergegeven in onderdelen 3.12 tot en met 3.14 van het arrest van de Hoge Raad van 15 april 2011, nr. 09/03075, LJN BN6324, NTFR 2011/945 (hierna: het arrest van 15 april 2011). Een geanonimiseerd afschrift van dat arrest is aan het onderhavige arrest gehecht. Daarbij verdient opmerking dat belanghebbende kennelijk aangemerkt is als particulier.

4. Beoordeling van de middelen

4.1. Het Hof heeft de beroepen van belanghebbende ten dele gegrond verklaard. Belanghebbende heeft tegen de uitspraak van het Hof 15 middelen gericht.

4.2. De middelen falen voor zover zij opkomen tegen 's Hofs oordeel dat belanghebbende op 31 januari 1994 houder is geweest van de in 3.3 bedoelde rekeningen. Dit behoeft, gezien artikel 81 van de Wet op de rechterlijke organisatie (hierna: de Wet RO), geen nadere motivering, nu de middelen in zoverre niet nopen tot beantwoording van rechtsvragen in het belang van de rechtseenheid of de rechtsontwikkeling.

4.3. De Inspecteur heeft zich met betrekking tot de onderwerpelijke navorderingsaanslagen beroepen op de zogenoemde omkering van de bewijslast. Het Hof is ervan uitgegaan dat deze omkering van de bewijslast kan worden gebaseerd op het niet door belanghebbende ter inzage verstrekken van gevraagde gegevensdragers aan de Inspecteur (artikel 47, lid 1, aanhef en letter a, van de Algemene wet inzake rijksbelastingen (hierna: de AWR)). Die gevraagde inzage betrof onder meer een document waaruit het jaar zou blijken waarin belanghebbende de bij de Belastingdienst bekende, op 31 januari 1994 lopende, rekeningen had geopend en afschriften tot het moment van opheffing (zie 3.5, 3.9 en 3.14).

Het Hof heeft, gelet op onderdeel 5.2.3 van zijn uitspraak, het betoog van belanghebbende dat van KB-Lux geen reactie is ontvangen op de in 3.9 en 3.10 vermelde brief met het verzoek om informatie, kennelijk aangemerkt als een ontoereikend verweer dat hij niet kan beschikken over die gegevens, waarbij het Hof in aanmerking heeft genomen dat belanghebbende geen gebruik heeft gemaakt van de in 3.13 en 3.14 genoemde mogelijkheden om die gegevens te achterhalen. Dit oordeel is niet onbegrijpelijk en behoefde geen nadere motivering. Voor het overige betreft het een aan het Hof voorbehouden waardering van dat betoog in het licht van de omstandigheden van het geval.

Uitgaande van het vaststaan van belanghebbendes hoedanigheid van rekeninghouder op 31 januari 1994 (zie 4.2 hierboven), van de gegevens van de zogenoemde meewerkers waarover het Hof beschikte (zie onderdeel 5.3.1 van zijn uitspraak) en van het niet-voldoen aan het verzoek om inzage van de gevraagde gegevensdragers, heeft het Hof zonder schending van enige rechtsregel kunnen oordelen dat - voor heffingsdoeleinden - de bewijslast was omgekeerd als zojuist bedoeld.

Voor zover de middelen I en VI tot en met XII anders betogen, falen ze derhalve.

4.4.1. Op grond van de identificatie van belanghebbende als rekeninghouder per 31 januari 1994 heeft de Inspecteur diens inkomsten in de jaren 1992 tot en met 2000 berekend.

4.4.2. Bij de beoordeling van de in 3.18 bedoelde modelmatige wijze waarop dit is geschied geldt ook hier hetgeen is overwogen in de onderdelen 4.4.2 tot en met 4.4.8 van het arrest van 15 april 2011. Voor zover middel XIII uitgaat van andere uitgangspunten dan uit die onderdelen voortvloeien, faalt het middel.

4.4.3. Het middel kan ook voor het overige niet tot cassatie leiden. Dit behoeft, gezien artikel 81 van de Wet RO, geen nadere motivering, nu het middel in zoverre niet noopt tot beantwoording van rechtsvragen in het belang van de rechtseenheid of de rechtsontwikkeling.

4.5. Middel XIV betoogt onder meer dat de in geding zijnde navorderingsaanslagen zijn opgelegd in strijd met het EG-Verdrag. Uit 's Hofs uitspraak of de stukken van het geding blijkt niet dat belanghebbende dit betoog voor het Hof mede heeft gegrond op de stelling dat de Inspecteur de vijfjaarstermijn van artikel 16, lid 3, van de AWR verder heeft overschreden dan noodzakelijk was in de zin van onderdeel 2.1 van het arrest van de Hoge Raad van 25 februari 2010, nr. 43050bis, LJN BJ9092, BNB 2010/199. Het middel kan derhalve in zoverre niet tot cassatie leiden (vgl. onderdeel 2.3 van het laatstgenoemde arrest).

4.6. Middel XV is gericht tegen 's Hofs oordeel omtrent de aan belanghebbende opgelegde bestuurlijke boeten en verhogingen (hierna samen: boeten). Dit middel slaagt. 's Hofs uitspraak geeft wat betreft de beoordeling van de onderscheiden boeten blijk van miskenning van hetgeen is overwogen in de onderdelen 4.5.2 en 4.5.3 van het arrest van 15 april 2011. Verder blijkt uit de onderdelen 5.7.2.3 en 5.7.2.5 van 's Hofs uitspraak niet of het Hof ook in de opzichten bedoeld in onderdeel 4.6.3, tweede tekstblok, van het arrest van 15 april 2011 rekening heeft gehouden met de wijze waarop de belastinggrondslag is bepaald.

4.7. Voor zover de middelen in het bovenstaande niet zijn beoordeeld, kunnen zij niet tot cassatie leiden. Dit behoeft, gezien artikel 81 van de Wet RO, geen nadere motivering, nu de middelen in zoverre niet nopen tot beantwoording van rechtsvragen in het belang van de rechtseenheid of de rechtsontwikkeling.

4.8. 's Hofs uitspraak kan niet in stand blijven. Verwijzing moet volgen. In de procedure na verwijzing dient mede acht te worden geslagen op de onderdelen 4.8.3 en 4.8.4 van het arrest van 15 april 2011.

4.9. Slotsom is dat het verwijzingshof dient te beoordelen:

(i) in hoeverre de Inspecteur voor elk van de jaren 1992 tot en met 2000 het bewijs heeft geleverd dat belanghebbende het feit ter zake waarvan de boete is opgelegd, heeft begaan, en

(ii) (voor zover het verwijzingshof van oordeel is dat het bewijs van beboetbare feiten is geleverd) in hoeverre elk van de opgelegde boeten gelet op de omstandigheden van het geval een passende en ook geboden sanctie voor de begane vergrijpen is.

5. Proceskosten

De Hoge Raad acht geen termen aanwezig voor een veroordeling in de proceskosten.

6. Beslissing

De Hoge Raad:

verklaart het beroep in cassatie gegrond,

vernietigt de uitspraak van het Hof uitsluitend wat betreft de verhogingen voor de jaren 1992 tot en met 1997 en de opgelegde boeten voor de jaren 1998 tot en met 2000,

verwijst het geding naar het Gerechtshof te 's-Gravenhage ter verdere behandeling en beslissing van de zaak met inachtneming van dit arrest, en

gelast dat de Staat aan belanghebbende vergoedt het door deze ter zake van de behandeling van het beroep in cassatie betaalde griffierecht ten bedrage van € 110.

Dit arrest is gewezen door de vice-president J.W. van den Berge als voorzitter, en de raadsheren J.W.M. Tijnagel en A.H.T. Heisterkamp, in tegenwoordigheid van de waarnemend griffier A.I. Boussak-Leeksma, en in het openbaar uitgesproken op 10 juni 2011.