Rb. 's-Gravenhage, 18-05-2011, nr. AWB 10/7799 BPM en 10/7801 BPM

ECLI:NL:RBSGR:2011:BQ7847

- Instantie

Rechtbank 's-Gravenhage

- Datum

18-05-2011

- Zaaknummer

AWB 10/7799 BPM en 10/7801 BPM

- LJN

BQ7847

- Vakgebied(en)

Belastingrecht algemeen (V)

- Brondocumenten en formele relaties

ECLI:NL:RBSGR:2011:BQ7847, Uitspraak, Rechtbank 's-Gravenhage, 18‑05‑2011; (Eerste aanleg - meervoudig)

- Vindplaatsen

V-N Vandaag 2011/1708

Uitspraak 18‑05‑2011

Inhoudsindicatie

BPM. Coulanceregeling. Afschrijvingsbasis. De in artikel 10, tweede lid, van de wet BPM opgenomen procentuele vermindering moet worden berekend door de inkoopwaarde handel af te zetten tegen de historische nieuwprijs (consumentenprijs). Op die wijze wordt recht gedaan aan het bepaalde in artikel 110 Verdrag betreffende werking van de Europese Unie.

RECHTBANK 'S-GRAVENHAGE

Sector bestuursrecht

Afdeling 4, meervoudige kamer

Procedurenummers: AWB 10/7799 BPM en 10/7801 BPM

Uitspraakdatum: 18 mei 2011

Uitspraak ingevolge artikel 8:77 van de Algemene wet bestuursrecht (Awb)

in het geding tussen

[X] B.V., gevestigd te [Z], eiseres,

en

de inspecteur van de Belastingdienst/[te P], verweerder.

I PROCESVERLOOP

1.1. Eiseres heeft op of omstreeks 7 juni 2010 ter zake van de registratie van twee gebruikte personenauto's aangifte belasting van personenauto's en motorrijwielen (hierna: BPM) gedaan ten bedrage van respectievelijk € 4.923 en € 8.797. Verweerder heeft aan eiseres ter zake van de registratie van die twee auto's met dagtekening 9 juni 2010 twee naheffingsaanslagen BPM opgelegd ten bedrage van respectievelijk € 563 en € 627.

1.2. Verweerder heeft bij uitspraak op bezwaar van 24 september 2010 het bezwaar tegen de op aangifte betaalde bedragen aan BPM en het bezwaar tegen de naheffingsaanslagen ongegrond verklaard.

1.3. Eiseres heeft daartegen bij faxbericht van 4 november 2010 beroep ingesteld.

1.4. Verweerder heeft de op de zaak betrekking hebbende stukken overgelegd en een verweerschrift ingediend.

1.5. Eiseres heeft per brief van 31 maart 2011, ontvangen bij de rechtbank op 1 april 2011, een nader stuk ingediend. Verweerder heeft per faxbericht van 1 april 2011 een nader stuk aangeduid als pleitnotitie bij de rechtbank ingediend. Deze stukken zijn telkens in afschrift verstrekt aan de wederpartij.

1.6. Het onderzoek ter zitting heeft plaatsgevonden op 7 april 2011 te 's-Gravenhage.

Namens eiseres is daar verschenen [A] vergezeld door [B]. Namens verweerder is verschenen [C]. Namens eiseres is ter zitting een pleitnota voorgedragen en met een drietal bijlagen aan de rechtbank en verweerder overgelegd, waarop verweerder ter zitting heeft kunnen reageren. Voorts heeft eiseres nog een factuur van [D] overgelegd. Verweerder heeft een stuk overgelegd waaruit blijkt dat de Staatssecretaris van Financiën cassatie heeft ingesteld tegen de uitspraak van de rechtbank Arnhem van 11 januari 2011, LJN: BP0702.

II OVERWEGINGEN

2. Feiten

Op grond van de stukken van het geding en het verhandelde ter zitting staat het volgende vast:

2.1. Eiseres koopt en verkoopt bedrijfsmatig voertuigen.

2.2. Op 23 april 2010 heeft eiseres een Mercedes-Benz C-klasse 180 K (hierna: auto 1) gekocht van [E] voor een bedrag van € 25.078,50 inclusief omzetbelasting. Auto 1 is afkomstig uit Duitsland. De historische nieuwprijs van auto 1 bedraagt € 48.432 en de daarbij behorende bruto BPM bedraagt € 9.523. De inkoopwaarde in Nederland op het tijdstip waarop de auto voor het eerst in gebruik is genomen (hierna: inkoopwaarde nieuw) bedraagt € 42.180.

2.3. Op 24 maart 2010 heeft eiseres een Mercedes Benz E-klasse Coupé 350 CGI (hierna: auto 2) gekocht van [F] voor een bedrag van € 42.500 inclusief omzetbelasting. Auto 2 is eveneens afkomstig uit Duitsland. De historische nieuwprijs van auto 2 bedraagt € 79.505 en de daarbij behorende bruto BPM bedraagt € 17.843. De inkoopwaarde nieuw bedraagt € 69.524.

2.4. Aan beide aangiftes BPM ligt een taxatierapport ten grondslag dat op 7 juni 2010 is opgemaakt door [D]. De "inkoopwaarde handel in huidige staat" (hierna: inkoopwaarde handel) van auto 1 bedraagt volgens het rapport € 21.800. De inkoopwaarde handel van auto 2 bedraagt volgens het rapport € 34.250. Bij de bepaling van de inkoopwaarde handel is voor beide auto's een post "afschrijving wegens geen coulance" van € 2.500 in aanmerking genomen.

2.5. Verweerder heeft de inkoopwaarde handel van auto 1 op € 24.300 gesteld en die van auto 2 op € 36.726. Daarbij heeft hij de door eiseres toegepaste "afschrijving wegens geen coulance" voor beide auto's buiten beschouwing gelaten. Met dagtekening 9 juni 2010 heeft verweerder voor beide auto's een naheffingsaanslag BPM aan eiseres opgelegd.

2.6. Eiseres heeft de door haar aangegeven bedragen en de door verweerder nageheven bedragen op 10 juni 2010 voldaan.

3. Geschil en standpunten van partijen

3.1. In geschil is of de naheffingsaanslagen terecht zijn opgelegd en of ter zake van auto 1 en auto 2 teveel BPM op aangifte is voldaan.

3.2. Eiseres stelt zich op het standpunt dat het ontbreken van een coulanceregeling op de auto's een waardevermindering van € 2.500 per auto meebrengt. Zij voert daartoe aan dat op grond van de coulanceregeling van [H] B.V. een dealer ingeval een afnemer zich met een gebrek aan de auto tot hem wendt, de reparatiekosten kan verhalen op [H] B.V. Deze regeling geldt alleen als de auto door [H] B.V. is geïmporteerd, wat met betrekking tot de onderhavige auto's niet het geval is. Nu de coulanceregeling op de onderhavige auto's ontbreekt, kan eiseres latere garantieclaims niet verhalen op [H] B.V. Dit vormt volgens haar een belangrijke waardeverminderende factor ten opzichte van Nederlandse referentieauto's. Verweerder heeft voorts in strijd met het zorgvuldigheidsbeginsel gehandeld door geen advies van een deskundige in te winnen en geen nader onderzoek te doen. De naheffingsaanslagen dienen volgens eiseres te worden vernietigd.

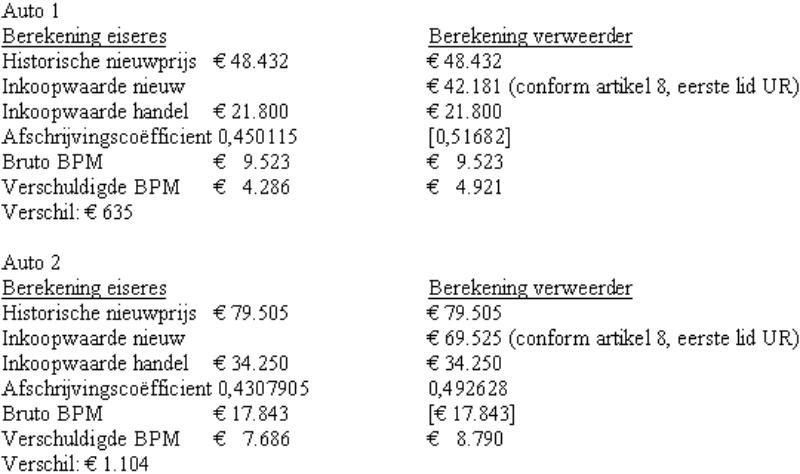

3.3. Voorts stelt eiseres zich op het standpunt dat de regeling van artikel 10, tweede lid, van de Wet BPM juncto artikel 8, eerste lid, van de Uitvoeringsregeling BPM (hierna: UR) in strijd is met artikel 110 van het Verdrag betreffende de werking van de Europese Unie (hierna: VWEU). Zij voert daartoe aan dat door als afschrijvingsbasis de inkoopwaarde nieuw te hanteren in plaats van de historische nieuwprijs, op de onderhavige auto's meer BPM komt te rusten dan nog rust op vergelijkbare auto's die al zijn geregistreerd in Nederland. De wettelijke regeling dient wegens strijd met artikel 110 van het VWEU buiten toepassing te worden gelaten. Dit leidt volgens eiseres tot een teruggaaf van in totaal € 1.739. Cijfermatig onderbouwt eiseres haar standpunt als volgt:

tabel 1

3.4. Indien de rechtbank eiseres ter zake van het onder 3.3 gestelde in het ongelijk stelt, stelt eiseres zich subsidiair op het standpunt dat artikel 9, vierde lid, van de Wet BPM onverbindend moet worden verklaard. Tot slot stelt eiseres zich subsidiair op het standpunt dat artikel 10b van de Wet BPM aldus moet worden uitgelegd dat gekozen kan worden voor toepassing van het recht zoals dat gold ten tijde van de eerste ingebruikname van de auto. Die toepassing leidt volgens eiseres ten aanzien van auto 2 tot een verschuldigd bedrag aan BPM van € 8.329.

3.5. Verweerder heeft de standpunten van eiseres gemotiveerd weersproken.

3.6. Eiseres concludeert primair tot gegrondverklaring van het beroep, vernietiging van de uitspraak op bezwaar, vernietiging van de naheffingsaanslagen en vermindering van de op aangifte voldane bedragen met € 635 respectievelijk € 1.104.

3.7. Verweerder concludeert tot ongegrondverklaring van het beroep.

3.8. Voor het overige verwijst de rechtbank naar de gedingstukken.

4. Beoordeling van het geschil

"Afschrijving wegens geen coulance"

4.1. Aangaande de vraag of het niet van toepassing zijn van de coulanceregeling van [H] B.V. een waardeverminderende factor is, overweegt de rechtbank als volgt.

4.2. Met betrekking tot gebruikte auto's wordt ingevolge artikel 10, eerste lid, van de Wet BPM het bij de auto behorende bedrag aan belasting als bedoeld in artikel 9, eerste en tweede lid, na toepassing van artikel 9a, 9b en artikel 9c, derde lid, berekend met inachtneming van een vermindering. In artikel 10, tweede tot en met zesde lid, van de Wet BPM is bepaald hoe die vermindering wordt berekend.

4.3. In artikel 10, zevende lid, van de Wet BPM is - voor zover hier van belang - bepaald dat bij de aangifte een opgaaf wordt gedaan van de gegevens die van belang zijn voor de vaststelling van de afschrijving, bedoeld in het tweede lid. In artikel 8, vijfde lid, aanhef en onderdeel b, van UR is met ingang van 18 maart 2010 - voor zover hier van belang - bepaald dat de opgaaf, bedoeld in artikel 10, zevende lid, van de wet, bestaat uit een taxatierapport waaruit inzichtelijk en gedetailleerd de waarde blijkt bij inkoop van het motorrijtuig door een wederverkoper in Nederland.

4.4. Het ligt naar het oordeel van de rechtbank op de weg van eiseres aannemelijk te maken dat de omstandigheid dat de coulanceregeling van [H] B.V. niet geldt voor de onderwerpelijke auto's leidt tot een hogere afschrijving dan de afschrijving op referentieauto's. Hierin is eiseres naar het oordeel van de rechtbank niet geslaagd. Uit hetgeen eiseres heeft aangevoerd leidt de rechtbank af dat eiseres slechts veronderstelt dat referentieauto's een hogere inkoopwaarde hebben dan de onderwerpelijke auto's. Eiseres heeft die veronderstelling echter niet aan de hand van vergelijkende cijfers onderbouwd. Daar komt bij dat - zoals eiseres heeft gesteld - niet op alle referentieauto's de coulanceregeling van toepassing is, enerzijds omdat die niet allemaal door [H] B.V. zijn geïmporteerd, en anderzijds omdat er referentieauto's zijn die na import door [H] B.V. niet in onderhoud zijn geweest bij een door [H] B.V. erkende dealer, in welk geval de coulanceregeling evenmin van toepassing is.

4.5. Ook het beroep van eiseres op het zorgvuldigheidsbeginsel faalt. De stelling dat verweerder gehouden was advies van een deskundige in te winnen, dan wel nader onderzoek te doen alvorens de naheffingsaanslagen op te leggen, vindt geen steun in het recht.

Afschrijvingsbasis

4.6. Aangaande de vraag of de als afschrijvingsbasis geldende inkoopwaarde nieuw, welk uitgangspunt met ingang van 1 januari 2010 in artikel 10, tweede lid, van de Wet BPM is neergelegd, in strijd is met artikel 110 van het VWEU, overweegt de rechtbank als volgt.

4.7. Ingevolge artikel 9, leden 1 en 2, van de Wet BPM wordt BPM ter zake van een nieuwe auto geheven over de netto catalogusprijs. Die netto catalogusprijs is blijkens het derde lid de catalogusprijs verminderd met de daarin begrepen omzetbelasting. In het vierde lid is - voor zover hier van belang - bepaald dat onder catalogusprijs wordt verstaan de in Nederland door de fabrikant of importeur aan wederverkopers kenbaar gemaakte prijs welke naar zijn inzicht bij verkoop aan de uiteindelijke afnemer valt te berekenen. In die geadviseerde verkoopprijs is de belasting van personenauto's en motorrijwielen zelf niet begrepen.

4.8. De catalogusprijs vermeerderd met BPM vormt de historische nieuwprijs van een auto, ook consumentenprijs genoemd. Dit is de prijs die de eerste kentekenhouder in beginsel voor de auto betaalt. In de catalogusprijs is, naar tussen partijen niet in geschil is, een zekere winstmarge begrepen waar BPM op drukt.

4.9. Zoals hiervoor onder 4.1 is overwogen, wordt bij een gebruikte auto ingevolge artikel 10, eerste lid, van de Wet BPM het bij de auto behorende bedrag aan belasting als bedoeld in artikel 9, eerste en tweede lid, na toepassing van artikel 9a, 9b en artikel 9c, derde lid, berekend met inachtneming van een vermindering. Omtrent die vermindering is in artikel 10, tweede lid, van de Wet BPM bepaald:

"De vermindering, bedoeld in het eerste lid, is de afschrijving, uitgedrukt in procenten van de inkoopwaarde in Nederland op het tijdstip waarop het motorrijtuig voor het eerst in gebruik is genomen. Bij ministeriële regeling kunnen nadere regels worden gesteld met betrekking tot de wijze waarop de inkoopwaarde in Nederland en de op deze waarde gebaseerde afschrijving kunnen worden vastgesteld."

4.10. De inkoopwaarde nieuw kan ingevolge artikel 8, eerste lid, UR worden vastgesteld door de som van de catalogusprijs, bedoeld in artikel 9, vierde lid, van de Wet BPM, en de belasting op het tijdstip waarop het motorrijtuig voor het eerst in gebruik is genomen te verminderen met € 500 en vervolgens te vermenigvuldigen met 0,88.

4.11. Aldus wordt bij de bepaling van de vermindering op basis van de inkoopwaarde nieuw niet afgeschreven op de in de catalogusprijs begrepen winstmarge van de eerste verkoper, terwijl daar wel BPM op drukt.

4.12. In artikel 110 van het VWEU is bepaald dat lidstaten op producten van de overige lidstaten, al dan niet rechtstreeks, geen hogere binnenlandse belastingen van welke aard ook heffen dan die welke, al dan niet rechtstreeks, op gelijksoortige nationale producten worden geheven. Dit houdt in dat dient te worden voorkomen dat op een ingevoerde auto meer BPM komt te rusten dan nog rust op een vergelijkbare auto die al in Nederland is geregistreerd.

4.13. De rechtbank is van oordeel dat in binnenlandse verhoudingen de BPM die nog rust op een gebruikte auto dient te worden bepaald door op de oorspronkelijke BPM begrepen in de historische nieuwprijs van de auto een procentuele vermindering toe te passen, die wordt berekend door de inkoopwaarde in gebruikte staat (verkoopprijs van een consument) af te zetten tegen de historische nieuwprijs (aankoopprijs van een consument). Dat in de praktijk soms minder dan de historische nieuwprijs wordt betaald en een eerste verkoper aldus met een lagere winstmarge genoegen neemt, doet aan het voorgaande niet af. De BPM, onderdeel van de historische nieuwprijs, wordt immers steeds berekend over de netto catalogusprijs, waarin een zekere "standaard" winstmarge is begrepen. Ter bepaling van de op een referentieauto drukkende BPM dient dan ook steeds te worden uitgegaan van afschrijving op basis van de historische nieuwprijs (zijnde de catalogusprijs vermeerderd met BPM).

4.14. De arresten van de Hoge Raad van 10 juli 2009, nummers 43873 en 07/11237, LJN: BJ2012 en BJ1971, maken dit naar het oordeel van de rechtbank niet anders.

De afschrijvingsbasis, die op grond van artikel 10, tweede lid, van de Wet BPM tot 1 januari 2010 was gesteld op de som van de catalogusprijs en de belasting op het tijdstip waarop het motorrijtuig voor het eerst in gebruik is genomen, was in de voornoemde arresten niet in geschil. Het geschil betrof de vraag tot welke waarde ter zake van gebruikte auto's moest worden afgeschreven; tot de in- of verkoopprijs van een handelaar. De Hoge Raad oordeelde dat moet worden uitgegaan van de prijs die een handelaar betaalt bij aankoop van een gelijksoortige, reeds op het nationale grondgebied geregistreerde gebruikte auto, derhalve van de inkoopprijs van de referentieauto.

4.15. Deze arresten van de Hoge Raad dwingen naar het oordeel van de rechtbank geenszins tot de (door de wetgever getrokken) conclusie dat voor het bepalen van de resterende BPM op een gebruikte auto ook de afschrijvingsbasis moet worden gesteld op de inkoopwaarde (zijnde de voorheen als afschrijvingsbasis geldende historische nieuwprijs verminderd met de winstmarge van de handelaar bij levering van een nieuwe auto). Op de winstmarge begrepen in de catalogusprijs drukt immers zoals hiervoor is overwogen wel BPM.

4.16. Door als afschrijvingsbasis in artikel 10, tweede lid, van de Wet BPM de inkoopwaarde nieuw voor te schrijven in plaats van de historische nieuwprijs, drukt op een ingevoerde auto meer BPM dan rust op een vergelijkbare auto die reeds is geregistreerd in Nederland. De rechtbank is van oordeel dat de berekening op basis van de inkoopwaarde nieuw zoals met ingang van 1 januari 2010 opgenomen in artikel 10, tweede lid, van de Wet BPM wegens strijd met artikel 110 VWEU buiten toepassing moet blijven. De in artikel 10, tweede lid, van de wet opgenomen procentuele vermindering moet worden berekend door de inkoopwaarde handel af te zetten tegen de historische nieuwprijs (consumentenprijs). Op die wijze wordt recht gedaan aan het bepaalde in artikel 110 VWEU.

4.17. Gelet op hetgeen hiervoor is overwogen in 4.6 tot en met 4.16, dient het beroep gegrond te worden verklaard. Hetgeen eiseres overigens (subsidiair) heeft aangevoerd, behoeft geen behandeling meer. De verschuldigde belasting voor auto 1 moet, rekening houdend met een inkoopwaarde handel van € 24.300, worden vastgesteld op € 4.778 (€ 24.300/€ 48.432 x € 9.523). De verschuldigde belasting voor auto 2 moet, rekening houdend met een inkoopwaarde handel van € 36.726, worden vastgesteld op € 8.242 (€ 36.726/€ 79.505 x € 17.843). De naheffingsaanslagen dienen derhalve te worden vernietigd en er dient voorts voor auto 1 een bedrag van € 145 en voor auto 2 een bedrag van € 555 te worden teruggegeven.

5. Proceskosten

5.1. De rechtbank vindt aanleiding verweerder te veroordelen in de kosten die eiseres in verband met de behandeling van het bezwaar en het beroep redelijkerwijs heeft moeten maken. Deze kosten zijn op de voet van het Besluit proceskosten bestuursrecht voor de door een derde beroepsmatig verleende rechtsbijstand vastgesteld op € 1.092 ((1 punt voor het indienen van het bezwaarschrift met een waarde per punt van € 218, 1 punt voor het indienen van het beroepschrift, 1 punt voor het verschijnen ter zitting met een waarde per punt van € 437 en een wegingsfactor 1).

5.2. Eiseres heeft daarnaast verzocht verweerder te veroordelen tot vergoeding van een bedrag van € 773,31 (8 uur maal € 81,23 vermeerderd met BTW) aan kosten van bijstand ter zitting van een deskundige, de heer [B].

5.3. De rechtbank overweegt dienaangaande het volgende. Ingevolge artikel 1, aanhef en onder b, van het Besluit proceskosten bestuursrecht kan een vergoeding van de kosten als bedoeld in artikel 8:75 van de Awb (onder meer) betrekking hebben op kosten van een deskundige die door een partij is meegebracht. De gemaakte kosten komen naar vaste jurisprudentie alleen voor vergoeding in aanmerking wanneer voldaan is aan de zogenoemde dubbele redelijkheidstoets: niet alleen de kosten zelf moeten redelijk zijn, maar het maken van de kosten als zodanig moet eveneens redelijk zijn.

5.4. De heer [B] heeft de bij de aangifte BPM overgelegde taxatierapporten opgesteld. Hij is derhalve deskundig in het taxeren van voertuigen. De waarde van de auto's op zich was echter, buiten het bedrag van € 2.500 wegens het ontbreken van coulance, niet in geschil. De rechtbank is van oordeel dat de ter zitting gegeven uitleg van de heer [B] omtrent de coulanceregeling valt binnen de grenzen van de door de gemachtigde verleende rechtsbijstand. De rechtbank acht het onder de gegeven omstandigheden niet redelijk een deskundige mee te brengen naar de zitting. De kosten van bijstand ter zitting van de heer [B] komen derhalve niet voor afzonderlijke vergoeding in aanmerking.

III BESLISSING

De rechtbank:

- verklaart het beroep gegrond;

- vernietigt de uitspraak op bezwaar;

- vernietigt de naheffingsaanslagen;

- stelt de terug te geven belasting vast op € 145 respectievelijk € 555;

- bepaalt dat deze uitspraak in zoverre in de plaats treedt van het vernietigde besluit;

- veroordeelt verweerder de proceskosten tot een bedrag van € 1.092 aan eiseres te voldoen;

- gelast dat verweerder het door eiseres betaalde griffierecht van € 298 aan haar vergoedt.

Aldus vastgesteld door mr. S.E. Postema, mr. I. Obbink-Reijngoud en mr. K.M. Braun, in tegenwoordigheid van de griffier mr. I.H.H.L. Kolthof.

Uitgesproken in het openbaar op 18 mei 2011.

RECHTSMIDDEL

Tegen deze uitspraak kunnen partijen binnen zes weken na de verzenddatum hoger beroep instellen bij het gerechtshof te 's-Gravenhage (belastingkamer), Postbus 20021, 2500 EA Den Haag.

Bij het instellen van hoger beroep dient het volgende in acht te worden genomen:

1. - bij het beroepschrift wordt een afschrift van deze uitspraak overgelegd.

2. - het beroepschrift moet ondertekend zijn en ten minste het volgende vermelden:

a. de naam en het adres van de indiener;

b. een dagtekening;

c. een omschrijving van de uitspraak waartegen het hoger beroep is ingesteld;

d. de gronden van het hoger beroep.