HR, 22-04-2011, nr. 43.175bis

ECLI:NL:HR:2011:BO4404

- Instantie

Hoge Raad

- Datum

22-04-2011

- Zaaknummer

43.175bis

- LJN

BO4404

- Vakgebied(en)

Belastingrecht algemeen (V)

- Brondocumenten en formele relaties

ECLI:NL:PHR:2011:BO4404, Conclusie, Hoge Raad (Parket), 22‑04‑2011

Arrest Hoge Raad: ECLI:NL:HR:2011:BO4404

ECLI:NL:HR:2011:BO4404, Uitspraak, Hoge Raad, 22‑04‑2011; (Cassatie)

Conclusie: ECLI:NL:PHR:2011:BO4404

- Vindplaatsen

V-N 2011/23.20

BNB 2011/193 met annotatie van B.G. van Zadelhoff

V-N 2011/23.20 met annotatie van Redactie

BNB 2011/193 met annotatie van B.G. van Zadelhoff

NTFR 2011/1037 met annotatie van prof. mr. dr. R.A. Wolf

Conclusie 22‑04‑2011

Inhoudsindicatie

Omzetbelasting. Artt. 15, lid 1, laatste volzin, 17b, lid 2, en 30, leden 1 en 2, Wet OB '68; artt. 17, leden 2 en 3, en 28 ter, A, leden 1 en 2, Zesde richtlijn. Geen recht op aftrek van omzetbelasting verschuldigd ter zake van intracommunautaire verwerving in de lidstaat waarin de belastingplichtige is geregistreerd voor de BTW, terwijl de goederen in een andere lidstaat zijn aangekomen. Eindarrest HvJ 22 april 2010, C-536/08 en C-539/08.

HR nr. 43175

Hof nr. 04/02523

Derde kamer A

Omzetbelasting 1 december 2000 tot en met 30 september 2001

Procureur-Generaal bij de Hoge Raad der Nederlanden

MR. M.E. VAN HILTEN

ADVOCAAT-GENERAAL

Conclusie van 28 oktober 2010 inzake:

De staatssecretaris van Financiën

tegen

de fiscale eenheid Facet B.V./Facet Trading B.V.

1. Inleiding

Bij arrest van 14 november 2008, nr. 43175, LJN BG4294, BNB 2009/52 m.nt. Van der Paardt (verder: het verwijzingsarrest) heeft de Hoge Raad in de onderhavige zaak prejudiciële vragen voorgelegd aan het Hof van Justitie van de Europese Gemeenschappen (hierna aangeduid als HvJ)(1). Dat heeft de Hoge Raad op dezelfde datum gedaan in de zaak met nummer 42192.(2) Het HvJ heeft beide zaken gevoegd en heeft op 22 april 2010 het HvJ arrest gewezen in deze gevoegde zaken X en fiscale eenheid Facet B.V./Facet Trading B.V., C-536/08 en C-539/08, V-N 2010/24.16 (hierna ook: het arrest Facet). In haar schriftelijke reactie op het arrest van het HvJ geeft belanghebbende onder meer aan dat artikel 30, lid 1, van de Wet op de omzetbelasting 1968 (hierna: de Wet) en het daarmee corresponderende artikel 28ter, A, lid 2, van de Zesde richtlijn(3) (thans de artikelen 41 en 42 van richtlijn 2006/112/EG) voorwaarden bevatten waar zij niet aan kan voldoen in verband met specifieke bepalingen in de Spaanse wetgeving. In deze conclusie wordt daarop ingegaan.

2. Feiten

2.1. De feiten waarvan in deze zaak in cassatie moet worden uitgegaan zijn de volgende (ik citeer de punten 3.1.1 tot en met 3.1.4 van het verwijzingsarrest):

"3.1.1. Belanghebbende, die gevestigd is in Nederland en handelt in computeronderdelen, heeft in het onderhavige naheffingstijdvak zodanige goederen gekocht van in Duitsland en Italië gevestigde ondernemers (hierna: de leveranciers) en diezelfde goederen doorverkocht aan te Q, Cyprus, gevestigde ondernemers (hierna: de afnemers), die een in Griekenland gevestigde fiscaal vertegenwoordiger hebben. De betreffende goederen zijn rechtstreeks vanuit Duitsland en Italië naar Spanje overgebracht.

De leveranciers van belanghebbende hebben op de aan belanghebbende gerichte facturen geen belasting over de toegevoegde waarde (btw) in rekening gebracht. Op die facturen is het Nederlandse btw-identificatienummer van belanghebbende vermeld. Belanghebbende heeft op de aan haar Cypriotische afnemers uitgereikte facturen evenmin btw in rekening gebracht. Zij heeft op die facturen melding gemaakt van het door die afnemers aan haar verstrekte Griekse btw-identificatienummer.

3.1.2. Belanghebbende was ten tijde van de aan- en verkopen van de goederen niet in Spanje geregistreerd voor btw-doeleinden en heeft zich ook nadien niet in Spanje doen registreren voor het doen van btw-aangiften ter zake van de door haar in Spanje verrichte intracommunautaire verwervingen.

Zij heeft in Nederland met betrekking tot de hiervoor in 3.1.1 vermelde, aan haar verrichte leveringen in haar aangiften ter zake van intracommunautaire verwervingen verschuldigde btw opgenomen en heeft deze btw in dezelfde aangiften in aftrek gebracht.

3.1.3. De leveringen aan de afnemers heeft belanghebbende in vorenbedoelde btw-aangiften aangemerkt als intracommunautaire leveringen. Ter zake van die leveringen heeft zij opgaven gedaan van intracommunautaire leveringen als bedoeld in artikel 37a van de Wet op de omzetbelasting 1968 (tekst 2000 en 2001; hierna: de Wet) en artikel 22, lid 6, letter b, laatste alinea, van de Zesde richtlijn en daarbij de Griekse btw-registratienummers van de (fiscaal vertegenwoordigers van de) afnemers vermeld. Noch de fiscaal vertegenwoordigers noch de afnemers zelf hebben met betrekking tot de desbetreffende aankopen in Griekenland aangifte gedaan van intracommunautaire verwervingen. Evenmin is in Griekenland aangifte gedaan van intracommunautaire leveringen of zijn aldaar lijsten ingediend als bedoeld in artikel 22, lid 6, letter b, laatste alinea, van de Zesde richtlijn. De afnemers waren niet voor btw-doeleinden in Spanje geregistreerd en hebben in Spanje geen aangifte gedaan van intracommunautaire verwervingen.

3.1.4. De Inspecteur heeft zich op het standpunt gesteld dat belanghebbende ter zake van de hiervoor in 3.1.2 vermelde intracommunautaire verwervingen geen recht op aftrek toekomt en heeft een bedrag van € 295 217(4) nageheven ter correctie van de bij de aangiften in aftrek gebrachte btw."

3. Procesverloop

3.1. De Inspecteur(5) heeft belanghebbendes bezwaar tegen de vorenbedoelde naheffingsaanslag, ongegrond verklaard.

3.2. Belanghebbende heeft beroep ingesteld bij Hof 's-Gravenhage, dat het beroepschrift heeft doorgestuurd naar Hof Amsterdam (hierna: het Hof). Het Hof heeft geoordeeld dat belanghebbende de door de leveranciers aan belanghebbende geleverde goederen intracommunautair heeft verworven in de zin van artikel 17b, lid 2, van de Wet en dat de in Nederland ter zake hiervan verschuldigde btw bij belanghebbende - in overeenstemming met artikel 17, lid 2, letter d, van de Zesde richtlijn - op de voet van artikel 15 van de Wet voor aftrek in aanmerking komt. Het Hof heeft met betrekking tot de teruggaafregeling van artikel 30, leden 1 en 2, van de Wet geoordeeld dat met deze regeling is bedoeld het met artikel 28ter, A, lid 2, tweede respectievelijk derde alinea, van de Zesde richtlijn beoogde resultaat te bewerkstelligen, te weten dat dubbele heffing wordt voorkomen in die gevallen waarin degene die verwerft geen of slechts beperkt recht op aftrek van in rekening gebrachte btw heeft. Bij uitspraak van 27 februari 2006, nr. 04/02523, niet gepubliceerd, heeft het Hof het beroep gegrond verklaard.

3.3. De staatssecretaris van Financiën (hierna: de Staatssecretaris) heeft tegen deze uitspraak beroep in cassatie ingesteld. Als cassatiemiddel voert de Staatssecretaris aan dat het Nederlandse recht is geschonden, met name artikel 15, lid 1, slotzin en/of artikel 30, lid 1 en lid 2, van de Wet, doordat het Hof heeft geoordeeld dat de 'reguliere' aftrekregeling ook geldt voor intracommunautaire verwervingen in de lidstaat die het btw-identificatienummer heeft toegekend ofwel dat de in de laatste volzin van artikel 15, lid 1, van de Wet opgenomen uitzondering niet zo kan worden uitgelegd dat de teruggaafregeling in de plaats treedt van de aftrekregeling.

3.4. Belanghebbende heeft een verweerschrift ingediend. Met hetzelfde geschrift heeft belanghebbende incidenteel beroep in cassatie ingesteld.(6)

3.5. De Hoge Raad heeft bij vorenvermeld verwijzingsarrest het HvJ verzocht uitspraak te doen over de volgende prejudiciële vraag:

"Moeten de artikelen 17, leden 2 en 3, en 28 ter, A, lid 2, van de Zesde richtlijn aldus worden uitgelegd dat, indien op grond van de eerste alinea van de laatstgenoemde bepaling de plaats van een intracommunautaire verwerving wordt geacht zich te bevinden op het grondgebied van de lidstaat die het btw-identificatienummer heeft toegekend waaronder de afnemer de verwerving heeft verricht, de voornoemde afnemer recht heeft op onmiddellijke aftrek van de aldus in die lidstaat verschuldigde btw?"

3.6. De zaak is bij het HvJ zonder conclusie berecht. Bij arrest van 22 april 2010, X en fiscale eenheid Facet B.V./Facet Trading B.V., C-536/08 en C-539/08, V-N 2010/24.16, heeft het HvJ voor recht verklaard:

"De artikelen 17, leden 2 en 3, en 28 ter, A, lid 2, van de Zesde richtlijn (77/388/EEG) van de Raad van 17 mei 1977 betreffende de harmonisatie van de wetgevingen der lidstaten inzake omzetbelasting - Gemeenschappelijk stelsel van belasting over de toegevoegde waarde: uniforme grondslag, zoals gewijzigd bij richtlijn 92/111/EEG van de Raad van 14 december 1992, moeten aldus worden uitgelegd dat de belastingplichtige in een situatie als bedoeld in de eerste alinea van laatstgenoemde bepaling niet het recht heeft op onmiddellijke aftrek van de belasting over de toegevoegde waarde die in een eerder stadium op een intracommunautaire verwerving rustte."

3.7. De Hoge Raad heeft partijen in de gelegenheid gesteld om te reageren op het arrest Facet. Partijen hebben elk van deze gelegenheid gebruik gemaakt.

3.8. In zijn reactie van 19 mei 2010 geeft de Staatssecretaris(7) aan dat uit het arrest Facet volgt dat belanghebbende niet onmiddellijk recht heeft op aftrek van voorbelasting en dat artikel 28ter, A, lid 2, van de Zesde richtlijn met het bepaalde in de artikelen 17b, lid 2, juncto artikel 15, lid 1, slotzin, en 30 van de Wet op een correcte wijze verwerkt in de nationale bepalingen.

3.9. Belanghebbende betoogt in haar reactie van 25 mei 2010, onder verwijzing naar haar verweerschrift in cassatie, dat in het onderhavige geval artikel 17b, lid 2, van de Wet geen toepassing kan vinden(8) en dat het arrest Facet daarin geen verandering brengt. Subsidiair stelt belanghebbende zich op het standpunt dat het bepaalde in artikel 30, lid 1, van de Wet in strijd is met het Gemeenschapsrecht, nu deze bepaling eisen stelt waar belanghebbende - door de regelgeving in Spanje - niet aan kan voldoen. De wettelijke bepalingen zijn volgens belanghebbende daarom in strijd met het Gemeenschapsrecht (thans: Unierecht).

4. Vooraf: ABC-levering en/of vereenvoudigde regeling

4.1. Zoals in 3.9 aangegeven stelt belanghebbende zich in haar reactie op het arrest Facet op het standpunt dat dit arrest niet van invloed is op de onderhavige zaak omdat zij haars inziens de goederen niet op grond van artikel 17b, lid 2 van de Wet in Nederland heeft verworven. Dat lijkt mij een gepasseerd station. Ik wijs hier op punt 5.1 van de uitspraak van het Hof en blz. 1 van het proces-verbaal van het verhandelde ter zitting van het Hof. Daaruit blijkt dat ter zitting is komen vast te staan dat tussen partijen niet meer in geschil is dat belanghebbende in Nederland belaste verwervingen heeft verricht. In cassatie moet daar derhalve van worden uitgegaan.

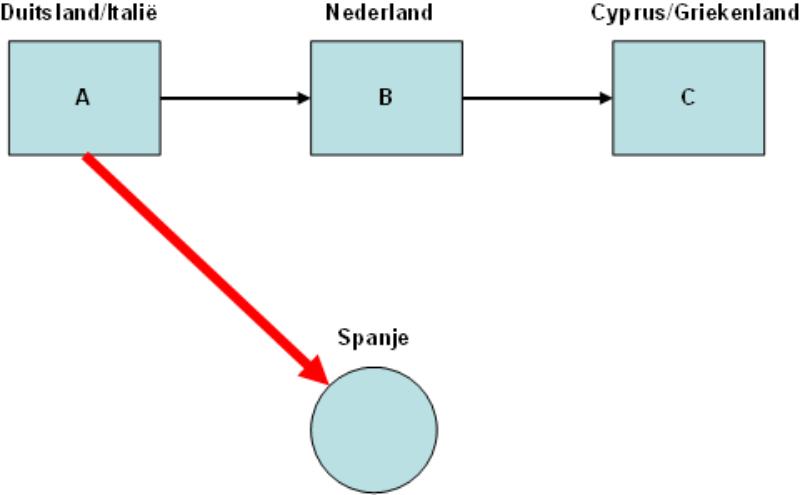

4.2. Voor een goed begrip (c.q. een handzaam overzicht) van de in deze procedure voorliggende feitelijke situatie, heb ik deze hierna schematisch weergegeven. De dunne lijnen stellen daarbij de factuurstromen voor, de dikke lijn de goederenstroom.

Schema 1

4.3. Het moge duidelijk zijn dat de keten van transacties in deze zaak een zogenoemde ABC-levering vormt (vgl. het toenmalige artikel 3, lid 3, thans artikel 3, lid 4 van de Wet). Vaststaat - ik verwijs naar het arrest van het HvJ van 6 april 2006, EMAG, C-245/04, V-N 2006/21.18 - dat in geval van ABC-leveringen waarbij goederen van de ene lidstaat naar de andere worden vervoerd, er slechts één in de keten de (vrijgestelde c.q. aan het nultarief onderworpen) intracommunautaire levering kan zijn. Alle overige leveringen zijn binnenlandse leveringen, hetzij in de lidstaat van vertrek, hetzij in die van aankomst van de goederen. Gezien de feiten van de onderhavige zaak moet er in cassatie van worden uitgegaan dat in casu de intracommunautaire leveringen zijn verricht door de Italiaanse en Duitse leveranciers van belanghebbende.

4.4. Bij de zogenoemde Eerste Bezemrichtlijn(9) is aan de Zesde richtlijn een vereenvoudigde regeling toegevoegd voor wat ik maar aanduid als eenvoudige-drie-partijen-ABC-transacties. De regeling - die, in tegenstelling tot haar aanduiding als 'vereenvoudigde regeling', niet makkelijk wegleest - is verspreid over de artikelen 28ter, A, lid 1, en lid 2, eerste en derde alinea, en artikel 28quater, E, lid 3, van de Zesde richtlijn (thans: artikel 40, 41 en 141 van richtlijn 2006/112/EG ) en artikel 21, lid 1, onder c, van de Zesde richtlijn (thans artikel 197, lid 1, aanhef en onder a, van richtlijn 2006/112/EG) opgenomen. Die bepalingen luiden als volgt.

4.4.1. Artikel 28ter, A, leden 1 en 2, eerste en derde alinea bepalen:

"A. Plaats van de intracommunautaire verwerving van goederen

1. De plaats van een intracommunautaire verwerving van goederen wordt geacht te zijn de plaats waar de goederen zich bevinden op het tijdstip van aankomst van de verzending of van het vervoer naar de afnemer.

2. Onverminderd het bepaalde in lid 1 wordt de plaats van een intracommunautaire verwerving van goederen als bedoeld in artikel 28 bis, lid 1, onder a, evenwel geacht zich te bevinden op het grondgebied van de Lid-Staat die het BTW-identificatienummer heeft toegekend waaronder de afnemer deze verwerving heeft verricht, voor zover de afnemer niet aantoont dat de belasting op deze verwerving is geheven overeenkomstig lid 1.

(...)

Voor de toepassing van de eerste alinea wordt de intracommunautaire verwerving van goederen geacht overeenkomstig lid 1 aan de belasting te zijn onderworpen wanneer:

- de afnemer aantoont deze intracommunautaire verwerving te hebben verricht met het oog op een volgende levering, binnen de in lid 1 bedoelde Lid-Staat, waarvoor degene voor wie deze levering bestemd is, overeenkomstig artikel 28 quater, E, lid 3, is aangewezen als tot voldoening van de belasting gehouden persoon,

- de afnemer heeft voldaan aan de in artikel 22, lid 6, onder b, laatste alinea, bedoelde aangifteverplichtingen."

4.4.2. Artikel 28quater, E, lid 3, van de Zesde richtlijn, naar welke bepaling in artikel 28ter, lid 2, laatste alinea wordt verwezen bepaalt:

"E. Andere vrijstellingen

(...)

3. Elke Lid-Staat treft bijzondere maatregelen om intracommunautaire verwervingen van goederen die, in de zin van artikel 28ter, A, lid 1, op zijn grondgebied worden verricht, niet aan de belasting over de toegevoegde waarde te onderwerpen wanneer:

- de intracommunautaire verwerving van goederen wordt verricht door een niet in het land gevestigde, maar in een andere Lid-Staat voor BTW-doeleinden geïdentificeerde belastingplichtige;

- de intracommunautaire verwerving van goederen wordt verricht met het oog op een volgende levering van deze goederen in het binnenland door deze belastingplichtige;

- de aldus door deze belastingplichtige verworven goederen rechtstreeks uit een andere Lid-Staat dan die waarin hij voor BTW-doeleinden geïdentificeerd is, worden verzonden of vervoerd naar degene voor wie hij de volgende levering verricht;

- degene voor wie de volgende levering is bestemd, een andere belastingplichtige is of een niet-belastingplichtige rechtspersoon, die voor BTW-doeleinden in het land zijn geïdentificeerd;

- degene voor wie de volgende levering is bestemd, overeenkomstig artikel 21, lid 1, onder c), is aangewezen als tot voldoening van de belasting gehouden persoon uit hoofde van de levering die is verricht door de niet in het land gevestigde belastingplichtige."

4.4.3. Artikel 21, lid 1, onder c, van de Zesde richtlijn, ten slotte, wijst als belastingschuldige in het binnenlands verkeer aan:

"(...) degene voor wie de belastbare levering van goederen is bestemd wanneer aan de volgende voorwaarden is voldaan:

- de belastbare handeling is een levering van goederen die onder de voorwaarden van artikel 28 quater, punt E, lid 3, wordt verricht,

- degene voor wie deze levering is bestemd, is een andere belastingplichtige of een niet-belastingplichtige rechtspersoon die voor BTW-doeleinden in het binnenland is geregistreerd,

- de door de niet in het binnenland gevestigde belastingplichtige is in overeenstemming met artikel 22, lid 3. (...)"

4.5. Wanneer we de in 4.4 aangehaalde bepalingen op ons laten inwerken, dan moeten we constateren dat de vereenvoudigde regeling voor ABC-transacties hierop neer komt, dat de levering door A aan B als intracommunautaire levering wordt beschouwd, dat B een intracommunautaire (nummer)verwerving verricht in zijn eigen land, echter als ware het een 'echte' verwerving in het land van aankomst (in de zin van artikel 28ter, lid 1), die ingevolge artikel 17, lid 2, onder d, van de Zesde richtlijn recht geeft op onmiddellijke aftrek, dat de verwerving in land C wordt 'weggedacht' en dat de ter zake van de binnenlandse levering in lidstaat C verschuldigde btw door de ontvanger van de goederen (C) wordt afgedragen (de verschuldigdheid ter zake van de binnenlandse levering in lidstaat C wordt immers verlegd) - en in aftrek gebracht. De vereenvoudigde regeling is echter, zo blijkt bij bestudering van vorenaangehaalde bepalingen, uitsluitend toepasbaar indien slechts drie partijen betrokken zijn bij de ABC-levering, die alle in verschillende lidstaten geïdentificeerd zijn, en waarbij de laatste afnemer (C dus) is geïdentificeerd in de lidstaat waar de goederen heen gaan.(10) Deze voorwaarden in aanmerking nemende kom ik tot de slotsom dat in casu de vereenvoudigde regeling voor ABC-leveringen niet van toepassing is: de C-partij (belanghebbendes Grieks/Cypriotische afnemers) zijn immers niet geïdentificeerd in de lidstaat waar de goederen naar toe zijn gegaan (Spanje).(11) Voor Van der Paardt is die slotsom overigens niet zo evident. In zijn noot op het verwijzingsarrest, BNB 2009/52, geeft hij aan:

"(...) In deze zaak is niet duidelijk onder welke voorwaarden en door wie de goederen uiteindelijk in Spanje zijn afgeleverd. Het is naar mijn mening ook nog de vraag of de vereenvoudigde regeling (...) wel van toepassing is, nu er mogelijk door meer dan drie partijen in meer dan drie landen gehandeld is. (...)"

4.6. Ik deel de aarzeling van Van der Paardt niet. De vereenvoudigde regeling is mijns inziens in casu niet van toepassing.(12) Dat betekent dat de door belanghebbende verrichte verwerving er niet één is die geacht wordt een 'echte' verwerving in de zin van artikel 28ter, A, lid 1, van de Zesde richtlijn te zijn (zoals het geval zou zijn geweest indien de vereenvoudigde regeling toepasbaar was), maar één in de zin van artikel 28ter, A, lid 2, eerste alinea:

"Onverminderd het bepaalde in lid 1 wordt de plaats van een intracommunautaire verwerving van goederen als bedoeld in artikel 28bis, lid 1, onder a, evenwel geacht zich te bevinden op het grondgebied van de Lid-Staat die het BTW-identificatienummer heeft toegekend waaronder de afnemer deze verwerving heeft verricht, voor zover de afnemer niet aantoont dat de belasting op deze verwerving is geheven overeenkomstig lid 1."

4.7. Het is deze vorm van verwerving ('nummerverwerving') waarover het HvJ zich in het arrest Facet heeft moeten uitlaten, niet de verwerving die - met toepassing van de vereenvoudigde regeling van artikel 28ter, A, lid 2, eerste en derde alinea - geacht wordt op grond van het eerste lid van artikel 28ter, A, van de Zesde richtlijn te hebben plaatsgevonden.

4.8. De vraagstelling van de Hoge Raad (zie punt 3.5) is echter ruimer. Daarin wordt immers naar de uitlegging van het gehele tweede lid van artikel 28ter, A, van de Zesde richtlijn gevraagd, dus inclusief de derde alinea die op de vereenvoudigde ABC-regeling ziet. Dat is overigens begrijpelijk, nu in de aan deze zaak verwante zaak met nummer 42192 waarin de Hoge Raad een gelijkluidende vraag stelde (en die, als gezegd, door het HvJ met deze zaak is gevoegd), zich wel een situatie voordeed waarin de vereenvoudigde regeling toepassing zou kunnen vinden, ware het niet dat belanghebbende in die zaak überhaupt geen verwervingen had aangegeven, zodat de vereenvoudigde regeling als zodanig de facto niet was toegepast.

4.9. In het arrest van het HvJ wordt verder geen gewag gemaakt van de vereenvoudigde regeling, en de zaak is zonder conclusie berecht. Het is dan ook niet duidelijk of het HvJ zich rekenschap heeft gegeven van het bestaan van die vereenvoudigde regeling. Dat is jammer. Ik houd het er op dat hetgeen het HvJ heeft geoordeeld in het arrest Facet primair ziet op ABC-transacties waarop de vereenvoudigde regeling niet is toegepast, zeker nu de toepassing van die vereenvoudigde regeling in wezen de verwerving in lidstaat C 'veronachtzaamt' (deze verwerving valt immers als het ware weg). Zou bij toepassing van de vereenvoudigde regeling de aftrek in lidstaat B afhankelijk worden van de verwerving in land C, dan zou de veronachtzaming van die verwerving - en daarmee in wezen van de vereenvoudigde regeling - de das om worden gedaan.

5. Het arrest Facet

5.1. Als aangegeven in 3.6 heeft het HvJ - in mijn bewoordingen weergegeven - geoordeeld dat de in artikel 17, lid (1 juncto lid) 2, onder d, van de Zesde richtlijn opgenomen bepaling op grond waarvan de ter zake van een intracommunautaire verwerving verschuldigde btw voor onmiddellijke aftrek in aanmerking komt, niet ziet op zogenoemde 'nummerverwervingen'. Ik citeer de punten 40-43 uit het arrest Facet:

"40. Om te beginnen zij eraan herinnerd dat volgens artikel 17, lid 2, sub d, van de Zesde richtlijn de aftrek van de btw die rust op de goederen en diensten die in een tussenstadium zijn verworven door de belastingplichtige, met name in het kader van intracommunautaire verwervingen, afhangt van de voorwaarde dat de aldus verworven goederen en diensten worden gebruikt voor belaste handelingen van de belastingplichtige.

41. In omstandigheden als die in de hoofdgedingen staat vast dat de goederen die zijn belast ter zake van intracommunautaire verwervingen die met toepassing van artikel 28 ter, A, lid 2, eerste alinea, van de Zesde richtlijn worden geacht te zijn verricht in de lidstaat van identificatie, niet daadwerkelijk in deze lidstaat zijn binnengebracht.

42. Derhalve kan niet worden aangenomen dat deze handelingen een "recht op aftrek" in de zin van artikel 17 van de Zesde richtlijn doen ontstaan. Dergelijke intracommunautaire verwervingen vallen dus niet onder de algemene aftrekregeling van dat artikel.

43. De algemene regeling van aftrek van de belasting, zoals vervat in artikel 17 van de Zesde richtlijn, is niet bestemd om in een situatie als die in de hoofdgedingen, de specifieke regeling van artikel 28 ter, A, lid 2, tweede alinea, van deze richtlijn te vervangen, welke steunt op een mechanisme tot verlaging van de maatstaf van heffing waardoor een dubbele heffing kan worden gecorrigeerd."

5.2. De vorenaangehaalde motivering van het HvJ om tot niet-onmiddellijke aftrek te komen vind ik nogal mager. Het 'derhalve' van punt 42 is geen gevolg van hetgeen in de punten 40 en 41 is aangegeven. In het voorgelegde geval staat immers vast dat belanghebbende de goederen heeft geleverd aan de Griekse/Cypriotische afnemers. Die levering is een gewone belastbare levering, alleen niet in Nederland (noch in Griekenland).(13) Waar het eigenlijk om gaat, wordt echter in punt 44 van het arrest weergegeven:

"Wanneer in een dergelijk geval een recht op aftrek zou worden toegekend, zou artikel 28 ter, A, lid 2, tweede en derde alinea, van de Zesde richtlijn bovendien elk nut kunnen verliezen aangezien voor de belastingplichtige, die in de lidstaat van identificatie het recht op aftrek zou hebben genoten, geen reden meer zou bestaan om aan te tonen dat belasting over de betrokken intracommunautaire verwerving is geheven in de lidstaat van aankomst van de verzending of van het vervoer. Een dergelijke oplossing zou uiteindelijk gevaar inhouden voor de toepassing van de basisregel volgens welke in geval van een intracommunautaire verwerving de plaats van onderwerping aan de btw wordt geacht te zijn gelegen in de lidstaat van aankomst van de verzending of van het vervoer, zijnde de lidstaat van eindverbruik, hetgeen de doelstelling van de overgangsregeling is."

Op zich valt hiervoor wel iets te zeggen. Er is nu eenmaal gekozen om in het intracommunautaire verkeer - net als bij in- en uitvoer - de goederenstroom te volgen en niet de factuurstroom. Zou aan de nummerverwerver onmiddellijke aftrek worden toegekend, dan bestaat het risico dat goederen in de lidstaat van aankomst in het zwarte circuit geraken, althans moeilijk traceerbaar worden: als de (nummer) verwerver geen impuls heeft om in de lidstaat van aankomst aangifte van verwerving te doen (om in zijn eigen lidstaat teruggaaf te verkrijgen), is het niet ondenkbaar dat de op die (niet aangegeven) verwerving volgende belaste levering in de lidstaat van aankomst ook buiten het 'zicht' van de btw blijft, waardoor mogelijk uiteindelijk goederen belastingvrij bij de consument terecht komen. En dat is niet de bedoeling. Per saldo ligt het risico van verlies aan belastinginkomsten dus niet zozeer in de (belaste) verwerving in de lidstaat van aankomst, maar in hetgeen daarop volgt.

5.3. J.Th. Sanders verwoordt een en ander als volgt in zijn commentaar op het arrest Facet in NTFR 2010/1083:

"Dat brengt me tot de opmerking dat in het geval dat de heffing in de nummerlidstaat drukt, het doel van de overgangsregeling geweld wordt aangedaan. Uit de feiten is op te maken dat de goederen niet in de heffende lidstaat worden ge- of verbruikt. Toch 'ontvangt' deze lidstaat de btw. We moeten dit resultaat als 'second best' aanvaarden. Het is de waarborg dat ergens (i.c. in de nummerlidstaat) wordt geheven. Mocht komen vast te staan dat in een (andere) lidstaat regulier wordt verworven en op die grond wordt geheven, dan kent de regeling (onder voorwaarden) een correctiemechanisme in de vorm van teruggaaf of vermindering van de maatstaf van heffing. Gegeven dit systeem oordeelt het HvJ EU dat geen recht op reguliere aftrek bestaat. Voor de onderbouwing moet worden bedacht dat we te maken hebben met een kunstfiguur. We mogen de nummerverwerving niet inpassen in het 'normale' btw-systeem. Wanneer we bedenken dat de ingeslagen weg beter fraude tegengaat, kunnen we vrede hebben met het eindresultaat en de verdere complicering van de eenvoud op de koop toe nemen."

5.4. Begrip voor het oordeel van het HvJ of niet, gedegen motivering of niet, het arrest Facet lijkt me niet voor tweeërlei uitleg vatbaar. Ondanks het adagium dat het recht van aftrek van de btw, om met het HvJ te spreken, 'als integrerend deel van het btw-stelsel, een fundamenteel beginsel van de gemeenschappelijke btw-regeling is en in beginsel niet kan worden beperkt' (zie ook de arresten van het HvJ van 15 juli 2010, Pannon, C-368/09, punt 37, van 23 april 2009, PARAT Automotive Cabrio, C-74/08, V-N 2009/25.18, punt 15 en 10 juli 2008, Sosnowska, C-25/07, V-N 2008/35.15, punt 15, van 6 juli 2006, Kittel en Recolta Recycling, C-439/04 en C-440/04, V-N 2006/42.13, punt 47 en 26 mei 2005, Kretztechnik, C-465/03, BNB 2005/313 m.nt. Van Hilten, punt 33), is onmiddellijke aftrek van de ter zake van een nummerverwerving(14) verschuldigde btw niet mogelijk.

5.5. In Nederland heeft de redressering van omzetbelasting ter zake van 'nummerverwervingen' vorm gekregen via een teruggaafregeling. Op grond van artikel 30, lid 1, van de Wet wordt op verzoek:

"(...) teruggaaf verleend van de belasting ter zake van intracommunautaire verwerving van goederen in de gevallen waarin de belasting is geheven met toepassing van artikel 17b, tweede lid, en door de belanghebbende wordt aangetoond dat ter zake van dezelfde verwerving belasting is geheven in de lid-staat van aankomst van de verzending of het vervoer."

In de memorie van toelichting is artikel 30, lid 1, van de Wet als volgt toegelicht:(15)

"Artikel 30 van de wet voorziet in een tweetal gevallen in een teruggaafregeling. Het eerste lid geeft een regeling voor teruggaaf van belasting die ter zake van een intracommunautaire verwerving is geheven. Het gaat hierbij om de situatie genoemd in artikel 17b, waar een en dezelfde intracommunautaire verwerving van goederen zowel belast is in de Lid-Staat waar de verwerving daadwerkelijk heeft plaatsgevonden als in de Lid-Staat die het btw-identificatienummer heeft afgegeven waaronder de ondernemer de goederen heeft verworven. Wanneer een ondernemer in deze situatie de belasting in Nederland verschuldigd wordt en kan aantonen dat de goederen daadwerkelijk zijn verworven in een andere Lid-Staat en dat daar ter zake van die verwerving ook de belasting is betaald, wordt de in Nederland betaalde belasting op verzoek teruggegeven (artikel 30, eerste lid). (...)"

5.6. Gezien het arrest Facet kan het niet anders zijn dan dat het bepaalde in artikel 30, lid 1, van de Wet(16) zó moet worden uitgelegd dat - kort gezegd - de ter zake van de nummerverwerving verschuldigde btw pas aftrekbaar/restituabel wordt, wanneer is aangetoond dat in de lidstaat van aankomst van de goederen (ook) een intracommunautaire verwerving is aangegeven. Belanghebbendes andersluidende betoog mist derhalve doel. Hierbij zij reeds aangetekend dat ik in onderdeel 6 van deze conclusie aandacht besteed aan de vraag of voor toepasbaarheid van artikel 30, lid 1, van de Wet ook vereist is dat in de lidstaat van aankomst ter zake van de verwerving geheven is.

6. Onmogelijke eisen?

6.1. In haar reactie op het arrest Facet betoogt belanghebbende dat artikel 30, lid 1, van de Wet een onmogelijke eis stelt, door voor teruggaaf van verwervings-btw te verlangen dat ter zake van de verwerving belasting is geheven in de lidstaat van aankomst (in casu Spanje). Zij kan aan die voorwaarde niet voldoen, aldus belanghebbende, omdat in de Spaanse btw-wetgeving op grond van artikel 28 quater, B, onderdeel c, van de Zesde richtlijn een vrijstelling voor intracommunautaire verwervingen is opgenomen. Dit betekent volgens belanghebbende dat de verwerving niet alleen niet kan worden aangegeven in Spanje, maar ook dat het niet mogelijk is om aan de in artikel 30, lid 1, van de Wet gestelde voorwaarden te voldoen.

6.2. Artikel 28 quater, B, onderdeel c, van de Zesde richtlijn(17) (thans artikel 140, onderdeel c, richtlijn 2006/112/EG(18)) luidt als volgt:

B. Vrijstelling van intracommunautaire verwervingen van goederen

Onverminderd andere communautaire bepalingen verlenen de Lid-Staten onder de voorwaarden die zij vaststellen om een juiste en eenvoudige toepassing van de hierna genoemde vrijstellingen te verzekeren en alle fraude, ontwijking en misbruik te voorkomen, vrijstelling voor:

(...)

c) de intracommunautaire verwervingen van goederen waarvoor de afnemer van de goederen op grond van artikel 17, leden 3 en 4(19), in ieder geval recht zou hebben op volledige teruggave van de belasting over de toegevoegde waarde die krachtens artikel 28 bis, lid 1, verschuldigd zou zijn.

6.3. In Spanje zijn de overgangsbepalingen van de richtlijn van 16 december 1991, waartoe artikel 28 quater, B, onderdeel c, van de Zesde richtlijn behoort, opgenomen in de Ley 37/1992, de 28 de diciembre: Regula el Impuesto sobre el Valor Añadido (hierna: RIVA). Belanghebbende heeft teksten van een aantal bepalingen uit die wet overgelegd in de procedure voor het Hof(20), van andere bepalingen die mijns inziens evenzeer relevant zijn heb ik de teksten (en de Engelse vertaling daarvan) via het International Bureau of Fiscal Documentation (IBFD) verkregen.

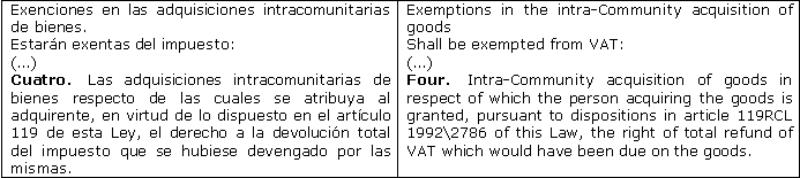

6.4. Op grond van artikel 26, aanhef en lid 4, van de RIVA zijn vrijgesteld van btw:(21)

Schema 2

Uit de bepaling valt af te leiden dat in Spanje een vrijstelling van toepassing is op intracommunautaire verwervingen van goederen, ter zake waarvan de verwerver op grond van artikel 119 van de RIVA recht zou hebben op volledige teruggaaf van btw die voor de goederen verschuldigd zou zijn. Artikel 26, lid 4 van de RIVA lijkt mij het equivalent van 'ons' artikel 17e, aanhef en onderdeel c, van de Wet.

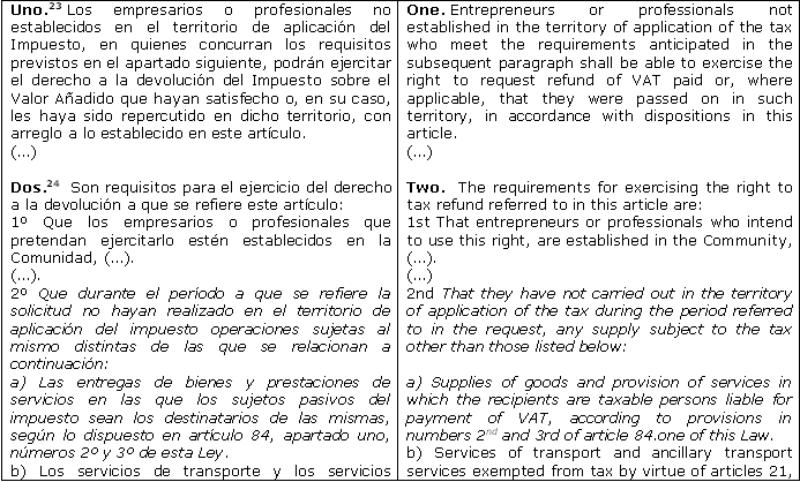

6.5. Artikel 119, van de RIVA, waarnaar in artikel 26, lid 4, van die wet wordt verwezen, is door belanghebbende niet overgelegd. De hierna opgenomen tekst en vertaling van de leden 1 en 2 van artikel 119 van de RIVA zijn recentere teksten dan die welke golden in het tijdvak waarin belanghebbende de litigieuze intracommunautaire transacties heeft verricht. Het is mij niet bekend of de hier geciteerde tekst exact overeenkomt met die uit de jaren 2000-2001. Dat neemt niet weg dat duidelijk is dat de bepaling de teruggaaf van btw aan (bepaalde) ondernemers die niet in Spanje gevestigd zijn, regelt. Volledigheidshalve citeer (en cursiveer) ik:(22)

Schema 3

6.6. Zie ik het goed, dan heeft een (niet in Spanje gevestigde) ondernemer recht op vrijstelling voor de verwerving in Spanje, wanneer hij aanspraak kan maken op volledige teruggaaf, hetgeen het geval is indien hij geen in Spanje belastbare leveringen of diensten verricht, afgezien van - onder meer - prestaties ter zake waarvan de afnemer de (Spaanse) btw verschuldigd is (verleggingsregeling).

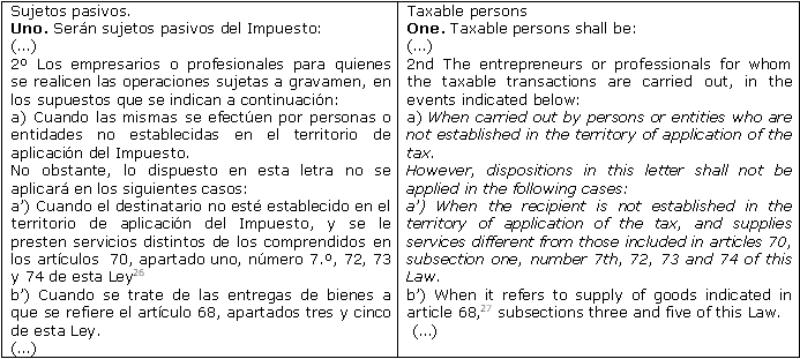

6.7. Die verleggingsregeling is, zo valt op te maken uit het gecursiveerde artikel 119, lid 2, sub 2, onder a, van de RIVA van toepassing in de volgende gevallen, neergelegd in artikel 84 van de RIVA (cursivering van mijn hand):(25)

Schema 4

6.8. Naar valt af te leiden uit hetgeen is weergegeven in de brief van 19 juni 2003 van de Spaanse fiscus op vragen van de Nederlandse belastingdienst(28) - aan de juistheid waarvan ik geen enkele reden tot twijfel heb, zodat ik er hier van afzie om de in het gecursiveerde onderdeel a' vermelde bepalingen na te zoeken - moet het vorenaangehaalde artikel 84 van de RIVA zo worden uitgelegd dat in Spanje de verleggingsregeling ook geldt indien niet alleen de presterende ondernemer, maar ook de afnemer buiten Spanje gevestigd is:

"B verricht een onbelaste intracommunautaire verwerving overeenkomstig het bepaalde in artikel 26, Vier in verbinding met artikel 119, indien blijkt, dat hij uitsluitend leveringen heeft verricht aan afnemers die eveneens niet gevestigd zijn binnen het gebied waar de Belasting geheven wordt, op grond waarvan het bepaalde in artikel 84 van de Wet nr. 37/1992 van toepassing is, waardoor de afnemer van genoemde leveringen (van B aan C), oftewel de Griekse onderneming C, de belastingplichtige van deze transactie is."

6.9. Gezien het voorgaande lijkt het er op dat ter zake van de in Spanje plaatsvindende leveringen door belanghebbende aan haar Grieks/Cypriotische afnemers de verleggingsregeling van toepassing is, en dat de Grieks/Cypriotische afnemers de ter zake van die leveringen verschuldigde btw (hadden) moeten afdragen. Dat betekent weer dat belanghebbende in Spanje een beroep op de vrijstelling voor de verwerving zou kunnen doen.

6.10. Daarmee is evenwel nog niet gezegd dat belanghebbende geheel naar de letter van de Spaanse wet gehandeld heeft. Evenzeer is namelijk vereist dat de buitenlandse ondernemer die een (vrijgestelde) verwerving in Spanje verricht, zich in Spanje registreert, een btw-identificatienummer aanvraagt en de verwerving aangeeft. Ik verwijs in dit verband naar de tot de gedingstukken behorende adviezen van D en de hierna te citeren brieven van de Spaanse belastingdienst. Ook een vrijgestelde verwerving kan én moet derhalve wel degelijk worden aangegeven in Spanje.

6.11. Ik citeer in dit verband uit de eerdervermelde brief van de Spaanse belastingdienst van 19 juni 2003:

"Aangezien de Nederlandse onderneming B (MvH: belanghebbende) de belastingplichtige van de belastbare intracommunautaire verwerving van goederen is, is deze desalniettemin verplicht te voldoen aan het bepaalde in artikel 164 van de Belastingwet, en dan met name het voldoen aan de belastingverplichtingen, het aanvragen van het Spaanse Sofi- en BTW-identificatienummer en het aangeven van intracommunautaire transacties, want de voorwaardes om niet te hoeven voldoen aan deze verplichtingen hebben in de nationale normen juist betrekking op de belastingplichtigen van intracommunautaire verwervingen, die ónbelaste intracommunautaire verwervingen verricht hebben overeenkomstig het bepaalde in artikel 26, lid Drie, van de Belastingwet (MvH: de vereenvoudigde regeling), en niet, zoals het geval was bij de raadpleging, lid Vier. (...)".

En, uit de (vertaling van de) brief van de Spaanse belastingdienst van 6 november 2003:

"Te dien einde is dit Bestuurscentrum van mening dat de verplichtingen die onderneming B ingevolge de Spaanse regelgeving worden opgelegd en waarvan wij in het vorige bericht melding maakten, met name de verplichting met betrekking tot het indienen van een verzamelaangifte van intracommunautaire transacties, tevens voor deze onderneming de verplichting inhoudt om het bewijs te leveren dat ten aanzien van de verrichte verwerving binnen het gebied waar de Spaanse belasting wordt geheven aangifte is gedaan, in het kader van bovengenoemd artikel 28 (MvH: bedoeld is artikel 28ter, A, 2 van de Zesde richtlijn)."

6.12. Bij toepassing van de vrijstelling ter zake van de verwerving in Spanje zou inderdaad gezegd kunnen worden dat belanghebbende niet, zoals artikel 30, lid 1, van de Wet(29) eist, kan aantonen dat ter zake van de verwerving belasting is geheven in Spanje, als lidstaat van aankomst.

6.13. We moeten het bepaalde in artikel 30, lid 1, van de Wet zien in de context van artikel 28ter, A, lid 2, van de Zesde richtlijn, in de tweede alinea waarvan is bepaald:

"Indien echter op de verwerving op grond van lid 1 belasting wordt geheven in de Lid-Staat van aankomst van de verzending of van het vervoer van de goederen, nadat de belasting erop is geheven op grond van de eerste alinea, wordt de maatstaf van heffing dienovereenkomstig verlaagd in de Lid-Staat die het BTW-identificatienummer heeft toegekend waaronder de afnemer deze verwerving heeft verricht."

6.14. Ook de Zesde richtlijn lijkt derhalve aan redressering van de nummerverwerving de eis te stellen dat in de lidstaat van aankomst btw wordt geheven. Desalniettemin meen ik dat het niet zó kan zijn dat de btw ter zake van een nummerverwerving niet voor teruggaaf in aanmerking komt indien de 'echte' verwerving in de lidstaat van aankomst onder een vrijstelling valt,(30) omdat de in de lidstaat van aankomst ter zake van de op de verwerving volgende binnenlandse levering verschuldigd is door de afnemer van die levering. Dát kan niet de bedoeling zijn, omdat in dat geval in wezen een dubbele 'heffing' (of liever: een feitelijk dubbele in aanmerking nemen van de verwerving) optreedt. Het lijkt mij dan ook dat de term 'geheven' in richtlijn en wet niet moet worden gelezen als 'betaald', maar liever als 'verantwoord'. Steun voor deze opvatting kan worden gevonden in andere taalversies van artikel 28ter, A, lid 2, tweede alinea van de Zesde richtlijn, waarin veeleer wordt gesproken over het 'onderworpen zijn' aan belasting dan over het 'geheven zijn' van belasting. Zo wordt in de Franse versie van voormelde bepaling gesproken over 'après avoir été soumise à la taxe' en is in het Engels sprake van 'after having been subject to tax'.(31)

6.15. Waar het mijns inziens om gaat is dat de hier bedoelde verantwoording bewijst dat er een verwerving heeft plaatsgevonden en verzekert dat goederen in de lidstaat van aankomst niet spoorloos verdwijnen.(32) Een formaliteit is het dus zeker niet.

6.16. Dat betekent dat de (in Spanje geldende) verplichting om de verwerving aan te geven en te registreren méér is dan een enkele formaliteit. Met die registratie en aangifte blijven de goederen traceerbaar. Ik meen dan ook dat het voldoen aan deze verplichtingen doorslaggevend is voor vrijstelling van de verwerving in Spanje én voor de aanspraak op teruggaaf op grond van artikel 30 van de Wet. Vaststaat dat belanghebbende zich niet in Spanje heeft geregistreerd en aldaar geen aangifte heeft gedaan. Zij heeft daarmee niet voldaan aan de voorwaarden die mijns inziens moeten gelden voor het verlenen van teruggaaf op grond van artikel 30 van de Wet.

6.17. Naar uit het voorgaande duidelijk zal zijn, deel ik niet belanghebbendes opvatting dat artikel 30 van de Wet onmogelijke eisen stelt door aan teruggaaf van nummerverwervings-btw de voorwaarde te verbinden dat in de lidstaat van aankomst ter zake van de verwerving belasting is geheven. Zoals ik aangaf mag de term 'geheven' in artikel 30 van de Wet niet letterlijk worden genomen (in dat geval zou belanghebbende wel degelijk een punt hebben gehad), maar moet zij worden uitgelegd als 'verantwoord'. Nu (en zolang als) belanghebbende dat niet heeft gedaan, komt haar - gelet op het arrest Facet - geen teruggaaf op de voet van artikel 30 van de Wet toe.

6.18. Ik concludeer dan ook dat het cassatieberoep van de Staatssecretaris slaagt.

7. Conclusie

Ik geef de Hoge Raad in overweging het beroep in cassatie van de Staatssecretaris gegrond te verklaren.

De Procureur-Generaal bij de

Hoge Raad der Nederlanden

Advocaat-Generaal

1 Thans op grond van artikel 19 VEU het van het Hof van Justitie van de Europese Unie deel uitmakende Hof van Justitie. De gebezigde afkorting 'HvJ' ziet zowel op arresten die gewezen zijn toen het Hof van Justitie nog 'van de Europese gemeenschappen' was als op rechtspraak die het HvJ als onderdeel van het HvJ EU heeft gewezen.

2 Op 18 juli 2006 heeft mijn ambtgenoot P.J. Wattel in die zaak, alsmede in een vergelijkbare zaak conclusie genomen. Het gaat om de zaken met rolnummer 42192 (X B.V.) en 42307 (V.O.F. X2). Ook in deze procedures ging het om de vraag of de belastingplichtigen de normale regeling van aftrek van voorbelasting (artikel 15 van de Wet op de omzetbelasting 1968) konden toepassen bij de intracommunautaire transacties waarbij Nederlandse btw-identificatienummers op de facturen zijn vermeld, dan wel of de regeling van artikel 30 van de Wet een afwijking is op de in artikel 15 van de Wet neergelegde regel op grond waarvan onmiddellijke aftrek mogelijk is.

3 Richtlijn 77/388/EEG van 17 mei 1977 betreffende de harmonisatie van de wetgevingen der Lid-Staten inzake omzetbelasting - Gemeenschappelijk stelsel van belasting over de toegevoegde waarde: uniforme grondslag, Pb L 145, blz. 1. Naderhand is deze richtlijn verscheidene malen gewijzigd.

4 MvH: Per abuis is in het arrest van de Hoge Raad het bedrag van € 295 217 genoemd. Dit bedrag heeft betrekking op de naheffingsaanslag in de samenhangende zaak (nr. 43176), in welke zaak ik heden ook conclusie neem. In de onderhavige zaak is een bedrag van € 1.640.889 aan omzetbelasting nageheven.

5 De inspecteur van de Belastingdienst/P.

6 Het incidentele cassatieberoep ziet op de door het Hof toegekende forfaitaire proceskostenvergoeding. In deze conclusie ga ik daarop verder niet in.

7 Of liever: de minister van financiën. Ten tijde van deze reactie was de toenmalige Staatssecretaris in verband met de val van het kabinet 'gepromoveerd' tot minister van financiën.

8 Zie punt 4.1 van deze conclusie.

9 Richtlijn 92/111/EEG van 14 december 1992, PB L 384.

10 Zie ook Bijl, van Hilten, Van Vliet, Europese BTW en Nederlandse omzetbelasting, Kluwer, Deventer 2001, blz. 346-348 en Van Hilten en Van Kesteren, Omzetbelasting, Kluwer, Deventer 2010, blz. 425.

11 Volgens de 'gewone' regels van de ABC-kunst, als neergelegd in de Zesde richtlijn had belanghebbende zich in Spanje moeten registreren, daar de verwerving moeten aangeven, gevolgd door een binnenlandse Spaanse levering aan de Grieks/Cypriotische afnemers ter zake waarvan belanghebbende Spaanse btw in rekening had moeten brengen, nu aan de voorwaarden voor verlegging van de verschuldigdheid naar de afnemer niet voldaan is (althans niet is gesteld of gebleken dat de Grieks/Cypriotische afnemers in Spanje gevestigd of zelfs maar geregistreerd waren).

12 'In three is a crowd: Hof van Justitie toont risico's van ketentransacties', Btw-bulletin 2010/10 blz. 9, bespreekt E.P.A. Brakeboer het arrest Facet. Hij lijkt er in zijn artikel van uit te gaan dat het arrest betrekking heeft op de vereenvoudigde ABC-levering.

13 Hetzelfde geldt overigens voor de gevoegde zaak X, C-536/08.

14 Met uitzondering (wellicht) van de nummerverwerving bij toepassing van de vereenvoudigde regeling.

15 Kamerstukken II 1991/1992, 22 712, nr. 3, blz. 55.

16 In werking getreden per 1 januari 1993 bij de Wet van 24 december 1992 tot wijziging van de Wet op de omzetbelasting 1968 in verband met de afschaffing van de fiscale grenzen, Stb. 713.

17 Het bepaalde in artikel 28 quater, B, van de Zesde richtlijn is in de Wet opgenomen in artikel 17e. Zie de Wijziging van de Wet op de omzetbelasting 1968 in verband met de afschaffing van de fiscale grenzen. Kamerstukken II 1991/92, 22712, nr. 1-2.

18 Artikel 140, onderdeel c, richtlijn 2006/112/EG luidt: "De lidstaten verlenen vrijstelling voor de volgende handelingen: (...) c) de intracommunautaire verwerving van goederen waarvoor de afnemer van de goederen op grond van de artikelen 170 en 171 in ieder geval recht heeft op volledige teruggaaf van de BTW die krachtens artikel 2, lid 1, onder b), verschuldigd zou zijn."

19 In artikel 17, lid 3 en lid 4, van de Zesde richtlijn (thans artikel 170 en 171 van de richtlijn 2006/112/EG) is het volgende opgenomen: "3. De Lid-Staten verlenen eveneens aan iedere belastingplichtige recht op aftrek of teruggaaf van de in lid 2 bedoelde belasting over de toegevoegde waarde, voor zover de goederen en diensten worden gebruikt voor: a) door de belastingplichtige in het buitenland verrichte handelingen in het kader van de in artikel 4, lid 2, bedoelde economische activiteiten, waarvoor recht op aftrek zou ontstaan indien zij in het binnenland plaats zouden vinden; (...) 4. De Raad zal zich beijveren om vóór 31 december 1977 op voorstel van de Commissie met eenparigheid van stemmen communautaire uitvoeringsbepalingen aan te nemen volgens welke overeenkomstig lid 3 teruggaaf aan niet in het binnenland gevestigde belastingplichtigen moet geschieden. Tot de inwerkingtreding van die communautaire uitvoeringsbepalingen, bepalen de Lid-Staten zelf de voorschriften voor het verrichten van de teruggaaf. Is de belastingplichtige niet op het grondgebied van de Gemeenschap gevestigd, dan kunnen de Lid-Staten de teruggaaf weigeren of hiervoor bijkomende voorwaarden stellen."

20 Zie de motivering van het beroep, procedure voor het Hof, bijlage 4.

21 De aangehaalde Spaanse tekst (bron: IBFD) komt overeen met de tekst welke door belanghebbende is overgelegd. De Engelse vertaling heeft eveneens IBFD als bron, met dien verstande dat in deze versie na de vermelding 'article 119' de verwijzing 'RCL 1992/2786' is opgenomen.

22 Bron Spaanse en Engelse tekst: IBFD. Daarnaast heeft de Inspecteur in zijn verweerschrift in de procedure voor het Hof aangegeven wat in artikel 119 van de RIVA is vermeld, hetgeen overeenkomt met hetgeen in de hier opgenomen versie van artikel 119 van de RIVA is bepaald.

23 MvH: tekst vanaf 1 januari 2002.

24 MvH: tekst vanaf 27 mei 1993.

25 De Spaanse tekst is door belanghebbende opgenomen bij de motivering van het beroep in de procedure voor het Hof (bijlage 4). De Engelse vertaling heeft als bron IBFD.

26 Met betrekking tot artikel 84, uno, 2°, a), onderdeel a') van het RIVA, heeft belanghebbende abusievelijk de tekst van 2002 overgelegd.

27 MvH: het hier vermelde artikel 68, van de RIVA regelt de plaats van de levering. De vermelde leden ('subsections') 3 en 5 zien niet op leveringen als die welke hier in geding zijn (gaat om leveringen aan niet-ondernemers).

28 De vertaling van deze brief is als bijlage opgenomen bij de motivering van belanghebbende van het beroepschrift (bijlage 5). De originele Spaanse versie behoort niet tot de stukken. Betwist wordt de vertaling overigens niet. Ik meen dan ook dat van de juistheid daarvan kan worden uitgegaan.

29 Geciteerd in punt 5.5 hiervoor.

30 Zou het gaan om de levering van bijvoorbeeld menselijk bloed, of een ander in artikel 11, lid 1, onder s van de Wet genoemd product, dan lijkt mij de nummerverwerving ook al vrijgesteld. Zie art. 17e, aanhef en onderdeel a, van de Wet.

31 Volledigheidshalve: in de Duitse versie wordt wel weer gesproken over 'besteuert wurde' hetgeen meer op het Nederlandse 'geheven' lijkt.

32 Vgl. P.W. Schlechter en J.P.W.H.T. Becks, Facetten van nummerverwerving, Btwbrief nr. 6/7 2010 [21]. Zij betogen dat teruggaaf op grond van artikel 30 moet kunnen volgen indien kan worden aangetoond dat de goederen daadwerkelijk zijn aangekomen in de lidstaat van aankomst en dat de btw op de opvolgende levering is verlegd.

Uitspraak 22‑04‑2011

Inhoudsindicatie

Omzetbelasting. Artt. 15, lid 1, laatste volzin, 17b, lid 2, en 30, leden 1 en 2, Wet OB '68; artt. 17, leden 2 en 3, en 28 ter, A, leden 1 en 2, Zesde richtlijn. Geen recht op aftrek van omzetbelasting verschuldigd ter zake van intracommunautaire verwerving in de lidstaat waarin de belastingplichtige is geregistreerd voor de BTW, terwijl de goederen in een andere lidstaat zijn aangekomen. Eindarrest HvJ 22 april 2010, C-536/08 en C-539/08.

nr. 43.175bis

22 april 2011

Arrest

gewezen op het beroep in cassatie van de Staatssecretaris van Financiën tegen de uitspraak van het Gerechtshof te 's-Gravenhage van 27 februari 2006, nr. 04/02523, betreffende een aan de fiscale eenheid Facet B.V./Facet Trading B.V. te Zoetermeer (hierna: belanghebbende) opgelegde naheffingsaanslag in de omzetbelasting, na beantwoording van de door de Hoge Raad bij na te melden arrest aan het Hof van Justitie van de Europese Unie gestelde vraag.

1. Ontstaan en loop van het geding

Voor een overzicht van het ontstaan en de loop van het geding tot aan het door de Hoge Raad in dit geding gewezen arrest van 14 november 2008, nr. 43175, LJN BG4294, BNB 2009/52, wordt verwezen naar dat arrest, waarbij de Hoge Raad aan het Hof van Justitie van de Europese Unie heeft verzocht een prejudiciële beslissing te geven over de in dat arrest geformuleerde vraag.

Bij arrest van 22 april 2010, X en fiscale eenheid Facet BV/Facet Trading BV, C-536/08 en C-539/08, BNB 2010/321, heeft het Hof van Justitie, uitspraak doende op dat verzoek, voor recht verklaard:

De artikelen 17, leden 2 en 3, en 28 ter, A, lid 2, van de Zesde richtlijn (77/388/EEG) van de Raad van 17 mei 1977 betreffende de harmonisatie van de wetgevingen der lidstaten inzake omzetbelasting - Gemeenschappelijk stelsel van belasting over de toegevoegde waarde: uniforme grondslag, zoals gewijzigd bij richtlijn 92/111/EEG van de Raad van 14 december 1992, moeten aldus worden uitgelegd dat de belastingplichtige in een situatie als bedoeld in de eerste alinea van laatstgenoemde bepaling niet het recht heeft op onmiddellijke aftrek van de belasting over de toegevoegde waarde die in een eerder stadium op een intracommunautaire verwerving rustte.

Partijen zijn in de gelegenheid gesteld schriftelijk te reageren op dit arrest.

Zowel de Minister van Financiën als belanghebbende heeft van deze gelegenheid gebruik gemaakt.

De Advocaat-Generaal M.E. van Hilten heeft op 28 oktober 2010 geconcludeerd tot gegrondverklaring van het principale beroep in cassatie.

Belanghebbende heeft schriftelijk op de conclusie gereageerd.

2. Nadere beoordeling van het in het principale beroep in cassatie voorgestelde middel

Het in het principale beroep in cassatie voorgestelde middel keert zich tegen het oordeel van het Hof dat de door belanghebbende verschuldigde omzetbelasting ter zake van de op grond van artikel 17b, lid 2, van de Wet op de omzetbelasting 1968 (hierna: de Wet) in Nederland verrichte intracommunautaire verwervingen bij belanghebbende op de voet van artikel 15 van de Wet voor aftrek in aanmerking komt. Gelet op de hiervoor in 1 weergegeven verklaring voor recht slaagt het middel.

3. Beoordeling van het in het incidentele beroep in cassatie voorgestelde middel

Het in het incidentele beroep in cassatie voorgestelde middel betreft de in 's Hofs uitspraak opgenomen proceskostenveroordeling en richt zich tegen het oordeel dat geen sprake is van bijzondere omstandigheden als bedoeld in artikel 2, lid 3, van het Besluit proceskosten bestuursrecht. Het middel kan niet tot cassatie leiden. Dit behoeft, gezien artikel 81 van de Wet op de rechterlijke organisatie, geen nadere motivering, nu het middel niet noopt tot beantwoording van rechtsvragen in het belang van de rechtseenheid of de rechtsontwikkeling (vgl. HR 30 augustus 1996, nr. 30881, LJN AA2060, BNB 1996/373).

4. Slotsom

Gelet op het hiervoor in 2 overwogene kan 's Hofs uitspraak niet in stand blijven. Nu het Hof - in cassatie onbestreden - heeft vastgesteld dat tussen partijen slechts het antwoord op de hiervoor in 2 behandelde rechtsvraag in geschil was, kan de Hoge Raad de zaak afdoen.

5. Proceskosten

De Hoge Raad acht geen termen aanwezig voor een veroordeling in de proceskosten.

6. Beslissing

De Hoge Raad:

verklaart het beroep in cassatie gegrond,

vernietigt de uitspraak van het Hof, behoudens voor zover deze betrekking heeft op de boetebeschikking, het griffierecht en de proceskosten, en

verklaart het tegen de uitspraak van de Inspecteur inzake de naheffingsaanslag ingestelde beroep ongegrond.

Dit arrest is gewezen door de vice-president D.G. van Vliet als voorzitter, en de raadsheren P. Lourens, E.N. Punt, J.A.C.A. Overgaauw en M.A. Fierstra, in tegenwoordigheid van de waarnemend griffier E. Cichowski, en in het openbaar uitgesproken op 22 april 2011.