HR, 12-04-2013, nr. 12/01402

BY8780

- Instantie

Hoge Raad

- Datum

12-04-2013

- Zaaknummer

12/01402

- LJN

BY8780

- Vakgebied(en)

Onbekend (V)

Belastingrecht algemeen (V)

- Brondocumenten en formele relaties

ECLI:NL:HR:2013:BY8780, Uitspraak, Hoge Raad, 12‑04‑2013; (Cassatie)

Conclusie: ECLI:NL:PHR:2012:BY8780, Gevolgd

Beroepschrift, Hoge Raad, 12‑04‑2013

ECLI:NL:PHR:2012:BY8780, Conclusie, Hoge Raad (Parket), 14‑12‑2012

Arrest Hoge Raad: ECLI:NL:HR:2013:BY8780, Gevolgd

- Vindplaatsen

V-N 2013/16.17 met annotatie van Redactie

V-N 2013/19.26 met annotatie van Redactie

FED 2013/48 met annotatie van J.W. Zwemmer

BNB 2013/153 met annotatie van I.J.F.A. van Vijfeijken

NTFR 2014/119

NTFR 2013/1086 met annotatie van mr. drs. B.B.A. de Kroon LLM

V-N Vandaag 2013/158

V-N 2013/16.17

V-N 2013/19.26

V-N Vandaag 2013/893

FED 2013/48 met annotatie van prof. dr. J.W. Zwemmer

NTFR 2013/267 met annotatie van Mr. F.A.M. Schoenmaker

Uitspraak 12‑04‑2013

Inhoudsindicatie

Partij(en)

12 april 2013

nr. 12/01402

Arrest

gewezen op het beroep in cassatie van X1 te Z, X2 te Z, X3 te Z, X4 te Z en X5 te Z (hierna: belanghebbenden) tegen de uitspraak van het Gerechtshof te Amsterdam van 2 februari 2012, nrs. 10/00561, 10/00562, 10/00563, 10/00564 en 10/00565, betreffende aanslagen in het recht van successie.

1. Het geding in feitelijke instanties

Aan ieder van de belanghebbenden is ter zake van de verkrijgingen uit de nalatenschap van A, overleden in 1999, een aanslag in het recht van successie opgelegd. De Inspecteur heeft bij uitspraken de tegen de aanslagen gemaakte bezwaren niet-ontvankelijk verklaard.

De Rechtbank te Haarlem (nrs. AWB 09/2648, 09/2501, 09/2502, 09/2503 en 09/2504) heeft de tegen die uitspraken ingestelde beroepen gegrond verklaard, de uitspraken van de Inspecteur vernietigd en de bezwaren ongegrond verklaard.

Belanghebbenden hebben tegen de uitspraak van de Rechtbank hoger beroep ingesteld bij het Hof.

Het Hof heeft de uitspraak van de Rechtbank bevestigd. De uitspraak van het Hof is aan dit arrest gehecht.

2. Geding in cassatie

Belanghebbenden hebben tegen 's Hofs uitspraak beroep in cassatie ingesteld. Het beroepschrift in cassatie is aan dit arrest gehecht en maakt daarvan deel uit.

De Staatssecretaris van Financiën heeft een verweerschrift ingediend.

Belanghebbenden hebben een conclusie van repliek ingediend.

De Advocaat-Generaal R.L.H. IJzerman heeft op 14 december 2012 geconcludeerd tot ongegrondverklaring van het beroep in cassatie.

Belanghebbenden hebben schriftelijk op de conclusie gereageerd.

3. Beoordeling van de middelen

3.1.

In cassatie kan van het volgende worden uitgegaan.

3.1.1.

In 1999 is de vader van belanghebbenden (hierna: de erflater) overleden. Belanghebbenden hebben toen ieder € 143.393 uit diens nalatenschap verkregen. De erflater heeft zijn echtgenote (hierna: de echtgenote) tot erfgenaam benoemd voor een deel van zijn nalatenschap onder de last om hetgeen zij bij haar overlijden van dat deel van de nalatenschap onvervreemd en onverteerd zou nalaten, uit te keren aan belanghebbenden (hierna: de fideï-commissaire making).

3.1.2.

De echtgenote is in 2007 overleden. Uit hoofde van de fideï-commissaire making ontvingen belanghebbenden toen ieder € 123.472.

3.1.3.

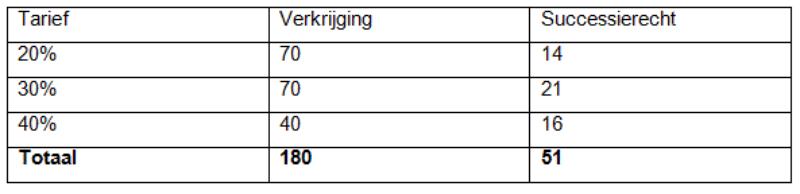

De Inspecteur heeft aan ieder van de belanghebbenden een aanslag in het recht van successie opgelegd die als volgt is berekend:

- -

verkrijging in 1999 € 143.393

- -

verkrijging in 2007 € 123.472

- -

totale verkrijging uit de nalatenschap € 266.865;

- -

verschuldigd successierecht over de totale verkrijging naar het tarief van 2007: € 38.577;

- -

verschuldigd successierecht over de verkrijging in 2007: (€ 123.472 / € 266.865) x € 38.577 = € 17.848.

3.2.1.

Het Hof heeft geoordeeld dat hetgeen door belanghebbenden in 1999 en 2007 is verkregen als gevolg van het overlijden van de erflater in 1999, voor de heffing van het successierecht moet worden aangemerkt als één verkrijging. Bij de berekening van het recht van successie dat over de nadere verkrijging in 2007 is verschuldigd, moet rekening worden gehouden met het eenmalig toepassen van eventuele vrijstellingen en met het karakter van het progressieve tarief over één verkrijging, aldus het Hof. Tegen deze oordelen richten zich de middelen.

3.2.2.

Middel I houdt het betoog in dat artikel 1 van de Successiewet 1956 (tekst 2007; hierna: de SW) er niet toe dwingt om de verkrijging als erfgenaam na het overlijden en de latere verkrijging door het vrijvallen van het fideï-commissaire vermogen tezamen als één verkrijging aan te merken. Middel II betoogt dat de berekeningswijze van de verschuldigde successierechten niet redelijk is omdat de verkrijging van het bezwaarde vermogen door de bezwaarde (de echtgenote) destijds ook al vol belast is. Heffing waarbij wordt uitgegaan van twee los van elkaar staande verkrijgingen past beter in het stelsel van de SW, aldus dit middel.

3.3.1.

Artikel 1, lid 1, aanhef en onder 1°, van de SW bepaalt dat het recht van successie wordt geheven over de waarde van al wat krachtens erfrecht wordt verkregen. De heffingsmaatstaf voor het successierecht is volgens artikel 5, lid 1, van de SW hetgeen ieder verkrijgt. In artikel 24, lid 1, van de SW wordt als grondslag voor de berekening van de verschuldigde belasting vermeld: de belaste verkrijging. Hoewel een uitdrukkelijke regeling daaromtrent in de SW ontbreekt, kan uit de onderlinge samenhang van deze bepalingen worden afgeleid dat onder de belaste verkrijging in de laatstgenoemde bepaling moet worden verstaan: al wat de belastingplichtige uit één nalatenschap verkrijgt, verminderd met de toepasselijke vrijstellingen. Hieruit vloeit voort dat tot deze belaste verkrijging in het onderhavige geval wordt gerekend zowel de oorspronkelijke verkrijging van belanghebbenden in 1999 als de nadere verkrijging door het vrijvallen van het fideï-commissaire vermogen, verminderd met de toepasselijke vrijstellingen. Dit brengt mee dat bij de berekening van het recht van successie dat wegens deze nadere verkrijging verschuldigd is, voor de vaststelling van het toe te passen tarief rekening moet worden gehouden met de gezamenlijke omvang van die beide verkrijgingen, waarbij het niet mogelijk is andermaal een vrijstelling toe te passen voor bedragen die al waren vrijgesteld ter gelegenheid van de oorspronkelijke verkrijging. Deze gevolgtrekking is ook in overeenstemming met hetgeen is opgemerkt in het kader van de totstandkoming van de SW (zie de onderdelen 4.12 tot en met 4.14 van de conclusie van de Advocaat-Generaal).

3.3.2.

's Hofs oordelen zijn in overeenstemming met hetgeen hiervoor in 3.3.1 is overwogen. De middelen falen derhalve voor zover zij van een andere opvatting uitgaan.

3.3.3.

De berekening van het verschuldigde recht van successie ter zake van een nadere verkrijging dient, gelet op het voorgaande, gebaseerd te zijn op al hetgeen de belastingplichtige uit de nalatenschap verkrijgt. De basis voor deze berekening wordt daarom gevormd door het bedrag aan successierecht dat ten tijde van de nadere verkrijging verschuldigd zou zijn over de totale verkrijging. Nu het gaat om belasting ter zake van de nadere verkrijging dient dit bedrag te worden berekend uitgaande van de tarieven en vrijstellingen die gelden op het moment van die nadere verkrijging. Deze berekening mag echter niet tot gevolg hebben dat ter gelegenheid van de nadere verkrijging mede successierecht van de belastingplichtige wordt geheven over het deel van de totale verkrijging dat door hem reeds eerder is verkregen. De SW bevat geen voorschriften waaruit is af te leiden op welke wijze dit gevolg moet worden vermeden. Mede uit overwegingen van uitvoerbaarheid ligt het voor de hand dat de belasting over de nadere verkrijging wordt gesteld op het bedrag dat zich tot de belasting over de totale verkrijging op dezelfde wijze verhoudt als de nadere verkrijging (vóór aftrek van vrijstellingen) tot de totale verkrijging (eveneens vóór aftrek van vrijstellingen).

3.3.4.

De methode van berekening van de aanslagen die door de Inspecteur is gehanteerd, en die door het Hof is aanvaard, stemt hiermee overeen. Ook voor zover de middelen inhouden dat deze methode onjuist is, falen zij daarom.

4. Proceskosten

De Hoge Raad acht geen termen aanwezig voor een veroordeling in de proceskosten.

5. Beslissing

De Hoge Raad verklaart het beroep in cassatie ongegrond.

Dit arrest is gewezen door de vice-president J.W. van den Berge als voorzitter, en de raadsheren C. Schaap, M.W.C. Feteris, R.J. Koopman en Th. Groeneveld, in tegenwoordigheid van de waarnemend griffier F. Treuren, en in het openbaar uitgesproken op 12 april 2013.

Beroepschrift 12‑04‑2013

1. Belanghebbenden en gemachtigde

Belanghebbenden zijn:

[X1] te [Z]

[X2] te [Z]

[X3] te [Z],

[X4] te [Z]

[X5] te [Z].

Eerstgenoemde treedt op namens zichzelf en tevens als gemachtigde van de vier overige belanghebbenden. De machtiging van [X4] is hierbij bijgesloten. De overige machtigingen zijn meegezonden met het pro forma beroepschrift van 10 maart 2012.

2. Bestreden uitspraak

Bestreden wordt de uitspraak van het Gerechtshof Amsterdam van 2 februari 2012 met kenmerk 10/00561,10/00562, 10/00563, 10/00564 en 10/00565. Deze uitspraak heeft betrekking op de aanslagen voor het recht van successie, aanslagnummer [002] dagtekening 16 december 2008. Een kopie van de uitspraak van het gerechtshof is meegezonden met het pro forma beroepschrift dd. 10 maart 2012.

3. De feiten

De feiten zijn door de rechtbank in de onderdelen 2.1 tot en met 2.5 van haar uitspraak als volgt vastgesteld en niet bestreden in hoger beroep. Belanghebbenden worden aangeduid als ‘eisers’, de inspecteur als ‘verweerder’.

‘2.1

Op 7 juli 1999 is overleden [A], hierna erflater. Erflater was ten tijde van zijn overlijden gehuwd met [B] (hierna: bezwaarde). Erflater was eerder gehuwd met [C] welk huwelijk door echtscheiding is ontbonden. Uit het huwelijk met [C] vier kinderen geboren, namelijk de vier eerstgenoemde eisers 2 tot en met 5. Uit het huwelijk met bezwaarde is één kind geboren, namelijk eiser I.

2.2

Erflater heeft bij testament van 14 april 1989 over zijn nalatenschap beschikt en daarin een zogenoemde fideï-commissaire making opgenomen. In het testament staat — voor zover van belang — het volgende:

- ‘A.

Ik bepaal dat de tot mijn nalatenschap gerechtigde kinderen gerechtigd zullen zijn ieder voor één/achtste gedeelte en ik benoem mijn genoemde echtgenote tot erfgename voor de resterende fractie.

(…)

- D.

De benoeming van mijn genoemde echtgenote tot erfgename geschiedt, onder de last om hetgeen zij bij haar overlijden van mijn nalatenschap onvervreemd en onverteerd zal nalaten, uit te kerep aan mijn wettig nakomelingschap (…);

De bezwaarde mag echter bij schenking onder de levenden over hel haar gemaakte beschikken. De bezwaarde is met name gerechtigd het bezwaarde te verteren door daaruit te betalen het door haar verschuldigde successierecht, een eventuele overbedelingsschuld als zij het onroerend goed in haar deel neemt en — alsdan — bijvoorbeeld ook de kosten van groot onderhoud van het onroerend goed.

(…)’

2.3

Met dagtekening 12 mei 2000 zijn aan bezwaarde en eisers aanslagen in het recht van successie opgelegd wegens de verkrijging uit de nalatenschap van erflater. De verkrijging toen van iedere eiser is, conform de aangifte, vastgesteld op ƒ 315.998 (€ 143.393) en de aanslag is vastgesteld op elk ƒ 37.905 (€ 17.202).

2.4

Op 28 december 2007 is bezwaarde overleden. In een op 3 september 2008 ingediende aangifte hebben eisers een door bezwaarde onvervreemd en onverteerd, nader van erflater verkregen vermogen aangegeven van € 617.360. Krachtens het testament van erflater zijn eisers ieder voor één/vijfde gedeelte in dat vermogen gerechtigd, dus ieder voor € 123.472. Hierna zal de rechtbank dit vermogen aanduiden als ‘fideï-commis vermogen’.

2.5

Bij de thans bestreden aanslagen heeft de verweerder het verschuldigde successierecht per eiser in verband met de vrijval van het fideï-commis vermogen in 2007 berekend op basis van de volgende rekensom:

verkrijging op 7 juli 1999 | € | 143.393 |

verkrijging op 28 december 2007 | € | 123.472 |

totale verkrijging uit de nalatenschap | € | 266.865 |

verschuldigd successierecht over een totale verkrijging van € 266.865 naar het tarief van 2007: € 38.577

schuldig over de vrijval fideï-commis vermogen € 123.471/ € 266.865 × € 38.577 = € 17.848.’

4. Het geschil

Het geschil betreft de wijze waarop bij de vrijval van het fideï-commis vermogen het verschuldigde successierecht is vastgesteld. Belanghebbenden staan op dit standpunt dat dit successierecht moet worden vastgesteld door het vrijvallende fideï-commis vermogen te belasten als een zelfstandige verkrijging van de erflater, met toepassing van het tarief over 2007, te weten € 14.213 voor ieder der belanghebbenden, i.p.v. € 17.848.

De inspecteur staat op het standpunt dat de gehanteerde berekeningswijze de juiste is in dit soort situaties, wanneer erfgenamen zowel direct uit de nalatenschap verkrijgen als later door het vrijvallen van een fideï-commis vermogen. Het gerechtshof heeft de uitspraak van de rechtbank dat de berekening van de inspecteur gevolgd kan worden bevestigd.

5. Procesverloop

5.1

De inspecteur heeft met dagtekening 16 december 2008 afzonderlijke aanslagen in het recht van successie opgelegd aan elk van de belanghebbenden 1 t/m S ter zake van een verkrijging in het jaar 2007. De belaste verkrijging is per belanghebbende vastgesteld op € 123.472 en het te betalen bedrag per belanghebbende op € 17.848.

5.2

Ka daartegen gemaakt bezwaar heeft de inspecteur bij uitspraak, gedagtekend 16 april 2009, de bezwaren niet-ontvankelijk verklaard.

5.3

Bij uitspraak van 29 juni 2010, aan partijen verzonden op 5 juli 2010 en gepubliceerd als LJN BQ4120, heeft de rechtbank het door de belanghebbende ingestelde beroep gegrond verklaard, de uitspraken op bezwaar vernietigd en de bezwaren ongegrond verklaard.

5.4

Bij uitspraak van 2 februari 2012 met kenmerk 10/00561, 10/00562, 10/00563, 10/00564 en 10/00565 heeft het Gerechtshof Amsterdam het hoger beroep ongegrond verklaard en de uitspraak van de rechtbank bevestigd.

Cassatiemiddel

Het cassatieberoep richt zich tegen het oordeel van het gerechtshof dat de berekeningsmethode die de inspecteur heeft gebruikt bij het vaststellen van de verschuldigde successierechten gevolgd kan worden. Het Hof heeft in zijn uitspraak het recht geschonden, althans vormen verzuimd waarvan de niet-inachtneming nietigheid met zich brengt, door te overwegen en op grond daarvan recht te doen als in zijn uitspraak is weergegeven, zulks om de navolgende, mede in hun onderlinge verband te lezen redenen.

I:A

Het gerechtshof heeft onjuist, althans onvoldoende gemotiveerd dat artikel 1 van de Successiewet 1956 (tekst 2007: hierna SW) dwingt om als één verkrijging aan te merken een verkrijging als erfgenaam en een latere verkrijging van dezelfde erflater als verwachter na het overlijden van de bezwaarde van een door de erflater onder fideï-commissaire last nagelaten vermogen waarover de bezwaarde ook bij schenking onder de levenden mocht beschikken.

Toelichting bij I.A

Dit middel is gericht tegen de eerste drie volzinnen van 5.1 van de uitspraak van het gerechtshof:

‘Naar het oordeel van het Hof heeft de rechtbank in overweging 4.3 van haar uitspraak terecht en op goede gronden geoordeeld dat hetgeen door belanghebbenden (…) is verkregen in 1999 en 2007, voor de heffing van het successierecht moet worden aangemerkt als één verkrijging. De overgang van vermogen in 1999 en in 2007 is afkomstig uit de nalatenschap van de vader van de belanghebbenden en moet daarom worden aangemerkt als één verkrijging. Dit is in overeenstemming met artikel 1 van de Successiewet 1956 (tekst 2007: hierna SW) waarin is bepaald dat recht van successie wordt geheven van al wat krachtens erfrecht wordt verkregen van iemand die ten tijde van het overlijden binnen het Rijk woonde.’

Het oordeel in de eerste volzin van 5.1. dat sprake is van twee verkrijgingen is juist Het oordeel dat art 1 SW dwingt om deze twee verkrijgingen voor het successierecht als één verkrijging aan te merken is onjuist, omdat artikel 1 SW niet dwingt om successierechtelijk als één verkrijging aan te merken. Een verkrijging als erfgenaam na het overlijden van de erflater en een latere verkrijging als verwachter na het overlijden van de bezwaarde van een door de erflater onder fideï-commissaire last nagelaten vermogen waarover de bezwaarde ook bij schenking onder de levenden mocht beschikken.

Het gerechtshof verwijst in zijn oordeel met zoveel woorden naar lid 1, aanhef en onder 1o van artikel 1 SW: ‘1o recht van successie [wordt geheven] van de waarde van al wat krachtens erfrecht wordt verkregen door het overlijden van iemand, die ten tijde van dat overlijden binnen het Rijk woonde;’

Niet duidelijk is waarom uit deze tekst of zijn wetsgeschiedenis dwingend volgt dat van één erflater successierechtelijk niet meerdere verkrijgingen mogelijk zijn. Daarbij kan ook verwezen worden naar hetzelfde lid 1, onder 3o‘3o recht van schenking [wordt geheven] van de waarde van al wat door schenking wordt verkregen van iemand, die ten tijde van die schenking binnen het Rijk woonde.’ Dit artikelonderdeel vereist ook niet toe dat alle schenkingen van iemand, die ten tijde van die schenking binnen het Rijk woonde, als één schenking moeten worden aangemerkt. Het verschil is hoogstens dat 3o verwijst naar ‘door schenking’ en dat 1o verwijst naar ‘door het overlijden’. Weliswaar is het verschil dat schenking tijdens het leven gedaan wordt en het leven van langere duur is, terwijl het overlijden een moment betreft. Maar het bijzondere van de situatie dat sprake is van een verkrijging onmiddellijk na het overlijden van de erflater een verkrijging uit een making over de hand na het overlijden van de bezwaarde is dat tussen de twee verkrijgingen is nu juist dat een langere periode ligt (in het onderhavige geval 8 jaar), terwijl de verwachters t.a.v. de nadere verkrijging, bij het overlijden van de erflater (in 1999), in elk geval onder het toen geldende erfrecht geen enkele vermogensrechtelijke vordering kregen. Zij wisten dat zij na het overlijden van de bezwaarde zouden krijgen wat onvervreemd en onverteerd was overgebleven, maar of er iets zou overblijven en zo ja, hoeveel, was volstrekt ongewis. Hun positie ten opzichte van het bezwaarde vermogen op het moment van het overlijden van de erflater was feitelijk te vergelijken met de positie die een kind met zijn geboorte krijgt t.o.v. de legitieme portie: er is de wetenschap dat er in de toekomst wellicht een vermogensrecht ontstaat op het moment dat een ouder overlijdt, maar meer ook niet.

Verwachters van een fideï-commis vermogen konden bovendien, althans onder het in 1999 geldende recht, geen enkel recht op het bewaarde vermogen doen gelden zolang dit, zoals uw Raad dit in 1875 overwoog in ‘tijdelijken eigendom van den bezwaarde’ is (HR 23 april 1875).

Een directe verkrijging als erfgenaam en een nadere verkrijging van dezelfde erflater als verwachter na het overlijden van de bezwaarde van een door de erflater onder fideï-commissaire last nagelaten vermogen waarover de bezwaarde ook bij schenking onder de levenden mocht beschikken, verhouden zich derhalve niet anders tot elkaar dan twee in de tijd gescheiden schenkingen van dezelfde schenker. Gezien de bewoordingen van art 1 lid 1 onder 1o en artikel 1 lid onder 3o en gelet op de verdere systematiek van de SW valt dan ook niet in te zien, waarom voor de heffing van de krachtens deze wet geheven belasting in het ene geval van één verkrijging moet worden gesproken en in het andere geval van twee verkrijgingen.

Dit laat onverlet dat het naar de aard van het overlijden bij verkrijging van een erflater vrijwel altijd van één verkrijging sprake zal zijn.

De overige leden van artikel 1 SW maken dit niet anders.

Voorts zij erop gewezen dat uit het feit dat de SW niet expliciet een bepaling bevat die bepaalt dat in dit soort situaties van één erflater meerdere verkijgingen mogelijk zijn, niet het tegendeel mag worden afgeleid, namelijk dat de wetgever dus bedoeld heeft dat dit niet het geval is. Het bijzondere karakter van een making over de hand wordt erkend in art 21 lid 5, dat bepaald dat voor de aard en waarde van het verkregene beslissend is het tijdstip waarop het genot van de verwachter aanvangt. Dit is het enige geval dat waarin de waarde van een verkrijging niet wordt vastgesteld naar het moment van overlijden van de erflater. Dit artikel bevestigt dat bij een making over de hand in afwijking van alle andere gevallen die onder artikel 1 lid 1 onder 1o vallen, het moment van de verkrijging door de verwachter een ander moment is dan het moment van overlijden van de erflater. Uit het feit dat de wetgever niet nader heeft bepaald hoe het successierecht wordt berekend in de situatie waarin zowel sprake is van een verkrijging door en bij het overlijden van de erflater als van een latere verkrijging uit een making over de hand, mag niet worden afgeleid dat de wetgever dus bedoeld hoeft dat deze twee verkrijgingen voor het successierecht als één verkrijging moeten worden aangemerkt.

I.B

Voorzover het gerechtshof niet heeft geoordeeld dat artikel 1 SW dwingt om als één verkrijging aan te merken een verkrijging als erfgenaam en een latere verkrijging van dezelfde erflater ais verwachter na het overlijden van de bezwaarde van een door de erflater onder fideï-commissaire last nagelaten vermogen waarover de bezwaarde ook bij schenking onder de levenden mocht beschikken, is het oordeel dat een dergelijke verkrijging en een nadere verkrijging uit een making over de hand voor het successierecht als één verkrijging moeten worden aangemerkt onjuist, althans onvoldoende gemotiveerd.

Toelichting bij I.B

Mocht het gerechtshof niet hebben geoordeeld dat artikel 1 SW dwingt om in de onderhavige soort situaties van één verkrijging te spreken, ook ai zijn de twee verkrijgingen vermogensrechtelijk gescheiden in de tijd, dan is het onjuist of althans onvoldoende gemotiveerd waarom in het onderhavige geval de verkrijging in 1999 en de verkrijging in 2007 als één verkrijging moeten worden aangemerkt De in de toelichting bij 1.A aangegeven overwegingen wijzen juist niet in die richting en de uitspraak van het gerechtshof draagt ook geen andere overwegingen aan.

2.

Het gerechtshof heeft onjuist, althans onvoldoende gemotiveerd geoordeeld dat bij de berekening van de verschuldigde successierechten bij een verkrijging als verwachter na het overlijden van de bezwaarde van een door de erflater onder fideï-commissaire last nagelaten vermogen waarover de bezwaarde ook bij schenking onder de levenden mocht beschikken, na een eerdere verkrijging bij het overlijden van de erflater, rekening moet worden gehouden met het eenmalig toepassen van eventuele vrijstellingen en met het karakter van het progressieve tarief over één verkrijging.

Toelichting bij 2

Dit middel is gericht op de laatste twee volzinnen van punt 5.2 van de uitspraak van het gerechtshof:

‘Terecht heeft de rechtbank in 4.7 overwogen dat bij de berekening van de verschuldigde successierechten rekening moet worden gehouden met het eenmalig toepassen van eventuele vrijstellingen en met het karakter van het progressieve tarief over één verkrijging. Gelet op deze uitgangspunten heeft de rechtbank naar het oordeel van het Hof op goede gronden geoordeeld dat de berekening van de inspecteur recht doet aan deze uitgangspunten en gevolgd kan worden.’

Door het gerechtshof is in de derde volzin van 5.2. het oordeel van de rechtbank bevestigd dat uit Hoofdstuk III van de Successiewet niet volgt hoe het tarief in het onderhavige geval moet worden toegepast. Nadat de inspecteur aanvankelijk — met name in verschillende stadia van de bezwaarfase en bij de rechtbank — onjuiste informatie had verstrekt over de wettelijke basis van de door hem toegepaste berekeningswijze was gekomen, is in hoger beroep niet bestreden het oordeel van de rechtbank dat de inspecteur noch de daartoe bevoegde minister, c.q. staatssecretaris, van Financiën beleidsregels voor de onderhavige situatie hebben vastgesteld. In deze omstandigheden moet de inspecteur de berekeningswijze kiezen die redelijk is en past bij het stelsel van de wet.

Aan deze eisen voldoet de door de inspecteur gevolgde berekeningswijze niet en daarom is deze onjuist, althans onvoldoende gemotiveerd. De berekeningswijze is niet redelijk omdat de verkrijging van het bezwaarde vermogen door de bezwaarde ook al vol belast is, zodat ook bij een belasting van de nadere verkrijging als zelfstandige verkrijging, zonder toepassing van de tot een hoger te betalen successierecht leidende door de inspecteur gebruikte formule, al twee maal vol successierecht wordt betaald.

In dit verband is in hoger beroep in punt 13 van het beroepschrift specifiek geklaagd over het oordeel in de laatste volzin van 4.6: ‘Dat de bezwaarde het fidei-commis vermogen in 1999 ook al verkreeg en daarover successierecht heeft voldaan maakt dat niet anders.’ Het is juist deze dubbele belastingheffing, waarbij eerst de bezwaarde ook ai belast wordt alsof deze volledig eigenaar wordt, die de berekeningsmethode van de inspecteur onredelijk maakt. Het gerechtshof heeft deze essentiële stelling ten onrechte niet behandeld. Juist het feit dat de verkrijging van het bezwaarde vermogen door de bezwaarde al belast wordt alsof het een onbezwaarde verkrijging is, maakt het onredelijk dat de verkrijging door de verwachters zwaarder belast wordt dan het geval zou zijn bij belasting als zelfstandige verkrijging.

Dit kan als volgt worden toegelicht. Wanneerde waarde van het bezwaarde vermogen bij het overlijden van de erflater op 100 wordt gesteld, en door de bezwaarde wordt niets van het vermogen vervreemd of verteerd, terwijl het ook geen vrucht draagt noch anderszins in waarde stijgt, dan is de waarde van de verkrijging van de verwachter na het overlijden van de bezwaarde in principe toch kleiner dan 100, omdat dit vermogen bij verkrijging door de bezwaarde ook belast is, en wel als ware het een verkrijging in volledig eigendom (dit is vrijwel alleen anders als de bezwaarde ter zake van de verkrijging voor de volle omvang daarvan gebruik kan maken van de vrijstelling voor de langstlevende echtgenoot, maar dat doet niet af aan de systematiek dat het fideï-commis vermogen zowel bij de bezwaarde als bij de verwachter belast wordt als een normale verkrijging in vol eigendom, dus dubbel belast wordt). Gezien deze systematiek is het onjuist om de nadere verkrijging niet alleen als zelfstandige verkrijging te belasten, maar bij de vaststelling van de hoogte van de aanslag over de nadere verkrijging ook nog een element van progressie te betrekken waarvan de omvang afhangt van de waarde van de verkrijging die de verwachter bij het overlijden van de erflater van deze heeft verkregen. Indien het bezwaarde vermogen wel vrucht gedragen heeft of in waarde is gestegen, en deze vermogensgroei niet volledig vervreemd, verteerd of geschonken is, is het evenzeer onredelijk om een bij de vaststelling van de te betalen belasting een progressief element te betrekken voor dat deel van de verkrijging, dat weliswaar niet ‘dubbel belast’ is in de bovengenoemde zin, maar dat bij het overlijden van de erflater nog niet bestond. Klacht 2 ziet niet op de systematiek van dubbele belasting op zich, maar wel op het bij de berekening van het over de nadere verkrijging te betalen belasting ook nog rekening houden met eventuele eerdere verkrijgingen.

Behalve dat de door de inspecteur gevolgde berekeningsmethode zoals hierboven toegelicht niet redelijk is, past deze ook niet goed in het stelsel van de wet. Zoals bij de toelichting onder 1. A al aangegeven heeft de wetgever het bijzondere karakter van een verkrijging uit een making over de hand in de SW erkent. Artikel 21 lid 5 bepaalt immers dat voor de aard en waarde van het verkregene beslissend is het tijdstip waarop het genot van de verwachter aanvangt Als hierboven opgemerkt, bevestigt dit artikel dat bij een making over de hand in afwijking van alle andere gevallen die onder artikel 1 lid 1 onder 1o vallen, het moment van de verkrijging door de verwachter een ander moment is dan het moment van overlijden van de erflater. Uit het feit dat de wetgever niet nader heeft bepaald hoe het successierecht wordt berekend in de situatie waarin zowel sprake is van een verkrijging door en bij het overlijden van de erflater als van een latere verkrijging uit een making over de hand, mag niet worden afgeleid dat de wetgever dus bedoeld hoeft dat bij de vaststelling van het over de verkrijging uit de making over de hand rekening gehouden moet worden met, in de door het gerechtshof in 5.2 gekozen bewoordingen, ‘het eenmalig toepassen van eventuele vrijstellingen en met het karakter van het progressieve tarief over één verkrijging’. Het past immers beter in het stelsel van de SW om aan te sluiten bij de systematiek die in dezelfde wet wordt gehanteerd voor het vaststellen van de verschuldigde belasting over door eenzelfde persoon in de tijd van elkaar gescheiden schenkingen die van dezelfde schenker zij verkregen.

Daar staat tegenover dat de methode die door de inspecteur is gehanteerd gebruik maakt van een formule — zie de verwijzing in 7.9 van het verweerschrift van de inspecteur in hoger beroep — ook wordt toegepast bij het Besluit voorkoming dubbele belasting, verrekening overdrachtsbelasting en verschillende internationale successieverdragen. Bij belasting als twee zelfstandige verkrijging hoeft echter in het geheel niet te worden teruggegrepen op enige methode ter voorkoming van dubbele belasting. Ook heeft de inspecteur het gebruik van deze methode in het onderhavige geval beargumenteerd met het argument van de deze methode ‘in de hele Belastingdienst [wordt] gebruikt’ — zie het proces-verbaal van de zitting bij het gerechtshof. Dit argument overtuigt niet, noch het in het hoger beroep aangehaalde en toegelichte argument dat dit ‘de enige goede wiskundige oplossing’ was.

Er is wel een alternatief beschikbaar, en dat is belasting als twee los van elkaar staande verkrijgingen. Dit alternatief past beter in het stelsel van de SW en is bovendien redelijker dan de gevolgde berekeningswijze (zolang maar specifiek als éénmalig bedoelde vrijstellingen éénmalig blijven — zoals in het successierecht de vrijstelling voor de langstlevende echtgenoot en in het schenkingsrecht de eenmalige vrijstelling voor een grote gift aan een kind).

Conclusie

Uit het voorgaande blijkt dat de uitspraak van het Gerechtshof Amsterdam onjuist, althans ontoereikend gemotiveerd is. Belanghebbenden verzoeken uw Raad om deze uitspraak te vernietigen, althans zodanige voorziening te treffen als uw Raad juist voorkomt, alsmede om vergoeding van de griffiekosten.

Conclusie 14‑12‑2012

Inhoudsindicatie

Art. 1 en 21, lid 7, Successiewet 1956 (tekst 2007). Nadere verkrijging door fideï-commissaire verwachters vormt tezamen met oorspronkelijke verkrijging één verkrijging. Vrijstellingen slechts eenmaal van toepassing. Berekening successierecht over nadere verkrijging naar evenredigheid.

Nr. Hoge Raad: 12/01402

Nrs. Gerechtshof: 10/00561 tot en met 10/00565

Nrs. Rechtbank: 09/2648; 09/2501 tot en met 092504

Derde Kamer B

Successierecht 2007

PROCUREUR-GENERAAL BIJ DE HOGE RAAD DER NEDERLANDEN

MR. R.L.H. IJZERMAN

ADVOCAAT-GENERAAL

Conclusie van 14 december 2012 inzake:

X1, X2, X3, X4 en X5

tegen

Staatssecretaris van Financiën

1. Inleiding

1.1 Heden neem ik conclusie naar aanleiding van de beroepen in cassatie van X1 c.s., belanghebbenden, tegen de uitspraak van het gerechtshof te Amsterdam (hierna: het Hof) van 2 februari 2012, nrs. 10/00562 tot en met 10/00565, LJN BW3329, NTFR 2012/1501 met noot Schoenmaker.

1.2 Op 7 juli 1999 is de vader van belanghebbenden, A (hierna: erflater), overleden. Erflater was ten tijde van zijn overlijden gehuwd met B (hierna: bezwaarde). Belanghebbenden hebben in 1999 ieder één achtste deel van het vermogen van erflater (rechtstreeks) geërfd. Bezwaarde heeft bij fideï-commissaire testamentaire making het resterende deel, drie achtsten, van de nalatenschap van erflater door vererving verworven; belanghebbenden zijn ten aanzien van het deel van bezwaarde aangewezen als verwachters terzake van fideï commis de residuo.

1.3 Het fideï commis is een uiterste wilsbeschikking waarbij achtereenvolgens verschillende personen tot de nalatenschap worden geroepen. De als eerste geroepene (de bezwaarde) is erfgenaam onder ontbindende voorwaarde en de als tweede geroepene (de verwachter) is erfgenaam onder opschortende voorwaarde. De voorwaarde is in beide gevallen dat de verwachter de bezwaarde overleeft.(1)

1.4 Indien een verwachter in leven blijft, verkrijgt die op het moment dat de bezwaarde overlijdt, omdat dan de opschortende voorwaarde is vervuld.(2) Dat geldt in casu voor de belanghebbenden.

1.5 Zowel de bezwaarde als de verwachter erven van de insteller van het fideï commis, de erflater.(3) De insteller bepaalt dus een rangorde van verkrijging. In casu verkrijgt eerst de tweede echtgenote drie achtsten van de nalatenschap en vervolgens, na haar overlijden, verkrijgen alle kinderen van erflater, zowel uit eerste als uit tweede huwelijk geboren, belanghebbenden, tezamen die drie achtsten, althans wat daarvan nog over is (de residuo).

1.6 Op 28 december 2007 is bezwaarde overleden, waardoor het deel waarin belanghebbenden sinds 1999 verwachters waren, is overgegaan op belanghebbenden.

1.7 In cassatie gaat het om de volgende vragen. Ten eerste is in geschil of de primaire verkrijging door belanghebbenden in 1999 en de nadere verkrijging door belanghebbenden in 2007 tezamen als één verkrijging moeten worden beschouwd, dan wel als twee verkrijgingen. Vervolgens zal moeten worden bezien of dat onderscheid iets uitmaakt voor de toepassing van de tarieven en vrijstellingen. Ten slotte komt aan de orde hoe het te betalen successierecht over 2007 moet worden berekend, gegeven dat er eerder over 1999 is geheven.

1.8 Deze conclusie is als volgt opgebouwd. In onderdeel 2 worden de feiten en het geding in feitelijke instanties beschreven, gevolgd door een beschrijving van het geding in cassatie in onderdeel 3. Onderdeel 4 omvat een overzicht van relevante regelgeving, wetsgeschiedenis, jurisprudentie en literatuur.(4) In onderdeel 5 wordt gekomen tot een beschouwing en vindt de beoordeling plaats van het door belanghebbenden voorgestelde cassatiemiddel, gevolgd door de conclusie in onderdeel 6.

2. De feiten en het geding in feitelijke instantie

2.1 Op 7 juli 1999 is erflater overleden. Erflater was ten tijde van zijn overlijden gehuwd met bezwaarde. Uit dit huwelijk is één kind geboren, X1. Erflater was eerder gehuwd met C, uit welk huwelijk vier kinderen zijn geboren, de overige belanghebbenden.(5)

2.2 Erflater heeft bij notarieel vastgelegd testament van 14 april 1998(6) over zijn nalatenschap beschikt. Ieder van zijn kinderen, uit eerste of tweede huwelijk geboren, erft (rechtstreeks) een achtste. De overlevende (tweede) echtgenote drie achtste. In het testament is een zogeheten fideï commis de residuo opgenomen ten gunste van alle kinderen:

A. Ik bepaal dat de tot mijn nalatenschap gerechtigde kinderen gerechtigd zullen zijn ieder voor één/achtste gedeelte en ik benoem mijn genoemde echtgenote tot erfgename voor de resterende fractie.

(...)

D. De benoeming van mijn genoemde echtgenote tot erfgename geschiedt, onder de last om hetgeen zij bij haar overlijden van mijn nalatenschap onvervreemd en onverteerd zal nalaten, uit te keren aan mijn wettig nakomelingschap, staaksgewijze als bij plaatsvervulling conform de wet en voor de delen door de wet voor dat geval bepaald;

de bezwaarde mag echter bij schenking onder de levenden over het haar gemaakte beschikken. De bezwaarde is met name gerechtigd het bezwaarde te verteren door daaruit te betalen het door haar verschuldigde successierecht, een eventuele overbedelingsschuld als zij het onroerend goed in haar deel neemt en - alsdan - bijvoorbeeld ook de kosten van groot onderhoud van het onroerend goed.

2.3 Met dagtekening 12 mei 2000 zijn aan bezwaarde en belanghebbenden aanslagen in het recht van successie opgelegd wegens de verkrijging uit de nalatenschap van erflater. De verkrijging van belanghebbenden is vastgesteld op ƒ 315.998 (€ 143.393) per persoon en de aanslag is vastgesteld op ƒ 37.905 (€ 17.202) per persoon.(7)

2.4 Op 28 december 2007 is bezwaarde overleden. In een op 3 september 2008 ingediende aangifte hebben belanghebbenden een van erflater verkregen vermogen aangegeven van in totaal € 617.360.(8) In een bijlage bij die aangifte is het volgende opgenomen:

Nadere toelichting bij de aangifte

Deze aangifte betreft de verkrijging door verwachters van een met een fideï commis bezwaard vermogen na het overlijden van de bezwaarde.

Insteller van het fideï commis was A (zie rechtsboven op blad 1 en vraag 1).

Bezwaarde was B, met wie A op het moment van zijn overlijden gehuwd was; zij is op 28 december 2007 overleden (de aangifte betreffende haar eigen nalatenschap vindt separaat plaats bij kantoor Q - successienummer 001).

Ondergetekenden zijn de verwachters van dit vermogen, alle vijf kind van de insteller.

2.5 Met dagtekening 16 december 2008 heeft de Inspecteur aan elk van de belanghebbenden een aanslag in het recht van successie opgelegd in verband met een belaste nadere verkrijging ten bedrage van € 123.472 per belanghebbende.(9) Het te betalen bedrag van die aanslagen bedraagt per belanghebbende € 17.848. In een bijlage bij de aanslagen heeft de Inspecteur uiteengezet hoe het te betalen bedrag is berekend:

Met betrekking tot de hierboven bedoelde aanslag verstrek ik nog de volgende informatie.

Omdat de bezwaarde, B, is overleden betreft het aangegeven bedrag een nadere verkrijging in de nalatenschap van insteller A. Verkrijging in nalatenschap A € 143.392,= (ƒ 315.996,=) per kind. Nadere verkrijging n.a.v. overlijden bezwaarde € 123.472,= per kind. Totaal € 266.864,= per kind, belast naar tarief en vrijstelling 2007. Het recht over de totale verkrijging bedraagt dan € 38.577,=. Het recht over de nadere verkrijging (€ 123.472,= per kind) wordt dan als volgt berekend: 123.472/266.864 x 38.577 is € 17.848,= per kind.

2.6 Bij bezwaarschrift van 12 december 2008 hebben belanghebbenden bezwaar gemaakt tegen de aanslagen.(10) Volgens belanghebbenden moet de aanslag op € 14.213 per persoon worden vastgesteld(11), omdat het successierecht over de nadere verkrijging berekend moet worden als over een afzonderlijke verkrijging. Bij uitspraken van 16 april 2009 heeft de Inspecteur de bezwaren niet-ontvankelijk verklaard.(12)

Rechtbank

2.7 Bij brief van 22 mei 2009 hebben belanghebbenden beroepen ingesteld bij de rechtbank te Haarlem (hierna: de Rechtbank).(13) Bij verweerschrift heeft de Inspecteur zich op het standpunt gesteld dat de door belanghebbenden ingediende bezwaren ontvankelijk zijn. De Rechtbank heeft ten aanzien van de ontvankelijkheid van de bezwaren overwogen:

4.1 Tussen partijen is niet langer in geschil dat eisers - anders dan verweerder in de bestreden uitspraken op bezwaar heeft geconcludeerd - binnen de bezwaartermijn van zes weken en dus tijdig bezwaar hebben gemaakt tegen de aanslagen. Zij hebben immers na ontvangst van de door verweerder op 16 december 2008 gedagtekende aanslagen met op 12 december 2008 gedagtekende en bij verweerder op 16 december 2008 ontvangen bezwaarschriften bezwaar gemaakt. Verweerder heeft de bezwaren van eisers dus ten onrechte niet-ontvankelijk verklaard. Dat betekent dat de beroepen om formele redenen gegrond zijn en de bestreden uitspraken om die reden niet in stand kunnen blijven. Beiden partijen hebben de rechtbank verzocht ook een inhoudelijk oordeel omtrent hun geschil te geven, reden waarom de rechtbank de kwestie niet zal terugwijzen naar verweerder maar zelf in de zaak zal voorzien en zal beoordelen of eisers ook op inhoudelijke gronden gelijk hebben.

2.8 Inhoudelijk was bij de Rechtbank in geschil of de aanslagen in het recht van successie tot het juiste bedrag zijn vastgesteld. Belanghebbenden hebben primair aangevoerd dat de nadere verkrijging van erflater in 2007 als een afzonderlijke verkrijging moet worden beschouwd, die afzonderlijk moet worden belast, zonder rekening te houden met de eerdere verkrijging in 1999. Subsidiair hebben belanghebbenden gesteld dat ook als er sprake is van één verkrijging, het past binnen het stelsel van de Successiewet 1956 (hierna: Sw 1956) om beide delen van die verkrijging te belasten als ware het twee afzonderlijke verkrijgingen, nu tussen beide verkrijgingen acht jaar is verstreken en de verkrijging eerder bij bezwaarde tegen het volle tarief is belast. Ik merk op dat het financiële belang van de standpunten van belanghebbenden is gelegen in de berekening van het (progressief) toe te passen tarief, al dan niet weer te beginnen van onderop.

2.9 Ten aanzien van het geschil heeft de Rechtbank overwogen:

4.2. Eisers verkrijgen, zulks is inherent aan de fideï-commissaire making en tussen partijen ook niet in geschil, het fideï-commis vermogen rechtstreeks van erflater en niet van de bezwaarde.

4.3. Anders dan eisers hebben bepleit, moeten hetgeen zij in 1999 hebben verkregen en het fideï-commis vermogen tezamen als één verkrijging in de zin van de Successiewet 1956 (hierna ook: Sw) worden aangemerkt en niet als twee afzonderlijke verkrijgingen. Dat sprake is van één verkrijging vloeit voort uit de definitie in artikel 1, eerste lid, aanhef en onder 1°, Sw dat luidt:

"Krachtens deze wet worden de volgende belastingen geheven:

1°. recht van successie van de waarde van al wat krachtens erfrecht wordt verkregen door het overlijden van iemand, die ten tijde van dat overlijden binnen het Rijk woonde;".

Er is geen bepaling in de Successiewet 1956 die meebrengt dat een verkrijging van het fideï-commis vermogen als een afzonderlijk van de directe, niet met fideï-commis bezwaard, verkregen erfenis en daarmee als afzonderlijke verkrijging te belasten belastbaar feit moet worden aangemerkt. Ook artikel 21, zevende lid, Sw, de enige bepaling in de Successiewet 1956 die expliciet betrekking heeft op een fideï-commissaire verkrijging, biedt daarvoor geen grondslag. Dat artikelonderdeel luidt:

"Bij verkrijging door de vervulling van een opschortende voorwaarde welke zich aansluit bij de ontbindende voorwaarde van het overlijden van een eerdere verkrijger, is voor de bepaling van de aard en waarde van het verkregene beslissend het tijdstip waarop het genot voor de verwachter aanvangt."

Deze bepaling geeft slechts een voorschrift over de wijze van waardering, maar biedt geen regel waaruit blijkt dat de verkrijging van fideï-commis vermogen, anders dan uit de definitie in artikel 1, eerste lid, aanhef en onder 1o, Sw voortvloeit, als een afzonderlijke verkrijging van een niet met een dergelijke last bezwaarde verkrijging moet worden aangemerkt.

4.4. De rechtbank constateert voorts dat de Successiewet 1956, met name in hoofdstuk III, getiteld "Tarief: berekening van het recht; vrijstellingen", geen afzonderlijke bepaling kent die ziet op het toe te passen tarief in een situatie als de onderhavige als de verkrijging in twee delen en in twee jaren aan de erfgenamen toekomt. In een situatie als de onderhavige volgt uit de regels in hoofdstuk III Sw ook niet eenduidig hoe het verschuldigde recht moet worden berekend, omdat het tarief en de vrijstellingen in 1999 en 2007 en de tussenliggende jaren, niet hetzelfde waren. Die constatering brengt mee dat de wettelijke regeling ruimte laat voor interpretatie. Verweerder, noch de daartoe bevoegde minister, c.q. staatssecretaris, van Financiën heeft dergelijke beleidsregels voor de onderhavige situatie vastgesteld. De door verweerder genoemde Resolutie van 27 juli 1960 kan, zoals eisers terecht hebben aangevoerd, niet als een zodanig beleidsbesluit gelden omdat die Resolutie slechts zag op nalatenschappen die voor de invoering van de Successiewet 1956 waren opengevallen en die situatie doet zich hier niet voor.

4.5. De rechtbank dient daarom te onderzoeken of de berekeningswijze die verweerder heeft toegepast bij de vaststelling van de aanslag in overeenstemming is met de wet, dan wel of de door eisers bepleite berekeningswijze daarmee (meer) in overeenstemming is dan wel het gewijzigde, door verweerder voor het eerst ter zitting ingenomen standpunt.

4.6. Het standpunt van eisers komt er op neer dat moet worden gerekend alsof er twee afzonderlijke verkrijgingen in 1999 en 2007 zijn waardoor tweemaal opnieuw naar toepassing van vrijstellingen moet worden gekeken en opnieuw gerekend wordt met eerst de laagste tarieven in de tabel van artikel 24 Sw. Dat standpunt acht de rechtbank niet in overeenstemming met systeem en strekking van de Successiewet 1956. De wet brengt mee dat er voor de Successiewet 1956 geacht wordt sprake te zijn van één verkrijging. Dat de bezwaarde het fideï-commis vermogen in 1999 ook al verkreeg en daarover successierecht heeft voldaan maakt dat niet anders.

4.7. De berekening moet om in overeenstemming te zijn met de wet rekening houden met het eenmalig toepassen van eventuele vrijstellingen en het progressief karakter van het tarief over één verkrijging. Dat neemt niet weg dat het redelijk is binnen dat kader rekening te houden met het feit dat de verkrijging in twee porties aan eisers is nagelaten en dat in 1999 nog niet duidelijk was of kon zijn hoe hoog de totale verkrijging uiteindelijk zou zijn. Niet is in geschil dat in 1999 terecht en op juiste wijze is afgerekend over de toenmalige verkrijging en dat toen geen voorbehoud is gemaakt ten aanzien van een herrekening van het over de eerste verkrijging verschuldigde recht. De wet biedt voor een dergelijk terugkomen op de berekening van het recht over dat eerste deel van de verkrijging ook geen grondslag. Tegen deze achtergrond kan het door verweerder ter zitting ingenomen standpunt niet worden gevolgd, omdat daarbij ten onrechte geen rekening wordt gehouden met het feit dat een deel in 1999 feitelijk is verkregen en belast en een deel pas in 2007 voor heffing in beeld komt.

4.8. De berekening, zoals bij de aanslagvaststelling toegepast en die vervat is in de onder 3.3 weergegeven formules, doet recht zowel aan het uitgangspunt dat de verkrijging totaal naar één progressief tarief wordt belast met - indien aan de orde - eenmalige toepassing van vrijstellingen op het totaal van de verkrijging, alsook aan het uitgangspunt dat het eerste deel van de verkrijging (in 1999) naar het toen geldende tarief is berekend en de nadere verkrijging naar het in 2007 geldende tarief. De rechtbank is daarom van oordeel dat de aan de hand van vorenbedoelde formule berekende aanslagen in het recht van successie tot het juiste bedrag zijn vastgesteld.

4.9. Gelet op het vorenoverwogene moet de rechtbank de bezwaren van eisers alsnog op inhoudelijke gronden ongegrond verklaren.

2.10 De Rechtbank heeft de beroepen gegrond verklaard, de uitspraken op bezwaar vernietigd en de bezwaren ongegrond verklaard.

2.11 De Kroon annoteerde bij de uitspraak voor NTFR:(14)

In de onderhavige casus staat de zogenoemde tweetrapsmaking, tot 1 januari 2003 fideï-commis of making over de hand genoemd, centraal. Dit is een uiterste wilsbeschikking waarbij de testateur (insteller) achtereenvolgens verschillende personen tot zijn of haar nalatenschap roept. De bezwaarde, de persoon die als eerste tot het vermogen wordt geroepen, is erfgenaam of legataris onder de ontbindende voorwaarde dat de verwachter hem of haar overleeft. De verwachter(s), de persoon of personen die vervolgens tot het vermogen worden geroepen, zijn erfgenaam of legataris onder opschortende voorwaarde dat hij of zij de bezwaarde zal overleven. Zowel de bezwaarde als de verwachter verkrijgt van de insteller. De verkrijging van de bezwaarde wordt in het kader van de SW 1956 in aanmerking genomen alsof deze onvoorwaardelijk is verkregen. Met de ontbindende voorwaarde wordt derhalve geen rekening gehouden. De verwachter wordt niet eerder in de heffing betrokken dan wanneer de opschortende voorwaarde wordt vervuld. Voor de aard en waarde van de erfrechtelijke verkrijging onder opschortende voorwaarde, alsmede het toepasselijke tarief en de vrijstellingen is eveneens het moment waarop de voorwaarde in vervulling gaat doorslaggevend.

Indien de verkrijging door de verwachter op zichzelf staat, vormt het voorgaande voor de berekening van de erfbelasting een duidelijke regel. Echter, wanneer sprake is van een samenloop van onvoorwaardelijke en voorwaardelijke verkrijgingen, zoals in de onderhavige situatie het geval is, kan de vraag worden gesteld hoe de bovenstaande systematiek met betrekking tot de berekening van de door de verwachter verschuldigde erfbelasting moet worden uitgelegd. Nu de SW 1956 hierover geen duidelijke regels bevat, bevreemdt het niet dat de betrokkenen de weg naar de rechter vinden.

Rechtbank Haarlem constateert allereerst terecht dat uit de systematiek van de SW 1956 voortvloeit dat in casu sprake is van één verkrijging. Dat de verkrijging de erfgenamen in twee gedeelten en in verschillende jaren toekomt, doet hieraan niet af. Aldus moet worden geconcludeerd dat bij de berekening van de verschuldigde belasting ten aanzien van de verkrijging onder opschortende voorwaarde rekening moet worden gehouden met de eerdere, onvoorwaardelijke verkrijging van ieder van de verwachters. De vraag die dan opkomt is hoe dit moet plaatsvinden. Tijdens de zitting heeft de inspecteur betoogd dat dit kan geschieden door de 'aftrekmethode'. Deze methode houdt in dat ter berekening van de door de verwachter verschuldigde belasting de eerdere (onvoorwaardelijke) verkrijging moet worden opgeteld bij de verkrijging ten gevolge van de tweetrapsmaking. Over het totaal dient vervolgens erfbelasting berekend te worden naar de tarieven en vrijstellingen die gelden op het moment waarop de voorwaarde in vervulling is gegaan. De erfbelasting die de verwachter al betaald heeft mag vervolgens worden afgetrokken van het aldus berekende bedrag.

De hier omschreven methode wordt, naar ik begrijp, in de praktijk algemeen gehanteerd. De rechtbank trekt deze methode, die door de inspecteur in eerste instantie niet is toegepast, maar wel ter zitting te berde is gebracht, in twijfel. Terecht merkt de rechtbank op dat de 'aftrekmethode' geen rekening houdt met het feit dat een deel van de verkrijging in deze casus in 1999 is verkregen en belast is en het tweede deel van de verkrijging pas in 2007 voor heffing in aanmerking komt. Geconcludeerd mag worden dat deze methode onvoldoende recht doet aan de realiteit van de eerste (onvoorwaardelijke) verkrijging. Er wordt als het ware gedaan alsof dit ook een nagekomen verkrijging betreft. Bovendien komt de methode willekeurig over. Afhankelijk van de tijdspanne tussen de eerste verkrijging en de latere verkrijging, de wijzigingen die zich in die tijd hebben voorgedaan in de tarieven en vrijstellingen en in de waarde van de eerste verkrijging, pakt deze methode voordelig dan wel nadelig uit voor de belastingplichtige.

De rechtbank concludeert dat de 'pro rata-benadering' zoals deze in eerste instantie door de Belastingdienst bij de aanslagregeling is toegepast, meer recht doet aan het feit dat de verkrijging door de erfgenamen in twee gedeelten en in verschillende jaren plaatsvindt. In deze benadering wordt de belasting die betrekking heeft op de latere verkrijging berekend door de twee verkrijgingen te salderen en de belasting naar de tarieven en vrijstellingen in het jaar van de latere verkrijging toe te passen. Het deel dat (pro rata) kan worden toegerekend aan de latere verkrijging, wordt vervolgens geheven.

Inmiddels is tegen de uitspraak van Rechtbank Haarlem hoger beroep ingesteld. Voor de praktijk zal de beslissing van het hof uiterst relevant zijn. Immers, na de wijziging van de SW 1956 in 2010 en de uitzending van Tros Radar over het tweetrapstestament op 1 maart 2010 zal de onderhavige problematiek zich in steeds meer casus voordoen.

Hof

2.12 Belanghebbenden hebben hoger beroep ingesteld tegen de uitspraak van de Rechtbank.

2.13 Het Hof heeft het geschil als volgt omschreven:

3.1. Evenals bij de rechtbank is bij het Hof in geschil of de aanslagen in het recht van successie tot de juiste bedragen zijn opgelegd.

2.14 Het Hof heeft ten aanzien van het geschil overwogen:

5.1. Naar het oordeel van het Hof heeft de rechtbank in overweging 4.3 van haar uitspraak terecht en op goede gronden geoordeeld dat hetgeen door belanghebbenden als gevolg van het overlijden van hun vader in 1999 is verkregen in 1999 en in 2007, voor de heffing van het successierecht moet worden aangemerkt als één verkrijging. De overgang van vermogen in 1999 en in 2007 is afkomstig uit de nalatenschap van de vader van belanghebbenden en moet daarom worden aangemerkt als één verkrijging. Dit is in overeenstemming met artikel 1 van de Successiewet 1956 (tekst 2007, hierna: SW) waarin is bepaald dat recht van successie wordt geheven van al wat krachtens erfrecht wordt verkregen van iemand die ten tijde van het overlijden binnen het Rijk woonde. Dat een periode is verstreken waarin belanghebbenden verwachters waren van het bezwaarde vermogen, voordat een deel van het vermogen van hun vader is overgegaan naar belanghebbenden, brengt niet mee dat meer dan één verkrijging kan worden aangenomen. Dat een deel van het vermogen van de vader van belanghebbenden in 1999 aan de kinderen is toegekomen en een deel daarvan na het overlijden van de bezwaarde, is evenmin een reden voor een ander oordeel.

5.2. In artikel 21, zevende lid, SW is bepaald dat bij verkrijging door de vervulling van een opschortende voorwaarde welke zich aansluit bij de ontbindende voorwaarde van het overlijden van een eerdere verkrijger, voor de bepaling van de aard en waarde van het verkregene het tijdstip waarop het genot van de verwachter aanvangt, beslissend is. Met inachtneming van deze waarderingsregel staat tussen partijen vast dat belanghebbenden op 28 december 2007 ieder € 123.472 hebben verkregen. Het Hof is, evenals de rechtbank, van oordeel dat uit Hoofdstuk III van de Successiewet 1956 niet volgt hoe het tarief in het onderhavige geval moet worden toegepast. Terecht heeft de rechtbank in 4.7 overwogen dat bij de berekening van de verschuldigde successierechten rekening moet worden gehouden met het eenmalig toepassen van eventuele vrijstellingen en met het karakter van het progressieve tarief over één verkrijging. Gelet op deze uitgangspunten heeft de rechtbank naar het oordeel van het Hof op goede gronden geoordeeld dat de berekening van de inspecteur recht doet aan deze uitgangspunten en gevolgd kan worden.

2.15 Het Hof heeft het hoger beroep ongegrond verklaard en de uitspraak van de Rechtbank bevestigd.

2.16 Schoenmaker heeft bij de uitspraak geannoteerd voor NTFR:(15)

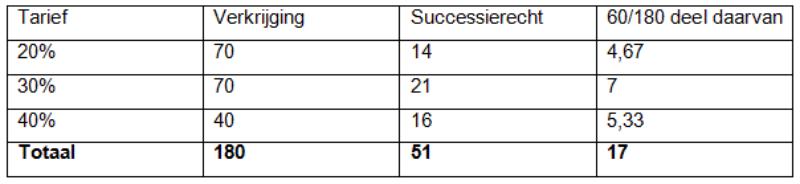

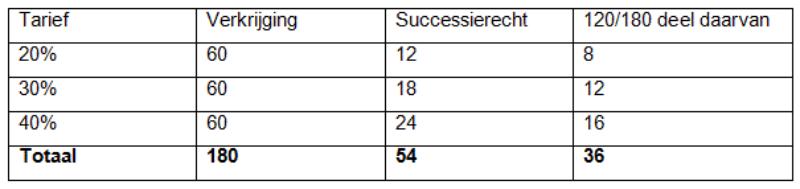

Als gevolg van een 'fideï-commissaire making' hebben X c.s. per persoon in 1999 € 143.393 en in 2007 € 123.472 uit de nalatenschap van hun vader ontvangen. Naar aanleiding hiervan heeft de inspecteur het in 2007 verschuldigde successierecht op de volgende wijze berekend:

- Stap 1: verkrijging in 1999 (€ 143.393) + verkrijging in 2007 (€ 123.472) = € 266.865.

- Stap 2: successierecht over € 266.865 naar het tarief van 2007 = € 38.577.

- Stap 3: omslaan heffing naar verkrijging in 2007: € 38.577 x € 123.472 / € 266.865 = € 17.848.

X c.s. zijn het er niet mee eens dat de verkrijgingen in 1999 en 2007 worden samengevoegd. Het hof heeft nu in navolging van Rechtbank Haarlem (29 juni 2010, nr. 09/2648 en 09/2501 t/m 09/2504, NTFR 2011/1434, met commentaar van De Kroon) geoordeeld dat de berekening van de inspecteur juist is.

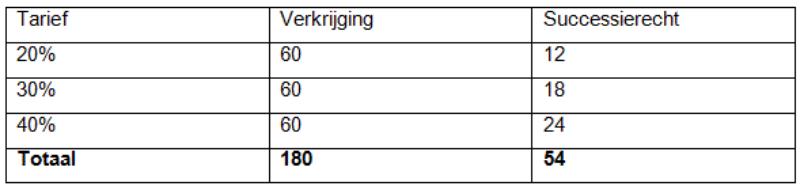

Het hof constateert mijns inziens met juistheid dat in de SW 1956 niet is bepaald hoe het tarief in het onderhavige geval moet worden toegepast. Dat kan op zich opmerkelijk worden genoemd nu het in de praktijk wel vaker voorkomt dat in jaar 1 sprake is van een erfrechtelijke verkrijging en in jaar 2 nog een extra bedrag krachtens erfrecht van dezelfde erflater wordt verkregen omdat een opschortende voorwaarde in vervulling is gegaan. De bedoeling van art. 45, lid 3, SW 1956 is dat de heffing van erfbelasting zich dan aansluit bij hetgeen uiteindelijk wordt verkregen van de betrokken erflater.

Onder de SW 1859 paste de Administratie de zogenoemde evenredige omslagmethode toe indien in twee verschillende jaren was verkregen uit dezelfde nalatenschap terwijl tussentijds het tarief was aangepast (zie resoluties van 26 mei 1941, nr. 66 en 68, PW 14567). In dat geval werden de twee verkrijgingen bij elkaar gevoegd en werd zowel de heffing van jaar 1 als de heffing van jaar 2 afzonderlijk berekend met toepassing van het tarief dat in de desbetreffende jaren van toepassing was. In de onderhavige casus heeft de inspecteur deze methode ook toegepast, zij het dat hij alleen de omslagmethode voor het jaar 2007 heeft toegepast (zie stap 3). Naar mijn mening is de inspecteur vergeten om hier ook nog de heffing in 1999 te corrigeren. Weliswaar was de heffing destijds juist berekend, maar nu de erfgenamen in het jaar 2007 nog iets extra's hebben verkregen is de progressie in de successietarieven onvoldoende neergeslagen over de verkrijging in 1999.

Overigens had de inspecteur ter zitting bij de rechtbank nog de zogenoemde aftrekmethode verdedigd, maar de rechtbank wees deze methode van de hand omdat zij van mening is dat de wet geen mogelijkheid biedt om terug te komen op een eerder vastgestelde aanslag. Hoewel ik met De Kroon in NTFR 2011/1434 van mening ben dat de aftrekmethode hier tot willekeurige uitkomsten kan leiden, meen ik uit HR 15 februari 1967, nr. 15.668, BNB 1967/90 te kunnen afleiden dat het in geval van nadere verkrijgingen wel degelijk mogelijk is om op een eerdere berekening terug te komen. Sterker nog, als in dit soort gevallen niet de mogelijkheid bestaat om terug te komen op een eerdere aanslag, ontstaat er een gat in de heffing. De adviespraktijk zal hier handig op kunnen inspelen door aan erfrechtelijke verkrijgingen verschillende voorwaarden te verbinden.

Uit de overwegingen van de rechtbank leid ik af dat de inspecteur bij het vaststellen van de aanslag in 1999 een voorbehoud had moeten maken. Gelet op de reikwijdte van art. 45, lid 3, SW 1956 zou de inspecteur dan standaard dit voorbehoud moeten gaan maken omdat hij niet weet of de erfgenamen in de toekomst nog iets verkrijgen uit dezelfde nalatenschap. In lijn met HR 15 februari 1967, nr. 15.668, BNB 1967/90 vraag ik mij ook af welk in rechte te beschermen vertrouwen de belastingplichtige mag genieten dat er niet meer wordt teruggekomen op een vastgestelde aanslag, waarvan hij zal weten dat deze onjuist is, als op een later moment nog iets van dezelfde erflater zal worden verkregen. Kortom, naar mijn mening had de inspecteur ook de stappen 2 en 3 moeten overdoen om de heffing in 1999, uiteraard naar de destijds geldende tarieven en vrijstellingen, te corrigeren opdat er op de juiste wijze wordt geheven. Voor de liefhebber verwijs ik ook naar Van Santen in WFR 1961/4553, die met mij de evenredige omslagmethode voorstaat.

De erfgenamen hebben overigens tegen de onderhavige uitspraak van het hof cassatie ingesteld (nr. 12/01402).

3. Het geding in cassatie

3.1 Belanghebbenden hebben tijdig en ook overigens op regelmatige wijze beroep in cassatie ingesteld. De Staatssecretaris van Financiën heeft een verweerschrift ingediend.

3.2 Het eerste middel van belanghebbenden houdt in:

Het cassatieberoep richt zich tegen het oordeel van het gerechtshof dat de berekeningsmethode die de inspecteur heeft gebruikt bij het vaststellen van de verschuldigde successierechten gevolgd kan worden. Het Hof heeft in zijn uitspraak het recht geschonden, althans vormen verzuimd waarvan de niet-inachtneming nietigheid met zich brengt, door te overwegen en op grond daarvan recht te doen als in zijn uitspraak is weergegeven, zulks om de navolgende, mede in hun onderlinge verband te lezen redenen.

3.3 Belanghebbenden hebben twee middelonderdelen geformuleerd. Het eerst onderdeel luidt:

l.A Het gerechtshof heeft onjuist, althans onvoldoende gemotiveerd dat artikel 1 van de Successiewet 1956 (tekst 2007: hierna SW) dwingt om als één verkrijging aan te merken een verkrijging als erfgenaam en een latere verkrijging van dezelfde erflater als verwachter na het overlijden van de bezwaarde van een door de erflater onder fideï-commissaire last nagelaten vermogen waarover de bezwaarde ook bij schenking onder de levenden mocht beschikken.

(...)

3.4 Ter toelichting hebben belanghebbenden onder meer gesteld:

Het oordeel in de eerste volzin van 5.1. dat sprake is van twee verkrijgingen is juist. Het oordeel dat art 1 SW dwingt om deze twee verkrijgingen voor het successierecht als één verkrijging aan te merken is onjuist, omdat artikel 1 SW niet dwingt om successierechtelijk als één verkrijging aan te merken. Een verkrijging als erfgenaam na het overlijden van de erflater en een latere verkrijging als verwachter na het overlijden van de bezwaarde van een door de erflater onder fideï-commissaire last nagelaten vermogen waarover de bezwaarde ook bij schenking onder de levenden mocht beschikken.

Het gerechtshof verwijst in zijn oordeel met zoveel woorden naar lid 1, aanhef en onder 1° van artikel 1 SW: "1° recht van successie [wordt geheven] van de waarde van al wat krachtens erfrecht wordt verkregen door het overlijden van iemand, die ten tijde van dat overlijden binnen het Rijk woonde;"

Niet duidelijk is waarom uit deze tekst of zijn wetsgeschiedenis dwingend volgt dat van één erflater successierechtelijk niet meerdere verkrijgingen mogelijk zijn. Daarbij kan ook verwezen worden naar hetzelfde lid 1, onder 3° :"3° recht van schenking [wordt geheven] van de waarde van al wat door schenking wordt verkregen van iemand, die ten tijde van die schenking binnen het Rijk woonde." Dit artikelonderdeel vereist ook niet toe dat alle schenkingen van iemand, die ten tijde van die schenking binnen het Rijk woonde, als één schenking moeten worden aangemerkt. Het verschil is hoogstens dat 3° verwijst naar "door schenking" en dat 1° verwijst naar "door het overlijden". Weliswaar is het verschil dat schenking tijdens het leven gedaan wordt en het leven van langere duur is, terwijl het overlijden een moment betreft. Maar het bijzondere van de situatie dat sprake is van een verkrijging onmiddellijk na het overlijden van de erflater een verkrijging uit een making over de hand na het overlijden van de bezwaarde is dat tussen de twee verkrijgingen is nu juist dat een langere periode ligt (in het onderhavige geval 8 jaar), terwijl de verwachters t.a.v. de nadere verkrijging, bij het overlijden van de erflater (in 1999), in elk geval onder het toen geldende erfrecht geen enkele vermogensrechtelijke vordering kregen. Zij wisten dat zij na het overlijden van de bezwaarde zouden krijgen wat onvervreemd en onverteerd was overgebleven, maar of er iets zou overblijven en zo ja, hoeveel, was volstrekt ongewis. Hun positie ten opzichte van het bezwaarde vermogen op het moment van het overlijden van de erflater was feitelijk te vergelijken met de positie die een kind met zijn geboorte krijgt t.o.v. de legitieme portie: er is de wetenschap dat er in de toekomst wellicht een vermogensrecht ontstaat op het moment dat een ouder overlijdt, maar meer ook niet.

Verwachters van een fideï-commis vermogen konden bovendien, althans onder het in 1999 geldende recht, geen enkel recht op het bewaarde vermogen doen gelden zolang dit, zoals uw Raad dit in 1875 overwoog in "tijdelijken eigendom van den bezwaarde" is (HR 23 april 1875).

Een directe verkrijging als erfgenaam en een nadere verkrijging van dezelfde erflater als verwachter na het overlijden van de bezwaarde van een door de erflater onder fideïcommissaire last nagelaten vermogen waarover de bezwaarde ook bij schenking onder de levenden mocht beschikken, verhouden zich derhalve niet anders tot elkaar dan twee in de tijd gescheiden schenkingen van dezelfde schenker. Gezien de bewoordingen van art 1 lid 1 onder 1° en artikel 1 lid onder 3° en gelet op de verdere systematiek van de SW valt dan ook niet in te zien, waarom voor de heffing van de krachtens deze wet geheven belasting in het ene geval van één verkrijging moet worden gesproken en in het andere geval van twee verkrijgingen. Dit laat onverlet dat het naar de aard van het overlijden bij verkrijging van een erflater vrijwel altijd van één verkrijging sprake zal zijn.

De overige leden van artikel 1 SW maken dit niet anders.

Voorts zij erop gewezen dat uit het feit dat de SW niet expliciet een bepaling bevat die bepaalt dat in dit soort situaties van één erflater meerdere verkijgingen mogelijk zijn, niet het tegendeel mag worden afgeleid, namelijk dat de wetgever dus bedoeld heeft dat dit niet het geval is. Het bijzondere karakter van een making over de hand wordt erkend in art 21 lid 5, dat bepaald dat voor de aard en waarde van het verkregene beslissend is het tijdstip waarop het genot van de verwachter aanvangt. Dit is het enige geval dat waarin de waarde van een verkrijging niet wordt vastgesteld naar het moment van overlijden van de erflater. Dit artikel bevestigt dat bij een making over de hand in afwijking van alle andere gevallen die onder artikel 1 lid 1 onder 1° vallen, het moment van de verkrijging door de verwachter een ander moment is dan het moment van overlijden van de erflater. Uit het feit dat de wetgever niet nader heeft bepaald hoe het successierecht wordt berekend in de situatie waarin zowel sprake is van een verkrijging door en bij het overlijden van de erflater als van een latere verkrijging uit een making over de hand, mag niet worden afgeleid dat de wetgever dus bedoeld hoeft dat deze twee verkrijgingen voor het successierecht als één verkrijging moeten worden aangemerkt.

3.5 Het tweede onderdeel luidt:

I.B Voorzover het gerechtshof niet heeft geoordeeld dat artikel I SW dwingt om als één verkrijging aan te merken een verkrijging als erfgenaam en een latere verkrijging van dezelfde erflater als verwachter na het overlijden van de bezwaarde van een door de erflater onder fideï-commissaire last nagelaten vermogen waarover de bezwaarde ook bij schenking onder de levenden mocht beschikken, is het oordeel dat een dergelijke verkrijging en een nadere verkrijging uit een making over de hand voor het successierecht als één verkrijging moeten worden aangemerkt onjuist, althans onvoldoende gemotiveerd.

3.6 Ter toelichting hebben belanghebbenden onder meer gesteld:

Mocht het gerechtshof niet hebben geoordeeld dat artikel 1 SW dwingt om in de onderhavige soort situaties van één verkrijging te spreken, ook al zijn de twee verkrijgingen vermogensrechtelijk gescheiden in de tijd, dan is het onjuist of althans onvoldoende gemotiveerd waarom in het onderhavige geval de verkrijging in 1999 en de verkrijging in 2007 als één verkrijging moeten worden aangemerkt. De in de toelichting bij l.A aangegeven overwegingen wijzen juist niet in die richting en de uitspraak van het gerechtshof draagt ook geen andere overwegingen aan.

3.7 Het tweede middel van belanghebbenden betreft:

Het gerechtshof heeft onjuist, althans onvoldoende gemotiveerd geoordeeld dat bij de berekening van de verschuldigde successierechten bij een verkrijging als verwachter na het overlijden van de bezwaarde van een door de erflater onder fideï-commissaire last nagelaten vermogen waarover de bezwaarde ook bij schenking onder de levenden mocht beschikken, na een eerdere verkrijging bij het overlijden van de erflater, rekening moet worden gehouden met het eenmalig toepassen van eventuele vrijstellingen en met het karakter van het progressieve tarief over één verkrijging.

3.8 Ter toelichting bij het tweede middel hebben belanghebbenden onder meer gesteld:

Door het gerechtshof is in de derde volzin van 5.2. het oordeel van de rechtbank bevestigd dat uit Hoofdstuk III van de Successiewet niet volgt hoe het tarief in het onderhavige geval moet worden toegepast. Nadat de inspecteur aanvankelijk - met name in verschillende stadia van de bezwaarfase en bij de rechtbank - onjuiste informatie had verstrekt over de wettelijke basis van de door hem toegepaste berekeningswijze was gekomen, is in hoger beroep niet bestreden het oordeel van de rechtbank dat de inspecteur noch de daartoe bevoegde minister, c.q. staatssecretaris, van Financiën beleidsregels voor de onderhavige situatie hebben vastgesteld. In deze omstandigheden moet de inspecteur de berekeningswijze kiezen die redelijk is en past bij het stelsel van de wet.

Aan deze eisen voldoet de door de inspecteur gevolgde berekeningswijze niet en daarom is deze onjuist, althans onvoldoende gemotiveerd. De berekeningswijze is niet redelijk omdat de verkrijging van het bezwaarde vermogen door de bezwaarde ook al vol belast is, zodat ook bij een belasting van de nadere verkrijging als zelfstandige verkrijging, zonder toepassing van de tot een hoger te betalen successierecht leidende door de inspecteur gebruikte formule, al twee maal vol successierecht wordt betaald.

In dit verband is in hoger beroep in punt 13 van het beroepschrift specifiek geklaagd over het oordeel in de laatste volzin van 4.6: "Dat de bezwaarde het fidei-commis vermogen in 1999 ook al verkreeg en daarover successierecht heeft voldaan maakt dat niet anders." Het is juist deze dubbele belastingheffing, waarbij eerst de bezwaarde ook al belast wordt alsof deze volledig eigenaar wordt, die de berekeningsmethode van de inspecteur onredelijk maakt. Het gerechtshof heeft deze essentiële stelling ten onrechte niet behandeld. Juist het feit dat de verkrijging van het bezwaarde vermogen door de bezwaarde al belast wordt alsof het een onbezwaarde verkrijging is, maakt het onredelijk dat de verkrijging door de verwachters zwaarder belast wordt dan het geval zou zijn bij belasting als zelfstandige verkrijging.

Dit kan als volgt worden toegelicht. Wanneer de waarde van het bezwaarde vermogen bij het overlijden van de erflater op 100 wordt gesteld, en door de bezwaarde wordt niets van het vermogen vervreemd of verteerd, terwijl het ook geen vrucht draagt noch anderszins in waarde stijgt, dan is de waarde van de verkrijging van de verwachter na het overlijden van de bezwaarde in principe toch kleiner dan 100, omdat dit vermogen bij verkrijging door de bezwaarde ook belast is, en wel als ware het een verkrijging in volledig eigendom (dit is vrijwel alleen anders als de bezwaarde ter zake van de verkrijging voor de volle omvang daarvan gebruik kan maken van de vrijstelling voor de langstlevende echtgenoot, maar dat doet niet af aan de systematiek dat het fideï-commis vermogen zowel bij de bezwaarde als bij de verwachter belast wordt als een normale verkrijging in vol eigendom, dus dubbel belast wordt). Gezien deze systematiek is het onjuist om de nadere verkrijging niet alleen als zelfstandige verkrijging te belasten, maar bij de vaststelling van de hoogte van de aanslag over de nadere verkrijging ook nog een element van progressie te betrekken waarvan de omvang afhangt van de waarde van de verkrijging die de verwachter bij het overlijden van de erflater van deze heeft verkregen. Indien het bezwaarde vermogen wel vrucht gedragen heeft of in waarde is gestegen, en deze vermogensgroei niet volledig vervreemd, verteerd of geschonken is, is het evenzeer onredelijk om een bij de vaststelling van de te betalen belasting een progressief element te betrekken voor dat deel van de verkrijging, dat weliswaar niet "dubbel belast" is in de bovengenoemde zin, maar dat bij het overlijden van de erflater nog niet bestond. Klacht 2 ziet niet op de systematiek van dubbele belasting op zich, maar wel op het bij de berekening van het over de nadere verkrijging te betalen belasting ook nog rekening houden met eventuele eerdere verkrijgingen.

Behalve dat de door de inspecteur gevolgde berekeningsmethode zoals hierboven toegelicht niet redelijk is, past deze ook niet goed in het stelsel van de wet. Zoals bij de toelichting onder 1. A al aangegeven heeft de wetgever het bijzondere karakter van een verkrijging uit een making over de hand in de SW erkent. Artikel 21 lid 5 bepaalt immers dat voor de aard en waarde van het verkregene beslissend is het tijdstip waarop het genot van de verwachter aanvangt. Als hierboven opgemerkt, bevestigt dit artikel dat bij een making over de hand in afwijking van alle andere gevallen die onder artikel 1 lid 1 onder 1° vallen, het moment van de verkrijging door de verwachter een ander moment is dan het moment van overlijden van de erflater. Uit het feit dat de wetgever niet nader heeft bepaald hoe het successierecht wordt berekend in de situatie waarin zowel sprake is van een verkrijging door en bij het overlijden van de erflater als van een latere verkrijging uit een making over de hand, mag niet worden afgeleid dat de wetgever dus bedoeld heeft dat bij de vaststelling van het over de verkrijging uit de making over de hand rekening gehouden moet worden met, in de door het gerechtshof in 5.2 gekozen bewoordingen, "het eenmalig toepassen van eventuele vrijstellingen en met het karakter van het progressieve tarief over één verkrijging". Het past immers beter in het stelsel van de SW om aan te sluiten bij de systematiek die in dezelfde wet wordt gehanteerd voor het vaststellen van de verschuldigde belasting over door eenzelfde persoon in de tijd van elkaar gescheiden schenkingen die van dezelfde schenker zij verkregen.

Daar staat tegenover dat de methode die door de inspecteur is gehanteerd gebruik maakt van een formule - zie de verwijzing in 7.9 van het verweerschrift van de inspecteur in hoger beroep - ook wordt toegepast bij het Besluit voorkoming dubbele belasting, verrekening overdrachtsbelasting en verschillende internationale successieverdragen. Bij belasting als twee zelfstandige verkrijging hoeft echter in het geheel niet te worden teruggegrepen op enige methode ter voorkoming van dubbele belasting. Ook heeft de inspecteur het gebruik van deze methode in het onderhavige geval beargumenteerd met het argument van de deze methode "in de hele Belastingdienst [wordt] gebruikt" - zie het proces-verbaal van de zitting bij het gerechtshof. Dit argument overtuigt niet, noch het in het hoger beroep aangehaalde en toegelichte argument dat dit "de enige goede wiskundige oplossing" was.

Er is wel een alternatief beschikbaar, en dat is belasting als twee los van elkaar staande verkrijgingen. Dit alternatief past beter in het stelsel van de SW en is bovendien redelijker dan de gevolgde berekeningswijze (zolang maar specifiek als éénmalig bedoelde vrijstellingen éénmalig blijven - zoals in het successierecht de vrijstelling voor de langstlevende echtgenoot en in het schenkingsrecht de eenmalige vrijstelling voor een grote gift aan een kind).

Conclusie

Uit het voorgaande blijkt dat de uitspraak van het Gerechtshof Amsterdam onjuist, althans ontoereikend gemotiveerd is. Belanghebbenden verzoeken uw Raad om deze uitspraak te vernietigen, althans zodanige voorziening te treffen als uw Raad juist voorkomt, alsmede om vergoeding van de griffiekosten.

4. Regelgeving, wetsgeschiedenis, jurisprudentie en literatuur

Regelgeving

4.1 De aanhef en onderdeel 1 van eerste lid van artikel 1 Sw 1956 luidde van 1 januari 2003 tot 1 januari 2010:

1. Krachtens deze wet worden de volgende belastingen geheven:

1° recht van successie van de waarde van al wat krachtens erfrecht wordt verkregen door het overlijden van iemand, die ten tijde van dat overlijden binnen het Rijk woonde;

4.2 Het tweede lid van artikel 1 luidde van 1 januari 2003 tot 1 januari 2010:

Onder verkrijging krachtens erfrecht wordt voor de toepassing van deze wet mede verstaan de verkrijging van vergunningen en aanspraken bij of na het overlijden van de erflater indien die verkrijging rechtstreeks verband houdt met de omstandigheid dat de erflater die of dergelijke vergunningen en aanspraken bezat, alsmede de verkrijging ingevolge een overeenkomst met betrekking tot rentevergoeding als bedoeld in artikel 13, vierde lid, van Boek 4 van het Burgerlijk Wetboek indien een dergelijke rentevergoeding binnen de met inachtneming van artikel 45 vastgestelde aangiftetermijn wordt overeengekomen. Hetgeen wordt verkregen krachtens de uitoefening van een wilsrecht als bedoeld in de artikelen 19, 20, 21 en 22 van Boek 4 van het Burgerlijk Wetboek, wordt voor de toepassing van deze wet niet aangemerkt als een verkrijging krachtens erfrecht.

4.3 Het eerste lid van artikel 5 luidde van 1 januari 2006 tot 1 januari 2010:

1. Het recht van successie wordt geheven van hetgeen ieder verkrijgt, eventueel na aftrek van zijn aandeel in de volgens deze wet voor aftrek in aanmerking komende schulden, legaten en lasten.

4.4 Artikel 21, lid 7, Sw 1956 bepaalt:

Bij verkrijging door de vervulling van een opschortende voorwaarde welke zich aansluit bij de ontbindende voorwaarde van het overlijden van een eerdere verkrijger, is voor de bepaling van de aard en waarde van het verkregene beslissend het tijdstip waarop het genot voor de verwachter aanvangt.

4.5 Artikel 27 Sw 1956 luidde tot 1 januari 2006 (hierna: artikel 27 Sw 1956 (oud)):

1. Indien in een tijdsverloop van twee jaren door dezelfde schenker aan dezelfde begiftigde verschillende schenkingen zijn gedaan, worden deze aangemerkt als deel uitmakende van één schenking ten belope van het gezamenlijk bedrag.

2. Het in het vorige lid bepaalde is niet toepasselijk op schenkingen door ouders aan kinderen.

4.6 Artikel 35a Sw 1956 luidde van 1 januari 2006 tot 1 januari 2010:

1. Met betrekking tot de bedragen vermeld in de artikelen 24, 32, eerste lid, 4°, 6° en 7°, tweede lid en derde lid, en 33, eerste lid, 5° en 7°, zijn de artikelen 10.1 en 10.2 van de Wet inkomstenbelasting 2001 van overeenkomstige toepassing.

2. De vervangende bedragen zijn van toepassing, indien het overlijden, de schenking of de in artikel 45, derde lid, tweede zin, of in artikel 53, eerste lid, bedoelde gebeurtenis plaatsvindt op of na 1 januari van het jaar waarvoor de vervanging geldt, zo mede indien op of na 1 januari van dat jaar krachtens schenking wordt verkregen ten gevolge van de vervulling van een voorwaarde.