HR, 31-05-2013, nr. 11/03456, nr. 11/03452

BX7184

- Instantie

Hoge Raad

- Datum

31-05-2013

- Zaaknummer

11/03456

11/03452

- LJN

BX7184

- Vakgebied(en)

Belastingrecht algemeen (V)

- Brondocumenten en formele relaties

ECLI:NL:HR:2013:BX7184, Uitspraak, Hoge Raad, 31‑05‑2013; (Cassatie)

Beroepschrift, Hoge Raad, 31‑05‑2013

Beroepschrift, Hoge Raad, 30‑05‑2013

ECLI:NL:PHR:2012:BX7184, Conclusie, Hoge Raad (Parket), 25‑07‑2012

Arrest gerechtshof: ECLI:NL:GHARN:2011:BQ9236

Arrest Hoge Raad: ECLI:NL:HR:2012:BX7184

- Vindplaatsen

V-N 2012/51.10 met annotatie van Redactie

V-N 2013/28.7 met annotatie van Redactie

BNB 2013/181 met annotatie van E.B. PECHLER

FED 2013/83 met annotatie van J.A. SMIT

V-N Vandaag 2012/2178

V-N 2012/51.10

V-N Vandaag 2013/1220

NTFR 2012/2338 met annotatie van mr. J.M. van der Vegt

Uitspraak 31‑05‑2013

Nrs. 11/03452

11/03456

31 mei 2013

Arrest

gewezen op het beroep in cassatie van X te Z (hierna: belanghebbende) tegen de uitspraak van het Gerechtshof te Arnhem van 15 juni 2011, nrs. 10/00315 tot en met 10/00318, voor zover betrekking hebbend op de na te noemen aanslagen in de inkomstenbelasting/premie volksverzekeringen en de na te noemen boetebeschikking.

1. Het geding in feitelijke instanties

Aan belanghebbende is over het jaar 2003 een navorderingsaanslag in de inkomstenbelasting/premie volksverzekeringen opgelegd, alsmede een boete, en voor het jaar 2006 een aanslag in de inkomstenbelasting/premie volksverzekeringen. De aanslagen en de boetebeschikking zijn, na daartegen gemaakt bezwaar, bij uitspraken van de Inspecteur gehandhaafd.

De Rechtbank te Arnhem (nrs. AWB 09/116, 09/119, 09/121 en 09/330) heeft de tegen die uitspraken ingestelde beroepen gegrond verklaard, de uitspraken van de Inspecteur vernietigd en de aanslag, de navorderingsaanslag alsmede de boete verminderd.

Belanghebbende heeft tegen de uitspraak van de Rechtbank hoger beroep ingesteld bij het Hof. De Inspecteur heeft incidenteel hoger beroep ingesteld.

Het Hof heeft de uitspraak van de Rechtbank vernietigd en de bij de Rechtbank ingestelde beroepen ongegrond verklaard. De uitspraak van het Hof is aan dit arrest gehecht.

2. Geding in cassatie

Belanghebbende heeft tegen 's Hofs uitspraak beroep in cassatie ingesteld door middel van twee geschriften van gelijke datum. Het ene geschrift is gericht tegen 's Hofs uitspraak voor zover deze betrekking heeft op de navorderingsaanslag en de boetebeschikking over het jaar 2003, en het andere geschrift is gericht tegen 's Hofs uitspraak voor zover deze betrekking heeft op de aanslag voor het jaar 2006. Beide geschriften tezamen worden hierna aangeduid als het beroepschrift. Het beroepschrift in cassatie is aan dit arrest gehecht en maakt daarvan deel uit.

De Staatssecretaris van Financiën heeft bij twee afzonderlijke geschriften van gelijke datum verweer gevoerd.

Belanghebbende heeft de zaak doen toelichten door mr. J.J. Vetter, advocaat te Amsterdam.

De Advocaat-Generaal R.L.H. IJzerman heeft op 25 juli 2012 geconcludeerd tot ongegrondverklaring van het beroep in cassatie voor zover het betreft de aanslag voor het jaar 2006 en tot gegrondverklaring van het beroep in cassatie voor zover het betreft de navorderingsaanslag en de boetebeschikking over het jaar 2003.

Zowel de Staatssecretaris als belanghebbende heeft schriftelijk op de conclusie gereageerd.

3. Beoordeling van de middelen

3.1. Belanghebbende exploiteerde in de onderhavige jaren een zogenoemde coffeeshop. De ingekochte softdrugs werden (deels) bewaard op een geheime plaats buiten de coffeeshop (de 'stash'). Van de in de stash aanwezige voorraad softdrugs werd door belanghebbende geen administratie bijgehouden. Naar aanleiding van een bij belanghebbende ingesteld boekenonderzoek heeft de Inspecteur het standpunt ingenomen dat belanghebbende in zijn administratie fictieve en te hoge inkoopprijzen van softdrugs heeft vermeld. Op grond daarvan heeft hij de inkoopprijzen gecorrigeerd en de onderhavige aanslagen vastgesteld, waarbij hij ervan is uitgegaan dat belanghebbende een, volgens de Inspecteur in de branche gebruikelijk, brutowinstpercentage van ten minste 100 heeft gerealiseerd. Dit percentage is gebaseerd op het rapport "Wederrechtelijk verkregen voordeel hennepkwekerij bij binnenteelt onder kunstlicht; Standaardberekeningen en normen" van het Bureau Ontnemingswetgeving van het Openbaar Ministerie van 14 april 2005 (hierna: het BOOM-rapport).

3.2.1. Het Hof heeft met betrekking tot de navorderingsaanslag over het jaar 2003 overwogen dat, aangezien belanghebbendes aangifte voor dat jaar een verzorgde indruk maakte en een niet onwaarschijnlijke mogelijkheid bestond dat de gegevens waarop het uit die aangifte af te leiden (lage) brutowinstpercentage was gebaseerd, juist waren, de Inspecteur niet was gehouden bij het opleggen van de primitieve aanslag nader onderzoek te doen. Het Hof heeft voorts overwogen dat de Inspecteur ter zitting van het Hof uitdrukkelijk heeft ontkend dat de Belastingdienst een beleid voert op grond waarvan aangiften van coffeeshophouders waaruit een brutowinstpercentage volgt van minder dan 100 niet zonder nader onderzoek zouden worden geaccepteerd. Op deze gronden heeft het Hof geoordeeld dat van een aan navordering in de weg staand zogeheten ambtelijk verzuim geen sprake is.

3.2.2. Het Hof heeft voor beide jaren geoordeeld dat belanghebbende niet heeft voldaan aan de ingevolge artikel 52, lid 1, van de Algemene wet inzake rijksbelastingen (hierna: de AWR) op hem rustende verplichtingen en dat de schending van die verplichtingen zodanig ernstig is dat de zogenoemde omkering en verzwaring van de bewijslast als bedoeld in artikel 27e van de AWR moet worden toegepast. Het Hof heeft hieraan ten grondslag gelegd dat belanghebbende niet een (afdoende) inkoopadministratie met betrekking tot de softdrugs heeft gevoerd, aangezien belanghebbende slechts ten tijde van het binnenbrengen van de softdrugs in de coffeeshop - veelal vanuit de stash - de hoeveelheid en de soort softdrugs heeft geadministreerd en niet door middel van dagstaten in hoeveelheden, soorten softdrugs en geld heeft bijgehouden op welke data inkopen zijn gedaan. Aan dit oordeel doet volgens het Hof niet af dat het uit strafrechtelijk oogpunt soms problematisch is de werkelijke voorraad softdrugs (inclusief de in de stash aanwezige voorraad) juist te administreren.

3.2.3. Vervolgens heeft het Hof geoordeeld dat de Inspecteur, door de in geschil zijnde correcties te baseren op het BOOM-rapport, deze correcties niet naar willekeur of anderszins onredelijk heeft vastgesteld en dat de onderhavige aanslagen berusten op een redelijke schatting.

3.3.1. De middelen richten zich in de eerste plaats tegen 's Hofs hiervoor in 3.2.1 weergegeven oordeel. Het desbetreffende middel betoogt, onder verwijzing naar het arrest van de Hoge Raad van 27 april 1955, nr. 12296, BNB 1955/214, dat de Inspecteur een ambtelijk verzuim heeft begaan door bij het opleggen van de primitieve aanslag in de inkomstenbelasting/premie volksverzekeringen voor het jaar 2003 geen nader onderzoek in te stellen naar de voor dat jaar ingediende aangifte en het daaruit naar voren komende, volgens de Inspecteur sterk van de in de branche gebruikelijke norm afwijkende, brutowinstpercentage.

3.3.2. Het hiervoor in 3.3.1 weergegeven betoog vindt, zo algemeen gesteld, geen steun in het recht en een rechtsregel van die strekking is evenmin af leiden uit voormeld arrest. Bij de beoordeling van de vraag of de inspecteur een ambtelijk verzuim heeft begaan, komt het er in een geval als het onderhavige op aan of die inspecteur, na met een normale zorgvuldigheid kennis te hebben genomen van de inhoud van de aangifte, en mede gelet op de overige in aanmerking komende omstandigheden van het geval, aan de juistheid van enig daarin opgenomen gegeven in redelijkheid behoorde te twijfelen. Voor twijfel is geen aanleiding indien de niet onwaarschijnlijke mogelijkheid bestaat dat de in de aangifte opgenomen gegevens juist zijn (vgl. HR 22 maart 2010, nr. 08/04868, LJN BL7165, BNB 2010/155, en

HR 16 april 2010, nr. 08/05088, LJN BJ9082, BNB 2010/227). Het Hof heeft in onderdeel 4.2 van zijn uitspraak de juiste maatstaf aangelegd. Het desbetreffende middel faalt derhalve.

3.4.1. De middelen richten zich voorts tegen 's Hofs hiervoor in 3.2.2 vermelde oordelen. Voor zover het desbetreffende middel betoogt dat van een coffeeshophouder niet kan worden verlangd dat een inkoop- en voorraadadministratie wordt gevoerd van de in een stash aanwezige voorraad softdrugs, faalt het. Zonder een inkoop- en voorraadadministratie te voeren en te bewaren kan immers niet worden voldaan aan de in artikel 52, lid 1, van de AWR gestelde eis dat op zodanige wijze een administratie wordt gevoerd en dat de daartoe behorende boeken, bescheiden en andere gegevensdragers op zodanige wijze worden bewaard dat te allen tijde belanghebbendes rechten en verplichtingen alsmede de voor de heffing van belasting overigens van belang zijnde gegevens hieruit duidelijk blijken. Hieraan doet niet af, zoals het Hof

terecht heeft overwogen, dat het in de branche niet gebruikelijk zou zijn een inkoop- en voorraadadministratie te voeren en dat het voeren daarvan tot problemen in de strafrechtelijke sfeer kan leiden.

3.4.2. Het desbetreffende middel faalt ook voor het overige. Met zijn hiervoor in 3.2.2 weergegeven oordelen heeft het Hof tot uitdrukking gebracht dat belanghebbendes administratie, door het ontbreken van een (afdoende) vastlegging van de hoeveelheden ingekochte softdrugs, van de daarvoor betaalde prijzen en van de voorraad softdrugs in de stash, zodanige gebreken vertoonde dat zij niet voldeed aan de in artikel 52, lid 1, van de AWR geformuleerde eisen en dat omkering en verzwaring van de bewijslast op die grond is gerechtvaardigd. Dit oordeel geeft geen blijk van een onjuiste rechtsopvatting en kan, als verweven met waarderingen van feitelijke aard, voor het overige in cassatie niet op juistheid worden getoetst.

3.5. Het middel dat zich richt tegen 's Hofs hiervoor in 3.2.3 weergegeven oordeel kan evenmin tot cassatie leiden. Het vereiste van een redelijke schatting strekt, in de context van de omkering en de verzwaring van de bewijslast, ertoe te voorkomen dat een aanslag naar willekeur wordt vastgesteld. In dit kader kon het Hof ermee volstaan de aan het BOOM-rapport ontleende gegevens te accepteren als basis voor de redelijke schatting en lag het op de weg van belanghebbende om, voor zover hij de juistheid van die gegevens of de juistheid anderszins van de schatting van de Inspecteur betwist, daarvoor (tegen)bewijs te leveren op de in artikel 27e van de AWR bedoelde wijze.

In dat bewijs heeft het Hof, gelet op het in onderdeel 4.18 van zijn uitspraak overwogene, belanghebbende niet geslaagd geacht. Dat oordeel kan, als berustend op de aan het Hof voorbehouden waardering van de bewijsmiddelen, in cassatie niet worden getoetst.

3.6. Het middel dat zich richt tegen het oordeel van het Hof dat sprake is van grove schuld aan de zijde van belanghebbende en dat daarom plaats is voor een boete kan evenmin tot cassatie leiden. Dit behoeft, gezien artikel 81, lid 1, van de Wet op de rechterlijke organisatie, geen nadere motivering, nu dat middel niet noopt tot beantwoording van rechtsvragen in het belang van de rechtseenheid of de rechtsontwikkeling.

4. Proceskosten

De Hoge Raad acht geen termen aanwezig voor een veroordeling in de proceskosten.

5. Beslissing

De Hoge Raad verklaart het beroep in cassatie ongegrond.

Dit arrest is gewezen door de vice-president J.A.C.A. Overgaauw als voorzitter, en de raadsheren C.B. Bavinck, C.H.W.M. Sterk, P.M.F. van Loon en M.A. Fierstra, in tegenwoordigheid van de waarnemend griffier E. Cichowski, en in het openbaar uitgesproken op 31 mei 2013.

Van het door belanghebbende betaalde griffierecht wordt door de Griffier van de Hoge Raad aan belanghebbende een bedrag van € 112 teruggegeven.

Beroepschrift 31‑05‑2013

Namens [X] motiveer ik het beroep in de bovengenoemde procedure als volgt.

1.1.

Allereerst zij opgemerkt dat het beroep — zoals ook al uit de brief van 27 juli 2011 blijkt — zich louter uitstrekt tot de uitspraak van het Gerechtshof Arnhem d.d. 15 juni jl. met kenmerk BK/M3-10/00315 met betrekking tot de aanslag inkomstenbelasting 2003. In zoverre is in de brief d.d. 2 augustus jl. van de Hoge Raad de uitspraak waartegen beroep is aangetekend niet geheel juist omschreven.

1.2.

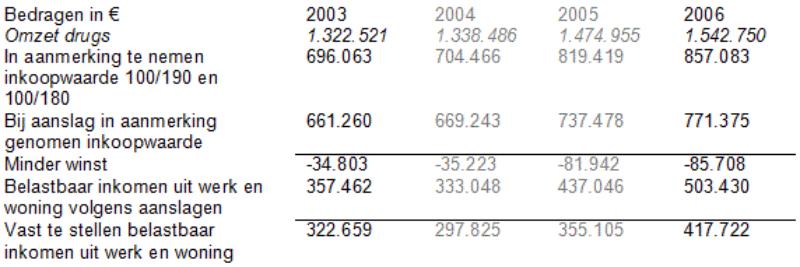

[X] heeft over het jaar 2003 een inkomen in Box 1 aangegeven van € 106.112. In de aanslag inkomstenbelasting 2003 d.d. 23 september 2005 is de aangifte gevolgd. Vervolgens heeft de Belastingdienst een navorderingsaanslag 2003 vastgesteld op basis van een Box 1-inkomen van € 357.462. In de uitspraak op bezwaar is de navorderingsaanslag gehandhaafd. Vervolgens heeft de Rechtbank Arnhem in een uitspraak van 6 juli 2010 het Box 1-inkomen verminderd naar € 322.659. Het Hof Arnhem heeft vervolgens in hoger beroep conform de stellingname van de Belastingdienst het Box 1-inkomen weer verhoogd en vastgesteld op € 357.462.

1.3.

Volgens [X] is zijn aangifte juist en dient thans beroep in cassatie te volgen. Vandaar deze procedure bij de Hoge Raad.

1.4.

De middelen van cassatie moeten zowel afzonderlijk als in onderlinge samenhang worden bezien.

Cassatiemiddel I

Ten onrechte heeft het Hof in de r.o. 4.1 t/m 4.3 overwogen als volgt:

‘Nieuw feit/ambtelijk verzuim (2003)

4.1.

Belanghebbende heeft gesteld dat de Inspecteur, indien hij de aangifte voor het jaar 2003 met normale zorgvuldigheid had bestudeerd, in redelijkheid had moeten twijfelen aan de juistheid van het uit de aangifte af te leiden — volgens het beleid van de Belastingdienst te lage — brutowinstpercentage. Volgens belanghebbende is daarom sprake van een ambtelijk verzuim dat aan navordering in de weg staat.

4.2.

De Inspecteur mag bij het vaststellen van een aanslag uitgaan van de juistheid van de gegevens die een belastingplichtige bij zijn aangifte heeft verstrekt. Tot nader onderzoek is hij in beginsel niet gehouden. Wel is hij tot een nader onderzoek gehouden, indien hij, na met een normale zorgvuldigheid kennis te hebben genomen van de inhoud van de aangifte, aan de juistheid van enig daarin opgenomen gegeven in redelijkheid behoort te twijfelen. Voor twijfel is geen aanleiding indien de niet onwaarschijnlijke mogelijkheid bestaat dat de in de aangifte opgenomen gegevens juist zijn. (vgl. HR 22 maart 2010, nr. 08/04868, LJN BL7165, BNB 2010/155 en HR 16 april 2010, nr. 08/05088, LJN BJ9082, BNB 2010/227)

4.3.

Nu belanghebbendes aangifte voor het jaar 2003 een verzorgde indruk maakte en een niet onwaarschijnlijke mogelijkheid bestond dat de gegevens waaruit het (lage) brutowinstpercentage kon worden afgeleid, juist waren, was de Inspecteur bij het opleggen van de primitieve aanslag niet gehouden om nader onderzoek te doen. De Inspecteur heeft, ter zitting van het Hof uitdrukkelijk ontkend dat de Belastingdienst een beleid voert met betrekking tot de hoogte van het brutowinstpercentage van coffeeshops in het kader waarvan aangiften waaruit een brutowinstpercentage volgt van minder dan 100% niet zonder nader onderzoek zouden worden geaccepteerd. Van een aan navordering in de weg staand ambtelijk verzuim is derhalve geen sprake.’

Dit oordeel is in strijd met het recht (in het bijzonder art. 16 AWR) alsmede is sprake van een (fataal) verzuim van vormen waarvan de niet inachtneming moet leiden tot cassatie, gelet op hetgeen in de toelichting wordt opgemerkt.

2. Toelichting

2.1.

De uitspraak van het Hof op dit punt is in strijd met eerdere uitspraken van de Hoge Raad, in het bijzonder met de uitspraak van de Hoge Raad van 27 april 1955, nr. 12296, BNB 1955/214, LJN AY2476. Een omstandigheid die de Inspecteur tot een nader onderzoek van de aangifte inkomstenbelasting had moeten brengen is een sterk van de bekende normen afwijkend brutowinstpercentage, zo overweegt de Hoge Raad in dat arrest.

2.2.

Het betreft in het hier voorliggende geval een belastingplichtige met een eenmanszaak in de vorm van een coffeeshop. Ook het gegeven dat sprake is van deze branche is uiteraard een extra aanleiding om de aangifte nader te onderzoeken, zeker indien er sprake is van een sterk afwijkend brutowinstpercentage.

2.3.

Omtrent de brutowinstpercentages in deze branche heeft de Belastingdienst op blz. 8 in nr. 5.1.3 van het onderliggende controlerapport d.d. 8 augustus 2008 (bijlage 8 bij motivering beroepschrift) het volgende naar voren gebracht:

‘In de branche (gesteund door jurisprudentie) is een gemiddeld brutowinstpercentage van 100% normaal. De onderneming van [X] zit derhalve qua gemiddeld brutowinstpercentage een stuk lager dan gebruikelijk is.’

2.4.

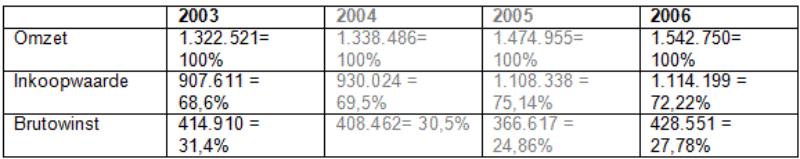

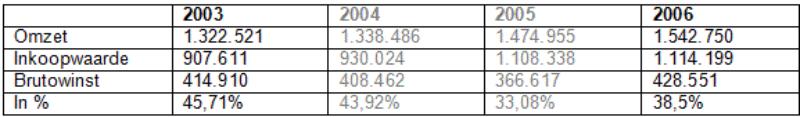

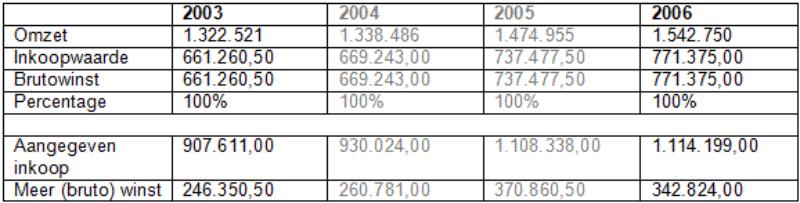

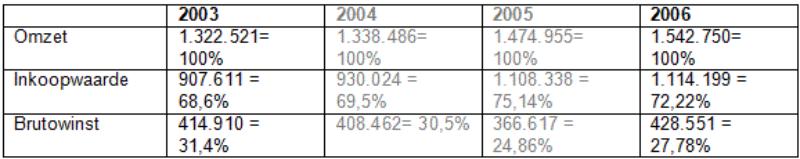

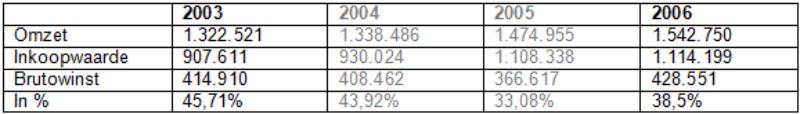

In nr. 4.2 op blz. 7 van het controlerapport (bijlage 8 bij motivering beroepschrift) is het brutowinstpercentage in het jaar 2003 door de Belastingdienst berekend op 45,71%, derhalve een afwijking ten opzichte van de norm van circa 55%. De afwijking blijkt reeds uit de gegevens zoals vermeld in de aangifte inkomstenbelasting 2003.

2.5.

De overwegingen van het Hof in de uitspraak zijn ook innerlijk tegenstrijdig. Het Hof merkt in r.o. 4.3 op dat er wellicht een verklaring is voor het te lage brutowinstpercentage en de afwijking ten opzichte van de 100%- brutowinstpercentagenorm. Echter, van de Belastingdienst mag in een dergelijke situatie dan verwacht worden dat men de aangifte nader onderzoekt al dan niet door een onderzoek in de administratie van die ondernemer c.q. door het zenden van vragenbrieven met een verzoek om een verklaring van het desbetreffende zo lage brutowinstpercentage. Vanwege het lage brutowinstpercentage had de Belastingdienstmedewerker aan de desbetreffende aangifte in redelijkheid moeten twijfelen. Hij had — conform het eerdergenoemde arrest van de Hoge Raad uit 1955, zoals gepubliceerd in BNB 1955/214- vanwege het lage brutowinstpercentage derhalve een nader onderzoek moeten doen plaatsvinden.

2.6.

Nu een dergelijk nader onderzoek niet heeft plaatsgevonden, is sprake van een ambtelijk verzuim. Het Hof heeft reeds feitelijk vastgesteld dat er in casu geen sprake was van kwade trouw. Dat levert dan ook op dat de navorderingsaanslag inkomstenbelasting 2003 in verband met de strijd met art. 16 AWR vernietigd moet worden.

2.7.

M.W.C. Feteris, Formeel Belastingrecht, 2007 merkt op blz. 136 het volgende op:

‘Door de eis te stellen dat onderzoek geboden is op grond van bijzondere omstandigheden die aanleiding behoorden te geven tot twijfel, verlangt de rechtspraak van de Inspecteur niet het uiterste en het beste. De rechtspraak is aan de andere kant ook niet al te soepel voor de fiscus: de rechter stelt niet de eis dat er plaats moet zijn voor een ernstig verwijt aan de Inspecteur. In het bijzonder behoort de Inspecteur te kijken naar in het oog springende posten, als hij serieus rekening moet houden met de mogelijkheid dat deze onjuist in de aangifte zijn verwerkt. Daarbij valt bij de inkomstenbelasting bijvoorbeeld te denken aan een zeer sterke vermogensmutatie of aan een brutowinstpercentage van een ondernemer die aanzienlijk lager is dan gebruikelijk in de branche.’

2.8.

Ook P.G.H. Albert, Hoofdstukken Formeel Belastingrecht, 2005, noemt een sterk van de bekende normen afwijkend brutowinstpercentage eveneens als voorbeeld van een post in de aangifte inkomstenbelasting die had moeten leiden tot een nader onderzoek. Albert verwoordt dit op blz. 63 als volgt:

‘Er bestaat veel casuïstiek over de vraag of de Inspecteur de aangifte aan een nader onderzoek had behoren te onderwerpen. Enkele voorbeelden van omstandigheden die de Inspecteur tot een nader onderzoek van de aangifte inkomstenbelasting hadden moeten brengen (ook al maakte die aangifte een verzorgde indruk) zijn:

- —

een sterk van de bekende normen afwijkend brutowinstpercentage;’

2.9.

Het Hof heeft het beroep op het ontbreken van een nieuw feit en het niet voldoen aan de vereisten van art 16 AWR ten onrechte afgewezen en had derhalve de navorderingsaanslag moeten vernietigen.

Cassatiemiddel II

Ten onrechte heeft het Hof in de r.o. 4.15 t/m 4.18 overwogen als volgt:

‘4.15.

Naar het oordeel van het Hof mag van een exploitant van een coffeeshop, gelet op de aard van de branche, niet worden verwacht dat hij ter zake van de inkopen van softdrugs over inkoopfacturen beschikt. Dit neemt evenwel niet weg dat op de voet van het bepaalde in artikel 52 AWR mag worden verwacht dat hij op een systematische wijze de inkoop van softdrugs in zijn administratie vastlegt. Dit houdt onder meer in dat hij door middel van dagstaten in hoeveelheden, soort softdrugs en geld bijhoudt op welke data inkopen zijn verricht en dat hij een hierop aansluitende kas- en voorraadadministratie voert.

4.16.

Belanghebbende heeft een dergelijke inkoopadministratie niet gevoerd. Het feit dat ten tijde van het binnenbrengen van de softdrugs in de coffeeshop — veelal vanuit de stash — slechts de hoeveelheid en de soort softdrugs worden geadministreerd, is immers onvoldoende om van een dergelijke inkoopadministratie te kunnen spreken.

4.17.

Naar het oordeel van het Hof is het ontbreken van een inkoopadministratie van een zodanige aard en omvang dat van de administratie niet gezegd kan worden dat die een deugdelijkè en betrouwbare grondslag vormt voor de bepaling van de belastingverplichtingen. Het feit dat het vanuit strafrechtelijk oogpunt soms problematisch is de werkelijke voorraad (inclusief die in de stash) juist te administreren, maakt dit naar het oordeel van het Hof niet anders. Deze schending is naar het oordeel van het Hof zodanig dat plaats is voor toepassing van de bewijsregel van artikel 27e AWR (omkering en verzwaring van de bewijslast). Dit betekent dat het aan belanghebbende is om overtuigend de onjuistheid van de correcties aan te tonen.

4.18.

Belanghebbende heeft de correcties betwist met de stelling dat het door hem gehanteerde brutowinstpercentage van 33 tot 45 percent van de inkoopprijs niet te laag is, mede gelet op het feit dat de inkopen door een vaste tussenpersoon worden gedaan, de kortingsverkoop via de automaat, de geringe service in de coffeeshop, de geringe parkeermogelijkheden bij de coffeeshop, en de geringe mogelijkheden tot vertier in de coffeeshop. Voorts heeft belanghebbende in dit verband gewezen op het brutowinstpercentage van 30 tot 40 percent dat in de detailhandel en bij winkelketen Prenatal gebruikelijk is en op een ANP-bericht omtrent het uitsterfbeleid van coffeeshops. Naar het oordeel van het Hof heeft belanghebbende met deze stellingen geenszins op overtuigende wijze de onjuistheid van de correcties aangetoond.’

3. Toelichting

3.1.

Het is vaste rechtspraak dat alleen in geval van ‘ernstige bezwaren’ tegen de administratie, die administratie door de Belastingdienst mag worden verworpen. Zie o.a. Hoge Raad 15 juni 1983, BNB 1983/248 en Hoge Raad 27 januari 2006, BNB 2006/191. De tekortkomingen in de administratie moeten voldoende ernstig zijn om een omkering van de bewijslast te rechtvaardigen.

3.2.

Uit r.o. 4.16 blijkt dat het Hof aan [X] in het bijzonder verwijt dat hij de stash niet administreert, doch eerst ten tijde van het binnenbrengen van de softdrugs in de coffeeshop de hoeveelheid en de soort in dagstaten vastlegt. Opgemerkt zij dat de inkoopprijzen ook op dat moment worden geadministreerd; zie nader r.o. 4.8 van het Hof, waaruit blijkt dat er een bepaald verband is tussen de verkoopprijzen en de inkoopprijzen, waaruit de inkoopprijs onmiddellijk volgt. Daarmee staat vast dat in ieder geval ten tijde van het binnenbrengen van de softdrugs in de coffeeshop, de hoeveelheid, de soort en de inkoopprijs deugdelijk is vastgelegd. De discussie kan dan louter nog gaan over de verstopplaats.

3.3.

Door [X] is naar voren gebracht dat de stash bijna altijd ten tijde van het begin en het einde van de dag leeg is (zie o.a. nr. 7.15 in motivering d.d. 16 september 2010). Het Hof is daar verder niet meer op ingegaan. De vraag is of onder deze omstandigheden het niet administreren van de voorraad in de stash een voldoende ernstig bezwaar oplevert om de gehele administratie te verwerpen. Op dit punt wil [X] graag een herbeoordeling door de Hoge Raad.

3.4.

Daarbij zij opgemerkt dat in art. 52, lid 1, AWR is aangegeven dat administratieplichtigen zijn gehouden naar de eisen van dat bedrijf op zodanige wijze een administratie te voeren en de daarbij behorende boeken, bescheiden en andere gegevensdragers op zodanige wijze te bewaren dat te allen tijde hun rechten en verplichtingen alsmede de voor de heffing van belasting overigens van belang zijnde gegevens hieruit duidelijk blijken. [X] drijft een coffeeshop.

Geen enkele coffeeshop houdt van de stash een vastlegging bij. Zie o.a. nr. 9 van de motivering d.d. 16 september 2010 en nr. 1.14 t/m 1.19 van de pleitnota d.d. 11 mei 2011 voor hetgeen met betrekking tot de problematiek van de stash naar voren is gebracht. Bijna iedere coffeeshop heeft — noodgedwongen — een dergelijke verstopplaats (stash). Dat heeft te maken met het feit dat men strafrechtelijk in overtreding is indien men meer dan 500 gram in de winkel aanwezig heeft. De meeste coffeeshops hebben echter een zodanige omzet dat die 500 gramsgrens in praktijk niet werkbaar is en hebben daarom één of meer verstopplaatsen in de buurt van hun zaak. Omdat de leverancier strafrechtelijk grote risico's loopt is die in veel gevallen niet bereid om meermalen per dag te leveren.

Er is derhalve sprake van een ‘branchegebruik’ om deze stash juist niet te administreren en de Belastingdienst en de politie weten dit ook.

3.5.

Bij feitelijke instanties is hierop ook gewezen (zie o.a. de hiervoor genoemde vindplaatsen) en het Hof is daarop verder niet meer ingegaan. Echter, [X] wil graag dat de Hoge Raad in het kader van deze grief tevens toetst of de terminologie ‘naar de eisen van dat bedrijf’ in art. 52 AWR niet met zich meebrengt dat de stash in zijn branche juist niet geadministreerd behoeft te worden. Dit mede gelet op het feit dat de stash bij hem aan het einde en het begin van de dag vrijwel altijd leeg is, zodat het administreren van die stash gedurende de dag zijns inziens toch niet tot ‘ernstige bezwaren’ terzake de inkoopadministratie kan leiden.

3.6.

Opgemerkt zij dat er thans sprake is van conflicterende regels en dat dat ook bij rechtbank en Hof betoogd is. De Belastingdienst wil dat de stash controleerbaar is dat van die stash een vastlegging wordt bijgehouden. De Belastingdienst wil echter niet toezeggen — zie ook het vierde cassatiemiddel — aan [X] dat zij als er geconstateerd wordt dat er in de shop tezamen met de stash meer dan 500 gram is dat gegeven niet onmiddellijk aangeven bij de politie, waarna strafrechtelijke vervolging kan volgen. Sterker nog, in pleidooi bij het Hof gaf de Belastingdienst aan dat men een en ander in praktijk vrijwel steeds doorgeeft aan de politie en de gemeente, zulks na vragen van het Hof. Inzoverre doet de coffeeshophouder het dus altijd fout. Houdt hij geen administratie bij van de stash, dan wordt zijn administratie door de Belastingdienst verworpen (ook al is die einde dag bijna altijd leeg). Houdt hij wel een administratie bij en toont hij deze aan de Belastingdienst, dan wordt hij strafrechtelijk vervolgd en loopt hij het risico dat de Gemeente de (gedoog)vergunning intrekt.

3.7.

Het Hof geeft in r.o. 4.17 aan geen boodschap te hebben aan de desbetreffende conflicterende regels; ook op dit punt wil [X] graag een hertoets, mede in het licht van het criterium ‘naar de eisen van dat bedrijf’ in art. 52 AWR. Daaruit blijkt toch duidelijk dat de ‘branchegebruiken’ met betrekking tot het juist niet administreren van de stash van doorslaggevende invloed zouden moeten zijn.

3.8.

Opgemerkt zij dat uit Hoge Raad 27 september 2002, o.a. gepubliceerd in V-N 2002/49.3, blijkt dat — specifiek in deze branche — de bijzonderheden van de branche tot gevolg kunnen hebben dat bij andere branches aanwezige documenten vanwege de ‘branchegebruiken’ niet aanwezig behoeven te zijn in deze branche. Meer specifiek gaf het Hof en de Hoge Raad in dat arrest aan dat — gelet op het gedogen van ‘de voordeur van de coffeeshop’ en het verbieden van leveranties aan ‘de achterdeur’ van die coffeeshop — de coffeeshophouder geen factuur van zijn leverancier behoeft te ontvangen en een dergelijke factuur derhalve ook niet in de zin van art. 52 AWR behoeft te administreren. Een logische stap vanuit dat arrest is het dan ook toestaan dat de coffeeshop de leveranties eerst administreert zodra de softdrugs in de shop komen en niet te vereisen dat ook de stash volledig geadministreerd wordt.

Cassatiemiddel III

Ten onrechte heeft het Hof in de r.o. 4.19 overwogen als volgt:

‘Redelijke schatting (2003 en 2006)

4.19.

De zogenoemde omkering en verzwaring van de bewijslast ontslaat de Inspecteur evenwel niet van zijn verplichting de door hem aangebrachte correcties niet naar willekeur vast te stellen. De aanslagen dienen te berusten op een redelijke schatting. De Inspecteur heeft de winstcorrecties gebaseerd op de gemiddelde inkoopprijzen van softdrugs in de markt zoals deze blijken uit het door de Inspecteur ingebrachte rapport ‘Wederrechtelijk verkregen voordeel hennepkwekerij bij binnenteelt onder kunstlicht; Standaardberekeningen en normen’ van het Bureau Ontnemingswetgeving Openbaar Ministerie van 14 april 2005 (BOOM-rapport). Gelet daarop kan, anders dan de Rechtbank heeft geoordeeld, niet worden gezegd dat de correcties onredelijk of onwillekeurig zijn vastgesteld. De navorderingsaanslag over 2003 en de aanslag voor 2006 blijven derhalve in stand. Het incidentele hoger beroep van de Inspecteur slaagt derhalve.’

Dit oordeel is in strijd met het recht (in het bijzonder art. 27e en art. 52 AWR) alsmede is sprake van een (fataal) verzuim van vormen waarvan de niet inachtneming moet leiden tot cassatie (in het bijzonder een ondeugdelijke en onbegrijpelijke motivering), gelet op hetgeen in de toelichting wordt opgemerkt.

4. Toelichting

4.1.

Het is vaste rechtspraak dat indien een omkering van de bewijslast wordt toegepast er een ‘redelijke schatting’ moet worden gemaakt van de genoten winst. Zie o.a. Hoge Raad 29 februari 1955, BNB 1955/131 en HR 13 september 1989, BNB 1989/318.

4.2.

Het Hof geeft aan dat de correcties ‘niet onredelijk of onwillekeurig zijn vastgesteld’, omdat de Belastingdienst de correcties gebaseerd heeft op het zogenaamde BOOM-rapport.

4.3.

Het Hof heeft het daarbij in r.o. 4.19 over ‘gemiddelde inkoopprijzen van softdrugs in de markt zoals deze blijken uit het door de Inspecteur ingebrachte rapport … (BOOM-rapport)’. Echter, uit het zogenaamde BOOM-rapport blijken geen ‘gemiddelde inkoopprijzen’, doch blijken de prijzen die thuistelers gemiddeld realiseren bij verkoop. In het geval van [X] vindt — zoals [X] onweersproken naar voren heeft gebracht — inkoop niet plaats rechtstreeks bij thuistelers doch bij een ‘tussenpersoon, die vrijwel uitsluitend voor belanghebbende softdrugs inkoopt bij kwekerijen’. In r.o. 4.8 stelt het Hof ook vast dat er van een dergelijk tussenpersoon sprake is met een dergelijke functie.

4.4.

Daarmee is r.o. 4.19 vervolgens zonder nadere motivering niet meer houdbaar. Immers, ook die tussenpersoon zal een deugdelijke winstmarge willen en moeten realiseren die past bij de economische functie van deze tussenpersoon. Ook de ‘groothandelsfunctie’ kent een gebruikelijke winstmarge, zeker in deze risicovolle branche.

4.5.

Zonder nadere motivering wordt r.o. 4.19 daarmee onbegrijpelijk.

4.6.

De gebruikelijke beoordelingsmethodiek in dit soort zaken is voorts dat de Belastingdienst zich op het standpunt stelt dat een 100%-bruto-winstmarge gehaald moet kunnen worden door een deelnemer in deze branche, behoudens voorzover sprake is van ‘bijzondere omstandigheden’. De rechtspraak (o.a. Hoge Raad 7 december 2007, o.a. gepubliceerd in V-N 2007/59.4) vereist dan van de Belastingdienst dat deze de juistheid van deze 100%-brutowinstmarge bewijst bijvoorbeeld aan de hand van vergelijkingsmateriaal. Hoge Raad 7 december 2007 speelt in dezelfde branche en legt daarbij uitdrukkelijk de bewijslast bij de Inspecteur, die er toen niet in slaagde de 100% brutowinstmarge deugdelijk te onderbouwen. Het BOOM-rapport kan daartoe — zie hiervoor — niet dienen. Van belanghebbende mag wel verwacht worden dat deze bijzondere omstandigheden bewijst die gelet op zijn specifieke situatie een korting op de desbetreffende 100%-brutowinstmarge (indien aangetoond) rechtvaardigen.

4.7.

Enerzijds ontbreekt — omdat het BOOM-rapport juist niet de gemiddelde inkoopprijs representeert bij een coffeeshop, doch louter de verkoopprijzen van de thuisteler die verkoopt aan (in het geval van [X]) de tussenpersoon — het van de Belastingdienst te verwachten bewijs van de 100% brutowinstmarge.

4.8.

Anderzijds is het Hof vergeten deugdelijk in te gaan op de ‘bijzondere omstandigheden’ die in de specifieke situatie een korting rechtvaardigen in de motivering van de uitspraak. Door [X] zijn in de procedure diverse feiten en omstandigheden naar voren gebracht en bewezen die aanleiding geven tot het aanbrengen van kortingen ten opzichte van de hiervoorgenoemde 100%-brutowinstmarge.

4.9.

De rechtbank heeft om die reden voor het jaar 2003 niet het brutowinstpercentage van 100% toegepast, doch het percentage van 90%, omdat rekening is gehouden met een aantal van die omstandigheden.

4.10.

In het geval van [X] spelen de volgende relevante feiten en omstandigheden die thans bij de redelijke schatting niet zijn meegenomen:

- —

de goede prijs/kwaliteitverhouding;

- —

de opzet van de onderneming die gericht is op een hoge omzet, een lagere brutowinstpercentage en een hoge omloopsnelheid in combinatie met een hoge prijs/kwaliteitverhouding;

- —

de kortingen bij verkoop via de automaat vanaf het jaar 2005;

- —

de externe inkoper als tussenschakel tussen teler en shop, waarbij die externe inkoper ook nog eens gericht moet inkopen op ‘hoge kwaliteit’ en met de inkoop veel tijd en werk gemoeid gaat;

- —

de veelvuldige afwezigheid van belastingplichtige, [X], in het buitenland (in Suriname), veelal gedurende verscheidene maanden per jaar;

- —

de afwezigheid van een ruimte om langdurig te zitten, zoals dat bij de meeste andere coffeeshops wel het geval is (voornamelijk ‘afhaalfunctie’).

4.11.

Deze feiten en omstandigheden zijn in diverse processtukken naar voren gebracht; de opsomming zoals hiervoor is o.a. te vinden in het verweerschrift naar aanleiding van de motivering van het incidenteel beroep d.d. 9 maart 2011 (nr. 1.4).

4.12.

Op dit punt heeft het Hof een ‘responsieplicht’, waaruit volgt dat het Hof ook op die relevante bijzondere feiten en omstandigheden moet ingaan en gemotiveerd dient aan te geven waarom men al dan niet in het kader van die bijzondere feiten en omstandigheden een korting toepast. Ook op dit punt heeft het Hof derhalve een relevant verweer niet behandeld en is de motiveringsplicht geschonden.

4.13.

Opgemerkt zij dat het Hof in r.o. 4.18 wel op een aantal van deze omstandigheden ingaat in het kader van de discussie of er aanleiding is om op de voet van art. 27e jo art. 52 AWR de administratie te verwerpen, doch dezelfde omstandigheden verder niet meer behandelt in het kader van de discussie over de ‘redelijke schatting’, zulks terwijl juist in het kader van die discussie over de ‘redelijke schatting’ die omstandigheden (ook) hadden moeten worden behandeld. Denkbaar is immers dat ook al meent de rechter dat de desbetreffende omstandigheden niet in de weg kunnen staan aan een omkering van de bewijslast, deze wel tot gevolg hebben dat op het volgens de Belastingdienst in de branche gebruikelijke brutowinstmarge kortingen moeten worden toegepast in het kader van de redelijke schatting.

4.14.

Dit klemt te meer nu het door het Gerechtshof omarmde ‘BOOM-rapport’, het steeds heeft over ‘gemiddelden’ en [X] nu juist — zoals in de diverse processtukken naar voren is gebracht — niet een ‘gemiddelde onderneming’ heeft, doch een heel bijzondere onderneming, die streeft naar een hoge omloopsnelheid, een hoge prijs/kwaliteit verhouding en een daarmee samenhangend lager brutowinstpercentage accepteert omdat er verdiend wordt via de hoge omloopsnelheid en de klanten die steeds maar terugkomen.

4.15.

Het BOOM-rapport is in het geding gebracht als bijlage bij het verweerschrift in hoger beroep d.d. 19 november 2010. Het BOOM-rapport zelf beschrijft ook bandbreedtes; zie bijvoorbeeld blz. 24, derde alinea, waaruit blijkt dat men op een gemiddelde verkoopprijs in de jaren 2003 en 2004 uitkomt van € 2.977 per kilo, zulks gebaseerd op een bandbreedte van tussen de € 2.200 en € 4.000 per kilo. Het BOOM-rapport is voor een heel groot deel tot stand gekomen op basis van verklaringen van thuistelers omtrent hun verdiensten in het kader van een ontnemingsvordering van het wederrechtelijk verkregen voordeel in het strafrecht op basis van art. 36e van het Wetboek van Strafrecht. Op blz. 9 geeft het BOOM-rapport op dat punt een belangrijke waarschuwing:

‘Voor wat betreft de verklaring van betrokkene omtrent de hoogte van het wederrechtelijk verkregen voordeel moet bedacht worden dat deze een duidelijk aanwijsbaar belang heeft om de opbrengsten zo laag mogelijk en de kosten zo hoog mogelijk vast te stellen.’

4.16.

In ieder geval moge echt duidelijk zijn dat daar waar er sprake is van een ‘tussenpersoon’, een tussenschakel met groothandelsfunctie tussen thuiskweker en coffeeshop, dat de verkoopprijzen van de thuisteler om die reden vanwege de winstmarge van de tussenpersoon niet de inkoopprijzen van de coffeeshop kunnen zijn.

4.17.

Ook dit punt noopt dan ook tot vernietiging en verwijzing.

Cassatiemiddel IV

Ten onrechte heeft het Hof in de r.o. 4.27 overwogen als volgt:

‘4.27.

De Inspecteur heeft ter onderbouwing van zijn standpunt dat sprake is van grove schuld aan de zijde van belanghebbende, erop gewezen dat belanghebbendes administratie, onder meer vanwege het ontbreken van een inkoopadministratie, ondeugdelijk en onbetrouwbaar was. Het Hof kan deze stelling onderschrijven (zie 4.16 en 4.17). Op basis van deze ondeugdelijke administratie heeft belanghebbende aangifte gedaan, hetgeen als een grove onachtzaamheid zijdens belanghebbende kan worden beschouwd. De Inspecteur heeft derhalve bewezen dat sprake is van grove schuld bij belanghebbende, hetgeen in beginsel aanleiding is voor een boete van 25 percent.’

Dit oordeel is in strijd met het recht (in het bijzonder art. 52 AWR, art. 67e AWR, art. 6 EVRM en de regels van het Besluit Bestuurlijke Boeten Belastingdienst) alsmede is sprake van een (fataal) verzuim van vormen waarvan de niet inachtneming moet leiden tot cassatie, gelet op hetgeen in de toelichting wordt opgemerkt.

5. Toelichting

5.1.

Dit cassatiemiddel hangt (deels) samen met cassatiemiddel II, dat zich o.a. richt tegen de r.o. 4.16 en 4.17.

5.2.

Het verwijt is dat in de inkoopadministratie louter de hoeveelheid en de soort wordt geadministreerd ten tijde van het binnenbrengen in de shop via dagstaten zonder dat daarbij een administratie is gevoerd met betrekking tot de zogenaamde ‘verstopplaats’ (stash). Het Hof heeft dit gekwalificeerd als ‘grove onachtzaamheid’ en derhalve als ‘grove schuld’ en aanleiding gezien een boete van 25% op te leggen over de hoofdsom van de correctie.

5.3.

Deze handelwijze is in strijd met art. 6 EVRM en Hoge Raad 18 januari 2008, o.a. gepubliceerd in BNB 2008/165 en V-N 2008/6.4, Hoge Raad 6 juni 2008, o.a. gepubliceerd in V-N 2008/27.4 en Hoge Raad 24 oktober 2008, o.a. gepubliceerd in BNB 2008/308 en V-N 2008/54.9, omdat de omkering van de bewijslast en de daaruit voortvloeiende omvang van de correctie klakkeloos gevolgd wordt als boetegrondslag. Juist dat is niet toegestaan. Volgens de Hoge Raad dient de belastingrechter bij de bepaling van de hoogte van de vergrijpboete ervan blijk te geven dat bij de vraag welke ‘straf’ passend en geboden is rekening is gehouden met het feit dat bij de beoordeling van de hoogte van de verschuldigde belasting een omkering van de bewijslast is toegepast. De beoordeling van het Hof behoeft nadere motivering; reden voor cassatie.

5.4.

Voorts: uit het volgens het Hof voeren van een incomplete inkoopadministratie volgt niet automatisch dat er dan ook te weinig winst is aangegeven. Louter is sprake van een volgens het Hof slecht controleerbare boekhouding, reden voor omkering van de bewijslast volgens het Hof. Ook de onderbouwing van een beboetbaar verwijt deugt niet, zeker niet in het licht van art. 6 EVRM. De omkering mag immers geen rol spelen gelet op art. 6 EVRM bij de beantwoording in het kader van de boete van de vraag of te weinig belasting is aangegeven (o.a. Hoge Raad 6 juni 2008, V-N 2008/27.4).

Op dit punt is het oordeel van het Hof derhalve niet voldoende onderbouwd en is onvoldoende rekening gehouden met de bijzonderheid van een doorwerking van de omkering van de bewijslast naar een beboetbaar verwijt en naar de boetegrondslag. Uit de genoemde rechtspraak van de Hoge Raad blijkt ook dat de Hoge Raad in een dergelijke situatie van het Hof vergt dat deze in de motivering er blijk van geeft rekening te hebben gehouden met het feit dat sprake is van omkering van de bewijslast bij de boetegrondslag en aangeeft op welke wijze men met die bijzonderheid heeft rekening gehouden.

5.5.

Het Hof geeft op generlei wijze ervan blijk dat men met deze omstandigheid rekening heeft gehouden, reden temeer voor cassatie ook op dit punt.

5.6.

Daarnaast geldt dat belanghebbende het niet eens is met het gemaakte verwijt. Belanghebbende heeft in de processtukken bij de feitelijke instanties naar voren gebracht dat dagelijks aan het einde van de dag de desbetreffende verstopplaats (bijna altijd) geleegd / leeg is, zodat aan het begin en het einde van de dag de inkoopadministratie volledig is. Dat is voldoende voor een controleerbare administratie. Gedurende de dag wordt er het een en ander in een verstopplaats/verstopplaatsen weggezet, om niet in de problemen te komen met de 500 gramsbeperking; de shop die meer dan 500 gram in voorraad heeft handelt immers strafrechtelijk verwijtbaar.

Die 500 gramsbeperking is echter bij een shop als die van [X] die in 2003 dagelijks gemiddeld 700 gram verkoopt, niet realistisch, redenen waarom [X] met een dergelijke verstopplaats(en) moet werken.

5.7.

[X] heeft aangeboden om ook die verstopplaats (stash) zichtbaar te maken en controleerbaar te maken voor de Belastingdienst, ook tijdens WTP's en controleonderzoeken, doch heeft wel op voorhand aan de Belastingdienst gevraagd dan schriftelijk te bevestigen dat de desbetreffende informatie louter gebruikt wordt voor de belastingheffing en niet voor andere doeleinden (zoals mogelijk intrekking vergunning en/of strafrechtelijke vervolging). Die voorwaarde was voor de Belastingdienst echter een brug te ver; de kans is groot dat de Belastingdienst bij constatering van een dergelijke verstopplaats juist op grond van de ambtelijke richtlijnen gehouden is om de betrokken vergunningverleners en de politie te informeren. Zie in dat kader de — onweersproken — nr. 9.3 en 9.4 van de nadere motivering d.d. 16 september 2010, waarin deze feiten en omstandigheden naar voren zijn gebracht. In het kader van de beboetbaarheid wil cliënt dan ook graag de ernst van het aan hem te maken verwijt getoetst zien.

5.8.

Hij wordt immers klem gezet tussen conflicterende regels van diverse instanties. De 500 gramsgrens is in praktijk niet werkbaar, bij geen enkele coffeeshop. De Belastingdienst wil de volledige inkoopadministratie zien, derhalve ook inzicht hebben in de verstopplaats (stash), ook al is die aan het begin en het einde van de dag leeg. Echter, dat brengt hem dan weer in conflict met andere autoriteiten, die de Belastingdienst informeert c.q. moet informeren. In wezen kan cliënt het dan in deze branche nooit goed doen.

5.9.

Hij meent dat in een dergelijke situatie, waarbij hij klem gezet wordt tussen conflicterende overheidsregels, een boete van 25% vanwege ‘grove schuld’ niet passend is. Een dergelijk ‘klem zitten’ tussen conflicterende regels levert een bijzondere omstandigheid op die tot gevolg zou moeten hebben dat hij in het geheel geen boete ontvangt. In het kader van de toetsing van dit punt wordt dan ook tevens een beroep gedaan op ‘afwezigheid van alle schuld’ vanwege conflicterende regels c.q. op ‘strafverminderende omstandigheden’ al dan niet in de zin van § 7 van het Besluit Bestuurlijke Boeten Belastingdienst.

5.10.

Daarnaast is naar voren gebracht van de zijde van [X] in de feitelijke instanties dat zijn financiële situatie zodanig is dat hij zowel de belasting als de boete toch nooit kan betalen. Ook dat aspect, de geringe financiële mogelijkheden voor [X], heeft het Hof niet bij de desbetreffende boete meegewogen. Het Hof heeft derhalve vergeten om in te gaan op hetgeen o.a. in nr. 2.8 van de nadere motivering d.d. 16 september 2010 omtrent de wanverhouding tussen boete enerzijds en inkomen en vermogen van [X] anderzijds, naar voren is gebracht. In nr. 2.8 in de nadere motivering van het Hof wordt overigens weer doorverwezen naar de nrs. 10.7 en 10.8 bij de nadere motivering bij de Rechtbank Arnhem. Het meewegen van financiële omstandigheden had in het licht van de ‘strafverminderende omstandigheden’ en ook in het licht van de eerdergenoemde bepaling uit het boetebeleid van de Belastingdienst ook gemoeten.

5.11.

Ook op dit punt wordt dan ook verzocht om vernietiging en verwijzing.

6. Conclusie

6.1.

De conclusie moge dan ook zijn dat de uitspraak van het Hof vernietigd moet worden, dat de vereisten van art 16 AWR voor navordering niet zijn vervuld en dat de aangifte gevolgd moet worden alsmede dat de navorderingsaanslag inkomstenbelasting 2003 vernietigd moet worden (inclusief de bijbehorende boetebeschikking en heffingsrente), althans dat verwijzing moet volgen naar een ander Hof voor een herbeoordeling.

6.2.

Verzocht wordt om een vergoeding in de proceskosten in de procedure bij de Hoge Raad, alsmede om vergoeding van griffierecht.

Beroepschrift 30‑05‑2013

Namens de heer [X] motiveer ik het beroep in de bovengenoemde procedure als volgt.

1.1.

Allereerst zij opgemerkt dat het beroep — zoals ook al uit de brief van 27 juli 2011 blijkt — zich louter uitstrekt tot de uitspraak van het Gerechtshof Arnhem d.d. 15 juni jl. met kenmerk BK/M3-10/00318 met betrekking tot de aanslag inkomstenbelasting 2006.

In zoverre is in de brief d.d. 2 augustus jl. van de Hoge Raad de uitspraak waartegen beroep is aangetekend niet geheel juist omschreven.

1.2.

[X] heeft over het jaar 2006 een inkomen in Box 1 aangegeven van € 155.660. Vervolgens heeft de Belastingdienst een aanslag 2006 vastgesteld op basis van een Box 1-inkomen van € 503.430. In de uitspraak op bezwaar is de navorderingsaanslag gehandhaafd. Vervolgens heeft de Rechtbank Arnhem in een uitspraak van 6 juli 2010 het Box 1-inkomen verminderd naar € 417.722. Het Hof Arnhem heeft vervolgens in hoger beroep conform de stellingname van de Belastingdienst het Box 1-inkomen weer verhoogd en vastgesteld op € 503.430.

1.3.

Volgens [X], is zijn aangifte juist. Om die reden is thans beroep in cassatie gevolgd. Vandaar deze procedure bij de Hoge Raad.

1.4.

De middelen van cassatie moeten zowel afzonderlijk als in onderlinge samenhang worden bezien.

Cassatiemiddel I

Ten onrechte heeft het Hof in de r.o. 4.15 t/m 4.18 overwogen als volgt:

‘4.15.

Naar het oordeel van het Hof mag van een exploitant van een coffeeshop, gelet op de aard van de branche, niet worden verwacht dat hij ter zake van de inkopen van softdrugs over inkoopfacturen beschikt.

Dit neemt evenwel niet weg dat op de voet van het bepaalde in artikel 52 AWR mag worden verwacht dat hij op een systematische wijze de inkoop van softdrugs in zijn administratie vastlegt. Dit houdt onder meer in dat hij door middel van dagstaten in hoeveelheden, soort softdrugs en geld bijhoudt op welke data inkopen zijn verricht en dat hij een hierop aansluitende kas- en voorraadadministratie voert.

4.16.

Belanghebbende heeft een dergelijke inkoopadministratie niet gevoerd. Het feit dat ten tijde van het binnenbrengen van de softdrugs in de coffeeshop — veelal vanuit de stash — slechts de hoeveelheid en de soort softdrugs worden geadministreerd, is immers onvoldoende om van een dergelijke inkoopadministratie te kunnen spreken.

4.17.

Naar het oordeel van het Hof is het ontbreken van een inkoopadministratie van een zodanige aard en omvang dat van de administratie niet gezegd kan worden dat die een deugdelijke en betrouwbare grondslag vormt voor de bepaling van de belastingverplichtingen. Het feit dat het vanuit strafrechtelijk oogpunt soms problematisch is de werkelijke voorraad (inclusief die in de stash) juist te administreren, maakt dit naar het oordeel van het Hof niet anders. Deze schending is naar het oordeel van het Hof zodanig dat plaats is voor toepassing van de bewijsregel van artikel 27e AWR (omkering en verzwaring van de bewijslast). Dit betekent dat het aan belanghebbende is om overtuigend de onjuistheid van de correcties aan te tonen.

4.18.

Belanghebbende heeft de correcties betwist met de stelling dat het door hem gehanteerde brutowinstpercentage van 33 tot 45 percent van de inkoopprijs niet te laag is, mede gelet op het feit dat de inkopen door een vaste tussenpersoon worden gedaan, de kortingsverkoop via de automaat, de geringe service in de coffeeshop, de geringe parkeermogelijkheden bij de coffeeshop, en de geringe mogelijkheden tot vertier in de coffeeshop. Voorts heeft belanghebbende in dit verband gewezen op het brutowinstpercentage van 30 tot 40 percent dat in de detailhandel en bij winkelketen Prenatal gebruikelijk is en op een ANP-bericht omtrent het uitsterfbeleid van coffeeshops. Naar het oordeel van het Hof heeft belanghebbende met deze stellingen geenszins op overtuigende wijze de onjuistheid van de correcties aangetoond.’

2. Toelichting

2.1.

Het is vaste rechtspraak dat alleen in geval van ‘ernstige bezwaren’ tegen de administratie, die administratie door de Belastingdienst mag worden verworpen. Zie o.a. Hoge Raad 15 juni 1983, BNB 1983/248 en Hoge Raad 27 januari 2006, BNB 2006/191. De tekortkomingen in de administratie moeten voldoende ernstig zijn om een omkering van de bewijslast te rechtvaardigen.

2.2.

Uit r.o. 4.16 blijkt dat het Hof aan [X] in het bijzonder verwijt dat hij de stash niet administreert, doch eerst ten tijde van het binnenbrengen van de softdrugs in de coffeeshop de hoeveelheid en de soort in dagstaten vastlegt. Opgemerkt zij dat de inkoopprijzen ook op dat moment worden geadministreerd; zie nader r.o. 4.8 van het Hof, waaruit blijkt dat er een bepaald verband is tussen de verkoopprijzen en de inkoopprijzen, waaruit de inkoopprijs onmiddellijk volgt. Daarmee staat vast dat in ieder geval ten tijde van het binnenbrengen van de softdrugs in de coffeeshop, de hoeveelheid, de soort en de inkoopprijs deugdelijk is vastgelegd, De discussie kan dan louter nog gaan over de verstopplaats.

2.3.

Door [X] is naar voren gebracht dat de stash bijna altijd ten tijde van het begin en het einde van de dag leeg is (zie o.a. nr. 7.15 in motivering d.d. 16 september 2010). Het Hof is daar verder niet meer op ingegaan. De vraag is of onder deze omstandigheden het niet administreren van de voorraad in de stash een voldoende ernstig bezwaar oplevert om de gehele administratie te verwerpen. Op dit punt wil [X] graag een herbeoordeling door de Hoge Raad.

2.4.

Daarbij zij opgemerkt dat in art. 52, lid 1, AWR is aangegeven dat administratieplichtigen zijn gehouden naar de eisen van dat bedrijf op zodanige wijze een administratie te voeren en de daarbij behorende boeken, bescheiden en andere gegevensdragers op zodanige wijze te bewaren dat te allen tijde hun rechten en verplichtingen alsmede de voor de heffing van belasting overigens van belang zijnde gegevens hieruit duidelijk blijken. [X] drijft een coffeeshop.

Geen enkele coffeeshop houdt van de stash een vastlegging bij. Zie o.a. nr. 9 van de motivering d.d. 16 september 2010 en nr. 1.14 t/m 1.19 van de pleitnota d.d. 11 mei 2011 voor hetgeen met betrekking tot de problematiek van de stash naar voren is gebracht.

Bijna iedere coffeeshop heeft — noodgedwongen — een dergelijke verstopplaats (stash). Dat heeft te maken met het feit dat men strafrechtelijk in overtreding is indien men meer dan 500 gram in de winkel aanwezig heeft. De meeste coffeeshops hebben echter een zodanige omzet dat die 500 gramsgrens in praktijk niet werkbaar is en hebben daarom één of meer verstopplaatsen in de buurt van hun zaak. Omdat de leverancier strafrechtelijk grote risico's loopt is die in veel gevallen niet bereid om meermalen per dag te leveren.

Er is derhalve sprake van een ‘branchegebruik’ om deze stash juist niet te administreren en de Belastingdienst en de politie weten dit ook.

2.5.

Bij feitelijke instanties is hierop ook gewezen (zie o.a. de hiervoor genoemde vindplaatsen) en het Hof is daarop verder niet meer ingegaan. Echter, [X] wil graag dat de Hoge Raad in het kader van deze grief tevens toetst of de terminologie ‘naar de eisen van dat bedrijf’ in art. 52 AWR niet met zich meebrengt dat de stash in zijn branche juist niet geadministreerd behoeft te worden. Dit mede gelet op het feit dat de stash bij hem aan het einde en het begin van de dag vrijwel altijd leeg is, zodat het administreren van die stash gedurende de dag zijns inziens toch niet tot ‘ernstige bezwaren’ terzake de inkoopadministratie kan leiden.

2.6.

Opgemerkt zij dat er thans sprake is van conflicterende regels en dat dat ook bij rechtbank en Hof betoogd is. De Belastingdienst wil dat de stash controleerbaar is dat van die stash een vastlegging wordt bijgehouden. De Belastingdienst wil echter niet toezeggen — zie ook het vierde cassatiemiddel — aan [X] dat zij als ergeconstateerd wordt dat er in de shop tezamen met de stash meer dan 500 gram is dat gegeven niet onmiddellijk aangeven bij de politie, waarna strafrechtelijke vervolging kan volgen. Sterker nog, in pleidooi bij het Hof gaf de Belastingdienst aan dat men een en ander in praktijk vrijwel steeds doorgeeft aan de politie en de gemeente, zulks na vragen van het Hof. Inzoverre doet de coffeeshophouder het dus altijd fout. Houdt hij geen administratie bij van de stash, dan wordt zijn administratie door de Belastingdienst verworpen (ook al is die einde dag bijna altijd leeg). Houdt hij wel een administratie bij en toont hij deze aan de Belastingdienst, dan wordt hij strafrechtelijk vervolgd en loopt hij het risico dat de Gemeente de (gedoog)vergunning intrekt.

2.7.

Het Hof geeft in r.o. 4.17 aan geen boodschap te hebben aan de desbetreffende conflicterende regels; ook op dit punt wil [X] graag een hertoets, mede in het licht van het criterium ‘naar de eisen van dat bedrijf’ in art. 52 AWR. Daaruit blijkt toch duidelijk dat de ‘branchegebruiken’ met betrekking tot het juist niet administreren van de stash van doorslaggevende invloed zouden moeten zijn.

2.8.

Opgemerkt zij dat uit Hoge Raad 27 september 2002, o.a. gepubliceerd in V-N 2002/49.3, blijkt dat — specifiek in deze branche — de bijzonderheden van de branche tot gevolg kunnen hebben dat bij andere branches aanwezige documenten vanwege de ‘branchegebruiken’ niet aanwezig behoeven te zijn in deze branche. Meer specifiek gaf het Hof en de Hoge Raad in dat arrest aan dat — gelet op het gedogen van ‘de voordeur van de coffeeshop’ en het verbieden van leveranties aan ‘de achterdeur’ van die coffeeshop — de coffeeshophouder geen factuur van zijn leverancier behoeft te ontvangen en een dergelijke factuur derhalve ook niet in de zin van art. 52 AWR behoeft te administreren. Een logische stap vanuit dat arrest is het dan ook toestaan dat de coffeeshop de leveranties eerst administreert zodra de softdrugs in de shop komen en niet te vereisen dat ook de stash volledig geadministreerd wordt.

Cassatiemiddel II

Ten onrechte heeft het Hof in de r.o. 4.19 overwogen als volgt:

‘Redelijke schatting (2003 en 2006)

4.19.

De zogenoemde omkering en verzwaring van de bewijslast ontslaat de Inspecteur evenwel niet van zijn verplichting de door hem aangebrachte correcties niet naar willekeur vast te stellen. De aanslagen dienen te berusten op een redelijke schatting. De Inspecteur heeft de winstcorrecties gebaseerd op de gemiddelde inkoopprijzen van softdrugs in de markt zoals deze blijken uit het door de Inspecteur ingebrachte rapport ‘Wederrechtelijk verkregen voordeel hennepkwekerij bij binnenteelt onder kunstlicht; Standaardberekeningen en normen’ van het Bureau Ontnemingswetgeving Openbaar Ministerie van 14 april 2005 (BOOM-rapport). Gelet daarop kan, anders dan de Rechtbank heeft geoordeeld, niet worden gezegd dat de correcties onredelijk of onwillekeurig zijn vastgesteld. De navorderingsaanslag over 2003 en de aanslag voor 2006 blijven derhalve in stand. Het incidentele hoger beroep van de Inspecteur slaagt derhalve.’

Dit oordeel is in strijd met het recht (in het bijzonder art. 27e en art. 52 AWR) alsmede is sprake van een (fataal) verzuim van vormen waarvan de niet inachtneming moet leiden tot cassatie (in het bijzonder een ondeugdelijke en onbegrijpelijke motivering), gelet op hetgeen in de toelichting wordt opgemerkt.

3. Toelichting

3.1.

Het is vaste rechtspraak dat indien een omkering van de bewijslast wordt toegepast er een ‘redelijke schatting’ moet worden gemaakt van de genoten winst. Zie o.a. Hoge Raad 29 februari 1955, BNB 1955/131 en HR 13 september 1989, BNB 1989/318.

3.2.

Het Hof geeft aan dat de correcties ‘niet onredelijk of onwillekeurig zijn vastgesteld’, omdat de Belastingdienst de correcties gebaseerd heeft op het zogenaamde BOOM-rapport.

3.3.

Het Hof heeft het daarbij in r.o. 4.19 over ‘gemiddelde inkoopprijzen van softdrugs in de markt zoals deze blijken uit het door de Inspecteur ingebrachte rapport… (BOOM-rapport)’. Echter, uit het zogenaamde BOOM-rapport blijken geen ‘gemiddelde inkoopprijzen’, doch blijken de prijzen die thuistelers gemiddeld realiseren bij verkoop. In het geval van [X] vindt — zoals [X] onweersproken naar voren heeft gebracht — inkoop niet plaats rechtstreeks bij thuistelers doch bij een ‘tussenpersoon, die vrijwel uitsluitend voor belanghebbende softdrugs inkoopt bij kwekerijen’. In r.o. 4.8 stelt het Hof ook vast dat er van een dergelijk tussenpersoon sprake is met een dergelijke functie.

3.4.

Daarmee is r.o. 4.19 vervolgens zonder nadere motivering niet meer houdbaar. Immers, ook die tussenpersoon zal een deugdelijke winstmarge willen en moeten realiseren die past bij de economische functie van deze tussenpersoon. Ook de ‘groothandelsfunctie’ kent een gebruikelijke winstmarge, zeker in deze risicovolle branche.

3.5.

Zonder nadere motivering wordt r.o. 4.19 daarmee onbegrijpelijk.

3.6.

De gebruikelijke beoordelingsmethodiek in dit soort zaken is voorts dat de Belastingdienst zich op het standpunt stelt dat een 100%-bruto-winstmarge gehaald moet kunnen worden door een deelnemer in deze branche, behoudens voorzover sprake is van ‘bijzondere omstandigheden’. De rechtspraak (o.a. Hoge Raad 7 december 2007, o.a. gepubliceerd in V-N 2007/59.4) vereist dan van de Belastingdienst dat deze de juistheid van deze 100%-brutowinstmarge bewijst bijvoorbeeld aan de hand van vergelijkingsmateriaal. Hoge Raad 7 december 2007 speelt in dezelfde branche en legt daarbij uitdrukkelijk de bewijslast bij de Inspecteur, die er toen niet in slaagde de 100% brutowinstmarge deugdelijk te onderbouwen. Het BOOM-rapport kan daartoe — zie hiervoor — niet dienen. Van belanghebbende mag wel verwacht worden dat deze bijzondere omstandigheden bewijst die gelet op zijn specifieke situatie een korting op de desbetreffende 100%-brutowinstmarge (indien aangetoond) rechtvaardigen.

3.7.

Enerzijds ontbreekt — omdat het BOOM-rapport juist niet de gemiddelde inkoopprijs representeert bij een coffeeshop, doch louter de verkoopprijzen van de thuisteler die verkoopt aan (in het geval van [X] de tussenpersoon — het van de Belastingdienst te verwachten bewijs van de 100% brutowinstmarge.

3.8.

Anderzijds is het Hof vergeten deugdelijk in te gaan op de ‘bijzondere omstandigheden’ die in de specifieke situatie een korting rechtvaardigen in de motivering van de uitspraak. Door [X] zijn in de procedure diverse feiten en omstandigheden naar voren gebracht en bewezen die aanleiding geven tot het aanbrengen van kortingen ten opzichte van de hiervoorgenoemde 100%-brutowinstmarge.

3.9.

De rechtbank heeft om die reden voor het jaar 2006 niet het brutowinstpercentage van 100% toegepast, doch het percentage van 80%, omdat rekening is gehouden met een aantal van die omstandigheden.

3.10.

In het geval van [X] spelen de volgende relevante feiten en omstandigheden die thans bij de redelijke schatting niet zijn meegenomen:

- —

de goede prijs/kwaliteitverhouding;

- —

de opzet van de onderneming die gericht is op een hoge omzet, een lagere brutowinstpercentage en een hoge omloopsnelheid in combinatie met een hoge prijs/kwaliteitverhouding;

- —

de kortingen bij verkoop via de automaat vanaf het jaar 2005;

- —

de externe inkoper als tussenschakel tussen teler en shop, waarbij die externe inkoper ook nog eens gericht moet inkopen op ‘hoge kwaliteit’ en met de inkoop veel tijd en werk gemoeid gaat;

- —

de veelvuldige afwezigheid van belastingplichtige, [X], in het buitenland (in Suriname), veelal gedurende verscheidene maanden per jaar;

- —

de afwezigheid van een ruimte om langdurig te zitten, zoals dat bij de meeste andere coffeeshops wel het geval is (voornamelijk ‘afhaalfunctie’).

3.11.

Deze feiten en omstandigheden zijn in diverse processtukken naar voren gebracht; de opsomming zoals hiervoor is o.a. te vinden in het verweerschrift naar aanleiding van de motivering van het incidenteel beroep d.d. 9 maart 2011 (nr. 1.4).

3.12.

Op dit punt heeft het Hof een ‘responsieplicht’, waaruit volgt dat het Hof ook op die relevante bijzondere feiten en omstandigheden moet ingaan en gemotiveerd dient aan te geven waarom men al dan niet in het kader van die bijzondere feiten en omstandigheden een korting toepast. Ook op dit punt heeft het Hof derhalve een relevant verweer niet behandeld en is de motiveringsplicht geschonden.

3.13.

Opgemerkt zij dat het Hof in r.o. 4.18 wel op een aantal van deze omstandigheden ingaat in het kader van de discussie of er aanleiding is om op de voet van art. 27e jo art. 52 AWR de administratie te verwerpen, doch dezelfde omstandigheden verder niet meer behandelt in het kader van de discussie over de ‘redelijke schatting’, zulks terwijl juist in het kader van die discussie over de ‘redelijke schatting’ die omstandigheden (ook) hadden moeten worden behandeld. Denkbaar is immers dat ook al meent de rechter dat de desbetreffende omstandigheden niet in de weg kunnen staan aan een omkering van de bewijslast, deze wel tot gevolg hebben dat op het volgens de Belastingdienst in de branche gebruikelijke brutowinstmarge kortingen moeten worden toegepast in het kader van de redelijke schatting.

3.14.

Dit klemt te meer nu het door het Gerechtshof omarmde ‘BOOM-rapport’ het steeds heeft over ‘gemiddelden’ en[X] nu juist — zoals in de diverse processtukken naar voren is gebracht — niet een ‘gemiddelde onderneming’ heeft, doch een heel bijzondere onderneming, die streeft naar een hoge omloopsnelheid, een hoge prijs/kwaliteit verhouding en een daarmee samenhangend lager brutowinstpercentage accepteert omdat er verdiend wordt via de hoge omloopsnelheid en de klanten die steeds maar terugkomen.

3.15.

Het BOOM-rapport is in het geding gebracht als bijlage bij het verweerschrift in hoger beroep d.d. 19 november 2010. Het BOOM-rapport zelf beschrijft ook bandbreedtes; zie bijvoorbeeld blz. 24, derde alinea, waaruit blijkt dat men op een gemiddelde verkoopprijs in de jaren 2003 en 2004 uitkomt van € 2.977 per kilo, zulks gebaseerd op een bandbreedte van tussen de € 2.200 en € 4.000 per kilo. Uit de update van het BOOM-rapport van november 2010 blijkt van een gemiddelde verkoopprijs voor thuistelers in 2006 van € 3.200. Het BOOM-rapport is voor een heel groot deel tot stand gekomen op basis van verklaringen van thuistelers omtrent hun verdiensten in het kader van een ontnemingsvordering van het wederrechtelijk verkregen voordeel in het strafrecht op basis van art.36e van het Wetboek van Strafrecht. Op blz. 9 geeft het BOOM-rapport op dat punt een belangrijke waarschuwing:

‘Voor wat betreft de verklaring van betrokkene omtrent de hoogte van het wederrechtelijk verkregen voordeel moet bedacht worden dat deze een duidelijk aanwijsbaar belang heeft om de opbrengsten zo laag mogelijk en de kosten zo hoog mogelijk vast te stellen.’

3.16.

In ieder geval moge echt duidelijk zijn dat daar waar er sprake is van een ‘tussenpersoon’, een tussenschakel met groothandelsfunctie tussen thuiskweker en coffeeshop, dat de verkoopprijzen van de thuisteler om die reden vanwege de winstmarge van de tussenpersoon niet de inkoopprijzen van de coffeeshop kunnen zijn.

3.17.

Ook dit punt noopt dan ook tot vernietiging en verwijzing.

Cassatiemiddel III

Ten onrechte heeft het Hof in de r.o. 4.27 overwogen als volgt:

‘4.27.

De Inspecteur heeft ter onderbouwing van zijn standpunt dat sprake is van grove schuld aan de zijde van belanghebbende, erop gewezen dat belanghebbendes administratie, onder meer vanwege het ontbreken van men inkoopadministratie, ondeugdelijk en onbetrouwbaar was. Het Hof kan deze stelling onderschrijven (zie 4.16 en 4.17). Op basis van deze ondeugdelijke administratie heeft belanghebbende aangifte gedaan, hetgeen als een grove onachtzaamheid zijdens belanghebbende kan worden beschouwd. De Inspecteur heeft derhalve bewezen dat sprake is van grove schuld bij belanghebbende, hetgeen in beginsel aanleiding is voor een boete van 25 percent.’

Dit oordeel is in strijd met het recht (in het bijzonder art. 52 AWR, art. 67e AWR, art. 6 EVRM en de regels van het Besluit Bestuurlijke Boeten Belastingdienst) alsmede is sprake van een (fataal) verzuim van vormen waarvan de niet inachtneming moet leiden tot cassatie, gelet op hetgeen in de toelichting wordt opgemerkt.

4. Toelichting

4.1.

Dit cassatiemiddel hangt (deels) samen met cassatiemiddel II, dat zich o.a. richt tegen de r.o. 4.16 en 4.17.

4.2.

Het verwijt is dat in de inkoopadministratie louter de hoeveelheid en de soort wordt geadministreerd ten tijde van het binnenbrengen in de shop via dagstaten zonder dat daarbij een administratie is gevoerd met betrekking tot de zogenaamde ‘verstopplaats’ (stash).

Het Hof heeft dit gekwalificeerd als ‘grove onachtzaamheid’ en derhalve als ‘grove schuld’ en aanleiding gezien een boete van 25% op te leggen over de hoofdsom van de correctie.

4.3.

Deze handelwijze is in strijd met art. 6 EVRM en Hoge Raad 18 januari 2008, o.a. gepubliceerd in BNB 2008/165 en V-N 2008/6.4, Hoge Raad 6 juni 2008, o.a. gepubliceerd in V-N 2008/27.4 en Hoge Raad 24 oktober 2008, o.a. gepubliceerd in BNB 2008/308 en V-N 2008/54.9, omdat de omkering van de bewijslast en de daaruit voortvloeiende omvang van de correctie klakkeloos gevolgd wordt als boetegrondslag. Juist dat is niet toegestaan. Volgens de Hoge Raad dient de belastingrechter bij de bepaling van de hoogte van de vergrijpboete ervan blijk te geven dat bij de vraag welke ‘straf’ passend en geboden is rekening is gehouden met het feit dat bij de beoordeling van de hoogte van de verschuldigde belasting een omkering van de bewijslast is toegepast. De beoordeling van het Hof behoeft nadere motivering; reden voor cassatie.

4.4.

Voorts: uit het volgens het Hof voeren van een incomplete inkoopadministratie volgt niet automatisch dat er dan ook te weinig winst is aangegeven. Louter is sprake van een volgens het Hof slecht controleerbare boekhouding, reden voor omkering van de bewijslast volgens het Hof. Ook de onderbouwing van een beboetbaar verwijt deugt niet, zeker niet in het licht van art. 6 EVRM. De omkering mag immers geen rol spelen gelet op art. 6 EVRM bij de beantwoording in het kader van de boete van de vraag of te weinig belasting is aangegeven (o.a. Hoge Raad 6 juni 2008, V-N 2008/27.4).

Op dit punt is het oordeel van het Hof derhalve niet voldoende onderbouwd en is onvoldoende rekening gehouden met de bijzonderheid van een doorwerking van de omkering van de bewijslast naar een beboetbaar verwijt en naar de boetegrondslag. Uit de genoemde rechtspraak van de Hoge Raad blijkt ook dat de Hoge Raad in een dergelijke situatie van het Hof vergt dat deze in de motivering er blijk van geeft rekening te hebben gehouden met het feit dat sprake is van omkering van de bewijslast bij de boetegrondslag en aangeeft op welke wijze men met die bijzonderheid heeft rekening gehouden.

4.5.

Het Hof geeft op generlei wijze ervan blijk dat men met deze omstandigheid rekening heeft gehouden, reden temeer voor cassatie ook op dit punt.

4.6.

Daarnaast geldt dat belanghebbende het niet eens is met het gemaakte verwijt. Belanghebbende heeft in de processtukken bij de feitelijke instanties naar voren gebracht dat dagelijks aan het einde van de dag de desbetreffende verstopplaats (bijna altijd) geleegd / leeg is, zodat aan het begin en het einde van de dag de inkoopadministratie volledig is. Dat is voldoende voor een controleerbare administratie. Gedurende de dag wordt er het een en ander in een verstopplaats/verstopplaatsen weggezet, om niet in de problemen te komen met de 500 gramsbeperking; de shop die meer dan 500 gram in voorraad heeft handelt immers strafrechtelijk verwijtbaar.

Die 500 gramsbeperking is echter bij een shop als die van [X] die in 2006 dagelijks gemiddeld 750 gram verkoopt, niet realistisch, redenen waarom [X] met een dergelijke verstopplaats(en) moet werken.

4.7.

[X] heeft aangeboden om ook die verstopplaats (stash) zichtbaar te maken en controleerbaar te maken voor de Belastingdienst, ook tijdens WTP's en controleonderzoeken, doch heeft wel op voorhand aan de Belastingdienst gevraagd dan schriftelijk te bevestigen dat de desbetreffende informatie louter gebruikt wordt voor de belastingheffing en niet voor andere doeleinden (zoals mogelijk intrekking vergunning en/of strafrechtelijke vervolging). Die voorwaarde was voor de Belastingdienst echter een brug te ver; de kans is groot dat de Belastingdienst bij constatering van een dergelijke verstopplaats juist op grond van de ambtelijke richtlijnen gehouden is om de betrokken vergunningverleners en de politie te informeren. Zie in dat kader de — onweersproken — nr. 9.3 en 9.4 van de nadere motivering d.d. 16 september 2010, waarin deze feiten en omstandigheden naar voren zijn gebracht. In het kader van de beboetbaarheid wil cliënt dan ook graag de ernst van het aan hem te maken verwijt getoetst zien.

4.8.

Hij wordt immers klem gezet tussen conflicterende regels van diverse instanties. De 500 gramsgrens is in praktijk niet werkbaar, bij geen enkele coffeeshop. De Belastingdienst wil de volledige inkoopadministratie zien, derhalve ook inzicht hebben in de verstopplaats (stash), ook al is die aan het begin en het einde van de dag leeg. Echter, dat brengt hem dan weer in conflict met andere autoriteiten, die de Belastingdienst informeert c.q. moet informeren. In wezen kan cliënt het dan in deze branche nooit goed doen.

4.9.

Hij meent dat in een dergelijke situatie, waarbij hij klem gezet wordt tussen conflicterende overheidsregels, een boete van 25% vanwege ‘grove schuld’ niet passend is. Een dergelijk ‘klem zitten’ tussen conflicterende regels levert een bijzondere omstandigheid op die tot gevolg zou moeten hebben dat hij in het geheel geen boete ontvangt. In het kader van de toetsing van dit punt wordt dan ook tevens een beroep gedaan op ‘afwezigheid van alle schuld’ vanwege conflicterende regels c.q. op ‘strafverminderende omstandigheden’ al dan niet in de zin van § 7 van het Besluit Bestuurlijke Boeten Belastingdienst.

4.10.

Daarnaast is naar voren gebracht van de zijde van [X] in de feitelijke instanties dat zijn financiële situatie zodanig is dat hij zowel de belasting als de boete toch nooit kan betalen. Ook dat aspect, de geringe financiële mogelijkheden voor [X] heeft het Hof niet bij de desbetreffende boete meegewogen. Het Hof heeft derhalve vergeten om in te gaan op hetgeen o.a. in nr. 2.8 van de nadere motivering d.d. 16 september 2010 omtrent de wanverhouding tussen boete enerzijds en inkomen en vermogen van [X] anderzijds, naar voren is gebracht. In nr. 2.8 in de nadere motivering van het Hof wordt overigens weer doorverwezen naar de nrs. 10.7 en 10.8 bij de nadere motivering bij de Rechtbank Arnhem. Het meewegen van financiële omstandigheden had in het licht van de ‘strafverminderende omstandigheden’ en ook in het licht van de eerdergenoemde bepaling uit het boetebeleid van de Belastingdienst ook gemoeten.

4.11.

Ook op dit punt wordt dan ook verzocht om vernietiging en verwijzing.

5. Conclusie

5.1.

De conclusie moge dan ook zijn dat de uitspraak van het Hof vernietigd moet worden en dat de aanslag IB 2006 moet worden verminderd en dat daarbij de aangifte gevolgd moet worden alsmede dat bijbehorende boetebeschikking moet worden vernietigd, althans dat verwijzing moet volgen naar een ander Hof voor een herbeoordeling.

5.2.

Verzocht wordt om een vergoeding in de proceskosten in de procedure bij de Hoge Raad, alsmede om vergoeding van griffierecht.

Hoogachtend,

Conclusie 25‑07‑2012

Inhoudsindicatie

Procesrecht. Art. 27e, aanhef en letter b, en art. 52 AWR. Omkering en verzwaring bewijslast bij het ontbreken van een administratie van de door een coffeeshophouder aangehouden ‘stash’.

Nrs. Hoge Raad: 11/03452 en 11/03456

Nrs. Gerechtshof: 10/00315 en 10/00318

Nrs. Rechtbank: 09/116 en 09/330

PROCUREUR-GENERAAL BIJ DE HOGE RAAD DER NEDERLANDEN

MR. R.L.H. IJZERMAN

ADVOCAAT-GENERAAL

Derde Kamer A

Inkomstenbelasting 2003 (11/03452) en

Inkomstenbelasting 2006 (11/03456)

Conclusie van 25 juli 2012 inzake:

X

tegen

Staatssecretaris van Financiën

1 Inleiding

1.1 Heden neem ik conclusie in de zaken met nummers 11/03452 en 11/03456 naar aanleiding van de beroepen in cassatie van X, belanghebbende, tegen de uitspraak van het gerechtshof te Arnhem (hierna: het Hof) van 15 juni 2011 met nummers 10/00315 en 10/00318, LJN BQ9236, NTFR 2011/1763 met noot Jansen. (1), (2)

1.2 In geschil zijn de aan X, belanghebbende, opgelegde navorderingsaanslag de inkomstenbelasting en premie volksverzekeringen (hierna: IB/PVV) en boetebeschikking voor het jaar 2003 (nr. 11/03452) en de aan belanghebbende opgelegde aanslag IB/PVV voor het jaar 2006 (11/03456).(3) Deze hebben betrekking op de winst van belanghebbende uit de door hem geëxploiteerde coffeeshop.

1.3 In deze conclusie gaat het ten eerste om de vraag of er sprake is van een ambtelijk verzuim dat aan navordering over 2003 in de weg staat. De aangifte is bij aanslag gevolgd. Bij navordering is de winst gecorrigeerd naar een door de Inspecteur juist geacht brutowinstpercentage van 100%. Uit de aangifte kon echter al worden afgeleid dat het brutowinstpercentage gehanteerd door belanghebbende slechts 45,71% beliep. Belanghebbende beroept zich in verband daarmee op ambtelijk verzuim, gelegen in het met onvoldoende zorgvuldigheid kennis hebben genomen van de aangifte. Ten tweede komt aan de orde de verwerping van belanghebbendes (inkoop)administratie en de daarop volgende omkering van de bewijslast. Het derde middel ziet op de vraag of de door de Inspecteur aangebrachte winstcorrecties berusten op een redelijke schatting. Het vierde ziet op de bij navordering opgelegde boetebeschikking voor wat betreft de daarbij in aanmerking te nemen omstandigheden, waaronder de toegepaste omkering van de bewijslast bij de fiscale winstberekening.

1.4 Deze conclusie is als volgt opgebouwd. In onderdeel 2 worden de feiten en het geding in feitelijke instanties beschreven, gevolgd door een beschrijving van het geding in cassatie in onderdeel 3. In de onderdelen 4 tot en met 7 worden achtereenvolgens de middelen van cassatie behandeld, met weergave van de relevante regelgeving, wetsgeschiedenis, jurisprudentie en literatuur(4). De uiteindelijke conclusie staat in onderdeel 8.

2 De feiten en het geding in feitelijke instanties

2.1 Belanghebbende exploiteerde in de onderhavige jaren te R een coffeeshop, genaamd K (hierna: de coffeeshop).(5)

2.2 Belanghebbende heeft aangifte IB/PVV voor de jaren 2003 en 2006 gedaan naar een belastbaar inkomen uit werk en woning van respectievelijk € 106.112 en € 155.606.(6)

2.3 De Inspecteur(7) heeft met dagtekening 23 september 2005 een aanslag IB/PVV voor het jaar 2003 aan belanghebbende opgelegd. De aanslag is overeenkomstig de aangifte vastgesteld.(8)

2.4 Op 21 april 2006 is door twee controlemedewerkers van de belastingdienst namens de Inspecteur een bedrijfsbezoek aan de coffeeshop van belanghebbende gebracht.(9) In het rapport van 2 mei 2006 met de bevindingen van dit bedrijfsbezoek is opgenomen: (10)

1. Reikwijdte van het bezoek

Het doel van dit bezoek heeft zich beperkt tot de volgende elementen:

- het waarnemen van de actuele bedrijfsactiviteiten:

- het beoordelen van de administratieve vastleggingen;

- het beoordelen of aan de administratieplicht is voldaan;

- het beoordelen of aan de bewaarplicht is voldaan;

- het beoordelen van de voorraadadministratie;

- het beoordelen van de kasadministratie;

- het vaststellen van de identiteit en het aantal in de onderneming kennelijk in loondienst werkzame personen.

Met nadruk wordt erop gewezen dat aan dit bezoek geen vertrouwen kan worden ontleend betreffende de aanvaardbaarheid van enige fiscale aangifte.

(...)

5. Inkoop soft-drugs