Rb. 's-Gravenhage, 27-04-2009, nr. AWB 07/390

ECLI:NL:RBSGR:2009:BJ4930, Hoger beroep: (Gedeeltelijke) vernietiging en zelf afgedaan

- Instantie

Rechtbank 's-Gravenhage

- Datum

27-04-2009

- Zaaknummer

AWB 07/390

- Vakgebied(en)

Belastingrecht algemeen (V)

- Brondocumenten en formele relaties

ECLI:NL:RBSGR:2009:BJ4930, Uitspraak, Rechtbank 's-Gravenhage, 27‑04‑2009; (Eerste aanleg - meervoudig)

Hoger beroep: ECLI:NL:GHSGR:2011:BW3605, (Gedeeltelijke) vernietiging en zelf afgedaan

- Vindplaatsen

NTFR 2009/2219 met annotatie van Mr. D.G. Barmentlo

Uitspraak 27‑04‑2009

Inhoudsindicatie

Inkomstenbelasting, nieuw feit, woonplaats, verdeling bewijslast. Hoewel de bewijslast voor de juistheid van de navorderingsaanslag in eerste instantie bij verweerder ligt, is eiser, als de daarvoor meest gerede partij, te bewijzen dat hij in Curaçao woont en dat hij en zijn echtgenote duurzaam gescheiden leven. Eiser slaagt daarin niet. Beroep is ongegrond.

RECHTBANK 'S-GRAVENHAGE

Sector bestuursrecht, meervoudige belastingkamer

Procedurenummer: AWB 07/390 IB/PVV

Uitspraakdatum: 27 april 2009

Uitspraak als bedoeld in artikel 8:77 van de Algemene wet bestuursrecht (Awb) in het geding tussen

[X], wonende te [Z] (Zwitserland), eiser,

en

de inspecteur van de Belastingdienst [te P], verweerder.

1 Ontstaan en loop van het geding

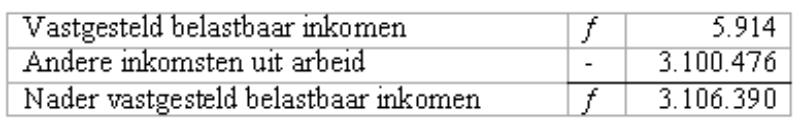

1.1 Verweerder heeft aan eiser voor het jaar 2000 een navorderingsaanslag inkomstenbelasting en premie volksverzekeringen (hierna: IB) opgelegd, berekend naar een belastbaar inkomen ƒ 3.106.390 en gedagtekend 19 december 2005.

1.2 Eiser heeft tegen de navorderingsaanslag bezwaar gemaakt. Het bezwaarschrift is op 28 december 2005 verzonden en bij verweerder binnengekomen op 29 december 2005. Bij brief van 12 januari 2007, ontvangen bij de rechtbank op 15 januari 2007, heeft eiser tegen het niet tijdig doen van uitspraak op bezwaar beroep ingesteld.

1.3 Verweerder heeft bij uitspraak op bezwaar van 28 april 2007 de navorderingsaanslag verminderd tot een aanslag berekend naar een belastbaar inkomen ƒ 1.032.762.

1.4 Verweerder heeft de op de zaak betrekking hebbende stukken overgelegd en een verweerschrift ingediend.

1.5 Eiser heeft, na daartoe door de rechtbank in de gelegenheid te zijn gesteld, schriftelijk gerepliceerd, waarna verweerder schriftelijk heeft gedupliceerd.

1.6 Partijen hebben vóór de zitting nadere stukken ingediend. Deze stukken zijn telkens in afschrift verstrekt aan de wederpartij.

1.7 Het onderzoek ter zitting heeft plaatsgevonden op 9 oktober 2008 te Den Haag.

Namens eiser zijn mr. [A] en mr. [B] daar verschenen. Namens verweerder zijn drs. [C] en [D] verschenen.

2 Feiten

Op grond van de stukken van het geding en het verhandelde ter zitting staat het volgende vast:

2.1Eiser is op 28 juni 1961 zonder het maken van huwelijkse voorwaarden gehuwd met [echtgenote]. Bij beschikking van 6 maart 1981 heeft de Arrondissementsrechtbank te Arnhem goedgekeurd dat de echtelieden alsnog huwelijkse voorwaarden maakten. De huwelijkse voorwaarden zijn opgemaakt bij akte van 10 april 1981, verleden voor notaris [E] te [plaats 1]. Aan de huwelijkse voorwaarden, volgens welke tussen de echtelieden generlei gemeenschap van goederen bestaat, is gevolg gegeven bij akte van scheiding van 13 april 1981, verleden voor dezelfde notaris, waarbij onder meer de echtelijke woning, gelegen [a-straat 1] te [plaats 2], en de daarop drukkende hypothecaire schuld zijn toebedeeld aan de echtgenote.

2.2 Op 26 november 1993 is [F] N.V. opgericht. Deze vennootschap is opgericht naar het recht van de Nederlandse Antillen en gevestigd op het door eiser aan de belastingdienst opgegeven woonadres voor de jaren 2000 tot en met 2003, zijnde [b-straat 1] te Curaçao. Op dit adres had eiser een appartement dat hij in 2003 heeft verkocht. Gedurende het jaar 2000 had eiser 84 procent van de aandelen in [F] N.V. De overige aandelen waren in handen van zijn kinderen [G], [H], [I] en [J], ieder 4 procent.

2.3 Vanaf eind jaren '80 was eiser lid van de raad van toezicht van [K] Woningstichting [deelgemeente] (hierna: [K]) te [plaats 3]. Van 9 september 1994 tot en met 5 oktober 2004 was hij voorzitter van deze raad en daarna, tot begin 2006, vice-voorzitter.

2.4 Op 7 december 2005 wordt in het Tri Partiete Overleg besloten dat tegen drie functionarissen van [K] een strafrechtelijk onderzoek zal worden ingesteld omdat wordt vermoed dat zij zich ten koste van [K] hebben verrijkt met onroerende zaaktransacties. Deze drie functionarissen zijn eiser, [L] en [M]. In afwachting van de uitkomsten van dit onderzoek heeft verweerder, zo is te lezen in de brief van 15 december 2005, ter behoud van rechten, eiser de onderhavige navorderingsaanslag opgelegd, berekend naar een belastbaar inkomen van ƒ 3.106.390, als volgt gespecificeerd:

<specificatie inkomen 2005

2.5 In het kader van het strafrechtelijk onderzoek heeft op 3 oktober 2005 een doorzoeking plaatsgevonden van de in 2.1 vermelde woning te [plaats 2]. Daarbij zijn administratieve bescheiden en een computer in beslag genomen. Op diezelfde datum is ook de woning van [L] doorzocht. Daarbij werd onder meer een losbladige succesagenda 2000 aangetroffen en in beslag genomen. De in beslag genomen bescheiden, computer en succesagenda zijn aan een onderzoek onderworpen. Van de bevindingen uit onder meer dit onderzoek is door [N], ambtenaar van de Belastingdienst/FIOD-ECD (hierna: de FIOD) een proces-verbaal van ambtshandeling is opgemaakt. Dit proces-verbaal draagt het codenummer AH-69 en behoort in kopie tot de gedingstukken. De op de computer aangetroffen documenten zijn voor een deel uitgeprint. Deze prints behoren in kopie eveneens tot de gedingstukken.

2.6 In het kader van het strafrechtelijk onderzoek hebben [N] en [O] eveneens ambtenaar van de FIOD, op 22 november 2006 een proces-verbaal opgemaakt. Dit proces-verbaal draagt het codenummer 2-OPV en behoort in kopie tot de gedingstukken. In dit proces-verbaal is onder meer het volgende vermeld:

"1.4.2 Vermoedelijk fraudepatroon [K].

[Eiser] heeft door zijn functie als voorzitter van de Raad van Toezicht van [K] gelden verkregen ten gevolge van onroerende zaaktransacties waarbij [eiser] in samenwerking met [L] (directeur van [K]) en [M] (projectontwikkelaar voor [K]) en een tweetal adviseurs van [K], zijn opdrachtgever [K] teveel liet betalen bij aankopen van onroerende zaken, dan wel te weinig liet ontvangen bij de verkoop van onroerende zaken. Het te veel betaalde bedrag, dan wel het te weinig ontvangen bedrag, dat op deze wijze bij de verkoper, dan wel de koper terecht kwam, kwam middels valse facturen door diverse vennootschappen weer gedeeltelijk terecht bij [eiser], dan wel bij [F] NV, [P] BV, [Q] BV of [R] BV. [Eiser] had in de meeste gevallen een "kassiers"functie en had de controle over de geldstromen. Ook [M] vervulde enkele malen deze functie.

Vermoedelijk heeft [eiser] zich hiermee schuldig gemaakt aan verduistering in dienstbetrekking, dan wel oplichting, dan wel niet-ambtelijke corruptie, alsmede valsheid in geschrifte in de periode 2000 tot en met 2003, hetgeen strafbaar is gesteld bij artikel 322, 326, 328 ter en 225 van het Wetboek van Strafrecht.

(...)

2.3.4 Opzettelijk onjuist of onvolledig

2.3.4.1Schriftelijke bewijsstukken

Naar aanleiding van onderzoek in de, op het woonadres/verblijfadres van [eiser] (...), in beslag genomen bescheiden is naar voren gekomen dat [eiser] in verband met de in dit proces-verbaal vermelde onroerende zaaktransacties diverse bedragen heeft ontvangen op rekening van [F] NV, [P] BV, [Q] BV of [R] BV. Deze bedragen zijn ten onrechte niet verantwoord in zijn aangifte inkomstenbelasting.

(...)

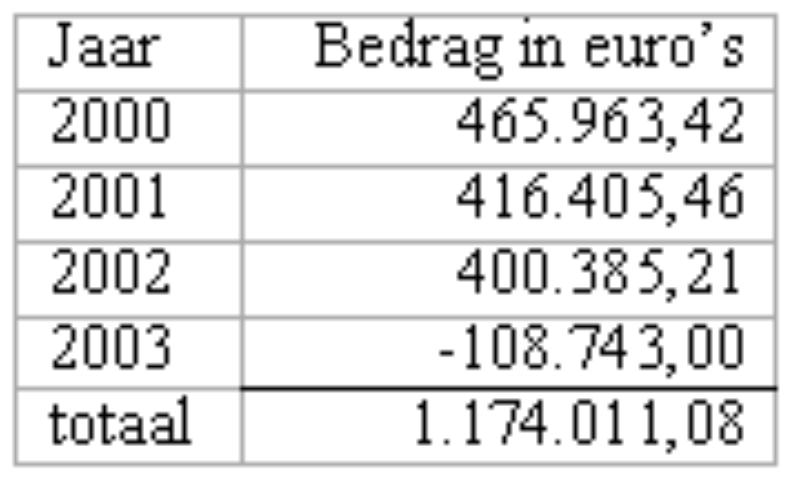

In totaal heeft [eiser] van de, uit bovenvermelde onroerende zaaktransacties van [K] en [S], ontvangen gelden (€ 882.368,87 + € 291.642,21 =) € 1.174.011,08 overgehouden op de bankrekening van [F] NV. Dit is onder te verdelen in:

<berekening onroerende zaaktransacties

(...)

4 VERMOEDELIJKE BESTEDING VAN NIET VERANTWOORDE INKOMSTEN

Wij vermoeden dat de niet in de aangiften inkomstenbelasting aangegeven bedragen zijn aangewend onder andere voor privé-bestedingen en voor beleggingen in [F] NV. Van de rekening van [F] NV heeft [eiser] in de periode 1-1-2000 tot en met 31-12-2003 voor in totaal € 724.360,60 overgeboekt naar zijn privébankrekeningen (op naam van [eiser]).

Daarnaast heeft hij in deze periode voor in totaal € 599.830,68 aan privébestedingen van de bankrekening van [F] NV gedaan, waaronder betalingen in verband met een jacht (boot)."

2.7 Nadat eiser in beroep was gekomen tegen het niet tijdig doen van uitspraak op bezwaar, heeft verweerder op 28 april 2007 alsnog uitspraak op bezwaar gedaan en daarbij, het in het in 2.6 geciteerde proces-verbaal genoemde bedrag van 2000 ten bedrage van ƒ 1.026.848 (€ 465.963,42) als andere inkomsten uit arbeid in aanmerking genomen en de navorderingsaanslag verminderd tot een naar een belastbaar inkomen van ƒ 1.032.762.

3 Geschil

3.1In geschil is of de navorderingsaanslag terecht is opgelegd. Meer specifiek is in geschil of verweerder beschikt over een nieuw feit dat navordering rechtvaardigt, of eiser in het jaar 2000 in Nederland woonde en of eiser inkomsten uit andere arbeid heeft genoten.

3.2 Eiser stelt - kort weergegeven - dat de navorderingsaanslag in strijd met de algemene beginselen van behoorlijk bestuur is opgelegd omdat hij niet behoorlijk is aangekondigd en gemotiveerd. Verder stelt eiser dat verweerder niet heeft bewezen dat sprake is van een zogenoemd nieuw feit dat navordering rechtvaardigt, dat de voordelen uit de onroerende zaakstransacties niet aan hem maar aan [F] NV ten goede zijn gekomen en dat hij, als al sprake is van door hem genoten andere inkomsten uit arbeid, in 2000 in Curaçao woonde en deze inkomsten om die reden niet tot zijn binnenlandse inkomen behoren.

3.3 Verweerder stelt - kort weergegeven - dat het strafrechtelijk onderzoek een nieuw feit heeft opgeleverd dat navordering rechtvaardigt. Verder stelt verweerder dat de voordelen uit de onroerende zaaktransacties door eiser zijn genoten, omdat hij steeds in persoon over het geld kon beschikken en [F] NV in feite een transparante vennootschap is die alleen maar diende om geldstromen buiten het zicht van de fiscus te houden, en eiser in 2000 in Nederland woonde.

3.4 Eiser concludeert tot gegrondverklaring van het beroep, vernietiging van de uitspraak op bezwaar en vernietiging de navorderingsaanslag.

3.5 Verweerder concludeert tot ongegrondverklaring van het beroep.

4 Beoordeling van het geschil

Overleggen van stukken

4.1 Eiser stelt voorop dat verweerder in strijd heeft gehandeld met artikel 8:42 van de Awb door niet over te leggen het bewijs van uitreiking van het C-biljet aan eiser alsmede een kopie van het ingediende aangiftebiljet en aanslag IB voor het jaar 2000. Eerder is namens eiser gesteld dat ten aanzien van nog meer bescheiden door verweerder in strijd met voormeld artikel is gehandeld maar desgevraagd is ter zitting dit standpunt verlaten. Verweerder heeft aangegeven dat hij niet in staat is (kopieën van) voormelde formulieren te overleggen. Aan de omstandigheid dat verweerder niet (meer) in staat is voormelde formulieren of kopieën daarvan over te leggen verbindt de rechtbank niet het, ingevolge artikel 8:31 van de Awb, door eiser voorgestane gevolg namelijk dat de navorderingsaanslag vernietigd moet worden. De rechtbank ziet niet in waarom in het onderhavige geval een dergelijk gevolg aan het niet kunnen overleggen van bescheiden over de primitieve aanslag nodig zou zijn. Verweerder heeft immers verwezen naar de wel overgelegde schermprintjes van de aangifte en de opgelegde primitieve aanslag IB voor het jaar 2000 (bijlage 1 bij het verweerschrift en bijlage 2 bij de conclusie van repliek). De rechtbank is van oordeel dat uit die schermprintjes kan worden afgeleid dat op 2 augustus 2002 die primitieve aanslag is opgelegd aan eiser als buitenlandse belastingplichtige naar een stipinkomen van ƒ 5.914 en dat dit conform de gedane aangifte is geschied. De rechtbank stelt vast dat partijen ervan uitgaan dat het gehele bedrag aan inkomen is vermeld onder de noemer: huurwaarde andere eigen woning, zij het dat van de kant van eiser wordt gesteld dat dit abusievelijk is gebeurd. De rechtbank ziet geen aanleiding van bovenstaande gegevens af te wijken. Zeker niet nu namens eiser alleen is gesteld dat niet kan worden uitgesloten dat de hier in geschil zijnde inkomsten toch zijn aangegeven. Gelet op het vorenoverwogene kan in het midden blijven of de niet overgelegde kopieën inderdaad zijn aan te merken als op het geding betrekking hebbende stukken in de zin van artikel 8:42 van de Awb.

Algemene beginselen van behoorlijk bestuur

4.2 Namens eiser is gesteld dat de navorderingsaanslag onvoldoende is gemotiveerd. De rechtbank is van oordeel dat die stelling moet worden verworpen. Gelet op het verstrijken van de 5-jaars termijn van artikel 16, lid 3, van de Algemene wet inzake rijksbelasting (hierna: Awr) is de onderhavige navorderingsaanslag met dagtekening 19 december 2005, opgelegd ter behoud van rechten. In een brief van 15 december 2005 is door verweerder voldoende gemotiveerd aangegeven op basis waarvan is nagevorderd namelijk: " [m]et toestemming van de officier van justitie heb ik kennis genomen van inbeslaggenomen stukken uit een strafrechtelijk onderzoek. Uit de inbeslaggenomen stukken maak ik op dat u middels een samenstel van rechtshandelingen en in samenwerking met anderen inkomsten heeft genoten welke u niet heeft aangegeven in uw aangifte IB." Anders dan waar eiser vanuit gaat is de hoogte van de navorderingsaanslag niet een slag in de lucht maar gebaseerd op een bij een huiszoeking in de administratie van eiser zelf inbeslaggenomen stuk met als titel:"Advies activiteiten en de partners in 2000" (bijlage 8 bij de brief van verweerder van 3 september 2008). De rechtbank is dan ook van oordeel dat deze motivering geen reden is voor de vernietiging van de navorderingsaanslag.

Nieuw feit

4.3 Ingevolge artikel 16, lid 1, van de Awr is voor het opleggen van een navorderingsaanslag een nieuw feit vereist. De rechtbank is van oordeel dat verweerder op basis van de in december 2005 bekende bevindingen uit het strafrechtelijke onderzoek zoals hiervoor aangehaald uit de brief van 15 december 2005, beschikte over een nieuw feit in voormelde zin. Op basis daarvan kon het vermoeden worden afgeleid dat de primitieve aanslag tot een te laag bedrag was opgelegd. Voor zover eiser het standpunt inneemt dat het aanhangig zijn van een strafrechtelijk onderzoek geen nieuw feit in de zin van artikel 16 Awr, kan opleveren verwerpt de rechtbank dat. Op basis van inbeslaggenomen stukken uit de administratie van eiser rees het vermoeden dat eiser (mogelijk) anderen inkomsten had genoten welke niet waren opgenomen in zijn aangifte. Dit is aan te merken als een nieuw feit. Eiser stelt verder nog dat verweerder niet over een nieuw feit beschikt omdat in de aangifte voor het jaar 2000 door eiser een huurwaardeforfait is opgenomen en nu de belastingdienst op dat moment geen aanleiding heeft gezien op basis hiervan te concluderen dat eiser over een duurzaam tehuis in Nederland beschikte verweerder thans niet meer over een nieuw feit in die zin kan beschikken. De rechtbank verwerpt deze stelling reeds omdat de aangifte van eiser zonder nadere correspondentie tussen partijen is gevolgd en uit de opgave van inkomsten onder de noemer huurwaarde andere eigen woning niet de conclusie getrokken had moeten worden dat dat niet zou kunnen nu eiser buitenlands belastingplichtige was.

Woonplaats

4.4 Ingevolge artikel 4 van de Awr wordt waar iemand woont naar de omstandigheden beoordeeld.

4.5 Ingevolge artikel 2, eerste lid, onderdelen a en d, van de Belastingregeling voor het Koninkrijk (hierna: BRK) wordt als inwoner van Nederland of van de Nederlandse Antillen aangemerkt de persoon die, ingevolge de desbetreffende belastingregelingen van een van die landen aldaar aan belasting is onderworpen op grond van zijn woonplaats, verblijf, plaats van leiding, of enige andere soortgelijke omstandigheid.

4.6 Ingevolge artikel 34, eerste lid, onderdeel a, van de BRK wordt een natuurlijke persoon, die ingevolge de desbetreffende belastingregelingen inwoner is van beide landen, geacht inwoner te zijn van het land waar hij een duurzaam tehuis tot zijn beschikking heeft; indien hij in beide landen een duurzaam tehuis tot zijn beschikking heeft, wordt hij geacht inwoner te zijn van het land waarmede zijn persoonlijke en economische betrekkingen het nauwst zijn, oftewel waar het middelpunt van zijn levensbelangen ligt.

4.7 De bewijslast voor de rechtmatigheid van een navorderingsaanslag ligt in eerste instantie bij de inspecteur. Dit laat onverlet dat de belastingplichtige in een geding betreffende een navorderingsaanslag de juistheid van zijn eigen stellingen dient te bewijzen en dat van hem kan worden verlangd bewijs te leveren wanneer hij daarvoor, gelet op de aard van het leveren bewijs en de daarbij relevante feiten en omstandigheden, als de meest gerede partij kan worden aangemerkt. En indien de stellingen van de inspecteur op zichzelf een voldoende onderbouwing zijn voor het door hem gehuldigde standpunt, dan kan de belastingplichtige bij betwisting daarvan niet volstaan met een enkele ontkenning daarvan, maar dient hij voldoende feiten en omstandigheden te stellen en aannemelijk te maken op grond waarvan tot een ander oordeel dient te worden gekomen.

4.8 Voor de onderbouwing van zijn stelling dat eiser gedurende het jaar 2000 in Nederland heeft gewoond heeft verweerder verwezen naar de uitkomsten van het door de FIOD uitgevoerde onderzoek, zoals vastgelegd in het proces-verbaal AH-69. Uit dit stuk en de overige in dat kader in het geding gebrachte stukken komt naar voren dat eiser en zijn echtgenote in elk geval vanaf eind 2000 en gedurende de jaren daarna niet duurzaam gescheiden leefden en eiser in Nederland een sociaal leven had. Vaststaat ook dat de echtgenote van eiser gedurende het jaar 2000 in [plaats 2] woonde. Naar het oordeel van de rechtbank heeft verweerder voldoende aannemelijk gemaakt dat eiser en zijn echtgenote ook in de direct daaraan voorafgaande periode in 2000 niet duurzaam gescheiden leefden. De rechtbank grondt zijn oordeel onder andere op het reisverslag van eiser opgemaakt in verband met zijn reis naar Curaçao van 7 maart tot en met 15 maart 2001. Hieruit volgt duidelijk dat eiser die periode pas weer voor het eerst in 2001 vanuit Nederland aldaar een bezoek bracht en dat de echtgenote hem bij de voorbereiding van die reis de nodige bijstand had verleend. Dit verslag is gericht aan zijn kinderen. Indien in afwijking van de periode daarvoor beide echtgenoten pas weer samenwoonden zou het voor de hand hebben gelegen dat hierover opmerkingen zouden zijn gemaakt in het verslag. Dit is niet het geval. Daarnaast is uit andere bij de huiszoeking in beslag genomen bescheiden af te leiden dat eiser tezamen met zijn echtgenote inkomens- en vermogensbelasting aangifte heeft gedaan in 2001 bij het Kanton [plaats 4] te Zwitserland. Daar beschikt eiser ook over een woning. Deze aangifte is tegenstrijdig met de door eiser naar voren gebrachte stelling dat hij van 2000 tot en met 2003 woonachtig was op Curaçao. Weliswaar gaat dit ook over het jaar 2001 maar dit gegeven voedt de stelling van verweerder dat eiser met zijn stelling dat hij in voormelde periode woonachtig was op Curaçao een dwaalspoor heeft willen creëren. Verder neemt de rechtbank nog in aanmerking dat uit de agenda van [L], die bij de doorzoeking van diens woning is aangetroffen, blijkt dat [L], woonachtig in [plaats 5], gedurende het gehele jaar 2000 regelmatig afspraken met eiser had. Dat is alleen mogelijk indien eiser verblijf hield in Nederland. Bovendien stond als een adres van eiser bij derden ook altijd het adres in [plaats 2] vermeld, meestal als eerste. De suggestie van de gemachtigde van eiser dat het hier (mogelijk) zou gaan om eisers zoon, die dezelfde roepnaam heeft als eiser, acht de rechtbank niet aannemelijk. Zeker uit de gegevens opgenomen in laatstgenoemd proces-verbaal voor de jaren 2002 en 2003 blijkt dat eiser in die jaren samen met zijn echtgenote in Nederland woonde. De rechtbank is derhalve van oordeel dat eiser in tegenstelling tot de stelling van eiser dat sprake was van een gescheiden leven van tafel en bed in het jaar 2000, als ook in latere jaren, dit feitelijk niet zo was en dat het woonhuis te [plaats 2], in eigendom bij zijn echtgenote, voor hem ook functioneerde als woonhuis. Gelet hierop zou het op de weg van eiser liggen om feiten en omstandigheden te stellen en zonodig aannemelijk te maken dat eiser in ieder geval tot eind 2000 wel op Curaçao heeft gewoond. Dit heeft eiser niet gedaan. Eiser heeft volstaan met het alleen betwisten van hetgeen verweerder heeft aangevoerd. Dit is onvoldoende. In de conclusie van repliek heeft eiser nog een algemeen voorwaardelijk getuigenaanbod gedaan. Maar hieraan gaat de rechtbank voorbij omdat het onvoldoende gespecificeerd is. Verweerder heeft bijvoorbeeld gesteld dat eiser in 2000 wel enkele keren naar Curaçao is gereisd, soms vergezeld van zijn echtgenote, maar dat dit telkens voor kortere periodes is geweest. Verweerder heeft dit afgeleid uit een ingesteld onderzoek bij een vliegmaatschappij. Eiser heeft hier tegenover gesteld dat niet alleen met deze vliegmaatschappij is gevolgen maar heeft dit niet nader onderbouwd. Gelet op een en ander is de rechtbank van oordeel dat naar de omstandigheden beoordeeld eiser gedurende het jaar 2000 in Nederland woonde. Daarmee is eiser ingevolge artikel 4 van de Awr in Nederland aan de inkomstenbelasting onderworpen als binnenlandse belastingplichtige.

4.9 Ingevolge artikel 34, eerste lid, onderdeel a, van de BRK kan een inwoner van Nederland worden geacht zijn fiscale woonplaats te hebben in de Nederlandse Antillen als hij op grond van de belastingregelingen van Nederland en de Nederlandse Antillen als inwoner van beide landen wordt aangemerkt. Omdat eiser, zoals is overwogen in 4.8, op grond van de Nederlandse belastingregelingen als inwoner van Nederland moet worden aangemerkt, kan toepassing van de BRK daarom alleen aan de orde komen als eiser op grond van de belastingregelingen van de Nederlandse Antillen wordt aangemerkt als inwoner van dat land. Dat dit laatste het geval is, is gesteld noch gebleken. Dit heeft tot gevolg dat eiser voor het jaar 2000 in Nederland naar zijn wereldinkomen in de belastingheffing moet worden betrokken. In zoverre is het gelijk dus aan verweerder.

Inkomsten uit andere arbeid

4.10 Aangaande de vraag of eiser de door verweerder gestelde inkomsten heeft genoten stelt de rechtbank voorop dat de gegevens van feitelijke aard die zijn vermeld in de proces-verbaal 2-OPV, in geding niet, dan wel onvoldoende, zijn weersproken. De rechtbank neemt daarom als vaststaand aan dat de in paragraaf 1.4.2 van het proces-verbaal 2-OPV vermelde onroerende zaaktransacties hebben plaatsgevonden en dat daarmee voordelen zijn behaald ter grootte van de in paragraaf 2.3.4 van dat proces-verbaal vermelde bedragen.

4.11In het proces-verbaal 2-OPV zijn de transacties, waarmee de in 4.10 vermelde voordelen zijn behaald, beschreven en schematisch weergegeven. Uit die uiteenzettingen komt naar voren dat eiser steeds bij de transacties betrokken is geweest in zijn hoedanigheid van voorzitter van de raad van toezicht van [K]. Voor zover de met de transacties gemoeide bedragen geheel of gedeeltelijk op de bankrekening van [F] NV zijn gestort en al dan niet geheel of gedeeltelijk via die bankrekening zijn doorbetaald, zijn daarvoor facturen opgemaakt. In het kader van het strafrechtelijk onderzoek en het door de FIOD uitgevoerde onderzoek is door diverse getuigen echter verklaard dat die facturen niet de werkelijkheid weergeven en dat door of namens [F] NV geen werkzaamheden of diensten zijn verricht die het toekennen van beloningen ter grootte van de in paragraaf 2.3.4 van het proces-verbaal 2-OPV vermelde bedragen rechtvaardigen. Verder heeft eiser, zoals vermeld in hoofdstuk 4 van dat proces-verbaal, uiteindelijk al het geld doorgestort naar zijn privé-bankrekening of gebruikt voor grote privé-uitgaven, onder andere de aankoop van een boot. De rechtbank is van oordeel dat uit al het vorenstaande moeten worden geconcludeerd dat voor het incasseren en het verdelen van de desbetreffende voordelen de bankrekening van [F] NV is gebruikt, maar dat de voordelen feitelijk zijn genoten door eiser in persoon, zoals door verweerder is gesteld. Op het eerder vermelde document, getiteld "Advies activiteiten en de partners in 2000", wordt een overzicht gegeven van de wijze waarop de voordelen tussen de verschillende betrokkenen, waaronder eiser, zijn verdeeld. In dit stuk wordt [F] NV niet genoemd. Van belang is dat dit document afkomstig is uit de administratie van eiser. Dit wijst er ook op dat niet [F] NV die inkomsten heeft genoten maar eiser zelf. De rechtbank acht aannemelijk dat de bankrekening van [F] NV alleen is gebruikt als doorgeefluik maar dat de bedragen voor eiser bestemd waren. De rechtbank is daarom van oordeel dat verweerder de desbetreffende voordelen terecht heeft aangemerkt als inkomsten uit andere arbeid van eiser. Ook in zoverre is het gelijk daarom aan verweerder.

4.12 Gelet op het vorenoverwogene dient het beroep ongegrond te worden verklaard.

5 Proceskosten

De rechtbank ziet geen aanleiding voor een proceskostenveroordeling.

6 Beslissing

De rechtbank verklaart het beroep ongegrond.

Deze uitspraak is gedaan op 27 april 2009 en op dezelfde dag in het openbaar uitgesproken door mr. J.M. Vink, mr. M.M. Smorenburg en mr. T. van Rij, in tegenwoordigheid van H. van Lingen, griffier.

Rechtsmiddel

Tegen deze uitspraak kunnen partijen binnen zes weken na de verzenddatum hoger beroep instellen bij het gerechtshof te 's-Gravenhage (belastingkamer), Postbus 20021, 2500 EA Den Haag.

Bij het instellen van hoger beroep dient het volgende in acht te worden genomen:

1. - bij het beroepschrift wordt een afschrift van deze uitspraak overgelegd.

2. - het beroepschrift moet ondertekend zijn en ten minste het volgende vermelden:

a. de naam en het adres van de indiener;

b. een dagtekening;

c. een omschrijving van de uitspraak waartegen het hoger beroep is ingesteld;

d. de gronden van het hoger beroep.