HR, 19-04-2013, nr. 11/03757

ECLI:NL:HR:2013:BW7156

- Instantie

Hoge Raad

- Datum

19-04-2013

- Zaaknummer

11/03757

- LJN

BW7156

- Vakgebied(en)

Belastingrecht algemeen (V)

- Brondocumenten en formele relaties

Beroepschrift, Hoge Raad, 19‑04‑2013

ECLI:NL:HR:2013:BW7156, Uitspraak, Hoge Raad, 19‑04‑2013; (Cassatie)

ECLI:NL:PHR:2012:BW7156, Conclusie, Hoge Raad (Parket), 15‑05‑2012

Arrest gerechtshof: ECLI:NL:GHSHE:2011:BT8237

- Vindplaatsen

V-N 2012/28.10 met annotatie van Redactie

V-N 2013/19.16 met annotatie van Redactie

BNB 2013/156 met annotatie van J.W. Zwemmer

FED 2013/85 met annotatie van R. RUSSO

NTFR 2014/8

NTFR 2013/937 met annotatie van mr. drs. A.J. van den Bos

V-N Vandaag 2012/1351

V-N 2012/28.10

V-N 2013/19.16

V-N Vandaag 2013/956

NJB 2013/964

NTFR 2012/1737 met annotatie van Mr. A.A. Fase

Beroepschrift 19‑04‑2013

Belanghebbende kan zich met de bestreden uitspraken niet verenigen. Belanghebbende draagt als middel van cassatie voor:

- I.

Schending van het Nederlands recht, met name artikel 3.14, lid 1, aanhef en onderdeel d, van de Wet Inkomstenbelasting 2001 en/of artikel 8:77 van de Algemene wet bestuursrecht, doordat het Hof in de besteden uitspraken heeft geoordeeld dat in het geval dat vaststaat dat het door belanghebbende genoten voordeel uit criminele activiteiten volledig is ontnomen ingevolge artikel 36e van het Wetboek van Strafrecht (ontneming van wederrechtelijk verkregen voordeel) en belanghebbende — hetgeen inmiddels ook fiscaal vaststaat — in elk van de onderhavige jaren (door toepassing van een voorziening) per saldo een resultaat uit die criminele activiteiten heeft genoten van nihil, een fiscale bijtelling van kosten en lasten die verband houden met die activiteiten dient plaats te vinden, waarbij tevens vaststaat dat belanghebbende in de onderhavige jaren in zijn aangiften inkomstenbelasting deze kosten en lasten niet in aftrek heeft gebracht.

- II.

Schending van het Nederlands recht, met name artikel 3.14, lid 1, aanhef en onderdeel d, van de Wet Inkomstenbelasting 2001 en/of artikel 8:77 van de Algemene wet bestuursrecht, doordat het Hof in de bestreden uitspraken heeft geoordeeld, dat in het geval dat vaststaat dat belanghebbende slechts een leidende rol heeft gehad bij de productie van verboden middelen en het bedrag van het ontnomen wederrechtelijk verkregen voordeel door de Strafkamer van het Hof 's‑Hertogenbosch uitsluitend is bepaald op basis van vermogensvergelijking (‘knsopstelling’), bij het bepalen van de hoogte van de niet aftrekbare kosten en lasten — ten aanzien waarvan de bewijslast op de inspecteur rust — moet worden uitgegaan van de kostprijs van de verboden middelen.

- III.

Schending van het Nederlands recht, met name artikel 67e van de Algemene wet inzake rijksbelastingen en/of artikel 8:77 van de Algemene wet bestuursrecht, doordat het Hof in de bestreden uitspraak ten aanzien van de navorderingsaanslagen IB/PVV 2001 en 2002 heeft geoordeeld, dat het Hof aannemelijk acht, mede gezien het feit dat belanghebbende in de periode 1 januari 2001 tot en met 25 mei 2004 buiten de bekende, althans traceerbare, legale inkomsten nog een andere, onbekende inkomstenbron moet hebben gehad, en deze inkomsten voortkomen uit verboden handelingen, dat belanghebbende willens en wetens heeft nagelaten daarvan aangifte te doen, op grond waarvan het Hof in een situatie als de onderhavige, gelet op de ernst van de gedraging, de hoogte van het te belasten bedrag en de behandelduur, een vergrijpboete van 50% passend en geboden acht.

Toelichting op het eerste cassatiemiddel

In r.o. 4.2 heeft het Hof geoordeeld, dat de stelling van belanghebbende, zoals verwoord in r.o. 4.1 berust op een onjuiste lezing van de parlementaire geschiedenis van het wetsvoorstel dat heeft geleid tot de invoering van artikel 8a, lid 1, onderdeel d, in samenhang met lid 3, aanhef en onder a Wet IB 1964 thans (met ingang van het jaar 2001) artikel 3.14, lid 1, onderdeel d, in samenhang met lid 3, aanhef en onder a van de Wet IB 2001. Belanghebbende heeft zoals het Hof heeft opgenomen in r.o. 4.1 gesteld, dat de kosten die verband houden met misdrijven ter zake waarvoor hij door de Nederlandse strafrechter bij onherroepelijke uitspraak is veroordeeld, ten onrechte niet in aftrek zijn toegelaten nu hij tevens is veroordeeld tot (terug)betaling van het wederrechtelijk verkregen voordeel en niet in geschil is dat hij het desbetreffende bedrag ook daadwerkelijk heeft betaald. Indien, ondanks de terugbetaling van het wederrechtelijk verkregen voordeel, de niet-aftrekbaarheid van kosten ter zake van criminele activiteiten in stand blijft, ontstaat een — door de wetgever niet gewilde — doublure.

Belanghebbende volhardt in zijn lezing van de parlementaire geschiedenis van genoemde bepalingen en wel om volgende redenen. In de Memorie van Toelichting Tweede Kamer, vergaderjaar 1996–1997, 25 019, nr. 3 onder ‘2, De voorgestelde regeling’ heeft de wetgever het volgende opgemerkt:

‘De voorgestelde regeling is tweeledig. In de eerste plaats worden van aftrek uitgesloten de kosten en lasten die verband houden met een misdrijf.

De bepaling komt er in grote lijnen op neer dat wanneer een belastingplichtige is veroordeeld voor een misdrijf, de kosten en lasten die met dat misdrijf verband houden van aftrek zijn uitgesloten. Dit houdt in dat bijvoorbeeld een handelaar in harddrugs in de belastingheffing wordt betrokken voor zijn brutoomzet. De kosten van de inkoop, van bewaking, van vervoer, van versnijden, van distributie, e.d. komen krachtens de voorgestelde bepaling niet in mindering op de door hem behaalde verkoopprijs. (…).’

Uit deze passage blijkt, dat de wetgever voor ogen heeft gehad om een veroordeelde te belasten voor het bruto voordeel uit de criminele activiteiten. De wetgever gaat hierbij expliciet uit van een belastingheffende taak van de inspecteur ter zake van het voordeel. In het geval dat het gehele wederrechtelijk verkregen voordeel is ontnomen — zoals in het geval van belanghebbende, merkt de wetgever in de ‘Artikelsgewijze toelichting’ onder ‘Artikel I, onderdeel A.3. (…)’ op:

‘(…) Onderdeel a van dit lid ziet op de kosten en lasten ter zake van de ontneming van het wederrechtelijk verkregen voordeel — dit is het bedrag dat is betaald of de waarde van de in beslag genomen voorwerpen — op basis van de zogenoemde «Pluk-ze»-wetgeving. De terugneming van de uitsluiting van aftrek is mede gestoeld op de gedachte dat waar het wederrechtelijk verkregen voordeel ingevolge de «Pluk-ze»-wetgeving wordt ontnomen, er geen reden meer is om ter zake van dit ontnomen voordeel met fiscale middelen op te treden.’

In het geval van een volledige ontneming van het wederrechtelijk verkregen voordeel is er de facto geen grond om fiscale middelen in te zetten.

Uit het geciteerde gedeelte uit de parlementaire toelichting lijkt de wetgever dit uitsluitend te beperken tot de daadwerkelijke ontneming. Evenwel kan van ‘kosten en lasten ter zake van ontneming (…)’ geen sprake zijn. In het geval van een ontneming is sprake van negatieve inkomsten, zodat deze betalingen niet als ‘kosten en lasten’ gekwalificeerd kunnen worden. Van een ‘terugneming van de uitsluiting van aftrek’ kan ter zake van de ontnemingsbetaling geen sprake zijn. De ontnemingsbetaling is wettelijk niet uitgesloten van aftrek, zodat van een terugneming van de uitsluiting van aftrek geen sprake kan zijn.

Wel blijkt hieruit naar het oordeel van belanghebbende de bedoeling van de wetgever om bij een volledige ontneming geen fiscale middelen meer in te zetten. Op grond hiervan is het alsnog toepassen van de aftrekbeperking voor kosten en lasten ter zake van de criminele activiteiten in de situatie van belanghebbende niet aan de orde.

Ook uit de hierna genoemde passage uit deze artikelsgewijze toelichting op Artikel I, onderdeel A.3. blijkt, dat de wetgever in dit kader beoogd heeft daadwerkelijk in aftrek gebrachte kosten en lasten met de aftrekbeperking te willen treffen:

‘Zoals hiervoor bij onderdeel A.1. is aangegeven, komt de uitsluiting van aftrek eerst aan de orde wanneer er sprake is van een veroordeling. De kosten en lasten die vóór de veroordeling zijn gemaakt, kunnen derhalve op normale wijze in aftrek worden gebracht. (…) De kosten en lasten die vóór de veroordeling of de transactie ten laste van de winst zijn gebracht, worden alsnog tot de winst uit onderneming gerekend van het jaar waarin de veroordeling of transactie plaatsvindt.’

Tot slot leidt belanghebbende zijn standpunt af uit het arrest van uw Raad van 25 november 2005, nr. 40 213, BNB 2006/94 waarin uw Raad met betrekking tot de rechtsgrond van de aftrekbaarheid van negatieve inkomsten heeft geoordeeld, dat belastingheffing over ongedaan gemaakt inkomen ook ongedaan gemaakt dient te worden. In het onderhavige geval wordt de uiteindelijke belastingheffing over het wederrechtelijk verkregen voordeel mede bepaald door de gestelde niet aftrekbaarheid van kosten en lasten ter zake van de verboden handelingen. Indien vervolgens het gehele wederrechtelijk verkregen voordeel wordt ontnomen, dient niet alleen de belastingheffing hierover ongedaan gemaakt te worden, maar ook de belastingheffing ter zake van de aftrekbeperking.

Belanghebbende concludeert dan ook, dat in het geval van volledige ontneming van wederrechtelijk verkregen voordeel, waarbij overigens vaststaat dat belanghebbende in de onderhavige jaren ter zake van de criminele activiteiten geen kosten en lasten in zijn aangifte in aftrek heeft gebracht, met alsnog een aftrekbeperking fiscaal in aanmerking kan worden genomen. De uitspraken van het Hof dienen te worden vernietigd. Uw Raad kan de zaak zelf afdoen door de navorderingsaanslagen 2001 en 2002 geheel te vernietigen (enkelvoudige belasting, heffingsrente en boete) en de definitieve aanslagen te verminderen tot respectievelijk € 64.589 voor het jaar 2003 en € 43.998 voor het jaar 2004, De in rekening gebrachte heffingsrente dient dienovereenkomstig aangepast te worden. De vergrijpboete dient vernietigd te worden.

Toelichting op het tweede cassatiemiddel

Zoals blijkt uit bijlage 8 bij het verweerschrift van de inspecteur bij de rechtbank Breda, is de rechtbank Maastricht bij het bepalen van het wederrechtelijk verkregen voordeel uitgegaan van de productie en handel van verboden middelen door belanghebbende.

Volgens de rechtbank Maastricht zijn 6.000.000 pillen geproduceerd en verhandeld. De netto-opbrengst is door de rechtbank berekend op € 2.880.000. Daarvan heeft belanghebbende naar het oordeel van de rechtbank € 325.000 afgestaan aan de medeverdachten. Daarnaast heeft belanghebbende nog opbrengst genoten uit de verkoop in Duitsland voor een bedrag van € 157.378. Het totale wederrechtelijk verkregen voordeel is door de rechtbank berekend op € 2.712.378.

Op grond hiervan heeft de rechtbank zich niet meer uitgelaten over het gestelde in het rapport van de rapporteurs [A] en [B] (vide bijlage 3 bij voornoemd verweerschrift), dat uit onderzoek is gebleken, dat belanghebbende € 327.130 meer contant heeft uitgegeven dan hij aan gelden contant beschikbaar had (vide onderdeel 5.4 van voornoemd rapport).

In het ingestelde hoger beroep tegen de beslissing op de ontnemingsvordering (vide bijlage 9 bij het verweerschrift van de inspecteur) vordert de advocaat-generaal wederom het bedrag van € 2.712.378 als zijnde te ontnemen wederrechtelijk verkregen voordeel. Het Hof 's‑Hertogenbosch volgt de advocaat hierin niet en wijst op het feit dat naar het oordeel van het Hof de rol van belanghebbende zich beperkte tot het leiding geven aan de productie van de verdovende middelen. Het Hof merkt ook nog op, dat een deel van het gevorderde betrekking had op de periode vóór de periode die was opgenomen in de bewezenverklaring. Dit zag met name op de in de vordering opgenomen verkopen Duitsland, die volgens het Openbaar Ministerie zouden hebben plaatsgevonden in de periode 8 oktober 1999 tot 16 oktober 2000.

Voor de beslissing op de ontnemingsvordering gaat het Hof uit van de constatering dat belanghebbende een bedrag van € 327.130 aan contente uitgaven niet heeft kunnen betalen uit de bekende, althans traceerbare, legale inkomsten. Tijdens de zitting bij het Hof heeft belanghebbende verklaard een aanzienlijk geldbedrag te hebben verdiend met de productie van verdovende middelen. Het Hof oordeelt verder dat in de aanwezige stukken onvoldoende aanknopingspunten zijn gevonden om uit te gaan van de door de advocaat-generaal in zijn requisitoir genoemde bedragen. Met deze constateringen en de beslissing het wederrechtelijk verkregen voordeel te berekenen vanuit de ‘kasopstelling’ staat vast dat het Hof de uitgangspunten voor de berekening van het wederrechtelijke verkregen voordeel op basis van een bruto/netto-berekening terzijde heeft geschoven.

Ook de inspecteur heeft in zijn uitspraken op bezwaar het bedrag van € 327.130 als fiscaal relevant beoordeeld. Hij vindt dit ‘een beter en reëler uitgangspunt’ (vide bijlage 10 bij het verweerschrift van de inspecteur). Ook heeft de inspecteur, zoals blijkt uit het proces-verbaal van de zitting van 21 februari 2011, verklaard dat belanghebbende niet is veroordeeld voor handel in verdovende middelen.

In de thans bestreden uitspraken overweegt het Hof in r.o. 4.6 dat het Hof het in r.o. 2.3 vermelde oordeel van het Gerechtshof 's‑Hertogenbosch (strafkamer) tot het zijne maakt, en overweegt dat belanghebbende in de periode 1 januari 2001 tot en met 24 mei 2004 buiten de bekende, althans traceerbare, legale inkomsten nog een andere, onbekende inkomstenbron moet hebben gehad. In de genoemde r.o. 2.3 citeert de belastingkamer van het Hof de strafkamer van het Hof.

Gelet op voorgaande overweging is het onbegrijpelijk dat het Hof in r.o. 4,4 overweegt dat:

‘(…) de rechtbank Maastricht (heeft) geoordeeld dat belanghebbende zich schuldig heeft gemaakt aan de deelname aan een criminele organisatie waarin een aantal personen een vaste rol vervulde, en waarin hij — belanghebbende — de leider was. Het Hof heeft geen reden te twijfelen aan de juistheid van die oordelen.’

Het feit dat belanghebbende geen hoger beroep heeft aangetekend tegen het vonnis van de Rechtbank Maastricht in de strafzaak, leidt er niet toe, dat deze overweging van de Rechtbank Maastricht daarmee een vaststaand feit is. immers, de strafkamer van het Gerechtshof 's‑Hertogenbosch heeft in het hoger beroep van belanghebbende tegen de beslissing inzake de ontnemingsvordering de positie van belanghebbende binnen de criminele organisatie teruggebracht tot het leiding geven aan de productie van verdovende middelen. Ook deze vaststelling heeft de belastingkamer van het Gerechtshof 's‑Hertogenbosch tot de zijne gemaakt. Zonder nadere motivering kunnen deze vaststellingen niet naast elkaar bestaan. Dat het Hof r.o. 4.6 heeft gegeven ten aanzien van de boete, doet hieraan niet af. Zonder nadere motivering is het onbegrijpelijk dat het Hof ten aanzien van de boete aansluit bij de overwegingen van de strafkamer van het Gerechtshof 's‑Hertogenbosch, terwijl het Hof voor het oordeel ten aanzien van de niet-aftrekbare kosten aansluit bij de overwegingen van de strafkamer van de Rechtbank Maastricht. Dit temeer omdat juist ten aanzien van de ontnemingsvordering een beoordeling in tweede instantie heeft plaatsgevonden en de strafkamer van het Gerechtshof 's‑Hertogenbosch duidelijk is geweest in zijn overwegingen om aan belanghebbende een andere rol binnen de criminele organisatie toe te dichten dan de advocaat-generaal, c.q. de officier van justitie, c.q. het Openbaar Ministerie.

Een consistente overweging ten aanzien van de rol van belanghebbende in de criminele organisatie is juist van belang bij de beoordeling van de juistheid van het oordeel van de belastingkamer van het Gerechtshof 's‑Hertogenbosch ten aanzien van de niet-aftrekbare kosten en lasten in verband met die activiteiten. Zonder nadere motivering past bij de vaststelling van de positie van belanghebbende als leidinggevende bij de productie van de verdovende middelen niet een toerekening van een kostprijs aan de opbrengst die belanghebbende heeft genoten.

In die positie heeft belanghebbende een vergoeding gekregen voor de inbreng van zijn kennis en vaardigheden. Belanghebbende heeft onbetwist gesteld dat de door hem genoten vergoeding een netto-vergoeding was. Dat deze vergoeding afhankelijk was van de geproduceerde aantallen pillen doet hieraan niets af. Belanghebbende genoot als het ware ‘stukloon’.

Het oordeel van het Hof leidt ertoe dat belanghebbende een totale bruto-opbrengst zou hebben genoten van € 327.130 plus € 109.000, te weten € 436.130. Deze vaststelling vindt geen steun in het oordeel van de strafkamer van het Gerechtshof 's‑Hertogenbosch, welk oordeel de belastingkamer van het Gerechtshof 's‑Hertogenbosch blijkens r.o. 4.6 tot de zijne heeft gemaakt.

Voor de onderbouwing van het standpunt van de belastingkamer van het Gerechtshof 's‑Hertogenbosch had ten minste aannemelijk moeten zijn dat belanghebbende daadwerkelijk kosten heeft gehad die zijn aan te merken als directe productiekosten.

Belanghebbende heeft onweersproken gesteld, dat hij geen kosten heeft gemaakt in verband met de aanschaf van productiemiddelen (machines en/of grondstoffen) ter productie van de verdovende middelen. De machines waren reeds aanwezig toen belanghebbende tot de organisatie toetrad en de grondstoffen werden gekocht door de algehele leider van de organisatie.

Omdat het verschil tussen de ontnemingsvordering van het OM van € 2.712.378 en de uiteindelijke veroordeling tot ontneming van € 327.130 aan wederrechtelijk verkregen voordeel zo evident groot is, waarbij alleen ten aanzien van de vordering van het OM een berekening is gemaakt die rekening houdt met de productiekosten van do verdovende middelen, kan het Hof, zonder nadere motivering, niet tot een evenredige toerekening komen van productiekosten aan de opbrengst die belanghebbende genoten zou hebben. Nu die nadere motivering ontbreekt, is het oordeel van het Hof onbegrijpelijk en kan het oordeel van het Hof niet in stand blijven. Nu geen andere — cijfermatige — onderbouwing van het wederrechtelijk verkregen voordeel door de inspecteur is gegeven, dient primair, nu de bewijslast van het in aanmerking te nemen bedrag aan niet-aftrekbare kosten op de inspecteur rust en de inspecteur niet is geslaagd in te leveren bewijs voor de hoogte daarvan, de uitspraak van het Hof vernietigd te worden, oordelende dat geen bedrag als niet-aftrekbare kosten in aanmerking dienen te worden genomen. Indien Uw Raad nader onderzoek naar de hoogte van de niet-aftrekbare kosten noodzakelijk acht, dient de uitspraak van het Hof vernietigd te worden en dient het verwijzingshof nader onderzoek in te stellen.

Ten aanzien van de bewijslastverdeling merkt belanghebbende het volgende op. In r.o. 4.3, laatste alinea overweegt het Hof:

‘Nu belanghebbende overigens niets heeft gesteld omtrent de hoogte van de kosten en lasten ter zake van de door hem verrichte verboden handelingen, acht het Hof belanghebbende niet geslaagd in het van hem in deze te verlangen bewijs dat deze kosten en lasten tot een te hoog bedrag zouden zijn vastgesteld.’

Nu onbetwist is vastgesteld, dat belanghebbende in de betreffende aangiften geen kosten en lasten in aftrek heeft gebracht in verband met de verboden handelingen, rust op de inspecteur de bewijslast voor de vaststelling van de hoogte van de kosten en lasten die als niet aftrekbaar in aanmerking moeten worden genomen. Immers, de inspecteur verhoogt het aangegeven belastbare inkomen uit werk en woning.

De inspecteur heeft bij uitspraak op bezwaar, in eerste aanleg en in het hoger beroep gesteld, dat de productiekosten in beginsel berekend dienen te worden op een bedrag van € 818.136,60. Rekening houdend met een ‘verbijzondering op persoonsniveau’ dienen de totale niet-aftrekbare kosten volgens de inspecteur bepaald te worden op een totaalbedrag van € 200.000. Deze ‘verbijzondering op persoonsniveau’ is nimmer cijfermatig onderbouwd, doch door de inspecteur bepaald om de discussie niet te willen voeren over de ‘poging om het ‘daadwerkelijke’ gedrag richting koeriersdiensten i.p.v. productie te loodsen’ (vide pagina 2 van de uitspraken op bezwaar).

Op basis van de door de inspecteur voorgestane ‘redelijkheid, billijkheid en voorzichtigheid’ is de inspecteur gekomen tot een totaalbedrag van € 200.000. Nu dit bedrag op geen enkele wijze cijfermatig is onderbouwd, kan niet anders vastgesteld worden dat de inspecteur deze kosten heeft geschat. Het Hof heeft in r.o. 4.4 geoordeeld de inspecteur niet te kunnen volgen in zijn berekening van de niet-aftrekbare kosten. Het Hof heeft hierdoor geoordeeld, dat de inspecteur niet aan zijn bewijslast heeft voldaan ter zake van de hoogte van de niet-aftrekbare kosten. De mededeling van de inspecteur, zoals opgenomen in het proces-verbaal van de zitting van 21 februari 2011, in die zin dat hij ermee akkoord gaat dat bij een in aanmerking te nemen netto voordeel van € 327.130 een kostprijs hoort van € 109.000, doet hieraan niet af.

Nu de inspecteur niet het bewijs heeft geleverd voor de hoogte van de niet-aftrekbare kosten kan van belanghebbende niet gevorderd worden bewijs te leveren dat deze kosten tot een te hoog bedrag zijn vastgesteld. Immers, in deze visie zou van belanghebbende de facto gevergd worden dat hij bewijs zou moeten leveren voor het feit dat hij tot een te laag bedrag aangifte heeft gedaan voor de betreffende jaren.

Belanghebbende zou bewijs moeten leveren voor de hoogte van het bedrag dat hij in aftrek zou hebben kunnen brengen op zijn inkomen, terwijl belanghebbende juist heeft s gesteld geen kosten en lasten in zijn aangiften IB/PVV in mindering te hebben gebracht.

Primair dienen de uitspraken van het Hof te worden vernietigd en kan uw Raad de zaak zelf afdoen door de navorderingsaanslagen 2001 en 2002 geheel te vernietigen (enkelvoudige belasting, heffingsrente en boete) en de definitieve aanslagen te verminderen tot respectievelijk € 64.589 voor het jaar 2003 en € 43.998 voor het jaar 2004. De in rekening gebrachte heffingsrente dient dienovereenkomstig aangepast te worden. De vergrijpboete dient vernietigd te worden.

Subsidiair dienen de uitspraken van het Hof te worden vernietigd en dient uw Raad de zaak te verwijzen naar een ander Hof voor nader onderzoek naar de hoogte van de met aftrekbare kosten en lasten ter zake van de verboden handelingen.

Toelichting op het derde cassatiemiddel

Het oordeel van het Hof betreffende de vergrijpboeten, opgelegd in verband met de navordering over de jaren 2001 en 2002 is onjuist, c.q. onbegrijpelijk en kan derhalve niet in stand blijven. De betreffende vergrijpboeten zijn gebaseerd op artikel 67e van de Algemene wet inzake rijksbelastingen (hierna aan te duiden met: AWR). Het is aan de inspecteur om te bewijzen dat alle bestanddelen van de betreffende delictsomschrijving zijn vervuld. In het geval van artikel 67e AWR zijn dat:

- 1.

de (voorwaardelijke) opzet of grove schuld zijdens belanghebbende;

- 2.

het bestaan van een te lage primitieve aanslag.

Tussen belanghebbende en de inspecteur is niet meer in geschil, dat belanghebbende in de belastingjaren 2001 en 2002 geen te belasten wederrechtelijk verkregen voordeel heeft genoten. Tegenover het wederrechtelijk verkregen voordeel staat voor hetzelfde bedrag een te vormen voorziening wegens de ontneming. Het Hof heeft dit expliciet overwogen in r.o. 2.8:

‘(…) Voorts heeft de Inspecteur in verband met de ontnemingsvordering over de jaren 2001 tot en met 2004 de vorming van een voorziening tot een bedrag van € 327.130,25 toegestaan overeenkomstig het gestelde in het arrest van de Hoge Raad van 26 augustus 1998, nr. 33 417, BNB1998/409.’

In de betreffende jaren is tussen belanghebbende en de inspecteur uitsluitend in geschil de toepassing van de niet aftrekbare kosten en lasten in verband met de verboden handelingen. Hierbij staat vast, dat deze niet aftrekbaarheid wettelijk pas toegelaten is op het moment dat het veroordelend strafrechtelijk vonnis onherroepelijk is geworden. Het staat verder vast, dat door het niet instellen van hoger beroep tegen de uitspraak van de Rechtbank Maastricht van 23 december 2004 het vonnis op 7 januari 2005 onherroepelijk vaststond.

Uit het dossier blijkt, dat de definitieve aanslagen over de jaren 2001 en 2002 zijn vastgesteld met dagtekening 21 maart 2003, respectievelijk 13 mei 2004, Het oordeel van het Hof dat het aan belanghebbende te wijten is, dat te lage primitieve aanslagen zijn opgelegd naar aanleiding van de door of namens hem ingediende aangiften 2001 en 2002, is rechtens onjuist, c.q. onbegrijpelijk. Ten tijde van de vaststelling van de definitieve aanslagen was de aftrekbeperking wettelijk niet mogelijk. Zo belanghebbende al aftrekbare kosten in zijn aangiften 2001 en 2002 zou hebben opgenomen, is het niet aan de opzet of grove schuld van hem te wijten, dat de aanslag tot een te laag bedrag is vastgesteld. Tot 7 januari 2005 had belanghebbende wettelijk de mogelijkheid om aftrekbare kosten en lasten ter zake van verboden handelingen in zijn aangiften te verwerken.

Verder kan aan belanghebbende niet verweten worden, dat hij na het onherroepelijk worden van het veroordelende vonnis geen gebruik heeft gemaakt van de fiscale inkeerbepalingen, in die zin dat hij de inspecteur niet heeft verzocht om navorderingsaanslagen op te leggen ter zake van (inmiddels) niet aftrekbare kosten en lasten in verband met verboden handelingen. Belanghebbende had een pleitbaar standpunt om dat niet te doen. Immers, uitgaande van de door belanghebbende verkregen vergoeding voor het leidinggeven aan de productie van verboden middelen kon belanghebbende in redelijkheid menen juist gehandeld te hebben, nu belanghebbende van mening was (en is) geen kosten te hebben gemaakt ter zake van die verdiensten. Het Hof heeft ten onrechte geen oordeel gegeven over de stelling van belanghebbende dat hij een pleitbaar standpunt had. Voor wat betreft de navorderingsaanslagen 2001 en 2002 heeft het Hof ten aanzien van de vergrijpboeten uitsluitend overwogen, dat het Hof aannemelijk acht, dat belanghebbende willens en wetens heeft nagelaten aangifte te doen van de ‘andere, onbekende inkomstenbron’. Zoals betoogd, staat inmiddels vast dat belanghebbende ter zake van die ‘andere, onbekende inkomstenbron’ in de jaren 2001 en 2002 geen inkomstenbelasting verschuldigd was, omdat tegenover de hoogte van de inkomstenbron (het wederrechtelijk verkregen voordeel) een even hoge voorziening ter zake van de ontneming kon worden gevormd. Deze argumentatie kan het oordeel van het Hof dat de vergrijpboete van 50% over de belasting die (alsnog) verschuldigd is ter zake van de niet aftrekbaarheid van kosten en lasten in verband met verboden handelingen passend en geboden is niet dragen.

Conclusie

Belanghebbende concludeert tot vernietiging van de uitspraken van het Hof 's‑Hertogenbosch. Op grond van het eerste cassatiemiddel kan uw Raad kan de zaak zelf afdoen door de navorderingsaanslagen 2001 en 2002 geheel te vernietigen (enkelvoudige belasting, heffingsrente en boete) en de definitieve aanslagen te verminderen tot respectievelijk € 64,589 voor het jaar 2003 en € 43.998 voor het jaar 2004. De in rekening gebrachte heffingsrente dient dienovereenkomstig aangepast te worden. De vergrijpboete dient vernietigd te worden.

Op grond van het tweede cassatiemiddel kan uw Raad primair de zaak zelf afdoen door de navorderingsaanslagen 2001 en 2002 geheel te vernietigen (enkelvoudige belasting, heffingsrente en boete) en de definitieve aanslagen te verminderen tot respectievelijk € 64,589 voor het jaar 2003 en € 43.998 voor het jaar 2004. De in rekening gebrachte heffingsrente dient dienovereenkomstig aangepast te worden. De vergrijpboete dient vernietigd te worden. Subsidiair dienen de uitspraken van het Hof te worden vernietigd en dient uw Raad de zaak te verwijzen naar een ander Hof voor nader onderzoek naar de hoogte van de niet aftrekbare kosten en lasten ter zake van de verboden handelingen.

Op grond van het derde cassatiemiddel kan uw Raad de zaak zelf afdoen door de boetebeschikkingen voor de jaren 2001 en 2002 te vernietigen.

De Staat der Nederlanden dient te worden gelast aan belanghebbende het door hem betaalde griffierecht van € 112 te vergoeden. De inspecteur dient te worden veroordeeld tot vergoeding van de proceskosten van belanghebbende op basis van het Besluit proceskosten bestuursrecht overeenkomstig het in de bijlage bij dit Besluit opgenomen tarief.

Uitspraak 19‑04‑2013

Inhoudsindicatie

Inkomstenbelasting. Art. 3.14, lid 1, onderdeel d, en lid 4 (3 oud), Wet IB 2001. Kosten in verband met criminele activiteiten zijn niet-aftrekbaar, ook niet voor zover zij in aanmerking zijn genomen bij de bepaling van het te ontnemen wederrechtelijk verkregen voordeel.

Partij(en)

19 april 2013

nr. 11/03757

Arrest

gewezen op het beroep in cassatie van X te Z (hierna: belanghebbende) tegen de uitspraken van het Gerechtshof te 's-Hertogenbosch van 14 juli 2011, nrs. 10/00196, 10/00197, 10/00198 en 10/00200, betreffende (navorderings)aanslagen in de inkomstenbelasting/premie volksverzekeringen en de daarbij gegeven boetebeschikkingen.

1. Het geding in feitelijke instanties

Aan belanghebbende zijn over de jaren 2001 en 2002 navorderingsaanslagen en voor de jaren 2003 en 2004 aanslagen in de inkomstenbelasting/premie volksverzekeringen opgelegd, alsmede boetes. De (navorderings)aanslagen en de boetes zijn, na daartegen gemaakt bezwaar, bij uitspraken van de Inspecteur verminderd.

De Rechtbank te Breda (nrs. AWB 08/2656, AWB 08/2657, AWB 08/2658 en AWB 08/2660) heeft de tegen die uitspraken ingestelde beroepen ongegrond verklaard.

Belanghebbende heeft tegen de uitspraken van de Rechtbank hoger beroep ingesteld bij het Hof.

Het Hof heeft de uitspraken van de Rechtbank vernietigd, de bij Rechtbank ingestelde beroepen gegrond verklaard, de uitspraken van de Inspecteur vernietigd en de (navorderings)aanslagen en de boetes verder verminderd. De uitspraken van het Hof zijn aan dit arrest gehecht.

2. Geding in cassatie

Belanghebbende heeft tegen 's Hofs uitspraken beroep in cassatie ingesteld. Het beroepschrift in cassatie is aan dit arrest gehecht en maakt daarvan deel uit.

De Staatssecretaris van Financiën heeft een verweerschrift ingediend.

Belanghebbende heeft een conclusie van repliek ingediend.

De Advocaat-Generaal R.E.C.M. Niessen heeft op 15 mei 2012 geconcludeerd tot gegrondverklaring van het beroep in cassatie.

Belanghebbende heeft schriftelijk op de conclusie gereageerd.

3. Beoordeling van de middelen

3.1.

In cassatie kan van het volgende worden uitgegaan.

3.1.1.

Belanghebbende is bij vonnis van de Rechtbank Maastricht (strafkamer) van 23 december 2004, onherroepelijk geworden op 6 januari 2005, veroordeeld voor het in de periode van 1 oktober 2001 tot en met 25 mei 2004 leiding geven aan een criminele organisatie op het gebied van de handel in harddrugs. In vervolg op die veroordeling is belanghebbende bij arrest van het Gerechtshof te 's-Hertogenbosch (strafkamer) van 3 mei 2007 veroordeeld tot betaling van een bedrag van € 327.130,25 ter ontneming van wederrechtelijk verkregen voordeel. Bij de vaststelling van dit bedrag is het Hof uitgegaan van het in het kader van het jegens belanghebbende ingestelde strafrechtelijk financieel onderzoek opgestelde ontnemingsrapport, waarin aan de hand van een kasopstelling is geconcludeerd dat belanghebbende in de periode van 1 januari 2001 tot 25 mei 2004 meer contante inkomsten heeft genoten dan de traceerbare legale inkomsten.

3.1.2.

Bij de uitspraken op bezwaar tegen de (navorderings)aanslagen heeft de Inspecteur het hiervoor in 3.1.1 genoemde bedrag van € 327.130,25 aangemerkt als in de onderhavige jaren door belanghebbende genoten winst uit onderneming. Hij heeft van dit bedrag drie gelijke delen van € 98.139 toegerekend aan elk van de jaren 2001 tot en met 2003 en het restant van € 32.713 aan het jaar 2004. Tot slot heeft de Inspecteur op grond van artikel 3.14, lid 1, letter d, van de Wet inkomstenbelasting 2001 (hierna: de Wet) de belastbare inkomens uit werk en woning verhoogd met een bedrag aan productiekosten van xtc-pillen (hierna: de productiekosten) als zijnde kosten die verband houden met het misdrijf waarvoor belanghebbende strafrechtelijk is veroordeeld.

3.2.

Het Hof heeft geoordeeld dat de productiekosten op grond van artikel 3.14, lid 1, letter d, van de Wet niet aftrekbaar zijn en heeft het bedrag van die kosten vastgesteld op € 33.000 voor elk van de jaren 2001, 2002 en 2003 en op € 10.000 voor het jaar 2004. Hiertegen richten zich de middelen I en II.

3.3.1.

Middel I houdt in het betoog dat de in artikel 3.14, lid 1, letter d, van de Wet neergelegde aftrekbeperking niet van toepassing is voor zover de kosten en lasten die verband houden met een in die bepaling bedoeld misdrijf in aanmerking zijn genomen bij het bepalen van de hoogte van het ter zake van dat misdrijf te ontnemen wederrechtelijk verkregen voordeel als bedoeld in artikel 36e van het Wetboek van strafrecht.

3.3.2.

Het middel faalt. De door het middel voorgestane opvatting verdraagt zich niet met de tekst van artikel 3.14, lid 1, letter d, van de Wet. Bovendien valt uit de wetsgeschiedenis zoals aangehaald in onderdeel 4.6 van de conclusie van de Advocaat-Generaal evenmin af te leiden dat de wetgever ondanks de door hem onderkende samenloop van belastingheffing over wederrechtelijk verkregen voordelen en de strafrechtelijke ontneming daarvan, een dergelijke ingrijpende beperking van de reikwijdte van genoemd artikel voor ogen heeft gestaan.

3.4.

Middel II richt zich tegen het door het Hof in aanmerking genomen bedrag aan productiekosten. Het Hof heeft daaromtrent - kort samengevat - geoordeeld dat de Inspecteur niet aannemelijk heeft gemaakt dat de productiekosten € 200.000 hebben bedragen, dat hij nader akkoord is gegaan met het door het Hof uit de gedingstukken afgeleide bedrag van € 109.000, en dat belanghebbende niet heeft gesteld dat dit bedrag te hoog zou zijn. Dit oordeel geeft geen blijk van een onjuiste opvatting omtrent de stelplicht en de bewijslastverdeling en kan, als verweven met waarderingen van feitelijke aard, voor het overige in cassatie niet op juistheid worden getoetst. Het is ook niet onbegrijpelijk of onvoldoende gemotiveerd. Daarbij verdient opmerking dat het Hof bij zijn oordeel over belanghebbendes rol en aandeel binnen de criminele organisatie niet is gebonden aan het oordeel van de strafrechter (vgl. HR 12 april 2012, nr. 11/02847, LJN BW4122, BNB 2012/193). Middel II faalt derhalve eveneens.

3.5.

Middel III richt zich tegen 's Hofs oordeel over de voor de jaren 2001 en 2002 opgelegde boetes en het daarvoor vereiste opzet. Het middel kan niet tot cassatie leiden. In hetgeen het Hof heeft overwogen in onderdeel 4.6 van zijn uitspraak ligt besloten het oordeel dat belanghebbende, door willens en wetens na te laten aangifte te doen van de hiervoor in 3.1.2 genoemde bedragen, willens en wetens het geenszins te verwaarlozen risico heeft aanvaard dat te weinig belasting zou worden geheven. Dat oordeel geeft geen blijk van een onjuiste rechtsopvatting en kan, als verweven met waarderingen van feitelijke aard, voor het overige in cassatie niet op juistheid worden getoetst. Het oordeel is ook niet onbegrijpelijk of onvoldoende gemotiveerd. Het Hof hoefde zich van zijn oordeel niet te laten weerhouden door de omstandigheid dat ten tijde van het doen van de aangiften voor de inkomstenbelasting/premie volksverzekeringen voor de jaren 2001 en 2002 belanghebbende de hiervoor in 3.2 genoemde productiekosten nog ten laste van de winst had kunnen brengen.

Hoewel het middel terecht erover klaagt dat het Hof zich niet heeft uitgelaten over belanghebbendes stelling dat hij een pleitbaar standpunt had, kan ook die klacht niet tot cassatie leiden, aangezien dat standpunt blijkens het middel geen betrekking had op belanghebbendes gedragingen bij het doen van de hiervoor vermelde aangiften, op grond van welke gedragingen het Hof het voor de boetes vereiste opzet heeft aangenomen.

4. Proceskosten

De Hoge Raad acht geen termen aanwezig voor een veroordeling in de proceskosten.

5. Beslissing

De Hoge Raad verklaart het beroep in cassatie ongegrond.

Dit arrest is gewezen door de vice-president J.A.C.A. Overgaauw als voorzitter, en de raadsheren E.N. Punt, C.H.W.M. Sterk, P.M.F. van Loon en M.A. Fierstra, in tegenwoordigheid van de waarnemend griffier E. Cichowski, en in het openbaar uitgesproken op 19 april 2013.

Conclusie 15‑05‑2012

Inhoudsindicatie

Inkomstenbelasting. Art. 3.14, lid 1, onderdeel d, en lid 4 (3 oud), Wet IB 2001. Kosten in verband met criminele activiteiten zijn niet-aftrekbaar, ook niet voor zover zij in aanmerking zijn genomen bij de bepaling van het te ontnemen wederrechtelijk verkregen voordeel.

Nr. 11/03757

Nr. Rechtbank: 08/2656; 08/2657; 08/02658 en 08/02660

Nr. Gerechtshof: 10/00196; 10/00197; 10/00198 en 10/00200

Derde Kamer A

Inkomstenbelasting

1 januari 2001 - 31 december 2004

PROCUREUR-GENERAAL BIJ DE HOGE RAAD DER NEDERLANDEN

MR. R.E.C.M. NIESSEN

ADVOCAAT-GENERAAL

Conclusie van 15 mei 2012 inzake:

X

tegen

Staatssecretaris van Financiën

1. Inleiding

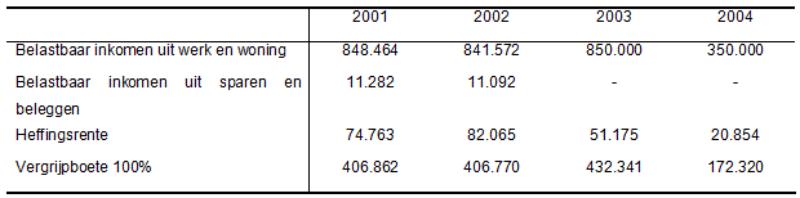

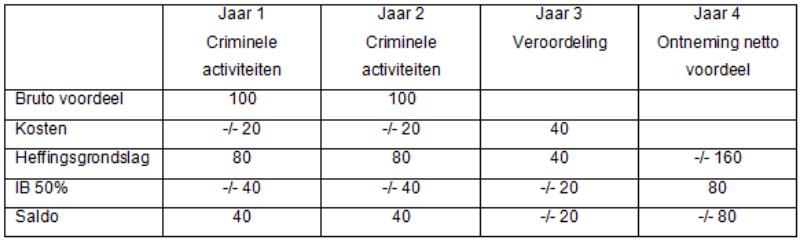

1.1 Aan X te Z (hierna: belanghebbende) zijn over de jaren 2001 en 2002 navorderingsaanslagen en voor de jaren 2003 en 2004 aanslagen in de inkomstenbelasting en premie volksverzekeringen (hierna: IB/PVV) opgelegd. Voor al deze jaren is belanghebbende bij beschikking tevens heffingsrente in rekening gebracht en is een vergrijpboete opgelegd van 100% van de (nagevorderde) belasting en premie volksverzekeringen betreffende het inkomen uit werk en woning. De cijfermatige consequenties kunnen als volgt schematisch worden weergegeven (in euro's):

Schema 1]

1.2 Voor het jaar 2003 is tevens een aanslag in de premie arbeidsongeschiktsheidsverzekering zelfstandigen (hierna: WAZ) opgelegd.

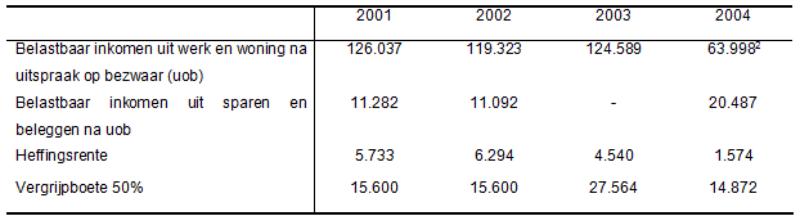

1.3 Na daartegen gemaakt bezwaar heeft de Inspecteur(1) in vier separate uitspraken de (navorderings)aanslagen verminderd. De in rekening gebrachte heffingsrente is dienovereenkomstig verminderd en de vergrijpboeten heeft de Inspecteur verminderd tot 50% van de (nagevorderde) belasting. Schematisch kan dit als volgt worden weergegeven:

Schema 2]

De aanslag WAZ is gehandhaafd.

1.4 Belanghebbende is van deze uitspraken in één geschrift in beroep gekomen bij rechtbank Breda (hierna: de Rechtbank). De griffier van de Rechtbank heeft de zaak gesplitst. Bij uitspraken van 10 februari 2010 heeft de Rechtbank de beroepen ongegrond verklaard.(3)

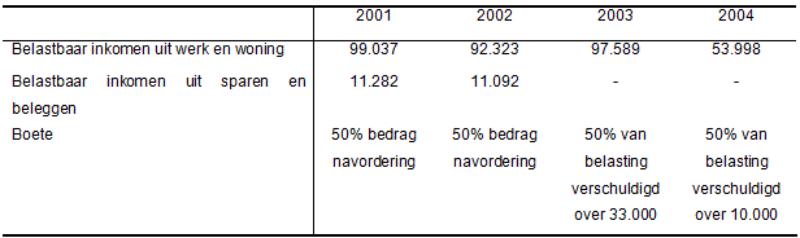

1.5 Tegen de uitspraken van de Rechtbank heeft belanghebbende in één geschrift hoger beroep ingesteld bij gerechtshof 's-Hertogenbosch (hierna: het Hof). De griffier heeft de zaken gesplitst. Bij uitspraken van 14 juli 2011 heeft het Hof de uitspraken van de Rechtbank en de Inspecteur vernietigd en de (navorderings)aanslagen en boeten als volgt verminderd, met dienovereenkomstige vermindering van de in rekening gebrachte heffingsrente en het absolute bedrag aan boeten: (4)

Schema 3]

1.6 Tegen de uitspraken van het Hof heeft belanghebbende tijdig en ook overigens op regelmatige wijze in één geschrift beroep in cassatie ingesteld. De staatssecretaris van Financiën (hierna: de Staatssecretaris) heeft een verweerschrift ingediend, waarop belanghebbende heeft gereageerd door middel van het indienen van een conclusie van repliek. De Staatssecretaris heeft schriftelijk laten weten af te zien van het indienen van een conclusie van dupliek.

1.7 Het geschil betreft de vraag of de Inspecteur de kosten en lasten die verband houden met de criminele activiteiten waarvoor belanghebbende strafrechtelijk is veroordeeld terecht heeft bijgeteld en of de Inspecteur voor de jaren 2001 en 2002 boeten heeft mogen opleggen.

2. De feiten en het geschil in feitelijke instanties

2.1 De onderstaande feiten ontleen ik aan de onder 1.5 genoemde uitspraken van het Hof en de stukken van het geding.

2.2 Bij vonnis gewezen op 23 december 2004, nr. 03/008129-04, LJN: AR8142, heeft rechtbank Maastricht belanghebbende veroordeeld tot een gevangenisstraf voor de tijd van vijf jaren. Naar het oordeel van rechtbank Maastricht heeft belanghebbende zich schuldig gemaakt aan het leidinggeven aan een criminele organisatie die het oogmerk had de gebruikersmarkt van harddrugs te voorzien van die drugs:

6. (...) De rechtbank acht bewezen dat sprake is van een gestructureerd samenwerkingsverband, waarin een aantal personen een vaste rol vervulde en waarvan de verdachte leider was. Uit het onderzoek ter terechtzitting is gebleken dat de verdachte samen met anderen, te weten [J.], [M.] en [S.], xtc-pillen produceerde, waarbij door de verdachten grondstoffen werden aangeleverd, xtc-pillen werden geproduceerd en de xtc-pillen werden afgeleverd. De samenwerking tussen al deze personen had een duurzaam karakter. In de loop van de in de dagvaarding bewezenverklaarde periode is een reeks soortgelijke feiten gepleegd, ten aanzien waarvan telkens dezelfde werkwijze werd gevolgd.

Binnen deze organisatie vervulde de verdachte een leidinggevende rol, nu hij van hen de meeste bestellingen aanbracht, zorgde voor de aanvoer van alle vulstoffen en instrumenten ten behoeve van de productie heeft geleverd. Blijkens de stukken heeft de verdachte de meeste samenstellingen van de bestellingen en de recepten daarvan op briefjes geschreven als werkinstructie, bestemd voor de andere leden. Ook is het verdachte die samen met [J.] besloten had om de productielocatie te verhuizen. Tot slot neemt de rechtbank in aanmerking dat de verdachte een derde van de winst kreeg, terwijl de overige twee derde verdeeld werd tussen de andere drie deelnemers van de criminele organisatie.

Het oogmerk van de organisatie was het vervaardigen van harddrugs en het onder andere binnen het grondgebied van Nederland brengen daarvan. (...)

Het vonnis is op 6 januari 2005 onherroepelijk geworden.

2.3 Naar aanleiding van een proces-verbaal van de Regiopolitie Q, Euroregionaal Opsporingsteam, d.d. 5 oktober 2004, heeft de Regiopolitie Zuid, Bureau Financiële Recherche, een strafrechtelijk financieel onderzoek (hierna: SFO) tegen belanghebbende ingesteld waarvan de bevindingen zijn neergelegd in een ontnemingsrapport van 10 december 2004. In de samenvatting van het rapport is onder meer vermeld:

Volgens de berekening wederrechtelijk verkregen voordeel op grond van artikel 36e lid 2 van het Wetboek van Strafrecht (...) heeft de verdachte X een wederrechtelijk voordeel gehad van minimaal € 2.775.415,17.

Ter onderbouwing van deze berekening is door ons ook een berekening van het verschil tussen de ontvangsten en de uitgaven gemaakt.

(...)

Gelet op het feit dat:

(...)

maakt het onderzoek aannemelijk dat een bedrag van € 327.130,25 onverklaarbaar contant meer is uitgegeven.

Samengevat ziet de onderbouwingsberekening op grond van artikel 36e lid 3 van het Wetboek van Strafrecht als volgt uit:

Beginsaldo Kas (...)

+/+ Legale contante ontvangsten (...)

= Beschikbaar voor contant (...)

-/- Werkelijk gedane uitgaven (...)

= Theoretisch (berekend eindsaldo kas) (...)

-/- Werkelijk eindsaldo kas (...)

= Verschil - € 327.130,25

2.4 Op grond van het SFO is op 16 december 2004 een ontnemingsvordering tegen belanghebbende ingesteld. Belanghebbende is door rechtbank Maastricht bij vonnis van 21 juni 2005, nr. 03/008129-04 (ontnemingsvordering), veroordeeld tot betaling van een bedrag van € 2.712.378 ter ontneming van het wederrechtelijk verkregen voordeel. Belanghebbende heeft tegen dit vonnis hoger beroep ingesteld bij het Gerechtshof 's-Hertogenbosch. Dit hof heeft belanghebbende bij uitspraak van 3 mei 2007, nr. 20-010604-05 OWV veroordeeld tot betaling van € 327.130,25 ter ontneming van het wederrechtelijk verkregen voordeel. Bij de vaststelling van het voordeel is het gerechtshof uitgegaan van het in het kader van het SFO opgestelde ontnemingsrapport, waarin aan de hand van een kasopstelling wordt geconcludeerd dat belanghebbende in de periode van 1 januari 2001 tot 25 mei 2004 méér contante inkomsten heeft genoten dan de traceerbare legale inkomsten. Gerechtshof 's-Hertogenbosch overwoog ondermeer:

Het hof ontleent aan de inhoud van voormelde bewijsmiddelen het oordeel, dat de veroordeelde door middel van het begaan van voormelde feiten en van soortgelijke feiten waaromtrent voldoende aanwijzingen bestaan dat zij door de veroordeelde zijn begaan dan wel uit andere feiten als bedoeld in artikel 36e, derde lid, van het Wetboek van Strafrecht een voordeel als bedoeld in artikel 36e van het Wetboek van Strafrecht heeft genoten en had en dat dit voordeel moet worden geschat op netto EUR 327.130,36.

(...)

Uit de kasopstelling, welke het hof overneemt, blijkt dat de veroordeelde een bedrag van EUR 327.130,25 aan contante uitgaven niet heeft kunnen betalen uit de bekende, althans traceerbare, legale inkomsten. Er moet in de periode 1 januari 2001 tot 25 mei 2004 nog een andere, onbekende, inkomstenbron zijn geweest. De veroordeelde heeft voor de herkomst van genoemd bedrag geen redelijke verklaring gegeven. Wel heeft veroordeelde ter terechtzitting in hoger beroep bekend dat hij in voornoemde periode een aanzienlijk geldbedrag heeft verdiend met de productie van verdovende middelen, aan welke productie hij naar het oordeel van het hof leiding heeft gegeven. Het hof acht het aannemelijk dat veroordeelde in ieder geval bovengenoemd bedrag als opbrengst van die productie en van soortgelijke delicten dan wel andere delicten als bedoeld in artikel 36e, derde lid, van het Wetboek van Strafrecht heeft genoten en derhalve wederrechtelijk heeft verkregen.

2.5 De Belastingdienst heeft een boekenonderzoek bij belanghebbende ingesteld inzake de aangiften IB/PVV voor de jaren 2001 tot en met 2004. De bevindingen zijn neergelegd in een rapport van 14 december 2006. De te corrigeren winst is op € 2.618.037 vastgesteld, en is als volgt over de in geding zijnde jaren verdeeld:

2001: € 785.411

2002: € 785.411

2003: € 785.411

2004: € 261.803

2.6 Bij brief van 28 november 2006 heeft de Inspecteur belanghebbende ingelicht omtrent zijn voornemen (navorderings)aanslagen met boeten op te leggen voor de jaren 2001 tot en met 2004, zoals neergelegd in het concept-controlerapport.

2.7 Belanghebbende heeft voor de jaren 2001 en 2002 aangiften IB/PVV gedaan naar een belastbaar inkomen uit werk en woning van respectievelijk € 66.037 en € 59.323. De definitieve aanslagen IB/PVV voor de jaren 2001 en 2002 zijn opgelegd met dagtekening 31 maart 2003 respectievelijk 13 mei 2004. Belanghebbende heeft voor de jaren 2003 en 2004, ondanks een uitnodiging en aanmaning daartoe, geen aangiften IB/PVV gedaan.

2.8 Bij het opleggen van de navorderingsaanslagen over de jaren 2001 en 2002 heeft de Inspecteur de onder 2.5 vermelde correcties begrepen in het belastbaar inkomen uit werk en woning van die jaren. Met betrekking tot de jaren 2003 en 2004 heeft de Inspecteur ambtshalve aanslagen opgelegd.

2.9 In de uitspraken op bezwaar heeft de Inspecteur het met de handel in verdovende middelen behaalde voordeel nader vastgesteld op € 327.130,25. In de motivering van de uitspraken op bezwaar heeft hij vermeld:

Op basis van het gestelde in de bezwaarschriften en aanvullingen op de bezwaarschriften kom ik tot de conclusie dat de eerder aangebrachte totaalcorrectie ad € 2.618.037 geen stand kan houden. Ik ben met belanghebbende van mening dat een totaalcorrectie van € 327.139 een beter en reëler uitgangspunt is.

(...)

Tot slot wil ik ingaan op de niet aftrekbare kosten welke verband houden met de in deze casus relevante gedragen. (...)

Het bedrag van de correctie heeft hij vervolgens als volgt over de in geschil zijnde jaren verdeeld:

2001: € 98.139

2002: € 98.139

2003: € 98.139

2004: € 32.713

2.10 Voorts heeft de Inspecteur in verband met de ontnemingsvordering over de jaren 2001 tot en met 2004 de vorming van een voorziening tot een bedrag van € 327.130,25 toegestaan overeenkomstig hetgeen is overwogen in het arrest van de Hoge Raad van 26 augustus 1998, nr. 33 417, BNB 1998/409. Bij uitspraak op bezwaar heeft de Inspecteur deze voorziening als volgt toegerekend aan de jaren 2001 tot en met 2004:

2001: € 98.139

2002: € 98.139

2003: € 98.139

2004: € 32.713

2.11 Ten slotte heeft de Inspecteur de winst met niet-aftrekbare kosten als bedoeld in artikel 3.14 Wet inkomstenbelasting 2001 (hierna: Wet IB 2001) gecorrigeerd. Hij heeft de (productie)kosten berekend op 5.454.244 xtc-pillen x € 0,15 = € 818.136,60. Na "verbijzondering op persoonsniveau" heeft de Inspecteur de niet-aftrekbare kosten voor belanghebbende op € 200.000 vastgesteld en deze als volgt verdeeld over de in geding zijnde jaren:

2001: € 60.000

2002: € 60.000

2003: € 60.000

2004: € 20.000

Rechtbank en Hof

2.12 De Rechtbank oordeelt ten aanzien van alle in geschil zijnde jaren dat de kosten die samenhangen met het produceren van de xtc-pillen, alle verband houden met het misdrijf, als bedoeld in artikel 3.14, lid 1, onderdeel d, Wet IB 2001, waarvoor belanghebbende bij onherroepelijke uitspraak is veroordeeld, zodat de Inspecteur deze kosten met recht niet in aftrek heeft toegelaten. De Rechtbank verwerpt het standpunt van belanghebbende dat uit artikel 3.14, lid 4, Wet IB 2001 (tekst 2001 tot en met 2003, daarna lid 5) zou volgen dat de aftrekbeperking eerst aan de orde kan komen in het jaar waarin de veroordeling onherroepelijk is geworden (het jaar 2005). Ten aanzien van de boete acht de Rechtbank aannemelijk dat belanghebbende willens en wetens heeft nagelaten aangifte te doen, dan wel, zo hij daartoe zelf niet in staat is geweest, een ander dat te laten doen. Voor alle jaren acht de Rechtbank de opgelegde vergrijpboeten passend en geboden.

2.13 Het Hof oordeelt dat uit de parlementaire geschiedenis van het wetsvoorstel dat heeft geleid tot de invoering van artikel 8a, lid 1, onderdeel d, Wet IB 1964 (voor de jaren 2001 tot en met 2003: artikel 3.14, lid 1, onderdeel d in samenhang met lid 3, aanhef en onderdeel a, Wet IB 2001 (vanaf 2004: lid 4, aanhef en onderdeel a)) in twee opzichten zou kunnen leiden tot een 'dubbele heffing'.

4.2 (...) De eerste mogelijke dubbele heffing betreft de samenloop tussen enerzijds de belastingheffing over het bedrag van het wederrechtelijk verkregen voordeel, en anderzijds de terugbetaling aan de Staat van het bedrag van het wederrechtelijk verkregen voordeel op grond van de zogenoemde 'pluk-ze' wetgeving. De wetgever heeft deze dubbele heffing niet gewild. Daartoe heeft de wetgever in artikel 8a, lid 3, aanhef en onder a Wet IB 1964 (voor het jaar 2001: artikel 3.14, lid 3, aanhef en onder a van de Wet) bepaald dat tot de in artikel 8a, lid 1, onderdeel d Wet IB 1964 (thans: artikel 3.14, lid 1, aanhef en onderdeel d van de Wet) bedoelde, niet - aftrekbare kosten en lasten niet wordt gerekend de voldoening aan de Staat van een geldbedrag of overdracht van in beslag genomen voorwerpen, ter gehele of gedeeltelijke ontneming van wederrechtelijk verkregen voordelen. De tweede mogelijke dubbele heffing betreft de omstandigheid dat artikel 8a, lid 1, onderdeel d Wet IB 1964 (thans: artikel 3.14, lid 1, onderdeel d van de Wet) er toe kan leiden dat enerzijds het bedrag van het wederrechtelijk verkregen voordeel in de belastingheffing wordt betrokken, terwijl anderzijds de met de verboden handeling verband houdende kosten en lasten fiscaal niet in aftrek kunnen worden gebracht. De wetgever heeft deze inbreuk op de neutraliteit van het belastingrecht uitdrukkelijk aanvaard, zulks omwille van de handhaving van de rechtsorde. (...)

2.14 Het Hof is van oordeel dat, nu belanghebbende door de Nederlandse strafrechter bij onherroepelijke uitspraak is veroordeeld ter zake van een misdrijf, de Inspecteur de kosten en lasten die verband houden met dat misdrijf ad € 200.000 met recht niet in aftrek heeft toegelaten.

2.15 Ten aanzien van de hoogte van de door de Inspecteur niet in aftrek toegestane kosten en lasten acht het Hof enerzijds belanghebbende niet geslaagd in het van hem in deze te verlangen bewijs dat deze kosten en lasten tot een te hoog bedrag zouden zijn vastgesteld. Anderzijds kan het Hof de Inspecteur niet volgen in zijn berekening van de niet-aftrekbare kosten. Het Hof heeft daarop de niet-aftrekbare kosten als volgt bepaald:

Uit de stukken van het geding leidt het Hof af en ter zitting heeft de Inspecteur dit gevolgd, dat op de productie van de xtc-pillen een nettowinst werd gerealiseerd van 300% van de kostprijs. Het wederrechtelijk verkregen voordeel, zijnde de netto-winst, is bij uitspraak van de strafkamer van het gerechtshof 's-Hertogenbosch van 3 mei 2007, nr. 20-010604-05 OWV, onherroepelijk vastgesteld op een bedrag van € 327.130,25. Uitgaande van dit bedrag als netto-winst beloopt de kostprijs van de xtc-pillen een derde deel van € 327.130,25, ofwel (afgerond) € 109.000. Ter zitting is de Inspecteur hiermee akkoord gegaan. Het Hof rekent het bedrag van € 109.000 als de niet-aftrekbare kosten als bedoeld in artikel 3.14, lid 1, onderdeel d van de Wet als volgt toe aan de in geding zijnde jaren:

2001: € 33.000

2002: € 33.000

2003: € 33.000

2004: € 10.000

2.16 Ten aanzien van de boete oordeelt het Hof voor de jaren 2001 en 2002 als volgt:

4.6. Het Hof volgt het in 2.3 vermelde oordeel van het Gerechtshof 's-Hertogenbosch (strafkamer) en maakt het tot het zijne, dat belanghebbende in de periode 1 januari 2001 tot en met 25 mei 2004 buiten de bekende, althans traceerbare, legale inkomsten nog een andere, onbekende inkomstenbron moet hebben gehad. Het Hof acht aannemelijk, mede gezien het feit dat deze inkomsten voortkomen uit verboden handelingen, dat belanghebbende willens en wetens heeft nagelaten daarvan aangifte te doen. Bij het doen van de desbetreffende uitspraak op bezwaar heeft de Inspecteur de vergrijpboete verminderd tot 50%. Die vergrijpboete van 50%, verschuldigd over het bedrag dat aan navordering van inkomstenbelasting/premie resteert, acht het Hof in een situatie als de onderhavige, gelet op de ernst van de gedraging, de hoogte van het te belasten bedrag en de behandelduur, passend en geboden.

Voor de jaren 2003 en 2004 is de boete afhankelijk van de in aanmerking te nemen niet-aftrekbare kosten; het Hof oordeelt:

(...) Die vergrijpboete van 50%, verschuldigd ter zake van de toerekening aan 2004 van € 10.000 als niet-aftrekbare kosten als bedoeld in artikel 3.14, lid 1, onderdeel d van de Wet, acht het Hof in een situatie als de onderhavige, gelet op de ernst van de gedraging, de hoogte van het te belasten bedrag en de behandelduur, passend en geboden.

3. Het geschil in cassatie

3.1 Belanghebbende komt in cassatie met drie middelen op tegen de uitspraak van het Hof die kort gezegd het volgende inhouden:

1. Ingeval het door belanghebbende genoten voordeel uit criminele activiteiten volledig is ontnomen, per saldo een resultaat uit die criminele activiteiten is genoten van nihil en in de aangiften geen kosten en lasten ter zake van deze activiteiten in aanmerking zijn genomen, dient geen fiscale bijtelling van kosten en lasten die verband houden met de criminele activiteiten plaats te vinden.

2. Nu de Inspecteur niet het bewijs heeft geleverd voor de hoogte van de niet-aftrekbare kosten kan van belanghebbende niet gevorderd worden bewijs te leveren dat deze kosten tot een te hoog bedrag zijn vastgesteld. Voorts heeft het Hof volgens belanghebbende niet zonder nadere motivering kunnen komen tot een evenredige toerekening van de productiekosten aan de opbrengsten die hij zou hebben genoten. Het Hof heeft in zijn oordeel namelijk enerzijds aansluiting gezocht bij het oordeel van rechtbank Maastricht dat belanghebbende een leidinggevende rol had binnen de organisatie, en anderzijds bij het oordeel van Hof 's-Hertogenbosch in de procedure over de ontnemingsvordering dat belanghebbende slechts leiding gaf aan de productie van de verdovende middelen. In de laatstgenoemde positie heeft belanghebbende een vergoeding gekregen voor de inbreng van zijn kennis en vaardigheden.

3. Over de jaren 2001 en 2002 zijn ten onrechte vergrijpboeten opgelegd omdat in verband met de vorming van een voorziening belanghebbende geen te belasten wederrechtelijk voordeel heeft genoten. Het oordeel van het Hof dat het aan belanghebbende te wijten is dat te lage primitieve aanslagen zijn opgelegd is dan ook onjuist. Wat betreft de niet-aftrekbare kosten was het tot 7 januari 2005 wettelijk mogelijk deze in de aangifte te verwerken. Na het onherroepelijk worden van het veroordelende vonnis heeft belanghebbende niet verzocht om het opleggen van een navorderingsaanslag omdat hij hiervoor een pleitbaar standpunt had.

3.2 Met betrekking tot het derde middel voert de Staatssecretaris in zijn verweerschrift onder andere aan dat de Inspecteur gelet op HR 23 september 2011, nr. 11/00473, V-N 2011/47.10 ten onrechte de vorming van een voorziening heeft toegestaan. In zijn aangiften 2001 en 2002 heeft belanghebbende het door hem met de productie van xtc-pillen behaalde voordeel ten onrechte niet opgenomen.

4. Niet-aftrekbare criminele kosten en ontnemingsvordering

Wet- en regelgeving

4.1 De tekst van artikel 3.14, lid 1, aanhef en onderdeel d en de leden 4 tot en met 6, Wet IB 2001 luidt in 2004 als volgt:

1. Bij het bepalen van de winst komen niet in aftrek kosten en lasten die verband houden met de volgende posten:

(...)

d. misdrijven ter zake waarvan de belastingplichtige door een Nederlandse strafrechter bij onherroepelijke uitspraak is veroordeeld, daaronder begrepen de misdrijven die zijn betrokken bij de bepaling van de hoogte van de opgelegde straf en ter zake waarvan het Openbaar Ministerie heeft verklaard te zullen afzien van vervolging;

(...)

4. Tot de in het eerste lid, onderdelen d en e, bedoelde kosten en lasten behoren niet:

a. voldoening aan de Staat van een geldbedrag of overdracht van in beslag genomen voorwerpen, ter gehele of gedeeltelijke ontneming van wederrechtelijk verkregen voordelen en

b. vergoeding van door het misdrijf veroorzaakte schade.

5. Voorzover kosten en lasten die verband houden met een misdrijf bij het bepalen van de winst in aanmerking zijn genomen in een of meer van de vijf jaren voorafgaande aan het jaar waarin de veroordeling, bedoeld in het eerste lid, onderdeel d, onherroepelijk is geworden, of waarin aan de gestelde voorwaarden, bedoeld in het eerste lid, onderdeel e, is voldaan, wordt het bedrag ter grootte van de som van deze kosten en lasten gerekend tot de positieve voordelen van de winst uit onderneming van het laatstbedoelde jaar.

6. Voor de toepassing van het eerste lid, onderdelen d en e, wordt met de belastingplichtige gelijkgesteld degene die ten behoeve van de belastingplichtige opdracht heeft gegeven tot het misdrijf dan wel aan het misdrijf feitelijk leiding heeft gegeven.

In de voor de jaren 2001 tot en met 2003 geldende wettekst waren de leden 4 tot en met 6 genummerd als 3 tot en met 5. De inhoud van de hiervoor geciteerde gedeelten is ongewijzigd gebleven.

4.2 In een besluit over de samenloop van ontneming van wederrechtelijk verkregen voordelen en belastingheffing daarover geeft de staatsecretaris van Financiën aan dat afstemming moet plaatsvinden tussen de Belastingdienst en het OM:(5)

2.3. Afstemming tussen OM en Belastingdienst

Voorkomen moet worden dat de belastingheffing ter zake van wederrechtelijk verkregen voordelen en de ontneming van die voordelen op een ongewenste wijze op elkaar inwerken. Daarom is met het OM afgesproken dat de Belastingdienst de strafrechtelijke sanctionering en ontneming van wederrechtelijk verkregen voordelen zo min mogelijk belemmert. Vergelijk par. 8.2 van het besluit van 25 april 1996, nr. AFZ96/1608M-1 (V-N 1996, blz. 1931, pt. 3), Boekwerk Belastingen Algemeen, 15.70.00.

Om in ontnemingszaken tot goede afstemming te komen tussen OM en Belastingdienst treedt de OvJ in een zo vroeg mogelijk stadium van een onderzoek in contact met de Belastingdienst. In zaken met beduidende maatschappelijke impact neemt de OvJ contact op met het Directoraat-Generaal Belastingdienst, team Handhavingsbeleid (DGBel) van het Ministerie van Financiën. DGBel zal in die gevallen in overleg met de inspecteur, de doelgroepdirectie en de FIOD bezien of een consultatiegroep in de desbetreffende zaak de inspecteur zal ondersteunen. In andere gevallen wendt de OvJ zich tot de fraudecoördinator van de desbetreffende eenheid.

In het overleg tussen OM en Belastingdienst wordt gezamenlijk bezien of het fiscale traject, het strafrechtelijke traject dan wel een combinatie van beide wordt gekozen voor de afroming van de criminele voordelen.

Bij de beoordeling of wordt gekozen voor het ontnemingsinstrumentarium dan wel voor het fiscale instrumentarium wordt mede bezien welk traject onder de gegeven omstandigheden het meest efficiënt is. Hierbij zijn onder meer van belang de bewijsrechtelijke eisen die binnen de onderscheidene gebieden gelden; uit een oogpunt van bewijsvoering of verhaal op vermogensbestanddelen is belastingheffing in veel gevallen de meest efficiënte weg om de verdachte/veroordeelde te treffen. Verder is van belang de beschikbare capaciteit van de respectievelijke organisaties. Ten slotte spelen een rol aspecten als buitenlandse verhaalsmogelijkheden, afdracht van eigen middelen aan de EU en de aan- of afwezigheid van andere schuldeisers.

4.3 In de Aanwijzing Ontneming die per 1 maart 2005 in werking is getreden, is geregeld:(6)

4.1. Inleiding

Onder wederrechtelijk verkregen voordeel wordt verstaan de waarde waarmee het vermogen van de betrokken persoon als gevolg van het strafbare feit is toegenomen, alsmede de uit die vermogensvermeerdering verkregen vruchten (vervolgprofijt, zie 4.4). Bij de berekening kunnen eventuele door de verdachte/veroordeelde gemaakte kosten in de beschouwingen worden betrokken (zie 4.2.2). Verder kan het wederrechtelijk verkregen voordeel ook de waarde betreffen waarmee het vermogen als gevolg van de besparing van kosten niet is afgenomen. Het voordeel kan of per delict worden bepaald (transactiebasis), of via een kasopstelling/vermogensvergelijking.

(...)

4.2. Toepassing van artikel 36e lid 2 Sr

Zoals eerder opgemerkt (zie 4.1) zal bij de berekening van het wederrechtelijk verkregen voordeel op basis van het tweede lid van artikel 36e Sr dat voordeel in de meeste gevallen per concreet aangeduid strafbaar feit worden berekend. Dit is een berekening op transactiebasis, dat wil zeggen de opbrengsten minus de kosten die in directe relatie staan tot de voltooiing van het delict. In deze paragraaf wordt op deze berekeningsmethode ingegaan.

Uitgangspunt voor de bepaling van het wederrechtelijk verkregen voordeel is het voordeel dat de betrokkene in de concrete omstandigheden van het geval daadwerkelijk heeft behaald.

(...)

4.2.2. Kosten

Vervolgens wordt bepaald welke kosten in aanmerking kunnen worden genomen bij de berekening van het wederrechtelijk verkregen voordeel.

Volgens vaste jurisprudentie komen voor aftrek uitsluitend in aanmerking die kosten, die niet zouden zijn gemaakt als het strafbare feit niet was gepleegd, en die in directe relatie staan tot de voltooiing van het delict. Dit betekent dat de aftrekbaarheid van kosten wordt bepaald door het feit of het om extra kosten gaat; met andere woorden, kosten die niet zouden zijn gemaakt als de illegale activiteiten niet waren gepleegd.

(...)

De volgende categorieën kosten kunnen in dit verband worden onderscheiden:

a. Kosten veroorzaakt door daadwerkelijke uitgaven.

Dit zijn werkelijk gedane uitgaven in het kader van de uitvoering van de strafbare feiten.

b. Kosten als gevolg van waardemutaties.

(...)

4.3. Toepassing van artikel 36e lid 3 Sr

Zoals eerder opgemerkt (zie 4.1) wordt bij de berekening van het wederrechtelijk verkregen voordeel op grond van artikel 36e lid 3 Sr meestal de eenvoudige kasopstelling, uitgebreide kasopstelling of vermogensvergelijking gebruikt. Bij deze methoden wordt nagegaan of, en zo ja, in hoeverre betrokkene meer uitgaven heeft gedaan dan via legale bron kunnen worden verantwoord.

Parlementaire geschiedenis

4.4 In zijn conclusie bij HR 7 december 2007, nr. 43 036, BNB 2008/33, NTFR 2007/2278 heeft A-G Overgaauw onder andere ook de parlementaire geschiedenis opgenomen die betrekking heeft op de reden van invoering van het huidige artikel 3.14, lid 1, onderdeel d, Wet IB 2001 en het begrip 'verband houden met'. Ik beperk mij hierna tot de uitlatingen die verband houden met de vraag hoe om moet worden gegaan met de kostenaftrek ingeval een ontnemingsvordering is ingesteld.(7)

4.5 In zijn reactie op het advies van de Raad van State schrijft de staatssecretaris:(8)

Het relevante feit voor de aftrekbaarheid van kosten en lasten ingevolge dit wetsvoorstel is de veroordeling ter zake van een misdrijf. Eerst op dat moment is de aftrekbeperking van toepassing. De in de voorgaande periodes aangegeven kosten en lasten zijn dan ook terecht in aftrek gebracht. Deze in aftrek gebrachte kosten en lasten kunnen derhalve niet worden gecorrigeerd in de periodes dat deze zijn gemaakt. Ingevolge de bij dit wetsvoorstel voorgestelde regeling wordt een bedrag ter grootte van deze in de aftrek gebrachte kosten en lasten bijgeteld in het jaar van de veroordeling.

4.6 De Memorie van toelichting vermeldt:

De bepaling komt er in grote lijnen op neer dat wanneer een belastingplichtige is veroordeeld voor een misdrijf, de kosten en lasten die met dat misdrijf verband houden van aftrek zijn uitgesloten. Dit houdt in dat bijvoorbeeld een handelaar in harddrugs in de belastingheffing wordt betrokken voor zijn bruto-omzet. De kosten van de inkoop, van bewaking, van vervoer, van versnijden, van distributie e.d. komen krachtens de voorgestelde bepaling niet in mindering op de door hem behaalde verkoopprijs.(9)

In de winstsfeer wordt voorts de uitsluiting van aftrek echter weer teruggenomen voor kosten en lasten die bestaan uit het ontnomen wederrechtelijk verkregen voordeel en die voortvloeien uit de vergoeding van de door een misdrijf veroorzaakte schade. Hierdoor worden allereerst doublures vermeden ingeval zowel het strafrecht ("Pluk-ze"-wetgeving) als de fiscale wetgeving wordt toegepast.(10)

In de onderdelen d en e [A-G: later artikel 8a, lid 1, onderdelen c en d, Wet IB 1964] is geregeld dat alle kosten en lasten die verband houden met misdrijven van aftrek worden uitgesloten. Daar deze kosten en lasten in het geheel niet in aftrek kunnen worden gebracht, zal de gehele bruto omzet die met het desbetreffende misdrijf is behaald, in de heffing worden betrokken. (...) Om te voorkomen dat de inspecteur op de stoel van de strafrechter moet gaan zitten komt de uitsluiting van aftrek eerst aan de orde op het moment dat er sprake is van een strafrechtelijk ingrijpen dat uitmondt in een veroordeling dan wel een transactie.(11)

In het vierde lid is geregeld dat de uitsluiting van aftrek van kosten en lasten in een tweetal situaties wordt teruggenomen. Onderdeel a van dit lid ziet op de kosten en lasten ter zake van de ontneming van het wederrechtelijk verkregen voordeel - dit is het bedrag dat is betaald of de waarde van de in beslag genomen voorwerpen - op basis van de zogenoemde 'Pluk-ze'-wetgeving. De terugneming van de uitsluiting van aftrek is mede gestoeld op de gedachte dat waar het wederrechtelijk verkregen voordeel ingevolge de 'Pluk-ze'-wetgeving wordt ontnomen, er geen reden meer is om ter zake van dit ontnomen voordeel met fiscale middelen op te treden. Immers de 'pluk-ze' maatregel wordt in samenhang met het veroordelend vonnis opgelegd.(12)

Met betrekking tot artikel 36, lid 11, Wet IB 1964 (aftrekbare kosten bij inkomsten uit arbeid; met ingang van 1 januari 2001 vervallen) is in de Memorie van toelichting opgemerkt:(13)

Voor alle duidelijkheid zij opgemerkt dat wanneer de belastingplichtige deze kosten niet ten laste van het inkomen heeft gebracht er eveneens geen negatieve aftrekbare kosten zullen ontstaan.

Beleid

4.7 Naar aanleiding van een bericht in de Telegraaf over de aftrekbaarheid van de kosten voor een pistool, zijn verscheidene Kamervragen gesteld. De minister van Justitie heeft daarop, mede namens de staatssecretaris van Financiën onder meer de volgende antwoorden gegeven (citaat zonder voetnoten):(14)

2. Is het waar dat criminelen de kosten van het plegen van een misdrijf kunnen aftrekken van de winst die het strafbaar feit oplevert? Zo ja, op grond van welke bepalingen is dit mogelijk?

(...)

5. Welke maatregelen bent u voornemens te treffen om hier paal en perk aan te stellen?

(...)

2. Ontneming van wederrechtelijk verkregen voordeel is een maatregel die tot doel heeft de veroordeelde financieel in dezelfde situatie te brengen als waarin hij verkeerde voordat het misdrijf in verband waarmee een ontnemingsmaatregel is opgelegd, werd gepleegd. De rechter stelt, conform artikel 36e van het Wetboek van Strafrecht, het bedrag vast waarop het wederrechtelijk verkregen voordeel wordt geschat. De wet bevat geen regeling omtrent het in mindering brengen van gemaakte kosten: de wetgever heeft gekozen voor het uitgangspunt dat de rechter een grote mate van vrijheid heeft bij het bepalen van de omvang van het wederrechtelijk verkregen voordeel. Uit de Memorie van Toelichting bij de ontnemingswetgeving, zoals deze in 1993 in werking trad, blijkt dat het aan de rechter is om te bepalen of, en zo ja in hoeverre, het redelijk is gemaakte kosten in mindering te brengen bij de bepaling van de omvang van het voordeel. De vrijheid die hierbij aan de rechter is gelaten moet worden gezien tegen de achtergrond van zijn verantwoordelijkheid voor de gehele strafoplegging, die een adequate reactie moet zijn op het strafbaar feit, mede in verband met de andere sancties die hij kan opleggen en de factoren die hij daarbij kan laten meewegen. Het is inmiddels vaste jurisprudentie van de Hoge Raad dat bepaalde kosten, die zijn gemaakt om het misdrijf te kunnen plegen, onder bepaalde voorwaarden in mindering worden gebracht op het door dat misdrijf behaalde voordeel. In de Aanwijzing ontneming van het Openbaar Ministerie is deze binnen de jurisprudentie ontwikkelde lijn opgenomen.

(...)

5. Het Openbaar Ministerie legt in ontnemingszaken, in overeenstemming met de geldende jurisprudentie, aan de rechter een berekening van de omvang van het wederrechtelijk verkregen voordeel voor. Het is aan de verdachte om aan te geven welke kosten daarop in mindering zouden moeten worden gebracht. Ik zie naar aanleiding van deze specifieke casus aanleiding met het Openbaar Ministerie te overleggen over de mogelijkheid van een aanscherping of verduidelijking van het vorderingsbeleid terzake. Denkbaar is immers dat het Openbaar Ministerie zich in voorkomend geval verzet tegen in zijn ogen onredelijke verrekening.

(...)

2. Is het waar dat bij de inkomstenbelasting kosten voor illegale wapens juist zijn uitgesloten van aftrek? Zo ja, is het logisch om dit analoog toe te passen bij de ontnemingsvordering? Zo neen, waarom niet? Bestaat er ook een dergelijke uitsluiting bij de inkomstenbelasting en of de ontnemingsvordering van andere kosten die verband houden met criminele activiteiten? Zo neen, waarom niet?

(...)

2. De kosten van een wapen waarvoor men geen vergunning heeft zijn fiscaal van aftrek uitgesloten, omdat het ongecontroleerde bezit of houderschap ervan maatschappelijk gezien niet wenselijk wordt geacht (art. 3.14 lid 1 sub f Wet inkomstenbelasting 2001). Deze aftrekuitsluiting geldt in het algemeen en ziet dus niet alleen op belastingplichtigen die zich schuldig maken aan een misdrijf.

Als algemene regel geldt dat kosten die te maken hebben met misdrijven van fiscale aftrek zijn uitgesloten, indien de belastingplichtige door een Nederlandse strafrechter bij onherroepelijke uitspraak is veroordeeld of ter voorkoming van strafvervolging in Nederland aan de gestelde voorwaarden heeft voldaan (art. 3.14 lid 1 sub d Wet inkomstenbelasting 2001). De basis voor de belastingheffing van criminelen is in dat geval de bruto-omzet, dus zonder aftrek van met de criminele activiteiten samenhangende kosten en lasten. Bij ontneming van wederrechtelijk verkregen voordeel gaat het erom dat de "winst" die is behaald door het plegen van een misdrijf ongedaan wordt gemaakt. Als reeds is ontnomen, of indien schadevergoeding is betaald aan het slachtoffer, wordt daarmee rekening gehouden bij het eventueel treffen van fiscale maatregelen. Dit is gebaseerd op de gedachte dat er geen reden meer is om ook nog met fiscale middelen op te treden als het wederrechtelijk verkregen voordeel al is ontnomen.

De ontnemingswetgeving heeft immers als doel de crimineel financieel in dezelfde situatie te brengen als hij was voorafgaande aan het misdrijf.

De analogie tussen de fiscale wetgeving en de ontnemingswetgeving gaat in die zin niet op, dat de doelstelling van beide instrumenten een geheel andere is, en dat een ontnemingsmaatregel moet worden bezien in de context van het totale strafrechtelijke sanctiearsenaal waarover de rechter bij de straftoemeting kan beschikken. (...).

4.8 In een antwoord op in 2011 gestelde Kamervragen merkt de staatssecretaris van Financiën op:(15)

Het ontnemen van wederrechtelijk verkregen voordeel en het laten betalen van een schadevergoeding zijn erop gericht de rechtmatige toestand te herstellen. Het profijt wordt weggenomen dat de verdachte door zijn strafbare handelen heeft gehad. In beide gevallen zijn de gebruikelijke regels voor winstbepaling van toepassing. Deze zijn identiek voor natuurlijke personen en voor rechtspersonen.

Tegenover het belaste profijt staat dan het bedrag dat de verdachte aan de Staat betaalt. Daardoor zijn de inkomsten voor de verdachte per saldo nihil en is uiteindelijk geen winstbelasting verschuldigd. De belastingbetaler draagt dan ook niet bij aan deze onderdelen van een transactie of veroordeling.

Jurisprudentie

4.9 De Hoge Raad kwam in zijn arrest van 7 december 2007, nr. 43 036, BNB 2008/33, NTFR 2007/2278, (na conclusie van A-G Overgaauw) niet toe aan een oordeel over de kostenaftrekbeperking (zie ook onderdeel 4.3). Het beroep in cassatie werd door de Hoge Raad ongegrond verklaard omdat niets is gesteld of gebleken omtrent de werkelijke kosten die verband hielden met het delict waarvoor de belanghebbende strafrechtelijk was veroordeeld.

A-G Overgaauw leidt in zijn conclusie bij deze zaak uit de parlementaire geschiedenis af dat bij de bepaling van het inkomen van een - onherroepelijk veroordeelde - drugshandelaar geen rekening moet worden gehouden met de inkoopprijs van de drugs; de wetgever heeft uitdrukkelijk beoogd dat de inkoopwaarde van de omzet valt onder het kostenbegrip van de artikelen 8a en 36 van de Wet IB 1964, zodat de betreffende belastingplichtige wordt belast voor de bruto-opbrengst van de drugshandel (onderdeel 3.4 van de conclusie van A-G Overgaauw). Overgaauw acht deze inbreuk op de fiscale neutraliteit een te verstrekkende werking hebben en is van mening dat de redenen die ten grondslag liggen aan de invoering van de onderhavige regeling deze inbreuk op de fiscale neutraliteit niet kunnen rechtvaardigen. Gelet op het bepaalde in artikel 11 van de Wet algemene bepalingen moet evenwel als uitgangspunt worden genomen dat de inkoopprijs van de drugs niet in mindering strekt op de winst of overige inkomsten van de belastingplichtige.

4.10 Hof Amsterdam 24 september 2009, nr. 07/00811 - 07/00813, NTFR 2009/2318 oordeelde:

4.2.3. Het Hof verwerpt het standpunt van belanghebbende (...) dat uit het bepaalde in artikel 3.14, vierde lid, Wet IB 2001 volgt dat de aftrekbeperking van artikel 3.14, eerste lid, onderdeel d, Wet IB 2001 pas aan de orde kan komen in het jaar waarin de veroordeling onherroepelijk is geworden (in casu: 2007) en dat de kosten aftrekbaar blijven in het eerdere belastingjaar waarin zij zijn gemaakt, ook indien de desbetreffende aanslag nog niet onherroepelijk vaststaat op het moment van onherroepelijk worden van de veroordeling. In de tekst van artikel 3.14, vierde lid, Wet IB 2001, gelezen in samenhang met de bepaling van het eerste lid, aanhef en onderdeel d, volgt niet de door belanghebbende voorgestane uitleg. Uit de laatstgenoemde bepaling volgt veeleer dat, indien vóór het onherroepelijk worden van de desbetreffende aanslag is voldaan aan de daarin gestelde voorwaarden, de aftrekbeperking door de inspecteur dient te worden toegepast in het jaar waarin de kosten ten laste van de winst zijn gebracht. Artikel 3.14, vierde lid, Wet IB 2001 heeft in dit verband slechts de functie om - naar analogie met de bevoegdheid tot navordering (vgl. Kamerstukken II 1996/97, 25 019, nr. 3, blz. 8) en in zoverre in aanvulling op het aftrekverbod van het eerste lid, aanhef en onderdeel d, - de inspecteur de bevoegdheid toe te kennen om de in dit onderdeel bedoelde kosten in een later jaar bij te tellen, indien een dergelijke correctie niet meer in aanmerking is of kan worden genomen in een of meer van de vijf jaren voorafgaande aan het jaar waarin de in artikel 3.14, eerste lid, aanhef en onderdeel d, Wet IB 2001 bedoelde strafrechtelijke veroordeling onherroepelijk is geworden.

4.11 Het arrest van de Hoge Raad van 23 september 2011, nr. 11/00473, BNB 2011/88, V-N 2011/47.10, NTFR 2011/2246, gaat over een belastingplichtige die is aangeslagen ter zake van inkomsten uit drugshandel. Op een zitting in 2000 is hem aangezegd dat hem ontnomen zal worden het door hem genoten voordeel uit de georganiseerde handel in harddrugs en softdrugs. In verband daarmee wenst hij in 1999 een passiefpost te vormen. De Hoge Raad oordeelt ter zake van het vormen van een passiefpost: