Rb. Leeuwarden, 06-11-2012, nr. AWB 12/1046, nr. 12/1047

ECLI:NL:RBLEE:2012:BY3354

- Instantie

Rechtbank Leeuwarden

- Datum

06-11-2012

- Zaaknummer

AWB 12/1046

12/1047

- LJN

BY3354

- Vakgebied(en)

Belastingrecht algemeen (V)

- Brondocumenten en formele relaties

ECLI:NL:RBLEE:2012:BY3354, Uitspraak, Rechtbank Leeuwarden, 06‑11‑2012; (Eerste aanleg - enkelvoudig)

- Vindplaatsen

V-N Vandaag 2012/2714

V-N 2013/10.18.17

VNT 2013/10t.18.17

NTFR 2013/295 met annotatie van mr. J.S. van Daal

Uitspraak 06‑11‑2012

Inhoudsindicatie

Inkomstenbelasting. Geen bron van inkomen voor eigenares van één poes.

RECHTBANK LEEUWARDEN

Sector bestuursrecht, belastingkamer

procedurenummers: AWB 12/1046 en 12/1047

uitspraak van de enkelvoudige kamer van 6 november 2012 als bedoeld in afdeling 8.2.6 van de Algemene wet bestuursrecht (Awb)

in het geding tussen

[eiseres],

wonende te [woonplaats],

eiseres,

en

de inspecteur van de Belastingdienst/Noord/kantoor Emmen,

verweerder,

gemachtigde [gemachtigde].

Procesverloop

Verweerder heeft aan eiseres voor het jaar 2008 een aanslag (aanslagnummer [nummer].H.86) inkomstenbelasting en premie volksverzekeringen (IB/PVV) opgelegd, berekend naar uitsluitend een belastbaar inkomen uit werk en woning van € 8.234.

Verweerder heeft bij uitspraak op bezwaar van 4 april 2012 de aanslag gehandhaafd.

Eiseres heeft daartegen bij brief van 8 mei 2012, ontvangen bij de rechtbank op 9 mei 2012, beroep ingesteld. Dit beroep heeft de rechtbank geregistreerd onder het procedurenummer 12/1046.

Voor het jaar 2009 heeft verweerder aan eiseres een navorderingsaanslag (aanslagnummer [nummer].H.97) IB/PVV opgelegd, berekend naar uitsluitend een belastbaar inkomen uit werk en woning van € 13.507. Hierbij heeft verweerder aan eiseres bij beschikking een bedrag van € 173 aan heffingsrente in rekening gebracht.

Verweerder heeft bij uitspraak op bezwaar van 25 april 2012 de aanslag verminderd tot een aanslag berekend naar een belastbaar inkomen uit werk en woning van € 12.773. De heffingsrente heeft verweerder verminderd tot een bedrag van € 165.

Eiseres heeft daartegen eveneens bij haar hiervoor vermelde brief van 8 mei 2012 beroep ingesteld. Dit beroep heeft de rechtbank geregistreerd onder het procedurenummer 12/1047.

Verweerder heeft de op de zaak betrekking hebbende stukken overgelegd en verweerschriften ingediend.

Het onderzoek ter zitting heeft plaatsgevonden op 1 augustus 2012 te Leeuwarden. Eiseres is daar in persoon verschenen. Verweerder is vertegenwoordigd door zijn gemachtigde, bijgestaan door [naam].

Motivering

Feiten

Op grond van de stukken van het geding en het verhandelde ter zitting staat het volgende vast:

1.1 Eiseres heeft zich met als startdatum 1 januari 2008 onder de naam [X] als eenmanszaak laten inschrijven bij de Kamer van Koophandel. Als activiteiten van deze eenmanszaak heeft zij laten vermelden:

- Handelsbemiddeling in machines, technische benodigdheden, schepen en vliegtuigen.

- Fokken en houden van schapen en geiten.

- Dagbehandelcentra voor geestelijke gezondheids- en verslavingszorg.

1.2 Eiseres heeft op 2 maart 2009 haar aangifte IB/PVV voor het jaar 2008 ingediend bij verweerder. Zij heeft daarbij aangifte gedaan naar een belastbaar inkomen uit werk en woning van € 8.234. Dit inkomen bestaat voor € 41 uit looninkomsten en voor € 8.193 uit resultaat uit overige werkzaamheden.

1.3 Verweerder heeft eiseres naar aanleiding van haar inschrijving bij de Kamer van Koophandel een aangiftebiljet IB/PVV voor het jaar 2008 uitgereikt voor ondernemers. Eiseres heeft toen [A] Accountants B.V. ingeschakeld. Dit kantoor heeft op 6 november 2009 een herziene aangifte IB/PVV voor het jaar 2008 ingediend bij verweerder. Volgens deze aangifte bedraagt eiseres inkomen vóór persoonsgebonden aftrek € 180 negatief. In deze aangifte is als winst uit onderneming een bedrag van € 8.414 negatief opgenomen. Verder is in deze aangifte hetzelfde opgenomen als in de eerder ingediende aangifte (zie punt 1.2).

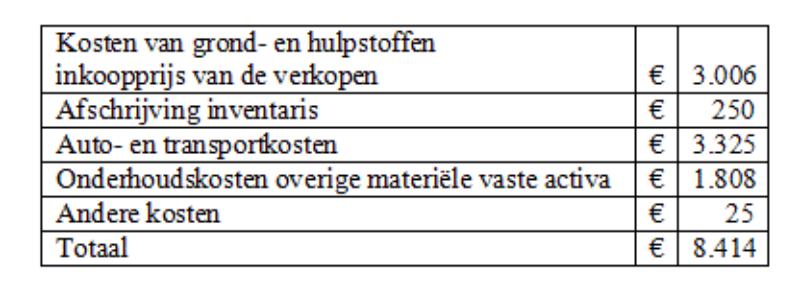

1.4 Het aangegeven verlies uit onderneming voor het jaar 2008 bestaat geheel uit kosten. Het betreft volgens de aangifte de volgende kosten:

Tabel 1

1.5 Verweerder heeft aan eiseres met dagtekening 20 maart 2010 de onder het procesverloop vermelde aanslag IB/PVV voor het jaar 2008 opgelegd. Daarbij heeft hij het door eiseres aangegeven verlies uit onderneming niet in aanmerking genomen.

1.6 Op 18 juni 2010 heeft eiseres haar aangifte IB/PVV voor het jaar 2009 ingediend bij verweerder. Hierbij heeft zij aangifte gedaan naar een belastbaar inkomen uit werk en woning van € 1.720. Dit inkomen bestaat voor een bedrag van € 11.787 negatief uit winst uit onderneming, een bedrag van € 2.195 uit looninkomsten en een bedrag van € 11.312 uit resultaat uit overige werkzaamheden.

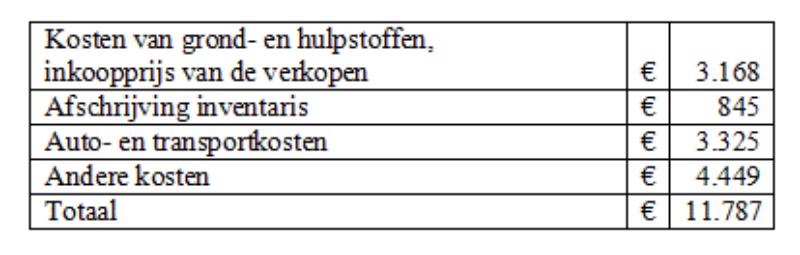

1.7 Het aangegeven verlies uit onderneming voor het jaar 2009 bestaat geheel uit kosten. Het betreft volgens de aangifte de volgende kosten:

Tabel 2

1.8 Naar aanleiding van het door eiseres' adviseur op 24 maart 2010 ingediende bezwaar tegen de aanslag IB/PVV voor het jaar 2008 heeft verweerder op 5 juli 2010 een boekenonderzoek ingesteld bij eiseres. Onderzocht is onder meer de aanvaardbaarheid van de aangiften IB/PVV voor de jaren 2008 en 2009. Het onderzoek heeft zich beperkt tot het waarnemen van de actuele bedrijfsactiviteiten. Van het boekenonderzoek heeft verweerder op 2 augustus 2010 een rapport (het controlerapport) opgemaakt.

1.9 Volgens het controlerapport heeft eiseres de bedoeling om poezen/katten te fokken van met name het ras Maine Coon en Boskat. Daarnaast is eiseres van plan om in pension genomen veulens te socialiseren. In het controlerapport staat dat deze activiteiten tot dat moment nog niet tot opbrengsten hebben geleid. Verweerder heeft geconcludeerd dat ten aanzien van deze (voorgenomen) activiteiten geen sprake is van een bron van inkomen. Ten aanzien van het jaar 2008 heeft verweerder geconcludeerd dat het aangegeven verlies uit onderneming niet in aanmerking kan worden genomen en dat het belastbaar inkomen uit werk en woning moet worden vastgesteld op € 8.234. Hierbij heeft verweerder meegedeeld dat het bezwaar tegen de aanslag IB/PVV voor het jaar 2008 zal worden afgewezen. Ten aanzien van het jaar 2009 heeft verweerder eveneens geconcludeerd dat het aangegeven verlies uit onderneming niet in aanmerking kan worden genomen. Het belastbaar inkomen voor dat jaar moet volgens verweerder worden vastgesteld op een bedrag van € 13.507.

1.10 Met dagtekening 27 juli 2011 heeft verweerder aan eiseres voor het jaar 2009 een aanslag IB/PVV opgelegd overeenkomstig haar aangifte. Het belastbaar inkomen uit werk en woning heeft verweerder aldus vastgesteld op een bedrag van € 1.720. Verweerder heeft bij het vaststellen van deze aanslag de gegevens uit eiseres' aangifte abusievelijk geautomatiseerd verwerkt zonder het door eiseres aangegeven verlies uit onderneming te corrigeren. De verschuldigde IB/PVV bedroeg nihil.

1.11 Met dagtekening 6 augustus 2011 heeft verweerder aan eiseres de onder het procesverloop vermelde navorderingsaanslag IB/PVV aan eiseres opgelegd. Daarbij heeft hij het door eiseres aangegeven verlies uit onderneming alsnog buiten beschouwing gelaten. De verschuldigde IB/PVV bedroeg € 1.787.

1.12 Op 4 augustus 2011 heeft eiseres' adviseur een bezwaarschrift ingediend tegen de navorderingsaanslag IB/PVV voor het jaar 2009. De adviseur heeft op 8 september 2012 een nadere motivering ingediend van dit bezwaarschrift en het bezwaarschrift tegen de aanslag IB/PVV voor het jaar 2008.

1.13 Op 7 februari 2012 heeft eiseres een verbeterde aangifte IB/PVV voor het jaar 2009 ingediend bij verweerder. Het belastbaar inkomen uit werk en woning heeft zij hierbij berekend op een bedrag van € 12.770, bestaande uit alleen looninkomsten.

1.14 Bij brief van 13 maart 2012 heeft eiseres zelf bezwaar gemaakt bij verweerder tegen de hele gang van zaken omtrent haar aangiften IB/PVV voor de jaren 2008 en 2009. Zij heeft meegedeeld dat haar adviseur fouten heeft gemaakt. Eiseres heeft bij haar brief een ondernemings- en een financieringsplan gevoegd. Volgens het ondernemingsplan was eiseres met haar bedrijf [X] voornemens te beginnen met het fokken van katten (Maine Coon en/of Noorse Boskatten) en later met het stallen van veulens en het oprichten van een kleine hondenfokkerij. Eiseres' bedoeling was om op een humane manier katten te fokken. Zij wenste geen broodfokker te zijn. Het was niet haar bedoeling dat haar katten showkatten werden; ze wenste dat ze zo natuurlijk mogelijk bleven. Het plan was dat eiseres' jongste zoon het bedrijf op den duur zou overnemen. Volgens het door eiseres opgestelde financieringsplan zou zij vanaf het vierde jaar na de start van haar bedrijf voor het eerst een positief resultaat behalen. Eiseres heeft in haar brief meegedeeld dat zij haar bedrijf heeft beëindigd wegens demotivatie door de problemen met de Belastingdienst, het wegvallen van de teruggaven omzetbelasting, het niet terugkrijgen van IB/PVV, het weg moeten doen van de bestelauto en de hoge rekeningen van haar accountant. Zij vond het toen niet meer zinvol om een dekkater aan te schaffen.

1.15 Eiseres is in de jaren 2008 en 2009 bezig geweest met het inrichten van de fokkerij. Zo heeft zij een ren gebouwd en heeft zij de aankleding van haar huis en omgeving onderhouden en opgeknapt om - naar zij zelf in haar pleitnota stelt - mooie foto's te maken en kopers in een prettige omgeving te ontvangen. Verder heeft zij een bestelauto aangeschaft. Ten tijde van het boekenonderzoek, in juli 2010, had eiseres een poes van zeven maanden oud (zie eiseres' pleitnota). Ten aanzien van de voorgenomen paardenstalling heeft eiseres geen activiteiten ondernomen. Met ingang van 1 april 2010 heeft eiseres haar eenmanszaak [X] laten uitschrijven uit het handelsregister.

1.16 Bij de uitspraak op het bezwaarschrift tegen de aanslag IB/PVV voor het jaar 2008 heeft verweerder deze aanslag gehandhaafd. De navorderingsaanslag IB/PVV voor het jaar 2009 heeft verweerder naar aanleiding van eiseres' verbeterde aangifte verminderd tot een navorderingsaanslag berekend naar een belastbaar inkomen uit werk en woning van

€ 12.773.

Geschil

2.1 Partijen houdt verdeeld het antwoord op de vraag of de door eiseres onder de naam [X] verrichtte activiteiten een bron van inkomen vormen.

2.2 Voor wat betreft de navorderingsaanslag IB/PVV voor het jaar 2009 is tevens tussen partijen in geschil het antwoord op de vraag of verweerder het recht had om deze aanslag op te leggen.

2.3 Ter zitting hebben partijen bevestigd dat het beroep ook mede is gericht tegen verweerders (impliciete) verliesvaststellingsbeschikking van nihil voor het jaar 2008, aangezien eiseres voor dat jaar een negatief inkomen bepleit.

Beoordeling van het geschil

Bron van inkomen?

3.1 Wil er sprake zijn van een bron van inkomen in de zin van de Wet inkomstenbelasting 2001 (de Wet IB), dan moet volgens vaste jurisprudentie onder meer redelijkerwijs zijn te verwachten dat de bron – eventueel in de toekomst – een positieve opbrengst zal geven.

3.2 Uit de van eiseres afkomstige stukken volgt dat eiseres vanuit een bepaalde filosofie plannen had om een onderneming te starten met als activiteiten het fokken van katten en later het stallen van veulens en het oprichten van een kleine hondenfokkerij. Volgens het door haar opgestelde financieringsplan zou zij vanaf het vierde jaar na de start van haar bedrijf voor het eerst een positief resultaat behalen.

3.3 De vraag of sprake is van een objectieve voordeelsverwachting, moet in beginsel worden beantwoord op basis van feiten en omstandigheden van dat jaar. Feiten en omstandigheden van andere jaren kunnen echter licht werpen op het antwoord op de vraag of in het betreffende jaar sprake is van een objectieve voordeelsverwachting en mogen daarom mede in aanmerking worden genomen (zie HR 24 juni 2011, LJN: BP5707).

3.4 Uit de vastgestelde feiten van de jaren 2008 en 2009 volgt dat eiseres in die jaren alleen kosten heeft gemaakt. Van opbrengsten is in die jaren geen sprake geweest, ook niet in de opvolgende jaren. Pas in het jaar 2010 (zie punt 1.15) heeft eiseres een poes aangeschaft, die op dat moment nog niet geslachtsrijp was. In maart 2012 heeft zij haar ondernemingsplannen opgegeven. Het is er daarom tot die tijd niet meer van gekomen om een dekkater aan te schaffen. De voorgenomen paardenstalling is nooit van de grond gekomen. Met ingang van 1 april 2010 heeft eiseres haar eenmanszaak [X] laten uitschrijven uit het handelsregister. Gelet op deze feiten en omstandigheden, is naar het oordeel van de rechtbank objectief gezien geen sprake van een voordeelsverwachting in de jaren 2008 en 2009. Gelet op de door eiseres aangevoerde beweegredenen voor het beëindigen van haar ondernemingsplannen (zie punt 1.14, slot), betwijfelt de rechtbank zelfs of bij eiseres wel het oogmerk bestond om voordeel te behalen (subjectieve voordeelsverwachting). Indien eiseres immers had geloofd in haar eigen ondernemingsplan, had zij dit, ongeacht de opvatting van verweerder, kunnen realiseren. Anders dan eiseres kennelijk meent, kan verweerder niet als financier worden gezien van startende ondernemers.

De rechtbank wijst eiseres erop dat in de Wet IB wel de mogelijkheid wordt geboden om op het moment waarop sprake is van een onderneming, de in de vijf kalenderjaren voorafgaande aan dit moment gemaakte aanloopkosten alsnog in aftrek te brengen (artikel 3.10 van de Wet IB).

3.5 Het voorgaande leidt tot de conclusie dat de door eiseres onder de naam [X] verrichtte activiteiten in de onderhavige jaren geen bron van inkomen vormen. Dit brengt mee dat de ter zake gemaakte kosten niet als verlies uit onderneming of anderszins in aanmerking kunnen worden genomen. Het gelijk is daarom aan verweerder.

Navorderingsaanslag 2009 rechtsgeldig?

3.6 Eiseres heeft gesteld dat de aangifte IB/PVV voor het jaar 2009 alsnog is uitbetaald, terwijl al bekend was dat de aangifte voor dat jaar zou worden afgewezen. Naar de rechtbank eiseres begrijpt, heeft zij hiermee bedoeld te stellen dat verweerder niet het recht had om een navorderingsaanslag IB/PVV voor het jaar 2009 op te leggen.

3.7 In de Algemene wet inzake rijksbelastingen staat dat navordering kan plaatsvinden in alle gevallen waarin te weinig belasting is geheven doordat ten gevolge van een fout een belastingaanslag tot een te laag bedrag is vastgesteld. Dit moet de belastingplichtige redelijkerwijs kenbaar zijn. Hiervan is in elk geval sprake indien de te weinig geheven belasting ten minste 30 percent van de ingevolge de belastingwet verschuldigde belasting bedraagt (artikel 16, tweede lid, aanhef en onderdeel c).

3.8 Verweerder heeft bij het vaststellen van de aanslag IB/PVV voor het jaar 2009 de gegevens uit eiseres' aangifte abusievelijk geautomatiseerd verwerkt zonder het door eiseres aangegeven verlies uit onderneming te corrigeren (zie punt 1.10). Aldus is te weinig belasting geheven ten gevolge van een fout. Deze te weinig geheven belasting bedraagt 100% van de - na de correctie - in totaal verschuldigde belasting. Dit brengt mee dat er van rechtswege vanuit moet worden gegaan dat sprake was van een voor eiseres kenbare fout. Overigens heeft eiseres dit zelf ook al toegegeven. Zij heeft immers zelf gesteld dat haar al bekend was dat verweerder het door haar aangegeven verlies uit onderneming niet zou accepteren.

3.9 Gelet op het voorgaande heeft verweerder de navorderingsaanslag IB/PVV voor het jaar 2009 terecht opgelegd.

De heffingsrente

3.10 Het beroep wordt ook geacht mede betrekking te hebben op de bij de navorderingsaanslag IB/PVV voor het jaar 2009 in rekening gebrachte heffingsrente. Eiseres heeft geen zelfstandige gronden tegen de in rekening gebrachte heffingsrente aangevoerd. Nu de met de beschikking heffingsrente samenhangende navorderingsaanslag in stand wordt gelaten, is de rechtbank van oordeel dat deze beschikking heffingsrente ook moet worden gehandhaafd.

Proceskosten

De rechtbank ziet geen aanleiding voor een proceskostenveroordeling.

Beslissing

De rechtbank verklaart het beroep ongegrond.

Aldus gegeven door mr. A.F. Germs-de Goede, rechter, in tegenwoordigheid van mr. M. Hiemstra, griffier. De beslissing is in het openbaar uitgesproken op 6 november 2012.

w.g. M. Hiemstra w.g. A.F. Germs-de Goede

Rechtsmiddel

Tegen deze uitspraak kunnen partijen binnen zes weken na de verzenddatum hoger beroep instellen bij het gerechtshof te Leeuwarden (belastingkamer), Postbus 1704, 8901 CA Leeuwarden.

Bij het instellen van hoger beroep dient het volgende in acht te worden genomen:

1 - bij het beroepschrift wordt een afschrift van deze uitspraak overgelegd.

2 - het beroepschrift moet ondertekend zijn en ten minste het volgende vermelden:

a. de naam en het adres van de indiener;

b. een dagtekening;

c. een omschrijving van de uitspraak waartegen het hoger beroep is ingesteld;

d. de gronden van het hoger beroep.

Afschrift verzonden op:

fn 17