Rb. Leeuwarden, 25-03-2010, nr. AWB 06/2808 en 06/2809

ECLI:NL:RBLEE:2010:BL9903, Hoger beroep: (Gedeeltelijke) vernietiging en zelf afgedaan, Hoger beroep: (Gedeeltelijke) vernietiging en zelf afgedaan

- Instantie

Rechtbank Leeuwarden

- Datum

25-03-2010

- Zaaknummer

AWB 06/2808 en 06/2809

- LJN

BL9903

- Vakgebied(en)

Inkomstenbelasting (V)

Belastingrecht algemeen (V)

Loonbelasting (V)

- Brondocumenten en formele relaties

ECLI:NL:RBLEE:2010:BL9903, Uitspraak, Rechtbank Leeuwarden, 25‑03‑2010; (Eerste aanleg - meervoudig)

Hoger beroep: ECLI:NL:GHAMS:2013:3683, (Gedeeltelijke) vernietiging en zelf afgedaan

Hoger beroep: ECLI:NL:GHLEE:2011:BQ9835, (Gedeeltelijke) vernietiging en zelf afgedaan

- Vindplaatsen

V-N 2010/38.15 met annotatie van Redactie

NTFR 2010/1065 met annotatie van DRS. J.C. DE ZEEUW

Uitspraak 25‑03‑2010

Inhoudsindicatie

Gebruikelijk loonregeling en afroommethode. Voor de toepasselijkheid van de afroommethode dient te worden gekeken naar de subjectieve onderneming van de vennootschap waarin eiser (aanmerkelijkbelanghouder en werknemer) arbeid verricht en niet naar de objectieve onderneming van de advocatenmaatschap, waarvan eisers vennootschap maat is.

RECHTBANK LEEUWARDEN

Sector bestuursrecht, belastingkamer

procedurenummers: AWB 06/2808 en 06/2809

uitspraak van de meervoudige kamer van 25 maart 2010 als bedoeld in afdeling 8.2.6 van de Algemene wet bestuursrecht (Awb)

in het geding tussen

[naam],

wonende te [woonplaats],

eiser,

gemachtigde mr. [gemachtigde],

en

de inspecteur van de Belastingdienst/Noord/kantoor Groningen,

verweerder,

gemachtigde mr. [gemachtigde].

Procesverloop

Verweerder heeft aan eiser voor het jaar 2000 een aanslag (aanslagnummer [nummer]H06) inkomstenbelasting premie volksverzekeringen (IB/PVV) opgelegd naar een belastbaar inkomen van f 170.969 (€ 77.582). Hierbij heeft verweerder aan eiser bij beschikking een bedrag van f 5.457 (€ 2.476) aan heffingsrente in rekening gebracht.

Verweerder heeft aan eiser voor het jaar 2002 een aanslag (aanslagnummer [nummer]H26) inkomstenbelasting premie volksverzekeringen (IB/PVV) opgelegd naar een belastbaar inkomen uit werk en woning van € 92.022. Hierbij heeft verweerder aan eiser bij beschikking een bedrag van € 2.523 aan heffingsrente in rekening gebracht.

Verweerder heeft bij uitspraken op bezwaar van 13 november 2006 de opgelegde belastingaanslagen IB/PVV over 2000 en 2002 en (impliciet) de beschikkingen heffingsrente gehandhaafd.

Eiser heeft hiertegen bij ongedateerde brief, ontvangen bij de rechtbank op 21 december 2006, beroep ingesteld.

Verweerder heeft de op de zaak betrekking hebbende stukken overgelegd en een verweerschrift ingediend.

Het onderzoek ter zitting heeft plaatsgevonden op 12 januari 2010. Eiser is daar in persoon verschenen, bijgestaan door zijn gemachtigde. Namens verweerder is zijn bovengenoemde gemachtigde verschenen. Partijen hebben ieder een pleitnota voorgedragen en exemplaren daarvan overgelegd aan de rechtbank en aan elkaar.

Feiten

Op grond van de stukken van het geding en het verhandelde ter zitting staat het volgende vast:

1.1 Eiser is geboren op [datum] 1955 en werkzaam als zelfstandig advocaat te Groningen.

1.2 Met ingang van 1 januari 1995 is eiser toegetreden tot de advocatenmaatschap [X]. Vanaf 1 januari 1996 is deze maatschap een samenwerkingsverband met notarissenmaatschap [Y] aangegaan onder de naam [X & Y].

1.3 Met ingang van 1 januari 1999 heeft eiser zijn onder 1.2 bedoelde maatschapsaandeel geruisloos ingebracht in een besloten vennootschap, [Z] Holding BV. De onderneming is vervolgens binnen de fiscale eenheid uitgezakt naar [Z] BV. Ook in de in geschil zijnde jaren houdt eiser 100% van de aandelen in [Z] Holding BV, welke vennootschap weer alle aandelen in [Z] BV houdt.

1.4 Eiser staat in dienstbetrekking tot [Z] BV. Eiser verricht in deeltijd (90%) arbeid voor deze vennootschap.

1.5 Het winstaandeel dat [Z] BV toekomt, is een aandeel in het totale resultaat van [X & Y]. Het winstaandeel van [Z] BV wordt bepaald door een basiswinstaandeel te verhogen met een winstaandeel volgens de ingroeiregeling, zoals die voor de maten in [X] geldt, waarbij toetredende maten in 10 jaren groeien naar een volledig winstaandeel.

1.6 Het basiswinstaandeel bedroeg in 2000 f 95.000 (€ 43.109). Verhoogd met het winstaandeel volgens de ingroeiregeling bedroeg het totale winstaandeel van [Z] BV over 2000 f 335.574 (€ 152.277). Het basiswinstaandeel is met ingang van 2001 en voor volgende jaren verhoogd naar € 56.722.Verhoogd met het winstaandeel volgens de ingroeiregeling bedroeg het totale winstaandeel van [Z] BV over 2002 € 169.340.

1.7 Eiser heeft in zijn aangifte IB/PVV 2000 een belastbaar inkomen aangegeven van

f 96.912 (€ 43.976). Hierin is begrepen een loon uit dienstbetrekking van f 125.943

(€ 57.150).

1.8 Op 15 september 2004 heeft verweerder aan eiser de onder het procesverloop opgenomen aanslag IB/PVV 2000 opgelegd, waarbij het belastbaar inkomen ten opzichte van de onder 1.7 genoemde aangifte met f 74.057(€ 33.606) is verhoogd. De correctie houdt verband met een verhoging van het loon op grond van de zogenoemde gebruikelijk loonregeling.

1.9 Eiser stelt bij brief van 5 oktober 2004 bezwaar in tegen de onder 1.8 bedoelde aanslag.

1.10 Eiser heeft in zijn aangifte IB/PVV 2002 een belastbaar inkomen uit werk en woning aangegeven van € 47.098. Hierin is begrepen een loon uit dienstbetrekking van

€ 57.176.

1.11 Met dagtekening 4 augustus 2006 heeft verweerder aan eiser de onder het procesverloop opgenomen aanslag IB/PVV 2002 opgelegd, waarbij het belastbaar inkomen uit werk en woning ten opzichte van de onder 1.10 genoemde aangifte met € 44.924 is verhoogd in verband met een verhoging van het loon op grond van de gebruikelijk loonregeling.

1.12 Eiser stelt bij brief van 30 augustus 2006 bezwaar in tegen de onder 1.11 bedoelde aanslag.

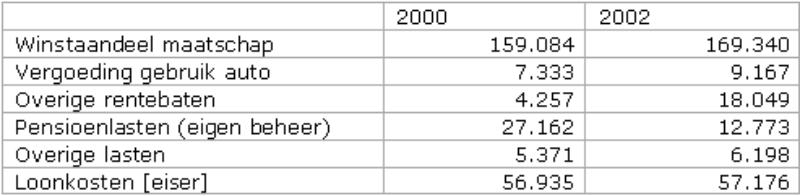

1.13 Aan de jaarrekeningen van [Z] BV over de onderhavige jaren kunnen -onder meer- de volgende cijfers (alle in euro) worden ontleend:

tabel

Geschil

2.1 In geschil is het antwoord op de vraag of verweerder in de onderhavige jaren terecht en tot het juiste bedrag het loon van eiser op grond van de zogenoemde gebruikelijk loonregeling als bedoeld in artikel 12a van de Wet op de Loonbelasting 1964 (hierna: de Wet) heeft verhoogd.

2.2 Eiser beantwoordt deze vraag ontkennend en verweerder bevestigend.

2.3 Eiser voert daartoe - kort gezegd - primair aan dat verweerder niet aannemelijk heeft gemaakt (bijvoorbeeld door branchecijfers) dat de door hem gestelde lonen, in de gegeven situatie gebruikelijk zouden zijn. Uitgaande van het salaris van de meestverdienende werknemer van [X & Y], dat € 68.067 bedraagt, bedraagt het gebruikelijk loon

€ 42.882 en is er geen reden het door eiser genoten loon te corrigeren.

Subsidiair stelt eiser dat de zogenoemde afroommethode niet van toepassing kan zijn omdat het winstaandeel dat [Z] BV toekomt geheel afhankelijk is van de prestaties van het totale juridische bedrijf [X & Y]. De prestaties van eiser zijn hierin slechts voor een gering deel verdisconteerd. Specifiek ten aanzien van het jaar 2002 heeft eiser nog aangevoerd dat doel en strekking van artikel 12a van de Wet zich verzet tegen het in aanmerking nemen van een hoger loon dan de Waz-norm, nu eiser geen enkel misbruik heeft beoogd.

2.4 Verweerder stelt zich onder verwijzing naar HR 17 september 2004 (nr. 38 378, LJN: AN8666) op het standpunt dat het gebruikelijk loon in het onderhavige geval kan worden bepaald aan de hand van de afroommethode. Verweerder heeft het onder 1.13 genoemde winstaandeel verhoogd met de vergoeding voor gebruik auto en de overige rente baten en verminderd met de pensioenlasten (in eigen beheer) en de overige lasten. Aldus heeft verweerder de normale winst vóór aftrek van de arbeidsbeloning van eiser becijferd. Zeventig procent van deze normale winst bedraagt respectievelijk € 96.694 in 2000 en

€ 124.309 in 2002. Op grond hiervan stelt verweerder dat de arbeidsbeloning die is gecorrigeerd naar respectievelijk € 90.756 en € 102.100 niet te hoog is vastgesteld. Subsidiair stelt verweerder dat in de branche een loon van € 150.000 per jaar gebruikelijk is. 2.5 Partijen doen hun standpunten steunen op de gronden die daartoe door hen zijn aangevoerd in de van hen afkomstige stukken.

Beoordeling van het geschil

3.1 Naar de tekst van het jaar 2000 bepaalt artikel 12a van de Wet dat ten aanzien van de werknemer die arbeid verricht ten behoeve van een vennootschap waarin hij een aanmerkelijk belang heeft in de zin van de Wet op de inkomstenbelasting 1964, wordt het in een kalenderjaar genoten loon ten minste wordt gesteld op het in artikel 72, tweede lid, van de Wet arbeidsongeschiktheidsverzekering zelfstandigen (hierna: Waz) bedoelde bedrag aan premie-inkomen dat ten hoogste in aanmerking wordt genomen (hierna ook wel de Waz-norm), dan wel, indien aannemelijk is dat ter zake van soortgelijke dienstbetrekkingen waarbij een aanmerkelijk belang geen rol speelt, in het economische verkeer een lager loon gebruikelijk is, gesteld op dat lagere loon. Indien aannemelijk is dat ter zake van soortgelijke dienstbetrekkingen waarbij een aanmerkelijk belang geen rol speelt, in het economische verkeer een hoger loon gebruikelijk is, wordt het loon gesteld op een zodanig bedrag dat het niet meer in belangrijke mate afwijkt van hetgeen gebruikelijk is, met dien verstande dat - indien bij de vennootschap of daarmee verbonden vennootschappen ook andere werknemers in dienst zijn - het niet lager wordt gesteld dan het hoogste loon van de overige werknemers. Ingeval aannemelijk is dat het loon, gelet op wat gebruikelijk is in het economische verkeer waarbij een aanmerkelijk belang geen rol speelt, op een lager bedrag behoort te worden gesteld dan het hoogste loon van de overige werknemers wordt het, in afwijking in zoverre van de vorige volzin, op een zodanig bedrag gesteld dat het niet meer in belangrijke mate afwijkt van hetgeen gebruikelijk is.

3.1.1 De hiervoor bedoelde Waz-norm bedraagt in 2000 f 84.000 (€ 38.118).

3.2 In 2002 bepaalt artikel 12a van de Wet dat ten aanzien van de werknemer die arbeid verricht ten behoeve van een lichaam waarin hij een aanmerkelijk belang heeft dan wel waaraan hij vermogensbestanddelen ter beschikking stelt, beide in de zin van de Wet inkomstenbelasting 2001 (hierna: Wet IB 2001), het in een kalenderjaar genoten loon ten minste wordt gesteld op het in artikel 72, tweede lid, van de Waz bedoelde bedrag aan premie-inkomen dat ten hoogste in aanmerking wordt genomen dan wel, indien aannemelijk is dat ter zake van soortgelijke dienstbetrekkingen waarbij een aanmerkelijk belang of terbeschikkingstelling van vermogensbestanddelen geen rol speelt, in het economische verkeer een lager loon gebruikelijk is, gesteld op dat lagere loon. Indien aannemelijk is dat ter zake van soortgelijke dienstbetrekkingen waarbij een aanmerkelijk belang of terbeschikkingstelling van vermogensbestanddelen geen rol speelt, in het economische verkeer een hoger loon gebruikelijk is, wordt het loon gesteld op een zodanig bedrag dat het niet meer in belangrijke mate afwijkt van hetgeen gebruikelijk is, met dien verstande dat - indien bij het lichaam of daarmee verbonden lichamen ook andere werknemers in dienst zijn - het niet lager wordt gesteld dan het hoogste loon van de overige werknemers. Ingeval aannemelijk is dat het loon, gelet op wat gebruikelijk is in het economische verkeer waarbij een aanmerkelijk belang of terbeschikkingstelling van vermogensbestanddelen geen rol speelt, op een lager bedrag behoort te worden gesteld dan het hoogste loon van de overige werknemers wordt het, in afwijking in zoverre van de vorige volzin, op een zodanig bedrag gesteld dat het niet meer in belangrijke mate afwijkt van hetgeen gebruikelijk is.

3.2.1 In 2002 bedraagt de Waz-norm € 38.118.

3.3 Eiser heeft ten aanzien van het jaar 2002 gewezen op het feit dat zijn salaris boven de onder 3.2.1 bedoelde Waz-norm ligt. Eiser stelt dat doel en strekking van artikel 12a van de Wet, na het verdwijnen van de Wet op de vermogensbelasting 1964, is beperkt tot misbruiksituaties. Eiser stelt dat hij met zijn salaris boven de Waz-norm van € 38.118 geen misbruik heeft beoogd en zijn salaris in 2002 moet derhalve naar doel en strekking van artikel 12a van de Wet geacht worden aan deze bepaling te voldoen. De rechtbank overweegt dat uit de totstandkomingsgeschiedenis van artikel 12a van de Wet blijkt dat de wetgever ten aanzien van het voorkomen van misbruik zowel fiscale als verzekeringsaspecten voor ogen heeft gehad (Toelichting (eerste) NvW, Kamerstukken II 1996/97, 24 761, nr. 8, blz. 23). Door het vervallen van de vermogensbelasting bij de Belastingherziening 2001 is het belang van artikel 12a naar het oordeel van de rechtbank afgenomen, de bepaling is evenwel niet afgeschaft. Gelet op het voorgaande is eiser er naar het oordeel van de rechtbank niet in geslaagd om aannemelijk te maken dat naar doel en strekking aan de onder 3.2 bedoelde bepaling een andere inhoud zou moeten worden gegeven dan de onder 3.1 genoemde bepaling.

3.4 Niet in geschil is dat eiser in 2000 en 2002 een aanmerkelijk belang had in [Z] BV en dat eiser is zijn hoedanigheid van werknemer arbeid heeft verricht voor deze vennootschap. Nu het door eiser in de jaren 2000 en 2002 genoten salaris, zoals vermeld onder respectievelijk 1.7 en 1.10, hoger is dan het maximum van het premie-inkomen ingevolge de Waz in de betreffende jaren, dient verweerder aannemelijk te maken dat het gebruikelijk loon hoger is dan de aan eiser toegekende arbeidsbeloning.

3.5 Met betrekking tot de berekening van het gebruikelijk loon heeft de Hoge Raad in zijn arrest van 17 september 2004 (nr. 38 378, LJN: AN8666), voor zover hier van belang, geoordeeld dat het loon dat ter zake van soortgelijke dienstbetrekkingen waarbij een aanmerkelijk belang geen rol speelt, gebruikelijk is, bepaald zal kunnen worden aan de hand van het salaris dat toegekend is aan concrete andere werknemers met soortgelijke dienstbetrekkingen. In een geval, waarin de opbrengsten van de BV (nagenoeg) geheel voortvloeien uit de door de directeur - in zijn hoedanigheid van werknemer van de BV - verrichte arbeid, is het echter ook mogelijk het gebruikelijk loon te berekenen op basis van de opbrengsten van de BV, verminderd met de aan die opbrengsten toe te rekenen kosten (exclusief het loon van die werknemer), lasten en afschrijvingen.

3.6 Verweerder heeft het gebruikelijk loon voor deze werkzaamheden, met een beroep op het onder 3.5 aangehaalde arrest, vastgesteld zoals weergegeven onder 2.4. Eiser stelt zich echter op het standpunt dat het gebruikelijk loon in de onderhavige situatie niet met behulp van de afroommethode kan worden vastgesteld, omdat de arbeidsprestaties van eiser slechts voor een gering deel verdisconteerd zijn in de opbrengsten van het totale juridische bedrijf [X & Y]. De rechtbank overweegt dat de maatschap, zijnde een overeenkomst tot samenwerking van twee of meer personen gericht op het behalen van vermogensrechtelijk voordeel, weliswaar een objectieve onderneming uitoefent, echter fiscaal is de maatschap transparant en geniet elk der maten winst uit diens subjectieve onderneming. Derhalve dient naar het oordeel van de rechtbank niet naar de totale opbrengsten van [X & Y], maar louter naar die van [Z] BV te worden gekeken. De rechtbank overweegt dat eiser enig werknemer is van deze vennootschap en dat in [Z] BV geen andere opbrengstgenererende activiteiten worden ontplooit dan eisers werkzaamheden als advocaat. Daarmee is naar het oordeel van de rechtbank bij uitstek sprake van een situatie waarin de opbrengsten van de BV (nagenoeg) geheel voortvloeien uit de door de directeur - in zijn hoedanigheid van werknemer van de BV - verrichte arbeid en waarin volgens het onder 3.5 aangehaalde arrest de hoogte van het gebruikelijk loon kan worden bepaald volgens de afroommethode. Verweerder is in dat geval niet gehouden de gebruikelijkheid van het door hem gestelde loon tevens op andere wijze aannemelijk te maken (bijvoorbeeld aan de hand van branchecijfers).

3.7 Voor het geval de rechtbank van oordeel mocht zijn dat de afroommethode toegepast kan worden, heeft eiser ter zitting verklaard in te kunnen stemmen met de cijfermatige uitwerking van verweerders standpunt.

3.8 Het voorgaande leidt tot de slotsom dat verweerder de onderhavige belastingaanslagen terecht en tot de juiste bedragen heeft vastgesteld.

3.9 Gelet op het dictum van de uitspraak op bezwaar moet worden geoordeeld dat in deze uitspraak ook de beslissing ligt besloten om de beschikking inzake heffingsrente te handhaven. Het beroep tegen de beschikking heffingsrente heeft eiser niet afzonderlijk onderbouwd. Omdat de beroepsgronden tegen de belastingaanslag geen doel treffen, zal het beroep tegen de beschikking heffingsrente eveneens ongegrond worden verklaard.

Proceskosten

De rechtbank ziet geen aanleiding voor een proceskostenveroordeling.

Beslissing

De rechtbank verklaart het beroep ongegrond.

Aldus gegeven door mr. A.F. Germs-de Goede, voorzitter, mr. A.T. de Kwaasteniet en mr. dr. P. van der Wal, rechters, in tegenwoordigheid van mr. M. Hiemstra, griffier. De beslissing is in het openbaar uitgesproken op 25 maart 2010.

w.g. M. Hiemstra w.g. A.F. Germs-de Goede

Rechtsmiddel

Tegen deze uitspraak kunnen partijen binnen zes weken na de verzenddatum hoger beroep instellen bij het gerechtshof te Leeuwarden (belastingkamer), Postbus 1704, 8901 CA Leeuwarden.

Bij het instellen van hoger beroep dient het volgende in acht te worden genomen:

1 - bij het beroepschrift wordt een afschrift van deze uitspraak overgelegd.

2 - het beroepschrift moet ondertekend zijn en ten minste het volgende vermelden:

a. de naam en het adres van de indiener;

b. een dagtekening;

c. een omschrijving van de uitspraak waartegen het hoger beroep is ingesteld;

d. de gronden van het hoger beroep.